Единый налог на вменённый доход

Содержание:

Как уменьшить ЕНВД

Рассчитанный таким образом «вмененный» налог можно снизить. Его сумму уменьшают:

– обязательные взносы (на пенсионное страхование, социальное страхование на случай временной нетрудоспособности и в связи с материнством, а также на травматизм и медицинское страхование);

– пособия по временной нетрудоспособности.

Основание – пункт 2 статьи 346.32 Налогового кодекса РФ.

Уменьшая единый налог, необходимо соблюдать следующие правила.

Во-первых, налог может быть снижен не более чем наполовину (п. 2 ст. 346.32 Налогового кодекса РФ). То есть, если сумма больничных и обязательных страховых взносов превысила 1/2 суммы налога, ЕНВД уменьшается только на 50 процентов.

Во-вторых, при расчете учитываются лишь те суммы пособий по временной нетрудоспособности, которые уплачены за счет средств работодателя (торговой компании)

Пособия за счет ФСС России во внимание не принимаются. Это подчеркнуто и в письме Минфина России от 24 января 2011 г

№ 03-11-06/3/3.

Заметьте: доплаты к больничному пособию до фактического среднего заработка работника в расчете не отражаются. Поскольку эти суммы пособием не являются.

С этого года работодатель оплачивает работнику три первых дня его временной нетрудоспособности. За счет средств ФСС России покрываются пособия начиная с четвертого дня болезни (Федеральный закон от 8 декабря 2010 г. № 343-ФЗ).

В-третьих, в уменьшение единого налога принимаются больничные пособия, выплаченные в течение квартала, за который рассчитана сумма налога. Об этом сказано в пункте 6.4 Порядка, утвержденного приказом Минфина России от 8 декабря 2008 г. № 137н. Например, сумму налога за I квартал 2011 года нельзя уменьшить на сумму больничных пособий, выплаченных, но не учтенных при расчете ЕНВД за IV квартал 2010 года.

Аналогичная ситуация и со взносами на обязательное пенсионное (социальное, медицинское) страхование, на страхование от несчастных случаев и профзаболеваний. При расчете учитываются только те суммы взносов, которые одновременно отвечают двум требованиям:

– они начислены за тот же период, что и единый налог;

– взносы фактически уплачены до подачи декларации по ЕНВД за отчетный квартал.

Такой вывод следует, в частности, из письма Минфина России от 31 января 2006 г. № 03-11-04/3/52.

Однако, даже если торговая компания не успела перечислить (полностью или частично) страховые взносы до подачи декларации по «вмененному» налогу за тот же квартал, она не лишается права на уменьшение налога на эти суммы. В данном случае придется действовать так: перечислив недоплаченные взносы, сдать уточненную декларацию по ЕНВД. В ней надо отразить сумму единого налога, уменьшенную на сумму страховых взносов, фактически уплаченных за тот же квартал, за который подавалась первоначальная декларация.

Например, на момент представления декларации за I квартал 2011 года (в апреле) фирма уплатила взносы за январь (в феврале) и февраль (в марте), но не перечислила взносы за март. Тогда в первоначальной декларации сумма единого налога уменьшается на сумму взносов за январь и февраль.

Налоговые инспекции не контролируют правильность начисления и уплаты страховых взносов. Поэтому фирма не обязана подтверждать факт их перечисления, а инспекция не вправе требовать копии платежек на уплату взносов и отказывать в приеме деклараций (письмо ФНС России от 13 июля 2010 г. № ШС-37-3/6575@).|<

Далее, уплатив взносы за март (в апреле), компания подает в инспекцию «уточненку» за I квартал. В ней сумма налога будет меньше той, что отражена в первоначальной декларации (на сумму фактически уплаченных в апреле взносов за март).

Иными словами, взносы, которые уплачены во II квартале за март, на расчет ЕНВД за II квартал не влияют. Их сумма может уменьшить налог, начисленный за I квартал.

Основные понятия ЕНВД

Положения о системе налогообложения в виде единого налога на вмененный доход для отдельных определенных видов деятельности закреплено в гл.26.3 НК РФ. Редакция этой статьи актуальна на сегодняшний день.

Особенностью данного режима является то, что использовать его может не каждый бизнесмен. Для этого необходимо осуществлять только определенную, указанную в законе, деятельность, потому что на этот режим переводится не плательщик, а осуществляемый им вид деятельности.

Вы можете им воспользоваться, если оказываете:

бытовые услуги населению;

разновидности ветеринарных услуг;

ремонт разного рода, ТО и мойку легкового и грузового автотранспорта;

расположенные на местности платные стоянки;

занимаетесь перевозкой пассажиров и грузоперевозками;

осуществляете любого рода розничную торговлю;

если вы относитесь к сфере общественного питания;

всякого рода наружная реклама;

важно также, если осуществляете передачу в аренду помещения для проживания, торговые места, земельные участки.

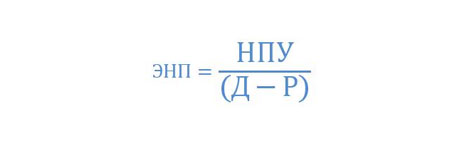

Суть данного налога

в том, что в определенном государственном муниципальном образовании решили, что с этого вида деятельности доход в месяц такой, а с другого – другой. И приняли это решение за истину. При исчислении и уплате данного вида налога, реально полученный доход значения не имеет. Налогоплательщики уплачивают вмененный (предположительный, условный) доход, который устанавливается Налоговым кодексом РФ.

Согласно определения ЕНВД, он заменяет НДФЛ (для ИП), налог на имущество, налог на прибыль (для организаций), НДС (только если речь идет не об аренде гос. имущества или об импорте).

Одним из немаловажных свойств этого налога является то, что он является весомым источником доходов местных бюджетов, так как остается в муниципалитете.

Условия перехода

На сегодняшний день этот налог носит добровольный характер применения

, но постоянно ведутся разговоры о его отмене. Ведь он используется в тех сферах хозяйственной деятельности, где доход очень трудно посчитать. Существуют даже определенные сторонники применения этой системы, однако и здесь могут быть ограничения.

Не могут быть субъектами данного вида налога, т.е. выбрать его для ведения бизнеса:

- организации и ИП, у которых численность сотрудников превышает 100 (сто) человек. Этот показатель определяется из среднего числа сотрудников, а не среднесписочного. Т.е. сюда входят сотрудники-совместители и работающие по гражданско-правовым договорам.

- организации, в которых уставный фонд, т.е. сумма основных и оборотных средств иной организации составляет больше 25%. Исключения здесь составляют организации инвалидов.

- учреждения образования, здравоохранения, заведения, где происходит общественное питание; организации и ИП, осуществляющие передачу во временное владение (пользование) АЗС или АГС.

- субъект уплаты сельскохозяйственного налога;

- налогоплательщик не должен быть крупнейшим.

Обязательные условия перехода:

- данный режим должен быть введен на этой территории данного муниципального образования;

- в местном законодательном акте должен быть закреплен осуществляемый вид деятельности;

- деятельность не должна осуществлять в рамках доверительного договора или простого товарищества.

Процедура перехода имеет два случая:

- подача заявления по месту жительства ИП (месту нахождения организации) в 3 случаях: если розничная торговля имеет характер развозной или разносной; когда рекламу размещают на транспортных средствах (это видно повсеместно); при оказании услуг по грузоперевозке, при чем, пассажиров, в том числе.

- подача заявления по месту ведения деятельности – иные виды деятельности.

Срок перехода – начало календарного года.

Сводная таблица

| Название налогового режима | УСН | ЕНДВ | ЕСХН | ПСН | |

| Налоги, подлежащие оплате | Единый налог | Налог на вмененный доход | Сельскохозяйственный налог | Траты на приобретение патента | |

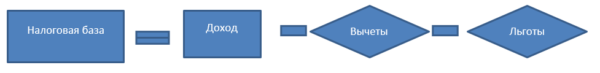

| Налогооблагаемая база | Доход | Доход за минусом расходов | Вмененный доход | Доход за минусом расходов | Размер потенциальной годовой выручки |

| Величина ставки | Шесть процентов | Пятнадцать процентов | Пятнадцать процентов | Шесть процентов | Шесть процентов |

| Возможность снижения величины базы налогообложения | Без персонала на сто процентов. При наличии тружеников на сумму не более пятидесяти процентов от размера фиксированных платежей | Отсутствует | Без персонала на сто процентов. При наличии тружеников на сумму не более пятидесяти процентов от размера фиксированных платежей | Отсутствует | Отсутствует |

| Длительность отчетного периода | Один квартал, полугодие и девять месяцев | Отсутствует | Полугодие | Отсутствует | |

| Необходимость внесения предоплаты | Ежеквартально | Отсутствует | По окончании отчетного периода | Отсутствует | |

| Срок внесения предоплаты | До двадцать пятого числа месяца, следующего после отчетного | Отсутствует | До двадцать пятого числа месяца, следующего после отчетного | Отсутствует | |

| Длительность налогового периода | Один год | Один квартал | Один год | Зависит от самого патента | |

| Правила отправки декларации | Подается за отчетный год. Срок подачи — 31 марта (для ООО) и 30 апреля (для ИП). | По окончании отчетного квартала | По окончании отчетного года. Срок подачи – 31 марта | Не подается | |

| Дата оплаты налогов | 31 марта года, следующего за отчетным | Двадцать пятого числа месяца, следующего за отчетным кварталом | 31 марта года, следующего за отчетным | Зависит от времени действия патента | |

| Книга учета доходов и расходов | Наличие в обязательном порядке | Следует учитывать финансовые показатели | Наличие в обязательном порядке для индивидуальных предпринимателей | Наличие в обязательном порядке | |

| Контрольно-кассовые приборы | Наличие в обязательном порядке | Наличие в обязательном порядке | Наличие в обязательном порядке | Наличие в обязательном порядке | |

| Наличие ограничений | Штат сотрудников менее ста человек | Штат сотрудников менее ста человек | Более семидесяти процентов дохода должно быть получено путем ведения сельскохозяйственной деятельности | Штат сотрудников менее пятнадцати человек | |

| Размер дохода не более 150 миллионов рублей | |||||

| Остаточная стоимость менее 150 миллионов рублей | Доля участия юридических лиц менее двадцати пяти процентов | Размер дохода не более 150 миллионов рублей | |||

| Доля участия юридических лиц менее двадцати пяти процентов | |||||

| Возможность совмещения с другими системами | Для юридических лиц: ЕНВД.

Для ИП: ПСН, ЕНВД. |

Для юридических лиц: ЕСХН, УСН, ОСН.

Для ИП: ПСН, ЕСХН, УСН, ОСН. |

Для юридических лиц: ЕНВД.

Для ИП: ПСН, ЕНВД. |

ЕНВД, ЕСХН, УСН, ОСН. | |

| Возможность добровольного перехода | С начала нового отчетного года | С началом нового отчетного года | С начала нового отчетного года | С начала нового отчетного года | |

| Перевод на стандартный метод оплаты налогов согласно установленному регламенту | В начале квартала после утраты права на использование специального режима | Со следующего квартала после утраты права на использование специального режима | С начала налогового периода, после утраты права на использование специального режима | В течение пяти дней | |

| Порядок возраста | Через 12 месяцев после потери права использования специального режима | С начала нового календарного года | Через 12 месяцев после потери права использования специального режима | С начала нового календарного года | |

| Виды ответственности | Все виды штрафных санкций перечислены в сто девятнадцатой, сто двадцать второй, сто двадцать третьей и сто двадцать шестой статье Налогового Кодекса | ||||

| Бухгалтерская отчетность | Ведется только субъектами, зарегистрированными в статусе юридических лиц |

Кто имеет право применять ЕНВД

ИП и организации, отвечающие определенным условиям, в частности:

- Количество сотрудников не превышает 100 человек (указанное ограничение до 31.12.2020 года не применяется к кооперативам и хозобществам, учредителем которых является потребительское общество или союз).

- Доля участия других организаций не более 25%, за исключением организаций, чей уставной капитал состоит из вкладов общественных организаций инвалидов.

Обратите внимание, с 1 января 2020 года нельзя применять ЕНВД при продаже одежды из меха, обувных товаров и лекарственных средств. Указанные товарные группы подлежат обязательной маркировке

В соответствии с новой редакцией ст. 346.27 НК РФ, их реализация не признается розничной торговлей в рамках ЕНВД.

Кто не может применять ЕНВД

- Организации и ИП численность сотрудников которых превышает 100 человек.

- Организации, в которых доля участия других организаций не превышает 25%, за исключением ряда учреждений, перечисленных пп.2 п. 2.2 ст. 346.26 НК РФ.

- Организации и ИП в отношении продажи лекарственных препаратов, обуви, а также меховых изделий (одежды, аксессуаров).

- ИП и организации, ведущие деятельность в рамках договоров простого товарищества или доверительного управления.

- ИП и организации, оказывающие услуги по сдаче в аренду автозаправочных и автогазозаправочных станций.

- Учреждения образования, здравоохранения и социального обеспечения, оказывающие услуги общественного питания.

- Организации, относящиеся к категории крупнейших налогоплательщиков.

Критерии отнесения той или иной организации к крупнейшим налогоплательщикам установлены Приказом ФНС России от 16.05.2007 N ММ-3-06/308@. Разделяют 2 категории крупнейших налогоплательщиков: регионального и федерального уровней.

К региональным относятся организации с объемом доходов за год (любой из трех последних, не считая последнего отчетного) составляет от 10 до 35 млрд. руб.

К крупнейшим налогоплательщикам федерального уровня относятся организации, суммарный объем доходов которых превышает 35 млрд. руб.

Отдельные критерии установлены для организаций оборонно-промышленного комплекса, стратегических предприятий и обществ.

При наличии лицензии, к крупнейшим налогоплательщиком относятся кредитные организации, страховые компании (осуществляющие страхование, перестрахование, взаимное страхование), участники рынка ценных бумаг, страховые брокеры, организации осуществляющие деятельность по пенсионному страхованию и обеспечению.

Примечание: к крупнейшим налогоплательщикам не может быть отнесена организация, применяющая специальные режимы налогообложения.

Отличие кодов ОКВЭД от кодов для заявления ЕНВД

Чем различаются коды видов деятельности для заявления о переходе на ЕНВД и коды экономической деятельности по ОКВЭД?

В первую очередь, обратите внимание, что в заявлении на ЕНВД указывается только две цифры кода, в то время как коды ОКВЭД при регистрации бизнеса по видам деятельности имеют четыре и более знаков.

Во-вторых, классификатор видов экономической деятельности имеет сложную разветвленную структуру из сотен разных кодов, имеющих от двух до шести знаков. А кодов видов деятельности, которые указывают в заявлении ЕНВД, всего 22.

В-третьих, коды утверждены разными нормативно-правовыми актами:

- приказом ФНС России от 11.12.2012 № ММВ-7-6/941@ для заявления о переходе на вменёнку;

- приказом Росстандарта от 31.01.2014 N 14-ст для классификатора ОКВЭД.

Код вида предпринимательской деятельности ЕНВД 2020 надо брать из этой таблицы (утв. приказом ФНС России № ММВ-7-6/941@).

Коды ЕНВД расшифровка

|

Коды по видам деятельности |

Вид деятельности |

|

01 |

Оказание бытовых услуг |

|

02 |

|

|

03 |

Оказание услуг по ремонту, техническому обслуживанию и мойке автомототранспортных средств |

|

04 |

Оказание услуг по предоставлению во временное владение (в пользование) мест для стоянки автомототранспортных средств, а также по хранению автомототранспортных средств на платных стоянках |

|

05 |

Оказание автотранспортных услуг по перевозке грузов |

|

06 |

Оказание автотранспортных услуг по перевозке пассажиров |

|

07 |

Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы |

|

08 |

Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых не превышает 5 квадратных метров |

|

09 |

Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых превышает 5 квадратных метров |

|

10 |

Развозная и разносная розничная торговля |

|

11 |

Оказание услуг общественного питания через объект организации общественного питания, имеющий зал обслуживания посетителей |

|

12 |

Оказание услуг общественного питания через объект организации общественного питания, не имеющий зала обслуживания посетителей |

|

13 |

Распространение наружной рекламы с использованием рекламных конструкций (за исключением рекламных конструкций с автоматической сменой изображения и электронных табло) |

|

14 |

Распространение наружной рекламы с использованием рекламных конструкций с автоматической сменой изображения |

|

15 |

Распространение наружной рекламы с использованием электронных табло |

|

16 |

Размещение рекламы с использованием внешних и внутренних поверхностей транспортных средств |

|

17 |

Оказание услуг по временному размещению и проживанию |

|

18 |

Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих залов обслуживания посетителей, если площадь каждого из них не превышает 5 квадратных метров |

|

19 |

Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих залов обслуживания посетителей, если площадь каждого из них превышает 5 квадратных метров |

|

20 |

Оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания, если площадь земельного участка не превышает 10 квадратных метров |

|

21 |

Оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания, если площадь земельного участка превышает 10 квадратных метров |

|

22 |

Реализация товаров с использованием торговых автоматов |

Как видно, далеко не каждый вид деятельности можно вести на ЕВНД. В список разрешённых направлений бизнеса не попали производство, оптовая торговля, услуги коммерческим субъектам и др. Но и эти виды деятельности по вменёнке имеют некоторые ограничения, например, торговая площадь не должна превышать 150 кв. м по каждому объекту торговли, а количество единиц автотранспорта – 20 машин.

Что такое ЕНВД?

ЕНВД (единый налог на вмененный доход) — специальный налоговый режим, при котором налогоплательщику заранее устанавливается (вменяется) определенный предполагаемый доход от определенных видов деятельности и (соответственно) налоговый орган заранее сам расчитывает налог от этого вида деятельности, который налогоплательщик обязан заранее уплатить.

Уплата организациями единого налога предусматривает их освобождение от обязанности по уплате налога на прибыль организаций (в отношении прибыли, полученной от , облагаемой единым налогом), налога на имущество организаций (в отношении имущества, используемого для ведения предпринимательской деятельности, облагаемой единым налогом) — до момента вступления в силу Закона № 52-ФЗ от 02.04.2014.

Уплата индивидуальными предпринимателями единого налога предусматривает их освобождение от обязанности по уплате налога на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности, облагаемой единым налогом), налога на имущество физических лиц (в отношении имущества, используемого для осуществления предпринимательской деятельности, облагаемой единым налогом — до момента вступления в силу Закона № 52-ФЗ от 02.04.2014).

Организации и индивидуальные предприниматели, являющиеся налогоплательщиками единого налога, не признаются налогоплательщиками налога на добавленную стоимость (в отношении операций, признаваемых объектами налогообложения в соответствии с главой 21 Налогового кодекса РФ, осуществляемых в рамках предпринимательской деятельности, облагаемой единым налогом), за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с Налоговым кодексом при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией.

В отличие от упрощенной системы налогообложения (УСН) система налогообложения в виде единого налога на вмененный доход (далее – ЕНВД) до 31.12.2012 имела принудительный («вмененный») характер, однако 1 января 2013 года вступил в силу Закон от 25.06.2012 № 94-ФЗ, благодаря чему вмененка становится добровольным режимом, а это значит, что «вмененщики» могут выбирать — вести такую деятельность по-прежнему на ЕНВД или перейти на другую систему налогообложения (либо сразу при регистрации выбрать другой режим налогообложения).

На ЕНВД переводится не налогоплательщик, а вид деятельности. Соответственно, обязанность по применению ЕНВД Вам вменяется только в случае осуществления вида деятельности, переведенного на ЕНВД.

Отмена ЕНВД с 1 января 2021 года

С 1 января 2021 года применять ЕНВД будет нельзя. Вместо него возможно перейти на:

-

ОСН;

-

УСН;

-

патентную систему (только ИП);

Примечание: с целью увеличения привлекательности ПСН осенью 2020 года был расширен и внесены другие изменения.

-

налог на профессиональный доход (только ИП).

Если вы не работаете с организациями на ОСН, то оптимальным будет переход на УСН, если работаете с НДС, — то ОСН.

Если ничего не предпринимать до 1 января 2021 года, то с даты отмены «вмененки» Вы автоматически перейдете на ОСН.

Порядок снятия с учета плательщика

Эта операция производится только при подаче в ИФНС, где субъект стоит на учете как вмененщик, необходимого заявления. Без него он так и будет числиться на данной системе, даже если уже давно не выполняет указанную деятельность.

Причины, по которым можно уйти с ЕНВД указаны в НК:

- Деятельность, которая находилась на вмененке, прекращена;

- Субъект принял решение перейти на другую, более выгодную для него систему;

- Обнаружено несоответствие обязательным требованиям.

Заявление о снятии с вмененки нужно отправить в налоговую в срок пять дней с факта завершения деятельности:

- Компании для этого должны использовать бланк ЕНВД-3.

- Предприниматели — форму ЕНВД-4.

Внимание! Необходимо помнить, что на некоторые режимы перейти с вмененки можно только в начале календарного года. К такому случаю относится, например, упрощенка

Если подать заявление на переход в середине года, то с момента отказа от ЕНВД и до окончания года хозяйствующему субъекту придется использовать общий режим.

ЕНВД: изменения в Налоговом кодексе в 2018-2019 годах

Как специальный налоговый режим вмененка появилась в 1998 году и носила принудительный характер: в отношении установленных законодательством видов деятельности систему нужно было применять обязательно. Важнейшее отличие ЕНВД от других налоговых режимов в том, что налог берется не с реального дохода, а вмененного – то есть того дохода, который предположительно налогоплательщик получает.

Этот режим налогообложения был призван упростить учет и подготовку отчетности для малого и среднего бизнеса путем замены ряда налогов одним. О том, какие налоги не надо платить на вмененке, читайте здесь.

В 2013 году разрешили переходить на ЕНВД добровольно, и налогоплательщики стали анализировать налоговую выгоду от использования ЕНВД. Вмененка – удобный режим налогообложения для организаций и предпринимателей, но его могут применять не все: законодательством РФ установлен ряд условий, при которых нельзя перейти на ЕНВД.

Узнать, когда можно, а когда запрещено применять ЕНВД, можно в статье «Обязанности плательщиков ЕНВД в 2017 году».

Вы задумываетесь о том, насколько выгодна вам вмененка и не стоит ли выбрать иной налоговый режим? Прочтите наш материал «Система налогообложения ЕНВД: плюсы и минусы вмененки».

С 2015 года с плательщиков ЕНВД взимается налог на имущество с определенных объектов недвижимости. Чтобы узнать, обязана ли ваша компания платить налог на имущество, прочтите эту статью.

Поправок в ЕНВД в 2017-2018 годах немного.

С 01.01.2017 вступило в силу изменение в порядок исчисления вмененного налога. Теперь индивидуальный предприниматель, у которого есть работники, может уменьшить налог не только на страховые взносы, уплаченные с вознаграждений персоналу, но и на сумму фиксированного платежа за себя.

Это изменение нашло отражение в бланке налоговой декларации по ЕНВД, применяемом с 1 квартала 2017 года.

Помощь в заполнении этой декларации окажет статья «Декларация ЕНВД за 4 квартал — образец заполнения».

С 01.07.2018 «вмененщиков» обязали применять онлайн-кассы. Подробнее об использовании онлайн-касс – в материале «Применение онлайн-кассы для ЕНВД (нюансы)».

Коэффициент-дефлятор, используемый при ЕНВД, сохранил в 2017 году ту же величину, которая была установлена для 2016 и 2015 годов. Его значение в 2015-2017 годах составляет 1,798. На 2018 год дефлятор повысили до показателя 1,868.

Вмененную систему налогообложения законодатели хотели отменить с 2018 года, но впоследствии срок отмены был перенесен — пока на 2021 год.

См. публикацию «Подписан закон, сохраняющий ЕНВД до 2021 года».

Но постепенное замещение ЕНВД другими налогами и сборами уже происходит: введена патентная система налогообложения, установлен торговый сбор. Почему нельзя применять ЕНВД вместе с торговым сбором, вам расскажет публикация «ЕНВД и торговый сбор несовместимы».

О сочетании ЕНВД и УСН

При этом нужно учитывать, что:

- учет по УСН и по ЕНВД необходимо вести раздельно (п. 7 ст. 346.26 НК РФ);

- в отношении одного вида деятельности может быть применен только один спецрежим.

При этом расходы, относящиеся к деятельности на ЕНВД, не должны попадать в учет по УСН. В противном случае произойдет необоснованное занижение налоговой базы.

ВАЖНО! Существуют виды расходов организации, которые сложно дифференцировать по видам деятельности, т. к

они возникают в рамках ведения хозяйственной и экономической деятельности всего предприятия (например, заработная плата администрации, аренда помещений и т. д.). В этом случае распределение расходов должно производиться между различными видами деятельности на ежемесячной основе исходя из показателей выручки (доходов) за месяц (см. письмо Минфина России от 27.08.2014 № 03-11-11/42698).

Одновременное использование 2 названных спецрежимов также влечет необходимость уплаты налогов по каждому виду деятельности в соответствии с требованиями закона в отношении каждого из них, а также подачи соответствующей отчетности (п. 7 ст. 346.26 НК РФ).

ВАЖНО! Если ИП или юрлицо ведут одну и ту же деятельность на разных территориях города или муниципального района, применять одновременно ЕНВД и УСН нельзя. Можно совмещать их только в разных городах или муниципальных районах (письмо Минфина России от 17.02.2017 № 03-11-11/9389). . ***

***

Итак, выше мы проанализировали, является ли ЕНВД упрощенной системой налогообложения, и пришли к выводу, что хотя названный спецрежим и можно рассматривать как более простой для применения хозсубъектом в ряде случаев, например по сравнению с ОСНО, тем не менее он не является подвидом УСН.

Так что говорить, что ЕНВД — упрощенная система налогообложения, не вполне корректно, т. к. данный спецрежим обладает своими специфическими свойствами, которые в различных ситуациях можно оценить как преимущества или недостатки конкретного вида деятельности того или иного хозсубъекта, в связи с чем однозначно охарактеризовать ЕНВД (как и прочие спецрежимы) как наиболее простой спецрежим не представляется возможным.

Пробный бесплатный доступ к системе на 2 дня.