Налог на игорный бизнес

Содержание:

- База для имущественных сборов

- Как рассчитать налог на прибыль?

- Элементы, уменьшающие налоговую базу

- Методы учета налоговой базы

- Определение понятия и сопутствующая терминология

- Налоговые сборы с доходов юридических и физических лиц

- Способы учета и разновидности налоговой базы

- Определение налоговой базы

- Платежи в социальные фонды

- Принципы исчисления в России налоговой базы

- Начисление имущественного налога

- Налог и сбор: между ними много общего

- Начнем с определений

База для имущественных сборов

Итак, сначала сфера недвижимости. Как исчисляется, если мы собираемся платить налог на имущество, налоговая база? В соответствии с текущим законодательством, за основу берется инвентаризационная стоимость квартиры (равно как дачи, гаража и иного рода строений, которые принадлежат гражданам на праве собственности). Эти сведения находятся в структурах БТИ по месту регистрации имущества.

Налоговая база равна инвентаризационной стоимости за вычетом долей во владении недвижимостью другими лицами. Величина как такового сбора, подлежащего уплате в казну, определяется посредством умножения получившейся цифры на налоговую ставку, которая, в свою очередь, зависит от инвентаризационной стоимости. Если в БТИ будут сведения о том, что имущество стоит 300-500 тыс. руб., то применяется ставка 0,1%. Если 500 тыс. и более, то 0,3%.

Однако в законодательстве (особенно в той части, что отвечает за такие компоненты, как ставка и налоговая база) РФ активно происходят изменения. На федеральном и региональном уровне принимаются правовые акты, которые предполагают исчисление имущественных сборов на основе иных принципов. Каких именно?

Как рассчитать налог на прибыль?

На этот вопрос гораздо лучше отвечать при помощи наглядных примеров с цифрами. Рассмотрим самый простой вариант расчёта данного вида налога.

Пример 1

2 000 000 рублей – 1 200 000 рублей = 800 000 рублей.

Полученную сумму умножим на ставку налога, которая составляет 20%:

800 000 рублей * 20% = 160 000 рублей.

Часть этой суммы пойдёт в федеральный бюджет, а именно сумма в 16 000 рублей (800 000 * 2%). В региональный же бюджет будет перечислена сумма в размере 144 000 рублей (800 000 * 18%).

Может показаться, что расчёт налога на прибыль не составляет никакого труда, но это не так. У него много нюансов и подводных камней, не зная которые можно легко ошибиться с расчётом. Поэтому начинать расчёт стоит только внимательно и досконально изучив данный вопрос.

Пример 2

Для большей наглядности и понимания расчёта налога, рассмотрим более сложный и запутанный вариант.

Фирма ООО «Райд» занимается изготовлением книг в твёрдом и мягком переплёте. В текущем расчётном периоде фирма получила ссуду в банке в размере 1 500 000 рублей. Предоплата, внесённая ООО «Райт» составила 500 000 рублей. С этих сумм налог не уплачивается.

За первый квартал 2016 года доход от продажи книг равен 1 416 000 рублей, включая НДС в сумме 216 000 рублей.

При изготовлении продукции были использованы материалы и сырьё, стоимость которых 320 000 рублей.

Заработная плата сотрудников – 330 000 рублей.

Взносы по обязательному страхованию с заработной платы – 99 000 рублей.

Расходы на содержание рабочего оборудования – 70 000 рублей.

Оплата кредита, который был выдан фирме – 30 000 рублей.

За прошедший год фирма ООО «Райд» получила убыток по уплате налогов в размере 100 000 рублей.

Размер расходов за первый квартал 2016 года:

(320 000 + 330 000 + 99 000 + 70 000 + 30 000) = 849 000 рублей.

Прибыль, с которой и будет уплачиваться налог, за расчётный период равна:

((1 416 000 – 216 000) – 849 000 – 100 000) = 251 000 рублей.

Налог, который необходимо уплатить, составляет:

(251 000 * 20%) = 50 200 рублей.

Из этой суммы:

(251 000 * 18%) = 45 180 рублей идут в региональный бюджет;

(251 000 * 2%) = 5 020 рублей уйдут в бюджет федерального уровня.

Порядок и правила расчёта налога на прибыль подробно представлены в статье 25 Налогового кодекса РФ. Там рассмотрены все тонкости и сложности, с которыми может столкнутся бухгалтер организации при расчёте этой пошлины.

Элементы, уменьшающие налоговую базу

Естественно, что для налогоплательщика с финансовой точки зрения выгоднее, чтобы налоговая база была как можно меньшей, тогда с нее будет уплачиваться меньшая сумма налогов. Закон позволяет уменьшить величину, подлежащую умножению на налоговую ставку, на такие экономические величины:

- налоговые вычеты – разрешено не включать в облагаемую налогом сумму определенные законом категории сумм (к ним относятся стандартные вычеты, пенсионные, благотворительные, «детские» и некоторые другие);

- налоговые льготы – финансовые преимущества для тех или иных категорий, установленные Правительством (меньшая сумма налога, уменьшение налоговой ставки, установление минимума, который не подлежит налогообложению, полная отмена уплаты того или иного налога).

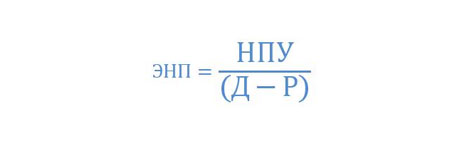

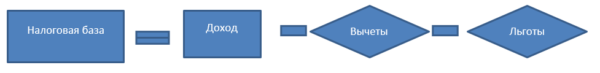

Итак, если выразить налоговую базу в виде формулы, она будет иметь следующий вид:

НБ = СД – В – Л

где:

- НБ – налоговая база;

- В – предусмотренные законом и применимые к данному налогоплательщику налоговые вычеты;

- Л – действующие для данного налога и категории плательщиков налоговые льготы.

Методы учета налоговой базы

В НК предусматривается два метода учета налоговой базы – кассовый и накопительный. При кассовом методе для исчисления налоговой базы учитываются только те доходы (расходы), которые реально получены (произведены) налогоплательщиком. Например, денежные средства фактически поступили в кассу или зачислены на счет в банке, имущество передано в собственность и т.п.

При накопительном методе главным для исчисления налоговой базы является момент возникновения имущественных прав и обязательств.

Доходами здесь признаются все суммы, право на получение которых возникло у налогоплательщика в налоговом периоде, независимо от их фактического поступления. Аналогичным образом при накопительном методе определяются и расходы налогоплательщика.

Определение понятия и сопутствующая терминология

Эта категория является неотъемлемой частью налога.

Налоговая база — величина, участвующая в калькуляции налоговой суммы к удержанию.

Таблица 1. Наиболее часто встречающиеся понятия в контексте НБ

| Термин | Определение | Разновидности |

|---|---|---|

| Налоговый период | Временной отрезок, на протяжении которого формируется НБ и размер налога к перечислению | |

| Налоговая ставка | Инструмент, используемый для вычисления суммы к удержанию. Применяется к единице налогообложения | По сумме налога: равные; твердые; процентные. По степени изменяемости: общие; повышенные; экономические. По содержанию: маргинальные; фактические; экономические. |

| Налоговые льготы | Возможность налогового послабления, разработанная НК РФ |

изъятия; скидки; кредит. |

| Налоговый вычет | Компенсация ранее перечисленного налога на определенных условиях |

стандартный; имущественный; социальный; профессиональный. |

| Налоговые каникулы | Освобождение от перечисления средств в государственную казну в течение согласованного временного отрезка |

Налоговые сборы с доходов юридических и физических лиц

Чтобы стать плательщиком налога с доходов, предприятие должно в результате своей деятельности получить прибыль. Если оно не работает либо его деятельность убыточна, оно освобождается от прямого налогообложения доходов. Основным представителем этого прямого фискального сбора является налог на прибыль, правила уплаты которого прописаны в главе 25 НК РФ. Также к этой категории налоговых платежей относятся УСН и ЕНВД.

Физические лица с получаемых доходов уплачивают НДФЛ. К таким поступлениям относятся:

- заработная плата;

- авторские отчисления;

- прибыль от предпринимательской деятельности (в качестве ИП или от самозанятости);

- прибыль от продажи имущества;

- поступления от сдачи имущества в аренду;

- выигрыши в лотереях, конкурсах;

- иные налогооблагаемые поступления.

При этом с заработной платы удерживает и перечисляет НДФЛ в бюджет работодатель. Но все равно плательщиком является непосредственно работник. С остальных поступлений физическое лицо обязано само исчислять НДФЛ и перечислять его в бюджет государства.

Способы учета и разновидности налоговой базы

Чтобы налоговую базу можно было использовать для исчисления налога, необходимо ознакомиться с вариантами ее образования. Разработано 2 метода формирования НБ:

Кассовый или метод присвоения. Под прибылью подразумевается каждая фактически полученная налогоплательщиком сумма за конкретный отчетный период. Расходами считаются выплаченные денежные средства

Для калькуляции НБ берутся во внимание лишь доходы или расходы, которые непосредственно связаны с налогоплательщиком: переданное в собственность имущество или перечисленные деньги на расчетный счет, например.

Накопительный. Любая сумма, которая обусловила право на получение дохода в конкретном отчетном периоде вне зависимости от ее фактического получения, будет считаться налогооблагаемой базой

Это может быть начисленная заработная плата или НДС в момент отгрузки товара. Определяющим фактором будет момент появления имущественных прав и обязательств. Фактический перевод денежных средств не берется в расчет. По такому же принципу рассчитывается НБ при калькуляции расходов.

Каждый налог, предусмотренный НК РФ, имеет свою налоговую базу

Таблица 2. НБ для разных видов налогов

| Вид налога | Основа для калькуляции налоговой базы |

|---|---|

| Акциз |

объем проданной продукции, которая при задействовании определенных ставок относится к подакцизной; денежный эквивалент подакцизных товаров по адвалорной ставке. |

| Имущество |

среднегодовая стоимость; кадастровая стоимость. |

| Земельный |

категория земли; назначение земельного участка. |

| Транспортный налог |

показатели лошадиных сил, указанные в техническом паспорте; вместимость в тоннах. |

| Для физических лиц |

любая прибыль, перечисленная работодателем в денежном или натуральном эквиваленте; доходы, полученные от реализации или сдачи имущества в аренду; прибыль, возникшая вследствие выигрыша в лотерею или процентов по вкладам. |

Корректность исчисления НБ находится в приоритете у сотрудников ИФНС. Правильность расчетов инспектируется во время проведения плановых и камеральных проверок. В случае выявления ошибок, способствующих увеличению базы, налоговая не задействует штрафные санкции и регистрирует данные, заявленные в отчетности либо декларациях. Если показатели были занижены, инспекторы самостоятельно осуществляют доначисление налога и в зависимости от ситуации применяют пеню или штраф. В случае возникновения сомнений в компетентности действий руководителя компании, уполномоченных лиц могут официально пригласить на комиссию по обсуждению легализации налоговой базы.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (499) 110-68-15 (Москва) +7 (812) 317-72-80 (Санкт-Петербург)

Это быстро и бесплатно!

https://www.youtube.com/embed/

Определение налоговой базы

Система налогообложения функционирует в России по правилам, заложенным в НК РФ. Всем налогоплательщикам вменяется в обязанность осуществлять расчеты по налогам в строго отведенные сроки и с соблюдением принципа полноты погашения долгов. Сумма налоговой базы выступает в роли структурного элемента любого налога. Налогооблагаемая величина может быть представлена в разных формах:

- стоимостное измерение объекта;

- физическая характеристика предмета налогообложения;

- иное значение.

Налоговая база представляет собой стоимостное выражение объекта налогообложения, по которому выводится окончательное значение обязательств налогоплательщиков перед бюджетами разных уровней.

Налоговая база организации по разным видам платежей рассчитывается по итогам налоговых периодов. Основой для выведения этого параметра являются регистры бухгалтерского и налогового учета. Если в процессе вычислений была допущена ошибка, она устраняется путем корректировки базы налогообложения за тот период, в котором имеет место недочет, а не в текущем интервале.

Налогооблагаемые суммы могут выводиться двумя методами:

- Кассовый способ – в этом случае в расчет принимаются доходно-расходные операции, фактически произведенные налогоплательщиком в рассматриваемом периоде.

- Метод начисления, когда акцент делается на дате появления права на имущественный актив или на моменте возникновения обязательств.

Платежи в социальные фонды

Распространенные в России прямые федеральные налоги — это перечисления во внебюджетные фонды: ПФР, ФОМС и ФСС. Их на ежеквартальной (а в некоторых случаях — ежегодной) основе осуществляют предприниматели и юрлица применительно к двум случаям: либо когда речь идет о выплате заработной платы наемным сотрудникам, либо когда есть необходимость вносить так называемые «фиксированные» платежи в фонды.

В первом случае уплате в ПФР, ФОМС и ФСС подлежит примерно 30% от суммы, которую заработал в соответствии с трудовым договором сотрудник фирмы. Во втором — величина платежей определяется отдельными законодательными актами, и из года в год может сильно варьироваться (как в большую, так и в меньшую сторону). К слову, в этом случае отчисления в ПФР, ФОМС и ФСС можно отнести к редкому виду «равного» налогообложения. Вне зависимости от уровня дохода предпринимателя суммы для всех зарегистрированных в России ИП будут одинаковыми.

Принципы исчисления в России налоговой базы

- Налоговая база и порядок определения её устанавливают Налоговый кодекс Российской Федерации (НК РФ).

- Налогоплательщики-организации налоговую базу исчисляют по результатам каждого налогового периода на основании данных регистров бухгалтерского учёта и (или) на основании других подтверждённых документально данных об объектах, которые подлежат налогообложению или связаны с налогообложением.

- При выявлении искажений (ошибок) в исчислении налоговой базы, которые относятся к прошлым отчётным (налоговым) периодам, в текущем отчётном (налоговом) периоде перерасчёт суммы налога и налоговой базы проводится за период, в котором были выполнены указанные искажения (ошибки). При невозможности определения периода выполнения искажений (ошибок) перерасчёт налоговой базы и суммы налога проводится за отчётный (налоговый) период, в котором выявлены искажения (ошибки).

- Нотариусы, индивидуальные предприниматели, которые занимаются частной практикой, адвокаты, которые учредили адвокатские кабинеты, вычисляют налоговую базу по результатам каждого налогового периода на основании данных учёта расходов и доходов и хозяйственных операций в порядке, который определяется Министерством финансов Российской Федерации. Вышеизложенные правила также распространяются на налоговых агентов.

- Остальные налогоплательщики — физические лица вычисляют налоговую базу на основании получаемых от организаций и (или) физических лиц в установленных случаях данных о суммах доходов, выплаченных им, об объектах налогового обложения и данных объектов налогообложения, производимого по произвольным формам, собственного учёта полученных доходов.

Налоговая база при реализации услуг, товаров, работ определяется самостоятельно налогоплательщиком зависимо от особенностей реализации приобретенных на стороне или произведенных им услуг, товаров, работ.

При ввозе на таможенную территорию РФ товаров налоговая база налогоплательщиком определяется, учитывая установленные особенности. При передаче товаров, реализации, оказании, выполнении услуг, работ по разным налоговым ставкам налоговая база отдельно определяется по каждому типу услуг, товаров, работ, облагаемых по различным ставкам. При использовании одинаковых ставок НДС налоговую базу определяют суммарно по всем типам операций, которые облагаются по данной ставке. Выручка от реализации услуг, товаров, работ при установлении налоговой базы определяется, учитывая все доходы налогоплательщика, связанные с расчетами по уплате указанных услуг, товаров, работ, которые получены им в натуральной или денежной формах, в том числе оплату ценными бумагами. Расходы (выручку) налогоплательщика в иностранной валюте пересчитывают в рубли по курсу Центрального банка РФ соответственно на дату реализации услуг, товаров, работ или на дату фактического проведения расходов. Доходы учитывают в случае возможности их оценки и в той мере, в какой их возможно оценить.

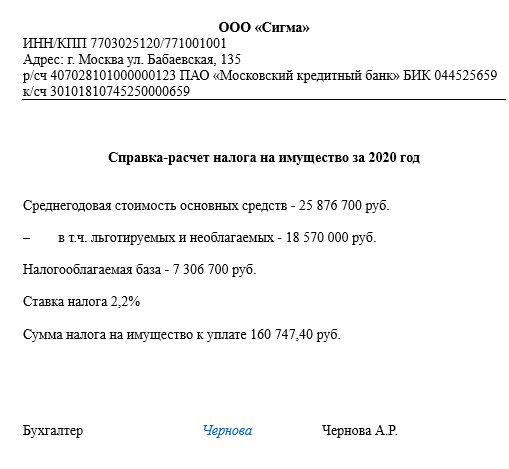

Начисление имущественного налога

Все предприятия, которые являются плательщиками имущественного налога, рассчитывают налогооблагаемую базу по налогу на недвижимое имущество, которое отражено на балансе учреждения в разделе основных средств. Насчет же движимого имущества существуют специальные условия, когда оно будет попадать под налогообложение. Если собственность относится к первой и второй группам амортизации, то платить имущественный налог за него не требуется. Остальное же движимое имущество будет попадать под налогообложение, но в большинстве случаев можно рассчитывать на получение льгот по нему. Поэтому относительно движимых средств можно сделать вывод, что большинство из них будет освобождено от имущественного налога, чего нельзя сказать о недвижимых объектах.

Налог должен начисляться на все основные средства, которые отображаются на балансе. Это касается и тех, которые переданы во временное использование или распоряжение сторонним организациям.

Исключения в начислении

Едиными для всех субъектов страны являются исключения облагаемости налогом земельных участков, а также других объектов природопользования. Помимо этого, не будет производиться начисление налогов на те средства, которые отображены в первой и второй группах амортизации.

Адвокатские конторы и бюро, а также прочие юридические консультации также не будут облагаться имущественным налогом в 2017 году. Помимо этого, исключением будут и некоторые медицинские специализированные учреждения.

В каждом конкретном регионе местное правительство может устанавливать и свои дополнительные льготные категории.

Налог и сбор: между ними много общего

- И то, и другое отчисление законодательно закреплено в Налоговом Кодексе РФ.

- Деньги от обеих форм уплаты поступают в государственную казну.

- Любой из них, если это устанавливает закон, может быть конкретизирован на региональном или местном уровне.

10 главных отличий налогов и сборов

Рассмотрим, чем отличаются эти виды платежей. Для этого сравним их по различным основаниям, приведенным в таблице.

Сравнение налога и сбора

| 1 | Цель поступления в бюджет | Не имеет определенного целевого назначения | Предназначен для обеспечения деятельности государственных органов, предоставляющих определенные права или услуги предпринимателям |

| 2 | Законодательное установление | Налог считается введенным, если в законном акте определены его плательщики, установлена база, ставка и другие обязательные элементы | Элементы сбора определяются в индивидуальном порядке, в зависимости от его характера. |

| 3 | Регулярность уплаты | Налог платится с той или иной установленной законом регулярностью, периодичностью и систематичностью | Имеет разовый характер, платится в конкретно необходимых ситуациях, когда в этом заинтересован сам плательщик |

| 4 | Время уплаты | Привязан к определенному периоду – налоговому и отчетному, являющемуся необходимым элементом налога; крайние сроки уплаты строго регламентированы | Не имеет отношения к определенному времени, обусловлен потребностью предпринимателя получить услугу или вступить в правовые отношения с представителем государства |

| 5 | Окончание платежей | Пока предприниматель не ликвидировал фирму, он постоянно будет платить установленные налоги | Платится один раз |

| 6 | Расчет суммы | Зависит от произведения налоговой базы на установленную ставку, могут применяться специальные режимы – льготы | Сумма зафиксирована и является равной для всех |

| 7 | Подход законодателя | Вводя налог, законодательство стремится учитывать реальные возможности плательщиков и может установить дифференцированный подход | Для суммы сбора не имеют значения индивидуальные особенности предпринимателя и его деятельности: это твердая цена за услугу |

| 8 | Последствия уплаты | Уплата налога гарантирует только отсутствие неприятных последствий, в остальном это действие безвозмездное | Уплата сбора предусматривает индивидуальную возмездность: перечислив сбор, плательщик получает определенное право |

| 9 | Последствия неуплаты | Принудительное взыскание недостающей суммы, пеня за просрочку платежа, штраф за несвоевременную уплату или проблемы с декларацией | Государственный орган просто не совершит требующееся плательщику действие, за которое не была перечислена оплата |

| 10 | Форма | Исключительно денежная | Если законодательство прямо предусматривает, сбор может иметь и другую форму, помимо денежной |

Начнем с определений

Налогооблагаемая база — это определенная характеристика объекта обложения. Ключевые характерные признаки могут быть:

- Стоимостный, то есть исчисленный в денежном выражении. Применяется при исчислении сумм полученной выручки или прибыли — для налога на прибыль или УСН, дохода физического лица — для НДФЛ, сумм реализованной продукции, услуг — для НДС.

- Физический, исчисляемый по количественному признаку. Например, определяется исходя из объема потребленного облагаемого ресурса. Допустим, рассчитывают объем забранной воды из водного объекта для исчисления водного налога.

- Иные характеристики, которые позволяют определить порядок и метод расчета налоговой базы. Например, мощность транспортного средства для определения размера ключевой ставки по транспортному налогу.

Действующий порядок того, как посчитать налоговую базу, закреплен на федеральном уровне, а именно в НК РФ. Отметим, что для каждого фискального обязательства установлен индивидуальный порядок исчисления.

Для региональных и местных налогов и сборов представители законодательной власти субъектов и муниципалитетов вправе устанавливать дополнительные правила определения налогооблагаемой базы. Например, местные или региональные власти могут расширить перечень фискальных льгот либо, наоборот, сократить их. Например, власти региона самостоятельно утверждают перечень налогооблагаемых объектов по налогу на имущество.