Бухгалтерский учет ооо на усн

Содержание:

- Бухгалтерский учет и отчетность

- Льготы при применении отдельных ПБУ

- Ставки налога по УСН

- Кассовый метод при УСН

- Книга учета доходов и расходов

- Используемые счета

- Минимальный налог на УСН Доходы минус Расходы

- Начисление УСН: бухгалтерские проводки

- Дата признания расходов

- Какими счетами оперирует бухгалтер, начисляя налог УСН (проводки)

- Кто вправе применять кассовый метод?

- Как составить бухгалтерский баланс при УСН?

- Как считать налог по УСН

- Учетная политика в бухучете при УСН

- Стоимость бухгалтерского учета ООО на УСН в Москве

- Как выплатить дивиденды при УСН?

- Как вести бухгалтерию ООО самостоятельно: пошаговая инструкция 2020

Бухгалтерский учет и отчетность

Индивидуальные предприниматели не ведут бухгалтерский учет и не сдают бухгалтерскую отчетность (но ведут КУДиР и сдают налоговую отчетность, см. выше).

Фирмы на УСН должны вести бухгалтерский учет и сдавать бухгалтерскую отчетность.

Состав бухгалтерской отчетности:

- бухгалтерский баланс,

- отчет о финансовых результатах,

- приложения к ним (для не малых предприятий).

Бухотчетность подают в налоговую инспекцию и в Росстат. Установленный срок подачи — 31 марта года, следующего за отчетным.

Точный срок предоставления отчетности не позднее:

- за 2017 г — 2 апреля 2018;

- за 2018 г — 1 апреля 2019.

В настоящее время на рассмотрении находится законопроект (ID проекта 02/04/03-17/00062756), который предусматривает отмену обязанности представления бухгалтерской отчетности в статистику. Новшеством является и то, что бухотчетность надо будет предоставлять в инспекцию только в электронном виде по телекоммуникационным каналам связи через оператора. Предполагается, что закон вступит в силу с 1 января 2019 г.

Льготы при применении отдельных ПБУ

Помимо того что организации могут не применять некоторые ПБУ в целом, для таких компаний есть льготы при применении норм иных стандартов бухгалтерского учета:

|

Наименование ПБУ |

Норма ПБУ |

От чего освобождается организация |

| 1 | 2 | 3 |

| ПБУ 19/02 «Учет финансовых вложений» | Пункт 19 | Вправе осуществлять последующую оценку всех финансовых вложений в порядке, установленном для финансовых вложений, по которым текущая рыночная стоимость не определяется. |

| ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» | Подпункт 2 п. 9 |

Может исправлять любые ошибки в бухучете, выявленные после утверждения отчетности за год, в котором допущена ошибка, как несущественные. То есть все ошибки будут исправляться за счет прочих доходов и расходов с использованием счета 91 «Прочие доходы и расходы». |

| ПБУ 15/2008 «Учет расходов по займам и кредитам» | Пункт 7 | Может учитывать проценты по любым займам, в том числе полученным для покупки инвестиционных активов, как прочие расходы. |

Ставки налога по УСН

При объекте налогообложения «доходы» установленная налоговая ставка составляет 6 %.

В регионах могут быть установлены льготные ставки от 1 % до 5 % в зависимости от категорий налогоплательщиков (вид деятельности, численность, размер доходов и т.д.).

В 2017 году пониженные налоговые ставки действуют в некоторых субъектах:

- области Амурская,Белгородская, Брянская, Владимирская, Воронежская, Ивановская, Кемеровская, Курская, Магаданская, Мурманская, Оренбургская, Ростовская, Рязанская, Сахалинская, Тамбовская, Томская, Тульская, Ульяновская, Челябинская, Ярославская,

- Ненецкий АО, Калмыкия, Крым, Чечня, Мордовия, ХМАО-Югра, Бурятия, Тыва, Хакасия, Якутия, Чукотка,

- Краснодарский, Севастополь, Пермский и Камчатский край.

Пример

Ставка 1 % установлена: в областях Рязанской (инвестиции в регионе), Белгородской и Ульяновской (информац.технологии), Мурманской (образование, медицина, культура), Мордовии (наука), Пермском крае (наука, образ., медицина, гостиницы) и т.д.

В Чечне ставки зависят от численности работников: 1 % — 20 чел., 2 % — 21-40 чел., 3 % — 41-60 чел., 4% — 61-70 чел., 5 % — 71-85 чел., 6 % — 86-100 чел.

В Якутии ставки различаются (2%, 4%, 6%) от места осуществления деятельности.

В Крыму ставка 4 % действует для всех упрощенцев.

Кассовый метод при УСН

Следующий шаг на пути к упрощенному учету — применение кассового метода признания доходов и расходов. Он разрешен малым предприятиям, за исключением эмитентов публично размещаемых ценных бумаг. Такие компании могут признавать выручку по мере поступления денежных средств от покупателей (заказчиков), а расходы — после осуществления погашения задолженности (п. 12 ПБУ 9/99 «Доходы организации», п. 18 ПБУ 10/99 «Расходы организации»).

Обратите внимание: речь идет исключительно об элементах отчета о финансовых результатах. А формирование активов и признание обязательств ведется в общеустановленном порядке (по методу начисления)

Так что кассовый подход влияния на баланс не оказывает.

Для «упрощенцев» этот вариант учетной политики привлекателен тем, что приближает отчет о финансовых результатах к форме налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения. Отличие в том, что перечень расходов при «упрощенке» носит закрытый характер (п. 1 ст. 346.16 НК РФ). Кроме того, основные средства и нематериальные активы в бухгалтерском учете амортизируются, а в налоговом списываются на протяжении календарного года (п. 3 ст. 346.16 НК РФ). Наконец, в бухучете не нормируются рекламные расходы.

Разумеется, сопоставлять отчет с декларацией имеет смысл компаниям, объектом налогообложения у которых являются «доходы, уменьшенные на величину расходов». На практике перейти от декларации к отчету о финансовых результатах они смогут путем корректировок. Их можно зафиксировать в справке бухгалтера.

И если ваша компания определяет доходы и расходы в бухгалтерском учете кассовым методом, то чистая прибыль за отчетный период тоже будет «кассовой» (п. 79 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации).

Пример 2. ООО «Нарцисс» находится на «упрощенке» с объектом налогообложения «доходы, уменьшенные на величину расходов» и оказывает юридические услуги. В учетной политике по бухгалтерскому учету установлено, что «Нарцисс» применяет кассовый метод признания доходов и расходов. Налоговая база по единому налогу за 2014 год (по данным Книги учета доходов и расходов) составила 50 000 рублей. При этом в расходах не учтены затраты на информационные услуги в сумме 3 000 руб. (Письмо Минфина России от 16.04.2014 № 03-07-11/17285), но в расходы включены затраты на приобретение ноутбука стоимостью 60 000 руб.

Расходы для целей бухучета нужно скорректировать так:

- Увеличить на стоимость информационных услуг (+ 3 000 руб.).

- Уменьшить на стоимость приобретения основного средства (– 60 000 руб.).

- Увеличить на сумму амортизации основного средства (предположим, она составила 5 000 руб. = 60 000 руб.: 60 мес. х 5 мес.).

В итоге чистая прибыль в бухгалтерском учете окажется равной 102 000 руб. (50 000 – 3 000 + 60 000 – 5 000).

Учтите, что кассовый метод применяется исключительно к доходам и расходам, которые отражаются в отчете о финансовых результатах. Активы и обязательства формируются в общеустановленном порядке.

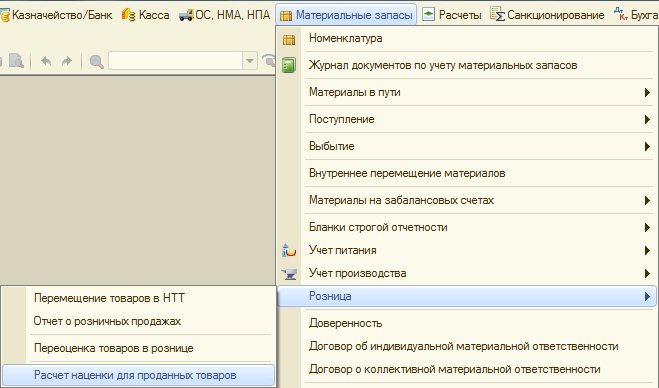

Книга учета доходов и расходов

Книга учета доходов и расходов (КУДиР) — главный документ налогового учета на упрощенке. Ее обязательно вести и юридическим лицам, и ИПшникам. За неведение КДИР штраф 10000 рублей.

Если упрощенщик совмещает УСН с патентом, то для учета операций по патенту используется другая КУДИР.

На каждый год заводится новая КУДиР.

Способы ведения Книги учета:

- бумажный;

- электронный (распечатывают по окончании года).

Листы книги нумеруют, саму книгу прошивают, на сшивке клеят наклейку с надписью: Прошито, и пронумеровано ___ страниц. Ставят подпись руководителя фирмы либо ИП, расшифровку подписи.

Книгу сдавать в госорганы не нужно. Ее представляют в инспекцию только по письменному требованию во время налоговых проверок.

На УСН «доходы» в Книге заполняют:

- графы 1 — 4 раздела I «Доходы и расходы» ;

- раздел IV «Расходы на страхование и больничные».

Графу 5 раздела I заполняют только при наличии госсубсидий на поддержку малого и среднего предпринимательства и выплат на содействие самозанятости безработных граждан и стимулирование создания дополнительных рабочих мест.

Вас может заинтересовать: Услуга «Бухгалтерское обслуживание ООО»

Используемые счета

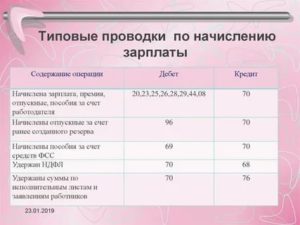

Бухгалтерская проводка по начислению налога УСН делается с использованием следующих счетов:

- счет 51 «Расчетные счета» — используется для отражения всех движений денежных средств на счетах организации;

- счет 68 «Расчеты по налогам и сборам» — с его помощью отражается бухгалтерская проводка — начисление налога УСН, а также другие операции по расчету с бюджетом, в соответствии с п. 4 ПБУ 1/2008 субсчета по данному счету должны быть зафиксированы в учетной политике, в противном случае проводка начисления налога УСН будет сделана некорректно;

- счет 99 «Прибыль и убытки» — предназначен для обобщения информации о формировании конечного финансового результата деятельности организации в отчетном году.

Минимальный налог на УСН Доходы минус Расходы

Согласно ст. 346.18 НК РФ, налогоплательщик, применяющий объект налогообложения УСН Доходы минус расходы, должен уплатить минимальный налог, если сумма налога, рассчитанная обычным порядком (в том числе и при применении дифференцированной налоговой ставки), меньше, чем сумма минимального налога, т.е. 1% от доходов.

Обратите внимание: налоговой базой для расчета минимального налога будут не доходы, уменьшенные на величину расходов, а полученные доходы. При этом минимальный налог рассчитывается только для варианта УСН Доходы минус Расходы

Минимальный налог рассчитывают и уплачивают только по итогам налогового периода (календарного года), по итогам отчетных периодов (1 квартал, полугодие и 9 месяцев) минимальный налог не считают и не выплачивают.

✐ Пример ▼

Организация, работающая на УСН Доходы минус расходы и применяющая налоговую ставку 15%, получила следующие итоги 2021 года:

- доходы 10 млн рублей;

- расходы 9,5 млн рублей.

Налоговая база для расчета единого налога обычным порядком составила 500 тыс. руб. (10 000 000 руб. минус 9 500 000 руб.), а сумма единого налога по итогам года равна 75 тыс. руб. (500 000*15% = 75 000).

Минимальный налог составит 100 000 руб. (доходы 10 000 000 *1%), заплатить надо большую из этих сумм, т.е. 100 000 рублей. При этом учитываются все авансовые платежи, если они были уплачены.

Если вы не успели вовремя заплатить налоги или взносы, то помимо самого налога, придется также заплатить неустойку в виде пени, рассчитать которую можно с помощью нашего калькулятора:

Чтобы вы без каких-либо материальных рисков могли попробовать вариант аутсорсинга бухучета и решить подходит ли он вам, мы совместно с фирмой 1С готовы предоставить нашим пользователям :

Что мы имеем в сухом остатке после такого подробного знакомства с УСН Доходы минус расходы? Однозначно – этот налоговый режим является самым выгодным для российского налогоплательщика в случае, если налог рассчитывается на базе полученных доходов. Но здесь нельзя упускать из виду два момента:

1. Самостоятельный учет и отчетность для руководителя бизнеса или ИП будет значительно сложнее (в сравнении с УСН Доходы), в связи с большим количеством нюансов признания расходов. Возможно, придется закладывать расходы на бухгалтера или специализированный сервис, впрочем, эти суммы даже для малого бизнеса можно признать несущественными.

2. Серьезная бюрократическая помеха в виде повышенного внимания налоговых органов к заявленным расходам. С этой проблемой тоже можно справиться, если соблюдать следующие правила:

- осознанный выбор контрагентов. Достаточно один раз разработать внутреннее положение о порядке проверки партнеров и соблюдать его;

- документальное оформление расходов должно вестись согласно правилам учета. Каждый расход подтверждается дважды – документом об оплате и об осуществлении хозяйственной операции;

- быть готовым обосновать произведенные расходы деловой целью, т.е. направленностью на получение прибыли;

- помнить, что не все произведенные расходы можно учесть, даже если они были продиктованы предпринимательской необходимостью.

Собственно, внимания контролирующих органов ни одному бизнесмену и так не избежать, даже если он просто зарегистрировал ИП и не ведет деятельность. Нашей задачей было ознакомить вас с теми условиями, которые необходимо соблюдать при работе на УСН Доходы минус расходы, чтобы они не стали для вас в дальнейшем неприятным сюрпризом. Ну а кто предупрежден – тот вооружен!

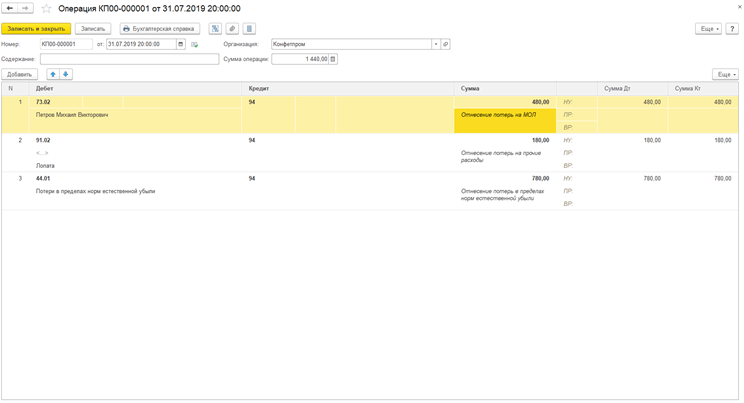

Начисление УСН: бухгалтерские проводки

Упрощенный режим налогообложения считается наиболее привлекательным как для мелких организаций, так и для ИП. Связано это с простотой ведения учета (в некоторых случаях – его отсутствием), прозрачным способом расчета налогов и гибкими налоговыми льготами (при оплате взносов во внебюджетные фонды). О том, кто может использовать УСН и что для этого нужно, мы рассказывали в предыдущей статье. Данная статья заинтересует предпринимателей и организации, которые уже используют УСН, так как сегодня мы на примерах расскажем о начислениях при «упрощенке», а также рассмотрим особенности учета некоторых бухгалтерских операций.

Дата признания расходов

Согласно п.2 статьи 346.17 Расходами налогоплательщика признаются затраты после их фактической оплаты. При этом расходы учитываются в составе расходов с учетом следующих особенностей:

1) материальные расходы (в том числе расходы по приобретению сырья и материалов), а также расходы на оплату труда — в момент погашения задолженности путем списания денежных средств с расчетного счета налогоплательщика, выплаты из кассы, а при ином способе погашения задолженности — в момент такого погашения. Аналогичный порядок применяется в отношении оплаты процентов за пользование заемными средствами (включая банковские кредиты) и при оплате услуг третьих лиц;

2) расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации, — по мере реализации указанных товаров. Налогоплательщик вправе для целей налогообложения использовать один из следующих методов оценки покупных товаров:

- по стоимости первых по времени приобретения (ФИФО);

- по стоимости последних по времени приобретения (ЛИФО);

- по средней стоимости;

- по стоимости единицы товара.

Расходы, непосредственно связанные с реализацией указанных товаров, в том числе расходы по хранению, обслуживанию и транспортировке, учитываются в составе расходов после их фактической оплаты;

3) расходы на уплату налогов и сборов — в размере, фактически уплаченном налогоплательщиком. При наличии задолженности по уплате налогов и сборов расходы на ее погашение учитываются в составе расходов в пределах фактически погашенной задолженности в те отчетные (налоговые) периоды, когда налогоплательщик погашает указанную задолженность;

4) расходы на приобретение (сооружение, изготовление) основных средств, достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение основных средств, а также расходы на приобретение (создание самим налогоплательщиком) нематериальных активов, учитываемые в порядке, предусмотренном пунктом 3 статьи 346.16 НК РФ, отражаются в последнее число отчетного (налогового) периода в размере уплаченных сумм. При этом указанные расходы учитываются только по основным средствам и нематериальным активам, используемым при осуществлении предпринимательской деятельности;

5) при выдаче налогоплательщиком продавцу в оплату приобретаемых товаров (работ, услуг) и (или) имущественных прав векселя расходы по приобретению указанных товаров (работ, услуг) и (или) имущественных прав учитываются после оплаты указанного векселя. При передаче налогоплательщиком продавцу в оплату приобретаемых товаров (работ, услуг) и (или) имущественных прав векселя, выданного третьим лицом, расходы по приобретению указанных товаров (работ, услуг) и (или) имущественных прав учитываются на дату передачи указанного векселя за приобретаемые товары (работы, услуги) и (или) имущественные права. Указанные в настоящем подпункте расходы учитываются исходя из цены договора, но не более суммы долгового обязательства, указанной в векселе.

Итак, при расчете единого налога расходы учитывайте в том периоде, в котором они оплачены. Датой признания расхода является день прекращения обязательств организации (день выплаты денег из кассы или перечисления их с банковского счета, выбытия имущества и т. д.). Если в счет оплаты передан вексель, то датой признания расхода является:

- день погашения векселя (при расчетах собственными векселями);

- дата передачи векселя по индоссаменту (при расчетах векселями третьих лиц).

Определяя дату признания расходов при расчете единого налога, учитывайте особые правила включения в налоговую базу некоторых из них. Например, расходы на покупку товаров можно списать в уменьшение налоговой базы только при одновременном выполнении двух условий: оплаты и реализации на сторону (подп. 2 п. 2 ст. 346.17, п. 2 ст. 346.16 НК РФ). Даты признания отдельных расходов при расчете единого налога при упрощенке приведены в таблице.

Важно: с 2017 года нужно различать даты, когда можно включать в расходы уплаченные налоги. Если организация заплатила налог самостоятельно, расходы признавайте на дату перечисления средств в бюджет

Если за организацию налог заплатил кто-то другой, расходы признавайте в тот день, когда вы погасили свою задолженность перед этим кредитором. При частичном погашении задолженности в расходы включайте только фактически уплаченные суммы. Такой порядок предусмотрен подпунктом 3 пункта 2 статьи 346.17 Налогового кодекса РФ.

Какими счетами оперирует бухгалтер, начисляя налог УСН (проводки)

Расчет единого налога в бухучете фирмы идентичен расчету налога на прибыль и осуществляется поэтапно – определяют налоговую базу, рассчитывают величину авансового платежа за отчетный квартал, а по окончании года – исчисляют окончательную сумму налога к уплате. Фиксируют начисление УСН проводкой:

Д/т сч. 99 «Прибыли и убытки» К/т сч. 68 «Расчеты по налогам/сборам».

Этой записью оформляют расчет авансового платежа по каждому отчетному периоду – кварталу и итоговой суммы налога по завершении финансового года. При этом проводка одинакова, она не зависит от выбранной предприятием схемы налогообложения – 6% от доходов или 15% от прибыли («доходы минус расходы»)

Важно лишь правильно рассчитать сумму налога, и здесь уже решающим фактором становится вариант УСН, на котором компания работает, поскольку они радикально разнятся определением налоговой базы и действующими ставками налога. Разберемся, каким должно быть начисление налога по каждому из упрощенных режимов

Кто вправе применять кассовый метод?

Однако применять кассовый метод могут далеко не все организации. Косвенно это подтверждено в п. 18 ПБУ 10/99 «Расходы организации»: если организацией принят в разрешенных случаях порядок признания выручки от продажи продукции и товаров не по мере передачи прав владения, пользования и распоряжения на поставленную продукцию, отпущенный товар, выполненную работу, оказанную услугу, а после поступления денежных средств и иной формы оплаты, то и расходы признаются после осуществления погашения задолженности.

В настоящее время единственным документом, определяющим правомерность применения кассового метода признания доходов и расходов в бухгалтерском учете, являются Типовые рекомендации по организации бухгалтерского учета для субъектов малого предпринимательства, утвержденные Приказом Минфина России от 21.12.1998 N 64н (далее — Типовые рекомендации). Фактически данный документ принят во исполнение абз. 6 п. 2 ст. 5 Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете», согласно которому в планах счетов бухгалтерского учета, других нормативных актах и методических указаниях должна предусматриваться упрощенная система бухгалтерского учета для субъектов малого предпринимательства.

Критерии отнесения организации к субъектам малого предпринимательства сформулированы в Федеральном законе от 24.07.2007 N 209-ФЗ «О развитии малого и среднего предпринимательства в РФ». Представим их в таблице в сравнении с условиями, дающими право применять УСНО.

Критерий |

Право применять УСНО |

Статус субъекта малого предпринимательства |

||||

Организационно-правовая форма |

Организации (в том численекоммерческие) и ПБОЮЛ,за исключением имеющих филиалы (представительства), бюджетных учреждений и др. (по видам деятельности, указанным в пп. 2 - 13 п. 3ст. 346.12 НК РФ) |

Потребительскиекооперативыи коммерческиеорганизации(за исключениемгосударственныхи муниципальныхпредприятий), ПБОЮЛ,крестьянские(фермерские) хозяйства |

||||

Структура уставного (складочного) капитала |

Доля участия других организаций не должна превышать 25% (с учетом особенностей, предусмотренных пп. 14п. 3 ст. 346.12 НК РФ) |

Суммарная доля публично-правовых образований,иностранных юридическихлиц и граждан,общественныхи религиозныхорганизаций(объединений),благотворительныхи иных фондов не должнапревышать 25%. Доляучастия одного илинескольких юридическихлиц, не являющихсясубъектами малогои среднегопредпринимательства,не должна превышать 25% |

||||

Среднесписочная численность работников |

Показатель не должен превышать 100 человек в течение каждого отчетного (налогового) периода |

Показательза предшествующийкалендарный годне должен превышать100 человек |

||||

Размер доходов (без НДС) |

Все доходы (от реализации и внереализационные) в 2010 г. (нарастающим итогом) не должны превышать 60 млн руб. |

Размер выручкиот реализации товаров(работ, услуг),определяемой по даннымналогового учета,за предыдущий год (безНДС) не должен превышать400 млн руб. |

||||

Балансовая стоимость активов (остаточная стоимость ОС и НМА) |

Не должна превышать 100 млн руб. (в расчет берется только амортизируемое имуществов соответствии с гл. 25НК РФ) |

Не установлена |

||||

Исходя из представленной информации, можно сделать вывод, что товарищества собственников жилья вправе применять УСНО, однако они не являются субъектами малого предпринимательства, значит, не могут вести бухгалтерский учет доходов и расходов кассовым методом. Управляющей компании (коммерческой организации) ничто не мешает быть субъектом малого предпринимательства

Важно отслеживать структуру капитала: уставный (складочный) капитал организации должен состоять преимущественно (более 75%) из долей физических лиц и субъектов малого и среднего предпринимательства

Как составить бухгалтерский баланс при УСН?

О том, как составить бухгалтерский баланс без применения двойной записи на счетах бухгалтерского учета, контролирующие органы «деликатно» умалчивают. Но такую возможность допускает даже Конституционный суд (п. 3.2 определения КС РФ от 13.06.2006 № 319-О). Как же действовать на практике?

Нужно исходить из того, что баланс характеризует финансовое положение компании, которое определяется соотношением ее активов и обязательств. Активы и обязательства — обобщенные объекты бухгалтерского учета, названные в Законе 402-ФЗ (ст. 5). Критерии их признания представлены в Концепции бухгалтерского учета в рыночной экономике России (одобр. Методологическим советом по бухгалтерскому учету при Минфине России, Президентским советом ИПБ РФ 29.12.1997).

Активы и обязательства, возникающие в результате твердых соглашений на покупку или продажу товаров или услуг, обычно не признаются до тех пор, пока хотя бы одна из сторон не совершит такие действия согласно договору. Например, предприятие, получившее твердый заказ, обычно не признает актив (а предприятие, сделавшее заказ, не признает обязательство) в момент заключения соглашения; вместо этого оно откладывает признание до момента отгрузки, поставки заказанных товаров или оказания услуг (п. B3.1.2 (b) МСФО (IFRS) 9 «Финансовые инструменты»). К этому нужно добавить, что малые предприятия не освобождены от обязанности организации и осуществления внутреннего контроля за совершаемыми фактами хозяйственной жизни (п. 1 ст. 9 Закона 402-ФЗ). Такой контроль подразумевает, что руководство компании контролирует (приносим извинения за «тавтологию») состав активов и обязательств компании на каждую дату. Для этого необходимо как минимум вести управленческий учет соответствующих объектов.

Обычно говорят, что в отсутствие сформированных показателей на счетах бухгалтерского учета баланс составляют путем инвентаризации. И действительно: при инвентаризации выявляется фактическое наличие соответствующих объектов, которое сопоставляется с данными регистров бухгалтерского учета (п. 2 ст. 11 Закона 402-ФЗ). Так что инвентаризацию можно выполнить и в условиях применения простой записи. Тогда инвентаризационная комиссия составит реестры объектов по группам, в частности: основные средства, незавершенное производство, материалы, заемные средства (долгосрочные или краткосрочные), кредиторская задолженность (по расчетам, не связанным с кредитами и займами).

Но подчеркнем: инвентаризационный способ составления баланса правомерен лишь в условиях налаженной системы внутреннего контроля.

Незавершенное производство в массовом и серийном производстве может отражаться в балансе по стоимости сырья и материалов (п. 64 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации).

Пример 3. По состоянию на 31 декабря 2014 г. ООО «Нарцисс» суммарная стоимость активов составляет 490 тыс. руб., обязательств — 380 тыс. руб. По строке баланса «Капитал и резервы» нужно указать разность этих показателей — 110 тыс. руб. (490 – 380). Инвентаризация этой строки не производится, она формируется расчетным путем.

Как считать налог по УСН

Налог рассчитывается поквартально:

- Авансовый платеж — за I квартал, полугодие (1+2 квартал), 9 месяцев (1+2+3 квартал).

- Налог — год (1+2+3+4 кварталы).

Авансы и налог считают одинаково:

Налог (Авансовый платеж) = Доходы с начала года х Ставка % – Налог за предыдущий период – Страховые взносы – Торговый сбор.

- Доходы с начала года берутся только по виду деятельности УСН

- Ставка — по установленному региональному законодательству %, или 6%

- Налог за предыдущий период — вычитаем уже уплаченный налог

- Страховые взносы — может вычесть только тот, кто их заплатил за текущий и прошлые годы в этом периоде

- Торговый сбор — может вычесть плательщик торгового сбора реально уплаченную сумму

Как вычесть страховые взносы

Если ИП без сотрудников:

вычесть можно полностью все страховые взносы. В ситуации, когда страховые взносы оказались больше самого налога — итог становится равен нулю.

Организация и ИП-работодатель:

вычесть можно столько страховых взносов, чтобы налог уменьшился не более чем на 50%

Подробнее о страховых взносах читайте в нашей статье: Страховые взносы ИП в 2021, 2022 и 2023 годах

Пример

ИП зарабатывает 200 000 р. в каждом квартале. В 1 квартале 2018 года ИП заплатил взнос 1% за 2017 г. — 5 000 р. и часть взноса за 2018 г. — 8 000 р.; Во 2 квартале ИП еще заплатил часть страховых взносов в размере 7000 р. Ставка — 6%.

Рассчитаем авансовые платежи за 1 и за 2 кварталы (за полугодие):

- Авансовый платеж за I квартал: 200000 х 6 % – (5000 + 8000) = – 1000 р.

Взносы превысили налог, поэтому к уплате = 0 р. - Аванс за полугодие: 400000 х 6 % – (5000 + 8000 + 7000) = 4000 р.

А теперь итог больше уплаченных взносов, и его нужно уплатить.

Вас может заинтересовать:Услуга «Налоговые консультации»

Учетная политика в бухучете при УСН

Учетную политику составлять необходимо в любом случае. Кстати, индивидуальные предприниматели также должны позаботиться о наличии этого нормативного акта для целей налогового учета. А вот организации в учетной политике прописывают и бухгалерский учет при УСН: способы его ведения, документооборот, состав отчетности, методы ведения книги учета доходов и расходов, списки лиц, имеющих право подписи, работы с наличными денежными средствами и т.д. Помимо самого документа составляют приказ об ее утверждении, который подписывает директор организации: отдельно для бухгалтерского учета, и отдельно – для налогового.

Стоимость бухгалтерского учета ООО на УСН в Москве

| Вид услуги | Состав отчетности | Ежемесячная стоимость |

|

Бухгалтерский учет на «Упрощенке» 6% |

Ежемесячная разноска с нуля ваших банковских операций (включая валютные операции), разноска вашей первичной документации (акты, тн, сф, упд), ежемесячная сдача СЗВ-М в ПФР, ежемесячный расчет заработной платы, составление платежных поручений, расчет дохода в КУДИР, расчет авансового платежа по налогу, формирование и сдача квартальной и годовой отчетности, кадровое сопровождение | 10 000 |

|

Бухгалтерский учет на «Упрощенке» 15% |

Ежемесячная разноска ваших банковских операций (включая валютные операции), разноска вашей первичной документации (акты, тн, сф, упд), ежемесячная сдача СЗВ-М в ПФР, ежемесячный расчет заработной платы, составление платежных поручений, учет доходов и расходов в КУДИР, расчет авансового платежа по налогу, формирование и сдача квартальной и годовой отчетности, кадровое сопровождение | 10 000 — 12 000 |

Как выплатить дивиденды при УСН?

В упрощенной форме баланса расшифровывать структуру капитала (строка пассива «Капитал и резервы») не требуется. Этот показатель определяет стоимость чистых активов компании. Вы вправе выплатить в виде дивидендов чистую прибыль, выявленную кассовым методом, но с соблюдением ограничений, установленных на величину чистых активов (п. 1 ст. 29 Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью»). А именно: ООО не вправе принимать решение о распределении своей прибыли между участниками, если на момент принятия такого решения стоимость чистых активов общества меньше его уставного капитала или станет меньше его размера в результате принятия такого решения. Это при условии, что создание резервного фонда уставом ООО не предусмотрено.

Пример 4. Воспользуемся условиями примеров 2 и 3. Предположим, размер уставного капитала ООО «Нарцисс» — 10 000 руб. Стоимость чистых активов — 110 000 руб., чистая прибыль, сформированная кассовым методом, — 102 000 руб. Выплата всей прибыли приведет к уменьшению денежных средств, а значит, и активов «Нарцисса» на 102 000 руб. Каких-либо обязательств в противовес этому у «Нарцисса» не возникнет. При таких обстоятельствах величина чистых активов (строка «Капитал и резервы баланса») снизится до 8 000 руб. (110 000 – 102 000), что меньше размера уставного капитала. Следовательно, подобная выплата недопустима.

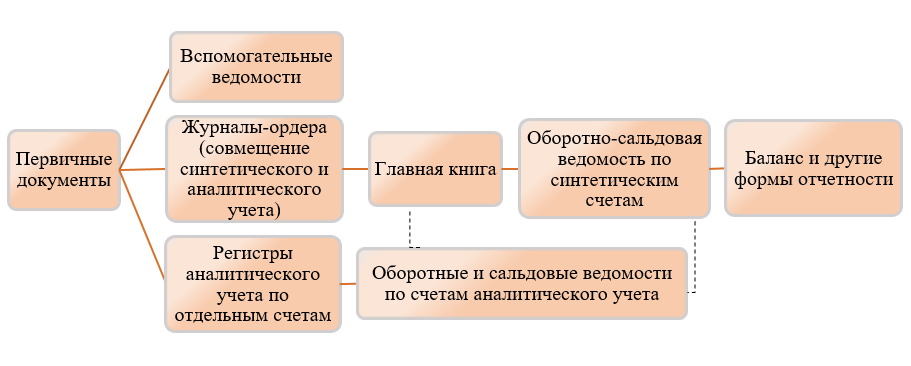

Как вести бухгалтерию ООО самостоятельно: пошаговая инструкция 2020

Каждая организация сразу после создания обязана вести бухгалтерский учет. Согласно закону от 06.12.2011 № 402-ФЗ ведение бухгалтерского учета и хранение документов организуется руководителем ООО. На директоре лежит ответственность за постановку учета в организации, и даже бухгалтерская отчетность признается составленной после подписи руководителя, а не главного бухгалтера. Предпринимателям в этом смысле повезло больше — ведение бухгалтерского учета ИП законом не требуется.

Шаг 2. Выберите, на каком налоговом режиме вы будете работать. Это необходимо сделать сразу после регистрации ООО, а лучше – еще до того, как вы подадите документы в ИФНС. Мы рекомендуем вам при выборе режима получить бесплатную консультацию по налогообложению, что поможет вам существенно сэкономить на платежах в бюджетах. На разных режимах налоговая нагрузка одного и того же предприятия может отличаться в разы!