Как заполнять отчет о движении денежных средств

Содержание:

- Структура и содержание отчета

- Лист 1 – Титульный

- Этапы составления БДДС

- Применение и значение ОДДС

- Финансовые источники отчетности

- Деятельность текущего характера

- Как использовать отчет о движении денежных средств

- Пример. Заполнение бухгалтерского баланса

- Пример расчета

- Пример составления отчета о движении денежных средств

- Инвестиционная деятельность

- Косвенный метод составления ОДДС

- Общие требования

- Методы составления отчета ДДС

- Выводы

Структура и содержание отчета

Для человека, не имеющего специального образования, документ может показаться довольно сложным. Он состоит из трех разделов, в которых в кодовых значениях отражаются денежные операции по трем основным показателям деятельности организации:

- текущей,

- финансовой

- и инвестиционной.

При этом необходимо иметь ввиду, что не все денежные перемещения нужно вносить в данный документ. К исключениям относятся:

- обменные операции с валютой,

- получение и сдача кассовой наличности на счет в банке,

- обмен денежных эквивалентов друг на друга,

- перевод с одного счета организации на другой и т.п.

Полный список действий можно найти в п.6 ПБУ 23/2011.

Важная особенность: в отчет включаются любые денежные операции компании. подпадающие под его квалификационные требования, независимо от того, в денежных единицах какой страны они были произведены, но при этом все данные в документ вносятся только в российских рублях, и строго в той единице измерения (тысячи, миллионы), которая использовалась при составлении бухгалтерского баланса.

Лист 1 – Титульный

На титульном листе нужно заполнить свои персональные данные и указать налоговый орган, в который подаётся отчёт о движении денежных средств.

Прежде всего в самом верху титульного листа нужно указать свой ИНН. Если вы не помните ИНН (идентификационный номер налогоплательщика), вы можете узнать его по номеру своего паспорта через официальный сервис ФНС.

В поле «Представляется в налоговый орган (код)» нужно указать четырехзначный код вашей налоговой инспекции. Код налоговой инспекции можно узнать через другой официальный сервис ФНС.

В поле «Номер корректировки» указывается 0, если вы подаете отчет за 2020 год в первый раз. Если вам нужно подать уточнённый (скорректированный) отчет, то в этом поле указывается 1, 2, 3 и так далее.

В разделе «Сведения о физическом лице-резиденте» нужно указать Фамилию, Имя, Отчество и дату рождения в точности, как они указаны в паспорте.

В разделе «Сведения о документе, удостоверяющем личность» прежде всего указывается код вида документа. В большинстве случаев это будет ваш паспорт. Вот самые распространённые коды видов документов:

| Код | Наименование документа | Примечания |

| 10 | Иностранный паспорт | Заграничный паспорт для постоянно проживающих за границей граждан |

| 21 | Паспорт гражданина РФ | Паспорт гражданина РФ |

| 03 | Свидетельство о рождении | Для лиц, не достигших 14-летнего возраста |

| 23 | Свидетельство о рождении, выданное уполномоченным органом иностранного государства |

Полный список кодов видов документов можно найти здесь.

Затем нужно заполнить поля «Серия и номер», «Дата выдачи» и «Кем выдан».

В поле «Номер контактного телефона» укажите номер, по которому налоговый орган сможет с вами связаться в случае возникновения вопрос по отчёту.

Поля «Отчет составлен на ХХХ страницах с приложением подтверждающих документов или их копий на YYY листах» я рекомендую заполнить позднее, после того как вы завершите заполнение всех листов.

Обратите внимание на порядок заполнения раздела «Достоверность и полноту сведений, указанных в настоящем отчете, подтверждаю». Если вы будете подавать отчет самостоятельно, то укажите цифру 1 – физическое лицо-резидент

Поля «фамилия, имя, отчество представителя физического лица-резидента», «ИНН» и «Номер контактного телефона» в этом разделе нужно заполнять только если отчёт о движении денежных средств по счету в иностранном банке будет подавать ваш уполномоченный представитель по доверенности. В таком случае, укажите цифру 2 – уполномоченный представитель, а также заполните номер и дату доверенности в поле «Наименование и реквизиты документа, подтверждающего полномочия представителя». Копию доверенности нужно будет приложить к отчёту. Тогда и сам отчёт должен подписать ваш представитель.

Этапы составления БДДС

- Найдите правильный инструмент. Если вы еще не нашли инструмент бюджетирования или программное обеспечение, которое поможет в составлении БДДС, то простой отправной точкой является шаблон Excel.

- Установите временные рамки. Зачастую БДДС составляют на шесть месяцев или на целый год вперед. Установите временные рамки и будьте готовы собрать всю необходимую информацию за этот период. Многие компании прогнозируют месячные временные рамки, а некоторым может понадобиться узнать о движении денежных средств на более регулярной основе — еженедельно или раз в две недели.

- Подготовьте прогноз продаж. Какой доход вы ожидаете получать в течение каждого месяца? Вы можете основываться на результатах прошлых месяцев, годах или прогнозируемых продажах. Затем наметьте ожидаемый прогноз продаж для каждого месяца года. Помните, что будут колебания, основанные на фактических продажах и изменениях на рынке, а также новых клиентах, добавленных в ваш клиентский список.

Пример прогноза продаж: “Х” владеет магазином по продаже товаров для рыбалки. “Х” будет использовать прошлогодние суммы продаж, чтобы подготовить свой бюджет движения денежных средств на следующие два квартала. Вот информация о продажах за первые шесть месяцев прошлого года:

|

Январь |

1 080 000 |

|

Февраль |

1 110 000 |

|

Март |

1 230 000 |

|

Апрель |

1 734 000 |

|

Май |

1 938 000 |

|

Июнь |

2 196 000 |

“Х” ожидает, что продажи в этом году будут на 1 процент выше в межсезонье и на 1,5 процента выше во время сезона рыбалки. Таким образом, “Х” прогнозирует, что его продажи за первые шесть месяцев этого года будут следующими:

|

Январь |

1 090 800 |

|

Февраль |

1 121 100 |

|

Март |

1 242 300 |

|

Апрель |

1 759 980 |

|

Май |

1 967 100 |

|

Июнь |

2 229 000 |

Приток денежных средств по БДДС. Это ваш “денежный вклад”, который включает все прогнозируемые продажи — как за наличные, так и продажи для клиентов, которые берут товар в кредит. Если ваш бизнес предоставляет кредит своим клиентам и имеет дело с дебиторской задолженностью, то проектирование денежных поступлений будет сложнее

Принимайте во внимание сбор дебиторской задолженности и влияние времени, которое этот сбор оказывает на прогноз ваших денежных поступлений. Чтобы этот пункт не казался огромным, рекомендуется разбить ваши поступления по категориям (все суммы, которые вы будете вводить в таблицу, должны включать НДС)

продажи клиентов/выставление счетов;

капитальные вложения;

ассоциированные вклады текущего года;

банковские кредиты, факторинг и др.

Отток денежных средств по БДДС . Эта графа включает в себя ваши фиксированные расходы, основанные на датах запланированных платежей, а также любые переменные расходы. Не забудьте про прогнозируемые расходы, такие как планы закупок нового оборудования или найм дополнительного персонала. Убедитесь, что они распределены в правильный месяц.

Некоторые основные оттоки денежных средств могут включать:

- зарплата персоналу;

- офисные принадлежности;

- ремонт здания и обслуживание оборудования;

- реклама и маркетинг;

- аренда и коммунальные платежи;

- страхование;

- платежи по кредиту;

- закупка сырья и другие расходы у поставщиков;

- стоимость доставки;

После того, как вы рассчитали все позиции, приступайте к прогнозу движения денежных средств. Прежде всего, создавайте подкатегории, которые помогут видеть ситуацию более четко. Затем в столбце начального месяца в таблице введите свой начальный баланс. Это значение представляет денежный поток (положит. или отрицат.) вашего бизнеса.

Затем, если вы хотите рассчитать прогнозируемый остаток денежных средств, вы можете выполнить следующий расчет:

начальный остаток денежных средств + прогнозируемый приток денежных средств за период — прогнозируемый отток денежных средств за период = прогнозируемый отток денежных средств.

Применение и значение ОДДС

Отчет о перемещении денег внутри организации – один из ключевых управленческих отчетов, которые можно легко получить практически при любой форме ведения учета. Он содержит информацию об источниках возникновения у компании самих денег как таковых и их применения с течением времени.

Отчет отражает прямым или косвенным методом все, или, во всяком случае, известные денежные поступления в компанию, классифицируя их по источникам возникновения, и денежные траты-расходы (говоря проще, списания) с указанием направлений использования в рамках идентичного периода.

Как финансовый инструмент менеджера организации отчетность о перемещении денег дает возможность под разными углами, опираясь на конкретные значения, проанализировать производственную картину, ликвидность, кредитоспособность, одним словом, провести глубокий финансовый анализ компании, опирающийся на факты.

К данным факторного отчета о перемещении денежных средств обращаются не только внутренние пользователи организации. Сфера его применения гораздо шире: он незаменим для внешних аудиторов или других заинтересованных лиц, например, инвесторов, которые с его помощью могут получить достоверные сведения о реальных объемах расходов и доходов, которые генерирует бизнес данного предприятия.

Рассуждая в масштабах бизнеса как многопрофильного действия, можно сделать вывод, что данные отчета, отражающего перемещения денег фирмы, содержат следующую информацию:

- Источники возникновения дохода компании по направлениям;

- Статьи и классификация расходов, а также объемы исходящих трат;

- Результативность компании в финансовом плане как соотношение входящих денег (дохода) и исходящих (расходов), где первые превышают вторые;

- Устойчивость компании и ее возможности в части выполнения своих обязательств;

- Данные учета, свидетельствующие о достаточности или недостаточности денежных ресурсов необходимых для осуществления бизнеса;

- Инвестиционные данные в разрезе способности инвестировать из собственных источников.

Рисунок 1. Источники ОДДС.

Финансовые источники отчетности

Любое предприятие указывает три основных направления финансовых потоков:

- Поток текущего типа, который представляет собой сбор информации об оплате чеков, выплате ЗП, а также налогов;

- Поток инвестиционного типа, который определяет движение средств необоротного значения. Также в данном потоке указывается информация о поступлениях от продаж или же от возвращения кредитов;

- Поток финансового значения представляет собой данные, которые могут влиять на капитал уставного типа, формирует данные о выпуске акций, получения дивидендов и пр.

Все суммы, которые отражаются в данном виде отчетности, отображаются без указания акцизных сборов и НДС.

Деятельность текущего характера

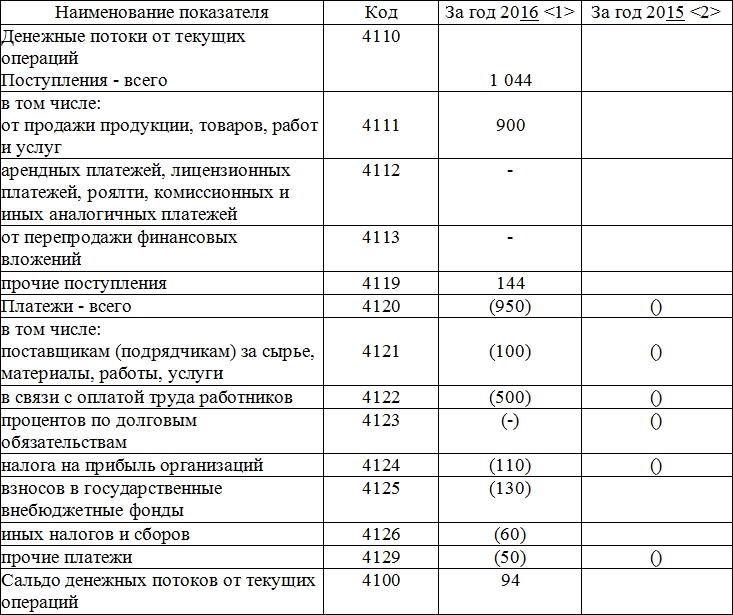

Материалы о текущих потоках денежной массы фиксируются в 1-ом разделе формы-4:

- В стоке 4110 обозначается итоговое значение привлеченных средств. Далее оно детализируется по требованиям бухгалтерского регистра (заполняются строчки 4111-4119). Отображаются материалы о суммах, вырученных за продажу продукции и услуг, по арендным платежам, роялти, проценты, прочие входящие платежи.

- Строка 4120 отображает сведения о финансовых затратах фирмы. Фиксируются данные по налоговым платежам, выплате заработка сотрудникам, обязательным взносам в ФСС, ПФР, расчеты с контрагентами и прочее. Далее сумма расписывается по составляющим (строчки 4121-4129).

- В стоках прочих входящих и исходящих потоков обозначаются суммы, не подвергшиеся классификации.

- В строчке 4100 рассчитывается сальдо по обозначенным выше операциям (разность между поступлениями денег и затратами).

Затраты обозначаются в круглых скобках.

Как использовать отчет о движении денежных средств

Чтобы ответить на этот вопрос, нужно понять, кто пользуется отчетом. И тут есть две группы пользователей.

Внешние пользователи — это ФНС. Не зря отчет ДДС входит в группу бухгалтерской отчетности

Однако сдают ДДС не все: субъекты малого предпринимательства освобождены от его сдачи, если считают, что он не содержит важной информации. Такой отчет делают раз в год вместе с бухбалансом

Внутренние пользователи — это топ-менеджеры и собственники компании, которые хотят понимать состояние основного актива — денег. Для них отчет ДДС чаще даже интереснее, чем отчет о финансовых результатах. Причина в том, что ДДС построен по фактическим данным, то есть он позволяет реально судить о том, сколько денег пришло и ушло из компании.

А вот отчет о финрезультате основан на бухгалтерских данных, которые во многом зависят от способов бухгалтерского учета.

Для внутреннего пользования отчет готовят с разной периодичностью. Кто-то раз в месяц, а кто-то раз в квартал.

Пример. Заполнение бухгалтерского баланса

ООО, зарегистрированное в 2015 г., применяет упрощенную систему налогообложения. Показатели регистров бухгалтерского учета на 31 декабря 2015 г. приведены в таблице:

Таблица

Остатки (Кт — кредитовые, Дт — дебетовые) на счетах

бухгалтерского учета на 31 декабря 2015 года

ООО

|

Сальдо |

Сумма, руб. |

Сальдо |

Сумма, руб. |

|

Дт |

600 000 |

Дт |

150 000 |

|

Кт |

20 040 |

Кт |

150 000 |

|

Дт |

100 000 |

Кт (субсчет «Авансы») |

505 620 |

|

Кт |

3340 |

||

|

Дт |

17 000 |

Кт |

89 000 |

|

Дт |

6000 |

Кт |

250 000 |

|

Дт |

90 000 |

Кт |

50 000 |

|

Дт |

15 000 |

Кт |

10 000 |

|

Дт |

250 000 |

Кт |

150 000 |

На основании имеющихся данных бухгалтер составил бухгалтерский баланс за 2015 г. по общей форме:

Графа 4 — единственная, которая требует заполнения вновь созданной организацией. В указанной графе отражают данные на 31 декабря отчетного года, то есть 2015 г.

Также добавляется графа 3 — для указания кодов строк.

Показатель строки 1110 «Нематериальные активы» бухгалтер определил следующим образом: из дебетового сальдо счета вычитается кредитовое сальдо счета .

Итого получаем 96 660 руб. (100 000 руб. — 3340 руб.). Все значения в бухгалтерском балансе указаны в целых тысячах, поэтому в строке 1110 записано 97.

Показатель строки 1150 «Основные средства» определен так: дебетовое сальдо счета — кредитовое сальдо счета . Результат — 579 960 руб. (600 000 руб. — 20 040 руб.). В баланс записано 580.

В строку 1170 «Финансовые вложения» вписано дебетовое сальдо счета — 150 тыс. руб. (то есть считается, что все вложения долгосрочные).

Итог по сводной строке 1100: 827 тыс. руб. (97 тыс. руб. (строка 1110) + 580 тыс. руб. (строка 1150) + 150 тыс. руб. (строка 1170)).

Теперь очередь оборотных активов. Значение строки 1210 «Запасы» определено так: дебетовое сальдо счета + дебетовое сальдо счета . Итог — 107 тыс. руб. (17 тыс. руб. + 90 тыс. руб.).

Показатель строки 1220 «Налог на добавленную стоимость по приобретенным ценностям» равен дебетовому сальдо счета , поэтому в баланс бухгалтер внес 6 тыс. руб.

Показатель строки 1250 «Денежные средства и денежные эквиваленты» найден путем сложения дебетового сальдо счета и дебетового сальдо счета . Результат — 265 тыс. руб. (15 тыс. руб. + 250 тыс. руб.). В строке записано 265.

Итог по сводной строке 1200: 378 тыс. руб. (107 тыс. руб. (строка 1210) + 6 тыс. руб. (строка 1220) + 265 тыс. руб. (строка 1250)).

По итоговой строке 1600 показана сумма показателей строк 1100 и 1200. То есть 1205 тыс. руб. (827 тыс. руб. + 378 тыс. руб.).

В остальных строках графы 4 проставлены прочерки.

Переходим к пассиву баланса. Показатель по строке 1310 «Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)» равен кредитовому сальдо счета , то есть в балансе стоит 50 тыс. руб.

Строка 1360 «Резервный капитал» — кредитовое сальдо счета . В нашем случае это 10 тыс. руб.

В строке 1370 «Нераспределенная прибыль (непокрытый убыток)» показано сальдо счета . Оно кредитовое. Значит, организация на конец года имеет прибыль. Ее значение — 150 тыс. руб. Брать показатель в скобки не нужно.

Показатель сводной строки 1300 равен 210 тыс. руб. (50 тыс. руб. (строка 1310) + 10 тыс. руб. (строка 1360) + 150 тыс. руб. (строка 1370)).

Показатель для строки 1520 «Кредиторская задолженность» (бухгалтер посчитал, что вся задолженность краткосрочная) определен следующим образом: кредитовое сальдо счета + кредитовое сальдо счета + кредитовое сальдо счета + кредитовое сальдо счета . Результат — 995 тыс. руб. (150 тыс. руб. + 506 тыс. руб. + 89 тыс. руб. + 250 тыс. руб.).

В строку 1500 бухгалтер перенес значение из строки 1520, так как другие строки разд. V баланса не заполнялись.

Показатель итоговой строки 1700 равен сумме строк 1300 и 1500. Полученное значение составляет 1205 тыс. руб. (210 тыс. руб. + 995 тыс. руб.).

Остальные строки пассива по причине отсутствия соответствующих данных прочеркнуты.

Показатели итоговых строк 1600 и 1700 равны. И в той, и в другой строке значение — 1205 тыс. руб. Баланс сошелся — значит, форму можно считать составленной верно.

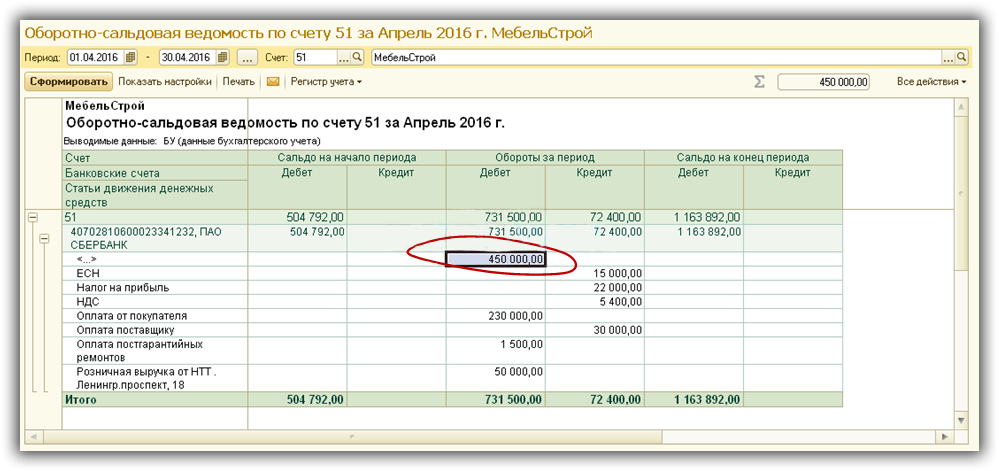

Пример расчета

Остаток у ООО «Рога и копыта» на начало месяца — 250 000 руб. Операции по расчетному счету за месяц (в рублях):

- 500 000 — оплата продукции покупателями;

- 300 000 — оплата материалов поставщиками;

- 100 000 — выплата зарплаты сотрудникам;

- 200 000 — поступление за проданный автомобиль;

- 150 000 — возврат выданного займа;

- 50 000 — выплаченные собственникам дивиденды.

Сальдо потоков:

- текущая деятельность: 100 000 руб. (500 000 — 300 000 — 100 000);

- инвестиционная деятельность: 350 000 руб. (200 000 + 150 000);

- финансовая деятельность: — 50 000 руб. (0 — 50 000).

Остаток у ООО «Рога и копыта» на конец месяца — 650 000 руб. (250 000 + 100 0000).

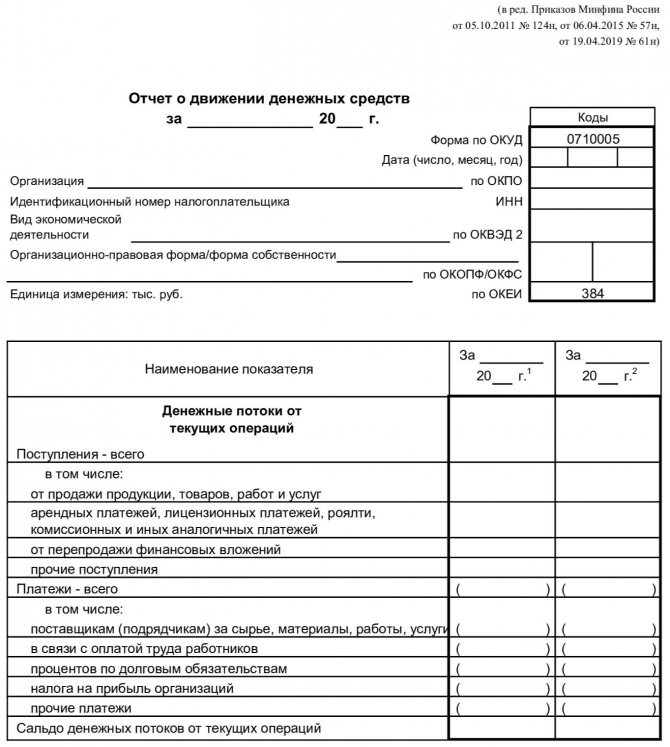

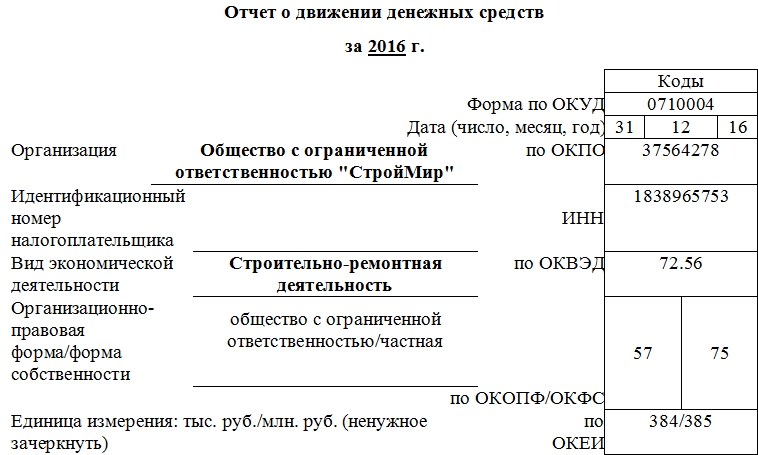

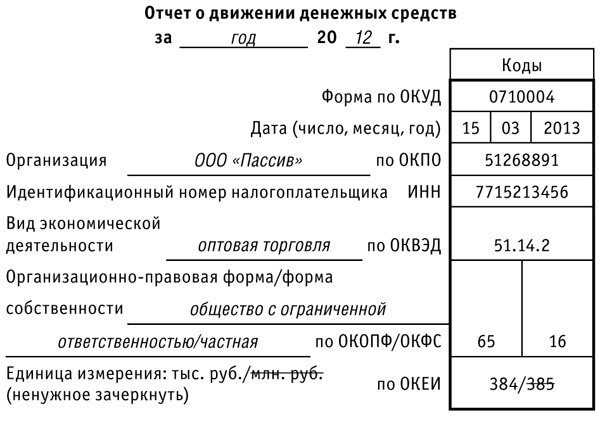

Пример составления отчета о движении денежных средств

Заполняем «шапку»

Поскольку документ носит крайне важный характер, к его составлению надо относится очень внимательно и заполнять все необходимые ячейки.

- Вначале в отчете указывается год, за который он был составлен.

- Далее вписывается полное наименование организации (с расшифровкой аббревиатуры организационно-правового статуса) и следующие данные:

- дата составления,

- код ОКПО (Общероссийский классификатор предприятий и организаций),

- ИНН,

- вид экономической деятельности (обязательно в виде кода ОКВЭД и расшифровки).

- Ниже опять же вписывается организационно-правовая форма и форма собственности, а рядом коды ОКОПФ (Общероссийский классификатор организационно-правовых форм) и ОКФС (Общероссийский классификатор форм собственности).

- В последней строке «шапки» документа указываются коды ОКЕИ (Общероссийский классификатор единиц измерения): т.е. тысячи или миллионы, используемые в отчете.

Заполняем раздел 1

Первый раздел документа содержит информацию о текущих денежных потоках.

- Первым делом сюда вписываются сведения о «приходе»: в строку 4110 вносятся данные об общей сумме поступивших денежных средств, которая затем разбрасывается по ниже лежащим тематическим строкам, — от 4111 до 4119 — в соответствии с бухгалтерскими регистрами. Здесь учитываются операции от реализации услуг и товарно-материальных ценностей, арендных платежей, процентов, роялти и других «входящих» финансов.

- В строке 4120 указывается общая сумма по произведенным в отчетный период платежам: оплате налогов и взносов в пенсионные фонды, заработной плате, перечислениях подрядчикам и поставщикам и т.д. Затем эта сумма точно также разносится в строки от 4121 до 4129.

- Далее в строку 4100 вносится показатель сальдо от текущих операций (т.е. сумма «входящих» финансов за минусом произведенных расходов).

В этот же раздел вписываются сведения о денежных перечислениях и поступлениях, которые нельзя однозначно классифицировать.

Важный нюанс: расходы в таблице необходимо указывать в круглых скобках, а акцизы, оплаченные поставщикам и подрядчикам, ровно как и НДС включать сюда не надо.

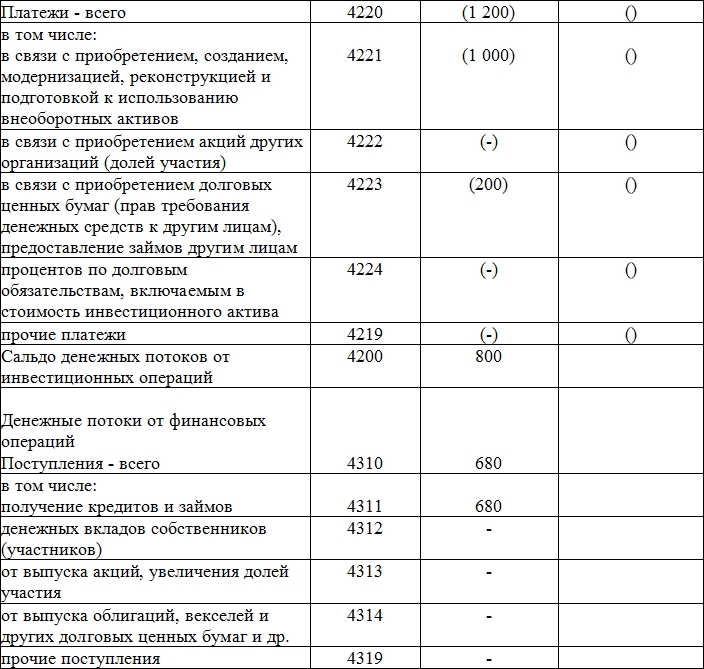

Заполняем раздел 2

Аналогичным образом заполняется раздел под названием «Денежные потоки от инвестиционных операций». Перво-наперво в строку 4210 вписывается «всего поступлений», в том числе от реализации акций, возврата по займам, дивидендам, продажи внеоборотных активов и т.д., которое затем разносится в нужных значениях по соответствующим строкам (от 4211 до 4219).

Ниже точно также заполняются «платежи» по инвестиционным операциям. В строку 4220 вписывается показатель «всего», который потом в полном соответствии с бухгалтерскими регистрами расписывается по находящимся ниже строкам (от 4221 до 4219), в том числе по приобретению и прочим затратным операциям с внеоборотными активами, выплатой процентов, приобретением долговых бумаг и т.д.

Затем вписывается значение сальдо денежных потоков от всех действий инвестиционного характера (поступление за минусом затрат).

Заполняем раздел 3

Последний раздел документа посвящен денежным потокам от различного рода финансовых операций. Здесь все аналогично:

- сначала в строке 4310 указывается значение «всего» поступлений, которое затем распределяется по нижним строкам (от 4311 до 4319), в том числе сюда вписываются доходы от выпуска акций и облигаций, кредитов, займов и т.п.

- Далее идентично предыдущим разделам вносятся показатели «всего» по финансовым платежам в строку 4320 с последующим их разнесением в строки от 4321 до 4329.

- Затем указывается разница между «входящими» и «исходящими» денежными потоками за отчетный период по финансовым операциям.

- В завершение в документ включается общее сальдо всех трех денежных потоков за отчетный период (может быть как со знаком плюс, так и со знаком минус), остатки финансов на начало и конец периода, а также разница курса между денежными единицами других стран и российским рублем, которая рассчитывается по специальной формуле (заполняется только тогда, когда организация производила расчетные операции в валюте).

После составления отчета документ передается на визирование руководителю организации, который своей подписью удостоверяет подлинность внесенных в него сведений.

Источник

Инвестиционная деятельность

Отчет по этому виду деятельности позволяет оценить объем расходов на ресурсы, которые будут создавать доходы и формировать денежные потоки в будущем. К инвестиционной деятельности относятся операции с внеоборотными активами и инвестициями, которые не являются денежными средствами. Вот некоторые примеры потоков по инвестиционной деятельности:

- покупка внеоборотных активов;

- поступление средств от продажи внеоборотных активов;

- выплаты на приобретение акций, долей в других компаниях;

- поступление средств от продажи акций других компаний;

- кредитование других организаций и т.п.

Косвенный метод составления ОДДС

Суть косвенного метода формирования ОДДС состоит в том, чтобы установить разницу между чистой прибылью (или убытками) за установленный отчетный период по отношению к показателям чистых сумм, поступивших по основной (текущей) деятельности.

Рассчитывается он при помощи кассового метода, основанием служат данные бухгалтерских балансов фирмы.

Косвенный метод подойдет для тех компаний и предприятий, которые ведут учет согласно МСФО, трансформируя данные без возможности автоматизации этого процесса.

Данные формируются на основании отчетов о прибыли и убытках, балансовых отчетов с начала и конца отчетных периодов. Также в формировании ОДДС косвенным методом могут участвовать дополнительные данные о потоках, использующихся при трансформации отчетностей.

Бухгалтерские данные о реальном движении потоков не потребуются, так же можно обойтись без автоматизации. С помощью косвенного метода создания ОДДС можно понять суммы каждой строчки отчета о прибыли и убытках.

Вычисляя чистую прибыль фирмы отчет позволяет учесть «нефинансовые составляющие», например, если имеются амортизационные или другие изменения в активах и обязательствах компании. Это позволить увидеть точные данные по суммам чистых денежных потоков основной деятельности. Всего существует два вида корректировок:

Корректировка, связанная со статьей отчета по прибыли и убыткам

В этом случае корректировка используется для исключения так называемых «неденежных» статей, которые не относятся к денежному потоку. При этом они оказывают влияние на чистую прибыль.

Также корректировка исключает статьи, связанные с инвестиционной и финансовой деятельностью.

Эта корректировка позволяет получить промежуточные результаты показателя по операционной прибыли до введения изменений в оборотный капитал. Эта информация окажется полезной для проведения финансового анализа. Благодаря этому собственник или руководитель сможет оценить реальное положение финансового состояния фирмы до начисления различных расходов.

Корректировка изменения в оборотных капиталах

Этот вид корректировки дает возможность владеть информацией по изменениям на балансовых статьях.

Например, в случае возникновения дебиторской задолженности она выплачивается в виде денежных средств, и она возросла к концу периода, то показатель по операционной прибыли до изменений в оборотном капитале потребуется изменить в сторону уменьшения. Уменьшить его следует именно на сумму изменения, чтобы реальные денежные потоки не были меньше выручки.

Общие требования

При заполнении отчета денежные потоки распределите по трем видам деятельности фирмы:

- текущей;

- инвестиционной;

- финансовой.

Денежные потоки от текущей деятельности связаны с осуществлением обычной деятельности фирмы.

Это, в частности:

- поступления от покупателей за товары (работы, услуги);

- арендная плата, комиссионные;

- платежи поставщикам за товары, материалы (работы, услуги);

- выплаты в пользу работников;

- платежи налога на прибыль от обычной деятельности;

- уплата процентов по долговым обязательствам, кроме процентов, включаемых в стоимость инвестиционных активов;

- денежные потоки по краткосрочным (не более трех месяцев) финансовым вложениям, приобретаемым для перепродажи.

Денежные потоки от инвестиционной деятельности связаны с приобретением, созданием или выбытием внеоборотных активов фирмы. Это, к примеру:

- соответствующие платежи поставщикам, подрядчикам и работникам фирмы, включая затраты на НИОКР;

- проценты, включаемые в стоимость инвестиционных активов;

- поступления от продажи внеоборотных активов;

- поступления от продажи акций и долей в других организациях (кроме краткосрочных, приобретаемых для перепродажи);

- предоставление займов другим лицам и их возврат;

- платежи и поступления по расчетам за долговые ценные бумаги;

- дивиденды от участия в других организациях и др.

Денежные потоки в виде поступлений от покупателей и заказчиков, платежей поставщикам и подрядчикам в отчете следует показывать без косвенных налогов (НДС и акцизов). Денежный поток, относящийся к каждому из этих налогов, показывают в свернутом виде — итоговой суммой за год (пп. «б» п. 16 ПБУ 23/2011). Это правило действует с 2011 года. НДС и акцизы нужно вычленять из денежных эквивалентов — полученных или использованных в качестве средства платежа.

Важно

Порядок заполнения отчета о движении денежных средств подробно разобран в книге «Годовой отчет 2012″ под редакцией Владимира Мещерякова».

Вместе с полезной книгой Вы получите код бесплатного доступа к интернет-порталу в поддержку сдачи годового отчета www.buhgod.ru и сможете пользоваться книгой в электронном формате.

Денежные потоки от финансовой деятельности — это платежи, приводящие к изменению величины и структуры капитала и заемных средств фирмы.

Например:

- денежные вклады собственников (вклады в имущество), поступления от выпуска акций, увеличения долей;

- платежи собственникам за выкупленные у них акции или в связи с их выходом из общества;

- дивиденды собственникам;

- поступления и платежи от выпуска долговых ценных бумаг;

- кредиты и займы от других лиц (получение и возврат).

Заголовочную часть отчета заполните так же, как соответствующую часть баланса и других форм:

Методы составления отчета ДДС

Всего есть два метода для составления ДДС: прямой и косвенный. В отечественной практике используют только прямой метод. Косвенный чаще встречается за рубежом.

Прямой метод

При построении отчета ДДС бухгалтер использует все проводки, корреспондирующие со счетами 50-55. То есть распределяет все платежи и поступления по кассе и счетам по виду денежного потока. Это единственный метод, который законодательно разрешен в России.

Минус прямого метода в том, что он никак не соотносится с прибылью из отчета о финансовых результатах.

Косвенный метод

В России не используется. Таким способом отчет собирают при применении МСФО. Этот метод тесно связан с отчетом о финансовых результатах и бухбалансом. При составлении бухгалтер использует показатель прибыли из отчета о финрезультатах и корректирует его на неденежные статьи, например, амортизацию и курсовые разницы.

Корректировка происходит так: неденежные статьи со знаком “+” вычитаются из прибыли, а со знаком “-” — прибавляются. Например, дебиторская задолженность — это неденежная статья со знаком “+”, которая вычитается из прибыли, так как это неполученные деньги.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Выводы

Структура составления отчета о движении средств является достаточно простой. Законодатель осуществил разработку специализированной формы, в которую вносятся все необходимые данные. Принятая форма 4 имеет три основных блока. В данных блоках идет разделение на строки. Информация вносится в четко определенные строки, после чего, по каждому блоку подбивается конечная информация в виде общего показателя прибыли, расхода, полученной прибыли в общем. Показатели не всегда имеют положительное значение.

Самое главное в процессе составления данной отчетности правильно осуществить разделение средств, как полученных от деятельности предприятия, так и израсходованных на выполнение тех или же иных действий.

Используя наши рекомендации с пошаговой инструкцией составления, можно достаточно быстро разобраться во всех нюансах, и указать нужные данные в нужной строке. Есть специализированные программы, при помощи которых осуществить процесс составления данной отчетности вы сможете достаточно быстро, и без особых сложностей в расчетах. Просмотрев данное видео, вы получите еще более существенное количество информации по данному вопросу.

https://youtube.com/watch?v=KHZDpsE_5Eo