Каким документом оформляется выдача наличных денежных средств из кассы

Содержание:

- Особенности учета денежных средств на забалансовых счетах

- Должностная инструкция бухгалтера по подотчетным лицам

- На что могут быть расходованы выданные из кассы средства

- Хранение наличных денег в кассе: сейф, тумбочка или кошелек?

- Выдача денежных средств из кассы. Порядок оформления процедуры

- Кассовые документы при поступлении и выбытии денежных средств

- Нововведения 2021 года по подотчетным операциям ИП

- Инструкция по заполнению кассовой книги

- ИП на УСН с использованием онлайн касс

- Ответственность за нарушение правил ведения кассовых операций.

- Лимит наличных расчетов

Особенности учета денежных средств на забалансовых счетах

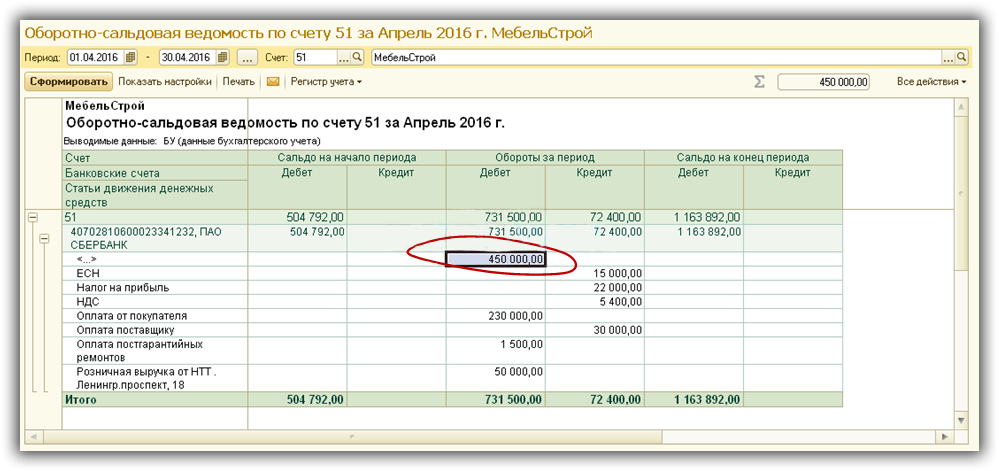

В соответствии с пунктами 365, 367 Инструкции № 157н забалансовые счета 17 «Поступления денежных средств на счета учреждения» и 18 «Выбытия денежных средств со счетов учреждения» открываются к соответствующим группировочным счетам счета 201 00 «Денежные средства учреждения», предназначенным для учета операций по движению денежных средств учреждения, а также к счету 210 03 «Расчеты с финансовым органом по наличным денежным средствам». Соответственно, информация на забалансовых счетах 17 и 18 отражается одновременно с отражением соответствующих операций по счетам 201 00 и 210 03.

По общему правилу по КФО 2, 4, 5, 6, 7 счет 18 бюджетными учреждениями используется при отражении перечислений и восстановлений расходов. Счет 17 применяется:

-

при отражении поступлений и возвратов доходов;

-

при отражении движений между счетами, счетами и кассой (например, инкассация на банковский счет, сдача наличных из кассы на счет, зачисление наличных на счет учреждения, снятие наличных со счета и т.д.).

Должностная инструкция бухгалтера по подотчетным лицам

Вы спросите, что такое должностная инструкция (ДИ)? Это лишь свод внутренних правил фирмы по какой-то конкретной должности.

Казалось бы, нет ничего сложного — ее составить. Но многие руководители игнорируют это, считая, что такой документ необходим только на крупных предприятиях. Они пренебрегают составлением этого внутреннего административного документа.

Рассмотрим простую ситуацию. Устраивается бухгалтер на работу в небольшую фирму, и ввиду того, что для этого работника нет ДИ, все его обязанности объясняют ему в устном порядке.

Скорее всего, новый сотрудник будет работать хорошо и никаких проблем не возникнет. А возможно, он изначально неправильно поймет круг своих обязанностей. И как результат — совершенные ошибки, штрафы во время налоговых проверок.

Чтобы избежать ошибок и недопонимания, на фирме обязательно должны быть ДИ.

И конечно, такая инструкция должна быть на бухгалтера, работающего с подотчетными лицами (бухгалтера-кассира).

В ДИ бухгалтера по работе с подотчетниками рекомендуем указать:

- То, что в работе он подчиняется главному бухгалтеру.

- Все должностные обязанности, связанные с его работой (примерный перечень обязанностей приведен выше).

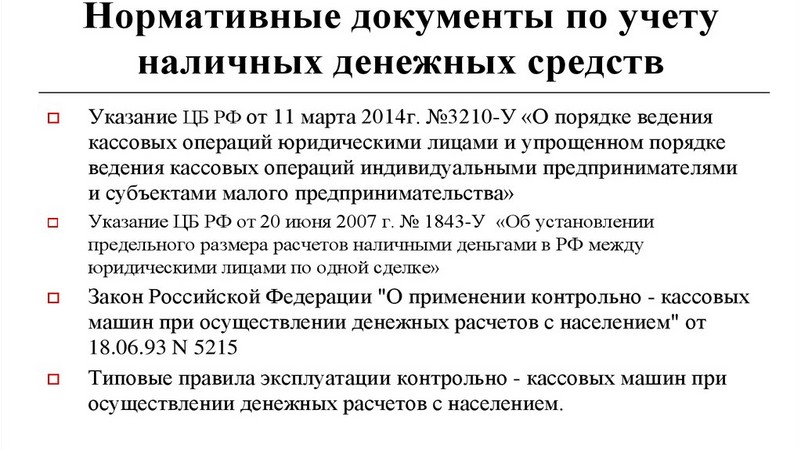

- Нормативные и другие документы, которыми бухгалтер должен руководствоваться в работе:

- указание Банка РФ «О порядке ведения кассовых операций» от 11.03.2014 № 3210-У;

- указание Банка РФ «Об осуществлении наличных расчетов» от 07.10.2013 № 3073-У;

- закон «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ;

- приказ Минфина РФ «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению» от 31.10.2000 № 94н;

- Трудовой кодекс РФ;

- Налоговый кодекс РФ;

- ПБУ;

- КоАП РФ;

- закон «О персональных данных» от 27.07.2006 № 152-ФЗ;

- иные законодательные акты, постановления, распоряжения, приказы, руководящие, методические и нормативные материалы по организации бухучета;

- устав компании;

- правила внутреннего трудового распорядка;

- локальные нормативные и организационно-распорядительные документы, касающиеся основной деятельности работника.

Подробнее о нормативных актах, регулирующих работу с подотчетниками, читайте в статье «Расчет с подотчетными лицами — нормативные документы».

Как провести аудит расчетов с подотчетными лицами, узнайте в аналитическом материале от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

- То, что с ним будет заключен договор о полной материальной ответственности.

Типовая форма договора о полной индивидуальной материальной ответственности приведена в приложении № 2 к постановлению Минтруда РФ «Об утверждении перечней должностей и работ, замещаемых или выполняемых работниками, с которыми работодатель может заключать письменные договоры о полной индивидуальной или коллективной (бригадной) материальной ответственности, а также типовых форм договоров о полной материальной ответственности» от 31.12.2002 № 85.

- Права работника.

- Ответственность за ненадлежащее исполнение своих должностных обязанностей (ДО):

6.1. Работник несет дисциплинарную ответственность:

- за невыполнение, недобросовестное выполнение своих ДО;

- за искаженную информацию о ходе выполнения работ;

- за недобросовестное выполнение приказов, распоряжений и поручений руководителя;

- за несоблюдение трудовой дисциплины;

- за несоблюдение закона о защите персональных данных.

6.2. Работник несет материальную ответственность:

- за причинение материального ущерба — в пределах, определенных действующим трудовым и гражданским законодательством РФ;

- за несоблюдение кассовой дисциплины.

Подробнее о нарушении кассовой дисциплины читайте в статье «Кассовая дисциплина и ответственность за ее нарушение».

Кто проверяет кассовую дисциплину и как проходит проверка, узнайте в Готовом решении от КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

6.3. Работник несет ответственность за разглашение информации, представляющей собой коммерческую тайну компании, ставшей известной в связи с исполнением должностных обязанностей, в порядке, определенном действующим законодательством и соответствующими локальными актами компании.

7. Условия работы.

После составления ДИ руководитель издает приказ о ее утверждении.

Как его правильно составить, смотрите в статье «Приказ об утверждении должностных инструкций — образец».

Сотрудник знакомится с ДИ и подписывает ее. Копия инструкции остается у него.

На что могут быть расходованы выданные из кассы средства

Целевое использование денежных средств, выданных из кассы субъекта предпринимательства, регламентировано указаниями Центробанка РФ. При фиксировании факта их траты вне установленных направлений, на предприятие будет наложен штраф со стороны Налоговой Службы и обслуживающего банковского учреждения.

Направление использования денег из кассы зависит от источника ее пополнения. Касса может быть пополнена за счет прямой операции снятия средств с расчетного счета субъекта предпринимательства. Деньги могут поступать от подотчетных лиц, возвращающих денежные средства, имеющих статус аванса, которые были не использованы на цели, для которых оформлялись, или от учредителей компании в виде займа. Если предприятие специализируется на продажах, то наличка, чаше всего, поступает от покупателей.

Заработная плата

Оплатить труд наемных рабочих можно из кассы или посредством перевода нужной суммы на карточный счет. При проведении расчетов наличкой, средства могут быть использованы из выручки или сняты с расчетного счета субъекта предпринимательства. Если работник компании является нерезидентом страны, то платеж по статье заработной платы, относится к категории валютной операции, поэтому, чтобы избежать впоследствии неприятностей, проще всего перечислить деньги на банковский счет.

Деньги под отчет

Подотчетные деньги могут быть выданы из средств, находящихся в кассе учреждения, вне зависимости от источника ее пополнения. Для их получения необходимо:

- отчитаться по предыдущей подобной операции;

- оформить заявление, в котором должны быть отражены цели, суммы и сроки;

- составить приказ о выдаче средства;

- оформить платежную документацию.

В правовых актах не регламентированы лимитные суммы выдачи, поэтому на руки могут быть выданы по этой статье деньги в любом количестве, при условии правильного обоснования их назначения. Порядок проведения операции выдачи денежных средств под отчет должен быть регламентирован в локальных актах субъекта предпринимательства, охватывающих сферу учетной политики.

Материальная помощь

Материальная помощь относится к категории социальных выплат, на которые может быть расходована выручка без применения ограничений. Платеж сложно спланировать заранее, поскольку основанием для его проведения являются незапланированные ситуации. Финансовой операции должно предшествовать ее оформление, заключающееся в оформлении заявления от наемного работника с обоснованием просьбы и причины обращения. Документ является основанием для составления приказа, платежной документации и проведения выплаты из кассы.

Задолженность перед поставщиком

Задолженность перед поставщиками может быть выплачена из кассы компании, вне зависимости от источника ее формирования. Исключением является оплата аренды помещения или оборудования, которая не может быть реализована из наличной выручки. Для погашения задолженности по аренде, руководителю компании придется заказать деньги в банке для снятия с расчетного счета, оприходовать их в кассу, и после снятия, рассчитаться с арендодателем. С целью предупреждения проблемных ситуаций с представителями проверяющих органов, ответственное за проведение финансовых операций лицо должно:

- не превышать лимит расчета наличными средствами;

- требовать у поставщика чек, подтверждающий факт получения оплаты;

- хранить доверенности от представителя поставщика, оформленные его руководством для получения средств.

Займы и дивиденды

Субъект предпринимательства имеет право предоставления займа наличными средствами наемным работникам. Для этой цели деньги придется снять с расчетного счета компании, поскольку законом запрещена финансовая операция выдачи средств, источником возникновения которых является торговая выручка. Подобные правила применимы к дивидендным выплатам, которые не являются разрешенными наличными расходами. Они не могут быть выплачены из торговой выручки, однако операция может быть реализована из других источников пополнения кассы. Стоит отметить, что законом запрещена выдача дивидендов из кассы учредителям Акционерного общества.

Личные нужды руководства

Все доходы, полученные в результате деятельности субъекта хозяйствования, являются его собственностью. По этой причине, руководитель, даже если он является учредителем компании, не может изымать средства с ее баланса, для удовлетворения личных потребностей. Деньги могут быть расходованы только на нужды предприятия. Стоит отметить, что подобные ограничения неприменимы к индивидуальным предпринимателям.

Хранение наличных денег в кассе: сейф, тумбочка или кошелек?

Деньги любят присмотр и пересчет. Только моргни глазом и наличных – как ни бывало. Это справедливо не только для тех денег, которые оказались в женских ручках, но и для принадлежащих организации.

В былые времена (до 2012 года) ЦБ предписывал организациям держать наличные деньги фирмы в хорошо укрепленной «крепости» — кассе. Требования по ее оборудованию были жесткими, а порой и невыполнимыми – решетки, металлические двери, окошко для выдачи, сейф и др. Теперь же хранение наличных денег в кассе оставлено на откуп руководителям организации. Значит ли это, что деньги могут безнаказанно кочевать от сейфа к тумбе главбуха, затем к столу кассира, возвращаясь в итоге в кошелек директора? Вовсе нет.

Что требует ЦБ РФ?

Указание Банка России от 11 марта 2014 г. N 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» действует с 1 июня 2014 года. Требования, которые оно предъявляет к хранению наличных:

— место для проведения кассовых операций определяется руководителем (п. 2 Указания);

— в месте проведения кассовых операций на конец рабочего дня может находиться сумма, не больше максимальной (т.е. лимита кассы);

— мероприятия по обеспечению сохранности наличных при проведении кассовых операций определяются организацией (п. 7).

Да, никаких требований к оборудованию кассы теперь не предъявляется. Однако местом проведения кассовых операций, хранения наличных, принадлежащих организации, не может быть весь офис или территория завода. Это конкретное МЕСТО. А вот где будет это место – решает руководитель.

Тумбочка или сейф?

Хранение наличных денег в кассе может осуществляться:

— в отдельной комнате (кассовой комнате, подобной той, которая раньше была обязательной);

— в одном из отделов (например, в бухгалтерии, в финансовом отделе – в зависимости от того, кто из сотрудников выполняется обязанности кассира);

— в кабинете руководителя.

Где же держать деньги? Разумеется, не в кошельке директора или главбуха, где кроме наличных организации есть средства, ей не принадлежащие.

С кассиром, или лицом, которое исполняет его обязанности, заключается договор о полной материальной ответственности. При утрате денежных средств, принадлежащих организации, кассир будет отвечать своим заработком. Поэтому должны быть созданы условия для такого хранения наличных, которое обеспечит их безопасность, иначе кассир виновным лицом не будет (ст. 239 ТК).

Лучший вариант – сейф, менее удачные – шкафы или тумбочки, запирающиеся на замок. Ключ хранит кассир, его дубликат – руководитель.

Ящик кассового аппарата

Часто встречается ситуация, когда путаются понятия «касса» и контрольно-кассовая техника (контрольно-кассовая машина). Это разные вещи. В ККТ нет «кассы», а есть кассовый ящик. В нем денег в течение дня может находится ровно столько, сколько пробито с начала дня. Не больше и не меньше.

Вечером ККТ выводится z-отчет, деньги вынимаются из кассового ящика и сдаются кассиром-операционистом в основную кассу с оформлением приходного кассового ордера на наличную выручку. Выше мы говорили именно о такой основной кассе, а не о кассовом ящике.

В ящике ККТ деньги хранить нельзя! Это называется неоприходование выручки. А вот в кассе в пределах лимита хранить можно.

Таким образом, несмотря на то, что хранение наличных денег в кассе – тема, оставляющая свободу действий руководителю, доводить ситуацию до абсурда не стоит. Купите хотя бы небольшой металлический шкаф в организацию, и будет вам счастье. Хорошей вам выручки!

Зачем нужна кассовая книга и как ее оформить – читайте здесь . Как рассчитать лимит кассы, смотрите тут .

Источник

Выдача денежных средств из кассы. Порядок оформления процедуры

В качестве альтернативного варианта допускается проведение финансовой операции по платежным ведомостям, счетам или заявлениям на выдачу средств. При оформлении документов, на них необходим штамп с реквизитами кассового ордера и подпись руководителя компании и уполномоченного на утверждение бухгалтерской документации лица. Такие реквизиты не нужно оформлять в случае, если к платежному документу прилагаются бумаги, на основании которых проводится финансовая операция.

Компании, специализирующиеся на закупках различной продукции с целью ее розничной перепродажи или использования для обеспечения функционирования производства, могут выплачивать из кассы наличные средства в счет сданных сырьевых материалов. На все выданные за дневной период суммы в конце рабочего дня оформляется общий кассовый ордер расходного характера, в соответствии со сведениями из квитанций, подтверждающих факт операции.

Кассовые документы при поступлении и выбытии денежных средств

Приходный кассовый ордер (КО-1)

Каждое поступление денежных средств в кассу оформляется Приходным кассовым ордером (ПКО) (Форма N КО-1, утв. Постановлением Госкомстата РФ от 18.08.1998 N 88). При оформлении поступления денег в кассу кассир должен (п. 5 Указания ЦБ РФ N 3210-У):

- сверить подпись уполномоченного лица (бухгалтера, главного бухгалтера, руководителя) на ПКО с образцом;

- пересчитать деньги в присутствии вносителя, проверить соответствие принятой суммы той, что указана в ПКО;

- проверить наличие подтверждающих документов, указанных в ПКО;

- если все совпадает — подписать документ, расписаться и поставить печать (штамп) на отрывной квитанции, передать ее вносителю.

В 1С печатная форма КО-1 формируется из документа Поступление наличных. PDF

Расходный кассовый ордер (КО-2)

Каждый факт выбытия денежных средств из кассы оформляется Расходным кассовым ордером (РКО) (Форма № КО-2, утв. Постановлением Госкомстата РФ от 18.08.1998 N 88). При оформлении выбытия денег из кассы организации кассир должен (п. 6 Указания ЦБ РФ N 3210-У):

- сверить подпись уполномоченных лиц (бухгалтера, главного бухгалтера, руководителя) на РКО с образцом;

- проверить наличие подтверждающих документов, указанных в РКО;

- провести идентификацию лица, принимающего денежные средства, по документу, удостоверяющему его личность;

- подготовить сумму для передачи, передать РКО принимающему лицу для подписи;

- пересчитать денежные средства при получателе;

- подписать РКО.

В 1С печатная форма КО-1 формируется из документа Выдача наличных. PDF

Нововведения 2021 года по подотчетным операциям ИП

Порядок ведения электронного и иного документооборота определяет предприятие. Предусмотрены особенности оформления подочетных форм.

| Условие | Описание применения | Дополнения |

| Реквизиты, необходимые при оформлении электронного чека на приобретение товаров | Продавец товаров обязан указать в чеке реквизиты покупателя (название и ИНН), страну происхождения товара, номер таможенной декларации, сумму акциза | Реквизиты предоставляются при наличии у покупателя доверенности от предприятия, подтверждающей правомочность представления интересов |

| Подтверждение полноты информации о товаре | Часть ИП, работающих на специальном режиме, предоставляют чеки без расшифровки номенклатуры и количества товара | При получении чека без выделения наименования товара необходимо предоставить дополнительный документ с расшифровкой данных |

| Возможность получения чека от самозанятых лиц | Самозанятые граждане также должны предоставить информацию об оказываемых услугах | При получении услуг у самозанятых лиц чек печатают из мобильного приложения «Мой налог» |

| Получение услуг с оформлением БСО (например, при получении в командировке услуги проживания в гостинице) | БСО, свидетельствующий о полученных услугах должен соответствовать требованиям по форме и набору реквизитов. БСО новой формы практически соответствует электронному кассовому чеку | Подотчетное лицо в составе оправдательных документов после 01.07.2021 не вправе предоставлять БСО в типографской форме, принятой ранее |

Остальные требования к оформлению подотчетных операций не изменились. Выдача средств производится по распоряжению руководящего лица. Если подотчетная сумма используется самим предпринимателем, распоряжения и расходный кассовый ордер оформлять не требуется. Для предоставления отчета об истраченных средствах работнику предоставляется срок, отведенный учетной политикой.

Инструкция по заполнению кассовой книги

В соответствии с новым Указанием, весь порядок ведения кассовой документации будет делиться на: обычный и упрощенный. По простому порядку документацию будут вести ИП и субъекты малого предпринимательства, а соблюдать обычный порядок должны все юридические лица, кроме банков.

Подписи в кассовой документации должны проставлять бухгалтер и кассир. Если на предприятии отсутствует бухгалтер, тогда подписи проставляет руководитель организации. А также, если кассовые операции осуществляет только предприниматель, то в документации достаточно его подписи.

С начала июня 2014 платежные агенты для учета денежных средств, которые были получены по средствам агентской деятельности, обязаны вести отдельную кассовую книгу. Также отдельными ордерами должны оформляться все операции по принятию и расходу денежных средств в рамках деятельности платежного агента.

Важно, что после нового Указа Центрального банка, все формы документов не претерпели изменений. Требования к ведению кассовой книги включают в себя обязательное оформление данной операции на основании 6 документов:

Требования к ведению кассовой книги включают в себя обязательное оформление данной операции на основании 6 документов:

- книга для учета выданных и принятых денег необходима для учета движения денежных средств в течение дня;

- приходный и расходный кассовые ордеры, предназначенные для оформления поступления и выдачи в кассу наличности;

- кассовая книга, необходимая для сбора информации обо всех операциях с наличными деньгами;

- платежная ведомость для учета выплаченной заработной платы;

- расчетно-платежная ведомость, предназначенная для учета рабочих часов, удержаний и выплат заработной платы работникам.

В бумажные кассовые документы, кроме приходного кассового ордера, можно вносить исправления. Они должны оформляться особенным образом. Рядом с каждой поправкой необходимо указать инициалы лиц, которые исправили данные, а также дату исправления.

Как заполняется кассовая книга в свете произошедших изменений?

1. Всю кассовую документацию разрешается вести в электронном формате. Исправления в данных документах недопустимы. Для подтверждения документов необходима электронная подпись.

2. Не требуется заполнение отчетов кассира (второго листа кассовой книги).

3. Единый приходный кассовый ордер теперь можно оформить не только на основании дневной контрольной ленты кассового аппарата, но и на основании БСО.

4. Получателю больше не нужно указывать сумму полученных наличных письменно в расчётном кассовом ордере.

5. Для выдачи денег в подотчет работнику необходимо оформить в произвольной форме заявление, в котором будет указана сумма наличных и срок, на который выдаются денежные средства, дата и подпись директора.

6. В ведомостях о выдаче заработной платы по-прежнему напротив фамилии работника указывается «депонировано», а вести реестр депонированных средств больше не требуется.

Образец оформления кассовой книги

Образец кассовой книги обязательно учитывает следующие правила:

- на титульном листе обязательно указание полных реквизитов юридического лица или индивидуального предпринимателя, а также временной промежуток, на который заводится книга;

- на бланке листов, сверху, указывается полная дата заполнения листа;

- в ячейке «остаток средств на начало рабочего дня» цифрами вносится сумма денежных средств, находящихся в кассе на начало дня. Эта цифра переносится из ячейки «остаток средств на конец дня» за предыдущий рабочий день;

- по данным расходного и приходного кассовых ордеров заполняются с 1 по 5 столбцы;

- в первом столбце указывается номер ордера;

- во второй столбец вносятся фамилия и инициалы лица, которое получило либо сдало деньги в кассу;

- третий столбец заполняется только организациями;

- суммы расхода и прихода вносятся в остальные два столбца;

- сумма всего расхода и прихода, указанных в предыдущих строках, вносится в поле «перенос»;

- на все незаполненные ячейки ставится прочерк;

- в ячейку «итого за день» цифрами вносятся отдельно суммы прихода и расхода за рабочий день;

- в ячейке «остаток на конец дня» указывается остаток наличных в кассе, который необходимо рассчитывать по формуле:

ОНД+СПД-СРД, где

ОНД — остаток наличных средств на начало дня,

СПД — сумма прихода за рабочий день;

СРД — сумма расхода за день.

- ниже расписывается кассир и бухгалтер (или руководитель предприятия);

- еще ниже указывается количество приходных и расходных кассовых ордеров.

ИП на УСН с использованием онлайн касс

Использование ИП онлайн касс в 2021 году обязательно и для предпринимателей, имеющих отсрочку в связи с применением специальных режимов, включая УСН. Начиная с 1 июля 2021 года отсрочка закончена и для ИП, не имеющих в штате наемных сотрудников. Условия использования ККТ:

- ИП на УСН должен применять в работе оборудование, соответствующее реестру и зарегистрированное в ИФНС.

- Техника должна иметь заводской номер и фискальный накопитель.

- Оборудование позволяет передавать данные ОФД, печатать двухмерный код на чеке.

- Техника должна иметь таймер, функции формирования текущей отчетности, поиска документа и другие важные настройки.

Фискальные данные позволяют получить информацию о кассовых чеках, включая документы с внесением коррекций, об отчетности, данных об открытии и закрытии смены и других формах.

ИП, ведущим деятельность в труднодоступных районах, разрешено не применять ККТ нового образца. В условиях нестабильной работы Интернет или при его отсутствии функционирование онлайн касс невозможно. По требованию покупателей ИП обязаны выписать документ, содержащей обязательные реквизиты. Перечень отдаленных регионов определяется региональными актами.

Ответственность за нарушение правил ведения кассовых операций.

За нарушение порядка работы с денежной наличностью и порядка ведения кассовых операций КоАП РФ предусмотрена административная ответственность в виде штрафа:

-

для должностных лиц – от 4 000 до 5 000 руб.;

-

для юридических лиц – от 40 000 до 50 000 руб.

Нарушениями в данном случае считаются:

1) осуществление расчетов наличными деньгами с другими организациями сверх установленных лимитов;

2) неоприходование (неполное оприходование) в кассу денежной наличности;

3) несоблюдение порядка хранения свободных денежных средств;

4) накопление в кассе наличных денег сверх установленных лимитов.

При этом выручка, полученная в кассу без надлежащего документального оформления или оформленная не в срок (не в тот же день), признается неоприходованной. Отражение в кассовой книге не всех оформленных в течение дня кассовых документов является неполным оприходованием наличных денег, в том числе выручки. Такой вывод следует из Указания № 3210-У.

При выявлении административных правонарушений, связанных с несоблюдением порядка ведения кассовых операций, совершенных несколькими обособленными подразделениями организации, в каждом случае составляются протоколы об административных правонарушениях, при этом административное наказание также назначается за каждое совершенное нарушение (см. Письмо ФНС РФ от 17.08.2017 № СА-4-20 / 16322).

Административное правонарушение, связанное с неоприходованием (неполным оприходованием) в кассу денежной наличности, относится к правонарушениям в сфере финансов, в отношении которых КоАП РФ не установлены специальные сроки давности.

По общему правилу постановление по делу об административном правонарушении не может быть вынесено по истечении двух месяцев со дня его совершения ( КоАП РФ). При длящемся административном правонарушении этот срок начинают исчислять со дня его обнаружения ( КоАП РФ).

Срок давности привлечения к административной ответственности за правонарушение, в отношении которого обязанность, предусмотренная правовым актом, не была выполнена к определенному сроку, начинает течь с момента наступления такого срока (п. 14 Постановления Пленума ВС РФ от 24.03.2005 № 5).

В названном случае моментом начала и окончания административного правонарушения является день получения выручки и неоприходования ее в кассу. Следовательно, это правонарушение является разовым и не относится к категории длящихся.

Таким образом, в отношении правонарушения, которое заключается в неоприходовании (неполном оприходовании) в кассу денежной наличности, подлежит применению общий срок давности (два месяца), исчисляемый со дня, на который установлен факт неоприходования денег в кассу. Подтверждением сказанному является, например, Постановление АС СЗО от 15.05.2020 № Ф07-3675/2020 по делу № А56-150168/2018. В нем указано, что постановление о назначении административного наказания в отношении эпизодов за 29.08.2018 и 30.08.2018 было вынесено 31.10.2018, то есть за пределами срока давности привлечения к административной ответственности, установленного ст. 4.5 КоАП РФ. В итоге данное постановление было отменено.

Такое заявление составляется в произвольной форме.

Лимит наличных расчетов

Прежние правила наличных расчетов были утверждены указаниями Центробанка от 7 октября 2013 г. № 3073-У. Они утратили силу 27 апреля 2021 года. С 27 апреля 2021 г. действуют новые правила наличных расчетов в РФ, которые утверждены указаниями Центробанка от 9 декабря 2021 г. № 5348-У.

Выдавая деньги из кассы, помните о предельном размере расчетов наличными. Расчеты наличными деньгами ограничены при расчетах:

- между организациями;

- между организацией и ИП;

- между ИП.

Лимит расчетов наличными в сумме 100 000 рублей (или эквивалентной суммой в инвалюте) по одному договору был таким по старым правилам (в соответствии с Указанием № 3073-У), таковым он остался и по новому Указанию № 5348-У.

Лимит расчетов наличными по одному договору (не более 100 000 рублей) следует соблюдать и в случае, если срок договора истек, а расчеты по нему еще не завершены и за покупателем остался непогашенный долг.

Если вы нарушили установленный лимит расчетов наличными, вас могут оштрафовать. Сумма штрафа – от 40 000 до 50 000 рублей. За это же нарушение на руководителя фирмы может быть наложен административный штраф в размере от 4000 до 5000 рублей (ст. 15.1 КоАП РФ).

А что делать, если сумма по договору, который предполагает наличный расчет больше 100 000 рублей?

Даже если это 100 001 рублей, вас оштрафуют. Можно расплачиваться не по одному, а по двум разным договорам (например, по одному договору 50 000 руб., а по второму – 51 000 руб.). В этом случае никакого нарушения не будет.