Заполнение сведений об индивидуальном предпринимателе

Содержание:

- Ведение бухгалтерии ИП на УСН

- Бесплатные программы для бухгалтерии малых предприятий

- Программа «ИП УСН 2»: ключевые особенности и преимущества

- Налоговый калькулятор — сравнение УСН «доходы» и УСН «доходы минус расходы»

- Опциональные переменные

- Полезные приложения для ИП на УСН

- Что лучше – стационарная программа или работа через облако

- Дебет Плюс. Программа является бесплатной, но точная лицензия не известна.

- Преимущества программ

- Как отправлять отчеты, подготовленные в своей бухгалтерской программе?

- Что умеет программа MinFin

- Об уменьшении сумм налогов по УСН или ЕНВД на суммы страховых взносов, уплаченных за периоды прошлого года

- ВС:Бухгалтерия. Модуль Бухгалтерия — Бесплатно!

- «Кнопка»

Ведение бухгалтерии ИП на УСН

Бухгалтерия для ИП на УСН значительно проще, т.к. необходимо сдать всего одну налоговую декларацию в год. Срок отчетности ИП на УСН в 2021 году без работников — 30 апреля, и в этот же срок надо уплатить годовой налог за вычетом авансовых платежей.

Вести бухгалтерию ИП при УСН Доходы 6% можно самостоятельно. На этом режиме учитываются только полученные доходы, налоговая ставка в общем случае равна 6%. По итогам каждого квартала надо заплатить авансовый платеж, который будет учитываться при расчете единого налога по итогам года.

Как вести бухгалтерию ИП при УСН Доходы минус расходы? Основной сложностью на этом налоговом режиме будет необходимость сбора подтверждающих расходы документов. Для того, чтобы налоговая инспекция приняла затраты, заявленные для уменьшения налоговой базы, надо правильно оформлять все документы. Признание расходов на УСН Доходы минус расходы практически аналогично признанию расходов для ОСНО. Это означает, что расходы должны быть экономически обоснованными и попадать в специальный перечень, указанный в статье 346.16 НК РФ.

Бесплатные программы для бухгалтерии малых предприятий

У малого бизнеса и простых предпринимателей не так много свободных денежных средств, чтобы они могли себе позволить приобрести программы для бухгалтерского учета на платной основе.

Тем не менее эти субъекты могут применять бесплатные программы для бухгалтерии малых предприятий. Однако нужно помнить, что они бесплатные условно, а за расширенные версии нужно платить.

При осуществлении выбора программы, нужно ориентироваться на задачи, которые она должна выполнять. Рассмотрим, какие существуют программы подробнее.

Налогоплательщик ЮЛ

Программу Налогоплательщик ЮЛ знают все бухгалтера, так как раньше налоговые органы предлагали ее использовать для заполнения отчетов в налоговую.

Она позволяет автоматически заполнять бухгалтерскую и налоговую отчетность, а также вести учет в упрощенной форме. В ней можно создавать бухгалтерские документы, а потом распечатывать.

Также этот продукт позволяет формировать документы и отчеты в электронном виде, записывать на внешние носители, а после этого передавать их в налоговую.

Программа позволяет осуществлять проверку файлов, а также предоставляет возможность вносить данные сразу по нескольким компаниям. Основным недостатком программы является невозможность построения выборок. Она умеет их формировать, но только в платных версиях.

Бизнес Пак

Эту программу знают практически все бухгалтера. Она позволяет, как и другие бесплатные программы для бухгалтерии ИП и компаний, формировать первичную документацию, которой оформляются факты хозяйственной деятельности компании. При этом документы соответствуют существующим требованиям.

Внимание! Однако она не позволяет заполнять декларации и осуществлять построение отчетов.

Упрощенка

Это еще одна программа для бухгалтерии бесплатно позволяющая вести учет в ней. Она является хорошим решением для малых предприятий, применяющих льготный режим УСН.

В ней можно построить первичные документы, заполнить налоговую отчетность, а также произвести расчет налога по обеим разновидностям упрощенки в автоматическом режиме, на основании ранее заполненной первички. Не подходит для ведения учета на других системах налогообложения.

Инфо-Предприятие

Данная программа обладает наиболее широким функционалом среди других продуктов. Она позволяет создавать первичные документы, формировать проводки, составлять различного рода выборки, подготавливать отчетность.

Кроме этого в ней существует возможность начисления зарплаты и ведения складского учета. Одним из ее недостатком является то, что ее можно использовать в бесплатном варианте только для учета операций в небольшом количестве и в случае, когда численность сотрудников не превышает 100 человек.

В этом продукте предусмотрены настройки, которые позволяют учитывать все нюансы применяемых режимов в отношении создаваемых документов. Обновляется периодически через интернет.

Инфо-Бухгалтер версия 10.2

Похожа на предыдущую программу, но имеет более расширенные возможности. В ней можно вести учет, в том числе кадровый, складской. По своей сути она является полноценной программой по бухучету, которая не только позволяет подготавливать документы, но и создавать хозяйственные операции, а на их основе строить различные отчеты.

Здесь налоговая и бухгалтерская отчетности создаются в автоматическом режиме. Однако, бесплатная версия программы для ведения бухгалтерского учета доступна только если количество операций не превысит 1000 штук.

«Учет расчетов и денежных средств»

Как и предыдущие программы для бухгалтерии имеет платную и бесплатные версии. Последние существенно ограничены по функциональности. Тем не менее с помощью нее можно составят первичную документацию, вести учет как хозяйственных операций, так и нестандартный учет, используемые предпринимателями и малыми компаниями. Существует формирование книги доходов и расходов.

Программа «ИП УСН 2»: ключевые особенности и преимущества

Программа «ИП УСН» в версии 2 умеет:

1. В части банковских операций:

- создавать платежки и вести их учет;

- мониторить остатки денежных средств на счетах, интегрируясь с онлайн-банкингом.

2. В части кассы:

- печатать РКО, ПКО, вести их учет с применением кассовой книги;

- мониторить остатки денежных средств в кассе;

- готовить квитанции для предъявления к оплате.

3. В части документооборота:

- готовить первичку (счета, акты, накладные);

- создавать договоры на основе шаблонов (конструктора).

4. В части налогового учета:

- автоматически исчислять налоги и взносы, пени;

- информировать пользователя о приближении сроков внесения платежей в бюджет.

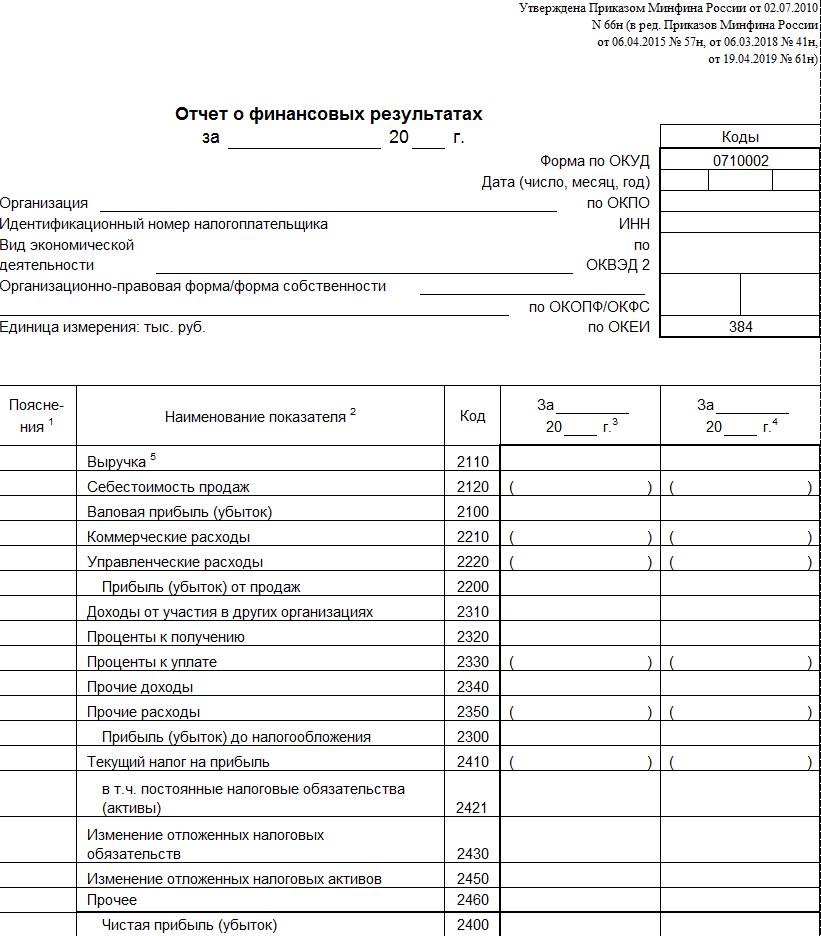

5. В части налоговой отчетности:

- автоматически готовить декларации;

- экспортировать отчеты для отправки в электронном виде или распечатки на принтере.

В базе данных рассматриваемой бухгалтерской программы для ИП на УСН прописаны различные классификаторы: КЛАДР, КБК, ОКЕИ и иные, что нужны для учета и отчетности.

Налоговый калькулятор — сравнение УСН «доходы» и УСН «доходы минус расходы»

Упрощенная система налогообложения применяется на территории России с 2003 года и является самым популярным специальным налоговым режимом. Регулируется главой 26.2 Налогового кодекса и действует на всей территории РФ, не зависимо от воли местных властей. На уровне субъектов Российской Федерации могут быть установлены ставки налога по объекту «доходы минус расходы» в пределах от 5 до 15 процентов, для отдельных категорий налогоплательщиков.

Применение спецрежима УСН освобождает от применения налогов:

у организаций:

- Налог на прибыль

- Налог на имущество организаций

- НДС

у ИП:

- Налог на доходы физических лиц (НДФЛ), по предпринимательской деятельности.

- Налог на имущество физических лиц, по имуществу в бизнесе ИП.

- НДС

Организации и ИП переходят на упрощенную систему добровольно. Условия необходимые для применения УСН перечислены в ст.346.12 НК РФ, отметим кратко:

Имеют право перейти на упрощенку:

- вновь созданные организации и индивидуальные предприниматели – с момента создания/регистрации.

- работающие предприниматели и организации, только со следующего года, при условии, что их доход за 9 месяцев предыдущего года не превысил 45 млн. рублей (эта величина увеличивается на коэффициент-дефлятор, установленный на следующий год). В 2014 году он равен 1,067. А также, если размер остаточной стоимости основных средств на 01 октября года, предшествующего году перехода на УСН менее 100 млн. рублей.

- организации и индивидуальные предприниматели, ушедшие с ЕНВД, вправе перейти на УСН с начала того месяца, в котором они прекратили деятельность по ЕНВД.

Не имеют права применять упрощенную систему (по перечню из налогового кодекса):

- организации, имеющие филиалы и представительства. (при необходимости иметь дополнительные рабочие места вне места регистрации, можно открыть простое обособленное подразделение «ОП» );

- банки;

- страховые компании;

- негосударственные пенсионные фонды;

- инвестиционные фонды;

- профессиональные участники рынка ценных бумаг;

- ломбарды;

- при производстве подакцизных товаров, добыче и реализации полезных ископаемых (за исключением общераспространенных);

- при организации и проведении азартных игр;

- нотариусы, адвокаты;

- организации, являющиеся участниками соглашений о разделе продукции;

- при применении Единого сельскохозяйственного налога;

- организации, учредителями в которых являются другие организации, и доля таких участников составляет более 25% (из этого правила есть несколько исключений);

- при средней численности более 100 человек;

- при остаточной стоимости основных средств более 100 миллионов рублей;

- казенные и бюджетные учреждения;

- иностранные организации;

- микрофинансовые организации;

Скачать Уведомление о переходе на упрощенную систему налогообложения: форма №26.2-1 (форма в ПДФ) Скачать пример заполнения Уведомления о переходе на упрощенную систему: форма №26.2-1 (для вновь созданных ООО) Скачать пример заполнения Уведомления о переходе на упрощенную систему: форма №26.2-1 (для вновь созданных ИП)

Срок подачи Уведомления для работающих организаций и ИП — до конца года (31 декабря), после которого планируется перейти на новый налоговый режим. Вновь созданным ИП и компаниям дается 30 (тридцать) календарных дней для решения о переходе на УСН. При прекращении использования режима ЕНВД, налогоплательщики вправе перейти на УСН (на основании уведомления) с начала того месяца, в котором было утрачено право на применение Вмененного налога.

Добровольного перехода с Упрощенной системы на иной режим в течение года не предусмотрено. Уведомить о добровольном уходе с УСН надо до 15 января года, начиная с которого планируется применять общий режим налогообложения. В случае нарушения условий для применения УСН, подается форма № 26.2-2 «Сообщение об утрате права на применение УСН» и переход на иной режим происходит с начала того квартала, в котором допущено несоответствие требованиям, указанным в Сообщении.

Опциональные переменные

Значение опциональных переменных не запрашиваются у пользователя программы ИП УСН 2, если они не включены в свойства шаблона документа. Название опциональных переменных жестко задано программой ИП УСН 2. Их перечень приведен ниже.

Для включения переменной в свойства документа следует в Microsoft Word открыть редактор свойств документа:

- В Microsoft Word 2003 – Меню «Файл | Свойства».

- В Microsoft Word 2007 – Меню «Файл» / «Опции» ->Дополнительные опции документа.

- В Microsoft Word 2013 – Меню «Файл» / «Сведения» -> Свойства -> Дополнительные свойства документа.

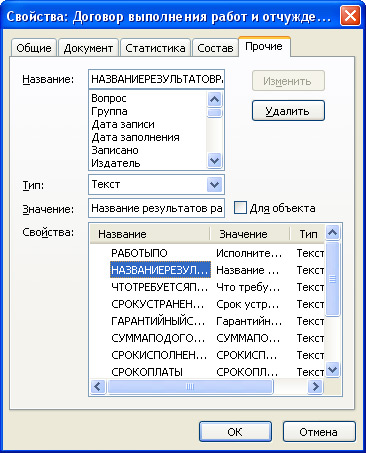

В результате открывается окно «Свойства документа». Внешний вид окна показан на рисунке ниже. Во всех версиях Microsoft Word данное окно выглядит примерно одинаково, только способ его открытия сильно отличается, причем, чем старше версия Microsoft Word, тем сложнее его открыть.

В окне на закладке «Прочие» располагается список прочих свойств документа, в том числе, определенных пользователем. В этом списке следует расположить название опциональных переменных.

Для добавления опциональной переменной следует:

- Вписать имя переменной в поле «Название».

- В поле «Тип» установить тип «Текст».

- В поле «Значение» продублировать название переменной.

Перечень опциональных переменных приведен в следующей таблице:

| Название переменной | Назначение |

|---|---|

| СУММАПОДОГОВОРУ | Сумма по договору цифрами и прописью. Например, «60 000 (шестьдесят тысяч) рублей 00 копеек». |

| СРОКИСПОЛНЕНИЯ | Срок исполнения по договору цифрами и прописью с указанием календарных или рабочих дней. Например, «30 (тридцать) рабочих дней» |

| СРОКОПЛАТЫ | Срок оплаты по договору цифрами и прописью с указанием календарных, рабочих или банковских дней. Например, «3 (три) банковских дня». |

| ПЕНИИСПОЛНИТЕЛЯ | Процент пени исполнителя в цифрах и прописью. Например, «0.1% (ноль целых одна десятая процента)» |

| МАКСПЕНИИСПОЛНИТЕЛЯ | Максимальное значение пени исполнителя цифрами и прописью. Например, «10% (десяти процентов)». |

| ПЕНИЗАКАЗЧИКА | Процент пени заказчика в цифрах и прописью. Например, «0.1% (ноль целых одна десятая процента)» |

| МАКСПЕНИЗАКАЗЧИКА | Максимальное значение пени заказчика цифрами и прописью. Например, «10% (десяти процентов)». |

Пример использования опциональных переменных в тексте Word:

6.2. За нарушение сроков оплаты (п. 4.2 НАСТОЯЩЕГОДОГОВОРА)

Исполнитель вправе требовать с Заказчика уплаты неустойки

(пени) в размере ПЕНИЗАКАЗЧИКА от неуплаченной суммы за

каждый календарный день просрочки, но не более

МАКСПЕНИЗАКАЗЧИКА от суммы, указанной

в п. 4.1. НАСТОЯЩЕГОДОГОВОРА.

При этом в свойствах документа следует определить переменные:

| Переменная | Тип | Значение |

|---|---|---|

| ПЕНИЗАКАЗЧИКА | Текст | ПЕНИЗАКАЗЧИКА |

| МАКСПЕНИЗАКАЗЧИКА | Текст | МАКСПЕНИЗАКАЗЧИКА |

Полезные приложения для ИП на УСН

Предприниматель на упрощённой налоговой системе может применять для ведения учета как программу для ПК либо ноутбука, так и приложение для смартфона.

Мобильная бухгалтерия в смартфоне — достойная альтернатива программам для ПК

В списке приложений для ИП на Android, доступных в магазине Плей Маркет:

- Мобильная Бухгалтерия от 1С, интегрированная с 1С для компьютера.

- Тинькофф Бухгалтерия — приложение для удобного формирования деклараций по УСН, разработанное Тинькофф Банком.

- Контур.Эльба, синхронизированное с одноименным онлайн-сервисом.

- Упрощенка 24/7 — от разработчика БухСофт.

Все эти приложения разработаны и для пользователей телефонов на iOS.

Таким образом, качественных программ для бухучета для ИП сегодня существует много. Делать выбор следует исходя из собственных потребностей и предпочтений. Бесплатное ПО нужно скачивать исключительно с официального сайта поставщика, приняв условия оферты.

Что лучше – стационарная программа или работа через облако

В последнее время набирает все больший оборот ведение бухгалтерии не в программе на компьютере, а при помощи облачного сервиса. Сейчас на этом принципе построена работа большинства фирм, осуществляющих аутсорсинг бухгалтерского учета — это дает возможность клиенту в любой момент контролировать состояние дел.

При выборе облачной бухгалтерии пользователь, не покупает лицензию на программу, а фактически арендует доступ к ней, и работает удаленно. При этом у облачной бухгалтерии есть как достоинства, так и недостатки.

Достоинства:

- Можно работать из любого места, где есть доступ в интернет, и с любого устройства;

- Работа доступна в любой день недели, 24 часа в сутки;

- Нет необходимости приобретать специальный сервер, вспомогательные программы, снижаются затраты на обслуживание сети и компьютеров;

- Обновление программы и исправление в ней ошибок происходит автоматически, на сервере;

- Все данные хранятся в зашифрованном состоянии, защищены от утери, сбоев оборудования, вирусных атак и т. д.

- Все формы и правила ведения учета актуальны.

Недостатки:

Необходим постоянный доступ к интернету. Нельзя будет получить доступ к сервису на природе, где плохое покрытие сотовых сетей, либо его нет вообще. Если в офисе отключили интернет, и нет резервного канала — работать с бухгалтерией также не удастся.

Не всегда сервис правильно отображается в браузерах. Несмотря на то, что разработчики обычно тестируют сервис на доступ из различных программ, старые версии могут не поддерживать его, либо отображать некорректно

В этом случае очень важно всегда обновлять свой браузер до актуальной версии.

Если пользователь хочет отказаться от использования сервиса может произойти так, что внесенные данные будет выгрузить невозможно.

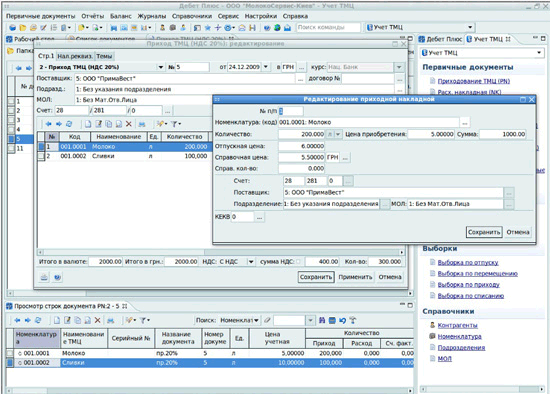

Дебет Плюс. Программа является бесплатной, но точная лицензия не известна.

Бесплатную версию Дебет Плюс могут использовать как предприниматели, так и малые предприятия. Система позволяет вести складской учёт, включает в себя систему по взаимодействию с клиентами. В функции системы входит свод бухгалтерского баланса, учет основных средств, заработная плата. Программа поставляется под ОС Windows, Linux, Mac OS.

Бесплатная версия системы «Дебет Плюс»:

- Подходит как для предпринимателей, так и для малых предприятий.

- Позволяет вести складской учет как с бухгалтерией, так и без бухгалтерии (по желанию пользователя).

- Работает на различных ОС — Windows, Linux, Mac OS, и СУБД — PostgreSQL, MySQL.

- Полностью готова для работы в условиях законодательства Украины и оперативно обновляется в связи с его изменениями.

Система состоит из платформы Eclipse RCP, модуля собственно Дебет+, который распространяется в виде скомпилированного jar и конфигурации. Вся конфигурация написана на JavaScript, формы — в XML. Для разработки можно использовать Eclipse. Бесплатной, собственно, является только одна конфигурация — та, которая с бух.учетом и небольшими кусочками других участков. Остальные платные. Но никто не мешает её свободно дорабатывать под себя, тем более что на сайте есть достаточно много документации и примеров.

Преимущества программ

Достоинство программы и в том, что она сигнализирует, что все операции должны вот-вот совершиться, начиная с уплаты налогов и заканчивая работой с контрагентами. Особенно удобна программа для новичков:

- в одной программе происходит ведение бухгалтерского учета по нескольким предприятиям;

- расчет пени, если были допущены налоговые просрочки, по сборам и взносам;

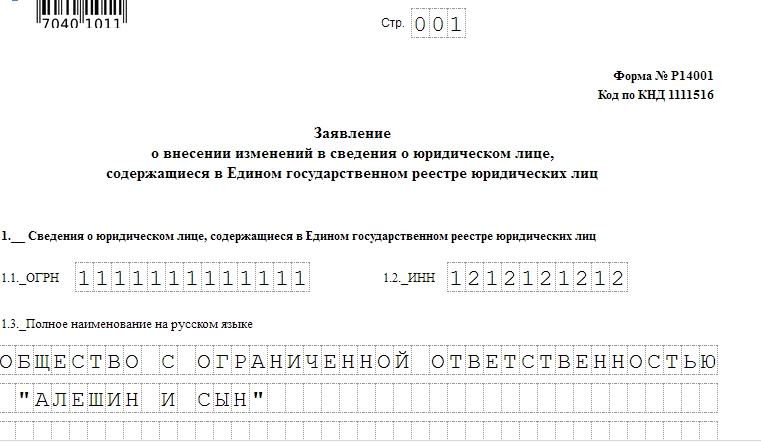

- создание заявлений, уведомлений о каких-либо изменениях объекта налогообложения;

- имеет справку, где можно задать вопросы, возникающие в работе.

У программы еще масса достоинств, которые смогут оценить предприниматели. Стоит еще добавить, что, если нужно все перенести на другой компьютер, можно или скопировать программу, или запустить ее с флешки.

https://youtube.com/watch?v=KDvEF00IYZ0

Преимущества каждой программы неоспоримы, и каждый предприниматель имеет право выбрать самую удобную для себя, чтобы можно было ее применять и бизнес при этом процветал и не давал сбоев. Сегодня созданы многие удобные программы для ИП. Каждый бизнесмен внимательно следит за всеми новинками в этой сфере, а их постоянно становится все больше.

Как отправлять отчеты, подготовленные в своей бухгалтерской программе?

В личном кабинете на сайте ФНС можно отправлять отчеты, подготовленные в любой другой программе учета (1С, Бухсофт, Контур, Инфо-Предприятие и другие). Но эти отчеты обязательно «пропускать» через программу «Налогоплательщик ЮЛ», ведь именно в ней формируется транспортный контейнер – обязательное условие для отправки отчетов через nalog.ru.

Программу «Налогоплательщик ЮЛ» можно бесплатно скачать на сайте налоговой, инструкция по работе прилагается к установочному файлу. Там же выкладываются обновления к программе – обновлять ее мы рекомендуем перед каждым отчетным периодом.

После формирования отчета и выгрузки его из «Налогоплательщика», необходимо:

- Зайти в личный кабинет на сайте ФНС.

-

Перейти в раздел «Представление налоговой и бухгалтерской отчетности в электронном виде»:

- Пройти процедуру технической проверки условий работы с сервисом. Сайт проверит, соответствует ли компьютер требованиям, то есть:

- Установлена ли ЭЦП.

- Осуществлен ли вход из браузера Internet Explorer.

- Есть ли средство криптозащиты.

- Установлена ли на компьютере нужная версия операционной системы Windows.

- Когда проверка будет пройдена, вы увидите на экране 4 зеленые галочки. В этом окне нужно будет нажать на кнопку «Начать работу с сервисом».

- При самом первом входе в личный кабинет требуется обязательно заполнить «Профиль пользователя» – название компании, ИНН, КПП. В дальнейшем этот шаг будет отсутствовать.

-

Теперь можно открыть основной интерфейс личного кабинета. Здесь все просто:

-

В пункте меню «Загрузка файла» необходимо загрузить заранее приготовленный файл с отчетом. Это будет тот самый файл в формате xml, пропущенный через программу «Налогоплательщик ЮЛ». Нажимайте на кнопку «Отправить» – и начнется передача файла. После этого личный кабинет автоматически переадресует вас на страницу проверки статуса отчета. Здесь можно будет увидеть свежий отчет (и все ранее загруженные отчеты тоже). Состояние у нового файла будет «в ожидании». После того, как состояние декларации изменится на «Завершено (успешно)», отчетность считается принятой.

- Отправка отчетности nalog.ru — общий обзор возможностей

- Как подключиться к отправке отчетности на сайте ФНС

Что умеет программа MinFin

Рассматриваемая программа приспособлена для официального бухгалтерского учета — с проводками. ИП может, используя ее, научиться базовым принципам такого учета, чтобы затем легко приспособиться к его регулярному ведению.

В программе есть все необходимые регистры для отражения операций по дебету и кредиту. Учитываются сальдо и обороты по каждому счету. Проводки прописываются на основании широкого спектра поддерживаемых разновидностей первички.

Подпишитесь на рассылку

Программа позволяет создавать документы, входящие в бухгалтерскую и налоговую отчетность (в том числе декларацию для ИП на УСН), и имеет встроенный редактор для изменения действующих форм отчетности.

Одна из примечательных опций программы — возможность использования генератора налоговых регистров, который предназначен для автоматического заполнения регистров налогового учета на основании данных по бухгалтерским проводкам.

Об уменьшении сумм налогов по УСН или ЕНВД на суммы страховых взносов, уплаченных за периоды прошлого года

Налогоплательщик вправе уменьшить исчисленный за I квартал 2013 г. авансовый платеж по налогу, уплачиваемому при применении УСН, или рассчитанный за тот же период ЕНВД на сумму страховых взносов, перечисленных в течение данного периода. Можно также учесть взносы, уплаченные за декабрь или иные отчетные периоды 2012 г., в том случае, если с 1 января 2013 г. переход на иной спецрежим не осуществляется.

Вопрос: О порядке уменьшения суммы налога (авансовых платежей по налогу), уплачиваемого в связи с применением УСН (объект «доходы»), и суммы исчисленного ЕНВД за I квартал 2013 г. на сумму уплаченных в данном налоговом периоде страховых взносов, а также о порядке уменьшения сумм указанных налогов (авансовых платежей) на суммы уплаченных страховых взносов индивидуальными предпринимателями, производящими или не производящими выплаты и иные вознаграждения физическим лицам.

Ответ:

ПИСЬМО

от 29 декабря 2012 г. N 03-11-09/99

Департамент налоговой и таможенно-политики рассмотрел письмо по вопросам применения положений разд. VIII.1 Налогового кодекса Российской Федерации (в ред. Федерального закона от 25.06.2012 N 94-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации») и сообщает следующее.

По вопросу N 1. Налогоплательщики, перешедшие на применение упрощенной системы налогообложения и выбравшие в качестве объекта налогообложения доходы, уменьшают сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчетный) период, на сумму расходов, указанных в п. 3.1 ст. 346.21 Налогового кодекса Российской Федерации (далее — Кодекс).

При этом на сумму расходов, предусмотренных п. 2 ст. 346.32 Кодекса, налогоплательщиками единого налога на вмененный доход уменьшается сумма данного налога, исчисленная за налоговый период.

Суммы указанных налогов (авансовых платежей по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения) не могут быть уменьшены на сумму указанных расходов более чем на 50 процентов.

Исходя из вышеуказанных норм Кодекса, налогоплательщики вправе уменьшить сумму исчисленного налога (авансовых платежей по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения, и сумму исчисленного единого налога на вмененный доход за I квартал 2013 г. на сумму уплаченных (в пределах исчисленных сумм) в данном налоговом периоде страховых взносов, в том числе на сумму страховых взносов, уплаченных в январе 2013 г. за декабрь 2012 г., или на сумму погашенной задолженности по уплате страховых взносов за отчетные периоды 2012 г. при условии, что налогоплательщики не переходят с применения одного специального налогового режима на другой специальный налоговый режим.

При переходе налогоплательщика с одного специального налогового режима на другой суммы уплаченных страховых взносов должны быть учтены в рамках того специального налогового режима, к которому они относятся.

По вопросу N 2. Налогоплательщики — индивидуальные предприниматели, производящие выплаты и иные вознаграждения физическим лицам и перешедшие на применение системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, вправе уменьшить сумму единого налога на вмененный доход, исчисленную за налоговый период, на суммы расходов, указанных в п. 2 ст. 346.32 Кодекса.

При этом указанные налогоплательщики не вправе уменьшить сумму исчисленного ими единого налога на вмененный доход на сумму уплаченных за себя страховых взносов в Пенсионный фонд Российской Федерации и Федеральный фонд обязательного медицинского страхования в размере, определяемом исходя из стоимости страхового года.

По вопросу N 3. Кодексом не предусмотрено ограничения для индивидуальных предпринимателей, не производящих выплат и иных вознаграждений физическим лицам, перешедших на применение упрощенной системы налогообложения и выбравших в качестве объекта налогообложения доходы, по уменьшению сумм налога (авансовых платежей по налогу) на сумму уплаченных ими страховых взносов.

Индивидуальные предприниматели, не производящие выплаты и иные вознаграждения физическим лицам, уплачивающие единый налог на вмененный доход, уменьшают сумму данного налога на сумму уплаченных ими страховых взносов в размере, определяемом исходя из стоимости страхового года без применения ограничения в виде 50 процентов от суммы данного налога.

Директор Департамента налоговойи таможенно-тарифной политикиИ.В.ТРУНИН

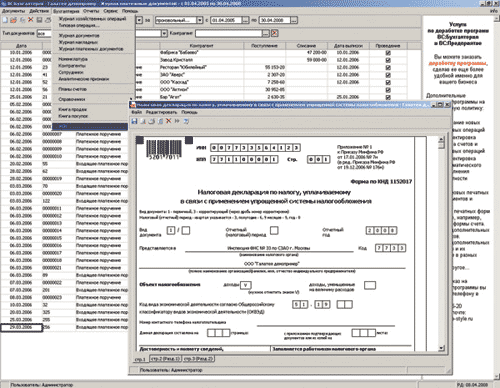

ВС:Бухгалтерия. Модуль Бухгалтерия — Бесплатно!

ВС:Бухгалтерия – программа для ведения бухгалтерского учета на малых и средних предприятиях. Она позволяет вести бухгалтерский учет организациям как с общей, так и с упрощенной системами налогообложения.

Что входит в модуль Бухгалтерия :

- Общий режим налогообложения и специализированные налоговые режимы УСН, ЕНВД.

- Книга учета доходов и расходов.

- Налоговая декларация по УСН.

- Налоговая декларация по ЕНВД.

- Учет основных средств.

- Учет товарно-материальных запасов и услуг.

- Учет кассовых операций и формирование кассовой книги.

- Учет операций по расчетному счету.

- Учет торговых операций в оптовой торговле, в рознице, учет товаров по продажным ценам, расчет торговой наценки.

- Учет расчетов с подотчетными лицами и формирование авансовых отчетов.

- Учет расчетов с контрагентами, формирование актов сверки.

- Формирование книги продаж, книги покупок и журналов учета счетов-фактур.

- Формирование и выгрузка в электронном виде бухгалтерской и налоговой отчетностей.

- Актуальные формы отчетности.

- Стандартные бухгалтерские отчеты: оборотная ведомость, аналитический счет и другие (с функцией бурения).

- Разные способы ввода проводок: с помощью типовых операций, проведения документов, вручную.

- Клиент-банк.

С другими платными модулями можно ознакомиться на оф. сайте.

- Зарплата и кадры

- Персонифицированный учет

- Торговля

- Склад

«Кнопка»

Сайт: https://knopka.comТелефон: 8 800 555 51 15Стоимость: пробный период — бесплатно; тарифы: услуги и IT — от 2500 р., кафе и рестораны — от 9800 р., торговля с ВЭД — от 12000 р., ваш вариант — рассчитывается индивидуально

«Кнопка» подойдёт и маленьким, и крупным компаниям. Бухгалтерию ведет команда экспертов и искусственный интеллект.

С вашим бизнесом работают «свои люди» — специалисты, которые берут на себя бухгалтерию, юридические вопросы, общение с банками и налоговой. Специалисты работают сообща и подключаются к решению задач, когда это необходимо. Рутинные задачи выполняют роботы, которые постоянно учатся у людей.

Специфика бухгалтерии в разных сферах:

- Торговля: Работаем с импортом и экспортом, возмещаем НДС, отражаем в учёте агентские схемы с большими торговыми площадками

- Производство: Сдаём отчётность в ФТС, работаем с ВЭД, формируем отчёты производства, рассчитываем косвенный НДС, ведём учёт лизингового имущества

- IT-компании: Ведём раздельный учёт при ОСНО, формируем стоимость НМА и ПО по необходимости, применяем льготы для расчёта страховых взносов по зарплате

Сервис прост и понятен с первых минут:

- Задачи со статусом

- Архив с быстрым поиском

- Прозрачная работа

- Удобные напоминания

- Понятная аналитика

- Моментальная поддержка