Какие формы отчетности сдавать по страховым взносам

Содержание:

- Кто должен сдать расчет по страховым взносам

- Значения для титульного листа РСВ

- Представление отчета в ФСС.

- Отражение в расчете по страховым взносам выплат по договорам подряда.

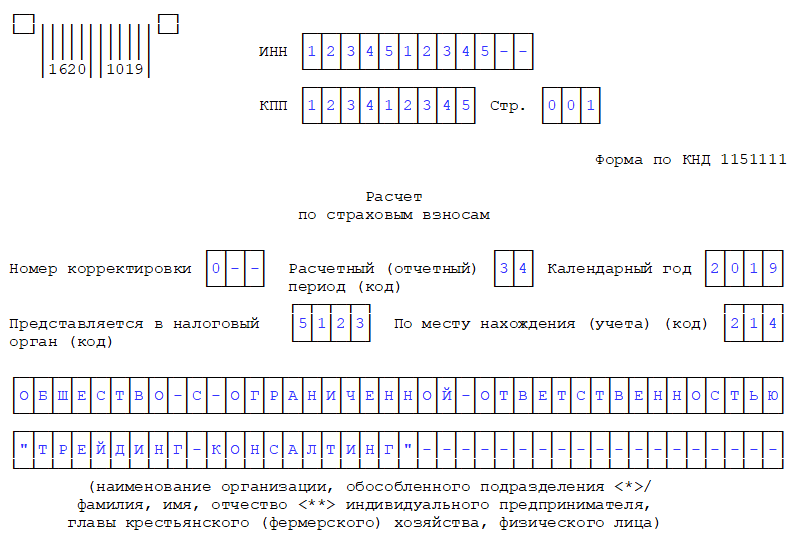

- Заполняем титульный лист

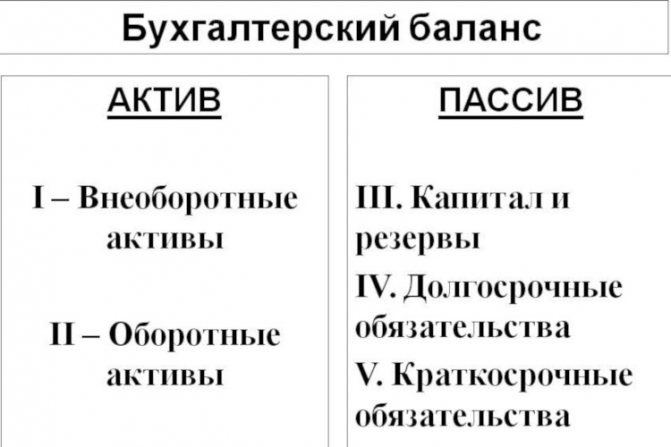

- Расшифровка строк актива баланса

- Какой налоговый и отчетный период по налогу на прибыль (коды)?

Кто должен сдать расчет по страховым взносам

Расчет по страховым взносам в 1 квартале 2020 года должны сдать (при условии, что есть официально трудоустроенные работники):

- юридические лица и их подразделения (включая иностранные компании, осуществляющие деятельность на территории РФ);

- индивидуальные предприниматели;

- главы крестьянских (фермерских) хозяйств.

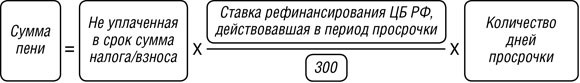

При нарушении сроков сдачи расчета по страховым взносам страхователь получает штраф — от 5% до 30% от суммы неуплаченных взносов, но не меньше 1 000 рублей. При нарушении сроков более чем на 10 рабочих дней ФНС направляет в банк требование о блокировке расчетного счета предпринимателя или компании.

Что изменилось в новой форме РСВ

Новая форма расчета страховых взносов потерпела большие изменения. Это даже не правки в старый документ, а полностью новый со своим порядком заполнения и электронной формой сдачи.

Давайте подробно рассмотрим, что же изменилось в новом документе:

|

Часть расчета |

Изменения |

|

Титульный лист. |

Появились поля с данными о закрытом обособленном подразделении с указанием кода реорганизации или ликвидации страхователя. Если к моменту сдачи отчетности обособленное подразделение лишили права выплат вознаграждений физлицам, указывают код «9». Для ИНН и КПП закрытого подразделения добавили отдельные поля. |

|

Лист о физическом лице без статуса ИП. |

Исключен. |

|

Раздел 1. |

Добавили строку 001 «Тип плательщика (код)». В ней указывают «1», если в течение квартала фактические выплаты были, и «2» при отсутствии таких выплат. Стало 10 приложений. Убрали строки, в которых прописывалась итоговая сумма к уплате. |

|

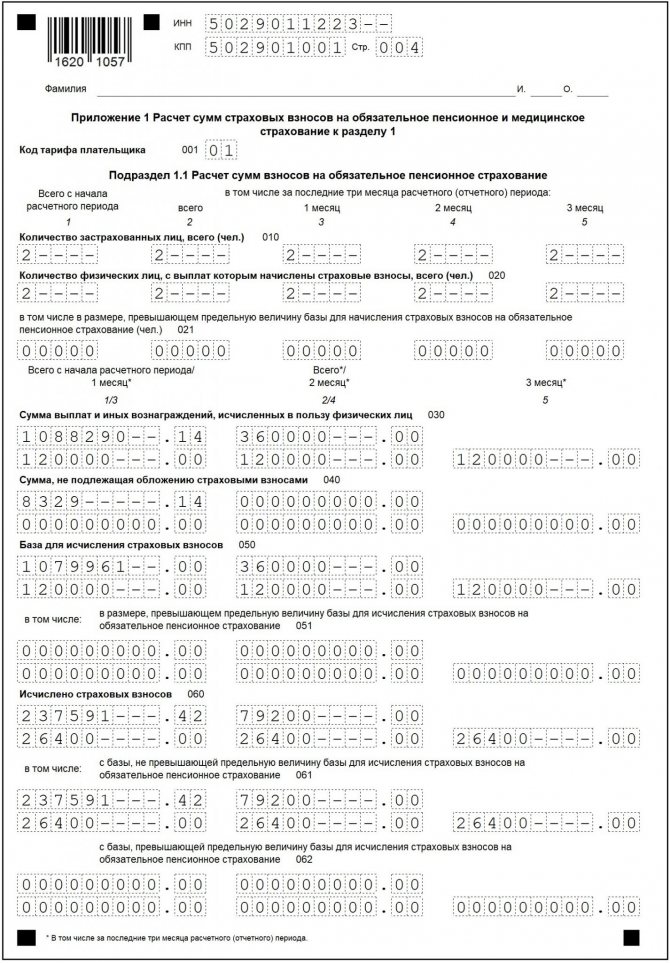

Подразделы 1.1 и 1.2. |

Строку с номером 040 сменили номер на 045. |

|

Подраздел 1.3.2. |

Добавили поле 003, теперь код основания заполнения расчета не указывается. В этом подразделе указывают код класса условий труда. |

|

Подраздел 1.4. |

Подраздел убрали, теперь это приложение 1.1 первого раздела. |

|

Приложение 2. |

На страницу 001 (перешла из приложения 1) добавили код плательщика тарифа. Информацию можно взять из приложения 5 к порядку заполнения. Показатели из приложения добавили к этому разделу. Теперь при применении нескольких тарифов нужно заполнять соответствующее количество приложений 2 (кроме строк 070-090, в них вносят общую информацию по плательщику взносов). Добавили строку 015. В ней указывается количество физических лиц, по выплатам которым определяют взносы по тарифу, указанным в приложении 2 к разделу 1 (раньше это было первое приложение). База по взносам выплат в пользу временно пребывающих иностранцев (не являющихся гражданами ЕАЭС) и лиц без гражданства, теперь указывается в строке 055. |

|

Приложение 5. |

Изменили коды. ИП и ООО на УСН и ЕНВД для указания основного тарифа взносов теперь указывают код 01, а не 02 и 03 как раньше. |

|

Приложение 6. |

Изменилось наименование. |

|

Приложение 7 (новое для организаций-аниматоров). |

|

|

Приложение 8. |

|

|

Раздел 3. |

Строку 010 заменили на поле 010. Это поле заполняют при аннулировании или исправлении в строках 020-060 подраздела 3.1 (в таком случае везде проставляют код «1»). Также убран ряд других полей. |

|

Раздел 3.2. |

Убрали итоговые строки о начисленных страховых взносах на ОПС. |

Как сдается расчет по страховым взносам и в какие сроки

Если в течение отчетного периода совершались выплаты 10 и более физическим лицам, страхователь обязан подать отчетность в ИФНС в электронном формате. Соответственно, если физических лиц было меньше 10, тогда сдать отчетность можно в бумажном варианте. При этом можно подать ее и в электронном формате — как удобно предпринимателю или юридическому лицу.

Если по закону вы должны сдать отчетность в электронном формате, но сдали ее в бумажном виде, налоговая будет считать документ несданным и оштрафует на 1 000 рублей за несоблюдение сроков.

По закону страхователю на заполнение и сдачу РСВ дается 30 дней с момента окончания квартала. Следовательно, за первый квартал 2020 года нужно отчитаться до 30 апреля включительно.

Значения для титульного листа РСВ

Рассмотрим коды, которые заполняет страхователь.

Номер корректировки

Поле показывает число корректирующих отчетов, поданных страхователем.

В первичном отчете в ячейках для номера корректировки ставится «0—» (п. 3.5 Порядка). При заполнении за этот же период второго и следующих вариантов, уточняющих первый расчет, ставится номер по порядку: «1—», «2—» и т.д.

Коды периодов для РСВ 2020

Обязательным показателем в РСВ является расчетный период. Код зависит:

- от периода времени, за который составлен отчет;

- от того, кто предоставляет форму.

Для удобства отразим возможные значения (утв. в Приложении к Порядку) в таблице ниже.

Таблица 1. Значение расчетного периода

| Период, за который заполнен расчет | При снятии с учета ИП, главы КФХ | При ликвидации (реорганизации) компании | Для всех прочих страхователей |

| За 1 квартал | 83 | 51 | 21 |

| За полугодие | 84 | 52 | 31 |

| За 9 месяцев | 85 | 53 | 33 |

| За год | 86 | 90 | 34 |

Ошибка в РСВ по коду периода может привести к блокировке счетов плательщика. Такая ситуация может возникнуть, если налоговики в связи с неверно указанным кодом посчитают, что за отчетный период расчет компания не направила.

Код года в РСВ

В отчете требуется указать год, за который подаются сведения. Так как форма начинает действовать с отчета за 1 квартал 2021 г., то первое значение, отражаемое в специальном поле – «2020». В уточненных отчетах ставится год, данные за который исправляются.

Код налогового органа

Каждой ИФНС присвоен свой номер. Найти его можно с помощью ]]>сервиса на сайте ФНС]]> — по адресу регистрации плательщика, или обратившись лично в налоговую инспекцию по месту жительства.

Кодировка по месту представления Расчета

Этот показатель введен для того, чтобы сразу распознать вид страхователя, подающего РСВ. Возможные значения кодировки (утв. в Приложении к Порядку) отразим в таблице 2.

Таблица 2. Коды места представления

| Расчет предоставляется | Код |

| По месту жительства физического лица (не ИП), иного частнопрактикующего лица | 112 |

| По месту жительства ИП | 120 |

| По месту жительства адвоката | 121 |

| По месту жительства нотариуса | 122 |

| По месту жительства члена (главы) КФХ | 124 |

| По месту нахождения российской организации | 214 |

| По месту учета правопреемника российской организации | 217 |

| По месту нахождения обособленного подразделения российской организации | 222 |

| По месту нахождения юридического лица — (главы) КФХ | 240 |

| По месту нахождения обособленного подразделения иностранной организации в РФ | 335 |

| По месту учета международной организации в РФ | 350 |

Выбранный вариант дает понять, кто сдает отчет — компания, ИП, КФХ или иное лицо.

Код вида экономической деятельности

Компания заявляет о выбранных видах деятельности в момент регистрации, выбирая значения из классификатора ОКВЭД2. Проверить присвоенные коды можно по выписке из ЕГРЮЛ или ЕГРИП. При желании компания имеет право изменить их. На титульном листе РСВ код ОКВЭД2 указывается по основному направлению ведения деятельности.

Коды при реорганизации/ликвидации

Для компаний, подавших документы о реорганизации или на снятие с учета, отведена специальная строка. Числовое значение в ней отражает форму реорганизации или показывает, что закрылось – обособленное подразделение или сама компания. В РСВ код ликвидации/ реорганизации может принимать значения, приведенные в таблице 3 (из Приложения 2 к Порядку).

Таблица 3. Кодировка формы реорганизации, при ликвидации, лишении полномочий, закрытии

| Наименование | Код |

| Преобразование | 1 |

| Слияние | 2 |

| Разделение | 3 |

| Выделение | 4 |

| Присоединение | 5 |

| Разделение с одновременным присоединением | 6 |

| Выделение с одновременным присоединением | 7 |

| Лишение полномочий (закрытие) обособленного подразделения | 9 |

| Ликвидация |

Поле «Лишение полномочий (закрытие) обособленного подразделения» используется при представлении уточненного расчета за подразделение, которое ранее производило начисления по физическим лицам и представляло расчет, но к моменту подачи корректировки уже лишено таких полномочий/закрыто.

Представление отчета в ФСС.

Обязанность по представлению расчета по страховым взносам по травматизму в территориальный орган ФСС по месту регистрации организации установлена для всех работодателей, выплачивающих доходы физическим лицам (п. 1 ст. 24 Федерального закона от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (далее – Федеральный закон № 125-ФЗ)).

Формы расчета по начисленным и уплаченным взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения и Порядок заполнения расчета 4-ФСС утверждены Приказом ФСС РФ от 26.09.2016 № 381.

Расчет по форме 4-ФСС за 2019 год необходимо представить:

-

в электронной форме – не позднее 27 января 2020 года. Расчет в электронном виде направляют не позднее 25-го числа месяца, следующего за отчетным или расчетным периодом. Если последний день месяца выпадает на выходной или праздник, подать форму надо не позднее следующего за ним рабочего дня (Письмо Минздравсоцразвития РФ от 16.09.2011 № 3346-19);

-

на бумаге – не позднее 20 января 2020 года.

Непредставление организацией формы 4-ФСС в установленный срок влечет взыскание штрафа в размере 5 % суммы страховых взносов, начисленной к уплате за последние три месяца отчетного (расчетного) периода, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 % указанной суммы и не менее 1 000 руб. (п. 1 ст. 26.30 Федерального закона № 125-ФЗ).

Способ подачи отчета зависит от среднесписочной численности за предыдущий календарный год (для вновь созданных организаций – численности) физических лиц, получающих выплаты от страхователя (п. 1 ст. 24 Федерального закона № 125-ФЗ):

-

если их численность превышает 25 человек, расчет нужно подавать в электронном виде. За несоблюдение электронной формы представления расчета предусмотрен штраф в размере 200 руб. (ст. 26.30 Федерального закона № 125-ФЗ);

-

если этот показатель составляет 25 и менее человек, расчет можно представить как в электронном виде, так и на бумаге.

В составе расчета 4-ФСС обязательно заполняют:

-

титульный лист;

-

таблицу 1;

-

таблицу 2;

-

таблицу 5.

При наличии показателей для заполнения надо также оформить (п. 2 Порядка заполнения расчета 4-ФСС):

-

таблицу 1.1 – если организация временно направила своих работников в другую организацию по договору о предоставлении персонала;

-

таблицу 3 – если выплачивалось страховое обеспечение (в частности, пособие по временной нетрудоспособности в связи с несчастным случаем на производстве);

- таблицу 4 – если в отчетном периоде были несчастные случаи на производстве.

Организации – участники пилотного проекта не указывают информацию о пособиях, так как они не уменьшают страховые взносы на эти суммы. Если работодатель на начало года уже участвует в пилотном проекте:

-

строка 15 таблицы 2 не заполняется, в ней ставятся прочерки;

-

таблица 3 не заполняется и в состав расчета не включается.

Если работодатель стал участником пилотного проекта с 01.07.2019, в форме 4-ФСС за год:

-

в строке 15 таблицы 2 в графе 1 по строкам «За последние три месяца отчетного периода», «1 месяц», «2 месяц», «3 месяц» ставят прочерки;

-

в таблице 3 отражают данные по расходам по состоянию на 1 июля года, в котором регион присоединился к пилотному проекту;

-

суммы расходов текущего расчетного периода, не принятые к зачету на 1 июля года, в котором субъект РФ присоединился к пилотному проекту, отражают путем уменьшения ранее приведенных показателей по строке 15 таблицы 2 в графах 1 и 3. Эти суммы также следует отразить по соответствующим строкам таблицы 3.

ФСС Приказом от 14.10.2019 № 575 внес изменения в Приказ ФСС РФ от 28.03.2017 № 114, которым утверждены особенности заполнения страхователями, зарегистрированными в территориальных органах фонда и участвующими в реализации пилотного проекта, расчета по начисленным и уплаченным страховым взносам на ОСС от несчастных случаев на производстве и профессиональных заболеваний. Так, был уточнен порядок заполнения расчета в регионах, присоединившихся к пилотному проекту.

Внесенными поправками:

-

порядок заполнения расчета по форме 4-ФСС, предусмотренный п. 2, распространен на субъекты РФ, поименованные в абз. 2, 4, 11, 13 п. 2 Постановления Правительства РФ от 21.04.2011 № 294 (в отношении регионов, присоединенных к проекту с 1 января соответствующего года);

-

порядок заполнения расчета, установленный п. 3, распространен на субъекты РФ, указанные в абз. 3, 5, 6, 7, 10, 12, 14 п. 2 Постановления Правительства РФ № 294 (в отношении регионов, присоединенных к проекту с 1 июля соответствующего года).

Новый порядок вступил в силу 23 ноября.

Отражение в расчете по страховым взносам выплат по договорам подряда.

Лица, заключившие гражданско-правовые договоры, являются застрахованными в системах ОПС и ОМС. Такие лица (за исключением лиц, применяющих специальный налоговый режим в виде налога на профессиональный доход) должны быть учтены в количестве застрахованных лиц, указываемых в подразд. 1.1, 1.2 приложения 1 к разд. 1 отчет по страховым взносам (ст. 7 Федерального закона от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» (далее – Федеральный закон № 167-ФЗ), п. 1 ч. 1 ст. 10 Федерального закона от 29.11.2010 № 326-ФЗ «Об обязательном медицинском страховании в Российской Федерации» (далее – Федеральный закон № 326-ФЗ), п. 7.2, 7.3, 7.4, 8.2, 8.3 Порядка).

Выплаты по договорам подряда отражаются по строкам 030, 050 подразд. 1.1, 1.2 приложения 1 к разд. 1 отчет по страховым взносам (п. 7.5, 7.7, 8.4, 8.6 Порядка). Также подлежит заполнению разд. 3 «Персонифицированные сведения о застрахованных лицах» (п. 22.1 Порядка).

В случае если в последние три месяца отчетного периода, за который представляется расчет, начислялись выплаты и иные вознаграждения в рамках ГПД, в том числе в пользу лиц, с которыми такие договоры были расторгнуты в предыдущем отчетном периоде, сведения о них также включаются в разд. 3 (Письмо ФНС РФ от 05.12.2018 № БС-4-11/23628@).

В персонифицированных сведениях о застрахованных лицах, в которых отсутствуют данные о сумме выплат и иных вознаграждений, начисленных в пользу физического лица за последние три месяца отчетного (расчетного) периода, подразд. 3.2 разд. 3 не заполняется (п. 22.2 Порядка).

Например, если организация заключила с физическим лицом договор подряда в марте, а выплата вознаграждения произведена в ноябре, за отчетные периоды – I квартал, полугодие, девять месяцев – по лицам, с которыми заключены договоры подряда в марте, подразд. 3.2 разд. 3 страхователю заполнять не нужно, а за отчетный период – год, в котором будет выплачено вознаграждение, – указанный подраздел необходимо заполнить.

Отражение в расчете по страховым взносам информации о работницах, находящихся в отпуске по беременности и родам, которые не получали выплат в отчетном периоде. Работницы организации, находящиеся в отпуске по беременности и родам, являются застрахованными лицами (ст. 2 Федерального закона от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» (далее – Федеральный закон № 255-ФЗ), ст. 7 Федерального закона № 167-ФЗ, п. 1 ч. 1 ст. 10 Федерального закона № 326-ФЗ). В разделе 3 отчетность по страховым взносам указываются все застрахованные лица, в том числе находящиеся в отпуске по беременности и родам.

В отношении застрахованных лиц, которым за последние три месяца отчетного (расчетного) периода не начислялись выплаты и иные вознаграждения, организация заполняет разд. 3 расчета, за исключением подразд. 3.2 (Письмо ФНС РФ от 17.03.2017 № БС-4-11/4859).

Заполнение расчета по страховым взносам в ситуации, когда работникам выплаты не производились, при этом были выплачены дивиденды учредителям. Застрахованными лицами являются, в частности, граждане РФ, работающие по трудовым договорам, в том числе руководители организаций, являющиеся единственными участниками (учредителями), членами организаций, собственниками их имущества (п. 1 ст. 7 Федерального закона № 167-ФЗ, п. 1 ч. 1 ст. 2 Федерального закона № 255-ФЗ, п. 1 ст. 10 Федерального закона № 326-ФЗ).

В случае отсутствия у плательщика страховых взносов выплат в пользу физических лиц в течение того или иного расчетного (отчетного) периода плательщик обязан представить в установленный срок в налоговый орган расчет с нулевыми показателями (письма Минфина РФ от 13.02.2019 № 03-15-06/10549, от 24.03.2017 № 03-15-07/17273 (направлено Письмом ФНС РФ от 03.04.2017 № БС-4-11/6174)).

Независимо от осуществления деятельности обязательными для заполнения всеми плательщиками страховых взносов являются титульный лист, разд. 1, подразд. 1.1, 1.2 приложения 1 к разд. 1, приложение 2 к разд. 1 и разд. 3 расчета (Письмо Минфина РФ от 16.04.2019 № 03-15-05/27074).

Раздел 3 отчетность по страховым взносам заполняется плательщиками на всех застрахованных лиц за последние три месяца расчетного (отчетного) периода (п. 22.1 Порядка). В персонифицированных сведениях о застрахованных лицах, в которых отсутствуют данные о сумме выплат и иных вознаграждений, начисленных в пользу физического лица за последние три месяца отчетного (расчетного) периода, подразд. 3.2 разд. 3 не заполняется (п. 22.2 Порядка).

При заполнении расчета дивиденды не учитываются, так как они не признаются объектом обложения страховыми взносами ( НК РФ).

Заполняем титульный лист

Порядок заполнения титульного листа РСВ

| Строка | Что указывают |

| ИНН | ИНН в соответствии со свидетельством о постановке на налоговый учет. Так как ИНН юрлиц на 2 знака короче, чем ИНН предпринимателей, в оставшихся ячейках поставьте прочерки |

| КПП |

|

| Номер корректировки | Если расчет сдаете впервые за 2021 год, поставьте «0 – -». Если составляете уточненку, поставьте «1- -», «2- – » и т. д. (в зависимости от того, какую корректировку по счету сдаете) |

| Расчетный (отчетный) период (код) | Код периода, за который сдается отчет. Для РСВ за год вносим код «34». Если расчет сдается по итогам года, но в связи с реорганизацией (ликвидацией) , при снятии с учета ИП или главы КФХ — код «86».

Коды остальных периодов указаны в приложении № 3 к Порядку заполнения (они представлены в таблице ниже) |

| Календарный год | Год того периода, за который сдаете расчет — 2020 |

| Представляется в налоговый орган (код) | Код ИФНС, в который сдаете расчет |

| По месту нахождения (код) |

Эти коды приведены в приложении № 4 к Порядку заполнения |

| «Наименование организации, ОП…» |

|

| Среднесписочная численность (чел.) | Указывается среднесписочная численность, определяемая в порядке, устанавливаемом федеральным органом исполнительной власти, уполномоченным в области статистики. |

| Код по ОКВЭД2 | Код основного вида деятельности работодателя заполняется согласно Общероссийскому классификатору видов экономической деятельности (ОКВЭД2). |

| Форма реорганизации (ликвидация) (код)/Лишение полномочий (закрытие) обособленного подразделения (код)” | Указывается код реорганизации (ликвидации), лишения полномочий (закрытия) обособленного подразделения в соответствии с Приложением № 2 к Порядку заполнения РСВ. Показатель “Лишение полномочий (закрытие) обособленного подразделения (код)” заполняется плательщиками в случае необходимости представления уточненного РСВ за обособленное подразделение, которое ранее было наделено полномочиями по начислению выплат и вознаграждений в пользу физических лиц, а к моменту представления уточненного РСВ произошло лишение полномочий. |

| «ИНН/КПП реорганизованной организации” и “ИНН/КПП лишенного полномочий (закрытого) обособленного подразделения” | Поля заполняются в соответствии с п. 3.3 и 3.4 Порядка заполнения РСВ. |

| Номер контактного телефона | Укажите в следующем формате: «8 пробел код пробел номер». Например: «8 917 2002010» |

| Расчет составлен | Общее количество листов, из которых состоит РСВ. Незаполненные страницы к расчету не прикладывают |

| С приложением подтверждающих документов | Заполняют, только если к РСВ приложены какие-либо документы: например, доверенность на представителя. В других случаях в этой строке ставят прочерки |

| Достоверность и полноту…. |

|

| ФИО полностью |

|

| Наименования документа…. | Наименование и реквизиты документа, на основании которого действует представитель. Например: «Доверенность № 1 от 18.01.2021» |

Расшифровка строк актива баланса

| 21 | 1 квартал |

| 31 | полугодие |

| 33 | девять месяцев |

| 34 | год |

| 4.2. Коды для документов с отчетными периодами месяц, два месяца, три месяца и т.д. и налоговый период — календарный год | |

| 35 | один месяц |

| 36 | два месяца |

| 37 | три месяца |

| 38 | четыре месяца |

| 39 | пять месяцев |

| 40 | шесть месяцев |

| 41 | семь месяцев |

| 42 | восемь месяцев |

| 43 | девять месяцев |

| 44 | десять месяцев |

| 45 | одиннадцать месяцев |

| 46 | год |

| Раздел 5. Коды для документов, составляемых по консолидированной группе налогоплательщиков | |

| 5.1. Коды для документов, составляемых за отчетные периоды квартал, полугодие, девять месяцев и налоговый период — календарный год | |

| 13 | 1 квартал |

| 14 | полугодие |

| 15 | девять месяцев |

| 16 | год |

| 5.2. Коды для документов, составляемых за отчетные периоды: месяц, два месяца, три месяца и т.д. и налоговый период — календарный год | |

| 57 | один месяц |

| 58 | два месяца |

| 59 | три месяца |

| 60 | четыре месяца |

| 61 | пять месяцев |

| 62 | шесть месяцев |

| 63 | семь месяцев |

| 64 | восемь месяцев |

| 65 | девять месяцев |

| 66 | десять месяцев |

| 67 | одиннадцать месяцев |

| 68 | год |

| Раздел 6. Коды для документов, составляемых ответственным управляющим товарищем по договору инвестиционного товарищества | |

| 25 | 1 квартал |

| 26 | 2 квартал |

| 27 | 3 квартал |

| 28 | 4 квартал |

| Раздел 7. Коды для документов, составляемых при реорганизации (ликвидации) организаций | |

| 7.1. Коды для документов, составляемых нарастающим итогом с начала года: | |

| 50 | последний налоговый период (если иные коды не предусмотрены порядками заполнения налоговых деклараций) |

| 51 | 1 квартал |

| 52 | полугодие |

| 53 | 9 месяцев |

| 90 | год |

| 7.2. Коды для документов, составляемых за квартал или месяц | |

| 51 | 1 квартал |

| 54 | 2 квартал |

| 55 | 3 квартал |

| 56 | 4 квартал |

| 71 | за январь |

| 72 | за февраль |

| 73 | за март |

| 74 | за апрель |

| 75 | за май |

| 76 | за июнь |

| 77 | за июль |

| 78 | за август |

| 79 | за сентябрь |

| 80 | за октябрь |

| 81 | за ноябрь |

| 82 | за декабрь |

| Раздел 8. Иные коды | |

| 95 | последний налоговый период при переходе на иной режим налогообложения |

| 96 | последний налоговый период при прекращении предпринимательской деятельности |

| 99 | иное |

10 «Материалы, 11 «Животные на выращивании и откорме», 14 «Резервы под снижение стоимости материальных ценностей», 15 «Заготовление и приобретение материальных ценностей», 16 «Отклонение в стоимости материальных ценностей», 20 «Основное производство», 21 «Полуфабрикаты собственного производства», 23 «Вспомогательные производства», 28 «Брак в производстве», 29 «Обслуживающие производства и хозяйства», 41 «Товары», 42 «Торговая наценка», 43 «Готовая продукция», 44 «Расходы на продажу», 45 «Товары отгруженные», 97

50-3 «Денежные документы», 94 «Недостачи и потери от порчи ценностей»

Какой налоговый и отчетный период по налогу на прибыль (коды)?

01

— январь

02

— февраль

03

— март

04

— апрель

05

— май

06

— июнь

07

— июль

08

— август

09

— сентябрь

10

— октябрь

11

— ноябрь

12

— декабрь

21

— I квартал

22

— II квартал

23

— III квартал

24

— IV квартал

51

— I квартал при реорганизации (ликвидации) организации

54

— II квартал при реорганизации (ликвидации) организации

55

— III квартал при реорганизации (ликвидации) организации

56

— IV квартал при реорганизации (ликвидации) организации

71

— за январь при реорганизации (ликвидации) организации

72

— за февраль при реорганизации (ликвидации) организации

73

— за март при реорганизации (ликвидации) организации

74

— за апрель при реорганизации (ликвидации) организации

75

— за май при реорганизации (ликвидации) организации

76

— за июнь при реорганизации (ликвидации) организации

77

— за июль при реорганизации (ликвидации) организации

78

— за август при реорганизации (ликвидации) организации

79

— за сентябрь при реорганизации (ликвидации) организации

80

— за октябрь при реорганизации (ликвидации) организации

81

— за ноябрь при реорганизации (ликвидации) организации

82

— за декабрь при реорганизации (ликвидации) организации

13

— I квартал по КГН (консолидированная группа налогоплательщиков)

14

— полугодие по КГН

15

— 9 месяцев по КГН

16

— год по КГН

21

— первый квартал

31

— полугодие

33

— девять месяцев

34

— год

35

— один месяц

36

— два месяца

37

— три месяца

38

— четыре месяца

39

— пять месяцев

40

— шесть месяцев

41

— семь месяцев

42

— восемь месяцев

43

— девять месяцев

44

— десяц месяцев

45

— одиннадцать месяцев

46

— год *

Коды в диапазоне с 35 по 46 указываются налогоплательщиками, уплачивающими ежемесячные авансовые платежи исходя из фактически полученной прибыли.

50

— последний налоговый период при реорганизации (ликвидации) организации

57, 58 . 67, 68

— 1, 2 . 11 месяцев, год по КГН (консолидированная группа налогоплательщиков)

Расчет авансовых платежей по налогу на имущество

приказ ФНС России от 24.11.2011 N ММВ-7-11/895 (до 2016)

Федеральный закон от 28.11.2015 № 327-ФЗ ( c 2016 * )

21

— I квартал

31 17 *

— полугодие (2 квартал)

33 18 *

— 9 месяцев (3 квартал)

51 19 *

— I квартал при реорганизации (ликвидации) организации

52 47 *

— Полугодие (2 квартал)при реорганизации (ликвидации) организации

53 48 *

— 9 месяцев (3 квартал)при реорганизации (ликвидации) организации

Декларация по налогу на имущество

приказ ФНС России от 24.11.2011 N ММВ-7-11/895

34

— год

50

— последний налоговый период при реорганизации (ликвидации) организации

Декларация по налогу, уплачиваемому при применении УСН

34

— год

50

— Последний налоговый период при реорганизации (ликвидации) организации (при прекращении деятельности в качестве индивидуального предпринимателя)

95

— Последний налоговый период при переходе на иной режим налогообложения

96

— Последний налоговый период при прекращении предпринимательской деятельности

21

— I квартал

22

— II квартал

23

— III квартал

24

— IV квартал

51

— I квартал при реорганизации (ликвидации) организации

54

— II квартал при реорганизации (ликвидации) организации

55

— III квартал при реорганизации (ликвидации) организации

56

— IV квартал при реорганизации (ликвидации) организации

Декларация по транспортному налогу

34

— Календарный год

50

— Последний налоговый период при реорганизации (ликвидации) организации

21

— I квартал

31

— полугодие

33

— 9 месяцев

34

— год

51

— I квартал при реорганизации (ликвидации) организации

52

— полугодие при реорганизации (ликвидации) организации

53

— 9 месяцев при реорганизации (ликвидации) организации

90

— год при реорганизации (ликвидации) организации