Справка по 51 счету. безналичные денежные средства (51 счет бухгалтерского учета)

Содержание:

Механизм работы

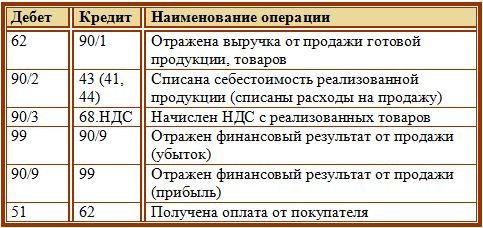

Статус покупателя и заказчика организация приобретает в том случае, когда совершает покупку продукции (товарно-материальные ценности, работы, услуги) за определенную плату. Бухгалтерский учет расчетов с покупателями и заказчиками ведется на счет 62 «Расчеты с покупателями и заказчиками»: по дебету показывается задолженность за товары, работы и услуги; по кредиту – погашение задолженности. Полученные векселя учитываются по дебету счета 62 и субсчету «Расчеты по векселям полученным», погашение векселей происходит по кредиту субсчета. При счете с покупателями поставщик имеет право на получение аванса или предоплаты, полученные суммы отражаются по кредиту счета 62 и субсчету «Расчеты по авансам полученным». В будущем суммы будут занесены в счет итоговых расчетов по вышесказанному дебету субсчета.

В бухучете предприятия сотрудники применяют различные методы, например:

- начисления;

- кассовый.

Метод начисления подразумевает определение выручки во время отгрузки готовой продукции. Суть кассового метода состоит в подсчете выручки от поступивших средств за проданную продукцию в кассу или на счета в банки. Цель кассового метода – наложение налога. Т.е. данные методы говорят о том, что способ начисления уплачивает налоги в бюджет до поступления финансовых средств от покупателей, кассовый же способ — после поступления денежных средств и здесь появляется отсрочка по платежам налогов в бюджет.

Ст.273 Налоговый кодекс РФ гласит: организации, кроме банков, вправе получать доход в определенную дату по кассовому методу, при условии – сумма выручки за четыре квартала не должна превышать 1 000 000 000 рублей за каждый квартал без учета налогообложения. Расходы при кассовом способе считаются затратами после оплаты. Если сумма превышает по кассовому способу, то предприятие переходит на способ начисления.

В бухучете выручка от продаж по способу начисления показывается по дебету счета 62 и кредиту 90 «Продажи» субсчет 1 «Выручка», по кассовому способу – по дебету 50 «Касса», 51 «Расчетные счета» и т.д., по кредиту 90 субсчет 1.

Счет 51 «Расчетный счет». Типовые проводки.

В прошлой статье мы познакомились с бухгалтерским счетом 51″Расчетный счет» , документами, которые к нему относятся, и правилах заполнения этих документов. В этой статье давайте разберем типовые проводки по счету 51 «расчетный счет».Счет 51 «расчетный счет». Типовые проводки.

Типовые проводки по кредиту счета 51 «Расчетный счет»

| Номер п/п | Содержание операций | Корреспондирующие счета | |

| Дебет | Кредит | ||

| 1 | С расчетного счета получены наличные денежные средства в кассу | 50 | 51 |

| 2 | С расчетного счета перечислены денежные средства и зачислены на специальный счет в банке | 55 | 51 |

| 3 | С расчетного счета выданы денежные средства для зачисления в кассу компании | 57 | 51 |

| 4 | Отражение финансовых вложений безналичным путем | 58 | 51 |

| 5 | Погашение задолженности перед поставщиками (подрядчиками) за товары, работы, услуги; перечислены авансы поставщикам и подрядчикам | 60 | 51 |

| 6 | С расчетного счета возвращены излишне полученные денежные средства, полученные от покупателей и заказчиков | 62 | 51 |

| 7 | С расчетного счета погашены краткосрочные кредиты и займы | 66 | 51 |

| 8 | С расчетного счета погашены долгосрочные кредиты и займы | 67 | 51 |

| 9 | Погашена задолженность перед бюджетом налогам | 68 | 51 |

| 10 | Погашена задолженность перед ФСС, ОМС, ПФ по уплате страховых взносов | 69 | 51 |

| 11 | С расчетного счета перечислены денежные средства на оплату труда работников и зачислены на их лицевые счета | 70 | 51 |

| 12 | С расчетного счета перечислены подотчетные суммы на хозяйственные расходы | 71 | 51 |

| 13 | Перечислены денежные средства на лицевые счета работников по разным всем видам расчетов, за исключением расчетов с подотчетными лицами и расчетов по оплате труда | 73 | 51 |

| 14 | С расчетного счета перечислены дивиденды учредителям (участникам) | 75 | 51 |

| 15 | С расчетного счета перечислены денежные средства сторонним организациям и лицам по разным видам операций | 76 | 51 |

| 16 | С расчетного счета погашена задолженность перед филиалами, представительствами, отделениями и прочими обособленными подразделениями | 79 | 51 |

| 17 | С расчетного счета перечислен возврат денежных средств участнику простого товарищества при выходе его из членов товарищества | 80 | 51 |

| 18 | С расчетного счета выкупленные собственные акции у акционеров | 81 | 51 |

| 19 | Отражена оплата внереализационных и прочих операционных расходов | 91 | 51 |

| 20 | Оплачены расходы компании за счет резервного фонда | 96 | 51 |

Типовые проводки по дебету счета 51 «Расчетный счет»

| Номер п/п | Содержание операций | Корреспондирующие счета | |

| Дебет | Кредит | ||

| 1 | На расчетный счет поступили наличные денежные средства | 51 | 50 |

| 2 | На расчетный счет поступили денежные средства со специального счета в банке | 51 | 55 |

| 3 | На расчетный счет поступили средства, находящиеся в пути | 51 | 57 |

| 4 | На расчетный счет поступили денежные средства в виде предоставленных займов | 51 | 58 |

| 5 | Отражены поступившие денежные средства от поставщиков(подрядчиков) (возврат аванса) | 51 | 60 |

| 6 | На расчетный счет поступила выручка от покупателей (заказчиков) (при определении выручки «по отгрузке») | 51 | 62 |

| 7 | Поступили краткосрочные займы и зачислены на расчетный счет | 51 | 66 |

| 8 | Поступили долгосрочные займы и зачислены на расчетный счет | 51 | 67 |

| 9 | Возвращены излишне перечисленные суммы налогов из бюджета | 51 | 68 |

| 10 | Возвращены излишне перечисленные суммы взносов из внебюджетных фондов | 51 | 69 |

| 11 | Возвращены подотчетным лицом излишне выданные средства на расчетный счет | 51 | 71 |

| 12 | Поступили на расчетный счет денежные средства от работников (например, материальный ущерб) | 51 | 73 |

| 13 | На расчетный счет поступили взносы от учредителей в счет вклада в уставный фонд компании | 51 | 75 |

| 14 | На расчетный счет поступили денежные средства от сторонних организации и граждан | 51 | 76 |

| 15 | На расчетный счет поступили денежные средства от филиалов, представительств, отделений и прочих обособленных подразделений | 51 | 79 |

| 16 | На расчетный счет поступили денежные средства от вкладчиков в виде вклада в простое товарищество | 51 | 80 |

| 17 | На расчетный счет поступили средства на целевое финансирование | 51 | 86 |

| 18 | На расчетный счет поступила выручка от реализации товаров, работ, услуг (при определении выручки «по оплате») | 51 | 90 |

| 19 | На расчетный счет поступили доходы, связанные с реализацией и прочим выбытием, поступили внереализационые доходы | 51 | 91 |

| 20 | На расчетный счет поступили безвозмездно полученные средства, а так же доходы будущих периодов | 51 | 98 |

Торговля и отражение розничной выручки в НТТ

Процесс отражения торговли в 1С Бухгалтерия 8.3 для неавтоматизированной торговой точки можно отразить следующей последовательностью:

- перемещение (поступление) в НТТ;

- инвентаризация;

- фиксация розничной выручки приходным кассовым ордером;

- создание на основе инвентаризации отчета о розничных продажах.

Так как тема статьи – розничная выручка, я буду рассматривать только кассовые документы 1С — «Приходный кассовый ордер» и «Отчет о розничных продажах».

Торговля в НТТ не подразумевает ежедневное отражение выручки и отражение реализации товара. Организация самостоятельно определяет период, когда оформлять прием выручки и делать инвентаризацию.

Сейчас поясню, почему. Давайте создадим ПКО с видом операции «Розничная выручка». В качестве склада укажем торговую точку с видом «НТТ»:

Проведем документ и посмотрим, какие движения (в частности проводки) он сформирует:

Как видим, у счета 90.01.1 отсутствует третье субконто. И взяться ему неоткуда, так как в ПКО отсутствует информация о проданных товарах.

Теперь создадим отчет о розничных продажах в НТТ (программа сама определит вид операции по виду склада). Будем считать, что инвентаризацию мы уже провели и создали на ее основе документ с отчетом:

Проводим документ и смотрим проводки:

При проведении происходит сторнирование проводки, созданной приходным кассовым ордером, и создаются проводки с заполненным третьим субконто. Данная аналитика нужна для правильного выполнения регламентных операций в конце месяца.

Именно поэтому важно, чтобы сначала был проведен ПКО. https://www.youtube.com/embed/eopPbPIGWFE

Счет 19 — бухгалтерские проводки и примеры учета НДС

Счет 19 в бухгалтерском учете предназначен для отражения обобщенной информации о суммах НДС, которые оплачивает организация-покупатель, приобретая товар у поставщика. В статье описаны основные правила использования счета 19, а также рассмотрены проводки и примеры типовых операций в виде таблиц.

Учет «входящего» НДС на счете 19

Организация, приобретая у поставщика (подрядчика) товары (работы, услуги), оплачивает сумму НДС, включенную в стоимость товара и указанную в счете-фактуре. Сумму налога, который подлежит отражению в учете на основании полученных счетов-фактур, называют «входящим» НДС и учитывают на счете 19.

В случае, если приобретенный товар был использован организацией в производственных целях, то сумма «входящего» НДС подлежит возмещению на основании корректно оформленного счета-фактуры, полученного от поставщика. Бухгалтер, отражающий факт принятия НДС к учету и предъявления его к вычету, делает следующие записи:

| Дт | Кт | Описание | Документ |

| 19 | 60 | Учтена сумма НДС, оплаченная поставщику товара | Счет-фактура |

| 68 НДС | 19 | НДС принят к вычету | Счет-фактура |

Типовые проводки по счету 19

Счет 19 имеет широкое применение при отражении НДС по взаиморасчетам с поставщиками и подрядчиками. Кроме того, сумма НДС может быть выдела из стоимости товаров (услуг), поступивших от сторонних организаций. Данные операции отражаются такими проводками:

| Дт | Кт | Описание | Документ |

| 19 | 60 | Отражение НДС от стоимости поступивших товаров (работ, услуг) | Счет-фактура |

| 19 | 76 | Отражение НДС от стоимости товаров (работ, услуг), поступивших от сторонней организации | Счет-фактура |

При возникновении особых условий сумма НДС, отраженная по счету 19, может быть скорректирована. Операции по списанию НДС со счета 19 проводятся в учете следующими записями:

| Дт | Кт | Описание | Документ |

| 08 | 19 | Входящим НДС, не принятым к вычету, увеличена стоимость объекта основных средств | Акт учета ОС, бухгалтерская справка |

| 91 | 19 | Списан НДС по материалам, которые были использованы с целью получения внереализационных доходов (доходы не облагаются НДС) | Бухгалтерская справка-расчет |

Учет сумм НДС на производственных предприятиях осуществляется с использованием счетов 20, 23, 29. Рассмотрим типовые проводки по отражению «входящего» НДС в организациях производственной сферы:

| Дт | Кт | Описание | Документ |

| 20 | 19 | Списание НДС по приобретенным товарам, которые используются при производстве продукции, необлагаемой НДС (основное производство) | Бухгалтерская справка-расчет |

| 23 | 19 | Списание НДС по приобретенным товарам, которые используются при производстве продукции, необлагаемой НДС (вспомогательное производство) | Бухгалтерская справка-расчет |

| 29 | 19 | Списание НДС по приобретенным товарам, которые используются при производстве продукции, необлагаемой НДС (обслуживающее производство) | Бухгалтерская справка-расчет |

Пример отражения операций по счету 19

Отражая данные операции и определяя финансовый результат за январь 2016, бухгалтер ООО «Прометей» сделал в учете следующие записи:

| Дт | Кт | Описание | Сумма | Документ |

| 41 | 60 | На склад ООО «Прометей» оприходована партия автозапчастей (154 300 руб. — 25 537 руб.) | 128 763 руб. | Товарная накладная |

| 19 | 60 | Учтена сумма НДС, выставленная АО «Машиностроитель» | 25 537 руб. | Товарная накладная, счет-фактура |

| 68 НДС | 19 | Сумма НДС предъявлена к вычету | 25 537 руб. | Счет-фактура |

| 60 | 51 | Перечислены средства АО «Машиностроитель» в счет оплаты за запчасти | 154 300 руб. | Платежное поручение |

| 90.2 | 41 | Себестоимость запчастей, направленных на реализацию, отражена в составе расходов | 128 763 руб. | Товарная накладная, договор купли-продажи |

| 62 | 90.1 | Учтена сумма выручки от реализации запчастей | 241 500 руб. | Расходная накладная, договор купли-продажи |

| 90.3 | 68 НДС | Начислена сумма НДС от выручки для уплаты в бюджет | 36 839 руб. | Расходная накладная, договор купли-продажи |

| 51 | 62 | Зачислены средства от покупателя в счет оплаты за реализованные товары | 241 500 руб. | Банковская выписка |

| 90.9 | 99 | Отражена сумма финансового результата по итогам января 2016 года (241 500 руб. — 128 763 руб. — 36 839 руб.) | 75 898 руб. | Оборотно-сальдовая ведомость |

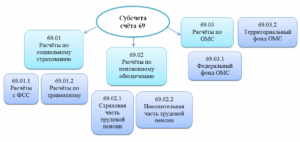

Существующие субсчета

Официальных субсчетов по 51 позиции не существует. В бухгалтерском софте по типу 1С:Предприятие или 1С: Бухгалтерия имеется возможность создавать свои субсчета и даже счета. Этим часто пользуются, но также часто случаются и ошибки. Добавив 51.01, 51.02 и другие субсчета, можно обнаружить, что конечное сальдо по Дебету и Кредиту будет одинаковым в конце одного месяца, а потом будет отличаться.

Многие люди привыкли добавлять субсчета для упрощения работы или для разделения затрат и прибыли по разным видам деятельности. В новых версиях 1С: Бухгалтерии 8 добавление субсчетов может закончиться не самым лучшим образом.

Важно! Особенно часто проблемы проявляются в конце месяца, когда требуется его закрыть. Суммы на субсчетах попросту зависают, что требует дополнительных доработок и процедур закрытии месяца

Желание добавить собственные субсчета и счета в новых версиях 1С может плохо кончиться

Желание добавить собственные субсчета и счета в новых версиях 1С может плохо кончиться

Uma-sovsem.net

Инфо

По заработной плате При составлении проводок для операций, суть которых заключается в проведении расчетов с наемными работниками, специалисты должны делать следующие корреспонденции счетов: Дебет Содержание хозяйственной операции Кредит 20, 23, 26, 92 Начислена заработная плата 70 70 Выдана зарплата из кассы 50 68 Начислены обязательные налоги 70 51 Депонированная оплата (невыплаченная) 50 50 Получены деньги в кассу на выплату зарплаты 51 Аренда помещения При передаче площади или здания в аренду записи делаются как владельцем основного средства, так и арендатором. Ими составляется корреспонденция счетов при любом действии, связанном с арендованным имуществом.

Расчеты платежными требованиями

Унифицированная форма платежного требования (ф. 0401061) утверждена приложением 6 к Положению, утвержденному Банком России 19 июня 2012 г. № 383-П.

Законодательством предусмотрено два вида расчетов по инкассо платежными требованиями:

с акцептом;

без акцепта.

Основание – пункт 2.1 Положения, утвержденного Банком России 19 июня 2012 г. № 383-П.

Условие об акцепте или безакцептном списании организация прописывает в договоре с покупателем, банком (п. 2 ст. 862 ГК РФ, п. 2.9 Положения, утвержденного Банком России 19 июня 2012 г. № 383-П).

В расчетах платежными требованиями с предварительным акцептом покупатель имеет право отказаться от оплаты, если организация нарушила условия договора. При этом он должен указать причины отказа, предусмотренные в договоре (например, несоблюдение сроков поставки, отсутствие тех или иных документов на товар, его низкое качество и т. д.) (п. 2.9.1 Положения, утвержденного Банком России 19 июня 2012 г. № 383-П).

При заполнении платежного требования с предварительным акцептом в поле «Условия оплаты» поставьте цифру «1» – заранее данный акцепт.

В поле «Срок для акцепта» платежного требования укажите количество дней для акцепта. Срок для акцепта стороны устанавливают в договоре (поставки, выполнения работ, оказания услуг). Однако он не может быть менее пяти рабочих дней. Если в договоре стороны не прописали срок для акцепта, примите его равным пяти рабочим дням (если более короткий срок не предусмотрен договором с банком).

Об этом сказано в приложении 1 к Положению, утвержденному Банком России 19 июня 2012 г. № 383-П.

На всех экземплярах платежного требования сотрудник исполняющего банка в поле «Оконч. срока акцепта» проставляет дату, при наступлении которой истекает срок акцепта. При исчислении даты в расчет принимаются рабочие дни. День поступления в банк платежного требования в расчет указанной даты не включается. Такие указания даны в приложении 1 к Положению, утвержденному Банком России от 19 июня 2012 г. № 383-П.

Обязательным условием расчетов платежными требованиями без акцепта является наличие у банка, обслуживающего плательщика (исполняющего банка), права списывать денежные средства со счета плательщика без его распоряжения (п. 2.9.1 Положения, утвержденного Банком России 19 июня 2012 г. № 383-П).

То есть в данном случае при выставлении организацией-получателем платежного требования покупатель не может отказаться от оплаты. Банк списывает с его счета сумму долга в безакцептном порядке. На практике такие расчеты используются значительно реже, например при оплате коммунальных услуг, электроэнергии и т. д.

В платежном требовании в поле «Условия оплаты» укажите:

цифру «1», если акцепт дан покупателем заранее;

цифру «2», если для списания денежных средств требуется получение акцепта.

Такой порядок предусмотрен в приложении 1 к Положению, утвержденному Банком России 19 июня 2012 г. № 383-П.

Счет 55 Специальные счета в банках

Аккредитивы

Аккредитив — это специальный банковский счет, на котором можно зарезервировать средства для расчетов с поставщиком. Открывается для каждого поставщика (подрядчика), с которым осуществляются расчеты. Аккредитивы разделяются на покрытые и непокрытые.

Счет 55 «Специальные счета в банках» используется для отражения только покрытых аккредитивов — когда денежные средства списываются с расчетного счета покупателя и депонируются банком для последующих платежей поставщику. Покупатель не может распоряжаться деньгами, находящихся в покрытых аккредитивах.

Дебет 55 Кредит 51 (52) — переведены денежные средства с расчетного (валютного) счета на аккредитив.

Дебет 60 (76) Кредит 55 — отражено перечисление средств на счет поставщика.

Комиссии банка за обслуживание аккредитива списываются на увеличение стоимости приобретаемых материальных ценностей — на счета 08,10,41 и другие, если для их покупки использовался аккредитив. Если нет, то комиссия относится на операционные расходы.

Для учета непокрытого аккредитива используется забалансовый счет 009 «Обеспечения обязательств и платежей выданные».

Чеки

Чек — это ценная бумага, содержащая распоряжение банку выдать определенную сумму денег, предъявившему чек к оплате.

На счете 55 учитываются расчетные чеки, предназначенные для безналичных расчетов с поставщиками, для этого открывается субсчет 55-2 «Чековые книжки». Денежные чеки, используемые для снятия наличных на зарплату и хозяйственные нужды не учитываются на 55 счете.

Чеки являются бланками строгой отчетности (БСО) и учитываются на забалансовом счете 006 «Бланки строгой отчетности». Списание чеков со счета 006 осуществляется по мере их использования.

Дебет 006 субсчет «Чековые книжки» — приняты к учету чековые книжки, полученные в банке.

Чтобы использовать расчетные чеки организация должна сначала депонировать нужную сумму на специальном счете в банке.

Дебет 55-2 Кредит 51 — депонированы средства для расчетов по чекам.

Дебет 60 (70,71,76,..) Кредит 55-2 — списаны средства по чекам, предъявленным к оплате.

Неиспользованные депонированные средства зачисляются на расчетный счет.

Дебет 51 (52) Кредит 55-2 – зачислены на расчетный (валютный) счет неиспользованные средства, ранее депонированные для оплаты чеков.

Кредит 006 — списаны использованные чеки.

Депозиты

Если организация открывает банковский депозит (вклад) и размещает свободные деньги на депозитных счетах, их учет ведется на счете 55, субсчет 55-3 «Депозитные счета». По дебету отражается поступление денежных средств, по кредиту — списание (обратная проводка).

Дебет 55-3 Кредит 51 (52) — перечислены денежные средства с расчетного (валютного) счета на депозит.

Дебет 51 (52) Кредит 55-3 — зачислены на расчетный (валютный ) счет средства с депозитного счета.

Проценты, полученные от банка за пользование денежными средствами вашей организации, облагаются налогом на прибыль и относятся на прочие доходы.

Дебет 76 Кредит 91-1 — начислены проценты по депозиту.

Дебет 51 (52) Кредит 76 — получены проценты за размещение средств на депозите на расчетный (валютный) счет. Проводка делается во время фактического получения процентов по депозиту.

Электронные кошельки

Для учета денежных средств на электронных кошельках (Яндекс.Деньги, WebMoney, Qivi, PayPal и других) к счету 55 открывается отдельный субсчет 55-4 «Электронный кошелек». Валютный кошелек учитывается обособленно от рублевого.

Электронные переводы запрещены между юридическими лицами и предпринимателями, одной стороной всегда должно быть физическое лицо. Электронные кошельки бизнес использует для быстрой и удобной онлайн-оплаты за товары и услуги гражданами, а также для переводов физлицам вознаграждения за оказанные ими услуги или работы.

Дебет 55-4 Кредит 62 — поступила оплата от покупателя на электронный кошелек.

Дебет 60 (70, 73, 76…) Кредит 55 – перечислены электронные деньги получателю

Пополнять электронные кошельки или выводить денежные средства с них можно только используя расчетный банковский счет, привязанный к кошельку.

Дебет 55-4 Кредит 50 (52) — переведены денежные средства с расчетного счета на банковский.

Максимальный размер остатка в электронном кошельке на конец дня — 600 тыс. руб. Остаток сверх лимита автоматически переводится на расчетный счет.

Дебет 51 (52) — Кредит 55-4 — выведены денежные суммы на расчетный счет.

Все операции в кошельке облагаются комиссиями, которые относятся на прочие расходы.

Дебет 76 Кредит 55-4 — отражена комиссия оператора.

Дебет 91-2 Кредит 76 — комиссия отнесена на прочие расходы.

Электронные кошельки

Войти на сайт

Фактической себестоимостью материалов, приобретенных за плату, признается сумма фактических затрат организации на приобретение, за исключением НДС и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством РФ).

Фактической себестоимостью материалов, приобретенных за плату включает:

- — себестоимость материалов по договорным ценам;

- — транспортно-заготовительные расходы;

- — расходы по доведению материалов до состояния, в котором они пригодны к использованию в предусмотренных в организации целях (п. 68 Методических указаний по учету МПЗ).

В зависимости от принятой организацией учетной политики поступление материалов может быть отражено с использованием счетов 15 «Заготовление и приобретение материальных ценностей» или 16 «Отклонение в стоимости материальных ценностей» или без использования их.

В случае использования организацией счетов 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей» на основании поступивших в организацию расчетных документов поставщиков делается запись по дебету счета 15 «Заготовление и приобретение материальных ценностей» и кредиту счетов 60 «Расчеты с поставщиками и подрядчиками», 20 «Основное производство», 23 «Вспомогательное производство», 71 «Расчеты с подотчетными лицами», 76 «Расчеты с разными дебиторами и кредиторами» и т.п. в зависимости от того, откуда поступили те или иные ценности, и от характера расходов по заготовке и доставке материалов в организацию. При этом запись по дебету счета 15 «Заготовление и приобретение материальных ценностей» и кредиту счета 60 «Расчеты с поставщиками и подрядчиками» производится независимо от того, когда материалы поступили в организацию — до или после получения расчетных документов поставщика.

Оприходование материалов, фактически поступивших в организацию, отражается записью по дебету счета 10 «Материала» и кредиту счета 15 «Заготовление и приобретение материальных ценностей» (Инструкция по применению Плана счетов. Счет 10 «Материалы»).

Сумма разницы в стоимости приобретенных материально-производственных запасов, исчисленной и фактической себестоимости приобретения (заготовления), и учетных ценах списывается со счета 15 «Заготовление и приобретение материальных ценностей» на счет 16 «Отклонение в стоимости материальных ценностей».

Остаток по счету 15 «Заготовление и приобретение материальных ценностей» на конец месяца показывает наличие материально-производственных запасов в пути (Инструкция по применению Плана счетов. Счет 15 «Заготовление и приобретение материальных ценностей»).

Накопленные на счете 16 «Отклонение в стоимости материальных ценностей» разницы в стоимости приобретенных материально-производственных запасов, исчисленной и фактической себестоимости приобретения (заготовления), и учетных ценах списываются (сторнируются — при отрицательной разнице) в дебет счетов учета затрат на производство (расходов на продажу) или других соответствующих счетов (Инструкция по применению Плана счетов. Счет 16 «Отклонение в стоимости материальных ценностей»).

В случае если организацией не используются счета 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей», оприходование материалов отражается записью по дебету счета 10 «Материалы» и кредиту счетов 60 «Расчеты с поставщиками и подрядчиками», 20 «Основное производство», 23 «Вспомогательное производство», 71 «Расчеты с подотчетными лицами», 76 «Расчеты с разными дебиторами и кредиторами» и т.п. в зависимости от того. откуда поступили те или иные ценности, и от характера расходов по заготовке и доставке материалов в организацию. При этом материалы принимаются к бухгалтерскому учету независимо от того, когда они поступили — до или после получения расчетных документов поставщика (Инструкция по применению Плана счетов. Счет 10 «Материалы»).

Признание претензии

Законодательством или договором могут быть предусмотрены, например, такие виды санкций за нарушение обязательств: неустойка (штрафы, пени), проценты за задержку уплаты и т. д. Это следует из статей 329 и 395 Гражданского кодекса РФ.

Кроме того, организация может потребовать, чтобы виновник возместил убытки, связанные с нарушением договорных обязательств, в том числе упущенную выгоду (ст. 15 ГК РФ). Например, если договор купли-продажи расторгнут по вине продавца, покупатель вправе применить нормы статьи 524 Гражданского кодекса РФ.

А именно потребовать, чтобы контрагент возместил ему убытки, возникшие из-за необходимости приобретать товар у другого продавца по более высокой цене. Если новый контракт заключен в разумные сроки и по разумной цене, несостоявшийся продавец должен компенсировать покупателю разницу между стоимостью товара по условиям расторгнутого и нового договора.

Как отразить в бухучете и при налогообложении выставленные организацией и признанные должником суммы неустойки (штрафа, пеней), см. Как учесть получение законных процентов, неустойки и процентов за просрочку исполнения обязательств. Аналогично отразите и возмещение контрагентом убытков.

Пример отражения в бухучете и при налогообложении получения неустойки от контрагента за нарушение условий договора. Организация применяет общую систему налогообложения

При несвоевременной оплате поставленных товаров покупатель, согласно условиям договора, должен выплатить неустойку. Размер неустойки – 0,1 процента от суммы задолженности по оплате товаров за каждый день просрочки.

Оплату за поставленные товары «Альфа» перечислила «Гермесу» только 24 марта. 25 марта «Гермес» выставил в адрес «Альфы» претензию на уплату неустойки за несвоевременный расчет по договору (просрочка составила 31 день).

Сумма неустойки за просрочку оплаты товара составила:120 000 руб. × 0,1% × 31 дн. = 3720 руб.

«Альфа» признала претензию «Гермеса» и выплатила неустойку.

Дебет 76-2 Кредит 91-1– 3720 руб. – начислена неустойка за нарушение срока оплаты товара;

Налог на прибыль «Гермес» платит ежемесячно, применяет метод начисления. Сумму неустойки (3720 руб.) бухгалтер включил в состав внереализационных доходов организации.