Счет-фактура

Содержание:

- ГЛАВБУХ-ИНФО

- Форму и формат счета-фактуры изменили с 01.07.2021

- Счет-фактура

- Что такое счет-фактура

- Назначение счёта-фактуры и его реквизиты

- Сроки

- Что понимается под исправленным счетом-фактурой

- Порядок заполнения счета-фактуры

- Какие проводки соответствуют выданному документу?

- Будьте осторожны с «собой»

- Правила нумерации

- Формат нумерации

- Разновидности номеров счетов-фактур

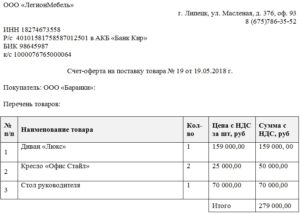

- Для чего служит товарная накладная

- Особенности проставления буквенных значений

- Образец заполнения счета-фактуры

- Какого рода счет-фактура

ГЛАВБУХ-ИНФО

Согласно пп. 1п. 5 ст. 169 НК РФ счет-фактура должен иметь порядковый номер, который указывается в строке 1.

Однако Налоговый кодекс РФ не устанавливает требования, по которым следует нумеровать счета-фактуры. Поэтому порядок присвоения номеров вы можете разработать самостоятельно и утвердить его в учетной политике для целей налогообложения.

С тем, как в учетной политике отражается порядок нумерации счетов-фактур, вы можете ознакомиться:

— на примере учетной политики организации, осуществляющей оптовую торговлю;

— на примере учетной политики организации, осуществляющей производственную деятельность;

— на примере учетной политики организации, осуществляющей строительную.

Например, счета-фактуры могут нумероваться в порядке возрастания с начала каждого календарного года. Такой способ нумерации является наиболее распространенным. Однако вы также можете присваивать счетам-фактурам номера и с начала квартала или месяца, если осуществляете многочисленные отгрузки товара.

Основная задача при этом — не допустить появления документов с одинаковыми порядковыми номерами, датированных одним числом.

Многолетняя практика выработала основные правила, на основании которых строится нумерация счетов-фактур:

— нумерация должна быть возрастающей и сквозной.

Согласно Постановлению N 1137 для счетов-фактур (в том числе авансовых) и корректировочных счетов-фактур предусмотрено ведение общей хронологической нумерации ( пп. «а» п.1 Правил заполнения корректировочного счета-фактуры, см. также Письма Минфина России от 16.10.2012 №03-07-11/427, от 10.08.2012 №03-07-11/284);

— период возобновления нумерации можно установить любым: день, месяц, квартал, год и т.д.;

— в состав номера могут входить не только цифры, но и цифры с буквами, разделительные знаки.

Например, для более четкого разграничения «авансовых» и «отгрузочных» счетов-фактур при нумерации счетов-фактур на авансы можно использовать литеру «А». И если счету-фактуре по отгрузке присвоен номер 1310-00015, то номер следующего за ним «авансового» счета-фактуры может выглядеть так: N 1310-00016-А.

Правила заполнения счета-фактуры прямо предусматривают два случая, когда номер счета-фактуры дополняется цифровым индексом ( пп. «а»п. 1 Правил заполнения счета-фактуры):

1) реализация товаров (работ, услуг), имущественных прав через обособленные подразделения.

Номер счета-фактуры, составленного обособленным подразделением, через разделительный знак «/» (разделительную черту) дополняется цифровым индексом подразделения, который установлен в учетной политике организации ( абз. 3 пп. «а» п.1 Правил заполнения счета-фактуры);

2) реализация товаров (работ, услуг), имущественных прав участником товарищества или доверительным управляющим.

Номер счета-фактуры, составленного таким лицом, через разделительный знак «/» (разделительную черту) дополняется цифровым индексом, утвержденным участником товарищества (доверительным управляющим) для операций по конкретному договору простого товарищества (доверительного управления имуществом) (абз. 4 пп. «а» п.1 Правил заполнения счета-фактуры).

Например, номер счета-фактуры, выставленного обособленным подразделением организации, может выглядеть следующим образом: N 315/2.

По мнению Минфина России, в иных случаях разделительный знак не ставится (Письма от 22.05.2012 №03-07-09/59, от 14.05.2012 №03-07-09/50, от 15.05.2012 №03-07-09/52, от 15.05.2012 №03-07-09/53). В то же время Правила заполнения счета-фактуры не запрещают использовать разделительные знаки (разделительную черту «/») и (или) буквенные коэффициенты при нумерации счетов-фактур в случаях, которые не указаны в пп. «а» п.1 Правил.

Если допущены нарушения порядка нумерации, это не может являться основанием для отказа покупателю в вычете НДС. Ведь отказ правомерен, только если ошибки в счете-фактуре не позволяют налоговым органам идентифицировать продавца, покупателя, наименование товаров (работ, услуг), имущественных прав, стоимость товаров (работ, услуг), имущественных прав, налоговую ставку и сумму налога ( абз. 2 п.2 ст. 169 НК РФ, см. также Письма Минфина России от 22.05.2012 №03-07-09/59, от 14.05.2012 №03-07-09/50, от 15.05.2012 №03-07-09/52, от 15.05.2012 №03-07-09/53). Неправильная нумерация к таким нарушениям не относится.

Судебная практика, в частности, свидетельствует о том, что в вычете не может быть отказано по причине нарушения нумерации счетов-фактур.

Путеводитель по налогам. Практическое пособие по НДС.

Форму и формат счета-фактуры изменили с 01.07.2021

- регистрационный номер партии товара, подлежащего прослеживаемости;

- количественная единица измерения товара, используемая в целях осуществления прослеживаемости;

- количество товара, подлежащего прослеживаемости, в количественной единице измерения товара, используемой в целях осуществления прослеживаемости.

Уведомление о разработке соответствующего приказа ФНС опубликовано на едином портале для размещения проектов НПА. Ожидается, что изменения вступят в силу с 01.07.2021, когда заработает новая система прослеживаемости товаров.

По новому порядку налогоплательщики и налоговые агенты должны выставлять и получать электронные счета-фактуры с применением усиленной квалифицированной электронной подписи. Кроме того:

- операторов ЭДО обяжут проверять поступившие документы, если такое условие есть в договоре с продавцом;

- внедрят порядок действий при положительном и отрицательном результате проверки.

Новый порядок распространят на все счета-фактуры, выставленные в рамках системы прослеживаемости товаров.

Из-за последних изменений статья стала не актуальна!

Мы уже обновляем ее и скоро переопубликуем. Если актуальные инструкции нужны прямо сейчас, используйте бесплатный доступ к материалам КонсультантПлюс.

Счет-фактура

Документ, тесно связанный с применением ОСНО и расчетами по НДС. На основании счета-фактуры принимается НДС к вычету в сумме, предъявленной продавцом (НК РФ ст. 169-1). Покупатель не имеет права заявить налог к вычету при отсутствии этого документа. Счет-фактура должен быть оформлен строго в рамках, установленных законом, иначе налоговые органы могут посчитать сумму НДС к вычету неправомерной.

Может иметь как бумажную, так и электронную форму.

Внимание! Электронный вариант документа действителен, только если передается по электронным каналам связи с использованием квалифицированной цифровой подписи. Счет-фактура содержит следующие реквизиты:

Счет-фактура содержит следующие реквизиты:

- дату и номер счета;

- исправления (если вносились, указываются реквизиты внесения исправлений, если нет — прочерк);

- ИНН и адреса контрагентов;

- грузоотправителя и грузополучателя (если данные совпадают с данными покупателя и продавца, указывают «он же»);

- платежного документа, если имела место сделка с предоплатой;

- государственного контракта, если он имел место;

- валюту документа с кодировкой;

- наименование товара, работ, услуг, имущественных прав, являющихся предметом расчетов;

- единицы измерения, объемы;

- цену без налога;

- сумму без налога;

- акцизы, если речь идет о подакцизном товаре;

- ставку налога на добавленную стоимость;

- стоимостный расчет предъявленного покупателю НДС;

- сумму по счету-фактуре суммарно с налогом;

- код вида товара – для продукции, вывозимой в страны Евразийского союза (ЕАЭС).

Внимание! Страны ЕАЭС – Белоруссия, Казахстан, Киргизия, Армения. При отсутствии контрактов с этими странами в графе 1а счета-фактуры ставится прочерк (см

Постановление Правительства от 19-08-17 №981.).

Группа реквизитов, характеризующая товар, произведенный за пределами России и прошедший таможню для использования в экономической зоне Калининградской области:

- код иностранного государства;

- его наименование;

- регистрационный номер ТД.

Внимание! Если товар произведен в России, в графах 10 и 10а следует ставить прочерки. В то же время не запрещается ставить код России (643) и наименование страны (см

письмо Минфина от 10-01-13 №03-07-13/01-01). Если товар произведен не в России, но впоследствии разделен для продажи так, что страну происхождения отдельных его партий установить невозможно, то страну происхождения и таможенную декларацию в счете-фактуре не заполняют (см. письмо Минфина от 27-11-17 №03-07-09/78220).

При работе со счетами–фактурами следует учитывать ряд моментов:

- Если в документе фигурируют услуги, в сведениях об отправителе и получателе груза ставится прочерк.

- При заполнении документа на пишут «без акциза», аналогично – если товар не является подакцизным.

- Наименования товаров, работ и т.д. в договоре и в счете-фактуре должны совпадать.

- Документ выписывается в день поставки либо не позднее 5 дней после.

- Адреса контрагентов вписываются точно так же, как они зафиксированы ЕГРЮЛ (ЕГРИП). Если в договоре указан иной адрес, его записывают в дополнительных строках (письмо Минфина 21-12-17 №03-07-09/85517).

- Все счета-фактуры, независимо от их вида (в т.ч. авансовые, корректировочные), учитываются хронологически, а не раздельно. Для удобства можно вводить буквенные символы в номер счета.

- Документ подписывается руководителем организации, индивидуальным предпринимателем, главным бухгалтером или их уполномоченными.

Внимание! Права уполномоченных лиц и законность их подписей должны быть оформлены доверенностью или приказом, если речь идет об организации и единственной доверенностью, если уполномоченный представляет ИП

Что такое счет-фактура

Это бланк, подтверждающий факт отгрузки товара или предоставления услуг по установленной стоимости. Это не единственная функция данной формы. Что такое счет-фактура? Бухгалтерский бланк, необходимый для подтверждения суммы НДС как по реализации товаров (услуг), так и входящего НДС для доказательства права на налоговый вычет в целях избегания двойного налогообложения. Наличие счета-фактуры является обязательным условием для зачета суммы НДС по материальным ресурсам (работам, услугам), которые были приобретены налогоплательщиком.

Это очень важный документ, нередко используемый в судебных спорах, поэтому его необходимо заполнять правильно.

Назначение счёта-фактуры и его реквизиты

Счёт-фактура применяется только для налогового учета НДС.

Счёт-фактура — налоговый документ строго установленного образца (формата), оформляемый продавцом товаров (работ, услуг), на которого в соответствии с Налоговым Кодексом РФ возложена обязанность уплаты в бюджет НДС.

Счёт-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом сумм НДС к вычету.

Таким образом, счет-фактура — это документ, который выдается покупателю (заказчику) с двумя целями: первая цель — зафиксировать факт, что заказ или работа выполнена. Вторая цель — подтвердить сумму выплаченного НДС для того, чтобы потом его можно было зачесть.

Реквизиты счёта-фактуры законодательно закреплены в Налоговом Кодексе РФ.

В счете-фактуре в соответствии с НК РФ должны быть указаны:

1) порядковый номер и дата выписки счета-фактуры;

2) наименование, адрес и идентификационные номера налогоплательщика и покупателя;

3) наименование и адрес грузоотправителя и грузополучателя;

4) номер платежно-расчетного документа в случае получения авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг);

5) наименование поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг) и единица измерения (при возможности ее указания);

6) количество (объем) поставляемых (отгруженных) по счету-фактуре товаров (работ, услуг), исходя из принятых по нему единиц измерения (при возможности их указания);

7) цена (тариф) за единицу измерения (при возможности ее указания) по договору (контракту) без учета налога, а в случае применения государственных регулируемых цен (тарифов), включающих в себя налог, с учетом суммы налога;

8) стоимость товаров (работ, услуг), имущественных прав за все количество поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога;

9) сумма акциза по подакцизным товарам;

10) налоговая ставка;

11) сумма налога, предъявляемая покупателю товаров (работ, услуг) , имущественных прав, определяемая исходя из применяемых налоговых ставок;

12) стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога;

13) страна происхождения товара;

14) номер таможенной декларации.

Сведения, предусмотренные подпунктами 13 и 14 настоящего пункта, указываются в отношении товаров, страной происхождения которых не является Российская Федерация.

Сроки

Многих интересует, когда выписывается счет-фактура на аванс. Он предназначен для фиксации сделки и ее налогового оформления. Чтобы не получить штраф за несвоевременное оформление документа, компания должна предоставить покупателю счет в течение 5 дней. Сделать это можно и в день получения платежа. Например, если клиент ООО «Гармония» внес аванс за организацию свадьбы в размере 20 000 рублей 1 мая, то компания должна выслать ему счет-фактуру в период с 1 по 5 число. Чем раньше это сделать, тем больше доверия будет у клиента. Однако в некоторых случаях можно обойтись без счета-фактуры:

- если речь идет о производстве товаров сроком больше полугода;

- на товары и услуги не начисляется налог на добавленную стоимость (в эту категорию входят некоторые услуги по перевозке, построенные суда и др.);

- продукция освобождена от налогообложения.

Также образец авансового счета можно не составлять в том случае, если услуга или товар были реализованы в течение пяти суток после первого платежа. Таким образом, если компания быстро отгружает заказы, это может избавить ее от лишней бумажной волокиты.

Что понимается под исправленным счетом-фактурой

Таким образом, подразумевается, что исправления — вещь, имеющая право на существование. Причем изменения могут быть внесены как в основной документ, так и в исправленный счет-фактуру.

Однако следует понимать, что корректировочный и исправленный счет-фактура —документы совершенно разные:

- Корректировочный счет-фактура нужен тогда, когда вносятся изменения в исходные данные первичного документа (количество и цена), влияющие на расчет итоговой суммы продажи, зафиксированной в нем, и на связанную с ней сумму НДС. Причем корректировка не означает, что в первоначальном варианте счета-фактуры была допущена ошибка. Нет, к оформлению корректировочного счета-фактуры могут привести изменения исходных данных, которые произошли под влиянием каких-то факторов, чаще всего оформленных документально (соглашения об изменении цены, ретроскидки, выявления недостачи, брака или излишков среди поставленного товара).

Подробнее о данном счете-фактуре — «Что такое корректировочный счет-фактура и когда он нужен?».

- Необходимость в исправленном счете-фактуре появляется при обнаружении в исходном документе технических ошибок, которые могут иметь негативные последствия для получения вычетов по нему. При этом не все ошибки приводят к необходимости создания исправленного счета-фактуры. Если они не влияют на правильность понимания информации по реквизитам, в которых они допущены (даже по обязательным), то вычет по такому документу допустим (п. 2 ст. 169 НК РФ) — следовательно, нужда в исправленном счете-фактуре отпадает.

См. также «В счет-фактуру закралась ошибка: исправленный или корректировочный документ составлять?».

Понятие исправленного счета-фактуры как откорректированного исходного документа возникло с момента принятия постановления Правительства РФ от 26.12.2011 № 1137, т.е. с 2012 года. До этого значительную часть технических ошибок, допущенных в оформлении счета-фактуры, можно было исправить прямо в неправильном исходном документе, заверив исправления подписью и печатью составителя. После введения в действие указанного постановления исправленному счету-фактуре придан статус самостоятельного документа, со всеми вытекающими последствиями.

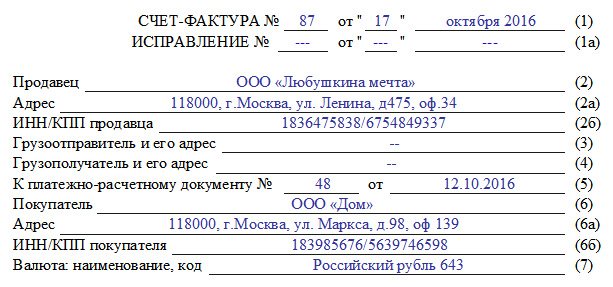

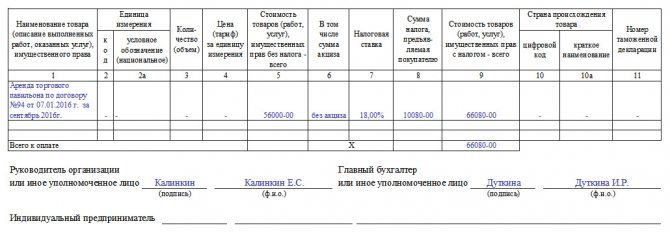

Порядок заполнения счета-фактуры

Счёт-фактура содержит в себе информацию о наименовании и реквизитах продавца и покупателя, перечне товаров или услуг, их цене, стоимости, ставке и сумме НДС, прочих показателях.

В строке (1) указывается дата составления счета-фактуры и его порядковый номер.

В строках (2), (2а), (2б), (6), (6а), (6б) указывается наименование, адрес продавца и покупателя, их ИНН и КПП. Наименования и адреса приводятся в соответствии с учредительными документами продавца и покупателя. При этом наименования можно указывать как полные, так и сокращенные.

В строках (3), (4) указывается наименование и почтовый адрес грузоотправителя и грузополучателя товаров. Если товар отгружает сам продавец, то в строке 3 можно написать «Он же». Если счет-фактура составлен по работам (услугам), в этих строках проставляется прочерк.

В строке (5) указывается номер и дата платежного документа, если под поставку был получен аванс. Если аванс был неденежным, то ставится прочерк.

В строке (7) указывается наименование валюты платежа и ее цифровой код по ОКВ.

В табличной части нужно последовательно заполнить следующие графы:

В графе 1 указывается наименование товаров (описание работ, услуг), как оно указано в договоре (накладной, акте).

В графах 2, 2а, 3, 4 указывается код и условное национальное обозначение единицы измерения товаров (работ, услуг) по ОКЕИ, количество (объем) товаров (работ, услуг) и цена за единицу измерения без НДС.

При этом в этих графах ставятся прочерки:

— если в договоре предусмотрена единица измерения, которой нет в разд. 1 или разд. 2 в ОКЕИ;

— если договором не определена единица измерения, например, при реализации работ (услуг);

— если единицу измерения указать невозможно, например, при аренде или лизинге.

В графе 6 пишется:

— если продажа товаров не облагается акцизом — «без акциза»;

— если продажа товаров облагается акцизом — сумму акциза.

В графах 7, 8 указывается налоговая ставка (0%, 10%, 18%, 10/110, 18/118, «без НДС») и предъявляемая покупателю сумма НДС. Сумму НДС надо указывать в рублях и копейках — округлять ее нельзя.

В графах 5, 9 указывается общая стоимость товаров (работ, услуг), поставляемых по счету-фактуре без НДС и с учетом НДС.

Графы 10, 10а, 11 заполняются только при продаже импортных товаров. При продаже импортированных товаров в этих графах указывается цифровой код и краткое наименование страны происхождения товаров по ОКСМ и номер таможенной декларации, по которой отгруженные товары ввезены на территорию РФ. Если организация перепродает импортные товары, то в этих графах указываются сведения из счета-фактуры поставщика.

При этом в графах 10 — 11 ставятся прочерки:

— если отгружаются товары российского производства;

— если в счете-фактуре поставщика, у которого был куплен импортный товар, нет необходимой информации.

Счет-фактура подписывается руководителем организации и главным бухгалтером (или иными лицами, уполномоченными доверенностью или приказом руководителя).

Счет-фактура, составленный на бумаге, может быть заполнен на компьютере или от руки, а также частично на компьютере и частично от руки.

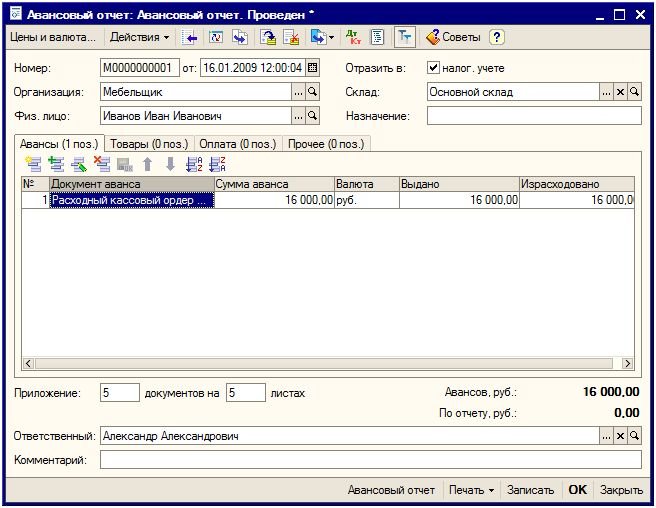

Какие проводки соответствуют выданному документу?

При поступлении предоплаты формируется проводка, фиксирующая полученные средства на счету поставщика услуг (продавца). Затем, после того, как продавцом составлен и получен покупателем авансовый счет, происходит проводка готовых счетов при их регистрации.

Это можно выполнять как с каждым счетом индивидуально, так и в общем автоматизированном режиме (как было объяснено ранее).

У продавца проводки будут примерно такими:

- дебет 51 Кредит 62ав – получены авансовые деньги от покупателя;

- дебет 62ав. Кредит 68 – отмечено начисление добавленного налога, который выделяется из аванса;

- дебет 62 Кредит 90.1 – отмечается доход от продажи ТМЦ на счёт аванса;

- дебет 90.3 Кредит 68 – с реализационной операции начисляется НДС;

- дебет 68 Кредит 62ав. – принимается к вычету авансовый НДС;

- дебет 62ав. Кредит 62р. – засчитываются предоплаченные деньги.

А в бухгалтерском учёте:

- Деб. 60 ав. Кред. 51 – получение аванса.

- Деб. 68 Кред. 60 ав – налог с предоплаты принимается на вычет.

- Деб. 19 Кред. 60 р – выделяется налог согласно полученным ТМЦ.

- Деб. 68 Кред. 19 – налог с поступлений принимается на вычет.

- Деб. 60 ав Кред. 68 – авансовый НДС восстановлен.

- Деб. 60 р Кред. 60 ав – засчитывается аванс.

Как видно из содержания настоящей статьи, использование электронных программ для регистрации различных счетов (в том числе авансовых) является более предпочтительным. Оно позволяет хранить всю необходимую информацию в одном месте, а благодаря взаимосвязанности документов возможность допущения ошибки в них минимальна.

Кроме этого, массовое автоматическое заполнение документов позволяет значительно экономить рабочее время.

Будьте осторожны с «собой»

Себя, себе, собой, о себе… Коварные, коварные словечки! И коварство их в том, что порой и не разберешь, к кому, собственно, они относятся. Запутывают, обманывают…

— Ну и вот, — слышу в метро, — начальник велел мне отвести гостя к себе.

К себе — это к кому, если «начальник велел мне»? Где в результате окажется гость: у того, кто это рассказывает, или у начальника?

Если в предложении несколько существительных, возвратное местоимение «себя» (себе и т.д.) может соотноситься с любым из них. Например: «Мать велела дочери налить себе воды». Это может означать, что воду следует налить для матери или для дочери…

Такой многозначности лучше избегать, иначе нас просто не поймут. Ведь по правилам возвратное местоимение относят к слову, которое означает производителя действия. В случае с матерью и дочерью деятелей два, точнее, две: мать велела, а дочь будет наливать воду. Конечно, можно предположить, что, скорее всего, дочь будет наливать воду для себя — но это только предположение! Вообще же в этой фразе заложена двузначность, а это всегда плохо. Надо ситуацию исправлять.

Вот и давайте это сделаем. Возьмем один из двух ясных вариантов: либо «Мать велела, чтобы дочь налила ей воды», либо «Мать велела, чтобы дочь налила себе воды». Так все будет поставлено на свои места.

Точно так же надо бы поступить тому, от кого я услышала в метро неуклюжую фразу насчет начальника и гостя: выбрать! Либо «Начальник велел, чтобы я отвел гостя к нему», либо «Начальник велел, чтобы я отвел гостя к себе». И никакой многозначности!

Вот так. Будьте осторожны с «собой»!

Счет-фактура сильного пола

— Не забудь счет-фактуру! — кричит хозяйка маленького цветочного магазина курьеру.

Он уже в дверях оборачивается:

— Какую счет-фактуру? То есть какой счет?.. Нет, раз фактура, значит, она…

— Да ладно, — машет рукой хозяйка, — ты, главное, не забудь!

И все-таки, все-таки… Какого рода счет-фактура?

Толкование этого сложного слова найти просто. Это счет с описью отправленного товара и с реквизитами отправляющей и принимающей сторон. Сложнее выяснить, как это слово склонять и сочетать с прилагательными и местоимениями. Мой счет-фактура? Моя счет-фактура? Непонятно.

Сейчас будем разбираться. Счет-фактура — это так называемое сложносоставное слово, такого же типа, как плащ-палатка, кран-балка, бал-маскарад. С этими словами часто возникают проблемы: уж очень по-разному они себя ведут… Плащ-палатка — это, например, давно уже единое слово женского рода. Говорят так: моя плащ-палатка, укрылся прочной плащ-палаткой — то есть первая часть даже и не склоняется, согласование идет со второй частью — с палаткой. По ней и определяется род слова.

В других словах связь между частями не такая сильная. С балом-маскарадом, например, всегда путаница. Говорят то «на бал-маскараде», то на «бале-маскараде». Но здесь-то все проще — и «бал», и «маскарад» мужского рода. А вот со счетом-фактурой…

Насколько я могла заметить, в склонении и согласовании этого слова с другими есть серьезные колебания. Кто-то говорит: вы не видели моего счета-фактуры? Другие — те, кто использует это слово ежедневно, ежечасно, — могут уже и не склонять первую часть «счет». Они скажут скорее — «не видели моей счет-фактуры»?

Нет, это явно не годится… Сложность в том, что словари нам в решении этого вопроса не очень-то помогают. Надо надеяться на то, что со временем это слово с указанием рода в них появится… Я бы рекомендовала говорить и писать «моего счета-фактуры» (ошибки, во всяком случае, не будет). Все-таки слово «счет» здесь явно главное.

Да, и вот еще что: в Налоговом кодексе «счет-фактура» — мужского рода. Это уже аргумент.

Правила нумерации

Главное правило нумерации – присвоение цифр в хронологическом порядке: номера указываются по мере выставления. Возобновлять нумерацию разрешается. Это неизбежно, если компания работает долгое время. Обязательно нужно отразить периоды возобновления в учетной политике компании. Период может быть следующим:

- Месяц.

- Квартал.

- Год.

Однако постановление правительства ограничивает возобновление нумерации: ежедневно начинать ее сначала нельзя. Это будет считаться нарушением.

Периодичность обновления зависит от документооборота конкретного предприятия. Чем больше бумаг заполняется, тем чаще происходит возобновление номеров.

Формат нумерации

Установить собственный формат нумерации можно по умолчанию в карточке организации.

| Параметр | Описание |

| %d% | число (пример: 08) |

| %m% | месяц (пример: 02) |

| %Y% | год (пример: 2010) |

| %y% | год (пример: 10) |

| %z% | день года (пример: 97, от 1 до 365) |

| %Z% | день года (пример: 097, от 001 до 365) |

| %nd% | порядковый номер документа за день (с мин. кол-вом цифр) |

| %ny% | порядковый номер документа за год — сквозная нумерация (с мин. кол-вом цифр) |

| %ndi% | порядковый номер документа за день (без мин. кол-ва цифр) |

| %nyi% | порядковый номер документа за год — сквозная нумерация (без мин. кол-ва цифр) |

| Дополнительный параметр для единой нумерации Актов и Товарных накладных | |

| %ed% | единый порядковый номер для Актов и Тов.накл. за день (с мин. кол-вом цифр) |

| %ey% | единый порядковый номер для Актов и Тов.накл. за год — сквозная нумерация (с мин. кол-вом цифр) |

| %edi% | единый порядковый номер для Актов и Тов.накл. за день (без мин. кол-ва цифр) |

| %eyi% | единый порядковый номер для Актов и Тов.накл. за год — сквозная нумерация (без мин. кол-ва цифр) |

| Дополнительный параметр нумерации для обычных и авансовых Счетов-фактур | |

| %ed% | единый порядковый номер для обычных и авансовых счетов-фактур за день (с мин. кол-вом цифр) |

| %ey% | единый порядковый номер для обычных и авансовых счетов-фактур за год — сквозная нумерация (с мин. кол-вом цифр) |

| %edi% | единый порядковый номер для обычных и авансовых счетов-фактур за день (без мин. кол-ва цифр) |

| %eyi% | единый порядковый номер для обычных и авансовых счетов-фактур за год — сквозная нумерация (без мин. кол-ва цифр) |

Разновидности номеров счетов-фактур

Номера могут состоять как из цифр, так и букв. Буквенные обозначения обязательно должны быть при документообороте в следующих структурах:

- Обособленные подразделения. После номера нужно указать индекс в цифрах. Значения разделяются слешем (/). Индекс определяется компанией и прописывается по конкретному договору.

- Люди, состоящие в товариществе, или доверительные менеджеры. Индекс через слеш должен быть указан и в этом случае.

Соблюдение правил важно не только для исполнения нормативных актов. Правильная нумерация обеспечивает упорядоченный документооборот, предупреждает путаницу

Для чего служит товарная накладная

Товарная накладная по форме ТОРГ-12 — это один из видов первичных документов, на основании которых происходит передача, например, товаров, приобретенных для перепродажи, или продукции собственного производства покупателю. То есть накладная нужна для учета товарно-материальных ценностей.

Форма и указания по заполнению товарной накладной утверждены постановлением Госкомстата РФ от 25.12.1998 № 132. Однако по закону «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ экономические субъекты имеют право:

- разрабатывать собственные бланки первичной документации с сохранением необходимых реквизитов;

- дополнять унифицированные формы существенными для себя реквизитами.

Обязательно ли указывать банковские реквизиты в ТОРГ-12? Что, если она без печати? Ответы на эти и другие спорные вопросы по заполнению документа вы найдете в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Одновременно с выпиской товарной накладной в бухгалтерском учете формируются проводки по реализации:

- Дт 62.1 Кт 90.1 — отражен факт реализации продукции или товаров покупателю;

- Дт 90.2 Кт 41, 43 — себестоимость реализованных товаров или продукции.

Покупатель на основании товарной накладной отразит в своем учете поступление материальных ценностей проводкой Дт 10, 15, 41… Кт 60.1.

Особенности проставления буквенных значений

Некоторые из предприятий нумеруют документы авансового и корректировочного типа при помощи разных буквенных обозначений и цифр. К примеру, авансовым счетам-фактурам присваивается буква А, корректировочным – В. Данная мера позволяет быстро отыскать нужные документы. Однако рассматриваемый метод использовать не рекомендуется, так как разрешений на это в законе нет.

Существует риск того, что покупатель, обнаружив буквенное обозначение, потребует исправление бумаг. Мотивация лица – предупреждение возникновения проблем при налоговой проверке.

ВНИМАНИЕ! Существует компромиссный метод. Можно присваивать счету-фактуре одновременно и официальный, и вспомогательный номер

Данная мера нарушением считаться не будет. Указывать вспомогательный номер можно не только в бухгалтерской программе, но и в самом документе. Однако дополнительное значение не нужно упоминать в графе «Номер». Оно указывается после всех реквизитов в графе «Справочно». Разрешение на использование дополнительных номеров дано в письмах Минфина.

Образец заполнения счета-фактуры

Оформление стандартного счета–фактуры – не самая сложная процедура, тем не менее, у начинающих специалистов она может вызвать некоторые вопросы.

- В начале документа пишется номер счета фактуры и дата его заполнения.

Номер счета может быть любым, главное условие, чтобы он шел по возрастающей линии к предыдущим. При этом, в тех случаях, когда по каким-либо обстоятельствам последовательность нумерации нарушается (к примеру за счетами-фактурами 21, 22, 23 следует 8), это не грозит ровно никакими санкциями со стороны контролирующих органов и налоговых структур. Что касается даты, то счет-фактура должна быть сделана либо непосредственно день в день с поставкой товарно-материальных ценностей или оказанием услуг или же в пятидневный период после этого.

Далее указываются реквизиты фирмы, которая является поставщиком товаров или услуг: пишется ее полное название, юридический адрес (с почтовым индексом), ИНН, КПП (все эти сведения должны соответствовать учредительным бумагам предприятия).

Затем включается информация о грузоотправителе и грузополучателе.

Эти строки следует заполнять только тогда, когда речь идет о реализации товарно-материальных ценностей (т.е. при оказании услуг или выполнении работ в них нужно поставить прочерк). Когда речь именно о купле-продаже, то если грузоотправителем является продавец товара, то можно либо продублировать адрес полностью, либо коротко обозначить это двумя словами «тот же». А вот адрес грузополучателя указать нужно обязательно и полностью, включая индекс, номер офиса или склада и номер телефона.

Далее указывается ссылка на платежно-расчетный документ (его номер и дату) и вносятся сведения о покупателе: все аналогично тому, как заполнялись строки о продавце.

После этого вносятся данные о валюте, которая используется при денежных расчетах между сторонами по договору (письменно и в виде кода по Общероссийскому классификатору валют (ОКВ)).

Рубль кодируется цифрами 643.

Следующая часть документа содержит в себе таблицу, в которую включены основные показатели сделки.

- В первый столбец вписывается название объекта договора (так, как значится в самом договоре).

- Во второй, при необходимости, код продукции по Общероссийскому классификатору единиц измерения (ОКЕИ), условное обозначение (штуки, литры, килограммы и т.д.).

- В столбце под номером три указывается общее количество или объем товаров/услуг/работ, затем цена за единицу измерения.

- Столбцы от пятого до девятого являются обязательными к заполнению: сюда вносится стоимость с налогом и без него, размер налога (который, как известно, бывает 0%, 10%, 18%), а также окончательная цена с налогом. Компании, работающие без НДС, могут именно так и отметить в нужной ячейке.

- Десятый и одиннадцатый столбики предназначены для зарубежных товаров. В 10 и 10а включаются сведения о том государстве, которое является родиной происхождения товара (в виде кода по ОКСМ) и короткого словесного обозначения), в последний столбец вносится номер таможенной декларации, если таковая имеет место быть.

В завершение счет фактуру подписывает руководитель фирмы (директор или генеральный директор), а также главный бухгалтер. Если это одно и то же ли лицо, подпись следует продублировать.

Какого рода счет-фактура

О некоторых нюансах заполнения счетов-фактур вы можете узнать из наших статей:

- счет-фактура на аванс;

- счет-фактура и агентский договор;

- счет-фактура при УСН.

Как склоняется счет-фактура, мы разобрались. Осталось определить, какого рода это слово: мужского или женского.

В соответствии с правилами русского языка при определении рода сложного составного слова учитывается род его ведущего компонента. Обычно ведущее слово в сложных составных словах стоит в начале конструкции.

При определении ведущего компонента в сложном слове можно воспользоваться следующим подходом. Ведущее слово — это широкое понятие данного термина, а вспомогательное слово лишь обозначает его характерное отличие. Так, в сложном слове «счет-фактура» ведущим, без сомнения, является «счет» — это слово обобщает тип первичных бухгалтерских документов. А часть сложного составного слова «фактура» (в переводе с латинского facturo — обработка) определяет особую форму именно этого документа, используемого в налоговом учете.

Делаем вывод, что сложносоставное слово «счет-фактура» мужского рода. Ведь ведущее слово «счет», которое стоит в начале сложной конструкции, мужского рода.

Соответственно, при склонении сложного слова «счет-фактура» следует учитывать, что оно мужского рода. Неправильно употреблять такие словосочетания, как «выставленная счет-фактура» или «счет-фактура получена (изменена, исправлена)».

Вдвойне неверно поступают те, кто не только считает, что слово «счет-фактура» женского рода, но еще и предпочитает первую часть сложносоставной конструкции не склонять. Довольно сильно режут слух не только юридически подкованного, но и просто грамотного человека такие фразы: «Я не получала твоей счет-фактуры, поэтому продублируй». Правильно эта фраза будет звучать так: «Я не получала твоего счета-фактуры, поэтому продублируй».

Примеры правильного употребления слова «счет-фактура» в тексте можно посмотреть в Налоговом кодексе (этому понятию посвящена статья 169), а также в ряде правительственных постановлений. Так, форма счета-фактуры утверждена постановлением № 1137 от 26.12.2011 с внесенными изменениями. Кроме того, термин «счет-фактура» нередко употребляется и в арбитражных судах при рассмотрении споров налогоплательщиков с фискальными органами.

***

Еще больше материалов по теме — в рубрике «НДС».

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.