Дивиденды и статья 255 нк рф: какой пункт выбрать при выплате

Содержание:

- Компенсация при увольнении ст 255

- Когда работает льгота в отношении наследства и дарения?

- На что обращает внимание статья 255 при исчислении налога на прибыль с сумм выходного пособия?

- Страховые взносы

- Поименованы ли в пп. 1—25 ст. 255 НК РФ затраты на фитнес-карты сотрудников, которые понес работодатель?

- Бухгалтерские проводки при выплате дивидендов

- Какие новшества в ст. 217 Налогового кодекса РФ внесены с 2020 года?

- О чем последние поправки ст. 255 НК РФ (с комментариями)?

- Каковы условия необложения целевых поступлений?

- Каковы условия признания в расходах для налога на прибыль выплаты выходного пособия по статье 255 НК РФ в 2020 году?

- Стимулирующие выплаты

- Компенсации

- Какие доходы льготирует статья 217 НК РФ?

- Что особенного в льготах на приобретение авто и жилья?

- Можно ли учесть в расходах абонементы в спортзал для сотрудников?

- Надбавки и вознаграждения

- Можно ли включить выплату премии на юбилей в расходы?

- Относят ли к расходам доплаты до среднего заработка при командировке?

- Пункт 24.2. статьи 255 НК РФ в редакции с 2022 г.:

- Расходы на одежду

- Как быть с «юбилейными» премиями сотрудников?

- Входят ли годовые вознаграждения по статье 255 НК РФ в налогооблагаемые расходы?

- Норматив расходов

- Ст. 255 НК РФ с комментариями

- Итоги

Компенсация при увольнении ст 255

Опираясь на эти нормы, Минфин пришел к выводу, что при определении налоговой базы по налогу на прибыль организаций сумма начисленных отпускных за ежегодный оплачиваемый отпуск включается в состав расходов пропорционально дням отпуска, приходящимся на каждый отчетный период (письма от 14.06.2021 № 07-02-06/107, от 23.12.2021 № 03-03-06/1/804, от 01.06.2021 № 03-03-06/1/362).

Компенсация за неиспользованный отпуск при увольнении статья 255 нк рф

С одной точки зрения, возможна выплата денежной компенсации за все дни неиспользованных отпусков, т.е. при соединении нескольких отпусков (в частности, за прошлые годы) компенсация выплачивается за все количество дней, превышающих основной отпуск продолжительностью 28 календарных дней.

Суды, поддерживая указанную позицию инспекции и отказывая в удовлетворении заявленного банком требования в названной части, сослались на положения Налогового кодекса Российской Федерации (далее — Налоговый кодекс), Трудового кодекса Российской Федерации (далее — Трудовой кодекс) и исходили из того, что для признания понесенных налогоплательщиком затрат в целях налогообложения прибыли необходимо их соответствие критериям, установленным статьями 252 и 255 Налогового кодекса. Поскольку выплаченные банком своим работникам в связи с прекращением с ними трудовых отношений «компенсации» не предусмотрены ни положениями трудовых договоров, ни положениями трудового законодательства, и не направлены на получение прибыли от предпринимательской деятельности, суды признали спорные выплаты экономически необоснованными и не подлежащими включению в состав расходов, уменьшающих налогооблагаемую прибыль, как не соответствующие требованиям пункта 1 статьи 252 Налогового кодекса.

12.1) стоимость проезда по фактическим расходам и стоимость провоза багажа из расчета не более 5 тонн на семью по фактическим расходам, но не выше тарифов, предусмотренных для перевозок железнодорожным транспортом работнику организации, расположенной в районах Крайнего Севера и приравненных к ним местностях (в случае отсутствия железной дороги указанные расходы принимаются в размере минимальной стоимости проезда на воздушном транспорте), и членам его семьи в случае переезда к новому месту жительства в другую местность в связи с расторжением трудового договора с работником по любым основаниям, в том числе в случае его смерти, за исключением увольнения за виновные действия;

Комментарий к ст. 255 НК РФ

17) суммы, начисленные в размере тарифной ставки или оклада (при выполнении работ вахтовым методом), предусмотренные коллективными договорами, за календарные дни нахождения в пути от места нахождения организации (пункта сбора) к месту работы и обратно, предусмотренные графиком работы на вахте, а также за дни задержки работников в пути по метеорологическим условиям;

Когда работает льгота в отношении наследства и дарения?

Льготируются унаследованные (п. 18 ст. 217 НК РФ):

Нужно уплачивать налог в следующих ситуациях, связанных с наследованием:

- При продаже унаследованных акций (письмо Минфина России от 02.07.2009 № 03-04-05-01/512).

- При продолжающемся поступлении арендной платы на расчетный счет умершего арендодателя, поскольку деньги, перечисленные ему после даты смерти, уже не образуют наследственную массу, а являются доходом наследников.

Нужно платить налог, исчисляя его исходя из рыночной стоимости имущества (письмо Минфина России от 02.12.2014 № 03-04-07/61655), если недвижимость, авто или доля в УК подарены не членом семьи и не родственником. К таковым относится, например, супруг, с которым оформлен развод (письмо Минфина России от 07.10.2010 № 03-04-05/10-606).

На что обращает внимание статья 255 при исчислении налога на прибыль с сумм выходного пособия?

Как уже говорилось в первом подразделе, п. 9 названной нормы, суммы выходного пособия, которое подлежит перечислению уволившемуся сотруднику, разрешено включить в расходы по прибыли. Сразу же следует сказать, что обоснованность данных расходов зависит от их документального подтверждения (например, в соглашении о расторжении трудового контракта можно прописать, что увольняемому полагается выплата пособия). На это указывали Минфин России (письмо от 03.05.2012 № 03-03-06/2/47), а также арбитры (постановление Девятого арбитражного апелляционного суда от 09.06.2012 № 09АП-13434/2012-АК) еще до введения рассматриваемого уточнения в п. 9 ст. 255 НК РФ. В противном случае налогоплательщик не сможет претендовать на включение указанных сумм в расходы в целях гл. 25 НК РФ.

Страховые взносы

Их определяет п. 16 ст. 255 НК РФ. В расходы по з/п входят платежи работодателей по договорам об обязательном и добровольном страховании, которые заключены между лицензированной организацией и сотрудником. В затраты включены и взносы, выплачиваемые по соответствующему ФЗ. При добровольном страховании к расходам относят суммы по договорам:

- Личного страхования, предусматривающих компенсации только в случае гибели или причинения ущерба здоровью.

- Страхования жизни (при сроке действия не меньше 5-ти лет).

- Негосударственного обеспечения при условии использования схемы учета взносов на именных счетах.

- Добровольного индивидуального страхования (при сроке действия не менее года).

Поименованы ли в пп. 1—25 ст. 255 НК РФ затраты на фитнес-карты сотрудников, которые понес работодатель?

Из положений ст. 255 НК РФ не вытекает информация о возможности отражения указанных сумм в составе расходов на оплату труда. При этом перечень данной нормы считается открытым. Так, п. 25 ст. 255 НК РФ разрешает включать в налоговую базу выплаты в рамках трудового контракта. В данной ситуации лучше руководствоваться п. 29 ст. 270 НК РФ, который такие выплаты не признает расходами, на которые можно уменьшить налоговую базу по налогу, Минфин России с этим соглашается (письмо от 08.02.2016 № 03-03-06/1/6140). Иначе налогоплательщику придется доказывать свою позицию в суде.

Следует отметить, что в отношении расходов на фитнес-клубы существует как положительная практика (постановление ФАС Московского округа от 14.04.2011 № КА-А40/2726-11), так и отрицательная (постановление ФАС Западно-Сибирского округа от 24.01.2013 № А45-15793/2012).

Бухгалтерские проводки при выплате дивидендов

Любая бухгалтерская операция сопровождается проводкой. Раздел положительного финансового результата и выдача средств собственникам – не исключение.

Начисление дивидендов в 1С Бухгалтерии 8

Программа 1С предоставляет возможность начислить денежную выгоду собственникам автоматически или вручную. Для автоматического формирования проводок используются функциональные блоки «Операции» или «Зарплата и кадры».

Начисление также допускается через «Операции, введенные вручную». В обоих случаях указывается период, по итогам которого производится раздел, и данные физического лица-получателя.

Как отразить в учете начисление и выплату дивидендов

Рассмотрим пример: собственнику (гражданину РФ) полагаются доля в сумме 1 миллион рублей.

По итогам начисления и выдачи средств в бухучете появятся следующие проводки:

| Дебет счета | Кредит счета | Сумма, рублей | Содержание операции |

| 84 «Нераспределенная прибыль (непокрытый убыток)» | 75 «Расчеты с учредителями» | 1 000 000 | Отражение суммы, полагающейся учредителю |

| 75 «Расчеты с учредителями» | 68 «Расчеты по налогам и сборам» | 130 000 | Отражение НДФЛ к уплате (13% для гражданина РФ) |

| 51 «Расчетные счета» | 870 000 | Выплата собственнику через банк | |

| 68 «Расчеты по налогам и сборам» | 130 000 | Уплата подоходного налога |

Особого внимания требует НДФЛ при формировании операции: его ставку необходимо указывать в соответствии с пунктами НК РФ в зависимости от того, является ли резидентом получатель средств или нет.

Как налоговому агенту рассчитывать НДФЛ по ставке 15 %

Ставка 15 % относится к иностранным лицам. А считается подоходный аналогично: полагающаяся сумма умножается на 15 %.

В какой срок налоговый агент должен удержать и перечислить НДФЛ

Согласно пункту 6 статьи 226 НК России, налоговый агент обязан удержать и перечислить обязательный платеж не позднее дня, следующего за датой выплаты дохода. Если средства выданы или списаны со счета сегодня, то уже завтра должен быть уплачен налог.

Какие новшества в ст. 217 Налогового кодекса РФ внесены с 2020 года?

С 01.01.2020 ст. 217 НК РФ претепит следующие изменения:

- дополнен пункт 1 перечнем компенсационных выплат, освобожденных от НДФЛ;

- пункт 3 утратил силу;

- п.28 дополнен новым видом льготируемых доходов в виде сумм материальной помощи студентам, аспирантам и пр.;

- расширен перечень получателей (не только медработники, но и педагоги) единовременной компенсации в рамках госпрограммы (п.37.2);

- добавлен новый п.41.2, согласно которому не подлежит налогообложению денежная компенсация взамен полагающегося из государственной или муниципальной собственности земельного участка;

- добавлен п. 62.1, освобождающий от налогообложения суммы доходов в виде задолженности перед кредиторами, признанной безнадежной к взысканию, при соблюдении ряда условий;

- пунктом 69 расширен перечень лиц, доходы которых не подлежат налогообложению;

- добавлены новые пункты с 76 по 80, согласно которым освобождены от налогообложения ряд лиц, получивших определенные в этих пунктах доходы.

О чем последние поправки ст. 255 НК РФ (с комментариями)?

Существенные нововведения, которые откорректировали ранее действующие положения рассматриваемой нормы, датировались 2015 и 2016 годами. При этом необходимо отметить, что в применяемую в настоящее время версию ст. 255 НК РФ в 2017 году не планируется вносить какие-либо правки.

Посмотрим, как поменяла свое содержание ст. 255 НК РФ начиная с 2015 года:

- Законодатели уточнили значение показателя, который следут использовать при расчете отпускных (в т. ч. для ученических отпусков), для их включения в расчет налога на прибыль (пп. 7, 13 ст. 255 НК РФ).

- Были конкретизированы выплаты, относимые на расходы в рамках гл. 25 НК РФ, предназначенные уволивишимся сотрудникам. В частности, речь идет о включении в налоговую базу затрат в виде выходных пособий при увольнении. Добавим, что это применимо, если акцент на указанные выплаты сделан в трудовом соглашении или ином документе предприятия (п. 9 ст. 255 НК РФ).

- Налогоплательщики теперь вправе создавать специальные резервы на выплату не только отпускных, но и годовых премий, с одновременным включением зарезервированных сумм в расходы (п. 24 ст. 255 НК РФ).

Более детально на перечисленных выше нововведениях остановимся в последующих подразделах.

Отметим, что изменения 2016 года, коснувшиеся оговариваемой статьи, незначительны. Они в первую очередь были связаны с реформой, производимой в пенсионной системе РФ, и не затронули порядка классификации расходов на оплату труда.

Каковы условия необложения целевых поступлений?

Не облагают НДФЛ целевые поступления в виде:

- Благотворительной помощи (п. 8.2 ст. 217 НК РФ) от российских или заграничных благотворительных организаций (письмо Минфина России от 15.04.2014 № 03-04-06/17104). Количество выплат такой помощи не лимитировано (письмо Минфина России от 02.07.2012 № 03-04-06/6-192).

- Грантов на поддержку научной, образовательной, культурной деятельности и искусства (п. 6 ст. 217 НК РФ) от российских, заграничных или международных организаций по утвержденному в РФ перечню (письмо Минфина России от 10.09.2013 № 03-03-06/1/37238). Доходы физлиц, являющихся непосредственными исполнителями работ по проекту, на который получен грант, налогом не облагают (письмо Минфина России от 28.06.2013 № 03-04-06/24682).

- С 01.01.2018 — грантов, премий и призов в денежной и (или) натуральной формах по результатам участия в соревнованиях, конкурсах, иных мероприятиях, предоставленных некоммерческими организациями за счет грантов Президента РФ, а также оплаты стоимости проезда к месту проведения этих соревнований, конкурсов, иных мероприятий и обратно, питания (за исключением стоимости питания в сумме, превышающей размеры суточных, предусмотренные п. 3 ст. 217 НК РФ) и предоставления помещения во временное пользование в соответствии с условиями договоров о предоставлении указанных грантов таким некоммерческим организациям (пп. 6.1, 6.2 ст. 217 НК РФ).

Будут облагаемыми:

- Гранты и т.п., полученные от иных организаций, чем установленные в пп. 6, 6.1 и 6.2 ст. 217 НК РФ.

- Вознаграждения физлиц, составляющих АУП учреждения, получившего грант, и не задействованных в непосредственном осуществлении работ по проекту (письмо Минфина России от 28.01.2011 № 03-04-06/9-11).

- Средства бюджета, полученные как компенсация затрат на временное размещение людей, вынужденных покинуть территорию Украины в связи с военными действиями (письмо Минфина России от 02.09.2015 № 03-04-07/50654).

Каковы условия признания в расходах для налога на прибыль выплаты выходного пособия по статье 255 НК РФ в 2020 году?

Еще один пример.

ООО «Динарис» расторгает трудовой договор с коммерческим директором Крупеньковым Ю. М. по соглашению сторон и выплачивает ему выходное пособие в размере 300 000 руб. Возможно ли учесть данную сумму выплаты в составе расходов на оплату труда для целей налога на прибыль? Если да, то каковы условия признания таких расходов в качестве учитываемых при налогообложении?

В соответствии с п. 9 ст. 255 НК РФ, выходное пособие, выплачиваемое в результате расторжения трудового договора, может быть отнесено к затратам по оплате труда. Но для этого нужно, чтобы такая выплата была предусмотрена трудовым договором (допсоглашением к нему), коллективным договором или локальным документом организации.

Таким локальным документом может стать соглашение о расторжении трудового договора между ООО «Динарис» и Крупеньковым Ю. М., поскольку именно по соглашению сторон трудовой договор и расторгается (п. 1 ст. 77 ТК РФ). В нем будет указана сумма выплачиваемого выходного пособия, если трудовой или коллективный договор эту выплату не предусматривал. Именно такие условия указаны в письме Минфина России от 30.01.2015 № 03-03-06/1/3654.

Узнайте, как складывается свежая судебная практика по вопросу применения ст. 255 НК РФ, из аналитической подборки от КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Стимулирующие выплаты

К ним относят премии за результаты производственной деятельности, надбавки к окладам и ставкам за профессиональное мастерство, достижения в работе и аналогичные показатели. Эти затраты определены в п. 2 ст. 255 НК РФ. К издержкам на оплату труда относят также компенсирующие либо стимулирующие выплаты, касающиеся режима и условий осуществления деятельности на предприятии. В частности, по п. 3 ст. 255 НК РФ в них предусматриваются надбавки за работу:

- В ночное время.

- Многосменном режиме.

- Совмещение профессий.

- В особо вредных, тяжелых условиях.

- Расширение зоны обслуживания.

- Сверхурочно в праздники и выходные.

Компенсации

В расходы на зарплату включена стоимость коммунальных услуг, продуктов и питания, жилья, которые должны предоставляться работникам бесплатно. В случае их неполучения сотрудниками налогоплательщик выплачивает соответствующие компенсации. Наниматель также включает в издержки по оплате труда затраты на изготовление/приобретение предоставляемых работникам по установленным правилам в законодательстве бесплатно или продаваемых им по сниженным ценам обмундирования и форменной одежды (в части, не покрываемой персоналом), которые остаются в постоянном индивидуальном пользовании служащих. Эти положения устанавливают 4 и 5 пункты ст. 255 НК РФ.

Какие доходы льготирует статья 217 НК РФ?

Ст. 217 Налогового кодекса РФ содержит достаточно объемный перечень льготируемых доходов. Среди них:

- Не облагаемые в полной сумме (пп. 1–23, 25–26, 29–38, 40–42, 44–48.1, 52–65, 67–70). Из них во 2-ю группу (ограниченных предельной суммой) следует отнести суточные, выплачиваемые при командировках (часть текста п. 1), и единовременную матпомощь при рождении (усыновлении) ребенка (часть текста п. 8). Исключения из полностью не облагаемых доходов и ограничения по ним приведены непосредственно в тексте указанных пунктов. При применении льгот по ним основная задача заключается в оценке правильности отнесения к виду дохода и критериев ограничения.

- Ограниченные предельной суммой (пп. 28, 33, 39, 66), к которым также относятся суточные (часть текста п. 1) и выплата при рождении (усыновлении) ребенка (часть текста п. 8). Для них, помимо оценки критериев возможности применения, необходима организация учета всех подобных выплат с целью обложения налогом суммы превышения установленного ограничения.

Актуальный перечень освобождаемых от НДФЛ доходов ищите в этой статье.

Текст пунктов ст

217 НК РФ достаточно понятен, поэтому мы уделим внимание вопросам, потребовавшим дополнительных комментариев Минфина России и налоговых органов

Что особенного в льготах на приобретение авто и жилья?

В связи с покупкой авто не облагается НДФЛ сумма 50 000 руб., которая уменьшает стоимость приобретения (п. 37.1 ст. 217 НК РФ) по сертификату на утилизацию старого авто (письмо УФНС России по г. Москве от 25.05.2010 № 20-14/4/054535@).

При приобретении жилья льготируются:

- Возмещение за счет бюджетных средств процентов по ипотеке и первоначального (пп. 35–36 ст. 217 НК РФ) взноса (письмо Минфина России от 27.11.2013 № 03-04-06/51398).

- Доход от вложений, направленных на приобретение жилья для военнослужащего (п. 37 ст. 217 НК РФ).

- Возмещение реально уплаченных процентов по ипотеке фирмой или ИП (п. 40 ст. 217 НК РФ) своему работнику (письмо Минфина России от 29.12.2010 № 03-04-06/6-322). Это положение неприменимо для плательщиков УСН, не уплачивающих налог на прибыль (письмо Минфина России от 02.07.2012 № 03-04-05/6-821).

- Стоимость жилья или земли, полученных по решению госорганов (п. 41 ст. 217 НК РФ) безвозмездно (письмо Минфина России от 16 октября 2014 № 03-04-05/52267). Когда вместо такого имущества согласно постановлению суда уплачивают деньги, то с них удерживают НДФЛ (письмо Минфина России от 24.05.2013 № 03-04-05/18849).

Можно ли учесть в расходах абонементы в спортзал для сотрудников?

Разберем следующую ситуацию.

Компания ООО «Ретор» компенсирует сотрудникам приобретение абонементов в спортзал. Можно ли эти расходы отнести к налогооблагаемым затратам на оплату труда в соответствии со статьей 255 НК РФ?

Компенсируя сотрудникам стоимость абонементов в спортзал, организация может проводить эти затраты по ст. 255 НК РФ (оплата труда) или же по ст. 264 НК РФ (обеспечение нормальных условий труда). Что же касается учета таких расходов в налогооблагаемых, то есть прямой запрет в п. 29 ст. 270 НК РФ, где сказано, что подобного рода затраты не учитываются при налогообложении. Такое же мнение высказывается и в письмах Минфина РФ от 16.12.2016 № 03-03-06/1/75464, от 01.12.2014 № 03-03-06/1/61234 и от 17.10.2014 № 03-03-06/1/52376.

Надбавки и вознаграждения

Эти выплаты установлены в п. 10-12 ст. 255 НК РФ. В издержки по зарплате включаются единовременные вознаграждения, начисленные за выслугу лет (за стаж по специальности). К затратам также относят надбавки, которые обусловлены районным регулированием установленного метода расчета оплаты труда. В них, в числе прочего, ст. 255 НК РФ предполагает начисления по коэффициентам:

- Районным.

- За деятельность в особых природно-климатических условиях.

В затраты на з/п по ст. 255 НК РФ включены надбавки за непрерывающийся стаж в европейском и на Крайнем Севере, в областях, приравненных к нему.

Можно ли включить выплату премии на юбилей в расходы?

Еще один пример.

Одному из сотрудников компании ООО «Ресурс», инженеру Крусову Т. Р., исполняется 50 лет. В связи с юбилеем руководство решило выплатить ему премию к юбилею. Возможно ли учесть такую выплату в составе участвующих в налогообложении расходов на оплату труда по ст. 255 НК РФ?

Согласно ст. 255 НК РФ к расходам относятся премиальные выплаты, которые имеют прямое отношения к трудовым обязательствам сотрудника, его трудовой деятельности. Юбилей же никак не связан с выполнением сотрудником его трудовых полномочий (обязательств).

В ст. 252 НК РФ четко указано, что с трудовыми обязательствами можно связать лишь премиальные выплаты за производственные результаты, выполнение целевых показателей и отличную работу. Юбилей ни под одну из этих формулировок не подходит. Таким образом, премию на юбилей нельзя отнести к затратам на оплату труда в целях налога на прибыль.

Относят ли к расходам доплаты до среднего заработка при командировке?

И последняя ситуация.

Технолог компании ООО «Росток» Ивашкин Г. Н. был направлен в командировку, и его фактический заработок за этот период получился ниже среднего. Возможно ли осуществить доплату до среднего заработка сотруднику и учесть ее в составе затрат на зарплату, участвующих в налогообложении?

Когда сотрудник отправляется в командировку, то по ст. 167 ТК РФ ему гарантируется средний заработок. В соответствии с п. 25 ст. 255 НК РФ в составе расходов на оплату труда признаются другие расходы, которые были предусмотрены организацией в трудовом или в коллективном договоре. Поэтому, чтобы производить такие доплаты работнику и учитывать их в налогооблагаемых расходах, наниматель должен закрепить эти выплаты в трудовым договоре с сотрудником, а лучше всего — в коллективном договоре. Тогда не возникнет никаких проблем, если фактический заработок в командировке окажется ниже среднего заработка работника, и работодатель решит эту разницу компенсировать.

На отдельные вопросы налогоплательщиков есть ответы в КонсультантПлюс:

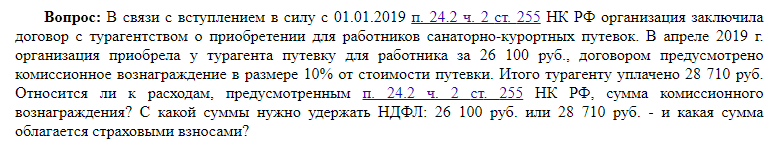

Пункт 24.2. статьи 255 НК РФ в редакции с 2022 г.:

24.2) расходы на оплату услуг:

— по организации туризма и отдыха на территории Российской Федерации в соответствии с договором о реализации туристского продукта, оказанных работникам, их супругам, родителям, детям (в том числе усыновленным) в возрасте до 18 лет, подопечным в возрасте до 18 лет, а также детям (в том числе усыновленным) в возрасте до 24 лет, обучающимся по очной форме обучения в образовательных организациях, бывшим подопечным (после прекращения опеки или попечительства) в возрасте до 24 лет, обучающимся по очной форме обучения в образовательных организациях;

— по санаторно-курортному лечению на территории Российской Федерации. К указанным расходам относятся расходы на оплату работодателем услуг по санаторно-курортному лечению (включая расходы на проживание и питание) на территории Российской Федерации, оказываемых лицам, перечисленным в абзаце втором настоящего пункта, а также расходы в виде сумм полной или частичной компенсации указанным лицам произведенных ими затрат на оплату услуг по санаторно-курортному лечению (включая расходы на проживание и питание) на территории Российской Федерации.

В целях настоящего пункта услугами по организации туризма и отдыха на территории Российской Федерации признаются следующие услуги, оказанные по договору о реализации туристского продукта, заключенному работодателем с туроператором или турагентом:

— услуги по перевозке туриста по территории Российской Федерации воздушным, водным, автомобильным и (или) железнодорожным транспортом до пункта назначения и обратно либо по иному согласованному в договоре о реализации туристского продукта маршруту;

— услуги проживания туриста в гостинице (гостиницах) или ином (иных) средстве (средствах) размещения, объекте санаторно-курортного лечения и отдыха, расположенных на территории Российской Федерации, включая услуги питания туриста, если услуги питания предоставляются в комплексе с услугами проживания в гостинице или ином средстве размещения, объекте санаторно-курортного лечения и отдыха;

— экскурсионные услуги.

Указанные в настоящем пункте расходы учитываются в размере фактически произведенных расходов, но не более 50 000 рублей в совокупности за налоговый период на каждого из лиц, перечисленных в абзаце втором настоящего пункта, и при условии выполнения требования, установленного абзацем девятым пункта 16 настоящей части;

Расходы на одежду

Предположим, ООО запланировало приобретение формы для персонала и передачу ее на безвозмездной основе. Каким образом это следует учитывать в расходах по з/п? По п. 5 рассматриваемой статьи стоимость форменной одежды, которая передается специалистам предприятия бесплатно, может включаться в указанные затраты. Однако при этом стоит иметь в виду, что работодателю необходимо будет заплатить сверху НДС с передачи, НДФЛ (так как это, как и в предыдущем примере, выступает в качестве выплаты в натуральной форме), а также страховые взносы. Кроме этого, чтобы учесть стоимость форменной одежды в расходах, необходимо соблюсти ряд условий:

- Выдача экономически обоснована.

- Форменная одежда позволяет определить принадлежность персонала.

- Выдача предусматривается в коллективном или трудовом договоре либо в иных локальных актах предприятия.

- Затраты на приобретение формы документально подтверждены.

Как альтернативный вариант можно использовать ст. 254 и переквалифицировать одежду из форменной в специальную. Однако в этом случае придется проводить оценку трудовых условий. Если перевод одежды из категории форменной в специальную не получается, целесообразно передавать ее не в собственность сотрудников, а во временное использование. Это позволит избежать дополнительных издержек в виде НДС, НДФЛ.

Как быть с «юбилейными» премиями сотрудников?

Ст. 255 НК РФ объединяет в определение «премии» любые выплаты мотивирующего характера или вознаграждения, непосредственно относящиеся к функциональным обязанностям сотрудника. В связи с тем, что премии, приуроченные к юбилею сотрудника, не находятся в зависимости от эффективности его работы, то и к учитываемым в целях исчиления налога на прибыль эти суммы отнести будет проблематично (Письмо Минфина России от 22.02.2011 № 03-03-06/4/12)

Но важно отметить, что часть арбитров все же находят обоснования такой позиции налогоплательщика (решение Арбитражного суда г. Москвы от 15.10.2015 по делу № А40-85731/2015)

Входят ли годовые вознаграждения по статье 255 НК РФ в налогооблагаемые расходы?

Рассмотрим следующую ситуацию.

ООО «Глория» планирует осуществлять годовые вознаграждения. Каков должен быть алгоритм действий компании?

1. В соответствии с п. 1 ст. 324.1 НК РФ ООО «Глория» должно закрепить в таком документе, как учетная политика, равномерный способ резервирования на выплату годового вознаграждения, установить лимит по такому резерву и последующий процент ежемесячных отчислений. Для этого составляется сметный расчет, в котором определяется размер годового резерва, исходя из соотношения годового ФОТ и процентного отчисления от него в резерв на годовое вознаграждение. Далее годовой резерв разбивается помесячно (учесть в ежемесячных суммах надо и выплаты по страховым взносам на сумму годового вознаграждения).

Допустим, ООО «Глория» запланировало, что расходы на оплату труда в 2020 году составят 7 000 000 руб., а процент резервирования на годовое вознаграждение — 10% от них. При этом размер страховых взносов (включая взносы на «травматизм») — 30,2%. Это значит, что расчетный годовой лимит резерва на годовое вознаграждение составит: 7 000 000 × 1,302 × 10% = 911 400 руб.

ВНИМАНИЕ! С 01.04.2020 года организация вправе применять пониженные тарифы страхвзносов. Подробности см

здесь.

2. На втором этапе производится непосредственное формирование резерва в ежемесячном формате на годовое вознаграждение. Для этого сумму расходов по оплате труда и начисленных по ней страховых взносов следует умножить на установленный ежемесячный процент отчислений в резерв. Полученные суммы резерва следует учитывать в расходах для налога на прибыль в соответствии с п. 24 ст. 255 НК РФ.

ВАЖНО! Сумма накопленного в течение года резерва методом расчета не должна превысить тот лимит, который был указан в учетной политике

Обратите внимание: следует контролировать соблюдение лимита резерва на годовое вознаграждение по году. Допустим, с января по декабрь 2020 года в ООО «Глория» расходы на оплату труда составили 6 890 000 руб

Значит, за этот период был сформирован резерв: 6 890 000 × 1,302 × 10% = 897 078 руб. То есть в декабре резерв будет сформирован в размере: 911 400 – 897 078 = 14 322 руб., чтобы не превысить лимит.

3. На 31 декабря 2020 года следует провести инвентаризацию резерва на годовое вознаграждение. Это значит, что нужно сравнить сумму сформированного резерва по году с суммой начисленного сотрудникам вознаграждения с учетом страховых взносов и выявить недостаток или перерасход.

Норматив расходов

Расходы на отдых работников и членов их семей на территории России признаются в пределах норматива (последний абзац п. 24.2. ст. 255 НК РФ).

Такие расходы учитываются в размере фактически произведенных расходов на соответствующие услуги, но не более 50 000 рублей в совокупности за налоговый период на каждого из граждан (работника и членов его семьи).

При этом установлено дополнительное условие (п. 24.2., абз. 9 п. 16 ст. 255 НК РФ):

«Взносы по договорам добровольного личного страхования, предусматривающим оплату страховщиками медицинских расходов застрахованных работников, расходы работодателей по договорам на оказание медицинских услуг, заключенным в пользу работников на срок не менее одного года с медицинскими организациями, имеющими соответствующие лицензии на осуществление медицинской деятельности, выданные в соответствии с законодательством Российской Федерации, и расходы, указанные в пункте 24.2 НК РФ (расходы на отдых), в совокупности не могут превышать 6 процентов от суммы расходов на оплату труда.

Ст. 255 НК РФ с комментариями

В Кодексе было введено несколько изменений. Первые из них касаются оплаты отпускных и компенсаций периода обучения. В новой редакции конкретизируется размер этих расходов в форме среднего заработка. В 2014-м году они указывались в общем виде как расходы на з/п. Это означает, что отнести доначисления до средней оплаты к компенсации периодов отдыха и впоследствии учесть их нельзя. При этом п. 8 ст. 255 НК РФ остался без изменений. Корректировке подверглось положение по учету в расходной статье выходных пособий, уплата которых предусматривается по трудовому или коллективному договору. До внесения соответствующей поправки в ст. 255 НК РФ имела место достаточно противоречивая судебная практика. Споры, в частности, касались учета этих затрат в целях налогообложения. Еще одно изменение коснулось вознаграждений по годовым итогам работы. В соответствии с поправками, такие выплаты включаются в расходы на з/п по п. 24. Теперь указывается, что существует возможность создавать резервы по выплатам по результатам годовой деятельности сотрудника.

Итоги

В данной статье был рассмотрен ряд актуальных вопросов, касающихся затрат на оплату труда для целей налогообложения. Основной вывод, вытекающий из представленных материалов, состоит в том, что многие выплаты в пользу сотрудников можно обосновать и учесть по статье «Оплата труда» как участвующие в налогообложении.

Очень важно правильно оформлять подобные выплаты и уделять особое внимание таким документам, как трудовые и коллективные договоры, а также прочим локальным актам организации. Помните, что даже если нормы ст. 255 НК РФ позволяют отнести расходы в состав затрат на оплату труда, то стоит внимательно изучить условия, при которых это будет правомерно и обоснованно

255 НК РФ позволяют отнести расходы в состав затрат на оплату труда, то стоит внимательно изучить условия, при которых это будет правомерно и обоснованно.

Пробный бесплатный доступ к системе на 2 дня.