Порядок заполнения раздела 9 декларации по ндс

Содержание:

- Введение

- Пример проверки заполнения строки 170 (с отражением по бухсчетам)

- Что проверяют инспекторы

- Как заполнить раздел 2 декларации по НДС

- Регистрация изменения назначения ТМЦ в следующем квартале

- Строка 170 в декларации по НДС – что отражается

- Раздел 3

- Как сформировано число в строке декларации

- Исходные данные

- Переход на «Зарплату и управление персоналом 3.1»

- Перечень контрольных соотношений

- Как заполняется раздел 3 декларации по НДС в сервисе

- Порядок заполнения декларации по ндс

Введение

На сегодняшний день в Интернете и даже в специализированных журналах можно легко найти информацию о том, как подготовить Декларацию по НДС в программе 1С:Бухгалтерия 8, редакция 3.0. Также, на многих ресурсах опубликованы статьи об организации учета по НДС в данной программе и о существующих в программе проверках ведения учета по НДС и способах поиска ошибок.

Поэтому не будем в статье еще раз подробно описывать принципы организации учета по НДС в 1С:Бухгалтерии 8, напомним лишь основные моменты:

- Для учета по НДС в программе используются внутренние таблицы, которые в терминах 1С называются «Регистры накопления». В этих таблицах содержится намного больше информации, чем в проводках по 19 счету, что позволяет отражать в программе

- При проведении документов программа сначала выполняет движения по регистрам, а уже на основании регистров формирует проводки по 19 и 68.02 счетам;

- Отчетность по НДС формируется ТОЛЬКО по данным регистров. Поэтому, если пользователь вводит какие-либо ручные проводки по счетам учета НДС, не отражая их в регистрах – эти корректировки в отчетности не отразятся.

- Для проверки корректности ведения учета по НДС (в том числе соответствия данных в регистрах и проводках) существуют встроенные отчеты – Экспресс-проверка ведения учета, Анализ учета по НДС.

Однако обычному пользователю-бухгалтеру намного более привычно работать со «стандартными» отчетами по бухгалтерскому учету – Оборотно-сальдовой ведомостью, Анализом счета. Поэтому естественно, что бухгалтеру хочется сопоставить данные этих отчетов с данными в Декларации – проще говоря, проверить Декларацию по НДС по оборотке. И если в организации простое ведение учета по НДС – нет раздельного учета, нет импорта/экспорта, то задача сверки Декларации с бухучетом достаточно проста. Но если в учете НДС появляются какие-то более сложные ситуации – у пользователей уже возникают проблемы сопоставления данных в бухучете и данных в Декларации.

Данная статья призвана помочь бухгалтерам выполнить «самопроверку» заполнения Декларации по НДС в программе. Благодаря этой статье пользователи смогут:

- самостоятельно проверять корректность заполнения Декларации по НДС и соответствие данных в ней данным бухгалтерского учета;

- выявлять места, в которых данные в регистрах программы расходятся с данными в бухучете.

Пример проверки заполнения строки 170 (с отражением по бухсчетам)

Условия

В 3 квартале 2020 года компания получила аванс от покупателя — 50% от суммы договора в размере 590 000 руб., в т. ч. НДС 20%. Реализация была произведена в соответствии с договором единой отгрузкой в 4 квартале 2020 года на сумму 1 180 000 руб., в т. ч. НДС 20%.

Задание

Разнести указанные условия по бухгалтерским счетам, показать их поквартальное отражение в анализе счета 68.2 и декларациях по НДС.

Расчеты

590 000,00 / 120 × 20 = 98 333,33 — сумма НДС с предоплаты.

1 180 000,00 / 120 × 20 = 196 666,67 — сумма НДС с отгрузки.

196 666,67 – 98 333,33 = 98 333,33 — НДС с реализации к уплате в бюджет.

Решение

|

Дебет |

Кредит |

Сумма (руб.) |

Отражение в декларации |

Содержание операции |

|

3 квартал 2020 года |

||||

|

51 |

62.2 |

590 000,00 |

гр. 3 стр. 070 |

Получен аванс |

|

76.АВ |

68.2 |

98 333,33 |

гр. 5 стр. 070 |

Начислен НДС с аванса |

|

4 квартал 2020 года |

||||

|

62.1 |

41 |

1 180 000,00 |

гр. 3 стр. 010 |

Отгружен товар |

|

62.2 |

62.1 |

590 000,00 |

Зачтена предоплата |

|

|

90.3 |

68.2 |

196 666,67 |

гр. 5 стр. 010 |

Начислен НДС с отгрузки |

|

68.2 |

76.АВ |

98 333,33 |

гр. 3 стр. 170 |

НДС с аванса принят к вычету |

Анализ счета 68.2 за 3 квартал 2020 года

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Подпишитесь на рассылку

|

Счет |

С кредита |

В дебет |

|

68.2 |

||

|

Сальдо на начало периода |

0,00 |

|

|

76.АВ (стр. 070) |

98 333,33 |

|

|

Обороты за период |

98 333,33 |

Анализ счета 68.2 за 4 квартал 2020 года

|

Счет |

С кредита |

В дебет |

|

68.2 |

||

|

Сальдо на начало периода |

0,00 |

|

|

76.АВ (стр. 170) |

98 333,33 |

|

|

90.3 (стр. 010) |

196 666,67 |

|

|

Обороты за период |

196 666,67 |

98 333,33 |

|

Сальдо на конец периода |

98 333,33 |

Камеральная проверка заполнения строк 070 и 170 деклараций по НДС установит соответствие заявленных сумм.

***

Строка 170 входит в состав второй части раздела 3 декларации по НДС «Налоговые вычеты». Отражаются в ней вычеты с отгрузок, по которым покупатель предварительно перечислил своему поставщику авансовую оплату. Основанием для вычета является авансовый счет-фактура, выставленный продавцом покупателю при получении предварительной оплаты.

Важно понять, что сумма вычета налога по конкретной отгрузке (строка 170) не может быть больше, чем сумма НДС, ранее выделенная в предоплате и указанная в авансовом счете-фактуре (строка 070). В настоящее время налоговики настроили автоматическую проверку данной строки, поэтому поставщику нужно научиться правильно заполнять и проверять сумму строки 170

В настоящее время налоговики настроили автоматическую проверку данной строки, поэтому поставщику нужно научиться правильно заполнять и проверять сумму строки 170.

Еще больше материалов по теме в рубрике: «НДС».

Что проверяют инспекторы

При анализе деклараций необходимые показатели рассчитываются по имеющимся (54-м вместо ранее представленных 44-х) формулам в зависимости от статуса налогоплательщика и характера операций. С помощью этих формул проводится сверка значений между разд. 1 – 7 и 8 – 12. Например, согласно Контрольным соотношениям налоговики затребуют пояснения:

-

если сумма НДС в разд. 9 будет больше, чем в разд. 2 – 6 (п. 1.27);

-

если вычеты в разд. 8 будут меньше, чем в разд. 3 – 6 (п. 1.28);

-

если итоговое значение на последней странице разд. 8 (строка 190) будет больше суммы НДС к вычету (строка 180 разд. 8) (п. 1.32);

-

если сумма НДС по счету-фактуре, разница по корректировочному счету-фактуре (строки 200 – 210 разд. 9) не совпадает с итоговым значением на последней странице разд. 9 (строки 260 – 270) (пп. 1.37, 1.38).

Как заполнить раздел 2 декларации по НДС

Подробности Категория: Подборки из журналов бухгалтеру : 13.08.2015 00:00

Этот раздел заполняют налоговые агенты по НДС. Ими признаются компании, которые (ст. 161 НК РФ):

- приобретают товары (работы, услуги) у иностранной компании, которая не состоит на учете в налоговых органах РФ (п. п. 1, 2 ст. 161 НК РФ). Местом реализации должна быть территория РФ;

- арендуют, покупают (получают) федеральное имущество, имущество субъектов РФ или муниципальное имущество у органов госвласти и управления. Или органов местного самоуправления (п. 3 ст. 161 НК РФ);

- продают конфискованное имущество, имущество, реализуемое по решению суда, бесхозяйные ценности, клады и скупленные ценности, а также ценности, которые перешли по праву наследования государству. Исключение — продажа имущества банкрота (п. 4 ст. 161 НК РФ);

- в качестве посредника с участием в расчетах реализуют товары (работы, услуги, имущественные права) иностранных лиц, которые не состоят на учете в налоговых органах РФ (п. 5 ст. 161 НК РФ);

- являются собственником судна на 46-й календарный день после перехода к ним права собственности (как к заказчику строительства судна), если до этой даты они не зарегистрировали судно в Российском международном реестре судов (п. 6 ст. 161 НК РФ).

Кстати

Наличие договора на аренду государственного или муниципального имущества еще не означает, что арендатор стал налоговым агентом и должен перечислить НДС. Многое зависит от условий договора. Чтобы разобраться во всех нюансах, прочитайте статью «В каких случаях у арендатора госимущества не возникает обязанностей налогового агента по НДС».

Форма декларации по НДС

Форма декларации по НДС на 2015 год, порядок ее заполнения и форматы представления утверждены приказом ФНС России от 29.10.14 № ММВ-7-3/558@. Для наглядного примера мы подготовили:

Пример заполнения декларации по НДС (для плательщиков)

Пример заполнения декларации по НДС (для неплательщиков)

Бланк декларации.

Внимание!

Налоговый агент обязан представить декларацию независимо от того, является он плательщиком НДС или нет. Иными словами, компании на спецрежимах в виде УСН, ЕНВД ЕСХН или освобожденные от уплаты НДС тоже признаются налоговыми агентами и сдают декларацию по НДС (п. 3 ст. 80, п. 5 ст. 174 НК РФ).

Инструкция по заполнению раздела 2 декларации по НДС

Раздел 2 заполняется отдельно по каждому продавцу и арендодателю. В верхней части раздела 2 указывается ИНН, КПП и порядковый номер страницы. По строкам декларации по НДС отражаются следующие показатели:

Строка 010 — КПП подразделения иностранного предприятии, за которое отчитывается отделение иностранной компании (п. 7 ст. 174 НК РФ);

Строка 020 — наименование контрагента, по взаимоотношениям с которым возникла обязанность налогового агента исчислить НДС. В случаях, предусмотренных п. 4 и 6 ст. 161 НК РФ, в этой строке ставится прочерк.

Строка 040 — КБК 182 1 03 01000 01 1000 110;

Строка 050 — код ОКТМО того образования, на территории которого налоговый агент уплачивает налог;

Строка 060 — налог к уплате.

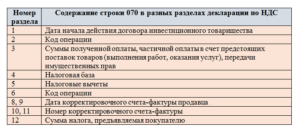

Строка 070 —код операции из приложения №1 к Порядку. Заполняют компании, указанные в ст. 161 НК РФ.

Компании, реализующие конфискат, и посредники, участвующие в расчетах с иностранцем, (п. 4 и 5 ст. 161 НК РФ) заполняют следующие строки. Эти показатели учитываются в строке 060 (стр. 060 = стр. 080 + стр. 090 – стр. 100):

Строка 080 — сумма налога по отгруженным за данный налоговый период товарам (выполненным работам, оказанным услугам, переданным имущественным правам);

Строка 090 — сумма налога с оплаты, частичной оплаты, полученной в указанном налоговом периоде, в счет предстоящей отгрузки товаров (выполнения работ, оказания услуг, передачи имущественных прав).

При отсутствии суммы налога по строке 080 сумма налога, сумма из строки 090 переносится в строку 060.

При отсутствии суммы налога по строке 090 сумма налога, сумма из строки 080 переносится в строку 060.

Регистрация изменения назначения ТМЦ в следующем квартале

Если входной НДС по приобретенным товарам был принят к налоговому вычету в одном налоговом периоде (отражен в Книге покупок и в разделе 3 Налоговой декларации по НДС), а изменение назначения способа учета НДС приобретенных товаров произошло в последующих налоговых периодах, то, как уже отмечалось ранее, необходимо произвести восстановление НДС.

Восстановление ранее принятого к вычету налога в программе производится автоматически при передаче ТЭНов для гарантийного ремонта с помощью документа Перемещение товаров (раздел Склад — гиперссылка на панели навигации Перемещение товаров).

Для проведения восстановления НДС при заполнении табличной части документа Перемещение товаров в графе Способ учета НДС получ. нужно указать новое значение способа учета НДС — Учитывается в стоимости, которое соответствует порядку учета входного НДС по запасным частям и материалам, приобретаемым для гарантийного ремонта.

Если при заполнении документа Перемещение товаров оставить прежний способ учета НДС — Принимается к вычету, то восстановить НДС необходимо с помощью регламентного документа Восстановление НДС, доступного из раздела Операции по гиперссылке на панели навигации Регламентные операции НДС.

После проведения документа Перемещение товаров будут сформированы бухгалтерские проводки:

- Дебет 10.05 Кредит 41.01

- — на стоимость передаваемых ТЭНов без НДС;

- Дебет 19.03 с третьим субконто Принимается к вычету Кредит 68.02

- — на сумму восстановленного НДС;

- Дебет 19.03 с третьим субконто Учитывается в стоимости Кредит 19.03 с третьим субконто Принимается к вычету

- — на сумму НДС, предъявленную продавцом в отношении передаваемого для гарантийного ремонта количества ТЭНов;

- Дебет 91.02 Кредит 19.03 с третьим субконто Учитывается в стоимости

- — на сумму восстановленного НДС, учитываемого в составе прочих расходов в соответствии со ст. 264 НК РФ.

В регистр НДС предъявленный вводятся две записи:

- сторнировочная запись с видом движения Расход с событием Восстановлен НДС;

- запись с видом движения Расход с событием НДС включен в стоимость на сумму НДС, относящуюся к ТЭНам, переданным для гарантийного ремонта.

В регистр Раздельный учет НДС одновременно вводятся две записи:

- с видом движения Расход в отношении способа учета НДС Принимается к вычету;

- с видом движения Приход и способом учета НДС Восстановлен (учитывается в стоимости) на сумму НДС по 3 штукам ТЭНов, переданным для гарантийного ремонта.

В регистр НДС Продажи вводится запись с событием Восстановление НДС (рис.6).

Рис. 6. Запись регистра «НДС продажи»

На основании записи регистра НДС Продажи заполняется Книга продаж, доступ к которой осуществляется из раздела Отчеты по кнопке на панели действий Книга продаж.

Восстановленная сумма налога отражается в строке 090 раздела 3 Налоговой декларации по НДС за II квартал 2014 года.

Зарегистрировать изменение назначения деталей, которые начинают использоваться в деятельности, освобожденной от налогообложения НДС, можно и с помощью документа Требование-накладная, который оформляется в момент передачи ТЭНов для выполнения работ по гарантийному ремонту стиральных машин.

В прошлом номере журнала «БУХ.1С» (см. № 6 (июнь), стр. 16) мы подробно рассматривали все возможные варианты изменения способа учета НДС для товаров и материалов.

Однако, в отличие от ситуации, когда заявляется налоговый вычет входного НДС при прекращении деятельности в рамках ЕНВД, для восстановления НДС нет предпочтения для применения какого-то из вариантов изменения способа учета НДС.

Строка 170 в декларации по НДС – что отражается

Актуальный бланк отчета утвержден в Приказе ФНС № ММВ-7-3/558@ от 29.10.14 г. Здесь же приведен электронный формат документа и порядок его составления.

В декларации по НДС в разделе 3 строка 170 входит в состав блока с вычетами. Продавец указывает здесь величину начисленного с полученных предоплат налога. В соответствии с п. 6 стат. 172 НК такие суммы налога берутся к вычетам с момента соответствующей отгрузки.

Откуда у продавца возникает нормативное право на вычеты по налогу с предоплат? Согласно порядку использования этих льгот, с момента отгрузки продукции (оказании услуг, исполнении работ), по которым ранее был получен аванс, можно заявить вычет. Ведь ранее, при поступлении предоплаты (частичной или в полном объеме) продавец уже начислил с ее суммы НДС к уплате в бюджет (подп. 2 п. 1 стат. 167 НК). Для этого выставляется авансовый счет-фактура (п. 3 стат. 168 НК). Со своей стороны, покупатель может применить вычет сразу при уплате средств.

Продавец же платит налог дважды – на дату поступления предоплаты и в момент выставления отгрузочного счет-фактуры. Чтобы избежать двойного налогообложения, применяется авансовый вычет. Такой НДС включается в строку 170 графы 3.

Раздел 3

В этом разделе собираются все данные для расчета налога. В него включаются операции, облагаемые НДС по обычным и расчетным ставкам, а также вычеты.

Строка 010 графы 3 соответствует сумме выручки, отраженной по кредиту счета 90.1 за отчетный период. Строка 010 графы 5 соответствует сумме НДС, отраженного по дебету счета 90.3.

Строка 070 графы 5 соответствует сумме авансового НДС, отраженного по дебету счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 090 графы 5 соответствует сумме, отраженной по дебету счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 118 графы 5 соответствует сумме, отраженной по кредиту счета 68 «НДС». Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге продаж.

Строка 120 графы 3 соответствует сумме, отраженной по кредиту счета 19.

Строка 130 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 170 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 190 графы 3 соответствует сумме, отраженной по дебету счета 68 «НДС» (без учета НДС, перечисленного в бюджет за предыдущий налоговый период). Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге покупок.

По строке 200 указывается налог, начисленный к уплате в бюджет.

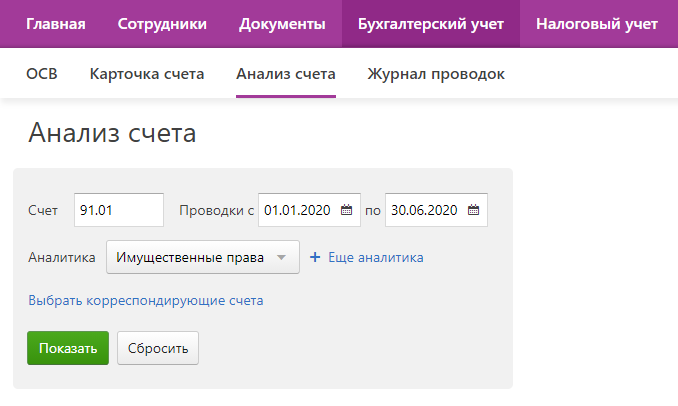

Как сформировано число в строке декларации

Чтобы проверить корректность расчета значения в строке:

- Нажмите на значок ⍰ в правой части строки. Откроется подсказка, в которой написано, какие обороты и по какому счету сформировали цифру в строке.

- Сформируйте анализ счета. Для этого:

- Нажмите «Бухгалтерский учет → «Анализ счета.

- Укажите период декларации.

- Выберите счет и аналитику из подсказки.

-

- Если в подсказке для одного счета указано несколько аналитик, в Анализе счета нажмите Еще аналитика и укажите все аналитики из подсказки.

- Если в подсказке указано несколько счетов, сформируйте Анализ счета по каждому из них. Результаты нужно будет сложить или вычесть – как написано в формуле в подсказке.

-

Если в подсказке указан не просто оборот по счету (например, Обороты по кредиту счета 91.01 с аналитикой Имущественные права), а корреспонденция счетов (например, Обороты по проводке 91.02 с аналитикой Прочее имущество — 68.ндс), в Анализе счета укажите корреспондирующий счет.

- 3. Узнать, какие документы сформировали этот оборот, можно в Анализе счета. Для этого нажмите на нужную строку двойным нажатием мыши. Откроется список документов с номерами, датами, суммами и другой информацией.4. Подставьте суммы, полученные в Анализе счета, в формулу из подсказки. Таким образом можно понять, каким образом рассчиталась сумма в строке декларации.

Много подсказок содержит печатная форма декларации. Нажмите «Распечатать отчет и посмотрите подписи к строкам печатной формы. Это можно сделать, даже если декларация еще не совсем готова.

Исходные данные

Итак, для примера возьмем организацию, которая занимается оптовой торговлей. Организация закупает товары как на внутреннем рынке, так и путем импорта. Товары могут быть реализованы по ставкам 18% и 0%. При этом организация ведет раздельный учет НДС.

В первом квартале 2021 года в учете зарегистрированы операции:

- Выданы авансы поставщикам, сформированы счета-фактуры на аванс;

- Получены авансы от покупателей, сформированы счета-фактуры на аванс;

- Приобретены товары под деятельность, облагаемую НДС 18%;

- Приобретены товары под деятельность, облагаемую НДС 0%;

- Приобретены импортные товары, зарегистрирован таможенный НДС;

- Зарегистрирован входящий НДС по услугам сторонних организаций, который должен быть распределен на операции по 18% и 0%;

- Приобретено основное средство по ставке НДС 18%, сумму налога необходимо распределить на операции по разным ставкам НДС;

- Реализованы товары по ставке НДС 18%;

- Реализованы товары под деятельность, облагаемую НДС 0%;

- Часть товаров, по которым НДС по ставке 18% ранее был принят к вычету, реализована по ставке 0% – отражено восстановление НДС, принятого к вычету;

- Отражена отгрузка без перехода права собственности и затем реализация отгруженных товаров;

- Подтверждена ставка 0% для реализаций;

- Выполнены регламентные операции по НДС – сформированы записи книги продаж и покупок, распределен НДС на операции по 18% и 0%, подготовлены записи книги покупок для ставки 0%.

Переход на «Зарплату и управление персоналом 3.1»

Сменила я тут работу и уже после того, как я приступила к исполнению обязанностей, мой новый начальник мне призналась, что выбор пал на меня только из-за того, что я знаю программу. Справедливости ради, эта уверенность была основана только на том, что я прошла тестирование, включающее только основные операции кадрового делопроизводства. Так или иначе, а работодатель попал в точку, нанимая меня в надежде, что я решу проблему: нужно перейти «с 8.2 на 8.3». Ничего сложного, скажет большинство, я тоже так говорю, но ситуация осложнялась некоторым количеством предшественников, которые уже «нафеячили» в программах до меня. Взять и сделать все заново мне не разрешили, так что пришлось исходить из того, что есть, и именно это дало пищу для размышлений и, в конце концов, привело к написанию этих рекомендаций.

Если перед Вами стоит задача перехода с ЗУП 2.5 на ЗУП 3.1, я попробую облегчить Вам жизнь этой статьей.

Перечень контрольных соотношений

Контрольные соотношения — это сверка показателей налоговой декларации по НДС на соответствие общих сумм по разделам декларации. Смотрите их в таблице от ФНС.

Учтите сокращения в графе «Контрольные соотношения» таблицы:

- «р.» — раздел;

- «ст.» — строка;

- «гр.» – графа;

- «прил.» — приложение;

- «дНДС» — декларация по НДС.

Контрольные соотношения показателей налоговой декларации по налогу на добавленную стоимость, свидетельствующие о нарушении порядка ее заполнения, в части реализации положения пункта 5.3 статьи 174 НК РФ

| № п⁄п | Контрольное соотношение | Описание Контрольного соотношения |

| 1 | р. 3. ст. 200 гр. 3 = р. 3. ст. 118 гр. 5 — ст. 190 гр. 3 | Сопоставление показателей внутри Раздела 3 Декларации по налогу на добавленную стоимость (далее – Декларация) Cумма налога, подлежащая уплате в бюджет по Разделу 3, равна разнице величины общей суммы налога, исчисленной с учетом восстановленных сумм налога по Разделу 3 и общей сумме налога, подлежащей вычету по Разделу 3 |

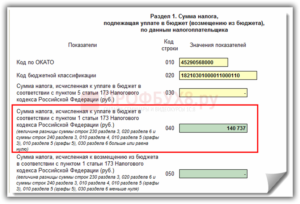

| 2 | ст. 040 р. 1 = (ст. 200 р. 3 + ст. 130 р. 4 + ст. 160 р. 6) — (ст. 210 р. 3 + ст. 120 р. 4 + ст. 080 р. 5 + ст. 090 р. 5 + ст. 170 р. 6) | Сопоставление показателей Раздела 1 Декларации с Разделами 3, 4, 5, 6 Декларации Cумма налога, подлежащая уплате в бюджет в соответствии с пунктом 1 статьи 173 Налогового кодекса Российской Федерации в Разделе 1 Декларации, равна суммарно отраженному к уплате по Разделам 3, 4, 5, 6 Декларации |

| 3 | гр. 5 ст. 118 р. 3 + сумма ст. 050 и 130 р. 6 сумма ст. 060 по всем листам р. 2 + сумма ст. 050 р. 4 + ст. 080 р. 4 = р. 9 + | Сопоставление показателей суммового значения Разделов 2, 3, 4, 6 и 9 Декларации Общая сумма исчисленного налога по Разделам 2, 3, 4, 6 Декларации равна итоговой сумме налога по Разделу 9 Декларации с учетом Приложения к Разделу 9 Декларации |

| 4 | ст. 190 р. 3 + сумма стр. 030 и 040 р. 4 + ст. 080 и 090 р. 5 + ст. 060 р. 6 + ст. 090 р. 6 + ст. 150 р. 6 = ст. 190 р. 8 + | Сопоставление показателей суммового значения Разделов 3, 4, 5, 6 и 8 Декларации Общая сумма вычетов по Разделам 3, 4, 5, 6 Декларации равна итоговой сумме вычетов по Разделу 8 Декларации с учетом Приложения к Разделу 8 Декларации |

| 5 | сумма ст. 180 р. 8 = ст. 190 на последней странице р. 8 | Выявление несоответствий в Разделе 8 Декларации Сумма всех вычетов построчно по Разделу 8 Декларации равна итоговой сумме вычетов по Разделу 8 |

| 6 | стр. 005 прил. 1 к р. 8 дНДС + сумма ст. 180 прил. 1 к р. 8 дНДС = ст. 190 на последней странице прил. 1 к р. 8 дНДС | Выявление несоответствий в Приложении 1 к Разделу 8 Декларации Сложение итоговой суммы налога по книге покупок Приложения 1 к Разделу 8 и суммы налога по счету фактуре, разница суммы налога по корректировочному счету-фактуре, принимаемая к вычету равно сумме налога всего по Приложению 1 к Разделу 8 Декларации |

| 7 | сумма ст. 200 р. 9 = ст. 260 р. 9 на последней странице | Выявление несоответствий сведений в Разделе 9 Сумма налога по счету-фактуре, по ставке 20% Раздела 9 Декларации равна сумме налога по книге продаж по ставке 20% Раздела 9 Декларации на последней странице |

| 8 | сумма ст. 210 р. 9 = ст. 270 р. 9 на последней странице | Выявление несоответствий сведений в Разделе 9 Сумма налога по счету-фактуре, по ставке 10% Раздела 9 Декларации равна сумме налога по книге продаж по ставке 10% Раздела 9 Декларации на последней странице |

| 9 | сумма ст. 205 р. 9 = ст. 265 р. 9 на последней странице | Выявление несоответствий сведений в Разделе 9 Сумма налога по счету-фактуре, по ставке 18% Раздела 9 Декларации равна сумме налога по книге продаж по ставке 18% Раздела 9 Декларации на последней странице |

| 10 | ст. 050 прил. 1 к р. 9 дНДС + сумма ст. 280 прил. 1 к р. 9 дНДС = ст. 340 прил. 1 к р. 9 дНДС | Выявление несоответствий сведений в Приложении 1 к Разделу 9 Сложение итоговой суммы налога по книге продаж по ставке 20% Приложения 1 к Разделу 9 Декларации равно сумме налога по Приложению 1 к Разделу 9 Декларации по ставке 20% |

| 11 | ст. 060 прил. 1 к р. 9 дНДС + сумма ст. 290 прил. 1 к р. 9 дНДС = ст. 350 прил. 1 к р. 9 дНДС | Выявление несоответствий сведений в Приложении 1 к Разделу 9 Сложение итоговой суммы налога по книге продаж по ставке 10% Приложения 1 к Разделу 9 Декларации равна сумме налога по Приложению 1 к Разделу 9 Декларации по ставке 10% |

| 12 | ст. 055 прил. 1 к р. 9 дНДС + сумма ст. 285 прил. 1 к р. 9 дНДС = ст. 345 прил. 1 к р. 9 дНДС | Выявление несоответствий сведений в Приложении 1 к Разделу 9 Сложение итоговой суммы налога по книге продаж по ставке 18% Приложения 1 к Разделу 9 Декларации равна сумме налога по Приложению 1 к Разделу 9 Декларации по ставке 18% |

Как заполняется раздел 3 декларации по НДС в сервисе

Особенность сервиса в том, что в разделе 3 декларации по НДС налоговая база (графа 3) рассчитывается по графе 5, по формуле:

значение в графе 3 = значение в графе 5 / 0.2

Строка 010 — реализация по ставке НДС 20%

графа 5 = оборот по проводке: дебет 90.03 — кредит 68.ндс со ставкой 20%

плюс оборот по проводке: 91.02 — кредит 68.ндс со ставкой 20%

минус обороты по проводке: 91.02 с аналитикой Убытки прошлых лет — 68.ндс со ставкой 20%).

графа 3 = графа 5 / 0.20.

Строка 020 — реализация по ставке НДС 10%

графа 5 = оборот по проводке: дебет 90.03 — кредит 68.ндс со ставкой 10%

плюс оборот по проводке: 91.02 — кредит 68.ндс со ставкой 10%

минус обороты по проводке: 91.02 с аналитикой Убытки прошлых лет — 68.ндс со ставкой 10%).

графа 3 = графа 5 / 0.10.

Строка 030 и строка 040 в сервисе не заполняются.

Строка 041 — реализация по ставке НДС 18%

графа 5 =оборот по проводке: дебет 90.03 — кредит 68.ндс со ставкой 18%

плюс оборот по проводке: 91.02 — кредит 68.ндс со ставкой 18%

минус обороты по проводке: 91.02 с аналитикой Убытки прошлых лет — 68.ндс со ставкой 18%).

графа 3 = графа 5 / 0.18.

Строка 042 в сервисе не заполняется.

Строка 070 — информация о полученных оплатах (т. е. авансах от покупателей и заказчиков)

графа 5 — НДС с полученных авансов.

графа 5 = оборот по проводке: дебет 76.авп — кредит 68.ндс.

графа 3 — полученные авансы − НДС с полученных авансов.

графа 3 = обороты по проводке: (дебет 76.авп — кредит 68.ндс со ставкой 20%) × 120 / 20 в составе операций «Оплата от клиентов авансом», «Оплата товаров и услуг клиентами авансом»

плюс обороты по проводке: (дебет 76.авп — кредит 68.ндс со ставкой 10%) × 110 / 10

плюс обороты по проводке: (дебет 76.авп — кредит 68.ндс со ставкой 18%) × 118 / 18.

Строка 080 — суммы налога, подлежащие восстановлению (НДС с уплаченных авансов, принятый ранее к вычету, а также аннулирование ранее принятого вычета по НДС).

графа 5 = обороты по проводке: дебет 76.авв — кредит 68.ндс.

плюс обороты по проводке: дебет 19 — кредит 68.ндс

плюс обороты по проводке: дебет 91.02 Убытки прошлых лет — кредит 68.ндс.

в графе 3 значения нет.

Строка 090 — НДС с уплаченных авансов, принятый ранее к вычету (входит в строку 080, в строке 090 расшифровывается).

графа 5 = обороты по проводке: дебет 76.авв — кредит 68.ндс.

графа 3 не заполняется.

Строка 118 — общая сумма налога, исчисленная с учетом восстановленных сумм налога.

графа 5 = строка 010 + строка 020 + строка 041 + строка 070 + строка 080.

графа 3 не заполняется.

В строках 120 — 210 есть только одна графа с суммами.

Строка 120 — НДС с приобретенных ТМЦ и услуг, а также возвращенных авансов.

Строка 120 = обороты по проводке: дебет 68.ндс — кредит 19 с аналитикой Покупка.

плюс обороты по проводке: дебет 68.ндс — кредит 91.01

плюс обороты по проводке: дебет 68.ндс — кредит 76.авп в части возвращенных авансов.

Строка 130 — НДС с уплаченных авансов.Строка 130 = обороты по проводке: дебет 68.ндс — кредит 19 с аналитикой Аванс.

Строка 170 — НДС с полученных авансов, уплаченный ранее.Строка 170 = обороты по проводке: дебет 68.ндс — кредит 76.авп без НДС с возвращенных авансов.

Строка 180 — НДС налогового агента.

Строка 180 = обороты по проводке: дебет 68.ндс — кредит 19.аг.

Строка 190 — общая сумма НДС, подлежащая вычету.Строка 190 = строка 120 + строка 130 + строка 170 + строка 180.

Строки 200 и 210 — итоговые строки раздела 3. Заполняется или строка 200, или строка 210:

строка 200 — итого сумма НДС, исчисленная к уплате в бюджет по разделу 3.

Если строка 118 — строка 190 >= 0, то заполняется строка 200 = строка 118 — строка 190, строка 210 при этом не заполняется.

строка 210 — итого сумма НДС, исчисленная к уменьшению по разделу 3.

Если строка 118 — строка 190 < 0, то заполняется строка 210 = (строка 118 — строка 190), знак минус отбрасывается, строка 200 при этом не заполняется.

Проверьте:

-

значение в графе 3 строки 010 раздела 3 должно быть равно значению в графе 14 печатной формы книги продаж,

-

значение в графе 3 строки 020 раздела 3 должно быть равно значению в графе 15 печатной формы книги продаж,

- значение в графе 3 строки 041 раздела 3 должно быть равно значению в графе 14а печатной формы книги продаж,

-

значение в строке 118 раздела 3 должно быть равно сумме значений в графах 17, 17а, 18 печатной формы книги продаж,

-

значение в строке 190 раздела 3 должно быть равно значению в графе 16 в строке «Всего» печатной формы книги продаж.

Порядок заполнения декларации по ндс

Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Следственный комитет и Налоговая служба разработали методические рекомендации по установлению фактов умышленной неуплаты налогов и формированию доказательной базы.

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Недавно Алтайское отделение ПФР выпустило неоднозначное информационное сообщение, касающееся правил представления СЗВ-М. В информации говорилось, что «даже в случае отсутствия работников, трудящихся по найму, работодатель все равно подает сведения, но только без указания списка застрахованных лиц».

В ПБУ «Учетная политика» внесены изменения

С 06.08.2017 года вступают в силу поправки в ПБУ 1/2008 «Учетная политика организаций». Так, в частности, установлено, что в случае, когда федеральными стандартами не предусмотрен способ ведения бухучета по конкретному вопросу, компания может разработать свой способ.

Недобросовестным налогоплательщикам могут отказать в приеме отчетности

Хабаровские налоговики сообщили, что территориальные инспекции вправе не принимать декларации у организаций, обладающих признаками недобросовестных плательщиков.

Как давать пояснения к расчету по взносам

Если в расчете по взносам отражены необлагаемые суммы либо пониженные тарифы, то при камеральной проверке расчета ИФНС направит вам требование. В нем она запросит документы, подтверждающие обоснованность отражения таких сумм и тарифов. Ваша задача — правильно ответить на это требование.

Утвержден новый порядок работы налоговиков с невыясненными платежами

Суточные разъездным работникам: начислять ли НДФЛ и взносы

Если работа сотрудника связана с постоянными разъездами, то суммы выдаваемых ему суточных не облагаются ни взносами, ни НДФЛ в полном объеме, а не только в пределах общего лимита.

Заполнение налоговой декларации по НДС

Актуально на: 27 марта 2017 г.

Налоговая декларация по НДС

Все плательщики НДС обязаны подавать декларации по НДС по итогам каждого квартала (утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@ ). Декларации могут быть представлены ими в ИФНС только в электронном виде путем передачи по телекоммуникационным каналам связи – ТКС (ст. 163. п. 5 ст. 174 НК РФ ).

Коммерческая организация, которая просто продает и покупает товары (не выполняет обязанности налогового агента по НДС, не совершает экспортных операций, не работает как посредник) должна заполнить в декларации:

- титульный лист;

- раздел 1, где показывается сумма НДС к уплате (к возмещению из бюджета);

- раздел 3. В нем отражается расчет суммы налога;

- разделы 8 и 9, в которых указываются сведения из книг покупок и книг продаж, соответственно.

Также, возможно, понадобится заполнить раздел 7 налоговой декларации по НДС. В нем отражаются не облагаемые НДС операции, в том числе освобожденные от обложения НДС.

Остальные разделы декларации также имеют свое предназначение и их необходимо заполнять тем налогоплательщикам и налоговым агентам, у которых в прошедшем периоде, были соответствующие операции. Например, если вы выступаете в качестве налогового агента по НДС, то должны будете заполнить еще и раздел 2 декларации.

Порядок заполнения налоговой декларации по НДС

Заполнение налоговой декларации по НДС начинается с титульного листа. Оно происходит по общим правилам (раздел III Порядка заполнения декларации, утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@ ). Здесь внимательнее нужно быть с кодом налогового периода. Поскольку в нем ошибиться, пожалуй, проще всего.

Данные о счетах-фактурах, зарегистрированных в книге покупок, по которым налог принимается к вычету, указываются в разделе 8 (код вида операции, номер и дата счета-фактуры, ИНН и КПП продавца, стоимость покупок по счету-фактуре, сумма НДС, принятая к вычету, и др.). А сведения о счетах-фактурах, зарегистрированных в книге продаж, должны быть отражены в разделе 9 (код вида операции, номер и дата счета-фактуры, ИНН и КПП покупателя, стоимость продаж по счету фактуре, сумма НДС по определенной ставке и др.).

На основании информации, которая содержится в разделах 8 и 9, заполняется раздел 3 декларации. А после раздела 3 можно переходить и к заполнению раздела 1.

Лучше разобраться с тем, как заполнить налоговую декларацию по НДС, поможет образец заполненной декларации по НДС. Он приведен на странице.