Корректировка российской бухгалтерской отчетности для проведения финансового анализа: алгоритм действий

Содержание:

- Степень существенности ошибок

- Исправление ошибок в налоговом учете

- Компания изменила «прописку»

- Способы исправления ошибок в бухгалтерском учете за 2020 год

- Пример: корректировка бухгалтерской отчетности за 2021 год

- Уточненная бухгалтерская отчетность

- Что такое уточненная декларация

- Методы устранения ошибок в ведении учета

- Оформление уточненной налоговой декларации

- Как подготовить и сдать в налоговую корректировочный баланс

- Как можно сдавать баланс за 2018, чтобы не нарушать закон: новости

- Корректировка баланса

- Корректировка бухгалтерской отчетности

- Годовая бухгалтерская отчетность – исправление и корректировка ошибок

- Корректировка ошибок предыдущих периодов бухучета

- Корректировка реализации прошлого периода в сторону уменьшения

- Устранение несерьезного недоразумение в бухучете

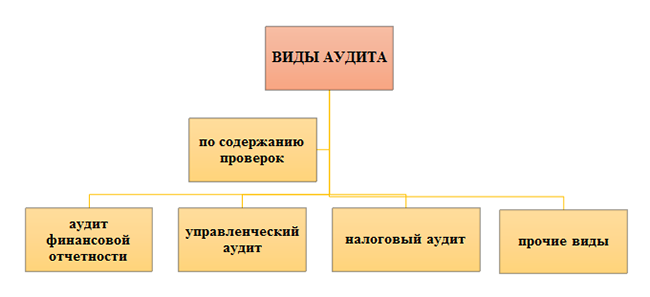

Степень существенности ошибок

Заметим, что все ситуации, рассмотренные выше, относятся только к существенным ошибкам. Если бухгалтер нашел незначительную помарку или неточность, то независимо от срока выявления исправительные записи вносятся текущим периодом. То есть отчетный прошлый период не затрагивается, и новые исправительные финотчеты не составляются.

Следовательно, можно ли подать корректировку годовой бухгалтерской отчетности при незначительной помарке? Нет, нельзя. Исправления вносятся только по существенным ошибкам.

Существенной признается та ошибка, которая отдельно или в совокупности с другими показателями бухотчетности может привести к искажению общего представления о финансово-экономическом положении предприятия, а также привести к принятию неверных управленческих решений пользователями финотчетности.

Как определяется существенность ошибок? Порядок определения существенности компания устанавливает самостоятельно. Данное решение необходимо закрепить в учетной политике. Например, прописать: «ошибка признается существенной, если ее значение искажает показатель любой строки отчета более, чем на 10 %».

Ситуация № 1. Нашли ошибку до или во время составления финотчетности.

В таком случае бухгалтер вносит корректирующие записи в отчетном периоде. Иными словами, если ошибка найдена в момент составления бухгалтерской отчетности, то неверная запись (операция, проводка) исправляется. Следовательно, отчет уже будет составлен верно, и предоставлять исправленную версию никуда не нужно.

Ситуация № 2. Неточность выявлена до сдачи финансовой отчетности в ФНС.

Годовой отчет составлен, но еще не отправлен на проверку в госорганы, а также не передан на утверждение владельцам. Если ошибка выявлена именно в этот период, то для нормализации бухгалтерской отчетности необходима корректировка. Бухгалтер должен исправить неточность и переформировать бухбаланс. Причем исправительные проводки вносятся последним месяцем отчетного периода (декабрь). Неправильная версия отчета подлежит замене на достоверный экземпляр.

Исправление ошибок в налоговом учете

Если положения ПБУ 22/2010 являются актуальными для юрлиц, поскольку самозанятое население не обязано вести бухучет, то порядок исправления ошибок в налоговом учете касается и предпринимателей, и организации.

Порядок исправления ошибок в налоговом учете подробно расписан в ст. 54 НК РФ.

Если ошибка в расчете налоговой базы за прошлые годы была обнаружена в текущем отчетном периоде, то нужно провести перерасчет налоговой базы и суммы налога за период совершения ошибки.

Если определить период совершения ошибки нельзя, то перерасчет производится в том отчетном периоде, в котором найдена ошибка.

Ошибки в налоговом учете, в результате чего налоговая база была занижена, а значит, и недоплачен налог в бюджет, нужно не только исправить, но и предоставить в ИФНС уточненку за период совершения ошибки (ст. 81 НК РФ). Однако если ошибка обнаружена в ходе налоговой проверки, то подавать уточненку не нужно. При этом сумма недоимки или переплаты будет зафиксирована в материалах проверки, и налоговики внесут эти данные в карточку лицевого счета компании. Если же фирма передаст в налоговый орган уточненку, то данные в карточке задвоятся.

Если на конец года имеет место спор с ИФНС и велика вероятность доначислений налогов (штрафных санкций), то в бухотчетности надо признать оценочное обязательство. Подробнее об этом – в материале «Налоговый спор = оценочное обязательство».

В том случае, когда компания переплатила налог из-за собственной ошибки, она может подать уточненку или же не исправлять ошибку (например, сумма переплаты незначительная). Еще один вариант, которым может воспользоваться фирма, — уменьшить налоговую базу в периоде обнаружения ошибки на величину завышения налоговой базы в предыдущем периоде. Так можно сделать при расчете транспортного налога, НДПИ, УСН и налога на прибыль.

ВНИМАНИЕ! Таким способом нельзя воспользоваться при выявлении ошибок по расчету НДС, поскольку исправлять завышенный НДС можно только путем сдачи уточненки за период совершения ошибки. Если фирма работала в убыток и выявила ошибку в прошлом периоде, которая увеличит убыток, то эти расходы включать в расчет налога за нынешний период нельзя

Компании следует подать уточненку с новыми суммами расходов и убытка (письмо Минфина от 23.04.2010 № 03-02-07/1-188)

Если фирма работала в убыток и выявила ошибку в прошлом периоде, которая увеличит убыток, то эти расходы включать в расчет налога за нынешний период нельзя. Компании следует подать уточненку с новыми суммами расходов и убытка (письмо Минфина от 23.04.2010 № 03-02-07/1-188).

Что делать, если выявлены ошибки в первичных документах, детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Путеводитель по налогам.

Компания изменила «прописку»

Если компания переезжает и меняет свой адрес, то уточненку нужно будет сдать в тот налоговый орган, в который она встанет на учет, но код ОКТМО указывается тот же, что и в первичной декларации (письмо УФНС России по г. Москве от 30.10.2008 № 20-12/101962).

Необходимо обратить внимание, что все разъяснения чиновников даны в то время, когда применялся код ОКАТО. В связи с заменой кода ОКАТО на код ОКТМО надо полагать, что все приведенные выше выводы не потеряли свою актуальность и в настоящее время

Также нужно иметь в виду, что при изменении организацией или ее ОП своего места нахождения и уплате налога или авансов в течение года в бюджеты разных субъектов РФ, в составе уточненки можно представить соответствующее количество страниц подразделов 1.1 и 1.2 Раздела 1.

Например, при изменении адреса 1 августа в уточненной декларации за полугодие сумма доплаты (уменьшения) аванса за полугодие и ежемесячный аванс по сроку уплаты «не позднее 28 июля» указываются в подразделах 1.1 и 1.2 Раздела 1 с кодом по ОКТМО по старому месту нахождения. На отдельной странице подраздела 1.2 Раздела 1 с новым кодом по ОКТМО приводятся суммы авансов со сроком уплаты «не позднее 28 августа» и «не позднее 28 сентября».

Так сказано в п. 4.6 порядка.

При переезде подразделения в уточненке заполняют реквизит «ИНН/КПП изменившего полномочия (закрытого) обособленного подразделения», указывая здесь старый КПП обособки (п. 2.8 порядка).

Если у вас есть доступ к КонсультантПлюс, проверьте нужно ли вам сдать уточненку. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Способы исправления ошибок в бухгалтерском учете за 2020 год

Порядок исправлений зависит от существенности ошибки и периода выявления:

- Ошибки 2020 года, выявленные до конца 2020 года, исправляем в том месяце, в котором они были выявлены.

- Несущественную ошибку, допущенную в 2019 году, но выявленную в 2020-м, уже после утверждения отчетности за 2019 год, исправляем записями по соответствующим счетам бухучета в том месяце 2020 года, в котором ошибку выявили; прибыль или убыток, полученные в результате исправления ошибки, относим на счет 91.

- Ошибка 2020 года, которую обнаружили в 2021 году, но до даты подписания бухотчетности за 2020 год, исправляем путем внесения записи в операции бухучета за декабрь 2020 года. Аналогично исправляются и существенные ошибки в учете, которые были обнаружены после подписания отчетности за 2020 год, но до даты ее предоставления госоргану или собственникам (акционерам).

- Если ошибка 2020 года существенная, а отчетность за 2020 год уже подписана и предоставлена собственникам (акционерам) и госорганам, но не утверждена, исправляем ее учетными записями, которые будут датированы декабрем 2020 года. При этом в новом варианте бухотчетности нужно указать, что эта отчетность заменяет первоначально предоставленную и указать основания для замены.

ВНИМАНИЕ! Новую отчетность нужно обязательно представить всем адресатам, кому представлялась предыдущая неисправленная отчетность. Существенная ошибка за 2020 год выявлена после утверждения бухотчетности за 2020 год — исправляем записями по счетам бухучета уже в 2021 году

В проводках будет задействован счет 84

Существенная ошибка за 2020 год выявлена после утверждения бухотчетности за 2020 год — исправляем записями по счетам бухучета уже в 2021 году. В проводках будет задействован счет 84.

Пример:

Бухгалтер ООО «Перспектива» в мае 2021 года обнаружил, что не отразил в операциях за 2020 год арендную плату в размере 100 000 руб. Это существенная ошибка согласно учетной политике ООО «Перспектива», к тому же она выявлена после утверждения отчетности за 2020 год. Бухгалтер сделает проводку:

Дт 84 Кт 76 на сумму 100 000 руб. — выявлен ошибочно не отраженный расход за 2020 год.

Кроме того, ООО «Перспектива» должно сдать уточненку по налогу на прибыль за 2020 год.

Также при исправлении существенной ошибки, обнаруженной после утверждения годовой отчетности, нужно произвести ретроспективный перерасчет показателей бухгалтерской отчетности — это процедура приведения показателей отчетности в соответствующий вид так, как будто ошибка не была допущена. Например, если после ретроспективного пересчета данных показатель прибыли за 2020 год уменьшился с 200 000 руб. до 100 000 руб., то в отчетах 2021 года в графах сравнительных данных за 2020 год следует указывать уже не 200 000 руб. (по утвержденному отчету), а 100 000 руб. (по исправлению). Эту процедуру разрешено не делать компаниям, применяющим упрощенные способы ведения бухучета.

О том, какую отчетность сдают компании, ведущие учет упрощенным способом, читайте в материале «Упрощенная бухгалтерская финансовая отчетность — КНД 0710096».

Информацию о выявленных существенных ошибках прошлых лет, которые были исправлены в отчетном периоде, нужно обязательно указывать в пояснительной записке к годовой бухотчетности. Юрлицо должно указать характер ошибки, сумму корректировки по каждой статье отчетности и корректировку вступительного сальдо. Если организация указывает информацию о прибыли, приходящейся на 1 акцию, то в пояснительной записке также указывается сумма корректировки по данным о базовой и разводненной прибыли на 1 акцию.

Какие еще сведения нужно указывать в пояснительной записке, рассказывается в статье «Составляем пояснительную записку к бухгалтерскому балансу (образец)».

В соответствии с письмом Минфина от 22.01.2016 № 07-01-09/2235 организация имеет право самостоятельно разработать алгоритм исправления ошибок в учете и отчетности на основании действующего законодательства. Выбранный порядок рекомендуем закрепить в учетной политике.

Пример: корректировка бухгалтерской отчетности за 2021 год

10 апреля 2021 после сдачи финансовой отчетности ООО «Луч» в ИФНС, установлена неточность в расчете полагающихся дивидендов. Искажение составило 11% от достоверной суммы начисленных выплат. Поскольку финансовая отчетность компании еще не утверждена владельцами, но уже сдана в ИФНС и органы статистики, для нормализации бухгалтерской отчетности необходима корректировка.

Бухгалтеру придется поставить ИФНС в известность, в срочном порядке:

- Сделать исправительные проводки, датируя их 31 декабря 2017;

- Пересчитать итоги работы по году;

- Составить новый вариант финансовой отчетности;

- Представить во все контролирующие органы с необходимым письменным сопровождением о внесенных изменениях.

Уточненная бухгалтерская отчетность

Также информацию построке 1230 можно детализировать, например, в зависимости от того, кто является должником — организация или гражданин. Построчное заполнение баланса смотрите в таблице.

Надо ли сдавать уточненный баланс, если нашли ошибки в учете?

Если сданная бухгалтерская отчетность была уже утверждена учредителями, то сдавать уточненную не нужно. Ошибки, которые нашли после того, как учредители подписали протокол общего собрания, исправлять нужно в текущем периоде. То есть в отчетности за 2016 год. При этом корректировать ранее сданную отчетность не придется. Если же ошибки нашли в отчетности, которую еще не успели утвердить (а такое возможно), то уточненный баланс нужно сдать. Как исправить ошибки в бухучете и бухгалтерской отчетности, читайте в рекомендации.

Как отражать в Бухгалтерском балансе информацию о выданных (полученных) авансах — с учетом НДС или за минусом НДС?

Информацию об авансах отражайте в Бухгалтерском балансе за минусом НДС. При этом помните о двух важных правилах.

Отчет о финансовых результатах

Кто обязан составлять Пояснения к Отчету о финансовых результатах?

Составлять Пояснения должны все организации, которые ведут бухучет. Исключение — организации, которые вправе применять упрощенные формы учета и отчетности. Например, это малые предприятия, которые не подлежат обязательному аудиту, а также большинство некоммерческих организаций. Но в некоторых ситуациях даже малые организации должны составлять Пояснения.

Как в Отчете о финансовых результатах отразить рекламные расходы?

Ответ на этот вопрос зависит от того, в каком порядке вы учитываете коммерческие расходы (а именно к ним относятся и рекламные). Если такие затраты полностью относите к текущему периоду, то расходы на рекламу отразите по строке 2210 «Коммерческие расходы» Отчета. А если распределяете между стоимостью отдельных видов продукции, то отражайте их по строке 2120 «Себестоимость продаж». Порядок учета коммерческих расходов должен быть прописан в учетной политике. Построчное заполнение отчета о финансовых результатах смотрите в таблице.

По какой строке Отчета о финансовых результатах отражать единый налог по упрощенке или ЕНВД?

Ответ на вопрос зависит от того, по какой форме организация составляет отчет. Если организация применяет общеустановленную форму, то налог отразите по строке 2410 «Текущий налог на прибыль». Если же упрощенную форму, то по строке «Налоги на прибыль (доходы)». Как заполнить Отчет о финансовых результатах, читайте в рекомендации.

Материал взят из БСС «Система Главбух»

Обратная связь

Что такое уточненная декларация

При обнаружении ошибок или недостоверных сведений в представленной в налоговый орган налоговой декларации, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести соответствующие изменения путём представления уточнённой декларации (абз. 2 п. 1 ст. 81 НК РФ).

В каких случаях обязательно подается исправленная декларация

Уточнённая налоговая декларация подается в следующих случаях:

- При обнаружении ошибок в сданной форме, которые занизили суммы налога налогоплательщик обязан сдать уточненку.

- При обнаружении ошибок в декларации, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести изменения и сдать новую отчетность.

То есть если обнаруживается, что в первичной декларации была допущена ошибка. В таком случае нужно подать исправления. Однако в ее приеме может иногда отказывают. В каких случаях это возможно, как правильно оформить уточненную налоговую декларацию, каким образом перечисляются недоимки и пени, а также другие полезные вопросы и ситуации мы рассмотрим в этой статье.

Уточненку подавать не нужно

, если отражение операций по выплате зарплаты в расчете 6-НДФЛ не привело к занижению или завышению суммы налога.

Три случая представления уточненной декларации:

- Уточненная отчетность сдана в налоговый орган до истечения срока подачи налоговой декларации. Такая декларация считается поданной в день подачи уточненной налоговой декларации.

- Уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации, но до истечения срока уплаты налога.Налогоплательщик освобождается от ответственности, если уточнённая налоговая декларация была представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом факта неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки.

- Уточнённая налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации и срока уплаты налога.

Методы устранения ошибок в ведении учета

Существует несколько вариантов развития событий:

Удалось заменить факт допущенной ошибки до того как руководство подписало документ за какой-либо отчетный период;

Удалось заменить факт допущенной ошибки уже после подписания руководством данного документа. То есть происходит исправление ошибок после утверждения отчетности

При этом очень важно является ли ошибка серьёзной или по факту она не особо существенна.

Причем является данная допущенная неточность серьезной или гнет должна определять сама фирма. Для этого положения, по которым оценивается степень серьезности подобных ошибок, могут быть указаны в учетной политике организации.

Обычно при любой ошибке оставляется бухгалтерская справка, где указывается факт того что данная неточность была обнаружена и производятся корректировки, а затем указываются проводки необходимые для исправления.

Оформление уточненной налоговой декларации

Для оформления и заполнения налоговых деклараций существует строго установленная форма, утвержденная Министерством Финансов РФ. Об этом сказано в пункте 2 статьи 80 Налогового кодекса Российской Федерации).

Стоит отметить, что уточненка должна составляться на бланке налоговой декларации, который действовал в период допущения ошибки. Об этом сказано в абзаце 2 пункта 5 статьи 81 Налогового кодекса РФ.

Уточненная декларация оформляется аналогично первичной декларации и на тех же бланках. Однако титульный лист имеет отличия в оформлении. В нем должен указываться код уточненной декларации. Согласно положений раздела 2 Единых требований, утвержденных приказом ФНС России от 20 декабря 2010 г. № ММВ-7-6/741 титульный лист оформляется в соответствии с правилами, которые были действительны в период, за который подается уточненный документ.

Пример оформления титульного листа:

В середине марта была обнаружена ошибка в декларации по транспортному налогу за 2014 год. Ранее уточненки не подавались.

Уточненная декларация составляется по форме, которая утверждена приказом ФНС РФ от 20 февраля 2012 г. № ММВ-7-11/99.

На титульном листе указывается:

- В поле «Отчетный год» – 2014.

- В поле «Вид документа» – 3/1.

Что означают эти цифры:

1 – за 2014 год уточненка подается в первый раз.

3 – представлена уточненная декларация.

Остальное оформление уточнения соответствует оформлению первичного налогового документа.

Как подготовить и сдать в налоговую корректировочный баланс

Корректировочный баланс — это форма, которую придется готовить в случае обнаружения существенных ошибок в бухгалтерской отчетности. В статье расскажем, как подготовить и сдать корректировочный баланс в налоговую.

КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО

Получить доступ

Итак, обязанность своевременно подготовить и сдать бухгалтерскую отчетность в Федеральную налоговую службу закреплена за всеми экономическими субъектами. Данное правило прописано в пп. 5 п. 1 ст. 23 НК РФ. Следовательно, все организации, как российские, так и некоторые иностранные представительства, а также отдельные категории предпринимателей обязаны направлять в инспекцию бухгалтерский баланс и приложения к нему.

О составе отчетности, которую требуется предоставить в ФНС, мы рассказывали в отдельной статье «Формы бухгалтерской отчетности». Напомним, что некоторые экономические субъекты имеют право на ведение упрощенного учета. Именно такие категории налогоплательщиков отчитываются в упрощенном формате. Подробнее об этом — в материале «Упрощенная бухгалтерская финансовая отчетность».

Исправлять или нет

Порядок и правила составления бухотчетности устанавливаются не фискальным, а именно бухгалтерским законодательством. Причем действующие нормы не допускают внесение корректирующих записей в уже утвержденную отчетность. Следовательно, если собственник уже утвердил готовый бухгалтерский баланс, то внести исправления в форму нельзя. А это означает, что и направлять корректировочный баланс в налоговую не придется.

Также необходимость в предоставлении исправительных записей определяется характером найденной ошибки. Исправлять сданные формы придется, если в учете были обнаружены существенные ошибки.

Вывод: подать корректировку в ФНС можно только по неутвержденным отчетным формам и при выявлении существенных ошибок в бухучете. В противном случае это прямое нарушение бухгалтерского законодательства.

Как исправлять ошибку

Если существенная ошибка была выявлена до утверждения бухотчетности собственником, следуйте общим правилам:

- Внесите исправительные записи в бухучете, согласно действующим рекомендациям и инструкциям.

- На основании исправленных данных сформируйте «новый» бухгалтерский баланс и приложения к нему. Сделайте о.

- Проверьте контрольные соотношения.

- Новый, исправленный вариант отчетов передайте на утверждение собственнику. Затем подготовьте корректирующий баланс в налоговую.

- Скорректированные отчеты сдайте во все контролирующие органы, куда уже были направлены ошибочные сведения. Например, в Росстат, Министерство юстиции.

- Если организация обязана публиковать отчетность в ЕИС либо в других электронных порталах, то исправления придется опубликовать и в Интернете.

При сдаче баланса в ФНС действует иной, особый порядок.

Корректировка в ФНС

Корректирующий баланс в налоговую составляется на том же унифицированном бланке, который утвержден Приказом Минфина России № 66н (КНД 0710099 — все формы, КНД 0710001 — бухбаланс). Правила и порядок заполнения исправительной формы не меняется.

На титульном листе бланка в поле «Номер корректировки» проставьте «1», если исправления предоставляются в ФНС впервые, «2» — для второй корректировки и так далее по хронологии.

Отметим, что сообщать в ФНС о несущественных ошибках не нужно. Также сдавать корректировочные формы не обязаны компании, ведущие упрощенный бухучет и формирующие отчетность по упрощенным формам.

Как можно сдавать баланс за 2018, чтобы не нарушать закон: новости

Причин, по которым бухгалтеру может прийтись сделать уточненный баланс, довольно много. Специалисты, работающие с бухгалтерскими программами, рассказывают, что главбухи очень часто просят ставить запрет на корректировки базы сотрудниками фирмы. Итак, ситуация: обычный бухгалтер, работающий в организации, получает в ноябре документы, что датируются, к примеру, 1-м кварталом текущего года. Вводить их следует в уже закрытый период. После этого баланс начинается меняться, а главбух не может проконтролировать цифры, по которым была произведена отчетность как за 1-й квартал года, так и за остальные девять месяцев. Еще одна причина несоответствия данных в бухгалтерском учете – инвентаризация и ее результаты.

Когда все отчетности велись вручную, то в нормативных документах было четко указано, как правильно вносить корректировки. Сегодня пошаговая инструкция предоставляется только для кредитных и бюджетных организаций. В коммерческих конторах бухгалтера делают уточненный баланс без каких-либо критериев. К примеру, большинство главбухов России вносят корректировки крайне оригинально: сдают уточненный баланс (именно бухгалтерский, а не налоговым). На самом деле менять бухгалтерскую отчетность после ее утверждения запрещено, но мало кто об этом задумывается.

В профессиональной среде бытует такое выражение, как «замещенный баланс». После проверки клиенту рекомендуется заместить в налоговой отчетности некорректный баланс на правильный. Все это происходит, несмотря на то, что от приказа Минфина 29. 07. 1998 года в пункте 34 это запрещено. Можно сделать вывод, что большинство бухгалтеров просто забывают о наличии такой нормы и поступают, как велит им душа. Поэтому удивлений не вызывает тот факт, что большинство инспекций сегодня отказывается принимать уточненный баланс.

Корректировка баланса

| Я |

mortal

Приветствую всех!

ГлБух хочет сдать Корректировочную форму бухгалтерского баланса. Заполняет её в 1С (БП 2.0.36.4). отправляет в эл. виде по контуру. Такском не ругается. Ругается налоговая.

Корректировка бухгалтерской отчетности

ВопросЫ: должен ли в форме бланка стоять номер корректировки (сейчас его нет)? должна ли налоговая принимать корректировочный бух. баланс без указания номера корректировки?

Заранее благодарю

zak555

годовой корректировать нельзя

zak555

буха накол

mortal

(1) она корректирует 1 квартал годовой, кстати, корректировку не отклонили

zak555

(3) годовой пересдают ? о_О

mortal

(4) глбух новая, очень(!) педантичная. (любительница кнопки пыщь))) http://files.rsdn.ru/20998/c0f0832ccca5.jpg(оффтоп)

по сабжу: по ПБУ 22/2010 не делают корректировку квартальной отчетности

zak555

(5) так нахрена ей корректировка ?

mortal

(6) а хз! цЫфры перепутала :)))

ILM

Фотку главбуха в студию)))

Gav_Gav

(0)Квартальной корректировки нет в природе. Суммы идут нарастающим итогом в следующем квартале все исправит.

zak555

> Суммы идут нарастающим итогом какие суммы ?

Gav_Gav

(10) Выручка, Себестоимость, Расходы…

zak555

(11) так в итоге нужно только сальдо на конец периода

TurboConf 5 — расширение возможностей Конфигуратора 1С

ВНИМАНИЕ! Если вы потеряли окно ввода сообщения, нажмите Ctrl-F5 или Ctrl-R или кнопку «Обновить» в браузере. Тема не обновлялась длительное время, и была помечена как архивная

Добавление сообщений невозможно. Но вы можете создать новую ветку и вам обязательно ответят! Каждый час на Волшебном форуме бывает более 2000 человек

Тема не обновлялась длительное время, и была помечена как архивная. Добавление сообщений невозможно. Но вы можете создать новую ветку и вам обязательно ответят! Каждый час на Волшебном форуме бывает более 2000 человек.

| Я |

NONstop

Сформировали корректировку по Бухгалтерской отчетности, делаем «Показать бланк формы…», а в нем номер корректировки ПУСТОЙ. Подскажите что-то можно сделать, чтобы он проставлялся ?????

Годовая бухгалтерская отчетность – исправление и корректировка ошибок

БП 2.0, релиз: 2.0.23.9 Платформа: 8.2.13.219

NONstop

BBepx

NONstop

ППЦ

NONstop

Ну неужели у нас одних такая проблемма ???

NONstop

АААУУУ, людиии !!!!

NONstop

меня, что, все игнорируют ???

Maxus43

я бы в отладчике посмотрел… нет БП под ногой

NONstop

а п

NONstop

где же вы все ?

Офелия

Уточни вопрос. Что за корректировка, какой именно документ, смысл какой? Где кнопка «показать бланк», точное название отчета?

NONstop

в начале же все есть вроде… Бухгалтерская отчетность Кнопка печать-показать бланк формы смысл сдать корректировку по данному отчету

Офелия

Бухгалтерской отчетности много.

Какой отчет? Про корректировку теперь понятно.

Naumov

Вообще бух.отчетность согласно регламента не корректируется.

Офелия

А все остальные данные есть, только с номером корректировки такое?

NONstop

(13) да, все нормально заполнилось, а номера корректировки нет. ЯПричем написано так «Номер корректировки _____».

NONstop

(12) Согласно какого регламента ??? Бухгалтерская отчетность же это просто сейчас объединили Баланс и Отчет о прибылях и убытках — как это может не корректироваться ???

Naumov

(15) Сдача корректирующей отчетности в контролирующие органы не предусмотрена действующими нормативными документами в РФ.

NONstop

(16) а можно это чем-то подкрепить ??? Т.е. хотите сказать, что корректировки вообще можно не сдавать НИКАКИЕ ???

Азазель

(12) Это какому такому регламенту?

Положением по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010) утв. приказом Минфина РФ от 28 июня 2010 г. N 63н с изменениями от 25 октября, 8 ноября 2010 г. предусмотрены случаи, когда допускается представление пересмотренной бухгалтерской отчетности во все адреса, в которые была представлена первоначальная бухгалтерская отчетность.

Азазель

(18)+ Критерий допустимости здесь вовсе не представление в контролирующие органы, а представление для утверждения собственникам.

NONstop

(18) вот и я о том же…

NONstop

ну ладно, мы отвлеклись…

TurboConf 5 — расширение возможностей Конфигуратора 1С

ВНИМАНИЕ! Если вы потеряли окно ввода сообщения, нажмите Ctrl-F5 или Ctrl-R или кнопку «Обновить» в браузере. Ветка сдана в архив

Добавление сообщений невозможно. Но вы можете создать новую ветку и вам обязательно ответят! Каждый час на Волшебном форуме бывает более 2000 человек

Ветка сдана в архив. Добавление сообщений невозможно. Но вы можете создать новую ветку и вам обязательно ответят! Каждый час на Волшебном форуме бывает более 2000 человек.

Корректировка ошибок предыдущих периодов бухучета

Второй варианте, когда отчетность за прошедшие года уже была утверждена начальством и допущенная неточность с точки зрения главного бухгалтера является достаточно серьезной. В этом случае могут быть такие варианты:

- Если выявить неточность получилось до утверждения руководством тогда (как писалось выше) просто вносится пометка с исправлениями на последнее число года. При этом всем кому уже были переданы версии с ошибками, следует переправить другие документы с точной информацией.

- Обнаружить факт совершения ошибки получилось уже после того, как начальство подписало документ. В этом случае исправлять недоразумение, нужно указывая число, которое была обнаружена неточность либо на первое число нынешнего года.

При этом когда будут подбиваться итоги нынешнего года и составляться соответствующая отчетность также нужно будет пересчитать все данные прошлого года таким образом словно не было допущено никакой ошибки. В качестве дополнения нужно будет приложить документ с пояснением, почему отчетность, составленная в прошлом году, не совпадает с той, что составлена сейчас, но за прошлый год, а также кто допустил ошибки, почему она была подписана руководством и никем не замечена.

Корректировка реализации прошлого периода в сторону уменьшения

Для того чтобы понять, как оформить корректировку реализации прошлого периода в сторону уменьшения, рассмотрим практические примеры.

Пример 1

18.12.2020 ООО «Мир» подписало акт выполненных работ по текущему ремонту объекта в сумме 240 тыс. руб., в том числе НДС 40 тыс. руб. Денежные средства были перечислены в полном объеме с расчетного счета предприятия 20.12.2020. В марте 2021 года ООО «Мир» была проведена независимая экспертиза для оценки качества выполненных работ. По ее результатам были обнаружены невыполненные, но уже оплаченные работы на сумму 18 тыс. руб., в том числе НДС 3000 руб. ООО «Мир» направило в адрес подрядчика ООО СК «Пара» претензионное письмо и дополнительное соглашение к договору на уменьшение стоимости выполненных работ и возврат денежных средств. В апреле 2021 года ООО СК «Пара» подписало дополнительное соглашение и вернуло на расчетный счет предприятия денежные средства за невыполненные работы.

Правильные проводки при корректировке реализации прошлых периодов у ООО «Мир» (заказчика)

Декабрь 2020 года:

- Дт 20 Кт 60 — затраты по текущему ремонту объекта включены в себестоимость готовой продукции в сумме 200 тыс. руб.

- Дт 19 Кт 60 — отражен НДС в сумме 40 тыс. руб.

- Дт 68 Кт 19 — принятие НДС к вычету в сумме 40 тыс. руб.

- Дт 60 Кт 51 — оплачены выполненные работы в сумме 240 тыс. руб.

Апрель 2021 года:

После подписания дополнительного соглашения сделаны следующие записи:

- Дт 76 Кт 91.1 — начислен прочий доход в сумме 15 000 руб.

- Дт 76 Кт 68 — восстановлен НДС по невыполненным работам в сумме 3000 руб.

- Дт 51 Кт 76 — получены денежные средства от ООО СК «Пара» в сумме 18 тыс. руб.

Бухгалтерский учет у ООО СК «Пара» (подрядчика)

Декабрь 2020 года:

- Дт 62 Кт 90.1 — отражена выручка по ремонтным работам для ООО «Мир» в сумме 240 тыс. руб.

- Дт 90.3 Кт 68 — отражен НДС по реализованным работам в сумме 40 тыс. руб.

- Дт 51 Кт 62 — получена оплата от ООО «Мир» за ремонтные работы в сумме 240 тыс. руб.

Апрель 2021 года:

- Дт 91.2 Кт 62 — отражено уменьшение реализации (убыток) 2020 года, выявленный в апреле 2021 года, в сумме 15 000 руб.

- Дт 68 Кт 62 — отражен НДС по уменьшению в сумме 3000 руб.

- Дт 62 Кт 51 — перечислены денежные средства в адрес ООО «Мир» в сумме 18 тыс. руб.

На нашем сайте вы можете скачать бланк акта выполненных работ «Акт приемки выполненных работ в строительстве — образец».

Устранение несерьезного недоразумение в бухучете

Если ошибка признана бухгалтером несерьезной, тогда она может быть исправлена обыкновенной пометка датированной числом обнаружения ошибки.

Если данное недоразумение каким-то образом отразилось на финансовых показателях, то следует указать проводку, корреспондирующую со счетом 91. После этого делается уже правильная запись, также корреспондирующая с этим счетом

Например, если материалы были списаны в раздел расходов по некорректной сумме. В этом случае потребуется проводка по дебиту счет 10 по кредиту 91. Это необходимо для аннулирования неточной проводки. После этого указывается правильная проводка по дебету 91, а по кредиту 10. Если недоразумение не отразилось на финансовых итогах, тогда следует отстранить неправильную проводку и указать правильную.

В 2015 году были внесены поправки относительно особенностей корректировки ошибок предыдущих периодов в бухучете. До 2015 года ошибки фиксируются в доходах и тратах нынешнего периода. Они оказывают воздействие на финансовые показатели текущего года. На данный момент суммы корректировки ошибки фиксируются с применением счета 84. Он предназначен для отражения нераспределенной прибыли или убытка, который не был возмещен. Основное нововведение 2015 года – необходимость фиксации проведенных корректировок в отчетности

Бухгалтер должен принять во внимание новый порядок исправления ошибок