Отражение прочих расходов в бухгалтерской и налоговой отчетности

Содержание:

- Service Temporarily Unavailable

- Формула расчета прибыли от реализации

- Прочие операционные доходы включают в себя:

- Расчет эффективности

- Влияние пассивов на чистую прибыль

- Что относится к прочим операционным доходам и расходам

- Порядок отражения прочих доходов в бухгалтерском учете

- Отражение прибыли в отчетности

- Нераспределенная прибыль в балансе (нюансы)

- Анализ эффективности операционных расходов

- Показатели операционной деятельности

- Что такое операционная деятельность

- Прочие вместо операционных

Арендаторы земли земельный налог не уплачивают. Ставки налога дифференцированы для сельскохозяйственных и несельскохозяйственных земель, а также зависят от статуса городов и характера застройки ( для земель, занятых жилищным фондом установлены понижающие коэффициенты).

Все указанные виды налогов объединяет (и сближает с налогом на недвижимость) то, что их исчисление не зависит от результатов хозяйственной деятельности налогоплательщика. Вместе с тем, в способах их определения есть существенные различия, важные на практике.

Помимо налогов на недвижимость (имущество) из получаемых от сдачи в аренду доходов уплачиваются и иные платежи – налог на добавленную стоимость, налоги и обязательные платежи на фонд оплаты труда и пр., относящиеся к категории переменных операционных издержек.

Не входит в состав операционных издержек налог на прибыль, поскольку не имеет прямого отношения к обеспечению функционирования объекта.

Расходы на страхование. Страхование как способ минимизации рисков может рассматриваться в нескольких аспектах, имеющих отношение к операционным расходам. Во-первых, в качестве элемента постоянных операционных издержек выступают страховые взносы по договорам страхования имущества и договорам страхования прав собственности (если таковое является необходимым). Во-вторых, в состав переменных операционных издержек могут также входить страховые платежи, например, по страхованию ответственности управляющего перед пользователями помещений.

Расходы на управление. Управленческие расходы могут закладываться в состав операционных расходов в различных вариантах:

— в виде доли от эффективного валового дохода, приносимого объектом недвижимости;

— в виде доли от чистого операционного дохода;

— в виде долей как от эффективного валового дохода, так и от чистого операционного дохода.

— в виде установления вознаграждения управляющему в абсолютном размере.

Расходы на маркетинг и работу с арендаторами.Расходы на маркетинг, как правило, определяются в размере 4-5% от эффективного валового дохода, хотя наполнение этой величины может существенно отличаться. В общем случае, можно говорить о двух основных составляющих этих расходов (хотя маркетинговые составляющие можно, при желании, найти в любой крупной статье операционных расходов, если под маркетингом понимать нацеленность деятельности на покупателя, арендатора). Эти две составляющие – расходы на исследования рынка и рекламу.

Помимо поиска и привлечения арендаторов для успешного функционирования объекта необходима целенаправленная деятельность по удержанию арендаторов, уже снимающих помещения. Как правило, это одна из задач управляющего объектом и потому такая работа учитывается при определении уровня его вознаграждения. Однако, возможно, что могут потребоваться и дополнительные расходы по созданию благоприятных условий для арендаторов.

Расходы на энергоснабжение, коммунальные услуги и эксплуатацию объекта. Определение уровня соответствующих расходов основывается, во-первых, на основе анализа пользователей недвижимости и их потребностей в тех или иных видах ресурсах и на применении нормативов, определяющих требования к обеспечению объектов недвижимости ресурсами и сервисным обслуживанием. К числу документов, определяющих действующие нормативы, относятся, прежде всего, СНиПы (строительные нормы и правила), а также иные нормативы, например, по определению трудозатрат на уборку помещений и территории.

Во-вторых, уровень затрат на приобретение ресурсов, коммунальные услуги и пр. определяется действующими тарифами, часть из которых контролируется государством (например, уровень тарифов на электроэнергию), а часть определяется на договорной основе.

Дата публикования: 2015-02-17; Прочитано: 3072 | Нарушение авторского права страницы

Как отмечено выше, операционные расходы – это те фактические расходы, которые необходимо нести для обеспечения нормального (соответствующего требованиям пользователей) функционирования объекта недвижимости и, следовательно, для обеспечения его доходности. Перечень операционных расходов приведен на рис. 3.3.

Как и любые иные производственные расходы, операционные расходы могут быть разделены на постоянные и переменные. Кроме того, особенности недвижимости как актива предполагают выделение в качестве особого вида операционных расходов расходов на замещение.

Под постоянными расходами понимаются расходы, не зависящие от степени загрузки (занятости) объекта.

К их числу традиционно относят налоги на недвижимое имущество, расходы по страхованию имущества.

Формула расчета прибыли от реализации

По строкам отчета о прибылях и убытках формула выглядит как:

Строка 2200 Прибыль от продаж = Строка 2110 Выручка – Строка 2120 Себестоимость продаж – Строка 2210 Коммерческие расходы – Строка 2220 Управленческие расходы

Или

Строка 2200 Прибыль от продаж = Строка 2100 Валовая прибыль — Строка 2210 Коммерческие расходы – Строка 2220 Управленческие расходы

В управленческом учете прибыль от реализации может быть рассчитана на основе показателей объема реализации (в натуральных единицах измерения), цены, а также полной себестоимости реализованной продукции (включающей в себя управленческие и коммерческие расходы на единицу готовой продукции или услуги).

При наличии данных показателей прибыль от реализации может быть рассчитана как:

Прибыль от реализации = Объем реализации * Цена – Объем реализации * Полная себестоимость реализованной продукции

Прибыль от реализации часто путают с чистой прибылью. Чистая прибыль является конечным показателем прибыльности предприятия, очищенным от всех возможных расходов.

По строкам отчета о прибылях и убытках формула выглядит как:

Строка 2400 Чистая прибыль = Строка 2110 Выручка – Строка 2120 Себестоимость продаж — Строка 2210 Коммерческие расходы – Строка 2220 Управленческие расходы — Строка 2310 Доходы от участия в других организациях – Строка 2320 Проценты к получению – Строка 2330 Проценты к уплате – Строка 2340 Прочие доходы – Строка 2350 Прочие расходы – Строка 2410 Текущий налог на прибыль – Строка 2430 Изменение отложенных налоговых обязательств – Строка 2450 Изменение отложенных налоговых активов – Строка 2460 Прочее

Прибыль от реализации не учитывает прочие расходы организации, налоги и стоимость финансирования. Однако она позволяет оценить степень эффективности работы основного производственного персонала, а также коммерческой службы и управленцев, напрямую задействованных в процессе производства и реализации продукции или услуг. Она позволяет абстрагироваться от влияния таких факторов, как налоговый режим и процентные ставки по кредитам и займам, т. е. сферы компетенций финансовых служб и руководства компании.

В слове «прибыль» заключена вся важность и целесообразность деятельности любого субъекта предпринимательства. Очень хорошо для предприятия, если это значение положительное. Оно обозначает успех и грамотное управление руководителей

Но если в расчете прибыли получено отрицательное значение, то предприятие убыточно, а администрация предприятия допустила ошибки в планах производства

Оно обозначает успех и грамотное управление руководителей. Но если в расчете прибыли получено отрицательное значение, то предприятие убыточно, а администрация предприятия допустила ошибки в планах производства

Очень хорошо для предприятия, если это значение положительное. Оно обозначает успех и грамотное управление руководителей. Но если в расчете прибыли получено отрицательное значение, то предприятие убыточно, а администрация предприятия допустила ошибки в планах производства.

Прибыль появляется в момент продажи продукции. Ее показатель характеризуется разницей между ценой проданного изделия и расходами, которые потребовались на его изготовление. Как же правильно определить прибыль, чтобы учесть все затраты в расчетах себестоимости продукции? Об этом и пойдет сегодняшний разговор.

Прочие операционные доходы включают в себя:

- Вырученная от участия в совместной деятельности прибыль – по договорам простого товарищества.

- Поступления за реализацию активов организации, включая продукцию, основные средства, товары, инвалюту. Исключение – денежные средства.

- Поступления от процентов по кредитным договорам, заемным, а также от вкладов, размещенных на счетах в банках.

- Оплаченные организации санкции за нарушение договорных условий – неустойки, пени и штрафы.

- Безвозмездно полученные компанией активы, включая по договорам дарения.

- Возмещение убытков, причиненных компании другими лицами.

- Обнаруженная в текущем году прибыль за прошлые отчетные периоды.

- Кредиторские обязательства и депонентские с истекшим исковым сроком.

- Суммы курсовых разниц.

- Суммы дооценки активов компании.

- Прочие виды доходов.

Чистый операционный доход – формула

Из нормативных требований следует, что перечни ОР и ОД компании практически совпадают. Разница заключается в том, что первые уменьшают финрезультат организации как затраты. А вторые приносят прибыль. Путем соотношения показателей можно рассчитать ЧОД от прочих (не основных) видов деятельности.

ЧОД или чистый операционный доход – это математическая разница между общим действительным валовым доходом и совокупными ОР (кроме суммы амортизации). Это общепринятый подход к определению ЧОД. Как правило, расчеты ведутся за год. В отдельных ситуациях для вычисления чистого операционного дохода берется разница между ОД и ОР.

Полученный результат показывает, сколько прибыли получила компания не от основной деятельности, а от всех дополнительных. К примеру, от кредитования, участия в УК других организаций, вложений в ценные бумаги и т.д. Также можно рассчитывать отношение операционных расходов к операционным доходам. Этот показатель определяет удельный вес прочих затрат предприятия в совокупных поступлениях от сопутствующих ОКВЭД. Чем ниже %, тем выше прибыль и наоборот.

Вычислить коэффициент ОР можно путем соотношения суммы расходов (операционных) к выручке компании. Высокий результат означает, что доля расходов существенна для бизнеса. Низкий – способствует росту прибыли.

Расчет эффективности

Расчет эффективности CAPEX и OPEX может понадобиться в целях:

- оценки эффективности и рисков инвестиционного проекта;

- финансового анализа работы предприятия за определенный период;

- финансового планирования в целях расширения объемов производства и др.

Рассмотрим, как рассчитать эффективность капитальных и операционных затрат.

Расчет эффективности капитальных затрат (CAPEX)

- Прежде всего, необходимо рассчитать капитальные затраты по формуле:

\

\( T_{ниокр} \) – затраты на НИОКР;

\( Ц \) – стоимость объекта;

\( Т_{лог.} \) – затраты на логистику (доставка, хранение и др.);

\( P_s \) – стоимость производственной площади;

\( T_{проч.} \) – прочие сопутствующие расходы (монтаж, наладка и др.);

\( T_{НА} \) – сумма неиспользованной амортизации.

- Вторым пунктом рассчитывается эффективность CAPEX. Для этого применяется коэффициент экономической эффективности:

\

\( П \) – прибыль за год.

Расчет прибыли различается для сфер экономики:

для производства формула выглядит следующим образом:

\

\( P \) – рыночная стоимость производимой продукции;

\( T \) – себестоимость;

для торговли используется формула:

\

\( Торг.нац. \) – торговая наценка на товары;

\( И \) – издержки обращения.

Нормативные значения коэффициента экономической эффективности для различных отраслей установлены Приказом Минстроя РФ № 209 от 14.09.1992 г.

Расчет эффективности операционных затрат (OPEX)

- Показатель чистого операционного дохода (ЧОД) определяется следующим образом:

\

\( ВД \) – валовый доход;

\( ОР \) – OPEX.

Валовый доход включает в себя выручку без учета сумм налога на добавленную стоимость. В OPEX не включаются суммы:

- начисленной амортизации, т.к. этот показатель участвует в расчете капитальных затрат;

- процентов по займам.

- Коэффициент операционных расходов (OER) рассчитывается по формуле:

\[ OER=ОР/ВД*100\%. \]

Этот показатель отражает процент от выручки, который идет на обеспечение нормального функционирования предприятия. Увеличению чистой прибыли способствует снижение OER и увеличение валового дохода.

- Норма операционной прибыли (НОП) – это показатель доходности, отражающий процентное соотношение операционной прибыли к выручке предприятия. Чем больше НОП, тем выше финансовая устойчивость компании. НОП определяется по формуле:

\[ НОП=ОП/ВД*100, где \]

\( ОП \) – операционная прибыль (разница между выручкой и OPEX):

\

Операционная прибыль и прибыль до вычета налогов – не тождественные понятия. Перед расчетом налогов следует учесть внереализационные доходы и расходы, к которым относятся полученные и уплаченные проценты, списание различных долгов, прибыль от реализации имущества и другие виды доходов и расходов, не относящиеся к реализации.

Влияние пассивов на чистую прибыль

В строках разделов IV и V баланса находят отражение долги компании различного вида (заемные средства, кредиторская задолженность перед контрагентами, персоналом, бюджетом и др.). На первый взгляд задолженность и чистая прибыль не имеют прямой взаимосвязи. Однако пассивы баланса могут оказать свое влияние как на увеличение чистой прибыли, так и на ее снижение.

К примеру, начисленные по кредиту проценты независимо от того, долгосрочный или кратковременного характер носит задолженность, способствуют снижению чистой прибыли.

А долги перед контрагентами, если они не погашены вовремя, могут повлечь для компании дополнительные расходы. В этом случае высока вероятность предъявления санкций за просрочку платежей. Это неминуемо скажется на чистой прибыли и будет способствовать ее снижению.

С другой стороны, между задолженностью и чистой прибылью есть обратная связь: рост долгов может способствовать приросту чистой прибыли. Например, деньги, полученные под векселя (выданные под низкий процент), позволят использовать в обороте фирмы дополнительные средства. А они помогут организовать всю технологическую цепочку производства продукции и ее своевременную отгрузку заказчикам. В результате незначительные расходы на выплату процентов позволят прирастить чистую прибыль.

Что относится к прочим операционным доходам и расходам

Компания может получать прибыль от владения ценными бумагами и продажи собственного имущества, компенсацию за причиненный ущерб. Такого рода хозяйственные события выделяют в прочие доходы и расходы.

Прочие операционные доходы включают в себя:

- поступления, связанные с продажей имущества;

- поступления, связанные со списанием имущества;

- выручку, связанную с иным выбытием имущества;

- положительные курсовые разницы;

- поступления по ценным бумагам.

Прочие операционные расходы включают в себя:

- остаточную стоимость проданных или списанных внеоборотных активов;

- издержки, связанные с продажей или списанием внеоборотных активов;

- балансовую стоимость и затраты на выбытие прочего имущества;

- затраты по содержанию законсервированных производств;

- отрицательные курсовые разницы;

- затраты на обслуживание ценных бумаг (консультации, посреднические, депозитарные).

Наличие таких доходов и расходов подразумевает понятие чистого операционного дохода (ЧОД). В отечественной бухгалтерской отчетности такой показатель отсутствует, его используют в основном при финансовом анализе. В наиболее распространенной трактовке чистый операционный доход — это разница между выручкой и издержками по операционной деятельности.

Чистый операционный доход, формула:

где

- ВП — валовая прибыль за анализируемый период;

- ОР — операционные расходы за тот же период.

Если делать расчет ЧОД по отчету о финансовом результате, входящему в состав годовой бухгалтерской отчетности, то следует из показателя «Прибыль (убыток) до налогообложения» (строка 2300 отчета) вычесть все внереализационные расходы и доходы, к которым относятся события, непосредственно не связанные с осуществлением основной деятельности организации, а также с продажей или сдачей имущества в аренду.

Порядок отражения прочих доходов в бухгалтерском учете

Согласно Плану счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его применению, утвержденными Приказом Минфина России от 31 октября 2000 г. N 94н (далее – План счетов бухгалтерского учета), для учета информации о прочих доходах и расходах отчетного периода необходимо использовать счет 91 “Прочие доходы и расходы”.

К счету 91 “Прочие доходы и расходы” целесообразно открыть субсчета:

91-1 “Прочие доходы”;

91-2 “Прочие расходы”;

91-9 “Сальдо прочих доходов и расходов”.

Поступления прочих доходов отражается по кредиту субсчета 91-1 “Прочие доходы”.

Отражение прибыли в отчетности

Операционная прибыль в балансе – строка для этого показателя в отчете не выделена. Его проще выводить по данным из отчета о прибылях и убытках (финансовых результатах). Для этого используют значения строк:

- выручки (код строки 2110);

- себестоимости по продажам (данные из строки с кодовым обозначением 2120);

- коммерческих затрат (в отчете это строка 2210);

- управленческих трат (из графы под шифром 2220).

Как считается операционная прибыль в управленческом учете – по натуральным измерителям объема продаж, актуальным ценам товарных позиций и полным суммам себестоимости. Формула для вычислений имеет вид:

Объем продаж х Уровень цены – Объем продаж х Себестоимость.

Чистая операционная прибыль по ОФР выводится путем нахождения разницы между значениями таких строк отчета:

2110 (итог по выручке) – 2120 (себестоимость реализации) – 2210 (коммерческие виды произведенных трат) – 2220 (расходы на управленческие цели) + 2310 (доходы, которые были получены предприятием от участия в капитале других организаций) + 2320 (размер процентов, подлежащих получению) – 2330 (проценты, начисленные и подлежащие уплате третьим лицам) + 2340 (доходы из разряда прочих) – 2350 (расходы из категории прочих) – 2410 (величина налога на прибыль) + (-) строка 2430 + (-) строка 2450 – 2460 (прочее).

Чистая операционная прибыль после налогообложения покажет по итогам вычислений объективный уровень рентабельности проекта. Инвесторы предпочитают оценивать риски и перспективы путем сопоставления разных видов прибыли. Операционная прибыль в балансе не отражается, ее невозможно определить на основании данных только этого отчета. Причина в том, что балансовая форма выводит значения показателей на определенную дату путем вынесения в строки конечных сальдо по счетам. Отчет о финансовых результатах удобен тем, что в нем раскрываются накопленные за отрезок времени суммы.

Нераспределенная прибыль в балансе (нюансы)

Нераспределенная прибыль (или убыток, который не был покрыт) по итогам отчетного периода отображается в строке 1370 баланса. В ней фиксируется результат, полученный нарастающим итогом за несколько лет.

Верно ли, что нераспределенная прибыль — это чистая прибыль?

Нераспределенная прибыль — это актив или пассив?

Нераспределенная прибыль и непокрытый убыток — что это?

Как отображается нераспределенная прибыль прошлых лет

Нераспределенная прибыль отчетного года

Нераспределенная прибыль: формула вычисления

Показатели для инвесторов

Итоги

Верно ли, что нераспределенная прибыль — это чистая прибыль?

Нераспределенная прибыль — это действительно чистая прибыль, которая (как следует из названия) не была распределена (поделена) между участниками/акционерами общества. Чистой прибылью считается та часть дохода от реализации и внереализационных операций, которая осталась после уплаты налогов.

Решение о том, как распределять этот доход, принимается исключительно собственниками. Традиционно вопрос о нераспределенной прибыли выносится на повестку годового собрания владельцев компании. Принятое решение оформляется протоколом, который составляется по итогам общего собрания участников/акционеров.

О том, как оформляется такой документ, читайте в статье «Решение о выплате дивидендов ООО – образец и приказ».

Основными путями расходования нераспределенной прибыли считается ее направление:

- на выплату участникам/акционерам дивидендов;

- погашение прошлых убытков;

- пополнение (создание) резервного капитала;

- иные сформулированные собственниками цели.

О бухгалтерских записях, сопровождающих начисление, выплату и получение дивидендов, читайте в материале «Бухгалтерские проводки при выплате дивидендов».

Нераспределенная прибыль — это актив или пассив?

Нераспределенная прибыль в балансе — это, конечно же, его пассив. Значение данного показателя обозначает фактический долг компании перед ее собственниками, поскольку в идеале эта прибыль должна быть распределена между участниками и инвестирована в дальнейшее развитие бизнеса.

Фактически компания не может распоряжаться нераспределенной прибылью без принятия собственниками решения. Отражающийся в строке 1370 убыток также находится в пассивной стороне баланса, только это отрицательное значение, поэтому число берется в круглые скобки.

Лучше разобраться с анализом баланса вам поможет наша статья «Как читать бухгалтерский баланс (практический пример)?».

Нераспределенная прибыль и непокрытый убыток — что это?

Как уже говорилось выше, нераспределенная прибыль — это итоговый доход, полученный компанией от своей хоздеятельности, оставшийся после перечисления налога на прибыль и еще не поделенный (не направленный на иные цели) ее собственниками.

Пример 1

ООО «Восход» в 2018 году получило прибыль в размере 800 000 руб., уплатило налог на прибыль в размере 160 000 руб. В строке 1370 в пассиве баланса по итогам 2018 года ООО «Восход» должно отразить 640 000 руб. Это и есть нераспределенная прибыль.

Значение в строке 1370 баланса может быть равно тому, которое указано в строке 2400 отчета о финрезультатах, если у компании не было прибыли, не распределенной владельцами на начало года, и на протяжении года не производилась выплата промежуточных дивидендов.

Правильно читать строки баланса вам поможет наша статья «Расшифровка строк бухгалтерского баланса (1230 и др.)».

Что касается непокрытого убытка, то это превышение расходов компании над доходами по итогам года.

Пример 2

ООО «Парус-Трейд» в 2018 году получило выручку от оказания услуг и иные внереализационные доходы. Их общая сумма составила 400 000 руб.

Издержки, связанные с ведением основного вида деятельности (транспортными перевозками), равны 380 000 руб. Прочие расходы компании (не учитываемые в целях обложения налогом) составили еще 58 000 руб. Начислен налог на прибыль в размере 4 000 руб. Резервного капитала у ООО «Парус-Трейд» нет.

Значит, по итогам 2018 года после реформации баланса в строке 1370 в круглых скобках появится запись 42 000 руб. (400 000 – 380 000 – 4 000 – 58 000).

Среди основных причин получения непокрытого убытка можно назвать:

- получение фактического отрицательного финрезультата от деятельности компании из-за превышения затрат над доходами;

- оказавшие влияние на финсостояние компании изменения в учетной политике (об этом непосредственно сказано в п. 16 ПБУ 1/2008, утвержденного приказом Минфина России от 06.10.2008 № 106н);

Анализ эффективности операционных расходов

Помимо целей фиксации денежных операций, учет операционных расходов помогает решить дополнительные задачи по повышению эффективности предпринимательской деятельности. Этот вид затрат, наряду с капитальными, составляет значительную часть финансовых издержек любой организации.

Что можно узнать из показателей операционных расходов?

Сравнив данные затраты с выручкой от реализации продукции, можно сделать вывод о том, насколько дорого обходится предприятию деятельность по производству данных видов товара. Это отношение называется коэффициентом операционных расходов.

Он позволяет понять, сколько процентов полученного дохода идет на поддержку текущей деятельности (операций) организации, то есть насколько она эффективна.

Если исследовать этот коэффициент в динамике, можно отследить потенциал по увеличению объема производства и/или продаж без лишних издержек. Снижающийся коэффициент говорит об уменьшении операционных расходов при неизменном или даже возрастающем объеме продаж. Это говорит о росте выручки, а значит, и чистом увеличении прибыли предприятия.

Причины, оказывающие влияние на рост или снижение операционных затрат, могут быть как внешнего (не зависящего от самой организации), так и внутреннего свойства.

Внешние факторы влияния на операционные затраты:

- уровень инфляции в государстве: чем интенсивнее инфляционные процессы, тем больше будут операционные расходы, связанные с пересчетом зарплаты, выплатами по кредиту, затратами на услуги подрядчиков и др.;

- изменение обязательных платежей, а также налоговых ставок – чем больше налоги, тем выше операционные расходы.

Внутренние факторы (те, которые можно изменить усилиями самой компании):

- объем изготовления продукции и ее реализации – даже если в результате роста объемов операционные расходы вырастут, себестоимость единицы продукции ощутимо снизится, так как операционные расходы в своей постоянной части не изменятся;

- длительность цикла производства – чем он короче, тем быстрее будут оборачиваться активы, в результате чего операционные расходы снизятся за счет, например, хранения товаров, его естественной убыли, управленческих затрат и др.;

- производительность труда – чем больше продукции будет производить за единицу времени каждый рабочий, тем меньше будут операционные затраты по расчетам с персоналом;

- состояние производственных фондов – менее изношенная техника требует меньше средств на обслуживание и ремонт;

- количество оборотных активов в собственности организации – фирма, владеющая большей собственностью, меньше потратит на аренду, лизинг и подряды, что также снизит операционные затраты.

Операционные расходы — это издержки, включающие множество повседневно производимых расходов, связанных как с изготовлением и продажей произведенной продукции, так и с управлением предприятием. Подробнее об их составе можно узнать из нашей статьи.

Показатели операционной деятельности

Чтобы оценить эффективность целевого бизнеса, предприятия рассчитывают показатели операционной деятельности. Эти показатели и их экономическое значение представлены в таблице.

| Показатель | Как и для чего рассчитывается |

| Коэффициент операционных активов | Рассчитывается как отношение операционных активов к общему объему активов компании. Он показывает, какие активы можно исключить, не нарушая производственные возможности предприятия. |

| Коэффициент прибыли на одного работника | Рассчитывается как отношение операционной прибыли на количество основных работников компании. Показатель чаще всего используется в организациях, где эффективность работников напрямую влияет на рентабельность бизнеса, например, консалтинговых компаниях. Рассчитав средний коэффициент прибыли на одного работника, можно анализировать эффективность продаж каждого сотрудника. |

| Продолжительность операционного цикла | Показывает, сколько времени происходит с момента покупки сырья до момента оплаты товара покупателем. Рассчитывается путем сложения периода оборота запасов и дебиторской задолженности. Чем меньше продолжительность операционного цикла, тем быстрее компания получает вложенные деньги обратно. |

| Рентабельность производства | Рассчитывается как отношение операционной прибыли к среднегодовой сумме основных средств и оборотных активов. Показывает размер прибыли с каждого рубля, вложенного в себестоимость. |

Чем отличаются операционная, инвестиционная и финансовая деятельность

В отличие от операционной, финансовая деятельность является вспомогательной. К ней относят формирование и распределение уставного капитала, получение/оплату кредитов, выплату дивидендов и другие операции, приводящие к изменению размера уставного или заемного капитала компании.

Цель финансовой деятельности – перераспределение имеющихся у предприятия средств и осуществление всех необходимых платежей.

К инвестиционной деятельности относят операции, связанные с долгосрочным капиталовложением в другие бизнесы или в собственные внеоборотные активы.

Цель инвестиционной деятельности – расширение предприятия, модернизация основных фондов и привлечение дополнительных доходов от долгосрочных проектов. Основное отличие инвестиционной деятельности от операционной и финансовой – длительность возврата вложенных средств.

Финансовая, операционная и инвестиционная деятельность взаимосвязаны и могут финансировать друг друга. Например, прибыль от операционной деятельности можно направить на инвестиции в основные средства. А при недостаточности собственного капитала на выплату заработной платы компания может взять кредит на эти цели.

Что такое операционная деятельность

Помимо осуществления обычных видов работы, организация может:

- сдавать собственное имущество в аренду или продавать его;

- предоставлять права на использование своих объектов интеллектуальной собственности или патентов;

- предоставить займ и получать проценты от заемщика;

- принимать участие в других бизнесах, приобретая уставную долю.

Такие хозяйственные события в отчете о прибылях и убытках отражаются обособленно от выручки по обычным хозяйственным процессам (строки 2310-2350 Отчета о финансовых результатах).

К издержкам от указанной деятельности относятся все мероприятия, связанные с извлечением доходов по ней.

В состав операционных расходов входят:

- процентные траты по заемным средствам;

- содержание имущества, переданного в аренду;

- издержки на участие в других компаниях;

- создание резервов по сомнительной задолженности.

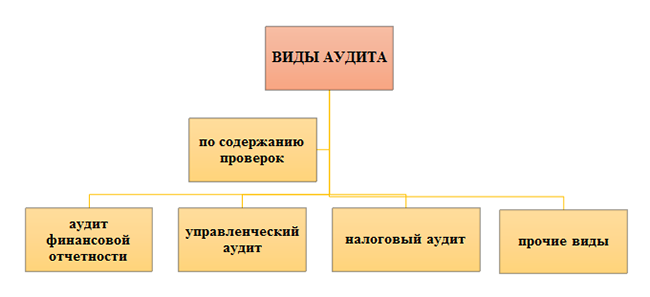

Прочие вместо операционных

Понятие операционных доходов и операционных расходов содержалось в редакциях ПБУ 9/99 и ПБУ 10/99, действовавших до подготовки годовой отчетности за 2006 год. Приказом Минфина РФ от 18.09.2006 № 116н классификация доходов и расходов была упрощена. До принятия указанного Приказа Минфина доходы и расходы, не являвшиеся доходами и расходами по обычным видам деятельности, делились на следующие виды:

- операционные;

- внереализационные;

- чрезвычайные.

И до принятия Приказа Минфина РФ от 18.09.2006 № 116н данные доходы и расходы именовались прочими, но после принятия Приказа разделение доходов и расходов на три вида законодательно больше не предусмотрено. Все они считаются просто прочими доходами и расходами.

В то же время, организация может самостоятельно в целях учета, контроля и управления производить классификацию своих прочих доходов и расходов на указанные выше группы. Но учитывать их она обязана на счете 91 «Прочие доходы и расходы».

Для группировки доходов и расходов организация может воспользоваться составом операционных, внереализационных и чрезвычайных расходов, который был предусмотрен ПБУ 9/99 и ПБУ 10/99 в редакции до принятия Приказа Минфина РФ от 18.09.2006 № 116н.

Напомним, что по ранее действовавшей редакции ПБУ 9/99 и ПБУ 10/99 относилось к операционным доходам и расходам.