Как найти кбк организации по инн

Содержание:

- Причины, по которым происходит изменение кодов

- Структура кодов КБК

- Почему меняются коды бюджетной классификации?

- Как узнать КБК организации по ИНН

- Структура Сбербанка

- Из чего состоит КБК?

- Изменения в 2019

- Порядок действий предпринимателя при обнаружении ошибки в КБК

- Использование в системе госзакупок

- Коды бюджетной классификации (КБК) — Транспортный налог

- Чем чревата ошибка в КБК

- Для чего необходим КБК?

Причины, по которым происходит изменение кодов

Рассмотрев вопрос о том, как расшифровывается КБК, необходимо уделить отдельное внимание причинам внесений поправок в действующие значения. Многие предприниматели говорят о том, что установка единых значений, в которые не будут вноситься поправки, позволила бы значительно упростить работу бухгалтеров

Однако Минфин регулярно вносит коррективы в шифры, что приводит к допущению различных ошибок. Многие предприниматели говорят о недостатке свободного времени для того, чтобы отслеживать все изменения, связанные с данным шифром. Большинство ошибок бизнесменов проявляется во время закрытия отчетного периода

Важно отметить, что ответственность за допущение такой ошибки полностью возлагается на субъектов предпринимательства

Многие эксперты выдвигают различные теории, связанные с внесением корректив в действующие обозначения, однако сами государственные инстанции редко дают по данному поводу. По мнению некоторых бизнесменов, указание неверных кодов приводит к временной заморозке финансовых средств. Эти деньги могут быть использованы на различные цели до момента исправления допущенной ошибки. Указание неверного кода бюджетной классификации может привести к начислению штрафа на уже оплаченные взносы. В этом случае предпринимателю придется потратить немало времени и сил для того, чтобы доказать, что платеж был оформлен вовремя.

Многие эксперты говорят о том, что рассматриваемые шифры имеют тесную взаимосвязь с государственным сектором. Этим объясняется тот факт, что каждая перемена внутри Министерства Финансов приводит к изменению системы кодирования. Многие бизнесмены говорят о том, что кодирование бюджета должно осуществляться казначейством, поскольку именно данный орган использует этот инструмент. Однако данное мнение является в корне неверным, поскольку данные значения могут быть присвоены и сотрудниками банковских структур

Важно отметить, что все налогоплательщики обязаны соблюдать установленный порядок и обязательно использовать шифры при заполнении платежных документов

Код бюджетной классификации используется в документах, когда одной из сторон является государство или его органы

Код бюджетной классификации используется в документах, когда одной из сторон является государство или его органы

Структура кодов КБК

Главный смысл структуры КБК:

- обозначение источника платежа

- обозначение формы платежа

- обозначения адресата получения платежа

- обозначение статьи расходования денежных средств госбюджета.

Сама структура двадцатизначного КБК состоит нескольких частей:

- Первые начальные три цифры кода КБК обозначают получателя денежных средств, который контролирует своевременность и отвечает за поступление средств на его расчетные счета. Такими получателями выступают: налоговая инспекция, внебюджетные фонды, муниципалитеты и др.

- Четвертая цифра кода – обозначает вид дохода, т.е. уплату налогов, различных сборов, госпошлины и т.д.

- • Пятый и шестой разряды КБК – обозначают код налога или сбора. Например, код 01 – это налог на прибыль, 02 – сборы по социальному страхованию, 03 — НДС с товаров и услуг на российской территории, 05 – ЕНВД и т.д.

- Седьмая и восьмая цифры КБК — обозначают статьи налогов, с девятой по одиннадцатую цифры – это подстатьи налогов.

- Разряды КБК с двенадцатого по тринадцатый – обозначают региональные или местные гос.бюджеты-получатели.

- Так, если средства направляются в доход федерального бюджета — код 01, в бюджет территориального субъекта РФ – 02, в местный муниципальный бюджет – код 03, а если, например, в Пенсионный фонд – то код 06.

- Под четырнадцатым номером КБК – обозначается вид поступления средств, так налоги – 1, пени – 2, штрафы – 3.

- В пятнадцатом и шестнадцатом разрядах всегда ставятся 0.

- Последние три цифры КБК — классификация статей гос.доходов: налоговые доходы – код 110, принудительные взыскания – код 140 и т.д.

- Перед перечислением денежных средств в счет налогов и сборов лучше всегда свериться с действующим классификатором и выбрать из него правильный код. Классификаторы КБК периодически обновляются, в 2017 году будет действовать классификатор, который был в 2016 году. Актуальную информацию можно получить на сайте налоговой инспекции, там указаны КБК по разделам для юр.лиц, физ.лиц и ИП.

Почему меняются коды бюджетной классификации?

Это крик души подавляющего большинства предпринимателей: насколько было бы проще, будь эти коды едиными и установленными раз и навсегда. Но Министерство финансов практически каждый год вносит в КБК те или иные изменения. У предпринимателей и бухгалтеров далеко не всегда есть возможность вовремя отслеживать новшества и исправлять указанные КБК, особенно ярко это проявляется в отчетные периоды. Ответственность за неверно указанный код лежит целиком на плечах бизнесменов, часто выливается в непредвиденные траты и хлопоты по исправлению ошибки и доказательствам своей правоты.

Существуют различные версии, которые выдвигают предприниматели и никак не комментирует Минфин и Минюст.

- Чем больше поступлений прошли по неверным КБК, тем больше средств на некоторое время окажутся «подвешенными» как невыясненные. До исправления ошибок их можно использовать на неблаговидные цели, а в масштабах страны это огромные суммы.

- Дополнительное наполнение бюджета путем начисления штрафов и пеней за «просроченные» платежи, которые прошли по уже недействующему КБК. Доказательство своевременности оплаты достаточно хлопотное.

- Несогласованность действий Минфина, присваивающего коды, и Минюста, утверждающего их.

- Поскольку КБК напрямую «привязаны» к государственному сектору, любые изменения внутри соответствующих структур, поступление новых директив и т.п. ведут за собой и смену кодирования.

К СВЕДЕНИЮ! Есть мнения, что, поскольку это кодирование – внутреннее дело казначейства, то и производиться оно должно им, а не налогоплательщиками. Код КБК могут присвоить сотрудники банка на основании указанных данных о получателе и назначении платежа, либо сотрудники казначейства при его получении. Тем не менее, на сегодня дополнительный труд по кодированию возложен на плечи плательщиков, уклониться от него они не могут, а значит, остается только соблюдать действующие требования и быть в курсе последних новаций.

Как узнать КБК организации по ИНН

Сразу скажем: узнать КБК по ИНН организации в 2018 году нельзя. Эти два показателя не связаны друг с другом.

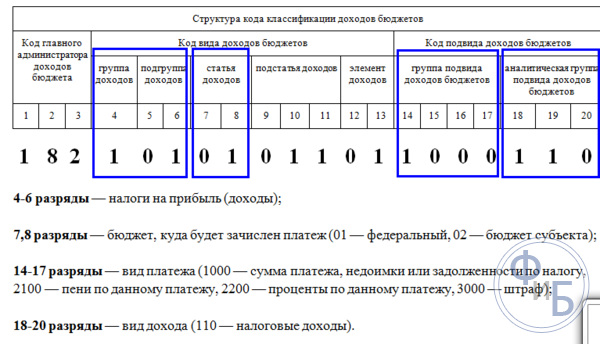

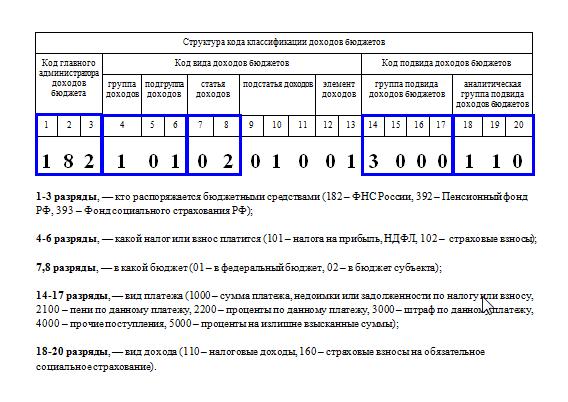

Код бюджетной классификации состоит из 20 символов и позволяет определить, куда должен быть зачислен платеж, какому органу, в счет уплаты какого налога и т.д. Все это подробно расписано в приказе Минфина России 01.07.2013 № 65н. Посмотрите памятку, которую мы сделали специально для вас, чтобы разобраться в цифрах КБК.

Коды бюджетной классификации необходимы для того, чтобы ваш платеж поступил на счет того органа, который является администратором этого бюджетного дохода.

Например, для налогов и страховых взносов (кроме взносов на травматизм) администратором является налоговая инспекция, ее код – 182, у Пенсионного фонда код – 392, у ФСС – 393.

Также важно следить значением 14-17 разрядов «группа подвидов доходов бюджетов», в случае уплаты налога или недоимки укажите тут 1000, в случае уплаты пеней — 2100, штрафов — 3000. В отличии от КБК у ИНН другая структура и другое предназначение

ИНН необходим для идентификации налогоплательщика. Сам номер состоит из 10 цифр, в которых данные:

В отличии от КБК у ИНН другая структура и другое предназначение. ИНН необходим для идентификации налогоплательщика. Сам номер состоит из 10 цифр, в которых данные:

С 1 по 4 – указывают на код налоговой, которая присвоила ИНН;

С 5 по 9 – указывают порядковый номер налогоплательщика;

10 – контрольное число, которое рассчитывается налоговиками самостоятельно.

Например, ИНН 7723987653 означает, что налогоплательщик поставлен на учет в московской ИФНС № 23.

Структура Сбербанка

За компанией числится 16 отделений и более 90 филиалов по всей территории России. Sberbank обладает иерархичной структурой, основанной на подчинении территориальных отделений центральному Московскому филиалу.

Таблица 1.

| Наименование | Территориальный охват |

| Московский | Москва |

| Среднерусский | Московская область (включая Тверь, Брянск, Калугу, Иваново и др.) |

| Северо-Западный | Петербург и Ленобласть. Мурманск, Калининград, Псков, Новгород, Вологда. Республики:

· Карелия · Коми |

| Байкальский | Забайкальский край. Республики:

· Бурятия · Саха |

| Волго-Вятский | Нижний Новгород, Пермь, Киров и Владимир. Республики:

· Мордовия · Марий Эл · Чувашия · Тува · Татарстан · Удмуртия |

| Дальневосточный |

Хабаровск, Приморск, Сахалин и Амур и Магадан. Еврейская автономия. Камчатский край. Чукотский АО |

| Поволжский | Самара, Ульяновск, Оренбург, Саратов, Волгоград, Астрахань, Пенза и прилегающие области |

| Сибирский | Новосибирск, Томск, Кемерово, Омск и прилегающие области. Республики:

· Алтай · Тыва · Хакасия |

| Уральский | Свердловск, Челябинск, Башкортостан

Курганинск и прилегающие области. Ханты-Мансийский и Ямало-Ненецкий АО |

| Центрально-Черноземный | Воронеж, Орлов, Липецк, Курск, Белгород, Тамбов и прилегающие области |

| Юго-Западный | Ростов-на-Дону, Краснодар, Ставрополь. Республики:

· Адыгея · Ингушетия · Дагестан · Карачаево-Черкесия · Калмыкия · Чечня |

Реквизиты центрального и территориальных отделений различаются.

Каждый бланк обладает:

- Банковским Идентификационным Кодом (БИК);

- Кодом Причины Постановки на учет в налоговой (КПП).

Из чего состоит КБК?

Код КБК состоит из 20 цифр, но каждая из комбинаций, присвоенных тому или иному назначению платежа, не случайна. Условно шифр делится на 4 группы чисел, каждая из которых несет определенную информацию:

- Первые 3 цифры — это так называемая административная группа. Эта часть шифра свидетельствует о том, кто является получателем, и обозначает счет, на котором аккумулируются средства по данному виду платежей. Например, для пенсионного фонда (ПФР) это «392», для фискально-налоговых органов (ФНС) — «182», для фонда социального страхования (ФСС) — «393».

- Вторая группа состоит из 10 цифр. Это доходная группа, которая определяет вид дохода и группу, куда направляется оплата. Первая в этой десятке цифра — 1 (доход) или 2 (безвозмездные платежи). Следующие две — «01» (оплата НДФЛ), «06» (налог на имущество), «08» (госпошлина). Следующие две цифры указывают на то, в какой бюджет поступают средств: «01» — федеральный, «02» — региональный. Следующие 5 цифр — уточняющие.

- Третья группа — еще 4 цифры. Это программная группа, которая уточняет назначение операции: «1000» ставится, если производится оплата платежа, недоимки или задолженности; «2000» — если оплачивается пеня или проценты по платежу; «2100» — если только пени по платежу; «3000» — если переводится сумма денежных взысканий (штрафов) по платежу.

- Оставшиеся 3 цифры четвертой группы — классифицирующая или аналитическая группа. Указывает на сферу хозяйственно-экономической деятельности: «110» — налоговые доходы; «130» — оплата за оказанные услуги, «160» — социальные платежи и др.

Как узнать код бюджетной классификации (КБК)?

Что делать, если понадобился тот или иной код бюджетной классификации, где взять точный шифр? Посмотреть КБК можно на официальном сайте Министерства Финансов или непосредственно в Приказе Минфина России от 01.07.2013 N 65н. В данном документе подробно расписаны все возможные группы КБК, а также конкретные шифры для различных случаев.

Впрочем, в некоторых случаях листать огромный многостраничный приказ необязательно. Узнать КБК можно в органах налоговой службы. Данная информация указывается в специальных справочниках, а если при заполнении документов вы используете автоматизированные сервисы, то КБК и вовсе введется автоматически, и вам не придется ее перепроверять. Кроме того, уточнить КБК можно в Сбербанке или в коммерческом банке, клиентом которого вы являетесь.

| КБК УСН | 182 1 05 01011 01 1000 110 |

| КБК ЕНВД | 182 1 05 02010 02 1000 110 |

| КБК НДС | 182 1 03 01000 01 1000 110 |

| КБК НДФЛ за сотрудников | 182 1 01 02010 01 1000 110 |

| КБК Налог на прибыль | 182 1 01 01011 01 1000 110 |

| КБК Страховые взносы за ИП | 182 1 02 02140 06 1110 160 |

| КБК Страховые взносы за сотрудников | 182 1 02 02010 06 1010 160 |

| КБК Транспортный налог | 182 1 06 04012 02 1000 110 |

Изменения в 2019

В 2016 году были разработаны новые стандарты применения КБК. Некоторые коды были исключены, а также добавлены новые. Помимо перечисленных изменений, связанных с УСН и страховыми взносами, есть и другие, не менее важные.

С 2017 года произошли следующие основные нововведения:

- Увеличилось количество кодов, предназначенных для уплаты НДФЛ. Это связано с добавлением классификаторов для взаимодействия с иностранными партнёрами;

- Налог на прибыль также пополнился новыми кодами в связи с их необходимостью при контроле переводов с зарубежными контрагентами. Также по данному виду отчислений появились новые КБК, связанные с уплатой штрафов и пени;

- В новой редакции классификатора исключены некоторые КБК, связанные с алкоголем и печным топливом.

2018 год также добавил очередные коды к уже существующим:

- Налог на прибыль пополнился новым кодом, связанным с процентными доходами от облигаций в рублевом эквиваленте. Нововведение касается облигаций, выпущенных за период с 01.01.2017г. по 31.12.2021г.

- Акцизы дополнились кодом электронных сигарет и прочих смесей, содержащих никотин.

- Введение курортного сбора также потребовало создать новый код для его уплаты.

2019 год ввел два новых значимых КБК. Они были утверждены приказом Минфина №245н от г. Это:

Налог на профессиональный доход, предназначенный для самозанятых.

Единый налоговый платеж для физлиц – некая сумма, которую можно перечислить в счет уплаты по имущественным налогам: земельному, транспортному и других. По соответствующим КБК их разнесут инспектора.

Не изменились КБК, связанные с:

- Уплатой ЕНВД;

- Переводом ЕСХН;

- Патентом;

- НДС;

- Имуществом организаций;

- Налогом на транспортные средства;

- Земельным налогом для организаций;

- Торговым сбором.

Порядок действий предпринимателя при обнаружении ошибки в КБК

Если совершена ошибка, средства могут быть перечислены в бюджет, но не будут распределены по своему целевому предназначению. В таком случае, до выяснения ситуации, налоговая посчитает, что деньги вами не были внесены и насчитает недоимку. Если же средства были перечислены на другой счет, там образуется переплата.

Эта ситуация очень неприятна для добросовестных предпринимателей, которые просто перепутали код КБК. Вместо этого они заплатят штраф, недоимку и пени за просрочку платежа.

Рекомендуемые действия предпринимателя при обнаружении ошибки в КБК:

- Выяснить, что за ошибка произошла. Поступили средства в бюджет или нет, распределены ли они по своему целевому назначению и т.д.

- Подать в свое территориальное отделение налоговой инспекции заявление об обнаружении ошибки и просьбой разъяснить детали по совершенному платежу.

- К заявлению прилагаются платежные поручения.

- Проводится проверка уплаченных налогов. При необходимости, привлекается инспектор. Итоги проверки фиксируются в акте.

- Через несколько дней после заявления составляется решение с описанием деталей совершенного платежа и выдается заявителю.

Не стоит забывать, что ошибка в КБК по закону — это не основание для того, чтобы не считать платеж перечисленным. В платежном поручении есть дополнительная информация, в которой указывается назначение платежа и получателя средств. Если эта графа заполнена верно, поводов для беспокойства нет, штраф налоговая не выпишет. В противном случае, ее решение можно обжаловать в суде.

Итак, мы разобрались что такое КБК и почему эти коды настолько важны для предпринимателей. Достаточно следить за изменениями в кодах, чтобы в последствии не пришлось платить штрафы.

Популярные вопросы по статье

Что такое КБК в платежке?

Значение реквизита КБК в платежном поручении — указать, в какой государственный орган направлен платеж, вид оплаты — налог, штраф, страховой взнос, пени и другие сведения.

КБК: что это такое в реквизитах?

КБК — обязательный реквизит перечисления платежей в бюджеты всех уровней. Перечисление осуществляется в банке при помощи платежных документов установленной формы.

Код бюджетной классификации: как узнать?

Узнать КБК (последовательность записи цифр нужного кода) можно:

- в специальном справочнике;

- на сайте соответствующего государственного органа — ПФ, ФНС и др.;

- в налоговой инспекции;

- в приказе Министерства финансов РФ №65н.

Могут ли назначить штраф, если код КБК указан неверно?

Штраф назначается не за то, что код КБК указан неверно, а за то, что платеж не доставлен по назначению (отсутствует). Другими словами, пени начисляется за то, что обязательные налоги вовремя не уплачены.

Похожие

- Лимит страховых взносов в 2019 году

- Оборотные средства предприятия

- Госпошлина за регистрацию права собственности на недвижимость

- Калькулятор транспортного налога. Рассчитайте налог на авто онлайн

- Как узнать ИНН без паспортных данных

- Регистрация в личном кабинете налоговой

- Положены ли выплаты наследникам участников ВОВ?

- Как получить субсидии на улучшение жилищных условий в 2020 году

- За какие услуги ЖКХ можно не платить

- Налог на доходы физических лиц в 2019 году

Использование в системе госзакупок

Разберем основные проблемы с кодировкой, возникающие у бюджетных заказчиков:

- По какому КВР закупать обновление информационных систем — по 242 или 244? Для всех видов заказов, кроме капитального ремонта, используется КВР 244. Код видов расходов 242 не применяется у государственных организаций-заказчиков.

- Какие КБК используются для проведения торгов за счет средств, полученных от ведения предпринимательской деятельности? Закупки за счет приносящей доход деятельности проходят с теми же кодами, которые используются для госзаказа.

- По какой кодировке приобретать строительные материалы для капитального ремонта? Все закупки, связанные с капремонтом (в том числе реставрация государственных имущественных ценностей), проводятся по КБК 243. Для проведения заказа по приобретению строительных материалов для целей капитального ремонта (если только это не инвестиции в объекты капитального строительства) указываем код 000 0000 00000 00000 243.

ВАЖНО!

Поступление средств от поставщика на выполнение гарантийных обязательств по контракту отражайте по коду 510. Корректный КБК обеспечение гарантийных обязательств по контракту — 000 0000 00000 00000 510.

Коды бюджетной классификации (КБК) — Транспортный налог

| Наименование платежа | КБК |

| Налог на прибыль, который начисляют в федеральный бюджет (кроме консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| Налог на прибыль, который начисляют в бюджеты субъектов РФ (кроме консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| Налог на прибыль, который начисляют в федеральный бюджет (для консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| Налог на прибыль, который начисляют в бюджеты субъектов РФ (для консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| НДС, кроме импортного | 182 1 0300 110 |

| Налог на имущество, не входящее в Единую систему газоснабжения | 182 1 0600 110 |

| Налог на имущество, входящее в Единую систему газоснабжения | 182 1 0600 110 |

| Налог по упрощенке с объектом «доходы» | 182 1 0500 110 |

| Налог по упрощенке с объектом «доходы минус расходы», в том числе минимальный налог | 182 1 0500 110 |

| ЕНВД | 182 1 0500 110 |

| ЕСХН | 182 1 0500 110 |

| НДФЛ для налогового агента | 182 1 0100 110 |

| Транспортный налог | 182 1 0600 110 |

| Земельный налог с участков Москвы, Санкт-Петербурга, Севастополя | 182 1 0600 110 |

Коды бюджетной классификации КБК на 2021 год утверждены приказом Минфина России от 08.06.2020 № 99н. Эти коды нужно указывать в платежных поручениях при уплате пеней по налогам в 2021 году.

| Наименование платежа | КБК |

| Налог на прибыль, который начисляют в федеральный бюджет (кроме консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| Налог на прибыль, который начисляют в бюджеты субъектов РФ (кроме консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| Налог на прибыль, который начисляют в федеральный бюджет (для консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| Налог на прибыль, который начисляют в бюджеты субъектов РФ (для консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| НДС | 182 1 0300 110 |

| Налог на имущество, не входящее в Единую систему газоснабжения | 182 1 0600 110 |

| Налог на имущество, входящее в Единую систему газоснабжения | 182 1 0600 110 |

| Налог по упрощенке с объектом «доходы» | 182 1 0500 110 |

| Налог по упрощенке с объектом «доходы минус расходы» | 182 1 0500 110 |

| ЕНВД | 182 1 0500 110 |

| ЕСХН | 182 1 0500 110 |

| НДФЛ для налогового агента | 182 1 0100 110 |

| Транспортный налог | 182 1 0600 110 |

| Земельный налог с участков Москвы, Санкт-Петербурга, Севастополя | 182 1 0600 110 |

КБК на 2021 год утверждены приказом Минфин России от 08.06.2020 № 99н. Эти коды нужно указывать в платежных поручениях при оплате штрафов по налогам в 2021 году.

| Наименование платежа | КБК |

| Налог на прибыль, который начисляют в федеральный бюджет (кроме консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| Налог на прибыль, который начисляют в бюджеты субъектов РФ (кроме консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| Налог на прибыль, который начисляют в федеральный бюджет (для консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| Налог на прибыль, который начисляют в бюджеты субъектов РФ (для консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| НДС | 182 1 0300 110 |

| Налог на имущество, не входящее в Единую систему газоснабжения | 182 1 0600 110 |

| Налог на имущество, входящеее в Единую систему газоснабжения | 182 1 0600 110 |

| Налог по упрощенке с объектом «доходы» | 182 1 0500 110 |

| Налог по упрощенке с объектом «доходы минус расходы» | 182 1 0500 110 |

| ЕНВД | 182 1 0500 110 |

| ЕСХН | 182 1 0500 110 |

| НДФЛ для налогового агента | 182 1 0100 110 |

| Транспортный налог | 182 1 0600 110 |

| Земельный налог с участков Москвы, Санкт-Петербурга, Севастополя | 182 1 0600 110 |

Минфин России утвердил новые коды бюджетной классификации для платежных поручений на страховые отчисления приказом от 08.06.2020 № 99н.

| Наименование платежа | КБК |

| Пенсионные взносы по основным и пониженным тарифам | 182 1 0210 160 |

| Пенсионные взносы по доптарифу, не зависящему от спецоценки (список 1) | 182 1 0210 160 |

| Пенсионные взносы по доптарифу, зависящему от спецоценки (список 1) | 182 1 0220 160 |

| Пенсионные взносы по доптарифу, не зависящему от спецоценки (список 2) | 182 1 0210 160 |

| Пенсионные взносы по доптарифу, зависящему от спецоценки (список 2) | 182 1 0220 160 |

| Медицинские взносы | 182 1 0213 160 |

| Социальные взносы | 182 1 0210 160 |

| Взносы на травматизм | 393 1 0200 160 |

| Наименование платежа | КБК |

| Пенсионные взносы по основным и пониженным тарифам | 182 1 0210 160 |

| Пенсионные взносы по доптарифу, не зависящему от спецоценки (список 1) | 182 1 0210 160 |

| Пенсионные взносы по доптарифу, зависящему от спецоценки (список 1) | 182 1 0200 160 |

| Пенсионные взносы по доптарифу, не зависящему от спецоценки (список 2) | 182 1 0210 160 |

| Пенсионные взносы по доптарифу, зависящему от спецоценки (список 2) | 182 1 0200 160 |

| Медицинские взносы | 182 1 0213 160 |

| Социальные взносы | 182 1 0210 160 |

| Взносы на травматизм | 393 1 0200 160 |

Чем чревата ошибка в КБК

Если код назначения платежа указан неверно, платеж будет перечислен в бюджет, но там не сможет быть правильно распределен, а значит, государство по факту его не получит. Результат может быть таким же, как если бы деньги и вовсе не перечислялись: налоговая насчитает недоимку по определенной статье. При этом, если КБК просто перепутан, может образоваться переплата по другой статье.

В результате, налоговая выставит требование об уплате недоимки, штраф за не вовремя уплаченный налог или сбор и пени за просрочку платежа. Эта ситуация крайне неприятна для добросовестного предпринимателя, вовремя заплатившего налог, вся вина которого заключается в путанице с многочисленными КБК.

Обычный порядок действий предпринимателя при обнаружении ошибки в КБК

- Самое главное – убедиться, что ошибка не привела к непоступлению дохода в бюджет, иначе будет считаться, что средства не были уплачены, с полной ответственностью за это плательщика.

- Подать в свою учетную налоговую инспекцию заявление об обнаруженной ошибке и просьбу об уточнении основания, типа и принадлежности перевода средств, если нужно, налоговый период или статус плательщика налогов.

- К заявлению надо приложить платежные поручения, по которым налог был уплачен и получен бюджетом.

- При необходимости проводится совместная с инспектором сверка уплаченных налогов (о ней составляется акт).

- Через несколько дней (срок законодательно не определен) принимается решение об уточнении данного платежа и выдается на руки заявителю.

ВАЖНО! При уточнении платежа он считается совершенным в день подачи платежного поручения с неверным КБК, а не в день получения решения об уточнении и зачете. Таким образом, просрочки обязательного платежа, предусматривающей штрафные санкции, по факту не происходит

Рассмотрим различные случаи, случающиеся из-за ошибок в КБК, и проанализируем, как поступить предпринимателю.

- Инспекция начислила пени по неуплате налога. Если было обращение со стороны плательщика с пользой о зачете уплаченной суммы, то дополнительно следует попросить налоговую пересчитать начисленные пени. Если налоговая отказывается это сделать, обращение в суд, вероятнее всего, позволит добиться перерасчета (существует богатая судебная практика с подобными прецедентами).

- КБК не соответствует платежу, указанному в назначении. Если ошибка находится «внутри одного налога», например, КБК указано на УСН-6, а в основании платежа указано УСН-15, то налоговая обычно легко производит перезачет. Если же КБК полностью не соответствует основанию платежа, например, бизнесмен собрался оплатить НДФЛ, а указал КБК, принадлежащий НДС, налоговая часто отказывается произвести уточнение, но суд практически всегда на стороне налогоплательщика.

- Из-за ошибки в КБК страховые взносы оказались неуплаченными. Если средства не поступят на нужный казначейский счет, это практически неизбежно чревато штрафами и пенями. Предпринимателю следует как можно быстрее повторить платеж с правильными реквизитами, чтобы уменьшить сумму возможных пеней. Затем уплаченные по ошибке деньги нужно вернуть (можно и зачесть в счет платежей на будущее). Для этого направляется заявление в тот орган, на счет которого ошибочно совершен перевод денег. Невыполнение просьбы о возврате или перезачете – повод обратиться в суд.

- Средства поступили в планируемый фонд, но по не той статье. Например, в платежке указали КБК для накопительной доли пенсии, а оплатить намеревались страховую часть. В подобных случаях взносы все равно считаются внесенными в срок, и нужно действовать так же, как при обычном порядке. Суд – в помощь при любых проблемах с фондом, отказывающимся совершить перерасчет, и незаконным требованием о выплате недоимок и начислением пеней.

ПОМНИТЕ! Ошибка в КБК по закону не является основанием, по которому платеж не будет считаться перечисленным. В платежном поручении предусмотрена дополнительная информация, указывающая назначение платежа и его получателя, поэтому, если она указана корректно, повода для штрафных санкций к предпринимателю нет и быть не может, иные решения можно оспорить по суду.

В статье дана краткая характеристика кодов бюджетной классификации и определение структуры шифра. Если вы хотите понять, как узнать КБК организации по ИНН и ОКТМО, то скажем сразу, что это невозможно: эти понятия никак не связаны между собой. Однако можно найти КБК онлайн — подробная инструкция дана в соответствующем пункте.

Любые финансовые операции, совершенные организацией, отражают в платежных поручениях при отправке средств. Делая взносы или оплачивая налоговые суммы, плательщик указывает в платежке тип оплаты, зашифрованный под аббревиатурой КБК.

Для чего необходим КБК?

Код бюджетной классификации является важным условием корректного принятия и распределения по назначению поступившего платежа. КБК позволяет ведомствам проследить историю операций по каждому рублю, поступившему казну.

Внимание: Коды бюджетной классификации могут меняться каждый год

Поэтому предпринимателям крайне важно следить за преобразованиями законодательства предмет появления новых версий КБК. Если при вводе КБК плательщиком будет допущена ошибка, ведомства, ожидающие поступление взноса, могут рассматривать такую ситуацию как нежелание оплачивать налоги и сборы, что может повлечь за собой наложение материального наказания в виде пени или штрафов

Если при вводе КБК плательщиком будет допущена ошибка, ведомства, ожидающие поступление взноса, могут рассматривать такую ситуацию как нежелание оплачивать налоги и сборы, что может повлечь за собой наложение материального наказания в виде пени или штрафов

Поэтому предпринимателям крайне важно следить за преобразованиями законодательства предмет появления новых версий КБК. Если при вводе КБК плательщиком будет допущена ошибка, ведомства, ожидающие поступление взноса, могут рассматривать такую ситуацию как нежелание оплачивать налоги и сборы, что может повлечь за собой наложение материального наказания в виде пени или штрафов

В случае обнаружения ошибки плательщику необходимо составить заявление в налоговую службу с просьбой перенаправить платеж согласно необходимому КБК. Таким образом, КБК служит инструментом для:

- — упорядочивания финансовой отчетности;

- — обеспечения единой формы бюджетно-финансовой информации;

- — регулирования финансовых потоков на государственном уровне;

- — составления муниципального или федерального бюджета;

- — анализа динамики движения средств за определенный период;

- — информирования о состоянии казны.