Счет 02.02

Содержание:

- Как начисляются проценты по поступившим средствам

- Что такое счет

- Последствия просроченной кредитной задолженности

- Проводки счета 20

- Типовые проводки и примеры операций по 50 счету

- Счет 68 в бухгалтерском учете

- Закрытие бухсчета 02

- Типовые проводки по 01 счету

- Проводки по НДФЛ

- Счет 91 «Прочие доходы и расходы»

Как начисляются проценты по поступившим средствам

Порядок начисления процентов к уплате зависит от целей полученных заемных финансов. Если это краткосрочная ссуда, призванная увеличить запас сырья, используемого при основной деятельности компании, то проценты входят в себестоимость работ (услуг, продукции), что оговаривается в ПБУ 10/99 «Расходы организации». При этом проценты отображаются проводкой:

Дт 91 «Прочие доходы и расходы» Кт 66 «Расчеты по краткосрочным кредитам и займам».

Если чужие деньги взяты в целях инвестирования во внеоборотные активы, то проценты по ним включены в стоимость приобретения основного средства. В программе совершается запись:

Дт 08 «Вложения во внеоборотные активы» Кт счетов 66, 67.

После того как объект стройки или оборудование введено в эксплуатацию, то есть переводится на 01 «Основные средства», стоимость процентов возмещается собственными капиталами предприятия. Бухгалтерская запись показывает движение стоимости:

Дт 84 «Нераспределенная прибыль (непокрытый убыток)» Кт счетов 66, 67.

Например, трехлетний займ на 28 800 000 рублей, полученный ООО «Долгая Долина» у ООО «Инвест.КОМ» на условиях годовой процентной ставки за пользование чужими средствами 30%. Предприятие успело использовать два транша за февраль и март. Надо рассчитать, сколько процентов к уплате начислить за этот период:

- 28 800 000 / 36 месяцев * 12 месяцев = 9 600 000 рублей.

- 9 600 000 * 30% = 3 840 000 рублей годовых.

- 3 840 000 / 12 месяцев = 320 000 рублей ежемесячно.

Таким образом, будут начислены проценты к уплате:

320 000 * 2 месяца = 640 000 рублей.

Допустим, что ООО «Долгая Долина» взяла займ для строительства нового объекта трансформаторная подстанция, которая в будущем станет основным средством.

Дт 08.03 «Строительство объектов основных средств» Кт 67.04 «Проценты по долгосрочным займам» — 640 000 рублей.

Теперь можно обновить оборотно-сальдовую ведомость: Таблица №2. Оборотно-сальдовая ведомость с начисленными процентами.

| Счет | Сальдо на начало периода | Обороты за период | Сальдо на конец периода | |||

| Контрагенты | Дебет | Кредит | Дебет | Кредит | Дебет | Кредит |

| Договоры | ||||||

| 67 | 1 120 000,00 | 640 000,00 | 1 120 000,00 | 1 600 000,00 | ||

| 67.03 | 800 000,00 | 800 000,00 | 1 600 000,00 | |||

| ООО «Инвест.КОМ» | 800 000,00 | 800 000,00 | 1 600 000,00 | |||

| 4904 -10 от 01.02.2018 | 800 000,00 | 800 000,00 | 1 600 000,00 | |||

| 67.04 | 320 000,00 | 640 000,00 | 320 000,00 | |||

| ООО «Инвест.КОМ» | 320 000,00 | 640 000,00 | 320 000,00 | |||

| 4904 -10 от 01.02.2018 | 320 000,00 | 640 000,00 | 320 000,00 | |||

| Итого | 1 120 000,00 | 640 000,00 | 1 120 000,00 | 1 600 000,00 |

Что такое счет

Каждая коммерческая компания создается с целью получения прибыли. При этом она ежедневно совершает различные сделки, запутаться в учете которых, не имея четко организованной учетной структуры, очень просто. К тому же согласно ст. 2 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ все юрлица обязаны вести бухгалтерский учет. Он организуется путем непрерывного документирования каждой хозяйственной операции и несет в себе несколько функций:

- информационную;

- контрольную;

- обратной связи;

- аналитическую.

Бухгалтерский учет дает информацию о финансовом и экономическом положении дел как внутренним (менеджерам, руководству, учредителям и т. д.), так и внешним пользователям (контролирующим, фискальным и прочим госорганам).

Одним из методов ведения бухгалтерского учета является двойная запись с использованием счетов, утвержденных приказом Минфина России от 31.10.2000 № 94н (для коммерческих структур).

Ознакомиться с планом счетов можно этой статье.

Двойная запись — это бухгалтерская проводка, отражающая хозяйственную операцию с использованием 2 корреспондирующих счетов. Каждый счет имеет определенный номер, структуру и характеристику. При этом на обоих счетах фиксируется одинаковая сумма.

Пример 1

Рассмотрим операцию «Наличные в размере 20 000 руб. сданы из кассы в банк».

Исходя из ее экономического смысла, выбираем соответствующие корреспондирующие счета: 50 «Касса», 51 «Расчетные счета».

Денежные средства отправляются с кредита счета 50 в дебет счета 51. Данная операция фиксируется расходным кассовым ордером, банковской выпиской, корешком объявления на взнос наличных и записью: Дт 51 Кт 50 — на сумму 20 000 руб.

Это значит, что в банке, обслуживающем предприятие, остаток средств увеличился, а в кассе уменьшился на одну и ту же сумму (20 000 руб.).

Чтобы корректно использовать счета, необходимо не только правильно их выбирать, но и знать, какого они вида.

Счета бывают активными, пассивными и активно-пассивными.

Активные счета отражают активы (имущество, долги и т. д.) предприятия и имеют только дебетовый (положительный) остаток. Увеличение активов записывается в дебет соответствующего счета, списание — в кредит.

Основные активные счета представлены в таблице:

| Счет | Определение |

| 01 | Основные средства |

| 04 | Нематериальные активы |

| 10 | Материалы |

| 11 | Животные на выращивании |

| 20 | Производство |

| 21 | Полуфабрикаты |

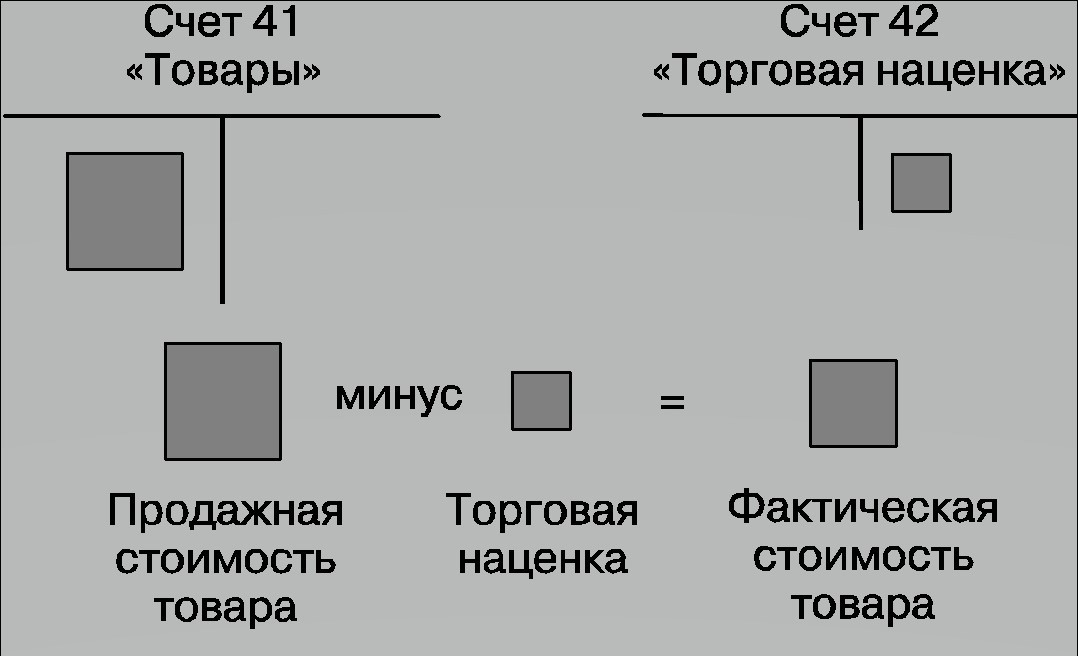

| 41 | Товары |

| 43 | Готовая продукция |

| 50 | Касса |

| 51 | Расчетные счета |

| 52 | Валютные счета |

| 81 | Собственные акции |

Пассивные счета указывают на источники имущества компании и имеют только кредитовый остаток. К ним, в частности, относятся:

| Счет | Определение |

| 02 | Амортизация ОС |

| 05 | Амортизация НМА |

| 42 | Наценка |

| 66/67 | Кредиты |

| 70 | Расчеты с персоналом |

| 80 | Уставный капитал |

| 82 | Резервный капитал |

| 83 | Добавочный капитал |

К активно-пассивным счетам относятся счета, имеющие как дебетовый, так и кредитовый остаток. Например, если счет 60 «Расчеты с поставщиками» имеет кредитовое сальдо, значит, предприятие должно контрагенту за поставленные МПЗ или услуги. Если мы оплатили поставщику аванс, значит, уже контрагент должен нашей компании. Данная операция имеет дебетовое сальдо.

| Счет | Определение |

| 60 | Расчеты с поставщиками |

| 62 | Расчеты с покупателями |

| 68/69 | Налоги и взносы |

| 71 | Подотчетные лица |

| 84 | Нераспределенная прибыль (убыток) |

| 99 | Прибыли/убытки |

На 62 счете может возникнуть не погашенная дебиторская задолженность, которая в ряде случаев признается сомнительной, т.к. возможно не будет оплачена покупателем. Чтобы корректно отразить такую задолженность в балансе, каждая организация обязана создать резерв по сомнительным долгам.

Счета также имеют аналитику по субсчетам. Например, для счета 10 это будут счета 10.1 «Сырье и материалы», 10.2 «Покупные полуфабрикаты», 10.3 «Топливо» и т. д.

Последствия просроченной кредитной задолженности

Пред тем как взять деньги в долг у банка, заемщик подписывает кредитный договор, в котором подробно излагаются условия по срокам и порядку возврата, санкциям за нарушение обязательств.

Если должник не выполняет условия договора, то кредитор вправе применить предусмотренные этим документом штрафы. Можно выделить 3 типа санкций. Чаще всего стороны изначально договариваются о конкретной сумме штрафа за просрочку платежа. Помимо этого, еще могут быть предусмотрены дополнительные выплаты в виде повышенных процентов на остаток долга. Также за каждый день просрочки взимается пеня в размере ставки рефинансирования Центробанка.

Просроченная кредитная задолженность чревата такими последствиями:

- долговая нагрузка постоянно увеличивается, и просроченная задолженность попадает в кредитную историю физического лица;

- кредитор постоянно звонит должнику, терроризирует его требованиями возврата денег;

- банк продает долг коллекторскому агентству;

- кредитор подает исковое заявление в суд;

- должнику запрещается покидать пределы страны;

- на основании решения суда деньги будут списываться со всех открытых в банке счетов в пределах имеющегося долга;

- опись, арест и продажа имущества, в том числе недвижимости.

Бывает так, что у человека возникли финансовые трудности, с которыми он рассчитывает справиться в ближайшем будущем, и намерен гасить просроченную кредитную задолженность. Что делать в этом случае, как действовать, чтобы не доводить ситуацию до критической точки?

Самое главное – при любых затруднениях с выплатой кредита необходимо сразу же обратиться в банк. Вне зависимости от того, какие штрафные санкции предусмотрены вашим кредитным договором, чем больше срок задолженности, тем больше придется платить. Взяв деньги в долг, нужно понимать, что их все равно придется отдавать — это зона ответственности заемщика.

Если вы пропустили срок возврата платежа и не желаете договариваться с банком, будьте готовы к тому, что кредитор продаст долг коллекторскому агентству. Сотрудники таких компаний действуют обычно жесткими методами, добиваясь возврата средств.

Чтобы не попасть в неприятную ситуацию, следует с самого начала тщательно изучить все положения кредитного договора и не нарушать их. Если все-таки вы просрочили платеж, а банк начислил штраф, то его придется выплатить и в дальнейшем по-прежнему придерживаться условий договора, своевременно рассчитываться по кредиту — вносить основные суммы и проценты.

Если вы не можете вовремя рассчитаться по кредиту, необходимо поставить об этом в известность сотрудника банка. Если у вас возникли объективные трудности, которые вы можете подтвердить документально, то кредитор, как правило, пойдет вам навстречу и предоставит отсрочку по очередному платежу или до тех пор, пока ваша платежеспособность не восстановится.

По факту просроченной кредитной задолженности банк имеет право применить штрафные санкции, предусмотренные договором. Штрафы обычно зависят от типа и суммы самого кредита, периода просрочки. Штрафы бывают следующих видов:

- фиксированная сумма;

- повышенный процент;

- дополнительный процент от остатка долга.

Первый тип штрафа в виде фиксированной суммы чаще всего применяется по кредитным картам с просроченной задолженностью. Причем сумма будет увеличиваться ежедневно. Также неплательщику могут быть начислены повышенные проценты от каждого просроченного платежа либо от итоговой суммы за год.

В зависимости от длительности просрочки задолженность может иметь такие последствия:

- Если клиент пропустил очередной платеж, но просрочка составила не более месяца, и необходимая сумма в итоге была внесена, то это не повлияет на кредитную историю.

- Просроченный более чем на месяц платеж отражается на кредитной репутации клиента.

- Если заемщик в течение полугода не рассчитывается по своим обязательствам и не пытается объясниться с банком, то его дело будет рассмотрено либо в судебном порядке, либо передано коллекторскому агентству для взыскания долга.

Следовательно, заемщику необходимо в течение месяца разобраться со своими проблемами и закрыть просроченную кредитную задолженность. В противном случае его кредитная история будет испорчена.

Проводки счета 20

Все совершаемые операции по дебету 20 показывают начисление, отражение и учет стоимости всех материалов и затрат на изготовление продукции.

Типовые проводки

Корреспонденция с Разделом 1 отражает включение амортизационных затрат в себестоимость продукции:

- Дт20 Кт02 — для средств, используемых в основном производстве, в торговле;

- Дт20 Кт04 — для амортизации по объектам нематериальных активов;

- Дт20 Кт08 — отражены расходы на строительство.

Корреспонденция с Разделом 2 отражает списание стоимости материалов:

- Дт20 Кт10 — учитывается стоимость материалов, списанных для основного производства;

- Дт20 Кт11 — учитывается списание стоимости животных для основного производства;

- Дт20 Кт16 — списание суммы отклонений в стоимости материалов.

Корреспонденция с Разделом 3 отражает включение в себестоимость других видов расходов:

- Дт20 Кт20 — внутрипроизводственный оборот продукции;

- Дт20 Кт21 — передача в основное производство полуфабрикатов собственного изготовления;

- Дт20 Кт23 — включение в себестоимость стоимость услуг вспомогательных производств;

- Дт20 Кт25 — включение в себестоимость продукции общепроизводственных расходов;

- Дт20 Кт26 — включение в себестоимость продукции общехозяйственных расходов;

- Дт20 Кт28 — включение в себестоимость потерь от брака;

- Дт20 Кт29 — включение в себестоимость продукции стоимость услуг обслуживающих производств и хозяйств.

Корреспонденция с Разделом 4 происходит следующим образом:

- Дт20 Кт40 — списание плановой себестоимости;

- Дт20 Кт41 — перевод на основное производство товаров, приобретенных для продажи;

- Дт20 Кт43 — отпуск готовой продукции на нужды основного производства.

Корреспонденция с Разделом 6 происходит следующим образом:

- Дт20 Кт60 — оплата сторонним организациям услуг, оказанных для основного производства;

- Дт20 Кт68 — включение налогов и сборов в бюджет в себестоимость продукции;

- Дт20 Кт69 — начисление страховых взносов работникам основного производства;

- Дт20 Кт70 — начисление заработной платы;

- Дт20 Кт71 — оплата расходов подотчетных лиц на нужды основного производства;

- Дт20 Кт73 — включение компенсации за износ личного имущества в себестоимость продукции;

- Дт20 Кт75 — взнос затрат основного производства учредителями предприятия;

- Дт20 Кт76 — включение в себестоимость затрат на страхование;

- Дт20 Кт79 — включение в себестоимость затрат обособленных производств.

Корреспонденция с Разделом 8 происходит следующим образом:

- Дт20 Кт94 — включение в себестоимость суммы выявленной недостачи по различным причинам (от порчи имущества, по итогам инвентаризации);

- Дт20 Кт96 — начисление за счет себестоимости продукции сумм в резерв будущих расходов (на ремонт, оплату отпусков).

Обратите внимание! Проводки по кредиту 20 отражают поступление из основного производства материалов, отходов, готовой продукции. Взаимосвязь с Разделом 2 отражает возврат материалов и запасов из основного производства:

Взаимосвязь с Разделом 2 отражает возврат материалов и запасов из основного производства:

- Дт10 Кт20 — принятие к учету неиспользованных материалов, отходов.

- Дт11 Кт20 — увеличение стоимости животных за счет привеса.

Корреспонденция со счетами Раздела 3 происходит следующим образом:

- Дт21 Кт20 — поступление из основного производства полуфабрикатов собственного изготовления;

- Дт28 Кт20 — отражение потерь в стоимости неисправимого брака продукции.

Корреспонденция со счетами Раздела 4:

- Дт40 Кт20 — списание фактической себестоимости произведенной продукции;

- Дт43 Кт20 — оприходование готовой продукции.

Оприходование готовой продукции Взаимосвязь со счетами Раздела 6 отражает:

- Дт76 Кт20 — уменьшение стоимости незавершенного производства;

- Дт79 Кт20 — выполнение работ силами основного производства.

Корреспонденция с Разделом 8 происходит следующим образом:

- Дт90 Кт20 — списание фактической себестоимости;

- Дт91 Кт20 — списание работ или услуг основного производства;

- Дт94 Кт20 — отражение сумм недостачи незавершенного производства, выявленных в процессе инвентаризации;

- Дт99 Кт20 — затраты основного производства отнесены на убытки предприятия.

Типовые проводки и примеры операций по 50 счету

Рассмотрим типовые проводки по данному счёту в таблице 1 и 2.

Таблица 1. Наиболее часто встречающиеся и распространенные проводки по дебету счета 50:

| Счет Дт | Счет Кт | Описание проводки по операции | Документ-основание |

| 50 | 50-2 | Денежные средства переданы из операционной кассы в кассу | КО-1, КМ-6, КМ-4 |

| 50 | 51 | Перемещение денежных средствс расчетного счёта в кассу | КО-1, выписка из банка по счёту, корешок чека (чековая книжка) |

| 50 | 52 | Перемещение денежных средств с валютного счёта в кассу | КО-1, выписка из банка по счёту |

| 50 | 62 | Получен аванс от покупателя/получена оплата за товар | КО-1, кассовый чек. |

| 50 | 70 | Возврат в кассу излишка по з/плате. | КО-1 |

| 50/50-3 | 71 | Возврат в кассу остатка подотчётных сумм/денежных средств | КО-1 |

| 50 | 73-1 | Оплата по займам от сотрудников | КО-1 |

| 50 | 75-1 | Взнос учредителя в уставный капитал | КО-1, учредительные документы |

| 50-1 | 90.01.1 | Выручка от продаж/поступление доходов от прочих операций | Кассовый реестр |

Таблица 2. Основные проводки по кредиту счёта 50:

| Счет Дт | Счет Кт | Описание проводки по операции | Документ-основание |

| 04 | 50-1 | Покупка НМА | КО-2 |

| 51 | 50 | Передача наличности из кассы в банк | КО-2 |

| 60 | 50-1 | Оплата поставщику (подрядчику) за полученные товары (выполненные работы) | КО-2 |

| 52 | 50-1 | Возврат аванса покупателю со специального банковского счета | КО-2 |

| 70 | 50 | Выдача з/платы работникам | КО-2, Т-53 |

| 70 | 50 | Выплата доходов от участия в организации работникам | КО-2 |

| 71 | 50/50-3 | Выдача подотчетных сумм/ денежных документов | КО-2 |

| 73-1 | 50 | Получение займа работником | КО-2 |

| 75-2 | 50 | Выплата доходов от участия в организации лицам, не являющимся сотрудниками | КО-2 |

| 76 | 50-1 | Оплата обязательств в виде задолженности перед прочими контрагентами | КО-2 |

| 94 | 50 | Отражение недостачи по кассе | ИНВ-15, ИНВ-26 |

Практический пример с проводками

Бухгалтер ООО «ВолгаДон» сформировал следующие проводки по выдаче из кассы наличных в подотчет для оплаты юридических услуг сторонней организации:

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки по операции | Документ-основание |

| 26 | 60 | 7 458,00 | отражены в составе затрат (8 800,00-1 342,00) | Акт выполненных работ (далее – Акт) |

| 19 | 60 | 1 342,00 | Выделен НДС от стоимости услуг | Акт |

| 68 НДС | 19 | 1 342,00 | НДС принят к вычету | Акт, счёт-фактура |

| 71 | 50-1 | 9 000,00 | Из кассы ООО «ВолгаДон» денежные средства выданы под отчёт Юзик К.М. | КО-2, заявление подотчётного лица |

| 60 | 71 | 8 800,00 | Отражена оплата за | Акт, авансовый отчёт |

| 50-1 | 71 | 200,00 | Остаток неиспользованных средств Юзик К.М. возвратил в кассу организации | Акт, авансовый отчёт, КО-1 |

Счет 68 в бухгалтерском учете

Своевременно и в полном объеме уплачивать налоговые платежи в бюджет — обязанность всех экономических субъектов. О том, как правильно отражать начисление и расчеты по таким обязательствам в бухучете, расскажем в нашей статье.

КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО

Получить доступ

Размеры и периодичность налоговых платежей устанавливает действующее фискальное законодательство. Так, НК РФ предусматривает расчеты с бюджетами федерального, регионального и местного уровней. А помимо налоговых обязательств, компании довольно часто обязаны уплатить и специфические сборы. Например, государственную пошлину либо местный торговый сбор.

Согласно Приказу Минфина № 94н, для отражения расчетов по государственным налогам и сборам следует применять счет 68 в бухгалтерском учете. Отметим, что помимо разделения фискальных обязательств по уровням бюджета-получателя, налоги подразделяют на:

- Имущественные. Такой вид НО уплачивается за пользование конкретным видом имущества. Например, если компания эксплуатирует транспорт, землю, здания и прочее, то фирма обязана уплатить государству определенную сумму средств. Размер имущественных НО определяется из расчета объема налогооблагаемой базы, помноженной на ставку.

- Косвенные. НО, которые входят в стоимость товаров, работ или услуг, следует относить к косвенным. Например, к такому виду НО относят налог на добавленную стоимость, акцизы, таможенные сборы и пошлины.

- По результату. Данные НО рассчитываются с конкретного результата экономической деятельности субъекта за определенный период времени (расчетный период). Например, налог на прибыль организации. Показатели расчетов по этому виду НО должны совпадать с декларациями и другой отчетностью, предоставленной в ФНС.

Показатели 68 счета бухгалтерского учета отражают не только сумму начисленного долга перед государством, но и размер перечисленных средств в бюджетную систему РФ, а также суммы налоговых обязательств, подлежащих возврату или принятых к вычету.

Особенности учета по счету 68

Данный бухсчет относят к группе активно-пассивных, то есть сальдо по счету 68 может быть не только дебетовым, но и кредитовым. Все зависит от того, в чью пользу числится задолженность: в пользу компании или государства.

Операции следует отражать в разрезе видов налоговых обязательств. Для организации данной детализации в рабочем ПС предусматривают специальные субсчета к 68 счету:

Отметим, что компания не обязана вводить все вышеперечисленные субсчета. Достаточно внести в учетную политику только те, которые используются в хозяйственной деятельности фирмы. Большинство российских организаций применяют только два субсчета: бухсчет 68-01 — для отражения операций по НДФЛ в разрезе по каждому сотруднику, и бухсчет 68-02 — для расчетов с бюджетом по НДС.

Итоговое сальдо по счету 68 в разрезе налоговых обязательств может быть разным. Следовательно, формируется развернутое сальдо по действующим субсчетам. Например, задолженность по одному налогу, что отражается по кредиту 68 счета, а переплата по другому относится в дебет. В таком случае при включении показателей бухсчета 68 в годовой бухгалтерский баланс и другую финансовую отчетность проконтролируйте, чтобы дебетовые остатки были включены в актив баланса, а кредитовые — в пассив.

Типовые проводки по счету 68

|

Операция |

Дебет |

Кредит |

|

НДС |

||

|

Начислен НДС |

90 — от основного вида деятельности 91 — от прочей деятельности 76 — по авансам от кредиторов 62 — по авансам от покупателей 19 — по продукции и товарам для собственных нужд |

68-02 |

|

НДС принят к вычету |

68-02 |

19 |

|

Налог на добавленную стоимость удержан налоговым агентом |

76 60 |

68-02 |

|

НДС восстановлен |

20 26 44 91 |

68-02 |

|

НДФЛ |

||

|

НДФЛ удержан из доходов персонала |

71 — из заработной платы 73 — из прочих доходов 75 — из дивидендов |

68-01 |

|

На прибыль организаций |

||

|

ННП начислен с доходов отчетного периода |

99 |

68-04/2 |

|

ННП удержан налоговым агентом |

76 60 |

68-04/2 |

|

На имущество организации |

||

|

Начисление |

91, 26, 44 |

68-08 |

|

На транспорт |

||

|

Начислены налоговые обязательства |

26, 44 |

68-07 |

|

На землю |

||

|

Отражено начисление |

26, 44 |

68-06 |

|

Государственные пошлины, сборы |

||

|

Начислены сборы и пошлины |

91, 26, 44, 08 |

68-10 |

Перечисление платежей, расчетов по налогам и сборам: счет 68 отражается по дебету и одновременно кредитуются бухсчета 50 «Касса» или 51 «Расчетный банк.счет». Например, перечислен НДФЛ, проводка:

Дт 68-01 Кт 51.

По учету налога на добавленную стоимость и порядку его возмещения и принятия к вычету, определения НДС к уплате (счет 68) — у бухгалтеров возникает огромное количество вопросов. Подробно о том, как организовать достоверный учет НДС, читайте в статье «НДС: проводки».

Закрытие бухсчета 02

Списывать начисленную АМ приходится в разных случаях, однако в данной ситуации действует одно условие: основное средство должно выбывать с учета компании. Иными словами, амортизационный бухсчет закрывается, если имущество списывается с учета при продаже, безвозмездной передаче, его порче, ликвидации и в иных ситуациях, предусмотренных ПБУ.

Следовательно, вопрос, как закрыть 02 счет при полной амортизации, не актуален. Износ будет числиться в кредитовом остатке по бухсчету 02 до того момента, пока компания не примет решение о списании объекта. Напомним, что полным износом признается полное отнесение первоначальной стоимости на АМ.

Типовые проводки по списанию амортизации:

|

Операция |

Дебет |

Кредит |

|

Объект полностью самортизирован, списан с учета в связи с порчей и невозможностью ремонта либо по иным причинам (продан, передан безвозмездно) |

02 |

01 |

|

Выбыло основное средство, по которому АМ начислена не полностью |

02 |

91 |

Типовые проводки по 01 счету

По дебету счета

| Содержание хозяйственной операции | Дебет | Кредит |

| ОС передано из одного подразделения в другое | 01 | 01 |

| Выбывшее ОС списано на отдельный субсчет «Выбытие ОС» | 01 | 01 |

| Имущество, предназначенное для сдачи в аренду, переведено в состав ОС | 01 | 03 |

| Оприходован земельный участок | 01 | 08-1 |

| Оприходован объект природопользования | 01 | 08-2 |

| Объект ОС, построенный организацией, введен в эксплуатацию | 01 | 08-3 |

| Объект ОС, не требующий монтажа, введен в эксплуатацию | 01 | 08-4 |

| Молодняк животных переведен в основное стадо | 01 | 08-6 |

| Оприходовано взрослое животное, приобретенное по договору купли-продажи | 01 | 08-7 |

| Стоимость ОС увеличена в результате достройки, дооборудования или модернизации | 01 | 08 |

| Уточнена первоначальная стоимость объекта ОС, учтенная неверно в результате ошибки | 01 | 76-2 |

| Головное отделение организации получило объект ОС из филиала, выделенного на отдельный баланс (проводка в учете головного отделения) | 01 | 79-1 |

| Филиал, выделенный на отдельный баланс, получил объект ОС от головного отделения организации (проводка в учете филиала) | 01 | 79-1 |

| ОС получено в доверительное управление (на отдельном балансе доверительного управления) | 01 | 79-3 |

| Возвращено ОС, полученное в качестве вклада по договору о совместной деятельности (на отдельном балансе совместной деятельности) | 01 | 79-3 |

| Оприходовано ОС, полученное в качестве вклада по договору о совместной деятельности (на отдельном балансе совместной деятельности) | 01 | 80 |

| Увеличена стоимость объекта ОС в результате переоценки | 01 | 83 |

По кредиту счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Амортизация по ОС, выбывшему в результате продажи, безвозмездной передачи или ликвидации, списана на уменьшение его первоначальной стоимости | 02 | 01 |

| Оприходованы животные, выбракованные из основного стада | 11 | 01 |

| Списана за счет страхового возмещения остаточная стоимость застрахованного ОС в результате его порчи или уничтожения | 76-1 | 01 |

| Передано ОС филиалу, выделенному на отдельный баланс (проводка в учете головного отделения) | 79-1 | 01 |

| Передано ОС головному отделению организации (проводка в учете филиала) | 79-1 | 01 |

| Передано ОС в доверительное управление (проводка в учете учредителя управления) | 79-3 | 01 |

| Возвращено ОС, ранее полученное в доверительное управление (на отдельном балансе доверительного управления) | 79-3 | 01 |

| Передано участнику простого товарищества ОС при прекращении договора о совместной деятельности (на отдельном балансе совместной деятельности) | 80 | 01 |

| Уменьшена стоимость объекта ОС в результате переоценки | 83 | 01 |

| Остаточная стоимость ОС, выбывшего в результате продажи, списания или частичной ликвидации, учтена в составе прочих расходов | 91-2 | 01 |

| Уменьшена стоимость объекта ОС в результате его переоценки | 91-2 | 01 |

| Отражена недостача ОС (по остаточной стоимости) | 94 | 01 |

| Списана на убытки остаточная стоимость ОС, утраченных в связи с чрезвычайными обстоятельствами (пожар, авария и другое) | 99 | 01 |

Проводки по НДФЛ

В зависимости от хозяйственной операции, счет 68.1 может корреспондировать с разными счетами – со сч. 70 по заработной плате, со сч. 75 по выплатам дивидендов учредителям и т.д. Начисление НДФЛ ведется по кредиту счета 68, а его уплата – по дебету. Сами проводки формируются в момент удержания налога и при перечислении его на счет казначейства.

НДФЛ начисляется на дату фактического получения дохода (определяется согласно ст. 223 НК РФ) и удерживается в момент фактической выплаты средств физлицу.

Приведем примеры, какие используются проводки для конкретных случаев.

НДФЛ по оплате труда

При выплате заработной платы сотрудникам и удержании с них НДФЛ, счет бухгалтерского учета 68 корреспондирует со счетом 70. Помимо заработной платы, эта же проводка составляется для налога с отпускных выплат, с пособия по больничному листу, компенсации за неиспользованный отпуск, премий и надбавок — любых выплат, связанных с исполнением работником своих служебных обязанностей и начисленных в соответствии с принятой системой оплаты труда. Проводка Д70 — К68.1 используется и при выплате дивидендов учредителям-сотрудникам предприятия.

Пример

Менеджеру Петрову выплачивается зарплата, начисленная в сумме 30 000 рублей. Стандартных вычетов у сотрудника нет. Ставка НДФЛ 13%, удержанный налог составляет 3900 рублей от зарплаты.

Бухгалтером отражено начисление зарплаты:

Д26 – К 70 – 30 000 руб.

При удержании налога составляется следующая проводка:

Д70 — К68.1 — 3900 руб.

На руки Петров получает сумму за минусом налога: 30 000 – 3900 = 26 100 рублей.

Д70 – К51 – 26 100 руб.

НДФЛ при прочих расчетах с сотрудниками

Если начисления работнику не связаны с оплатой труда, применяют счет 73. Например, когда налог удерживают с материальной помощи, стоимости подарков. Если в отношении подобных доходов установлен необлагаемый лимит, НДФЛ берется с суммы превышения такого лимита. Корреспонденция: Д73 – К68.1.

В организации было принято решение о выплате материальной помощи секретарю Васиной в сумме 5000 рублей. НДФЛ облагается сумма свыше 4000 рублей по ставке 13% (п. 28 ст. 217 НК РФ).

Бухгалтером начислена сумма матпомощи:

Д91.2 – К 73 – 5000 руб.

С суммы, превышающей лимит, исчислили налог: (5000 – 4000) х 13% = 130 рублей.

При удержании налога проводка следующая:

Д73 – К68.1 – 130 руб.

Выдано на руки Васиной: 5000 – 130 = 4870 руб.

Д73 – К50 – 4870 руб.

Налог по договорам ГПХ

С доходов, выплачиваемых исполнителям за работы и услуги гражданско-правового характера, также удерживают НДФЛ. Счет бухгалтерского учета по договорам ГПХ – 76. Корреспонденция для удержания НДФЛ: Д76 – К68.1.

С гражданином Ивановым заключили договор подряда на выполнение монтажных работ на 15 000 руб.

Начислено вознаграждение по ГПХ-договору:

Д26 – К76 – 15 000 руб.

При оплате работ по договору ГПХ с Иванова удержали НДФЛ 13% – 1950 рублей (15 000 х 13%). При этом составлена проводка:

Д76 – К 68.1 – 1950 руб.

На руки Иванов получит: 15 000 – 1950 = 13 050 руб.

Д76 – К50 – 13 050 руб.

НДФЛ при выплатах учредителям

Дивиденды, причитающиеся учредителям, учитывают на 75 счете (на сч. 70, если учредитель работает в этой же компании). Когда денежные средства перечисляются участникам, НДФЛ с них всегда удерживает плательщик дивидендов (налоговый агент). Проводка: Д 75 (70) – К68.1.

Принято решение о выплате из чистой прибыли ООО за 2021 г. дивидендов участникам. Учредителю Соловьеву, не работающему в ООО, начислено дивидендов 2000 руб.:

Д84 – К75 – 2000 руб.

После удержания налога по ставке 13% (2000 х 13% = 260 руб.), необходимо выплатить оставшуюся сумму: 2000 — 260 = 1740 рублей.

В день перечисления указанной суммы на банковский счет Соловьева составлены проводки:

Д75 – К68.1 – 260 руб.

Д75 – К51 – 1740 руб.

Счет 91 «Прочие доходы и расходы»

Для чего предназначен счет 91 «Прочие доходы и расходы»? Какие операции отражаются с помощью указанного счета? На примере типовых ситуаций и согласно законодательным нормам рассмотрим проводки по счету 91, а также разберем значение 91 счета в бухгалтерском балансе предприятия.

91 счет – активный или пассивный

91 счет бухгалтерского учета – это активно-пассивный собирательный счет о прочих операциях по дополнительной деятельности компании. К информации, отображаемой за отчетный период на этом счете, относятся как доходы, так и расходы.

Счет 91 «Прочие доходы и расходы» в кредите обобщает данные по:

- Поступлениям от арендных обязательств или от предоставления за плату прав на патенты, промобразцы – как правило, корреспонденция счета 91 выполняется с денежными или расчетными счетами.

- Поступлениям от участия фирмы в работе других компаний, от процентных обязательств, договоров простого товарищества.

- Доходам от реализации активов предприятия.

- Штрафным санкциям за несоблюдение договорных условий.

- Возмещениям по причиненным компании убыткам.

- Доходам от безвозмездного поступления активов.

- Суммам по возникающим курсовым разницам, убыткам прошлых периодов.

- Суммам кредиторки с истекшей исковой давностью.

- Прочим доходам.

Счет 91 «Прочие доходы и расходы» в дебете обобщает данные по:

- Расходам по арендным обязательствам, в связи с участием в уставнике прочих компаний.

- Суммам списания остаточной стоимости активов при их выбытии.

- Затратам организации на операции с тарой.

- Уплаченным процентным обязательствам.

- Банковским комиссиям.

- Уплачиваемым штрафным санкциям за нарушение договоров.

- Уплачиваемым причиненных компанией убытков.

- Признанным в текущем периоде убыткам за прошлые года.

- Суммам дебиторки с истекшей исковой давностью.

- Суммам возникающих курсовых разниц.

- Затратам на рассмотрение дел в судебных инстанциях.

- Прочим расходам.

Из перечисленного списка становится понятно, что 91 счет в бухгалтерии увеличивается по кредиту, а уменьшается по дебету.

Конечное сальдо закрывается по завершении отчетного периода с помощью специальных проводок.

Субсчета 91 счета:

- 91.1 «Прочие доходы» – 91 1 счет бухгалтерского учета предназначен для отражения различных доходных операций по не основным видам деятельности компании. Исключение – чрезвычайные доходы организации.

- 91.2 «Прочие расходы» – счет 91 2 в бухгалтерском учете служит для отражения операций по расходам, не относящимся к основной деятельности бизнеса.

- 91.9 «Сальдо прочих доходов/расходов – счет предназначается для ежемесячного расчета остатка по 91 сч. в целях его закрытия. При этом по остальным субсчетам сальдо продолжает «висеть», что позволяет в любой момент получить информацию о накопленных остатках. Закрытие заключительными проводками списывается в дебет или кредит накопительного сч. 99.

Финансовая характеристика счета 91 «Прочие доходы и расходы» дает возможность получить обобщенную информацию по тем операциям фирмы, которые напрямую не связаны с основными видами ОКВЭД. Как правило, подобные операции не сильно влияют на финрезультаты бизнеса, но тем не менее важны для расчета достоверных данных о доходах, затратах, прибыли.

Сведения можно представить в обобщенном виде или с аналитикой по видам доходов и расходов.

Типовые проводки по счету 91:

- Д счет 91 02 К 66, 67 – отражено начисление кредитных %.

- Д 91.02 К 10 – отражено списание ТМЦ при их выбытии.

- Д 91.09 К 99 – отражено закрытие сальдо счета.

- Д 91.02 К 70 – отражено начисление полугодовых премий персоналу.

- Д 10 (41, 01) К 91.01 – выявлены излишки ТМЦ, товаров, основных средств.

- Д 76 К 91.01 – отражено начисление % по облигациям.

- Д 91.02 К 76 – отражено начисление комиссии по РКО банка.

- Д 51 К 91.01 – отражено получение штрафных санкций за несоблюдение договорных условий.

Примеры операций по сч. 91:

- Пример 1. «Счет 91 1 для отражения получения арендной выручки» – компания предоставляет помещение в аренду. Ежемесячное поступление денег за аренду отражается с помощью проводки Д 62 К 91.01 на сумму арендной платы.

- Пример 2. «Счет 91 2 для отражения списания в расходы комиссии по банковским услугам» – подобные операции можно проводить напрямую через сч. 91 проводкой Д 91.02 К 51 или через счет 76 с указанием банка – Д 76 К 51 на сумму РКО, а затем Д 91.02 К 76.

- Пример 3. «Счет 91 1 для отражения доходов от реализации МЦ» – продажа материалов признается прочим доходом, поэтому все операции проводятся через 91 сч. Проводки следующие: Д 62 К 91.01 – отражена сумма реализации, Д 91.02 К 10 – отражено списание себестоимости МЦ, Д 91.НДС К 68.НДС – выделен налог.