Дебиторская задолженность в налоговом учете: порядок признания и списания

Содержание:

- Что такое дебиторская задолженность?

- Порядок списания дебиторской и кредиторской задолженности по счету 60

- Основы и принципы учета дебиторской и кредиторской задолженности

- В каких случаях образуется

- Структура строки

- Анализ и оценка дебиторской задолженности

- Порядок признания безнадежных долгов

- Остатки при расчетах с бюджетом

- Кто и когда использует счета учета расчетов с дебиторами и кредиторами

- Сомнительная дебиторская задолженность

- Что можно узнать из баланса о кредиторской задолженности

- Виды

- Зачем нужен анализ кредиторских и дебиторских долгов

- Взыскание дебиторской задолженности

- 9. Отчет по дебиторской задолженности

- 10. Продажа и покупка дебиторской задолженности

- Списание дебиторской задолженности

- Какая отчетность сдается

- Учет дебиторской задолженности

- Дебиторка и кредиторка как источники рисков

Что такое дебиторская задолженность?

Дебиторская задолженность у учреждений возникает постоянно вследствие незавершенных взаимоотношений между контрагентами. Когда ее погашение затягивается на длительное время – это повод для проведения проверок и принятия мер к ее взысканию. В отдельных случаях дебиторская задолженность выявляется во время инвентаризации расчетов при подготовке к сдаче отчетности.

На необходимость инвентаризации указывает ст. 11 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете». Она проводится в соответствии с Методическими указаниями по инвентаризации имущества и финансовых обязательств, утвержденными Приказом Минфина РФ от 13.06.1995 № 49 (далее – Методические указания № 49).

Инвентаризация расчетов с банками и другими кредитными учреждениями по ссудам, с бюджетом, покупателями, поставщиками, подотчетными лицами, работниками, депонентами, другими дебиторами и кредиторами заключается в проверке обоснованности сумм, числящихся на счетах бухгалтерского учета (п. 3.44 Методических указаний № 49).

По задолженности работникам организации выявляются невыплаченные суммы по оплате труда, подлежащие перечислению на счет депонентов (кредиторская задолженность), а также суммы и причины возникновения переплат работникам (дебиторская задолженность) (п. 3.46 Методических указаний № 49).

При инвентаризации подотчетных сумм проверяются отчеты подотчетных лиц по выданным авансам с учетом их целевого использования, а также суммы выданных авансов по каждому подотчетному лицу (даты выдачи, целевое назначение) (п. 3.47 Методических указаний № 49).

Инвентаризационная комиссия путем документальной проверки должна также установить (п. 3.48 Методических указаний № 49):

- правильность расчетов с банками, финансовыми, налоговыми органами, внебюджетными фондами, другими организациями, а также со структурными подразделениями организации, выделенными на отдельный баланс;

- правильность и обоснованность числящейся в бухгалтерском учете суммы задолженности по недостачам и хищениям;

- правильность и обоснованность сумм дебиторской, кредиторской и депонентской задолженности, включая суммы дебиторской и кредиторской задолженности, по которым истекли сроки исковой давности.

Результаты проведенной инвентаризации отражаются в инвентаризационной описи расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами (ф. 0504089), утвержденной Приказом № 52н. При заполнении данного документа в части дебиторской задолженности в нем отражаются:

- наименование дебитора;

- данные по переплатам учреждения в разрезе соответствующих бюджетов бюджетной системы РФ;

- номер счета бухгалтерского (бюджетного) учета;

- общая сумма задолженности по данным бухгалтерского учета, в том числе подтвержденная дебиторами (не подтвержденная дебиторами);

- сумма дебиторской задолженности с истекшим сроком исковой давности.

Порядок списания дебиторской и кредиторской задолженности по счету 60

Согласно требованиям бухгалтерского учета, в данных учета и в отчетности должны отражаться только правдивые факты. Если же в документах показывать кредиторскую задолженность с истекшим сроком взыскания, то данное правило нарушается.

Согласно требованиям бухгалтерского учета, в данных учета и в отчетности должны отражаться только правдивые факты. Если же в документах показывать кредиторскую задолженность с истекшим сроком взыскания, то данное правило нарушается.

Таким образом, компания обязана производить списание кредиторской задолженности в случае, если по ней вышел установленный законом срок взыскания.

Кроме этого, подлежит снятию долг, который уже невозможно погасить, если контрагент был снят с учета, и больше не существует как юридическое лицо.

Закон устанавливает, что сроком, в течение которого кредитор имеет право потребовать его покрытия, установлен промежуток в 3 года. При этом необходимо правильно определить начало этого срока.

При заключении договора поставки или оказания услуг, в этом документе обычно проставляется дата погашения обязательств. Со дня, следующего за ней, нужно начинать отсчитывать срок давности.

Однако закон предусматривает обнуление срока и его отсчет сначала. Это происходит, если должник письменно признает имеющийся долг, осуществляет частичную оплату, подписывает акт сверки и т. д. В этой ситуации период исковой давности нужно отсчитывать сначала с этого момента.

Внимание! Однако так можно делать не до бесконечности. При достижении промежутка в 10 лет с момента ее образования, долг должен быть списан в безусловном порядке

Процесс списания задолженности производится в следующем порядке:

- Проведение инвентаризации всех расчетов. Эту процедуру необходимо производить ежегодно, чтобы сравнить данные в учете с реальными суммами задолженности. Во время инвентаризации также проверяется, в какую дату происходило последнее движение по данной задолженности.

- Оформление акта инвентаризации. Существует рекомендованная форма бланка ИНВ-17, но в настоящее время компания наделена правом использовать собственные формы. В акт необходимо занести всю имеющуюся в компании задолженность, а не только выявленную просроченную. Документ оформляется в двух копиях, одна передается в бухгалтерию, а вторая остается у комиссии.

- Оформление бухгалтерской справки. Бухгалтер должен проанализировать оформленный акт, и на его основании составить справку. В ней отражается контрагент, по какому имеется долг, причина возникновения, сумма долга, а также день, когда завершился срок исковой давности. Справки по всем истекшим долгам вместе с актом передаются руководителю для рассмотрения и принятия решения.

- Оформление приказа. Если руководитель принимает решение произвести списание, то он дает распоряжение на составление приказа о списании задолженности. В этом документе дается указание произвести списание задолженности в бухгалтерском и налоговом учетах, а также назначаются ответственные лица. На основании приказа бухгалтер оформляет проводки в бухгалтерском учете.

Основы и принципы учета дебиторской и кредиторской задолженности

В современных экономических условиях каждая организация в обязательном порядке будет иметь как дебиторскую задолженность (далее — ДЗ), так и кредиторскую (далее — КЗ). При этом руководство компании должно в обязательном порядке следить за масштабами ДЗ и КЗ. Ведь очевидно, что слишком большой объем КЗ может создать угрозу существованию компании. Но в то же время слишком большой объем ДЗ свидетельствует о том, что компания неэффективно выбирает контрагентов (они часто оказываются неплатежеспособными), что также сопряжено с угрозами появления финансовых (кассовых) разрывов для фирмы.

Поэтому корректный учет дебиторской и кредиторской задолженности так же важен, как поиск источников роста для бизнеса. Недостаток внимания со стороны фирмы данному вопросу способен привести компанию, к примеру, к парадоксальной ситуации: компания успешно работает, у нее много заказов, но денежных средств в распоряжении у фирмы не хватает даже на выплату заработной платы. Объясняется парадокс слишком высокой ДЗ: выбранные контрагенты не хотят сразу оплачивать (а то и вовсе отказываются оплачивать) выполненную работу.

Чтобы избежать подобной ситуации, важно следовать несложным принципам управления и учета дебиторской и кредиторской задолженности:

- Учет дебиторской и кредиторской задолженности на соответствующих счетах бухгалтерского учета с нужной степенью детализации.

- Корректная и объективная оценка размеров ДЗ и КЗ организации.

- Отслеживание состояния ДЗ и КЗ, формирование необходимых резервов.

- Проведение своевременного списания дебиторской и кредиторской задолженности.

- Надлежащее документальное сопровождение учета дебиторской и кредиторской задолженности, а также операций по списанию.

Скачать образец регламента по работе с дебиторской задолженностью можно у нас на сайте.

В каких случаях образуется

Получается, что лицо, приобретающее товарные единицы, становится дебитором в отношении лица, их продающего.

Присутствие задолженности считается неотъемлемым моментом в любом бизнесе. Конечно, многие предприниматели и корпорации желают работать на основании предоплаты и получать средства в момент отгрузки, но на практике это практически невозможно.

Поэтому поставщики вынуждены предоставлять отсрочку или так называемый коммерческий кредит. Не каждый клиент согласится сотрудничать на основании предоплаты, и не каждый поставщик захочет лишиться отлаженной сети сбыта.

Рост сбытовой сети и увеличение объема продаж почти всегда взаимосвязаны с ростом ДЗ. Поэтому в процессе проведения организацией анализа основных показателей необходимо определиться с причинным фактором возрастания долговых обязательств.

В качестве дебиторов организации выступают различные стороны и контрагенты. Есть несколько практических примеров, когда те или иные обстоятельства вызвали формирование долга:

- организация отгрузила аванс покупателю, но он не успел перечислить средства в счет оплаты;

- фирма перевела предоплату и еще не получила продукцию, которую заказывала;

- компания оплатила налоги в величине большей, чем это требуется;

- работодатель выдал своему сотруднику заем.

Это лишь рядовые случаи формирования долговых обязательств такого плана, на самом деле их перечень значительно больше.

Структура строки

Баланс заполняют на отчетную дату.

Сведения в него заносят на основании сальдо, значащихся в карточках бухгалтерских счетов. При выведении остатка дебиторского долга, который должен быть показан в балансе, надо ориентироваться на дебетовые сальдо комплекса счетов.

В итоге, вот из чего складывается строка 1230 баланса:

- в итоговой сумме задолженности надо учесть размер выполненных задач по незавершенным работам, отраженных на счете 46;

- сальдо расчетов с поставщиками по счету 60;

- состояние задолженности дебиторов, в роли которых выступают покупатели или заказчики работ/услуг – счет 62;

- конечный итог по дебету счета 68, если есть переплаты по налогам и сборам;

- для обозначения дебиторки по страховым взносам берут сальдо счета 69;

- также строка 1230 может содержать сведения об излишне выплаченных средствах персоналу (зарплатные переплаты отражены на счете 70, подлежащие возврату подотчетные средства фиксируют счетом 71, прочие операции – счет 73);

- если дебитором компании выступает учредитель, надо просуммировать дебетовый остаток счета 75;

- обязательно в расчете учитывают сальдо по счету 76, на котором аккумулируют сведения по всем группам должников, не вошедших в предыдущие категории.

Остатки задолженности перед юридическими лицами

Как уже было сказано выше, все эти виды задолженности распределены по разным счетам бухгалтерского баланса.

В тех случаях, когда речь идёт об остатках задолженности перед юридическими лицами, имеются в виду средства, которые отражаются на двух счетах №№ 60 и 62.

Анализ и оценка дебиторской задолженности

Под оценкой дебиторского долга понимается установление ее рыночной стоимости на текущую дату. Полученное значение может не совпадать с суммой в учетных данных. Это нужно для целей управленческого учета, при операциях по уступке прав требования и проведении комплексного оценивания компании. Если данные оценки потребовались для внешних пользователей, то для процедуры привлекаются профессиональные эксперты.

Анализ дебиторской задолженности производится путем уточнения общего объема долгов покупателей, разделения их на группы и отслеживания динамики изменений. Результаты заносятся в таблицу. Важным элементом процедуры является выявление удельного веса долгосрочных задолженностей, так как их рост может подорвать финансовую устойчивость компании.

Анализ дебиторской задолженности предприятия на примере:

| Критерий | Конец 2014 года | Конец 2015 года | Конец 2021 года | Темп прироста, % | Абсолютное отклонение | |||||

| тыс.руб | % | тыс.руб | % | тыс.руб | % | 2015/2014 | 2016/2015 | 2015/2014 | 2016/2015 | |

| Долгосрочные долги | 0,00 | 0,00% | 0,00 | 0,00% | 0,00 | 0,00% | 0,00% | 0,00% | 0,00 | 0,00 |

| Краткосрочные долги, в том числе: | 170,70 | 100,00% | 162,70 | 100,00% | 191,40 | 100,00% | 95,00% | 118,00% | -8,00 | 28,70 |

| -расчеты с покупателями | 152,00 | 89,00% | 144,00 | 89,00% | 188,00 | 98,00% | 95,00% | 131,00% | -8,00 | 44,00 |

| -расчеты с поставщиками | 10,00 | 6,00% | 10,00 | 6,00% | 0,00 | 0,00% | 100,00% | 0,00% | 0,00 | -10,00 |

| -расчеты с ФНС и ФСС | 5,20 | 3,00% | 5,30 | 3,00% | 2,20 | 1,00% | 102,00% | 42,00% | 0,10 | -3,10 |

| -подотчетные суммы | 0,20 | 0,00% | 0,00 | 0,00% | 0,00 | 0,00% | 0,00% | 0,00% | -0,20 | 0,00 |

| -расходы, отнесенные на будущие периоды | 3,30 | 2,00% | 3,40 | 2,00% | 1,20 | 1,00% | 103,00% | 35,00% | 0,10 | -2,20 |

Из данных таблицы видно, что наибольший объем дебиторской задолженности приходится на покупателей, причем размер неоплаченных товаров с каждым годом увеличивается. По остальным позициям наметилась тенденция к стабильному уменьшению долгов. На следующем этапе надо рассмотреть подробно состояние расчетов с покупателями (это самая массовая группа):

| Критерий | Конец 2014 года | Конец 2015 года | Конец 2021 года | Абсолютное отклонение | ||||

| тыс.руб | % | тыс.руб | % | тыс.руб | % | 2015/2014 | 2016/2015 | |

| Расчеты с покупателями: | 152,00 | 100,00% | 144,00 | 100,00% | 188,00 | 100,00% | -8,00 | 44,00 |

| Компания 1 | 10 | 7,00% | 0,00% | 5 | 3,00% | -10,00 | 5,00 | |

| Компания 2 | 25 | 16,00% | 22 | 15,00% | 20 | 11,00% | -3,00 | -2,00 |

| Компания 3 | 70 | 46,00% | 100 | 69,00% | 125 | 66,00% | 30,00 | 25,00 |

| Компания 4 | 2 | 1,00% | 0,00% | 2 | 1,00% | -2,00 | 2,00 | |

| Компания 5 | 45,00 | 30,00% | 22,00 | 15,00% | 36,00 | 19,00% | -23,00 | 14,00 |

Анализ показал, что основной источник роста дебиторки – Компания 3. Если не было произведено страхование дебиторской задолженности по договору с этим покупателем, то риск финансового ущерба возрастает. На следующем этапе детализируются расчеты с проблемным контрагентом и другими фирмами с учетом предоставленных им отсрочек:

| Название покупателя | Конец 2021 года | По срокам образования, тыс.руб | Отсрочка, дней | ||||

| тыс.руб | % | 0-30 дней | 30-60 дней | 61-180 дней | более 181 дня | ||

| Расчеты с покупателями: | 188,00 | 100,00% | 47,00 | 27,00 | 51,00 | 63,00 | |

| Компания 1 | 5 | 3,00% | 5,00 | 0,00 | 0,00 | 0,00 | 30,00 |

| Компания 2 | 20 | 11,00% | 18,00 | 2,00 | 0,00 | 0,00 | 60,00 |

| Компания 3 | 125 | 66,00% | 2,00 | 10,00 | 50,00 | 63,00 | 60,00 |

| Компания 4 | 2 | 1,00% | 2,00 | 0,00 | 0,00 | 0,00 | 30,00 |

| Компания 5 | 36,00 | 19,00% | 20,00 | 15,00 | 1,00 | 0,00 | 60,00 |

Проблемной остается Компания 3. Только это предприятие не уложилось в сроки погашения долга, даже с учетом их продления. Дальнейшая работа заключается в налаживании диалога с этим контрагентом, при отсутствии реакции можно обращаться в суд.

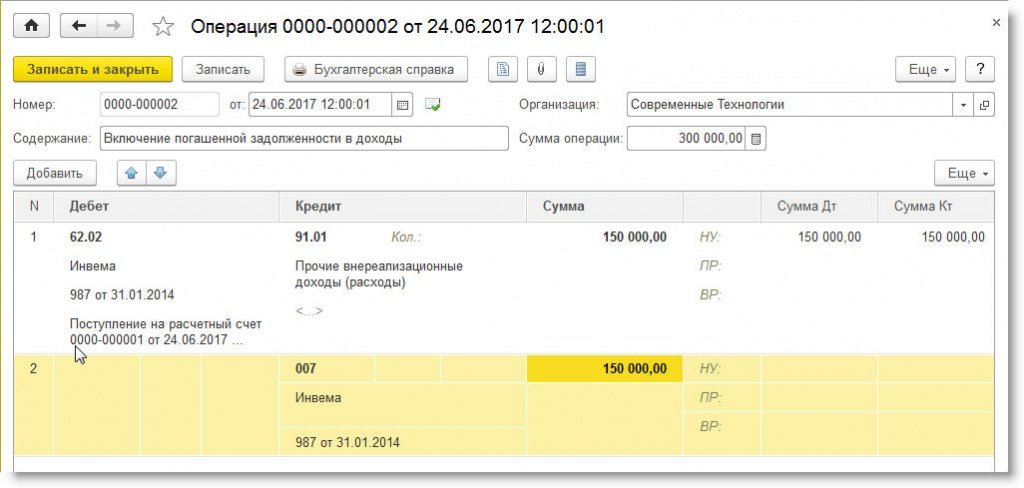

Порядок признания безнадежных долгов

В соответствии с НК РФ к внереализационным расходам приравниваются убытки, полученные налогоплательщиком в отчетном (налоговом) периоде, в частности суммы безнадежных долгов. Истечение срока исковой давности является одним из оснований отнесения дебиторской задолженности в состав внереализационных расходов как долга, нереального ко взысканию.

Спорным вопросом является момент признания внереализационных расходов в виде безнадежных долгов. Дело в том, что существует общий порядок признания расходов при методе начисления. Так, расходы, принимаемые для целей налогообложения, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты ( НК РФ).

Президиум ВАС РФ в постановлениях от 15.06.10 г. № 1574/10 и от 15.07.10 г. № 2833/10 разъяснил, что указанная норма НК РФ не предоставляет налогоплательщику права на произвольный выбор налогового периода, в котором в состав внереализационных расходов включается безнадежная ко взысканию задолженность.

На практике это означает, что дебиторская задолженность подлежит признанию в расходах именно в период истечения срока исковой давности.

Опираясь на решение Высшего суда, арбитражные суды также исходят из того, что положения ст. 252 и ст. 265 НК РФ предусматривают право налогоплательщика на отнесение безнадежных долгов в состав внереализационных расходов в определенный налоговый период (год истечения срока исковой давности), а не в произвольно выбранный налогоплательщиком налоговый период (постановления ФАС Московского округа от 17.07.15 г. № А40-29510/2014, Девятого арбитражного апелляционного суда от 2.07.15 г. № А40-102126/2014).

Порядок списания дебиторской задолженности установлен п. 77 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утвержденного приказом Минфина России от 29.07.98 г. № 34н. В соответствии с указанным Положением дебиторская задолженность, по которой срок исковой давности истек, другие долги, нереальные для взыскания, списываются по каждому обязательству на основании данных проведенной инвентаризации, письменного обоснования и приказа (распоряжения) руководителя организации и относятся соответственно на счет средств резерва сомнительных долгов либо на финансовые результаты коммерческой организации.

Исходя из НК РФ расходы, принимаемые для целей налогообложения с учетом положений главы 25 НК РФ, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты и определяются с учетом положений ст. 318 – 320 НК РФ.

Следовательно, названная норма НК РФ не наделяет налогоплательщика правом на произвольный выбор налогового периода, в котором в состав внереализационных расходов включается безнадежная ко взысканию задолженность (постановление ФАС Западно-Сибирского округа от 29.06.15 г. № А67-6309/2014).

Таким образом, безнадежные долги подлежат учету в составе внереализационных расходов для целей налогообложения прибыли в период наступления первого из предусмотренных ст. 266 НК РФ оснований.

И не имеет никакого значения тот факт, что организация поздно провела инвентаризацию и несвоевременно выявила безнадежную задолженность, срок исковой давности по которой истек в предыдущих налоговых периодах.

Вместе с тем нельзя не отметить и наличие противоположной арбитражной практики. В постановлении ФАС Московского округа от 31.07.13 г. № А40-156729/12-116-278 судьи пришли к выводу, что налоговое законодательство не запрещает списывать безнадежную дебиторскую задолженность в последующих налоговых периодах, когда налогоплательщик убедится, что долг безнадежен.

Для признания убытков в виде сумм безнадежных долгов необходимо наличие документов, подтверждающих существование безнадежного долга. В случае, если компания не представила первичные учетные документы по дебиторской задолженности с истекшим сроком исковой давности, налоговые органы вправе исключить данные суммы из состава внереализационных расходов (постановление ФАС Московского округа от 17.07.15 г. № А40-29510/2014).

Остатки при расчетах с бюджетом

Все перечисленные виды дебиторки соответствуют своим номерам, которые утверждены специальным Планом счетов, на основании которого ведется учет хозяйственных операций.

Таблица №1. Оборотно-сальдовая ведомость по 60 счету

| Счет, субсчет | Сальдо на начало периода | Обороты за период | Сальдо на конец периода | ||

| Дебет | Кредит | Дебет | Кредит | Дебет | Кредит |

| 60 | – | – | 200 000,00 | 250 000,00 | 50 000,00 |

| 60.1 | – | – | 100 000,00 | 100 000,00 | 0,00 |

| 60.2 | – | – | 100 000,00 | 150 000,00 | 50 000,00 |

| Итого | – | – | 200 000,00 | 250 000,00 | 50 000,00 |

Но для целей отображения в активе баланса надо взять остаток по дебету, то есть 200 000 рублей.

Дебиторская задолженность, принимаемая в баланс, может являться краткосрочной или долгосрочной. Каждый месяц надо проверять все договора на предмет просрочки. Под краткосрочными подразумеваются долги, которые должны быть возвращены в течение одного года.

Долгосрочные обязательства должны возвращаться при сроке более одного года. Сроки возврата определяются в соглашении сторон. Например, если в договоре указано, что окончательный расчет заказчик должен сделать через полтора года после получения услуг – такая дебиторка будет считаться долгосрочной.

Значительную часть остатков оборотных средств могут составлять подотчётные суммы, выданные физическим лицам на приобретение каких-либо материалов, а так же с целью покрытия их командировочных расходов.

В тех случаях, когда у работника предприятия возникает необходимость в заёмных деньгах, для строительства дома или аренды жилья, а так же других нужд, он может обратиться в дирекцию предприятия, на котором он работает и попросить ссуду.

В том случае, когда компания идёт ему на встречу и удовлетворяет просьбу своего работника, такие расходы в балансе идут как расчеты с персоналом по прочим операциям и отображаются на счёте № 73.

Каждое легально работающее предприятие должно платить налоги государству и отчислять положенные суммы в фонды социального страхования.

Поскольку предприятия нередко производят выплаты средств в бюджет авансом, то в результате таких выплат, на конец года может возникнуть значительная дебиторская задолженность по налогам и сборам, которая отражается на счёте № 68.

Как уже было отмечено выше: основные результаты экономической деятельности предприятия отображаются на счетах №№ 60 и 62, однако компания может иметь и другие возможности пополнения оборотных средств.

Если у предприятия возникает задолженность перед страховой компанией, сумма задолженности отображается на этом же счёте.

Нередко бывает так, что учредитель компании задерживает внесение финансовых средств в уставный фонд предприятия. В этом случае, у фирмы возникает дебиторская задолженность, то есть задолженность, которую должен покрыть учредитель.

Сумма этой задолженности попадает на счёт № 75, на котором и отображаются все расчёты с учредителем.

Таким образом, остаток финансовых средств, отражённый в строе 1230 является важнейшим показателем всей экономической деятельности любой компании.

Кто и когда использует счета учета расчетов с дебиторами и кредиторами

Счета учета расчетов с дебиторами и кредиторами— неотъемлемый набор счетов любой компании, так как ее функционирование невозможно без:

- начисления и выплаты своим работникам зарплаты и иных выплат (появление дебетовых и кредитовых оборотов по счету 70);

- исполнения налоговых обязательств (возникновение дебетового и кредитового сальдо по счетам 68 и 69);

- проведения расчетов со своими контрагентами (обороты и сальдо по счетам расчетов: 60,62,76);

Полноценный бухгалтерский учет без указанных счетов организовать невозможно. Учет на них необходимо вести непрерывно в хронологической последовательности в течение всего периода деятельности фирмы.

Какие счета учета применяют бюджетные организации для расчетов с дебиторами и кредиторами, см. в материале «Составляем план счетов бюджетного учета — образец 2016».

Сомнительная дебиторская задолженность

Задолженность, которая имеет высокую вероятность того, что не будет погашена в установленный срок и никакими гарантиями не обеспечена, считается сомнительной дебиторкой. При выявлении такой задолженности, в бухучете необходимо сформировать резерв. Он необходим для того, чтобы в отчетности компании был показан действительный финансовый результат, а также обязательства контрагентов.

Что касается налогового учета, то резервы по сомнительным долгам создаются по желанию и на эту сумму может быть уменьшена налогооблагаемая прибыль. Резерв создают только в том случае, если просрочка превышает 45 дней.

Что можно узнать из баланса о кредиторской задолженности

Строка 1520 «Кредиторская задолженность» расположена в разделе V «Краткосрочные обязательства» бухгалтерского баланса. Крупные компании добавляют строки в баланс для расшифровки кредиторской задолженности по ее видам. Например:

- стр.1521 — долги перед контрагентами;

- стр.1522 — задолженность по налогам и сборам;

- стр.1523 — недоплаченные страховые взносы;

- стр.1524 — начисленная, но не выплаченная зарплата и т. д.

Отдельную детализацию кредиторских долгов фирмы приводят вне балансовых строк, в пояснениях и расшифровках к балансу.

Детальную информацию о составе и учетных нюансах кредиторской задолженности см. в материале «Как кредиторская задолженность отражается на счетах?».

Виды

Еще раз о видах дебиторской задолженности — в удобном формате на видео.

Зачем нужен анализ кредиторских и дебиторских долгов

Работа с двусторонними обязательствами (нам должны – мы должны) дает возможность объективно оценивать финансовые, бухгалтерские, хозяйственные возможности предприятия (фирмы, организации). Комплексный подход отслеживания помогает увидеть картину в целом, а соотношение дебиторки к кредиторке может «рассказать» о состоянии дел на предприятии. Так, экономически здоровая организация должна отмечать дебиторскую задолженность на порядок выше кредиторской.

Важным показателем анализа, является оборачиваемость дебиторской задолженности. По ней видно, сколько оборотов совершается средствами за определенный период (год).

Дебиторскую задолженность вполне реально, если нужно, превратить в финансовые ресурсы. Как это можно «провернуть»? Продажа дебиторской задолженности – это передача чужих обязательств, возникших перед вами, другому лицу за деньги. Сама сумма обязательств уменьшается на размер дисконта.

Дебиторы и кредиторы – это неотъемлемая составляющая, без которой предприятие не сможет функционировать. Учет операций по этим субъектам бизнеса с последующим его анализом позволяет адекватно оценить возможности предприятия, его ликвидность, платежеспособность, возможности развития. Поэтому отличать и понимать, что собой представляют кредиторские и дебиторские долги должен каждый бизнесмен.

Взыскание дебиторской задолженности

Долг начинают взыскивать с досудебной претензии: компания направляет контрагенту письмом претензию, требуя вернуть долг. Если должник это уведомление игнорирует или отказывается возвращать долг, необходимо обращаться в суд.

Если долг меньше 400 тысяч, то кредитор может сразу подать заявление о выдаче судебного приказа. Если больше — исковое заявление о взыскании дебиторской задолженности в арбитражный суд. К иску прикладывают копию претензии, ответ на нее (если имеется), а также документы, которые подтверждают долг — акты, счета и т. д.

Если суд удовлетворит требования, то в арбитраже выдадут исполнительный лист, по которому долг будут взыскивать судебные приставы.

Кредитор имеет право взыскать долг и в рамках банкротного дела. Если компанию внесут в реестр кредиторов, то она может рассчитывать на выплату долга из денег, которые выручат от продажи имущества.

9. Отчет по дебиторской задолженности

Для руководителя важно иметь представление о том, какое количество средств он может использовать, когда будут следующие поступления и на основании отчета продумывать свои действия относительно финансов. Так же по данным отчета можно дать оценку дебиторской задолженности каждого клиента, кто ответственно совершает платежи, а кто даже не понимает важности своевременной уплаты долга

Образец расшифровки дебиторской и кредиторской задолженности образец: образец 3 (скачать).

К содержанию

10. Продажа и покупка дебиторской задолженности

Если у вас нет ни малейшего желания разбираться с должниками, но желаете вернуть средства, вы можете продать дебиторскую задолженность, если есть лица, каковым это будет интересно. Зачастую это люди, которые сами имеют долг перед дебитором. Предприятие имеет возможность купить дебиторскую задолженность, по более низкой цене, так сказать со скидкой, а затем предъявить должнику документы и потребовать возврата долга по полной стоимости. Для продажи задолженности согласия должника не нужно, достаточно будет его известить о продаже долга.

Оптимизация системы продаж предприятия и минимализация рисков в работе с дебиторской и кредиторской задолженностями

Списание дебиторской задолженности

Дебиторская задолженность с истекшим сроком исковой давности, а также долги, нереальные для взыскания, списываются. Сделать это можно только на основании инвентаризации, письменного обоснования и приказа руководителя компании. «Нереальность взыскания» определяет кредитор, руководствуясь собственными соображениями.

Важно, что если кредитор признал долг нереальным для взыскания и списал его как убыток, то сама задолженность в балансе не аннулируется. Ее нужно отражать еще пять лет с момента списания, так как у должника могут появиться деньги

Списание дебиторской задолженности. Положение по ведению бухгалтерского учета

Доказать, что долг погасить нельзя, можно выпиской из ЕГРЮЛ о ликвидации дебитора, решением суда об отказе в удовлетворении требований кредитора или актом судебного пристава, где говорится, что долг взыскать невозможно.

Какая отчетность сдается

Если вы индивидуальный предприниматель и работаете в упрощенной системе налогообложения, сдать отчетность по ФОТ не составит особой сложности.

Доходы и расходы фонда оплаты труда традиционно отражаются в соответствующей книге.

В седьмой графе документа записываются доходы, полученные в течение месяца, и расходы, которые фирма понесла в этом же периоде, и учитывается полученная разница.

Книга сдается на контроль в декабре каждого финансового года.

Ежеквартальная отчётность по ФОТ подразумевает заполнение форм фонда соцстрахования и пенсионного фонда. А вот для фонда медицинского страхования отдельной формы не предусмотрено.

Расчет по категориям этого фонда также сдается в ПФ.

Если в этом месяце ваше ИП понесло убытки, к примеру, доходы составили 10 тысяч рублей, а расходы – 15 тысяч, в строке «разность» укажите 1% от полученной суммы, минимальную прибыль или просто «ноль».

Если ваша компания работает в общей системе налогообложения, составлять отчётность будет труднее.

Вам предстоит подвести баланс, отчётность о полученных средствах и понесенных убытках, а в конце отчетного периода – сдать приложение к балансу, отчёты о движении денег и о целевом использовании всех средств.

При подведении отчётности по заработной плате вы сможете использовать те же формы, что и индивидуальные предприниматели, работающие по упрощенке.

Разница будет лишь в сроках сдачи отчётности.

Учет дебиторской задолженности

В законодательстве РФ не предусмотрен отдельный нормативно-правовой акт, регулирующий вопросы учета дебиторской задолженности. Она ведется в соответствии с существующими ПБУ, учетной политикой предприятия и сложившейся бухгалтерской практикой.

По МСФО учет дебиторской задолженности делается в соответствии со стандартом IFRS 9 «Финансовые инструменты». Дебиторская задолженность в балансе отображается как актив и характеризует поступление денег на счет организации в будущих периодах. Разница в учете между РСБУ и МСФО представлена в таблице.

|

Показатель |

МСФО |

РСБУ |

| Критерии признания актива | ДЗ признается, если величину выручки можно надежно оценить и существует большая вероятность получения экономической выгоды | Отсутствуют |

| Порядок признания | На дату заключения договора или проведения расчетов | На дату отгрузки продукции |

| Методы оценки | Изначально ДЗ оценивается по справедливой стоимости, с учетом прямых затрат. Впоследствии – по справедливой стоимости | Оценка определяется условиями договора |

| Отражение дебиторской задолженности в балансе |

В графе оборотных активов |

|

| За минусом безнадежных долгов | За минусом резерва по сомнительным долгам | |

| Формирование резерва по сомнительным долгам (РСД) | Определяется руководством организации. Резерв необходим для приведения ДЗ к справедливой стоимости | Вычисляется по результатам инвентаризации, формируется только в отношении конкретного долга |

| Цель инвентаризации | Выявление просроченных долгов, проведение мероприятий по сомнительным долгам, подтверждение данных баланса | Документальное подтверждение существующих обязательств компании для подтверждения достоверности отчета |

Про оборотные активы компании читайте здесь. Из-за разности в принципах признания и отражения дебиторского долга, в отчете по МСФО и отчете РСБУ будет отражаться различная сумма долга дебитора. Плюс иногда часть дебиторского долга может дублироваться и во внеоборотных активах, дополнительно указывая на его долгосрочный характер. Ниже отчеты ПАО «ЛСР» на 30 июня 2020 г. (млн. и тыс. рублей соответственно).

В пояснениях к отчетности можно найти более подробную расшифровку дебиторского долга, который главным образом приходится на пять крупнейших дебиторов компании, находящихся на территории РФ:

На отчетную дату торговая дебиторская задолженность по срокам давности распределялась следующим образом:

Зарубежные компании не имеют отчетность по РСБУ. Они отчитываются только по МСФО, и в балансе при отражении задолженности дебиторов используется слово «нетто», т.е. очищенная от безнадежных долгов. Для примера можно посмотреть баланс Apple с (млн. долл.)

С целью минимизации риска невозврата долгов от дебиторов и, как следствие, риска получения убытка, предприятия должны создавать финансовый резерв. Согласно налоговому учету, он не может быть более 10% от полученной выручки за отчетный период.

На формирование резерва оказывает влияние и срок просрочки. Он не создается, если период просрочки по погашению дебиторского долга менее 45 дней. Если просрочка составляет 45-90 дней, то резерв может быть сформирован в размере 50% от величины причитающейся суммы. Если свыше 90 дней – 100% от задолженности.

Дебиторка и кредиторка как источники рисков

Можно выделить следующие опасности, которые связаны с дебиторской задолженностью и платежами:

- финансовый риск (несостоятельность должников);

- риск платежеспособности (возможность краха кредиторов);

- операционный риск (убытки из-за недочетов в системах контроля и управления).

Какие действия обязана сделать компания, чтоб уменьшить воздействие риска на свою текущую деятельность?

Работа, которая была направлена на недопущение появления просроченной и безнадежной задолженности клиентов (финансовый риск), начинается с оценки доверия посетителей до заключения контракта. Недостаточно всесторонне изучить финансовую отчетность клиента для этой оценки. Принципиально иметь данные о доле потенциального покупателя в судебных спорах, налоговых спорах, инспектировать возможности руководящих лиц, которые подписывают законодательные документы, и производить остальные необходимые проверки.

Естественно, самый надежный метод предупредить взыскание задолженности с клиентов — это работать на критериях предоплаты, но в рыночных условиях необходимо искать компромиссные варианты оплаты, в том числе предоставление отсрочки платежа.

Работа по прогнозированию денежных потоков в зависимости от задержки и получения платежа может существенно понизить риск утраты платежеспособности.

Снижение операционного риска получается из-за создания прозрачной системы учета по счетам дебиторки и кредиторки фирмы. Одним из составляющих элементов управления дебиторкой является ее страхование.