Акт списания дебиторской задолженности

Содержание:

- О некоторых нюансах

- Главные критерии для процесса списания

- Если исполнительный лист возвращен взыскателю…

- Какие задолженности не относятся к безнадежным?

- Суть задолженностей дебиторского типа

- Погашение списанного долга

- Составляем акт списания дебиторской задолженности

- Порядок признания безнадежных долгов

- Списание дебиторки в бухучете: документальное оформление

- Определение дебиторской задолженности, которую невозможно взыскать

- Процедура списания

- Поддержка минфина налогоплательщиков

- Случаи возникновения дебиторской задолженности

- В каких случаях задолженность признается безнадежной?

- Включение в расходы

- Как узнать, списан ли кредит?

О некоторых нюансах

Многие полагают, что взяв кредит в качестве ИП, после снятия с регистрации его можно не выплачивать, и ошибаются. Само по себе окончание предпринимательской деятельности не отменяет обязательств физического лица и не переводит долги в статус безнадежных. Аннулировать банковскую задолженность можно другими способами, например, в результате истечения исковой давности.

Смерть должника не входит в официальный список причин для признания невозможности взыскать деньги, но спорить с тем, что затруднительно вернуть средства с умершего, вряд ли будет кто-то станет. Сама по себе смерть не отменяет взятых при жизни денежных обязательств, ведь в пределах стоимости принятого наследства разбираться с ними будут родственники. Если наследников нет или они отказались от своего права получить завещанное, имущество переходит муниципальным или федеральным властям, а вместе с ним и долговые обязательства почившего.

Главные критерии для процесса списания

Все вышесказанное можно обобщить и сделать соответствующий вывод, в данном случае, это выделение из информационного многословия всего несколько критериев, предшествующих списанию:

- Взыскание нереально

- Указный срок выплат уже истек

Обычно такой срок равняется трем годам, как прописано в кодексе гражданского назначения. Отсчет данного срока начнется только тогда, когда кредиторская компания узнает о нарушениях договора. Это может быть тот день, когда организация обязана была выплатить определённую сумму, и не сделала этого, что отразилось первый раз в документации, бухгалтерском отчете и т.д.

Данный срок отсчета может прерваться в том случае, если дебиторская задолженность будет признана должником (для этого необходимы документальные подтверждения). В случае необходимости, прерванный срок будет отсчитан заново, то время, которое истекло в прошлый раз, не учитывается в следующем отчете временного срока.

Важно!

Если установленный срок выплат долгов истек, то он истек и для дополнительных обязательств, не только для главных, если таковые имелись на момент подписания всех документов. Если даже лица, участвующие в данном процессе будут заменены, этот факт никоим образом не повлияет на срок истечения установленного времени.

Исполнение все прописанных обязательств будут признано невозможным в случае предъявления акта, который заверен государственным органом. В данном случае сложность процесса списания становится серьезнее, потому как по сей день органы налогового типа продолжают оспаривать законность списания дебиторской задолженности. Основанием для такого несогласия является акт, заверенный исполнительным приставом, в котором объявляется о невозможности взыскания нужной суммы денежных средств. Но при всем при этом, со стороны министерства финансов присутствует серьезная поддержка налогоплательщиков, так же на их стороне и ВАС, в итоге – не стоит опускать руки перед сложностями.

Если исполнительный лист возвращен взыскателю…

В соответствии с НК РФ безнадежными долгами (долгами, нереальными к взысканию) также признаются долги, невозможность взыскания которых подтверждена постановлением судебного пристава-исполнителя об окончании исполнительного производства, вынесенным в порядке, установленном Федеральным законом от 02.10.2007 № 229-ФЗ «Об исполнительном производстве», в случае возврата взыскателю исполнительного документа по следующим основаниям:

-

невозможно установить место нахождения должника, его имущества либо получить сведения о наличии принадлежащих ему денежных средств и иных ценностей, находящихся на счетах, во вкладах или на хранении в банках или иных кредитных организациях;

-

у должника отсутствует имущество, на которое может быть обращено взыскание, и все принятые судебным приставом-исполнителем допустимые законом меры по отысканию его имущества оказались безрезультатными.

Таким образом, если невозможность взыскания задолженности подтверждена постановлением судебного пристава-исполнителя об окончании исполнительного производства и исполнительный документ возвращен взыскателю по вышеуказанным основаниям, то такая задолженность может быть признана безнадежной для целей налогообложения (письма Минфина России от 17.12.2018 № 03-03-06/2/92042, от 21.10.2019 № 03-03-06/1/80555).

При этом в случае проведения агентом на основании агентского договора мер принудительного взыскания принадлежащей принципалу дебиторской задолженности и возврата постановления судебного пристава-исполнителя об окончании исполнительного производства по основаниям, установленным в НК РФ, указанная задолженность может быть признана принципалом безнадежной для целей налогообложения прибыли (Письмо Минфина России от 01.06.2020 № 03-03-06/1/46412).

Отметим, что порядок подтверждения расходов для целей налого– обложения прибыли установлен НК РФ. Кроме того, согласно ст. 313 НК РФ налоговый учет ведется на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным НК РФ, с учетом требований к оформлению первичных учетных документов Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете».

Соответственно, документальное подтверждение отнесения задолженности к безнадежной для целей гл. 25 НК РФ должно осуществляться согласно установленным требованиям законодательства (Письмо Минфина России от 03.02.2020 № 03-03-06/2/6311).

Какие задолженности не относятся к безнадежным?

Фискальная служба выделила условия, при которых долг нельзя считать безнадежным

ФНС РФ устанавливает перечень обязательств, которые нельзя причислить к невыполнимым.

- Наличие долгов не получило документального подтверждения. Договоров поставки недостаточно – требуются акты осуществленных работ, накладные, чеки, платежки. Необходимы любые документы, которые устанавливают факт наличия просрочек.

- Долги имеют отношение к выполнению услуг, работ, продаже товаров. Так, если просрочки возникли от переуступки прав или при работе с ценными бумагами, то зачесть их вряд ли удастся – необходимы письменные разъяснения ФНС.

- Долги требовались к взысканию. Если кредитор не совершал действий для возврата активов и денежных средств, по каким-либо причинам никак не реагировал на просрочки, то зачислить их в налоговом учете не получится.

- Невыполненные обязательства официально прощены в соответствии с договоренностью. Банковское учреждение вправе простить долг, потребовать что-то взамен, оформив с должником мировое соглашение. В этом случае признать задолженность безнадежной не получится.

- Финансовые обязательства оформлены с привлечением поручителей. Такие невыплаты нельзя признать безнадежными: если у главного заемщика отсутствуют возможности рассчитаться с финансовыми обязательствами, то последние переходят поручителям.

- Ответственность солидарная, то есть несколько лиц в соответствии с условиями договора разделили финансовые обязательства. Главный должник отсутствует. Чтобы признать задолженность безнадежной, потребуется доказать, что ни у одного ответчика по договору нет возможности выплатить долг. Необходимо представить соответствующие документальные доказательства.

Суть задолженностей дебиторского типа

Итак, это выплата суммы в установленный срок задолженности дебиторов. Делится такая задолженность на два вида;

- текущая;

- долгосрочная.

Первый вариант представляет собой сумму дебиторской задолженности, которая должна быть выплачена на протяжении одного года после подписания договора. Она не возникает в процессе цикла операционного типа, если он протекает в нормальном режиме. Второй вариант — сумма денежных обязательств дебиторского типа, которая возникает в процессе ранее рассматриваемого цикла, погашение долга осуществляется в аналогичные сроки (сроком в данном случае, является время, отведенное на погашение займа)

Долгосрочный долг ещё называют сомнительным, потому как в нем нельзя быть полностью уверенными, точнее в возврате долга по истекшим периодам, которые указаны в договоре. Если уверенность полностью отсутствует, такой долг получает название безнадёжный.

Погашение списанного долга

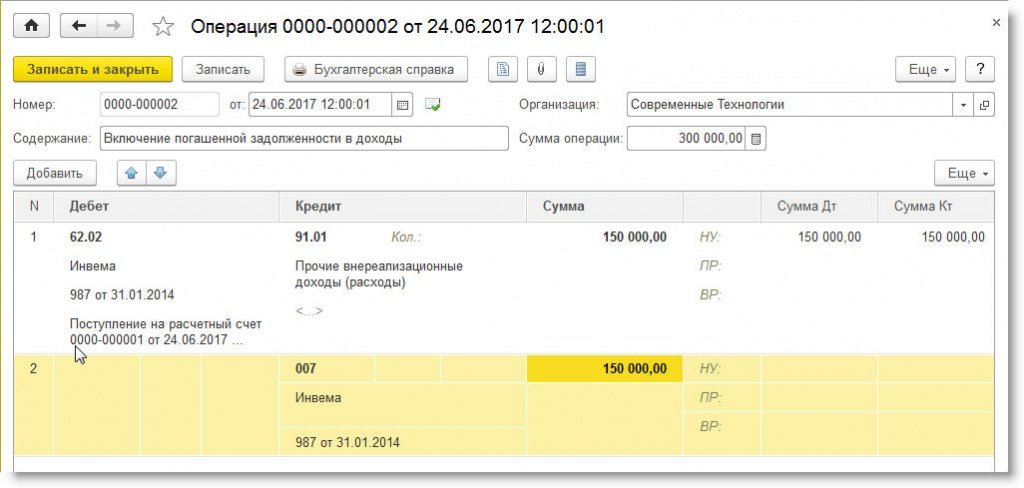

Дополним условие Примера 1 и посмотрим, как в программе «1С:Бухгалтерия 8» редакции 3.0 отражается погашение покупателем долга, правомерно списанного ранее в качестве безнадежного.

Пример 2

|

В июне 2017 года покупатель полностью погасил долг перед организацией ООО «Современные Технологии». |

Для регистрации погашения долга покупателем нужно создать документ Поступление на расчетный счет c видом операции Оплата от покупателя. Документ удобно создавать на основании документа Реализация (акт, накладная), тогда основные реквизиты будут заполнены автоматически. Поскольку в учетной системе задолженность уже списана, то поступившие денежные средства от покупателя автоматически определяются как предоплата. После проведения документа сформируется бухгалтерская проводка:

- Дебет 51 Кредит 62.02

- — на сумму поступивших денежных средств от покупателя (150 000,00 руб.).

Для целей налогового учета по налогу на прибыль сумма фиксируется в ресурсе Сумма НУ Кт 62.02.

Сумму погашенной задолженности необходимо включить в состав прочих доходов организации, а также списать с забалансового счета 007. Указанные операции можно отразить в одном документе Операция (см. рис. 4).

Рис. 4. Включение погашенной задолженности в доходы

|

1С:ИТС |

Составляем акт списания дебиторской задолженности

Законодательно закрепленной формы такого документа нет, поэтому ее разрабатывают исходя из правил оформления подобных документов. Можно составлять акт от руки на листе А4, но для большей читабельности рекомендуется использовать машинописный вариант.

В шапке нужно указать такие сведения:

- полное и краткое название компании, ее адрес, ИНН, КПП;

- наименование бумаги (акт списания дебиторской задолженности);

- место оформления акта;

- дату оформления акта.

В главной части размещают такую информацию:

- На основании какой бумаги и когда была произведена инвентаризация расчетов с поставщиками, покупателями и т.п.

- На какую дату произведена инвентаризация.

- Перечень организаций, по которым установлена ДЗ. Этот пункт оформляют в виде таблицы. В ней могут быть такие графы: наименование дебитора, реквизиты договора с ним, дата оплаты по договору, сумма задолженности, бумаги, которые являются основанием для списания долгов. В конце таблицы считают общую сумму долга.

- Что полученная сумма подлежит списанию и включается в состав внереализационных расходов по налогу на прибыль. Надо сослаться на нормы закона: п. 77 Положения, утвержденного приказом Минфина от 29 июля 1998 года №34н и подп. 2 п. 2 ст. 265 НК РФ.

Далее ставит свою подпись главный бухгалтер либо другой сотрудник, на которого возложена данная обязанность. Составляют документ в одном экземпляре.

Внимание! Вместо акта может быть составлен аналогичный документ с другим названием: протокол, решение. К акту также нужно приложить документы-основания

Таковыми могут быть решения суда, акты сверки, первичка и платежные документы. Они обязательно должны быть в организации, чтобы подтвердить невозможность возврата средств

К акту также нужно приложить документы-основания. Таковыми могут быть решения суда, акты сверки, первичка и платежные документы. Они обязательно должны быть в организации, чтобы подтвердить невозможность возврата средств.

После списания дебиторки акт и документы, по которым была списана задолженность, нужно хранить в компании на протяжении 5 лет. Данное правило закреплено в ФЗ «О бухгалтерском учете» от 6 декабря 2011 года №402. 5-летний срок нужно отсчитывать от дня списания задолженности.

В тексте акта не должно быть орфографических и других ошибок. Если была найдена фактическая, как то неверная дата или сумма, то ее нужно исправить. Для этого применяем традиционный алгоритм. Нужно зачеркнуть аккуратно вариант с ошибкой, рядом или сверху написать верный, поставить отметку «Исправленному верить» и подтвердить исправления подписью и датой. Если будет большое количество ошибок и исправлений, то лучше использовать новый бланк для акта, а старый уничтожить.

Порядок признания безнадежных долгов

В соответствии с НК РФ к внереализационным расходам приравниваются убытки, полученные налогоплательщиком в отчетном (налоговом) периоде, в частности суммы безнадежных долгов. Истечение срока исковой давности является одним из оснований отнесения дебиторской задолженности в состав внереализационных расходов как долга, нереального ко взысканию.

Спорным вопросом является момент признания внереализационных расходов в виде безнадежных долгов. Дело в том, что существует общий порядок признания расходов при методе начисления. Так, расходы, принимаемые для целей налогообложения, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты ( НК РФ).

Президиум ВАС РФ в постановлениях от 15.06.10 г. № 1574/10 и от 15.07.10 г. № 2833/10 разъяснил, что указанная норма НК РФ не предоставляет налогоплательщику права на произвольный выбор налогового периода, в котором в состав внереализационных расходов включается безнадежная ко взысканию задолженность.

На практике это означает, что дебиторская задолженность подлежит признанию в расходах именно в период истечения срока исковой давности.

Опираясь на решение Высшего суда, арбитражные суды также исходят из того, что положения ст. 252 и ст. 265 НК РФ предусматривают право налогоплательщика на отнесение безнадежных долгов в состав внереализационных расходов в определенный налоговый период (год истечения срока исковой давности), а не в произвольно выбранный налогоплательщиком налоговый период (постановления ФАС Московского округа от 17.07.15 г. № А40-29510/2014, Девятого арбитражного апелляционного суда от 2.07.15 г. № А40-102126/2014).

Порядок списания дебиторской задолженности установлен п. 77 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утвержденного приказом Минфина России от 29.07.98 г. № 34н. В соответствии с указанным Положением дебиторская задолженность, по которой срок исковой давности истек, другие долги, нереальные для взыскания, списываются по каждому обязательству на основании данных проведенной инвентаризации, письменного обоснования и приказа (распоряжения) руководителя организации и относятся соответственно на счет средств резерва сомнительных долгов либо на финансовые результаты коммерческой организации.

Исходя из НК РФ расходы, принимаемые для целей налогообложения с учетом положений главы 25 НК РФ, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты и определяются с учетом положений ст. 318 – 320 НК РФ.

Следовательно, названная норма НК РФ не наделяет налогоплательщика правом на произвольный выбор налогового периода, в котором в состав внереализационных расходов включается безнадежная ко взысканию задолженность (постановление ФАС Западно-Сибирского округа от 29.06.15 г. № А67-6309/2014).

Таким образом, безнадежные долги подлежат учету в составе внереализационных расходов для целей налогообложения прибыли в период наступления первого из предусмотренных ст. 266 НК РФ оснований.

И не имеет никакого значения тот факт, что организация поздно провела инвентаризацию и несвоевременно выявила безнадежную задолженность, срок исковой давности по которой истек в предыдущих налоговых периодах.

Вместе с тем нельзя не отметить и наличие противоположной арбитражной практики. В постановлении ФАС Московского округа от 31.07.13 г. № А40-156729/12-116-278 судьи пришли к выводу, что налоговое законодательство не запрещает списывать безнадежную дебиторскую задолженность в последующих налоговых периодах, когда налогоплательщик убедится, что долг безнадежен.

Для признания убытков в виде сумм безнадежных долгов необходимо наличие документов, подтверждающих существование безнадежного долга. В случае, если компания не представила первичные учетные документы по дебиторской задолженности с истекшим сроком исковой давности, налоговые органы вправе исключить данные суммы из состава внереализационных расходов (постановление ФАС Московского округа от 17.07.15 г. № А40-29510/2014).

Списание дебиторки в бухучете: документальное оформление

Для документального подтверждения кредитором права на признание долга потребуется:

- Проведение инвентаризации задолженностей и составление акта о ней.Документ может быть составлен с использованием унифицированной формы ИНВ-17 либо формы, разработанной предприятием самостоятельно.

- Составление акта о списании дебиторки.Приложениями к нему могут быть документы, удостоверяющие основания для списания долга, например акт от Службы судебных приставов.

- Формирование справки о списании дебиторки, в которой будут раскрываться:

- сведения о величине долга;

- причины списания долга.Унифицированного бланка такой справки не разработано, предприятие может использовать свой.

- Издание приказа руководителя о списании задолженности.Приказ издается на основании указанных выше актов и справки.

Отдельно может потребоваться составить приказ о формировании комиссии по инвентаризации — если она не учреждена к моменту проведения процедуры, о которой идет речь.

Определение дебиторской задолженности, которую невозможно взыскать

Кроме того, в учреждениях могут быть разработаны дополнительные процедуры по выявлению и контролю просроченной ДЗ. Например, ежемесячная проверка остатков ДЗ по контрагентам и по периодам просрочки, ежеквартальное подписание актов сверки с контрагентами, проверка реального существования на настоящий момент контрагента, долг которого не возвращен в течение года, и т. д.

В БУ могут образоваться следующие виды просроченной ДЗ:

- по расчетам с покупателями товаров, работ, услуг;

- по выданным поставщикам авансам;

- переплата заработной платы;

- по выданным займам;

- по расчетам с подотчетными лицами;

- по расчетам с лицами, которые должны компенсировать ущерб.

Просроченной ДЗ становится, если должник не погасил сумму, подлежащую уплате, в сроки, оговоренные договором или другими документами. В свою очередь, просроченная ДЗ может стать безнадежной. Это значит, что долг получить невозможно. Отражение безнадежной задолженности на счетах учета и в отчетности ведет к некорректности предоставляемой информации о деятельности организации. Такая задолженность не является активом и должна быть списана.

ВНИМАНИЕ! Выявление просроченной ДЗ необходимо задокументировать. Один из документов, который предлагают использовать для этого эксперты КонсультантПлюс, — справка. Получите бесплатный доступ к К+ и сможете скачать образец

Также в системе вы найдете образцы акта сверки, служебной записки и других документов на списание ДЗ

Один из документов, который предлагают использовать для этого эксперты КонсультантПлюс, — справка. Получите бесплатный доступ к К+ и сможете скачать образец. Также в системе вы найдете образцы акта сверки, служебной записки и других документов на списание ДЗ .

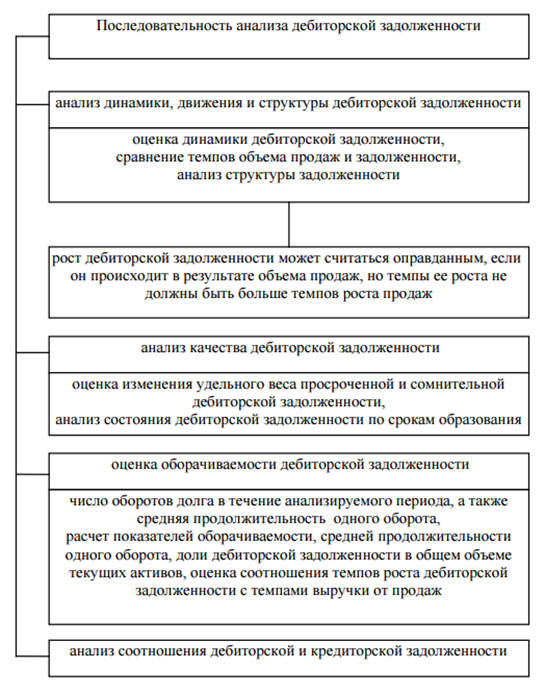

В выявлении проблем с оплатой ДЗ также может помочь ее анализ. Читайте о нем в статье «Анализ дебиторской и кредиторской задолженности (нюансы)».

Процедура списания

Процедура списания начинается с инвентаризации расчетов. Для ее проведения выбираются председатель инвентаризационной комиссии и ее члены. Членами комиссии могут выступать как сотрудники организации, так и сторонние физлица, но в таком случае им нужно оформить доверенность на проведение мероприятий по инвентаризации дебиторской задолженности. Проверяется наличие долгов, их размер и документальное подтверждение или его отсутствие.

При рассмотрении задолженности членам комиссии следует обратить внимание на следующие пункты, которые не позволяют признать долг безнадежным:

-

дебитор подтвердил свои обязательства, подписав акт сверки;

-

заключена письменная договоренность о признании наличия задолженности;

-

получена оплата в счет погашения долга, процентов или неустойки;

-

получено письмо, в котором указано, что организация/ИП признает свой долг;

-

получено письмо с просьбой об отсрочке платежа;

-

подан иск в суд о взыскании задолженности.

Если долг подошел под пункты 1-5, то срок давности (три года) следует отсчитывать заново, но не превышать 10 лет со дня образования долга согласно ГК РФ.

Поддержка минфина налогоплательщиков

Министерство финансов, как уже говорилось ранее, поддерживает своих налогоплательщиков, именно по этой причине был издан указ, в котором говорится о том, что вопрос о непризнании, или же наоборот, признании невозможности взыскания дебиторской задолженности с должника, должен обсуждаться индивидуально, в отдельном порядке, с обязательным учетом всех обстоятельств, которые могут повлиять на конечный исход судебного процесса. В одном из писем министерства Финансов указывается, что задолженность дебитора, которая даже оспорена судебными приставами, может признаться безнадежной. Завершенной, ликвидация рассматриваемой организации будет считаться после записи, которая будет внесена в ЕГРЮЛ.

Случаи возникновения дебиторской задолженности

Дебиторская задолженность может возникнуть, например, в следующих случаях:

| У кого возникает дебиторская задолженность | Основание |

|---|---|

| Покупатель | Поставщик не отгрузил покупателю оплаченные авансом товары |

| Заказчик | Исполнитель не выполнил (не оказал) заказчику оплаченные авансом работы (услуги) |

| Поставщик | Покупатель не оплатил поставщику поставленные им товары |

| Исполнитель | Заказчик не оплатил исполнителю выполненные работы (оказанные услуги) |

| Заимодавец | Заемщик не вернул заимодавцу полученный заем |

| Организация-работодатель | Сотрудник не отчитался по суммам, полученным под отчет |

В каких случаях задолженность признается безнадежной?

Не все долги возвращаются…

Получить свои деньги иногда не представляется возможным. Можно назвать несколько случаев, когда единственный разумный выход – списывать долг:

- Организация-должник ликвидировалась. Обычно при банкротстве или закрытии отводится определенный срок на предъявление требований кредиторов, и если не заявить о своих претензиях, компания теряет возможность вернуть долги. Если компания исключена из ЕГРЮЛ до сентября 2014 г. долг нельзя признать безнадежным, придется ждать истечения срока давности.

- Истек положенный срок давности. По ст. 196 ГК он составит 3 года с образования задолженности. Если деньги не были возвращены, дальнейшие требования бесполезны.

- Исполнительное производство окончено, так как должника не удалось найти, либо у него отсутствует имущество, которое можно использовать для погашения долга. Судебный пристав вернет заявителю исполнительный лист, но его можно повторно предъявлять к взысканию.

- Взыскание долга признано невозможным (ст. 416 ГК). Если обязательство не может быть исполнено, и ни одна из сторон за это не отвечает, долг будет признаваться безнадежным. Обычно такая ситуация возникает при воздействии непреодолимой силы: к примеру, пожара или стихийного бедствия.

Включение в расходы

Учесть безнадежную дебиторскую задолженность в составе расходов могут только те организации, которые рассчитывают налог на прибыль методом начисления. Если организация применяет кассовый метод, то учесть задолженность в составе внереализационных расходов она не вправе. Связано это с тем, что при кассовом методе доходы признаются только после их получения, а затраты – только после их оплаты (п. 3 ст. 273 НК РФ). При этом оплатой товара (работ, услуг, имущественных прав) признается прекращение встречного обязательства организации-покупателя перед продавцом. Если реализованные товары (работы, услуги) не оплачены, встречное обязательство не прекращается, следовательно, расход не возникает.

Пример отражения в бухучете и при налогообложении списания безнадежной дебиторской задолженности. Организация рассчитывает налог на прибыль кассовым методом

ООО «Альфа» ежеквартально проводит инвентаризацию дебиторской задолженности и производит отчисления в резерв по сомнительным долгам в бухучете.

Неиспользованный остаток резерва по сомнительным долгам за II квартал составил 45 400 руб.

По результатам инвентаризации на 30 сентября в учете организации числилась:

1) сомнительная дебиторская задолженность организаций:

ООО «Торговая фирма «Гермес»» – 170 700 руб. Срок погашения задолженности – 9 июля, срок задержки составил 82 дня;

2) безнадежная задолженность ООО «Производственная фирма «Мастер»» в размере 45 400 руб. В III квартале задолженность «Мастера» была признана безнадежной в связи с ликвидацией организации-должника (подтверждено выпиской из ЕГРЮЛ). На 30 сентября срок задержки по задолженности составлял 379 дней. Ранее сумма задолженности была полностью учтена при формировании резерва.

По результатам инвентаризации на 30 сентября бухгалтер «Альфы» включил в резерв по сомнительным долгам долг «Гермеса» в сумме 170 700 руб.

Безнадежный долг «Мастера» был полностью списан за счет резерва.

В бухучете «Альфы» резерв был сформирован в размере 170 700 руб.

С учетом остатка резерва на 30 июня и списанного безнадежного долга «Мастера» дополнительная сумма расходов на формирование резерва в III квартале составила: 45 400 руб. + 170 700 руб. – 45 400 руб. = 170 700 руб.

30 сентября бухгалтер «Альфы» сделал следующие проводки:

Дебет 91-2 Кредит 63 – 170 700 руб. – отражены затраты на формирование резерва по сомнительным долгам;

Дебет 63 Кредит 62 – 45 400 руб. – списана безнадежная дебиторская задолженность за счет резерва.

При расчете налога на прибыль сумма списанной дебиторской задолженности не учитывается. В бухучете возникает постоянная разница, с которой рассчитывается постоянное налоговое обязательство:

Дебет 99 Кредит 68 субсчет «Расчеты по налогу на прибыль» – 34 140 руб. (170 700 руб. * 20%) – отражено постоянное налоговое обязательство.

Как узнать, списан ли кредит?

Информацию обо всех исполнительных производствах размещают на сайте ФССП. Достаточно ввести ФИО, год рождения и регион (город, область, край, республику). В мгновенно выданном результате отображаются все актуальные задолженности по конкретному физическому или юридическому лицу.

Если какая-то из них списана, то напротив указана статья, на основании которой взыскание прекращено.

Зная, что такое безнадежный долг по кредиту и как можно законным способом от него уйти, помните, что злостным уклонистам от выплат кредитных долгов грозит уголовная ответственность. По ст.177 УК РФ это штраф до 200 тысяч рублей, обязательные работы, принудительные работы, арест или тюремное заключение

Если ваша задолженность свыше 150-ти тысяч рублей вы можете узнать о возможности списания своего долга на законных основаниях

Остались вопросы, или требуется профессиональная юридическая помощь по признанию вашей задолженности безнадежной, обратитесь за бесплатной консультацией к специалисту.

Региональная юридическая служба.Бесплатная юридическая консультация по всей стране 8 800 707-79-45