Ндс для «чайников»: ставки, формула расчета, возмещение

Содержание:

- Пример расчета налога по ставке 20% от суммы

- Ставка НДС 20% в 2019 году

- Рассчитать НДС с помощью калькулятора и формул

- Пример вычисления НДС от величины, включающей в себя налог 20%

- Расчёт НДС, который ранее уже был включён в стоимость продукта

- Рассчитываем из налоговой базы

- Как высчитать сумму без НДС: правила, формулы и примеры

- Как посчитать НДС от суммы

- Кто платит НДС

- Что такое налоговый вычет

- Алгоритм расчета НДС.

- Формула расчета (выделения) НДС из общей суммы.

- Примеры начисления и выделения НДС

- Формулы и примеры расчета НДС

- Как посчитать НДС от суммы?

- Рассчитываем от итогового размера

Пример расчета налога по ставке 20% от суммы

Покажем на примере, как рассчитать НДС 20%, когда известна стоимость отгружаемой продукции без налога

Пример 1:

ПАО «Стройлес» 23 января 2019 года отгружает в адрес ООО «ПромСтройМаг» фанеру в количестве 150 листов. Цена одного листа 850 руб. без НДС. Реализация данного вида продукции с 1 января 2019 года подпадает под ставку НДС 20%. Бухгалтеру ПАО «Стройлес» необходимо выписать комплект документов на отгрузку (накладную и счет-фактуру) с указанием общей стоимости фанеры и НДС.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Вначале бухгалтер рассчитал стоимость отгружаемой фанеры без НДС путем перемножения цены одного листа на количество отгружаемых листов:

850 руб./лист х 150 листов = 127 500 руб.

На следующем этапе бухгалтер вывел сумму НДС на основании разрешенной ставки:

127 500 руб. х 20% = 25 500 руб.

Итоговым действием станет вычисление общей стоимости реализованной фанеры с учетом налога:

127 500 руб. + 25 500 руб. = 153 000 руб.

Ставка НДС 20% в 2019 году

Основная ставка НДС, которой облагается выручка большинства организаций, — это 20%. Для того чтобы понять, нужно ли вам использовать эту ставку или нет, воспользуйтесь простым правилом: не подходят ставки 0 или 10% — нужно применять 20%. Но даже и в этом случае есть свои нюансы, поскольку сумма налога по определенной ставке может выделяться расчетным путем.

Разобраться в них поможет эта статья.

Если известна окончательная цена реализации, то как применить ставку НДС 20% и правильно выделить сумму налога?

Читайте об этом в материале «Как правильно высчитать 18% (20%) НДС из суммы».

Разобраться с нюансами применения ставок в 2019 году вам помогут следующие публикации:

- «Ставка НДС 18 или 20% не всегда зависит от даты отгрузки»;

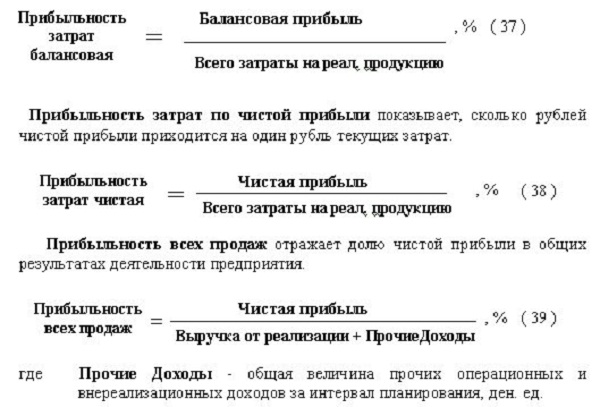

- «НДС 18% в акте от 2019 года — нарушение?»;

- «Какую ставку НДС указывать в корректировочном счете-фактуре в 2019 году?».

Рассчитать НДС с помощью калькулятора и формул

В 2019 году проценты налога выше, чем в прошлых годах, и составляют 20%. Новый закон о начислениях действует на всех операциях с 1 января 2019 года. Расчет НДС от суммы можно произвести с помощью онлайн-калькулятора. Он удобен в использовании и отличается скоростью динамического расчета. Сервис делает вычет стоимости по такой формуле:

НДС = Цена товара * процент НДС

Эта формула позволяет начислить дополнительную сумму. Если ставка составляет 20%, то умножать нужно 0, 2, и тогда можно узнать цену продукции с налогом. Узнать, сколько средств отводится государству из стоимости, можно на наглядном примере расчет НДС.

Предполагается, что цена продукта с налогом составляет 500 рублей. Для вычисления НДС число нужно умножить на 20 и разделить на 120. В результате реальная цена товара будет на 83 рубля меньше.

Начисление НДС калькулятором значительно ускоряет и облегчает математический процесс. Расчет системы налогообложения – это важный элемент бухгалтерского учета каждой организации. Плата за ошибку в размере обязательного платежа слишком высока, поэтому необходимо делать подсчеты с высокой точностью. Сервис помогает быстро узнать сумму, не вникая в формулы. Для этого достаточно знать основные показатели.

Пример вычисления НДС от величины, включающей в себя налог 20%

Также на примере произведем расчет НДС, когда известна общая величина, уже включающая в себя налог.

Пример 2:

ООО «Спецодежда» заключило с ООО «Рабочий» договор общей стоимостью 108 000 руб., в т. ч. НДС 20%, на поставку 30 комплектов спецодежды. Одним из условий поставки является предоплата в размере 50% от договорной суммы. Бухгалтеру ООО «Рабочий» нужно в платежном поручении на оплату в поле «Назначение платежа» выделить НДС из величины аванса.

Первым делом бухгалтер рассчитает сам размер перечисляемого аванса:

108 000 руб. х 50% = 54 000 руб.

Затем вычислит НДС из полученной суммы:

54 000 руб. х 20/120 = 9000 руб.

В назначении платежа бухгалтер пропишет: «Предоплата 50% по договору №1 от 09.01.2019 года за спецодежду в т. ч. НДС (20%) 9000 руб.».

Бухгалтер ООО «Спецодежда» в свою очередь выпишет на сумму полученных денежных средств авансовый счет-фактуру на сумму 54 000 руб., где отразит НДС по ставке 20/120 в размере 9 000 руб.

Расчёт НДС, который ранее уже был включён в стоимость продукта

Как уже было сказано, не во всех ситуациях применяется только одна формула, размещённая в предыдущих частях. Если в договоре прописаны конкретные параметры товара, а также условия, например, стоимость продукта с прибавлением процента, выделения НДС, или если между предприятиями практикуется предоплата в счётбудущих отгрузок, существует необходимость провести соответствующие расчёты и вписать корректировки в авансовый СФ, документацию при поставке.

Итак, формула, как рассчитать НДС 20 процентов от суммы, включающей налог, выглядит следующим образом:

- Цена товара с учетом процента20/120, или

- Цена продукта с %/1,202.

Как и в прошлом случае, эти схемы идентичны друг другу, то есть при проверке по обеим формулам результат будет одним и тем же. Не стоит забывать, что есть фактор ошибки, поэтому стоит всё внимательно и правильно рассчитать, узнать точные цифры и аккуратно вносить данные.

Приведём пример. Между предприятиями ООО «Берег» и ООО «Рыбак» был заключён контракт. В нем прописано, что в их систему включаются предоплаченные средства в размере 30% к общей сумме. Процентная ставка, по которой образуется налог, составляет 20%, так как продукция относится к этой группе товаров.

Для подробного ознакомления можно прочитать некоторые статьи НК РФ, где прописаны группы товаров, относящиеся к той или иной категории. Аванс был перечислен «Берегу» суммой 325 100 рублей. Сотрудник этого бренда произвёл расчёт НДС и оформил СФ на предоплату. Выглядит это следующим образом:

325 100*20/120= 54 183,33 руб. – получаем такую вычисленную плату, составляющую налог на добавленную стоимость.

Можно также использовать второй путь:

325 100/1,2*0,2=54 183,33 руб. Мы отчётливо видим, что результаты совпадают, значит, подсчёты оказались верными, и надбавка производится согласно теперь известному числу.

Рассчитываем из налоговой базы

Для начала определимся, как вычислять размер из налоговой базы. Чтобы выполнить эту операцию, нужно взять облагаемую базу и умножить её на ставку. На данный момент в России ставка составляет 20% (в связи с последними изменениями).

Определяем размер налога

Для определения величины мы используем такие формулы:

- общая: База налогообложения * 0,2.

- Для Excel: ячейка с налоговой базой * 0,2.

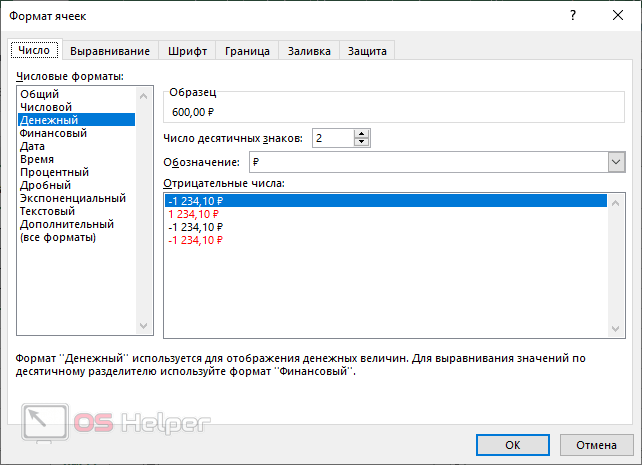

На практике Excel применяют для того, чтобы сразу высчитать значения для нескольких показателей. Составим таблицу – в первой будет отражена база, во второй – размер НДС, в последней – величина совместно с НДС. Чтобы использовать формулу, проводим следующую последовательность действий:

- Ставим курсор в первую пустую ячейку с размером налога, а затем пишем знак «=».

- Выделяем первую область, в которой содержатся данные для расчёта, ставим знак «*» после появившегося адреса, пишем значение 0,2.

- Нажимаем Enter, а затем берём значение за угол и растягиваем на всю таблицу.

Если таблица размещена в левом верхнем углу, то формула примет следующий вид: =A2*0,2 (можно увидеть в строке состояния).

Чтобы выставить денежный формат (начнёт учитывать копейки), нужно выделить всю область, нажать на ней правой кнопкой мыши, перейти в «Формат ячеек» и установить параметр «Денежный».

Прибавляем 20% к сумме

Показатель рассчитан, но этого недостаточно. Нужно прибавить полученный итог к тому, который был изначально. Последовательность действий в данном случае будет практически аналогичной:

- Устанавливаем курсор в первую ячейку столбца «Сумма с НДС» и прописываем «=».

- Кликаем по А2 с базой налогообложения и ставим после адреса знак «+».

- Кликаем по В2 (в которой содержится высчитанная по формуле величина) и применяем комбинацию.

- Берём С3 за угол и переносим на весь оставшийся столбец для того, чтобы формула автоматически применилась на другие.

В нашем случае она выглядит так: =А2+В2.

Как высчитать сумму без НДС: правила, формулы и примеры

В статье – подробно о том, как высчитать сумму без НДС: правильные формулы, примеры расчета, бесплатные документы, справочники, полезные ссылки.

Правильно рассчитать НДС и вовремя заплатить его в бюджет вам помогут эти справочники и образцы документов. Они спасут от обидных штрафов и защитят от ошибок. Актуальность подтверждена экспертами программы БухСофт. Скачивайте бесплатно:

Заполняйте декларацию по НДС в программе БухСофт. Она использует актуальную форму с учетом последних изменений законодательства. Документ можно составить как в электронном, так и в бумажном виде для печати. Перед отправкой в налоговую декларация тестируется всеми проверочными программами ФНС.

Налог на добавленную стоимость (НДС) – это один из федеральных налогов, который должны платить фирмы и предприниматели, работающие на общей налоговой системе, если они продают или передают даром облагаемое имущество, выполняют облагаемые работы или услуги, на условиях предоплаты или последующей оплаты. Кроме того, обязанность начислить и уплатить налог возникает при ввозе имущества в Россию (то есть импорте), а также при осуществлении монтажно-строительной деятельности для собственных нужд.

В Налоговом кодексе установлены исключения по правилам налогообложения для определенных операций и видов имущества, работ или услуг. По таким операциям начислять НДС либо не нужно, либо необходимо по сниженной ставке. Расчет налога по пониженной ставке аналогичен расчету по ставке 18 процентов.

Это важно знать: В каком случае можно применять УСН

Как посчитать НДС от суммы

Чтобы разобраться, как правильно выделить НДС из суммы, не надо обладать особыми знаниями или опытом работы в финансовой структуре. Можно понять механизм на самом простом примере.

Индивидуальный предприниматель купил у поставщика для своего магазина запчасть на машину за 1200 рублей. 200 рублей в этой сумме заложено в качестве обязательного сбора. Получается «чистая» стоимость товара составляет 1000 руб. Реализовать деталь владелец магазина планирует за 1500 рублей (стандартная наценка для этой категории продукции 25%). Но в розничную цену тоже необходимо заложить 20% ставку. Значит, ценник будет составлять 1800. При этом в бюджет предприниматель заплатит за вычетом уже заплаченной ставки поставщику: 1800 х 20% — 200 = 160.

Кроме того, законодательством предусмотрена в ряде случаев компенсация, так называемый налоговый вычет. В зависимости от вложений в бизнес (инвестиции в оборудование, открытие новых филиалов, выход на региональный уровень) и личных обстоятельств (покупка жилья в ипотеку, обучение детей, опекунство над родителями или инвалидами) каждый добросовестный плательщик может претендовать на возврат, уплаченных в бюджет средств. Причём это качается не только предпринимателей и юридических лиц, но и рядовых потребителей.

Формула расчета НДС

Для точного расчёта налога на добавленную стоимость применяются формулы, определенные законодательством. Для человека, далекого от бухгалтерии и ведения отчетности, заучивать их нет необходимости. Достаточно изучить принцип действия. Существует несколько формул для выделения сбора на добавленную стоимость:

Простой расчёт от определенной суммы: Х умножить на 20/100.

Цена продукции 15 000 рублей, из неё необходимо продавцу заплатить в бюджет 20%. 15 000 х 20/100 = 3 000. Именно столько будет составлять государственная наценка, которая станет частью общего финансового фонда страны.

Формула для определения общей суммы со сбором: Х + Х умноженное на 20/100

Например, партия из 10 комплектов нижнего белья стоит 60 000 рублей, с включенным взносом в бюджет. Чистая цена составляет 48 000 рублей. 12 000 рублей – налог. Несложные вычисления подтверждаются приведенной формулой: 48 000 + 60 000 х 20/100 = 60 000.

Формула для определения суммы без сбора: Х/Y х 100 на Х, где Х – чистая стоимость, Y – налог равный 20% (20/100).

Бюджет на закупку чая для специализированного магазина составил 150 000 рублей. Чтобы высчитать цену реализации продукции, необходимо подставить значения в формулу 150 000 / 120 х 100 = 125 000 или 150 000 / 1,2 = 125 000.

Каждый пользователь может начислить НДС на калькуляторе. Достаточно ввести исходные данные, чтобы за секунды получить основную информацию о платежах. Программа работает на актуальных формулах, разработанных ФНС. С помощью инструмента можно выделить или начислить налог на любую сумму. Алгоритм действий предельно прост:

- в верхнем поле ввести сумму товаров или услуг;

- ввести ставку налогообложения – 20% или 10%;

- выбрать действие – прибавить или вычесть 20% из суммы онлайн (выделить/начислить).

Выделить НДС прописью

Одним из преимуществ онлайн калькулятора налога на добавленную стоимость является вывод результата прописью. Это позволяет пользователю грамотно заполнить финансовые документы, в частности декларации для сдачи в ФНС. Ошибки в официальных отчётах, кассовых ордерах и другой документации недопустимы. Даже единичная опечатка может стать причиной отказа в принятии финансовой отчётности государственными органами. В свою очередь это повлечёт материальные убытки, в частности невозможно будет оформить налоговый вычет или подтвердить уплату сбора за уже приобретенный товар. Штраф – самое мягкое наказание за незначительные на первый взгляд ошибки.

Калькулятор помогает исключить даже вероятность негативного сотрудничества с госструктурами. Преимущества сервиса может оценить, как потребитель товаров и услуг, так и узкопрофильный специалист (менеджер, бухгалтер, аудитор, финансовый консультант). Программа существенно экономит ценное время, и позволяет лишний раз проверить знания в области российского налогообложения.

Кто платит НДС

Что такое налоговый вычет

В формулу для расчета НДС данный показатель также включается. Есть некоторые проценты из суммы, установленные законами, которые безопасно принимать к возвращению.

Плательщики налога на ОСН имеют право вычесть НДС за налоговый период. Несмотря на наличие права на вычет по платежу, воспользоваться им можно только при соблюдении некоторых условий. Приобретенные объекты должны применяться в операциях, которые облагаются налогом, материальные ценности должны быть поставлены на учет, требуется наличие корректно оформленных счетов фактур, а также первичной документации.

Есть некоторые правила составления счета-фактуры – документ должен включать номер и дату, данные о поставщике и покупателе, отправителе груза, цены за единицу товара без добавленной стоимости, перечень продуктов, номер платежного документа приперечислении аванса, страну происхождения товаров, номер ГТД и т.д.

При невнесении взноса своевременно, а также при допущении ошибок во время заполнения декларации, есть риск перевода пени и штрафов. Размер санкций зависит от того, было ли совершено правонарушение умышленно или нет, каков размер задолженности. Если вычет превышает установленный норматив, может быть назначена выездная проверка налоговыми органами. В среднем допустимая доля вычета составляет 88%, но этот показатель различен в зависимости от областей.

В некоторых случаях фискальные органы могут отказать в возмещении вычетов – это связано с использованием лицом льгот – компании и ИП на УСН не могут заявлять вычет, также при выявлении сотрудничества с компаниями – однодневками, при низкой выручке орган может отказать в возврате.

Алгоритм расчета НДС.

С порядком расчёта НДС можно ознакомиться в НК РФ. Налоговый кодекс содержит и величину ставки НДС (она может быть 0% или 10%, но мы будем говорить о ставке 18%, применяемой по умолчанию).

Проще всего рассчитать НДС, используя специальный онлайн калькулятор или одну из бухгалтерских программам. И все-таки каждый предприниматель должен уметь производить расчет НДС по формулам.

1. Чтобы рассчитать НДС надо цену с НДС умножить на 18 и разделить на 118.

2. Отняв полученное число от суммы с НДС, мы узнаем сумму без НДС.

3. Чтобы начислить НДС надо цену без НДС умножить на 0.18 (чтобы получить сумму НДС) и к полученному результату прибавить цену без НДС.

Формула расчета (выделения) НДС из общей суммы.

Пусть известна сумма с НДС Sн. Надо вычислить сумму НДС.

Используем формулу расчета суммы без НДС.

НДС = Sн — Sн / 1.18 = Sн * (1 — 1/1.18)

Пример. Сумма с НДС равна 11800. Сумма НДС составит:

НДС= 11800 * (1 — 1 / 1.18) = 1800.

(1-1/1.18) приблизительно равно 0.152542, тогда НДС= 11800 * 0.152542 = 1799.9956.

Избавьтесь от утомительных расчетов с помощью этих Excel-таблиц >>>

- Платежный календарь

- Расчет себестоимости

- Расчет инвестиционных проектов

- Финансовый анализ

- Точка безубыточности. Рентабельность продаж Подробнее…

Платежный календарь. График и прогноз платежей и поступлений

- Платежные Календари на месяц, 3 месяца и год

- Деб.и Кред. задолженность

- Отсрочка, просроченные, с наступающим сроком

- Контроль оплаты

- Расчет ожидаемого остатка

- Кассовый разрыв Подробнее…

Расчет себестоимости и рентабельности продукции (услуг)

- Себестоимость

- Рентабельность

- Маржинальный анализ

- Точка безубыточности

- Расходы в 10 валютах Подробнее…

Расчет инвестиционных проектов

- Дисконтир. потоки

- WACC, NPV, IRR, ROI, PI

- Срок окупаемости

- Устойчивость проекта

- Расчет и Сравнение семи проектов Подробнее…

Финансовый анализ МСФО

- Вертикальный и горизонтальный Анализ баланса и P&L

- 36 коэффициентов

- Динамика за 5 периодов

- Риск банкротства

- ДДС прямым и косвенным методом

- Отчет об источниках и использовании денежных средств Подробнее…

Финансовый анализ РСБУ (Россия)

- Вертикальный и горизонтальный Анализ баланса и ОПУ

- 70 коэффициентов

- Динамика за 8 периодов

- Риск банкротства Подробнее…

Точка безубыточности. Рентабельность продаж

- Расчет доходности при большом ассортименте

- Прибыль

- Наценка

- Минимальная наценка

- Маржинальный анализ

- Точка безубыточности Подробнее…

Оценка стоимости бизнеса

- Все три основных подхода

- Доходный

- Рыночный (сравнительный)

- Затратный (имущественный) Подробнее…

Посмотрите полный список таблиц >>>

Разработка Excel-таблицэкономической и управленческойтематики. Условия тут >>>

Примеры начисления и выделения НДС

Руководствуясь приведенными выше формулами, рассмотрим на примерах, как правильно выделять налог на добавленную стоимость, если он уже включен в цену, и начислять, когда цена указана без надбавки.

Пример №1

ООО «Дом мечты» занимается торговлей строительными материалами. Поступил заказ на партию красного кирпича в количестве 1200 штук. Цена одного кирпича – 9 рублей без учета НДС. Налоговая ставка – 20%.

Необходимо вычислить НДС и посчитать итоговую сумму с налогом 20%; для этого воспользуемся формулами, представленными ранее:

- Стоимость партии кирпичей без учета НДС = 9 * 1200 = 10800 рублей;

- НДС от суммы = 10800 * 0,20 = 2160 рублей;

- Стоимость партии кирпичей с НДС = 10800 + 2160 = 12960 рублей.

Пример №2

ООО «Ландыш» реализует товары для сада. Покупатель хочет приобрести одну теплицу, ее цена по прайсу – 35400 рублей с НДС. Высчитаем сумму налога (при ставке в 18 %) и цену теплицы без надбавки, обратившись к обозначенным выше формулам:

- НДС = 35400 * 20 / 120 = 5900 рублей;

- Цена теплицы без НДС = 35400 – 5900 = 29500 рублей.

Можно провести расчет и другим способом – просто поделить имеющуюся цифру на 1,18, а потом вычесть полученное число из первоначального, чтобы узнать сумму налога. Тогда:

- Цена без НДС = 35400 / 1,2 = 29500 рублей;

- НДС = 35400 – 29500 = 5900 рублей.

Для проверки правильности расчета начислим налог на полученную цену: 29500 * 1,2 = 35400.

Формулы и примеры расчета НДС

Общий порядок расчета, формулы, а также размер ставки детально регламентирован 21 главой НК РФ. Правительство Российской Федерации периодически вносит в нее поправки, поэтому будет не лишним регулярно проверять содержание главы. Помните — если изменения в налоговом законодательстве вступили в силу, ваше незнание новых поправок не станет смягчающим обстоятельством в суде.

Формула того, как высчитать НДС в 18%, бывает трех видов: от суммы, «в том числе» и сумма с НДС. Разберем каждый из них отдельно.

Как посчитать НДС от суммы — формула и примеры для 18 и 20 процентов

Правильно вычислить размер налога может сделать даже человек без специальной подготовки. Все, что потребуется — это умножить число без налога на размер ставки. Формула расчета НДС 18 процентов выглядит так:

Налог на добавленную стоимость = стоимость без налога * (Процент налоговой ставки / 100)

или

Налог = стоимость без налога * 0,18

Для новой ставки в размере 20% умножать число нужно на 0,2.

Если разбирать на примере:

- Стоимость товара, с которой взимается налог, у вас составляет 20 000 рублей. Чтобы посчитать итоговое отчисление в счет налога на добавленную стоимость, просто умножьте это число на 0,18 — и получится 3600 рублей.

- При новой 20-ти процентной ставке, которую Правительство РФ недавно анонсировало, формула немного меняется, и умножать число нужно на 0,2. В итоге при тех же 20 000 рублей руководителю компании нужно перечислить в налоговую службу 4000 рублей.

Как посчитать НДС «в том числе»

Сумма «в том числе» означает, что в стоимость товара уже заложен налог на добавленную стоимость в размере 10 или 18 процентов. Например, вам могут продать товар стоимостью 2000 рублей с уже оплаченным НДС, в такой ситуации задача — посчитать НДС в том числе.

Это производится по следующей формуле:

НДС = общая стоимость * налоговая ставка / (100 + Ставка налога)

Разбирая на примере: если нужно посчитать НДС от товара со стоимостью 2000 рублей (с уже включенным налогом 18%), то нужно: 2000 умножить на 18, а затем полученное число поделить на 118. Итого получится — 305,08 рублей.

Расчет суммы с НДС

В ситуациях, когда себестоимость товара значительно увеличилась (например, из-за резкого скачка курса валют или из-за инфляционного всплеска), бухгалтерам предприятий нужно посчитать сумму со включенным в нее налогом. Фактически это означает посчитать конечную стоимость товара для потребителя.

Почитать сумму с НДС просто. Сделать это можно по двум формулам:

Сумма со включенным в нее налогом = Сумма без НДС + НДС

или

Сумма с налогом = Сумма без НДС * 1,18 (в зависимости от ставки может быть также «1,1» и «1,2»)

Как выделить НДС 18 от суммы

Вычленение налогового обременения от общего числа нужно, как правило, в двух случаях:

- Для проверки бухгалтерского баланса и верности введенных данных;

- Для отслеживания, контроля и систематизации отчислений в налоговую службу.

Вычленить сумму налога можно, разделив общую сумму на 1 + налоговая ставка (то есть 1 + 0,18). Далее понадобится вычесть от полученного числа исходную сумму и умножить все на значение «-1». Вопреки распространенному мнению, после расчета ничего прибавлять не нужно — итоговая сумма и есть размер НДС, можно лишь округлить ее до копеек, если это вам необходимо.

Схематически формула выглядит так:

НДС 18 = ((общая сумма / (1 + 0,18)) — общая сумма)*-1

На примере:

- Всего у бухгалтера имеется 40 000 рублей, в которые уже включен НДС по ставке 18%. Нам нужно высчитать уплаченный государству налог. Для начала поделим 40 000 на 1 + 0,18 — получится 33898,30;

- Из этой суммы нужно вычесть 40 000 — получается значение «-6101,69»;

- Умножаем на «-1» и получаем значение «6101,69». Это и есть НДС, выделенный из общей суммы.

Как посчитать НДС от суммы?

Разберем на примере, как выделить НДС из сумм продаж.

Пример:

Организация приобрела товар у продавца, заплатив за него 240 рублей. Известно, что ставка налога равна 20%. Как выделить НДС из суммы с формулой, приведенной в предыдущей главе?

Чтобы выделить НДС из суммы покупки, используем математическое выражение вида:

НДС = ∑ / 120 х 20

Подставляя в него 240 руб., находим, что налог составил 40 руб. То есть без НДС покупка бы обошлась организации в 200 руб. Намереваясь продать далее этот товар, организация делает на него 50-процентную наценку. Без налога тогда желательная цена будет 300 руб. (200 руб. + 50%).

Как посчитать НДС в том числе для последующей реализации? Здесь сначала надо от 300 руб. найти, сколько будут составлять 20%. Результат будет равен 60 рублям. То есть на продажу товар надо будет выставлять по итоговой цене 360 руб. (300 + 60).

Платить же в бюджет надо будет разницу между полученным налогом от покупателя – 60 руб. и суммой НДС, которая содержалась в цене приобретенного товара – 40 руб. То есть 20 руб. (60 – 40).

Рассчитываем от итогового размера

Часто пользователи сталкиваются с ситуациями, когда величина дана уже с прибавленным налоговым показателем, и нужно определить его размер (извлечь из итогового значения).

Определяем величину налога

Сначала нужно вывести размер из итогового числа.

В подобной ситуации нужно применять следующие формулы:

- общая: Итог с НДС / 120% * 20%;

- для Excel: ячейка с суммой / 1,2 * 0,2.

Чтобы было проще, таблицу менять мы не будем. Лишь возьмём за условие, что изначально заполнен только раздел «Сумма с НДС» — остальные пусты:

- Устанавливаем указатель в первую область второго столбца и вводим формулу «=С2/1,2*0,2».

- Нажимаем на Enter.

- Растягиваем на весь столбец.

Высчитываем базу

Всё, что осталось сделать – это определить сумму, которая была обложена НДС. Нужно будет применить вычитание:

- Кликаем по началу пункта «База налогообложения».

- Пишем «=», кликаем по первой области третьего столбца с итогом, пишем «-» и жмём на ячейку второго столбца (выделенный объём налога).

- Закрепляем формулу, растягиваем результат на весь столбец.