Как сдать нулевую отчетность ооо

Содержание:

- Заполнение нулевой налоговой отчетности

- ЕСХН

- «Нулевой» баланс ООО своими руками: сложно или можно?

- Нулевая отчетность по работникам

- Оценим риски

- Нулевая отчетность при ЕНВД

- Что такое ликвидационный баланс

- Что представляет собой специальная нулевая декларация?

- Порядок заполнения

- Нулевая отчетность по форме СЗВ-СТАЖ

- Нулевая отчетность в ПФР

- Спросят ли налоговики о причинах отсутствия деятельности?

- Бухгалтерская отчетность

- Как выглядит образец нулевого бухгалтерского баланса?

- Программный учет

- Сдать нулевой баланс – нулевая отчетность

- Итоговый ликвидационный баланс

Заполнение нулевой налоговой отчетности

Представление нулевых налоговых деклараций означает, что в отчетном (налоговом) периоде налогоплательщиком не осуществлялась деятельность, в связи с чем, налоговые обязательства перед бюджетом отсутствуют. При формировании нулевой налоговой отчетности следует учитывать применяемую систему налогообложения. На практике может сложиться ситуация, когда в одном из отчетных периодов деятельность велась. Например, отчетность по налогу на прибыль формируется нарастающим итогом и в том случае, если деятельность прекратилась внутри налогового периода, показатели нулевыми не будут. По итогам налогового периода (года) в декларации будут отражены те же показатели, как и по итогам рабочего квартала.

Для вновь зарегистрированных предприятий, а также для тех налогоплательщиков, у которых в течение налогового периода деятельность не велась, в декларации по налогу на прибыль (утв. приказом ФНС РФ от 26.11.2014 г. №ММВ-7-3/600@) должны быть заполнены: титульный лист, раздел 1 (1.1, 1.2) и лист 02. При этом сумма налога на прибыль к уплате будет равна нулю.

Аналогичная ситуация может возникнуть и при заполнении декларации по «упрощенному» налогу (утв. приказом ФНС РФ от 04.07.2014 г. №ММВ-7-3/352@). Кроме того, в нулевой декларации (при полном отсутствии деятельности в налоговом периоде) может быть показан убыток (полученный в прошлом году и перенесенный на следующие годы).

Если организация или ИП является плательщиком НДС, то необходимо представить нулевую декларацию по НДС (утв. приказом ФНС РФ от 29.10.2014 г. №ММВ-7-3/556@) с заполнением титульного листа, раздела 1.

Причем с 1 января 2014 г. декларация по НДС предоставляется в налоговую инспекцию путем передачи по ТКС. Предоставлять декларацию на бумажном носителе имеют право налоговые агенты, не являющимися плательщиками НДС или являющимися плательщиками НДС, но освобожденными от исполнения обязанностей налогоплательщика (письмо ФНС РФ от 30.01.2015 г. №ОА-4-17/1350@).

В том случае если на балансе у налогоплательщика имеются основные средства (в т.ч. транспортные средства), земельные участки, то возникает необходимость составления налоговой отчетности по транспортному, земельному налогу, а также налогу на имущество.

C 1 января 2016 г. необходимо заполнить и нулевую форму 6-НДФЛ. При этом в клетке, где указываются суммы начисленного дохода и налога, проставляются нулю, в остальных — прочерки.

ЕСХН

Единый сельхозналог платят предприниматели, занятые в сфере сельского хозяйства и рыболовства. Если после регистрации было подано заявление о переходе на этот режим, то нулевая отчётность для ИП состоит из годовой декларации ЕСХН.

Патентная система налогообложения

Отчётность ИП на патенте – это только книга учёта доходов, деклараций на ПСН нет. Расчёт налога производится сразу при оформлении патента, а его стоимость указывается в выданном документе.

В отношении ПСН есть один спорный нюанс. С одной стороны, нулевая отчётность ИП на патенте вообще не подаётся, ведь в статье 346.52 НК РФ чётко указано, что налоговая декларация для патентной системы не предусмотрена.

С другой стороны, если при регистрации ИП указал также коды ОКВЭД, не подходящие для патентной деятельности, есть вероятность, что налоговая инспекция потребует по ним отчитаться. Например, если предприниматель выбрал коды ОКВЭД, соответствующие оптовой торговле, то патент на такой бизнес нельзя получить в принципе. Ведь патентные виды деятельности ограничены розницей, общепитом, бытовыми услугами.

Если же уведомление не было подано, вполне возможно, что отчётность ИП на патенте должна включать в себя нулевые декларации общей системы налогообложения: по НДС и 3-НДФЛ. Рекомендуем уточнять этот вопрос в своей налоговой инспекции.

Налог на профессиональный доход

Работать на НПД могут не только самозанятые, но и индивидуальные предприниматели. Никаких деклараций и книг учёта на этом режиме нет, даже если ИП получает доходы от деятельности. Налог рассчитывает налоговая служба, на основании сведений в личном кабинете. При отсутствии выручки налог начисляться не будет.

Основная система налогообложения

Если предприниматель не сообщил о переходе на льготный режим, то он признаётся плательщиком общей системы налогообложения. Нулевая отчётность ИП на ОСНО включает в себя две декларации: по НДС и по НДФЛ.

Единая упрощённая декларация

Существует ещё одна форма налоговой отчётности, которую можно сдавать по разным налогам. Это единая упрощённая декларация, но подать её могут только предприниматели, которые не проводили никаких операций по расчётному счёту, в том числе, расходных.

В принципе, нулевая отчётность ИП на УСН и ЕСХН может быть заменена подачей единой упрощённой декларации. Однако срок сдачи ЕУД за прошедший год уже истёк, поэтому и отчитаться по ней сейчас не получится.

«Нулевой» баланс ООО своими руками: сложно или можно?

Актуально на: 1 июля г. Обязанность ООО представлять бухгалтерскую отчетность не зависит от того, вела ли организация фактически свою деятельность или нет. Это означает, что даже при отсутствии хозяйственных операций представлять бухгалтерскую отчетность все равно придется. Так, нужно будет указать наименование организации и ее местонахождение, ИНН, вид деятельности по ОКВЭД-2 , единицу измерения, отчетную дату и иные реквизиты. Ведь ООО не может быть зарегистрировано без указания в Уставе сведений о величине его уставного капитала п. Поэтому, как минимум, одна хозяйственная операция в бухгалтерском учете организации на момент составления бухгалтерской отчетности будет Приказ Минфина от Величина показателя будет зависеть от размера утвержденного уставного капитала. Важные изменения с года Во-первых, бухгалтерскую отчетность за год по общему правилу в Росстат представлять уже не нужно – только в налоговую инспекцию Федеральный закон от Но сделать это можно будет исключительно в электронном виде по ТКС. Правда, субъекты малого и среднего предпринимательства при желании смогут сдать отчетность на бумаге и за год.

Нулевая отчетность по работникам

Как правило, в организации всегда есть работники, оформленные официально. Исключение – если штат еще не набран, а компанией руководит единственный учредитель. В таком случае он вправе выполнять свои обязанности на основании приказа о возложении полномочий. Трудовой договор с ним можно не заключать, соответственно, страховые взносы за него не платят и не удерживают НДФЛ с зарплаты и других выплат.

Если же в штате есть хотя бы один работник по договору, то за него надо сдавать несколько разных отчетных форм. Причем некоторые из них надо направлять, даже если персонал отправлен в неоплачиваемый отпуск.

- РСВ – единый расчет по страховым взносам, сдается ежеквартально, не позднее 30 числа следующего месяца. За единственного учредителя без трудового договора РСВ тоже сдают (письмо ФНС РФ от 02.04.2018 г. №ГД-4-11/6190@).

- 4-ФСС – эта форма сдается, даже если ООО не перечисляло страховые взносы от травматизма и профзаболеваний. Крайний срок – не позднее 20 дней после отчетного периода на бумаге и 25 дней при наличии ЭЦП.

- СЗВ-М – ежемесячный отчет, сдается даже на единственного учредителя без трудового договора. Срок сдачи – 15 число следующего месяца.

- СЗВ-Стаж – годовая отчетность, ранее сдавалась только по работникам, с которыми заключены договоры. Однако в 2018 году ПФР решил, что единственный учредитель без трудового договора тоже относится к застрахованным лицам, поэтому СЗВ-Стаж за него тоже надо сдавать. Срок сдачи – 1 марта за прошедший год.

- СЗВ-ТД – достаточно новая отчетная форма, которая связана с введением электронных трудовых книжек. Она сдается, если в отчетном периоде произошли какие-то кадровые события, в том числе, переводы и увольнения работников.

- 6-НДФЛ – это квартальная форма, в которой отражаются суммы подоходного налога, удержанного с работника. Если выплат не было, то нулевые отчеты 6-НДФЛ не сдают.

Итак, мы выяснили, что сдавать нулевую отчетность по работникам приходится даже тогда, когда ООО не работает. И перечень этих форм достаточно обширный.

Оценим риски

Начнем с самого главного – с рисков. Ведь оценка именно этого показателя наиболее существенна в данном случае. Что будет выгоднее для этой компании: показать убыток или рискнуть и сдать нулевую отчетность?

В пункте 2 статьи 1 Федерального закона № 402ФЗ «О бухгалтерском учете» указано, что бухучет – это формирование документированной систематизированной информации об объектах, предусмотренных законом, в соответствии с требованиями, установленными законом, и составление на ее основе бухгалтерской отчетности. В соответствии с пунктом 1 статьи 13 закона № 402ФЗ бухотчетность должна давать достоверное представление о финансовом положении компании на отчетную дату, финансовом результате ее деятельности и движении денег за период. Отчетность должна составляться на основе информации, содержащейся в регистрах бухучета, а также информации, определенной федеральными и отраслевыми стандартами. Ответственность за нарушение правил учета установлена статьями 120 НК РФ и 15.11 КоАП РФ.

В соответствии с пунктом 3 статьи 120 НК РФ под грубым нарушением правил учета доходов и расходов и объектов налогообложения понимается отсутствие первичных документов, или отсутствие счетовфактур, или регистров бухучета, или налогового учета, систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений.

Актуально

Согласно пунктам 1 и 2 статьи 120 НК РФ грубое нарушение правил учета доходов и (или) расходов и (или) объектов налогообложения, если эти деяния совершены в течение одного налогового периода, при отсутствии признаков правонарушения влечет взыскание штрафа в размере 10 000 рублей. А вот если такие действия совершены в течение более одного налогового периода, то они влекут штраф в размере 30 000 рублей.

В соответствии с примечаниями к статье 15.11 КоАП РФ под грубым нарушением требований к бухгалтерскому учету, в том числе к отчетности, понимается:

• занижение сумм налогов и сборов не менее чем на 10% вследствие искажения данных бухгалтерского учета;

• искажение любого показателя отчетности, выраженного в денежном измерении, не менее чем на 10%;

• регистрация не имевшего места факта хозяйственной жизни либо мнимого или притворного объекта бухучета в регистрах;

• ведение счетов вне применяемых регистров;

• составление отчетности не на основе данных, содержащихся в регистрах учета;

• отсутствие у компании первичных учетных документов, и (или) регистров учета, и отчетности в течение установленных сроков хранения таких документов.

Согласно пунктам 1, 2 статьи 15.11 КоАП РФ грубое нарушение требований к бухгалтерскому учету влечет наложение административного штрафа на должностных лиц в размере от 5000 до 10 000 рублей. А за повторное совершение правонарушения статья предусматривает штраф на должностных лиц в размере от 10 000 до 20 000 рублей или дисквалификацию на срок от одного года до двух лет.

Из приведенных норм следует, что грубое нарушение – это либо количественное нарушение, которое не зависит от суммы и исчисляется в процентах от показателя отчетности, либо качественное нарушение, т. е. важен сам факт его совершения. Величина ошибки не важна.

Обратите внимание

В случае привлечения компании или ее должностных лиц к ответственности фирма может заявлять о снижении штрафных санкций в связи с малозначительностью правонарушения. Но это может быть связано с дополнительными расходами, например, на услуги юристов.

В пункте 2 примечаний к статье 15.11 КоАП РФ указано, что должностные лица освобождаются от ответственности за правонарушения, предусмотренные статьей, в следующих случаях: представление уточненной декларации и уплата на ее основании неуплаченной суммы налога, а также уплата соответствующих пеней с соблюдением условий, предусмотренных статьей 81 Налогового кодекса; исправление ошибки в установленном порядке до утверждения бухгалтерской отчетности.

То есть после утверждения общим собранием участников ООО отчетности за 2018 год исправление ошибки, допущенной при ее составлении, не освобождает от административной ответственности.

В связи с вышеизложенным можно сделать вывод, что налоговые и административные риски, связанные с неверным ведением учета и составлением отчетности, в рассматриваемом случае превышают трудозатраты, связанные с предоставлением налоговикам пояснений, связанных с убыточной деятельностью предприятия.

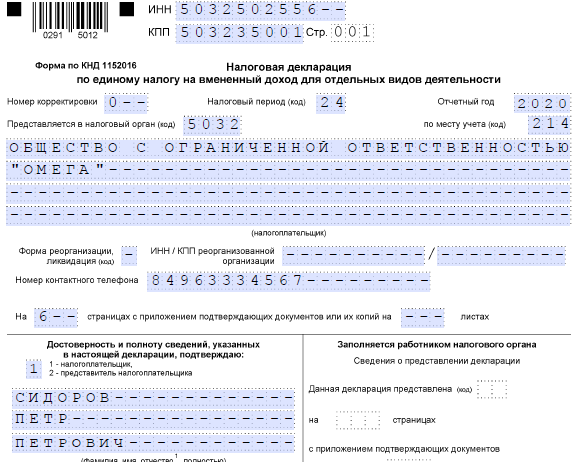

Нулевая отчетность при ЕНВД

Что касается отправки отчета без данных на ЕНВД, то тут все не так просто. Налоговая инспекция не принимает пустые отчеты по вмененному налогу. На вмененке расчет налога не зависит от полученных доходов и понесенных расходов. Даже если деятельность не велась, а налогоплательщик не снялся с учета, он обязан заплатить налог и составить отчетность.

Следовательно, сдавать «нулевки» при ЕНВД недопустимо. Заполните налоговую декларацию по общим правилам:

- На титульном листе нулевой декларации укажите данные о налогоплательщике. Укажите код ФНС, в которую подаете отчетность.

- Начните заполнение со второго раздела. Если фирма занимается сразу несколькими видами деятельности, заполняйте раздел отдельно на каждый вид.

- Если деятельность ведется по разным адресам регистрации, то раздел №2 нужно заполнить отдельно на каждый ОКТМО.

- Код вида деятельности укажите в строке 010, согласно Приложению №5.

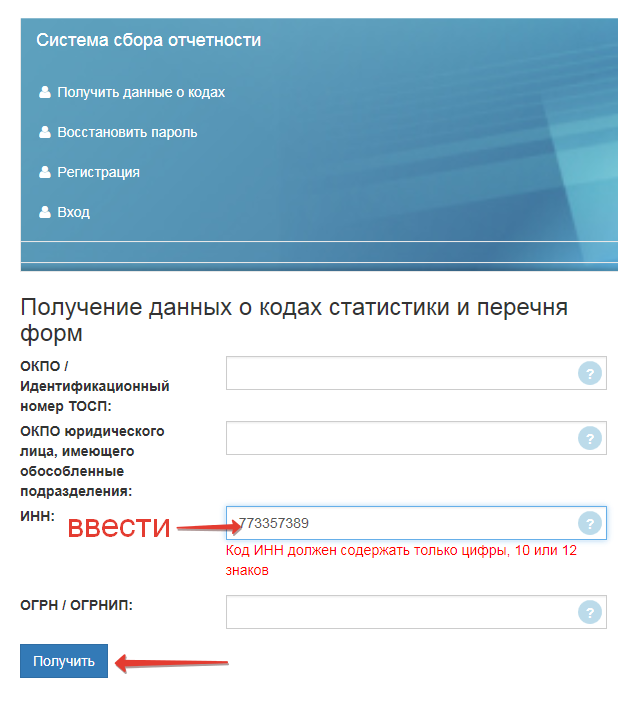

- ОКТМО вписываем в строке 030. Узнать код можно на официальном сайте ФНС.

- Строки 040–110 заполняются сведениями о расчете ЕНВД.

- Графу 3 по строкам 070–090 следует заполнять, если экономический субъект только перешел на вмененку или снялся с этого режима налогообложения.

- Раздел 3 заполняйте суммами налога к уплате. При этом учтите суммы страховых взносов и пособий, отраженные в разделе №2. На эти суммы уменьшите налог к уплате.

- Раздел №1 заполняйте в самом конце.

Срок отправки отчета — 20-е число месяца, следующего за окончанием квартала. Бухгалтерскую отчетность и отчетность в фонды можно сдавать нулевой.

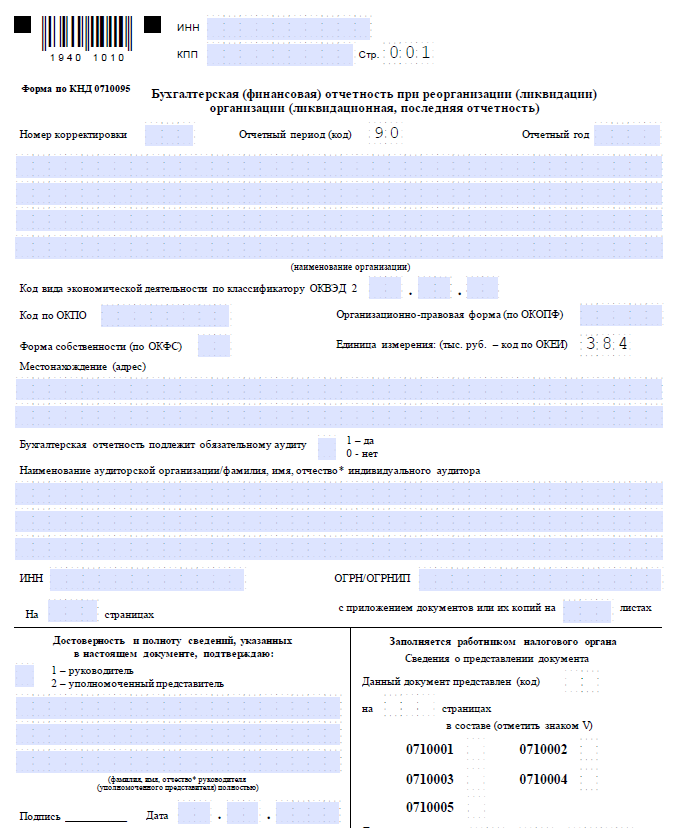

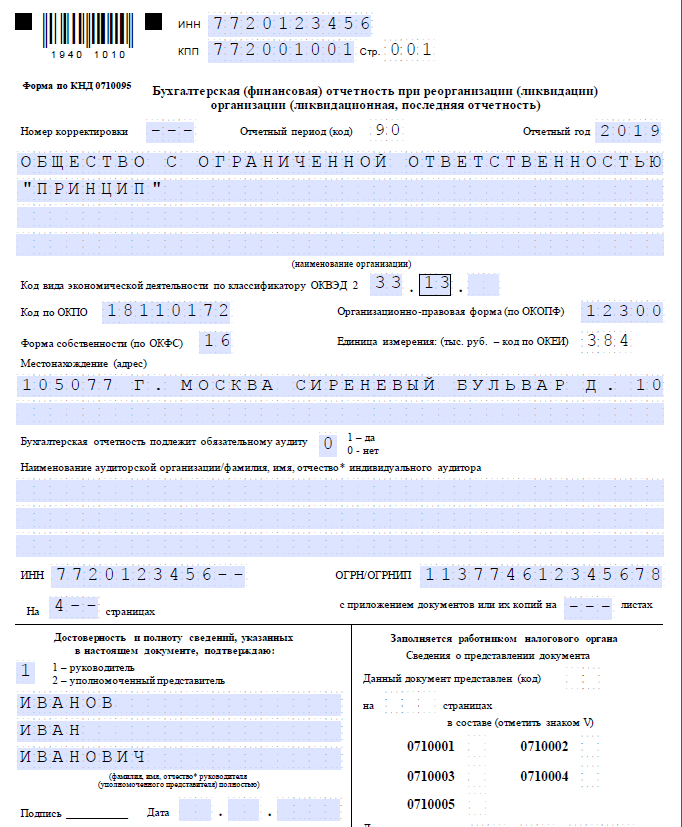

Что такое ликвидационный баланс

Отдельно выделенного толкования для понятия «ликвидационный баланс» при добровольном прекращении хозяйственной деятельности или банкротстве в нормативных актах РФ нет. Статья 63 ГК упоминает его как один из пошаговых этапов проведения закрытия юрлица:

- Публикация информационного сообщения о ликвидации, сроках и порядке предъявления претензий.

- Формирование реестра кредиторов и составление промежуточной ликвидационной финотчетности.

- Продажа всех активов компании.

- Проведение расчетов с кредиторами.

- Составление окончательного ликвидационного баланса (по мнению Минфина, изложенного в , в нем не должно быть данных о каких-либо видах задолженностей).

Что представляет собой специальная нулевая декларация?

Рассмотренным нами схемам предоставления в ФНС нулевой декларации есть альтернатива. Речь идет применении Единой декларации, которая утверждена Приказом Минфина России № 62н, который был издан 10.07.2007 года.

Данная декларация разработана специально для тех случаев, когда фирмам нужно отчитаться в ФНС при нулевых доходах.

В соответствующем документе необходимо, в частности:

- отразить налог, который уплачивается фирмой, имеющей нулевые обороты (сведения об этом фиксируются в графе 1 документа);

- указать номер главы российского Налогового Кодекса, который регулирует уплату налога, по которому в ФНС подается отчетность (данные сведения отражаются в графе 2 документа);

- указать год, за который сдается документ (графы 3 и 4).

Следует отметить, что крайний срок подачи декларации по Приказу № 62н может наступать раньше, чем установленный для направления в ФНС основных деклараций (тех, что рассмотрены нами выше). Так, за отчетный квартал рассматриваемая декларация должна подаваться до 20 месяца, следующего за соответствующим кварталом. В то время как крайний срок подачи отчетности, к примеру, по налогу на прибыль в одном из вариантов — 28 число месяца, идущего за отчетным кварталом.

Еще один нюанс: в упрощенной нулевой декларации можно отразить отчетность только в случае, если отчетный период длится квартал или год. Если фирма, к примеру, уплачивает налог по ОСН ежемесячно и отчитывается по итогам каждого месяца, то применить рассматриваемый вариант декларации она не сможет.

Таким образом, применение декларации по форме, установленной Приказом № 62н, может быть оправдано, если владельца ООО устраивают сроки предоставления отчетности в ФНС по данной декларации.

Полезно будет рассмотреть специфику заполнения соответствующей декларации подробнее.

Порядок заполнения

Перед оформлением отчетности нужно учитывать, что подавать нулевую декларацию нельзя, если на предприятии или в штате ИП числятся работники. При наличии персонала у организации обязательно происходит движение средств, поэтому в декларации будут отражаться объективные данные о деятельности.

При заполнении нулевой декларации нужно указать обязательные идентификаторы юридического лица или предпринимателя:

- наименование компании или личные данные гражданина-ИП;

- регистрационные номера ОГРН или ОГРНИП;

- идентификаторы ИНН, КПП, ОКТМО, КБК;

- порядковый номер декларации (0-первичная, 1 и далее – корректирующие формы);

- отчетный период (34- календарный год, 50 – при ликвидации предприятия, и т.д.);

- код налогового органа, в который подается документ (его можно уточнить на сайте ФНС);

- код ОКВЭД;

- объект налогообложения в соответствии с НК РФ.

В графах, отведенных для отражения результатов хозяйственной и финансовой деятельности, ставятся прочерки. Однако заявитель должен указать ставку налога, в соответствии с действующей схемой налогообложения.

На втором листе декларации заполняются данные о личности заявителя, т.е. о предпринимателе или руководителе юридического лица. Информация отражается по паспортным данным, с указанием адреса и контактного телефона. Данные о руководителе должны совпадать с информацией в реестре ЕГРЮЛ.

На каждом листе декларации ставится подпись ИП или руководителя юридического лица. Также отражается дата заполнения документа. Порядок оформления декларации в электронной форме не отличается, однако вместо живой подписи используется ЭЦП.

Подавая любую форму отчетности, заявитель декларирует достоверность представленных сведений. В случае с нулевой декларацией это будет отсутствие хозяйственной деятельности в течение календарного года. Если при камеральных и выездных проверках устанавливается, что заявитель представил недостоверную информацию, происходит привлечение к налоговой ответственности.

Скачать образец нулевой налоговой декларации

декларации

Нулевая отчетность по форме СЗВ-СТАЖ

Отдельно обозначим требования к представлению пенсионной формы СЗВ-СТАЖ. Нужна ли «нулевка» Пенсионному фонду?

Чтобы ответить на вопрос, обратимся к структуре самой формы. Вообще отчет не предназначен для отправки пустой таблицы. Например, при заполнении СЗВ-СТАЖ в электронном виде программа по заполнению не позволит сформировать отчет без сведений о застрахованных лицах.

Следовательно, ответ на вопрос «нужно ли ставать ежегодный СЗВ-СТАЖ, если нет информации» однозначный. Сдавать «нулевки» не нужно. Совершенно другой вопрос, как функционирует фирма, не имея сотрудников и даже учредителя. К таким обстоятельствам контролеры относятся скептически.

Чиновники пришли к мнению, что экономический субъект не может функционировать без руководства. Следовательно, в СЗВ-СТАЖ придется включать учредителя или директора, работающего без зарплаты и договора. Правила аналогичны, как и для СЗВ-М.

Нулевая отчетность в ПФР

Пенсионная отчетность 2021 года представляет собой всего две формы. Это ежемесячный бланк СЗВ-М и ежегодный отчет СЗВ-СТАЖ. Сведения пенсионных отчетов раскрывают информацию о застрахованных лицах: трудящихся гражданах, а также о их страховом стаже.

Согласно правилам заполнения отчетных форм, в пенсионные формы следует включать информацию обо всех работниках компании, которые состоят с работодателем в трудовых или гражданско-правовых отношениях. Иными словами, в отчеты включают тех работников, с которыми заключены трудовые или гражданско-правовые договора.

Последние рекомендации чиновников скорректировали порядок заполнения форм. Теперь необходимо включать в отчет всех работающих граждан, независимо от того, заключен ли с ними договор или нет. Так, статья 16 ТК РФ гласит, что трудовые отношения возникают с момента допуска работника к исполнению обязанностей. То есть с фактического допуска к работе. Следовательно, наличие грамотно оформленного договора не имеет значения. Информацию о таком сотруднике следует включать в отчет.

Также изменилось мнение чиновников к сотрудникам, не получающим заработную плату. Например, работник оформил длительный неоплачиваемый отпуск. Сведения о нем все равно включаются в пенсионную отчетность. Ведь трудовые отношения не прерываются, и договор не расторгается на время отпуска.

ВАЖНО!

Если деятельность фирмы временно приостановлена, а в штате не числится ни одного работника, то подайте «нулевки» по форме СЗВ-М. В отчете заполните сведения о страхователе, укажите отчетный период, а вот табличную часть оставьте пустой. Подавайте СЗВ-М ежемесячно, не позднее 15 числа месяца, следующего за отчетным.

Спросят ли налоговики о причинах отсутствия деятельности?

Выяснение причин отсутствия финансово-хозяйственной деятельности у налогоплательщиков не входит в компетенцию налоговиков. Контролирующая структура следит за исполнением обязательств юрлиц и ИП, закрепленных действующим законодательством. Соответственно, налоговую волнует сам факт сдачи отчетности, корректность оформления деклараций, соблюдение сроков передачи данных.

Правомерность подачи нулевок ИФНС проверяет всегда. При получении такого отчета делается запрос в банк, обслуживающий налогоплательщика. Если подтверждается отсутствие движения по счетам, нулевая отчетность принимается без выяснения причин отсутствия доходов, расходов.

Несдача деклараций чревата для налогоплательщика серьезными последствиями, от штрафов для компании и директора до блокировки банковского счета.

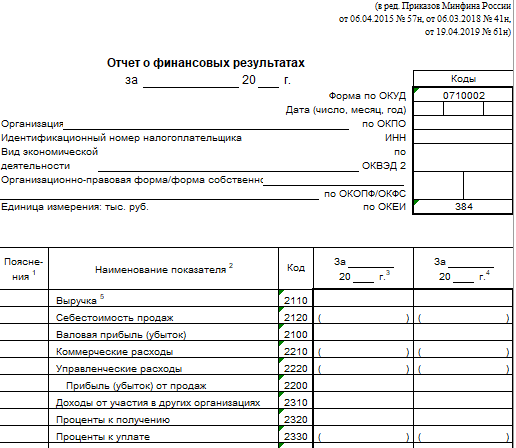

Бухгалтерская отчетность

Все организации, даже самые мелкие, обязаны вести бухгалтерский учет. И раз в год, не позднее 31 марта, надо сдать бухгалтерскую отчетность за предыдущий год. При этом, если говорить о балансе, то даже при нулевой деятельности в нем будут отражаться данные о размере уставного капитала.

Ответственность за постановку учета в ООО несет лично руководитель. Если у него достаточно знаний, он может подготовить и сдать отчетность самостоятельно, особенно в организации, которая только зарегистрирована и пока не ведет бизнес. Но когда масштабы деятельности вырастут, лучше передать учет на аутсорс или нанять бухгалтера.

Бесплатное бухгалтерское обслуживание от 1С

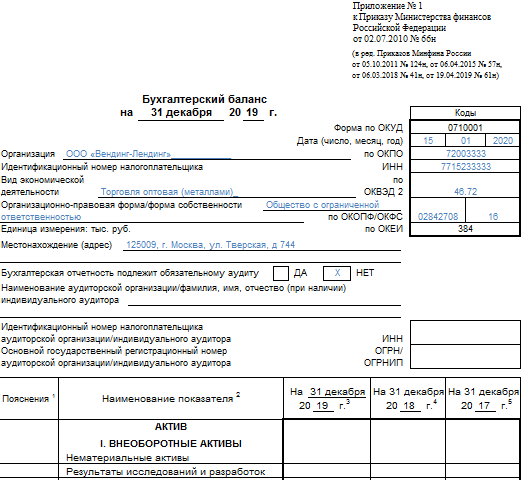

Итак, что же входит в состав бухгалтерской отчетности? Перечень и формы отчетов приводятся в приказе Минфина России от 02.07.2010 N 66н (в редакции от 19.04.2019):

- бухгалтерский баланс и пояснения к нему;

- отчет о финансовых результатах;

- отчет об изменениях капитала;

- отчет о движениях денежных средств.

Обратите внимание: начиная с периода за 2020 год бухгалтерскую отчетность для ООО можно сдавать только в электронном виде, поэтому надо заключить договор с операторами ЭДО

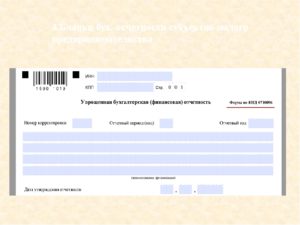

Как выглядит образец нулевого бухгалтерского баланса?

В нулевом бухгалтерском балансе прежде всего необходимо отразить общие сведения — те, что заполняются и при составлении обычного баланса. А именно:

- Сведения о документе:

- отчетный период;

- дата составления.

- Сведения о хозяйствующем субъекте:

- наименование;

- ИНН;

- код по ОКПО;

- наименование вида деятельности и ОКВЭД 2;

- отметка о том, подлежит ли компания обязательному аудиту;

- сведения об аудиторской фирме, ИП (наименование, ИНН, ОГРН (ОГРНИП));

- организационно-правовая форма (с указанием кода по ОКОПФ);

- форма собственности (с указанием кода по ОКФС);

- единица измерения показателей в балансе в тысячах рублей — 384 (единица изменения “млн. руб” и код “385” исключены).

- адрес.

Основная часть баланса — таблица, в которой присутствуют столбцы:

- для отражения сведений о пояснениях (в данном случае не требуются);

- содержащие наименования показателей (виды активов и пассивов), соответствующие им коды;

- для указания сведений за отчетный год и 2 года, предшествующих ему.

В данном случае нам нужно:

- При наличии оплаченного уставного капитала:

- напротив строки 1250 проставить размер уставного капитала (например, если это 10 тысяч рублей и используемая единица измерения — тысячи, то проставляется число 10);

- продублировать показатель в строке 1200.

- При наличии лишь утвержденного, оплаченного уставного капитала — проставить цифру 10 напротив строк 1250 и 1200.

- И в первом, и во втором случае проставить 10 в строке 1600.

- Проставить 10 напротив строки 1310, продублировать показатель в строках 1300 и 1700.

Таким образом, активы (строка 1600) будут равны пассивам (строка 1700).

В остальных строках таблицы проставляются прочерки. Все показатели прописываются в графе, соответствующей отчетному году. За предшествующие отчетные периоды данные могут быть иными.

Баланс заверяется подписью руководителя фирмы.

Если у фирмы на балансе кроме денежных средств от уставного капитала нет каких-либо иных активов (и пассивов, обусловленных задолженностью по уставному капиталу собственникам), то она вправе составить так называемый нулевой баланс. Остальные данные, не касающиеся уставного капитала, в документе не указываются. По факту он фиксирует отсутствие хозяйственной деятельности фирмы в отчетном периоде.

Программный учет

Из вопроса можно сделать вывод, что при отсутствии выручки организация несла отдельные виды расходов, финансируемых за счет средств уставного капитала и займа

Стоит обратить внимание, что при определенных обстоятельствах расходы на СБИС должны отражаться на счете 97 «Расходы будущих периодов», т. е

в составе активов бухгалтерского баланса.

Порядок признания расходов в учете регулируется Положением по бухучету «Расходы организации» ПБУ 10/99, утвержденным Приказом Минфина России от 6 мая 1999 года № 33н.

В соответствии с ПБУ 10/99 (п. п. 4, 5, 11) траты классифицируются на расходы по обычным видам деятельности и прочие расходы.

Как правило, траты на приобретение программы для ЭВМ (СБИС) учитываются в составе расходов по обычным видам деятельности в качестве управленческих расходов (п. п. 5, 7 ПБУ 10/99).

Порядок учета неисключительных прав на объекты НМА установлен ПБУ 14/2007 и пунктом 65 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утвержденного Приказом Минфина России от 29 июля 1998 года № 34н.

В пункте 39 ПБУ 14/2007 указано, что нематериальные активы, полученные в пользование, учитываются лицензиатом на забалансовом счете в оценке, определяемой исходя из размера вознаграждения, установленного в договоре.

При этом платежи за предоставленное право использования результатов интеллектуальной деятельности или средств индивидуализации, производимые в виде периодических платежей, исчисляемые и уплачиваемые в порядке и сроки, установленные договором, включаются пользователем в расходы отчетного периода.

Платежи за предоставленное право использования результатов интеллектуальной деятельности, производимые в виде фиксированного разового платежа, отражаются в учете как расходы будущих периодов и подлежат списанию в течение срока действия договора.

Вероятнее всего, расходы на приобретение программы организация оплатила единовременно. Следовательно, такие траты должны учитываться не единовременно, а в течение срока пользования программным продуктом, указанного в лицензии.

В случае если этот период не указан, на основании пункта 4 статьи 1235 ГК РФ договор считается заключенным на пять лет, если настоящим ГК РФ не предусмотрено иное.

Это положение также соответствует требованиям пункта 19 ПБУ 10/99, в котором говорится, что расходы признаются в отчете о финансовых результатах с учетом связи между произведенными тратами и поступлениями (соответствие доходов и расходов).

В связи с вышеизложенным компания не может признавать единовременно в составе расходов затраты на приобретение прав пользования ЭВМ. В этом случае указанные права учитываются в составе активов на счете 97 «Расходы будущих периодов» и уменьшают финансовый результат в течение периода, указанного в лицензионном договоре. А если он не указан, то такой период, как уже было сказано, составит пять лет.

Сдать нулевой баланс – нулевая отчетность

Новый отчет в Роструд с 1 октября После создания у каждой фирмы появляются обязанности по ведению учета, представлению бухгалтерской отчетности и уплате налогов. Об этом должен позаботиться предприниматель, чтобы были соблюдены требования законодательства, так как за его нарушение предусмотрены значительные санкции. Чаще всего для этого нанимается бухгалтер с опытом работы, который поможет квалифицированно рассчитать платеж в бюджет и подготовить в нужные сроки отчетность.

А что делать, если компания еще не начала работать? В таком случае все равно требуется сдавать отчетность, в том числе нулевой баланс, ведь за неподачу нулевой отчетности наступают штрафы , а также может быть применена блокировка счета, если в инспекцию не поступят нужные формы по истечении 10 рабочих дней от регламентированного срока.

Под нулевой бухгалтерской отчетностью за год понимается заполненная прочерками форма, которая подается в ИФНС, внебюджетные фонды, статистику при отсутствии финансовой деятельности у организации.

В настоящее время все чаще вместо отчетности с нулевыми показателями представляется в инспекцию единая упрощенная декларация.

Для возможности ее использования должно соблюдаться сразу два условия: не должно быть налогооблагаемых операций и движений по счетам. На сегодняшний момент подается следующая нулевая отчетность: Всеми компаниями и индивидуальными предпринимателями в срок до 20 января сведения о среднесписочной численности, при этом в форме ставится 0 человек.

Если компания только создалась, то надо подавать сведения до 20 числа следующего месяца после регистрации. Если предприятие не освобождено, то должна подаваться декларация по НДС, даже когда в отчетном квартале не велась по НДС деятельность — не принимался к вычету и не совершались операции по продаже товаров, оказанию услуг. Декларация по НДС направляется только в электронном виде по специальным каналам связи не позднее 20 числа месяца, следующего за отчетным кварталом.

По налогу на прибыль организаций , которая подается не позднее го числа месяца, следующего кварталом. По единому сельскохозяйственному налогу только на первом году деятельности, далее утрачивается право применять. Компаниями и предпринимателями на УСН. По ЕНВД обычно нет нулевой декларации , так как вмененка предполагает, что даже при отсутствии деятельности платить налог придется, хотя суды в последнее время трактуют этот момент иначе, чем ФНС.

Нулевой баланс. Образец заполнения Всем предприятиям необходимо подать бухгалтерскую отчетность за год, в том числе нулевую, в налоговую инспекцию и в органы Росстата в точные сроки сдачи отчетности — до 31 марта года. В случае несвоевременного представления компанию ждут штрафы за несдачу бухгалтерской отчетности в ИФНС по рублей за каждый непредставленный документ, в статистику штрафы выше – от до р.

На должностных лиц налагаются взыскания в размере от до рублей. Большинство малых предприятий имеет право составлять упрощенную бухгалтерскую отчетность. Малыми считаются предприятия в году, где численность сотрудников менее человек, а выручка составляет не более млн рублей в год. В упрощенном балансе только две формы – бухгалтерский баланс нулевой в том числе и отчет о финансовых результатах, в отличие от обычного баланса, не надо заполнять отчет о движении денежных средств, отчет об изменениях капитала и пояснительную записку, да и сама форма баланса немного сжата.

При этом надо не забыть зафиксировать применение упрощенной формы в учетной политике. Компании, не относящиеся к малым предприятиям, в том числе АО, жилищные кооперативы, микрофинансовые организации должны составлять полную бухгалтерскую отчетность. В балансе указываются финансовые показатели на 31 декабря отчетного прошлого и позапрошлого годов.

В годовом ОФР отражаются данные о бухгалтерских доходах и расходах, за отчетный и предыдущий годы. Фактически бухгалтерский баланс не может быть полностью нулевым, даже если деятельность не ведется, в нем должно быть, как минимум, отражено внесение уставного капитала, так как без него общество не может существовать.

Если он полностью не оплачен, значит нужно отразить дебиторскую задолженность учредителей, но информация в балансе должна присутствовать. В нашем примере, где дан нулевой баланс ООО за год, для образца внесены денежные средства. Поскольку принципами бухучета является двойная запись, то эту же сумму нужно отразить в пассиве в строке Все операции отражаются в тысячах, надо это учитывать, поэтому указываем просто 10, если УК 10 рублей, то округляем и пишем Нулевой бухгалтерский баланс Образец упрощенная форма.

Итоговый ликвидационный баланс

Что касается ИЛБ, то письмо ФНС от 25.11.2019 № ВД-4-1/24013@ рекомендует форматы представления упрощенной и обычной бухгалтерской отчетности при реорганизации или ликвидации предприятия.

Цель составления промежуточного и итогового балансов при ликвидации — полный расчет с кредиторами компании. То есть ликвидационный баланс с кредиторской задолженностью не может быть итоговым.

Порядок расчета с кредиторами прописан в ст. 64 ГК РФ:

После погашения задолженностей в балансе должно отражаться только имущество, подлежащее распределению между участниками, если такое имеется. То есть может ли быть ликвидационный баланс не нулевым? Да, может.

Однако имущество между участниками может быть распределено до составления ИЛБ — тогда ИЛБ заполняется нулями.

***

При закрытии организации необходимо пройти определенную процедуру, в ходе которой составляются ликвидационные балансы. Может быть составлено несколько ПЛБ и один заключительный. Последний может быть как нулевым, так и с данными, отражающими имущество участников.

Еще больше материалов по теме — в рубрике «Бизнес».

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.