Подробно о проводках по начислению пени по страховым взносам

Содержание:

- Платежное поручение на уплату пеней

- Как рассчитать пени по НДС в 2020 году?

- Взыскание и что будет, если своевременно не оплатить

- ШТРАФ по налогам за неуплату

- Коды бюджетной классификации (КБК) — Налог на доходы физических лиц (НДФЛ)

- Пример 1. Определение периода для калькуляции пени по сборам ОПС и на травматизм

- Порядок уплаты

- Изменения в КБК

- За какие дни начисляются пени

- Начисление страховых взносов: проводки

- Нововведения 2017 года касательно пени на налоги

- Как рассчитать пеню за долг по налогам

- Как рассчитать пени по авансовым платежам

Платежное поручение на уплату пеней

Общие реквизиты

Платежное поручение на уплату пеней в бюджет формируется с помощью документа Платежное поручение в разделе Банк и касса — Банк — Платежные поручения. При этом необходимо правильно указать вид операции Уплата налога, тогда форма документа принимает вид для уплаты платежей в бюджетную систему РФ.

Быстрое формирование платежного поручения можно осуществить также с помощью Помощника уплаты налогов:

через раздел Банк и касса — Платежные поручения по кнопке Оплатить — Начисленные налоги и взносы.

Необходимо обратить внимание на заполнение полей:

Налог — НДС, выбирается из справочника Налоги и взносы.

НДС предопределен в справочнике Налоги и взносы. Для него заданы параметры:

- соответствующий код КБК;

- шаблон текста, подставляемый в поле Назначение платежа;

- счет учета налога.

- Вид обязательства — Пени. Выбор вида обязательства влияет на КБК, который будет указан в платежном поручении. Для Пени в 14-17 разрядах КБК «Группа подвида доходов бюджетов» устанавливается 2100.

- Очередность платежа — 5-Прочие платежи (в т.ч. налоги и взносы), если пени уплачиваются самостоятельно. Заполняется автоматически по всем платежам в бюджет (п. 2 ст. 855 ГК РФ, Письмо Минфина РФ от 19.02.2014 N 03-02-07/1/6932).

Реквизиты получателя — ИФНС

Так как получателем НДС является налоговая инспекция, в которой зарегистрирован налогоплательщик, именно ее реквизиты необходимо отразить в документе Платежное поручение.

Реквизиты платежа в бюджет

В данной форме необходимо проверить заполнение полей:

КБК — 18210301000012100110 «Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории РФ (пени)».

- Код ОКТМО — код территории, на которой зарегистрирована Организация. Значение заполняется автоматически из справочника Организации.

- Статус плательщика — 01-налогоплательщик (плательщик сборов)-юридическое лицо;

Остальные реквизиты платежа зависят от того, как начислены пени:

- ;

- ;

- , т.е. до выставления требования.

Рассмотрим особенности заполнения реквизитов платежа по отдельности для каждого варианта.

Пени начислены и уплачены самостоятельно

- УИН — , т.к. УИН содержится только в налоговых уведомлениях или требованиях об уплате налога (пени, штрафа).

- Основание платежа — ЗД-добровольное погашение задолженности по истекшим периодам.

- Налоговый период — КВ-квартальный платеж, т. к. налоговый период по НДС равен кварталу.

- Год — 2017, год, за который уплачиваются пени;

- Квартал — 4, номер квартала, за который уплачиваются пени;

- Номер документа и Дата документа — , т.к. пени начислены самостоятельно.

Узнать подробнее о реквизитах платежей в бюджет в статье Реквизиты платежного поручения

Назначение платежа — заполняется автоматически по шаблону из справочника Налоги и взносы. При необходимости поле можно отредактировать.

Распечатать платежное поручение можно по кнопке Платежное поручение. PDF

Пени начислены и уплачены по требованию налогового органа

-

УИН:

- УИН из требования об уплате пени, если УИН в нем присутствует.

- , если в требовании об уплате пени не отражен УИН.

- Основание платежа — ТР-погашение задолженности по требованию налогового органа об уплате налогов (сборов).

- Налоговый период — Платеж по конкретной дате.

- Дата — дата исполнения требования.

- Номер документа — номер требования налогового органа (п. 9 Правил указания информации, идентифицирующей платеж, утв. Приказом Минфина РФ от 12.11.2013 N 107н).

- Дата документа — дата требования налогового органа (п. 10 Правил указания информации, идентифицирующей платеж, утв. Приказом Минфина РФ от 12.11.2013 N 107н).

Узнать подробнее о реквизитах платежей в бюджет в статье Реквизиты платежного поручения.

Назначение платежа — заполняется автоматически по шаблону из справочника Налоги и взносы.

Распечатать платежное поручение можно по кнопке Платежное поручение. PDF

Пени начислены и уплачены по результатам проверки

- УИН — , т. к. пени уплачиваются по акту проверки.

- Основание платежа — АП-погашение задолженности по акту проверки.

- Налоговый период — 0-значение не указывается.

- Номер документа — номер решения (п. 9 Правил указания информации, идентифицирующей платеж, утв. Приказом Минфина РФ от 12.11.2013 N 107н).

- Дата документа — дата решения о привлечении к ответственности (п. 10 Правил указания информации, идентифицирующей платеж, утв. Приказом Минфина РФ от 12.11.2013 N 107н).

Узнать подробнее о реквизитах платежей в бюджет в статье Реквизиты платежного поручения.

Назначение платежа — заполняется автоматически по шаблону из справочника Налоги и взносы. При необходимости поле можно отредактировать.

Распечатать платежное поручение можно по кнопке Платежное поручение. PDF

Как рассчитать пени по НДС в 2020 году?

Действующий порядок определения размера пеней по всем обязательным платежам (налогам, сборам, страховым взносам, в том числе и по НДС) установлен Федеральным законом от 30 ноября 2016 года № 401-ФЗ.

Изменения, согласно этому Закону, начали действовать с 1 октября 2017 года. До этой даты пени по НДС рассчитывались по общему правилу, согласно п. 4 ст. 75 НК РФ.

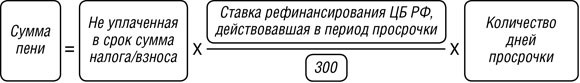

Пеня за каждый день не вовремя оплаченного налога рассчитывается в процентах от неуплаченной суммы налога. Процентная ставка в этом случае равна одной трехсотой ставки рефинансирования ЦБ РФ, действующей на день уплаты пени.

Причем пени должны быть уплачены в один день, вместе с погашением просроченной задолженности по налогу.

Во избежание роста суммы пени предприниматель может самостоятельно рассчитать и уплатить пени, не дожидаясь принудительного взыскания налоговых органов.

Для ООО и ИП пени по НДС до 1.10.2017 года рассчитывались по следующей формуле:

Пеня = денежный размер просроченного платежа НДС X ставка рефинансирования ЦБ РФ/300 X количество календарных дней просрочки.

Количество календарных дней считается со дня, следующего за сроком уплаты налога, включая день в который будет произведена уплата налога.

Расчет пени по НДС в 2020 году

Далее перейдем к уточнению правила расчета пени по НДС в 2020 году.

Итак, в отношении просроченного платежа, образованного с 1.10.2017 года, правила расчета пени для физических и юридических лиц будут различными. Также правила расчета пени по НДС будут зависеть от периода просрочки.

Для физических лиц, в том числе зарегистрированных индивидуальными предпринимателями, сохранится процентная ставка, равная 1/300 действующей ставки рефинансирования Центробанка. Начиная с 2016 года ставка рефинансирования ЦБ РФ равняется ключевой ставке.

Переход на ключевую ставку произведён Советом Директоров Банка России, что изложено в Указании Банка России от 11.12.2015 № 3894-У «О ставке рефинансирования Банка России и ключевой ставке Банка России»).

А с 1 января 2016 года даже справочное озвучивание ставки рефинансирования Банком России уже не производится. Т.е. ставка рефинансирования равна ключевой ставке. Ключевая ставка 13 декабря 2019 года по решению Совета директоров Банка России была снижена на 25 б.п., до 6,25% годовых. По сложившейся привычке, ключевую ставку в расчете пени продолжают называть ставкой рефинансирования. Соответственно, ставка рефинансирования в целях расчета пени с 13.12.2019 составляет 6,25%.

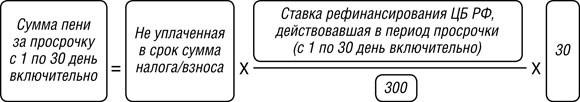

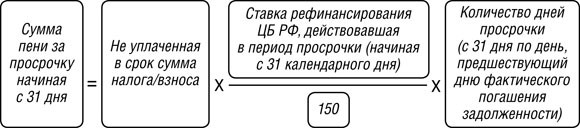

Для юридических лиц

- если период просрочки составит 30 календарных дней и менее, то процентная ставка будет равна 1/300 действующей ставки рефинансирования ЦБ РФ;

- если период просрочки превысит 30 календарных дней, то процентная ставка составит 1/300 ставки рефинансирования ЦБ РФ, действовавшей в период просрочки до 30 календарных дней включительно, + 1/150 ставки рефинансирования ЦБ РФ, действовавшей в период, начиная с 31-го дня просрочки.

Выше приведена формула расчета пени для ООО и ИП до 01.10.2017 года. Напомним:

Пеня = сумма просроченного платежа НДС X ставка рефинансирования ЦБ РФ/300 X количество календарных дней просрочки.

Расчет количества календарных дней ведется с даты, следующей за сроком уплаты налога, включая дату, в который будет произведена уплата пени.

Эта же формула применима для ИП в 2020 году.

Пени по НДС для юридических лиц в 2020 году рассчитываются по следующей формуле:

Если период просрочки составит 30 календарных дней и менее, то процентная ставка будет равна 1/300 действующей ставки рефинансирования ЦБ РФ:

Пеня = денежный размер просроченного платежа НДС X ставка рефинансирования ЦБ РФ/300 X количество календарных дней просрочки.

Если период просрочки превысит 30 календарных дней, то процентная ставка составит 1/300 ставки рефинансирования ЦБ РФ, действовавшей в период просрочки до 30 календарных дней включительно, + 1/150 ставки рефинансирования ЦБ РФ, действовавшей в период, начиная с 31-го дня просрочки:

Пеня = денежный размер просроченного платеж НДС X ставка рефинансирования ЦБ РФ/300 X количество календарных дней просрочки (не более 30 дней) + денежный размер просроченного платежа X 1/150 ставки рефинансирования ЦБ РФ X количество дней просрочки (считать дни, начиная с 31 дня просрочки платежа).

Необходимо помнить, что сумму НДС после предоставления налоговой декларации по НДС, необходимо разбить на 3 равные части и оплатить в течение 3-х месяцев до 20 числа месяца каждого квартала. Не запрещается уплачивать единоразово в течение первого месяца, следующего за отчетным кварталом. При расчете пени по НДС расчет дней необходимо брать из одной третьей полной суммы к сроку 25 число. Сумма пени рассчитывается и уплачивается в рублях и копейках.

Взыскание и что будет, если своевременно не оплатить

При образовании пени их рекомендуется погасить как можно скорее. Это, не в последнюю очередь, связано с тем, что каждый календарный день происходит рост задолженности. А по истечению 30 дней с момента просрочки санкции для юридических лиц увеличиваются в 2 раза.

Если своевременно не оплатить пени, то в течение 3 месяцев налоговая служба вышлет требование об уплате недоимки. За это время сумма просрочки может значительно вырасти. В требовании будет указан крайний срок, в который пени должны быть уплачены в полном объеме.

Если требование не будет исполнено плательщиком страховых взносов, то в таком случае денежные средства могут быть взысканы с него в принудительном порядке за счет денежных средств, находящихся на счету в банке обслуживания.

Кроме этого, налоговая инспекция вправе обратиться в суд с иском о взыскании недоимки. Как правило, в суд контролирующий орган обращается и заявлением о взыскании неуплаченных страховых взносов, штрафов, налогов и пеней. После получения судебного приказа (исполнительного листа) взыскание долга производится принудительно в рамках соответствующего исполнительного производства.

ШТРАФ по налогам за неуплату

Ответственность за неуплату налога возникает только в том случае, если налог не был перечислен из-за искажения налоговой базы или других неправомерных действий.

Согласно пункту 1 статьи 122 НК РФ, неуплата или неполная налога в результате занижения налоговой базы, иного неправильного исчисления налога или других неправомерных действий (бездействия) налогоплательщика влечет штраф в размере 20 процентов от неуплаченной суммы налога.

Что касается бездействия налогоплательщика, которое выразилось исключительно в неперечислении в бюджет верно исчисленной суммы налога, то оно не может быть основанием для штрафа, предусмотренного статьей 122 Налогового кодекса. Об этом проинформировал Минфин России в письме от 28.06.16 № 03-02-08/37483.

Минфин России в письме от 05.12.16 № 03-02-08/71886 напомнил условия, при соблюдении которых данного штрафа можно избежать:

- налогоплательщик представил уточненную налоговую декларацию до момента, когда он узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу;

- до представления уточненной налоговой декларации налогоплательщик заплатил недостающую сумму налога и соответствующие ей пени.

В постановления Пленума ВАС РФ от 30.07.13 № 57 разъяснено: бездействие налогоплательщика, выразившееся исключительно в неперечислении в бюджет указанной в декларации или налоговом уведомлении суммы налога, не образует состав правонарушения, установленного названной статьей. В этом случае с налогоплательщика взыскиваются пени.

Штраф в налоговую ВОЗНИКАЕТ

Если неуплата или неполная уплата суммы налога образовалась в результате его неправильного исчисления и выявлена инспекцией в ходе проверки, применяется статья 122 НК РФ. К примеру, штраф могут назначить, если некорректно определена сумма налога и в бюджет было перечислено меньше, чем следовало заплатить при правильном расчете.

Штрафа нет, а пени — есть

Если же налогоплательщик не перечислил в бюджет верно исчисленную сумму налога, то в этом случае налоговики предпримут меры для принудительного взыскания задолженности и начислят пени, но штрафа по статье 122 НК РФ быть не должно. Например, если страховые взносы перечислены с опозданием, но при этом сумма правильно исчислена и расчет по взносам своевременно представлен в инспекцию, то .

При наличии переплаты по налогу в предыдущем периоде оснований для штрафа за неуплату налога нет

Неуплата или неполная уплата сумм налога в результате занижения налоговой базы или по иной причине, влечет за собой штраф в размере 20 процентов от неуплаченной суммы (ст. 122 НК РФ). Но, если у налогоплательщика имеется переплата по налогу в сумме, превышающей выявленную недоимку, то инспекторы не вправе его штрафовать. Об этом напомнил Арбитражный суд Северо-Западного округа в постановлении от 07.04.17 № А56-29135/2016.

Коды бюджетной классификации (КБК) — Налог на доходы физических лиц (НДФЛ)

Если было принято решение об отмене штрафных санкций пеню всё равно необходимо оплатить в случаях когда:

- была пропущена дата перечисления налога;

- расчёты не соответствуют действительности.

При оплате пени обязательно берётся в расчет день оплаты

Такая предосторожность позволит избежать недочетов

Пеню лучше оплатить самостоятельно до того, как придет письмо с налоговой инспекции. Сумму можно рассчитать по формуле.

Ошибки при оформлении платёжного поручения, особенно в персональных данных, могут привести к тому, что платёж не пройдет. Внесенные средства зависнут, и платёж будет считаться невыясненным. Это может привести к опозданию и налоговая посчитает данное зачисление как просроченное.

Обратите внимание!

1. При заполнении статуса плательщика:

- Для ИП — вносятся цифры 09;

- Юридические лица – указывают 02.

2. Также есть отличия в десятой цифре кода при переводе финансовых ресурсов:

- Для ИП – 1;

- Для юридических лиц – 2.

3. Перевод средств с заработной платы и отпускных проводится по специальному бланку.

По словам Антона Силуанова, министра финансов РФ, проведение налоговой реформы положительно отразится на экономической ситуации в целом по стране и позволит увеличить реальные доходы населения. Чиновник подчеркивает, что грядущие изменения не приведут к повышению налоговой нагрузки. Их цель заключается в том, чтоб налогообложение соответствовало требованием современной экономики. При этом выделяют такие положительные аспекты реформы как:

— расширение возможностей для инвестирования; — сокращение количества налоговых проверок для предпринимателей.

По предварительным расчетам изменения в налоговом законодательстве повлекут прирост ВВП страны на один пункт. По данным на 2021 год один процент ВВП РФ составил 900 млрд. рублей. В конце 2021 года будет видно, сколько будет составлять 1% от ВВП РФ за данный год, что непременно покажет правильность подхода по реформированию налоговой системы в том числе.

В том случае, если ИП уплачивает НДФЛ со своих доходов (за себя), то в поле 104 платежного поручения должно быть указан следующий КБК: 18210102020011000110.

КБК НДФЛ 2021 для физических лиц

В ряде случаев физлицу, которое не является индивидуальным предпринимателем, необходимо самому уплачивать НДФЛ на основании п.1-4 ст.228 Налогового Кодекса РФ. В качестве примера такого случая может служить продажа недвижимости, срок владения которой не освобождает от уплаты налога на доходы физических лиц (п.17.1 ст.217, ст.217.1 НК РФ). В этом случае КБК НДФЛ 2021 для физических лиц будет 182 1 0100 110.

При перечислении пеней/штрафа плательщику необходимо указать следующие КБК:

| Плательщик НДФЛ | КБК при уплате пеней | КБК при уплате штрафа |

| Налоговый агент | 18210102010012100110 | 18210102010013000110 |

| Индивидуальный предприниматель за себя | 18210102020012100110 | 18210102020013000110 |

| Физлицо (не являющееся ИП) | 18210102030012100110 | 18210102030013000110 |

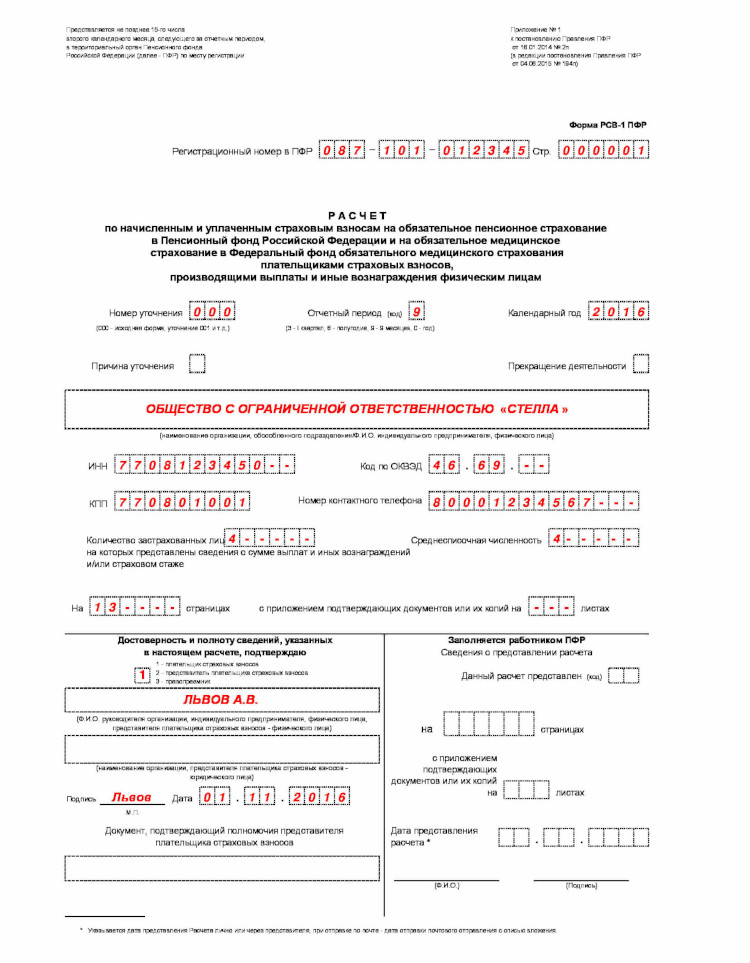

Пример 1. Определение периода для калькуляции пени по сборам ОПС и на травматизм

Ситуация первая. Организация должна была заплатить взносы ОПС до 31.10.2020, а по факту деньги перечислены 06.11.2020. Итого просрочка составила 5 дней (с 01.11.2020 по 5 ноября включительно).

Ситуация вторая. Организация взносы на травматизм заплатила не 15.10.2020 (как положено), а позже — 19.10.2020. Здесь следует учесть первый день неуплаты (16.10.2020) и фактический день внесения платежа (19.10.2020). Таким образом, период просрочки составил 4 дня (16 — 19 октября).

Калькуляция пени по взносам ОПС и ФСС

Итак, чтобы скалькулировать пеню по неуплаченным взносам ОПС, ОМС, ВНиМ, нужно придерживаться общей схемы расчета, согласно которой плательщику следует:

- Установить период, за который будет рассчитываться пеня (см. пример 1). Для всех взносов, кроме сборов на травматизм, он начинается с первого дня просрочки и заканчивается днем, который предшествует дню оплаты сборов.

- Выяснить процентную ключевую ставку ЦБ РФ. Ставка рефинансирования (она же ключевая) может изменяться, на 2021 г. равняется 7,50%.

- Определить формулу для калькуляции с учетом просроченных дней. Как принято, если число дней просрочки до 30, то в стандартную формулу подсчета подставляют показатель 1/300 ключевой ставки. Когда просрочка превышает 30 дней, то пеня, начиная с 31 дня, взимается по 1/150 ключевой ставки ЦБ, соответственно, подставляется этот показатель.

Общий вариант формулы: сумма сборов * количество дней неуплаты * 1/300 ставки ЦБ РФ (либо 1/150 ставки ЦБ).

Если в период, за который калькулируют пеню, ключевая ставка ЦБ меняется, то этот факт учитывают. Соответственно, при подсчете подставляют необходимые действующие показатели ставок.

Например, первые 3 дня просрочки приходятся на время действия повышенной ключевой ставки (7,75%), а остальные 10 дней просрочки — не период действия ставки 7,50%. Отсюда пеню за 3 дня калькулируют с учетом показателя ставки 7,75%, а 10 дней — по показателю 7,50%.

В итоге страхователь уплачивает всю положенную сумму страховых сборов плюс пеню за просроченные дни.

Порядок уплаты

Платежи на ВНиМ (обязательное страхование на случай временной нетрудоспособности и в связи с материнством), ОПС (обязательное пенсионное страхование), ОМС (обязательное медицинское страхование) уплачиваются по реквизитам ФНС каждый с указанием своего КБК. Сроки уплаты всех этих платежей для плательщиков, осуществляющих выплаты физлицам, одинаковы. Например, в 2020 году:

- за январь — 15.02.2018;

- за февраль — 15.03.2018;

- за март — 16.04.2018;

- за апрель — 15.05.2018;

- за май — 15.06.2018;

- за июнь — 16.07.2018;

- за июль — 15.08.2018;

- за август — 17.09.2018;

- за сентябрь — 15.10.2018;

- за октябрь — 15.11.2018;

- за ноябрь — 17.12.2018;

- за декабрь — 15.01.2019.

Для плательщиков, не осуществляющих выплат физлицам, сроки уплаты иные:

- до 31.12 отчетного года — с суммы дохода до 300 000 рублей;

- до 01.07 года, следующего за отчетным, с суммы дохода, превышающей 300 000 рублей.

Для организаций и ИП, осуществляющих выплаты физлицам, начисление осуществляется по установленным в главе 34 НК РФ тарифам, которые не изменились, по сравнению с тарифами на 2017 год. Для организаций и ИП, осуществляющих выплаты физическим лицам, изменилась на 2020 год предельная база, подлежащая изменению ежегодно для расчета платежей на ВНИМ и ОПС (п. 6 ст. 421 НК РФ). По отчислениям на травматизм и ОМС предельной базы нет, поэтому они начисляются на всю сумму выплат сотруднику в течение года.

На 2020 г. предельная база составляет (п. 1 Постановления от 15.11.2017 № 1378):

на ОПС — 1 021 000 рублей Если данный предел превышен плательщиками по пониженному тарифу, такие плательщики сверх установленного предела взносы не начисляют. Если предел превышен плательщиками по основному тарифу, отчисления на каждого работника в части, превышающей предельную величину, начисляются по формуле:

на ВНиМ — 815 000 рублей. На базу свыше этой суммы начисления не осуществляются.

Порядок отражения начислений и уплаты отчислений в бухучете:

- Дт 20, 26, 44 Кт 69 — начислены страховые взносы (проводка);

- Дт 69 Кт 51 — уплачены страховые взносы (проводки).

Предприниматели, которые не осуществляют выплат физлицам, платят:

- фиксированный платеж, его размер не зависит от суммы дохода. На 2020 год его размер составляет 32 385 руб., в том числе отчисления на ОПС в сумме 26 545 руб. и на ОМС в сумме 5840 руб.;

- дополнительные отчисления в размере 1 % с доходов свыше 300 000 руб., максимальная величина которого на 2020 г. составляет 185 815 руб.

Соответственно, предельная сумма платежей на ОПС для ИП «за себя» за 2020 г. составит 212 360 руб.

Изменения в КБК

С 2021 года перечень кодов КБК будет определять новый приказ Минфина от 08.06.2020 № 99н, а в 2020 действует приказ от 29.11.2019 № 207н. К счастью, изменений в КБК по взносам эти НПА не привнесли.

С 01.01.2019 значения КБК определял приказ ведомства от 08.06.2018 № 132н. Сразу по его принятии он внес изменения в КБК на пени по страховым взносам на ОПС, уплачиваемым по дополнительным тарифам. Так, с 01.01.2019 по 13.04.2019 нет отдельного КБК для тарифа, зависящего от результатов СОУТ. Кодов в этот период всего два, а не четыре, как было в 2018 году. И они таковы:

- для списка 1 — 182 1 02 02131 06 2110 160;

- для списка 2 — 182 1 02 02132 06 2110 160.

Но с 14.04.2019 все было возвращено обратно к делению 2018 года.

Актуальные КБК по страхвзносам на 2020-2021 годы, включая измененные с 14.04.2019, можно увидеть, скачав нашу таблицу.

Перепроверить все КБК можно с помощью Готового решения от КонсультантПлюс. А правильно заполнить платежку на перечисление пеней и штрафов по страховым взносам вам поможет аналитический материал КонсультантПлюс. Пробный доступ к К+ можно получить бесплатно.

Прежний порядок расчета пеней

Порядок расчета пеней определен статьей 75 Налогового кодекса.

По долгам, возникшим до 1 октября 2017 года, пени считали исходя из ставки рефинансирования Банка России по следующей формуле. Сумма налога, не уплаченная в срок, умножалась на 1/300 ставки рефинансирования Банка России в период просрочки и на количество дней просрочки.

К долгам, возникшим с 1 октября 2017 года, применяется другой расчет, который применяют по сей день. Пени считают исходя из 1/300 действующей ставки рефинансирования Банка России, только если просрочка по налогам или взносам составила до 30 календарных дней включительно. За просрочку уплаты налогов или взносов свыше 30 календарных дней процентная ставка пени принимается равной 1/300 ставки рефинансирования Банка России, действующей в период до 30 календарных дней (включительно) такой просрочки, и 1/150 ставки, действующей в период, начиная с 31-го календарного дня такой просрочки.

Количество дней просрочки по налогам и взносам определяют со дня, следующего за сроком уплаты налога, и по день его уплаты.

До вступления в силу новых правил в Налоговом кодексе была прямо прописана только дата начала начисления пеней. Это день, следующий за установленным сроком уплаты налога. А фактический день уплаты налога или взносов не учитывался при расчете пеней (письмо Минфина России от 5 июля 2016 года № 03-02-07/39318).

Новый порядок расчета пеней

С 28 декабря 2018 года порядок расчета пеней изменился. Федеральный закон от 27 ноября 2018 г. № 424-ФЗ внес коррективы в пункт 3 статьи 75 Налогового кодекса.

Во-первых, сумма пеней, начисленная на налоговую недоимку, не должна быть больше суммы самой недоимки.

Во-вторых, пени за просрочку уплаты налога начисляют по день фактической уплаты налога включительно, а не дня его уплаты, как раньше.

Обратите вниманиеЭти правила применяют в отношении недоимок, возникших с 28 ноября 2018 года. Что касается порядка разделения ставок рефинансирования в зависимости от периодов просрочки (1/300 до 30 календарных дней и 1/150 после), то он продолжает действовать и при новых правилах

Если ставка рефинансирования, действовавшая в периоде просрочки, менялась, то пени нужно рассчитывать отдельно по каждой ставке.

За какие дни начисляются пени

Первым днем начисления пеней считается следующий день после окончания срока уплаты налога или взносов. Последний день начисления пеней зависит от того, в какую дату возникла недоимка:

- до 27 декабря 2021 года — день уплаты налогов, взносов не включается в количество дней просрочки (Письма Минфина России от 05.07.2016 N 03-02-07/2/39318, ФНС России от 06.12.2017 N ЗН-3-22/);

- после 28 декабря 2021 года — включайте день погашения недоимки в количество дней просрочки (п. 3, 7 ст. 75 НК РФ).

Если вы начисляете пени по взносам на страхование от несчастных случаев, количество дней просрочки в любом случае считается со дня, следующего за сроком уплаты, до дня уплаты взноса включительно (п. 3 ст. 26.11 Закона N 125-ФЗ).

Начисление страховых взносов: проводки

Еще в 2021 году страховое обеспечение граждан претерпело значительные реформации. Так, единым администратором поступлений стала Федеральная налоговая служба. Напомним, что ранее платежи по страховому обеспечению зачислялись напрямую во внебюджетные фонды (ПФРФ, ФФОМС, ФСС).

Рекомендуем прочесть: Должностная Инструкция Юриста Управления Социальной Защиты Населения

Прежде чем непосредственно перейти к правилам составления бухгалтерских записей и отражению в учете отчислений на социальные нужды проводками, разберемся в ключевых аспектах в части страхового обеспечения трудоустроенных граждан.

Нововведения 2017 года касательно пени на налоги

С начала 2017 года закон, регулирующий налоговые обязательства, распространился на страховые взносы (медицинские, пенсионные, по нетрудоспособности и декретному отпуску). Соответственно, на указанные виды взносов также рассчитываются пени, в случае несвоевременной уплаты.

Пени начисляется одинаково и для физлиц, и для юрлиц, но по разным процентным ставкам

С осени 2017 года по новым правилам пени стали рассчитываться для фирм, компаний и организаций – лиц юридических. Для них изменилась процентная ставка пени.

Процентная ставка пени

Для физических лиц, включая индивидуальных предпринимателей, пени начисляется по процентной ставке, равной одной трёхсотой ставки рефинансирования Центрального банка страны. Для юридических лиц процентная ставка иная.

Таблица 1. Процентная ставка для юридических лиц

| Период просрочки | Формула расчета пени |

|---|---|

| Фирмы, просрочившие платежи не более, чем на тридцать дней включительно, будут платить пени по ставке в размере одной трёхсотой ставки рефинансирования ЦБ РФ (как и физлица). |

Формула расчёта пени для юрлиц по общему правилу |

| Фирмы, просрочившие налоговые выплаты более, чем на тридцать календарных дней, за период тех самых тридцати дней будут платить по стандартной ставке (1/300 ставки рефинансирования ЦБ РФ), а начиная с тридцать первого дня задолженности – по ставке, равной одной стопятидесятой (1/150), то есть вдвое меньше. |

Формула расчёта пени для юрлиц для первых 30 дней просрочки

Формула расчёт пени для юрлиц начиная с 31 дня просрочки |

Рассмотрим на примере. Фирма «Белые росы» обязана выплатить ЕНВД в размере десять тысяч рублей за третий квартал года не позднее, чем 25 октября 2017 года. Фактически же деньги попали в казну государства только 30 ноября этого же года. Ставка рефинансирования в этот период равнялась 8,5 процентам. Соответственно, «Белые росы» будут должны заплатить пени в размере 113, 3 рубля. Как получилась эта сумма?

Согласно нововведениям 2017 года, о которых мы упомянули, за первые тридцать дней просрочки формула будет такой: 10 000 рублей задолженность х 8,5% х 1/300 х 30 дней (с 26 октября по 24 ноября). Следующий период считается иначе: 10 000 рублей долга х 8,5% х 1/150 х 5 дней (с 25 по 29 ноября).

Расчёт пеней: формула

Как мы указали выше, пени высчитываются в процентном соотношении от суммы налога, не уплаченной в срок. Классическая формула для расчетов выглядит следующим образом:

Актуальное значение ключевой ставки ЦБ нужно уточнять на период имеющейся задолженности

Далее нужно разобраться с тем, как высчитывать количество дней, в которые платёж был просрочен. Согласно статье №75 налогового кодекса страны, просрочка начинает считаться со дня, следующего за сроком выплаты налогового сбора (даты, когда нужно было заплатить, но этого не произошло) и до дня, предшествующего фактической выплате. То есть, просрочка основных налоговых платежей в любом случае считается со 2 декабря (как мы помним, крайний срок внесения денег – 1 декабря года, идущего за налоговым периодом). К примеру, человеку нужно уплатить налоговый сбор за 2017 год. Он не сделал этого вовремя, а перечислил деньги 16 марта 2018 года. Количество дней просрочки в его случае – тринадцать. Соответственно, если бы платёж был просрочен всего на день, пени бы плательщику не грозили.

Не стоит забывать, что пени начисляется и на авансовые налоговые сборы, не перечисленные вовремя. В данной ситуации количество дней просрочки высчитывается индивидуально, в зависимости от графика внесения авансов. Эта информация актуальна только для юридических лиц.

Как рассчитать пеню за долг по налогам

14 февраля 2019 Пригодится для: Предприниматели

Объясните по-человечески, как рассчитывать пеню по налогам?

Пеня начисляется на сумму задолженности по налогам и штрафам (п. 129.4 НКУНалоговый кодекс Украины). Начислить её вы можете самостоятельно или за вас это сделает налоговая, размер пени будет отличаться.

Давайте разберёмся, как начислять пеню на задолженность по единому налогу, НДФЛНалог на доходы физических лиц и военному сбору. Пеня на недоимку по ЕСВЕдиный социальный взнос начисляется по-другому.

Пеню начисляет предприниматель

Размер пени зависит от того, как долго не погашаете задолженность, при добровольном погашении долга по налогам действует отсрочка на начисление пени в 90 дней.

Что это значит: пеню начисляют только с 91-го календарного дня после последнего дня срока уплаты налога до дня зачисления на бюджетный счёт суммы налога, штрафа по нему и пени.

Если вашей задолженности меньше 90 дней, пеню начислять не нужно.

Начисляется пеня из расчёта 100% годовых учётной ставки НБУ, которая действовала на каждый день, попавший в расчёт (пп. 129.1.3, п. 129.4 НКУ).

Учётная ставка меняется 8–9 раз в году, актуальные данные со ставками есть на сайте НБУ.

Формула расчёта пени:

С × Кд × К × Ус/Кг

- С — сумма задолженности по налогу и сумма штрафа, на него мы тоже начисляем пеню.

- Кд — количество дней просрочки уплаты налога (с даты наступления задолженности и до даты погашения включительно).

- К — коэффициент соответствует годовой учётной ставке НБУ (100% — 0,1).

- Ус — учётная ставка НБУ.

- Кг — количество дней в календарном году.

Если вы подаёте уточнёнку, при этом после исправления ошибок надо доплатить налог и этой задолженности больше 90 дней, пеню начисляете вплоть до даты подачи такой уточнёнки и уплаты штрафных санкций и долга — они совпадают.

Допустим, в феврале 2019 года ФЛПФизическое лицо — предприниматель обнаружил, что в декларации по единому налогу за ІІ квартал не учёл доход, из-за чего недоплатил 200 грн налога. Последний день уплаты ЕН был 17 августа. Уточнёнку ФЛП подал 1 февраля.

Штраф — 3% от суммы задолженности, потому что уточнёнку подаёт отдельным документом, это 6 грн. Пеня начисляется и на сумму штрафа тоже.

Просрочка — 168 дней. Пеня начисляется с 91-го дня за 77 дней.

Как посчитать: (200 грн + 6 грн) × 168 дней × 1,0 × 0,18/365 = 17,07 грн.

В периоде, за который рассчитываете пеню менялась учётная ставка НБУ. Сначала считаете, какое количество дней, в периоде за который рассчитываете пеню, действовала каждая из ставок. Затем рассчитываете пеню по каждой ставке отдельно, а потом суммируете результаты. Пример ниже.

Если подали уточнёнку, а пеню не начислили и не уплатили, за вас её начислит налоговая (консультация в ЗІРЗагальнодоступний інформаційно-довідковий ресурс податкової, подкатегория 138.2). А помимо пени придётся уплатить штраф от 85 до 170 грн за непредставление платёжных поручений на перечисление налогов, при повторном нарушении штраф будет от 170 до 255 грн (ст. 1632 КоАП).

Если недоплату выявила налоговая

Если ГФСГосударственная фискальная служба выявит недоплату по налогу, она же начислит вам штраф и пеню и пришлёт уведомление-решение.

Налоговая начисляет пеню с 1-го дня возникновения задолженности, а не с 91-го.

Заканчивается начисление пени включительно до дня уплаты долга и штрафных санкций, исходя из 120% годовых учётной ставки НБУ (абз. 1 п. 129.4 НКУ).

Если бы задолженность по ЕН в 200 грн обнаружила налоговая, а не сам ФЛП, ему пришлось бы заплатить:

В период, который попал в расчёт пени, ставка НБУ менялась, поэтому по каждой ставке расчёт провели отдельно, а потом суммировали.

Задолженность по налогу возникла из-за банка

Пеня не начисляется, если по вине банка ваш платёж по налогу вовремя не поступил на бюджетный счёт и у вас возникла задолженность (п. 2 ч. 7 разд. 3 Порядка № 422). Но у вас должен быть на руках подтверждающая оплату квитанция банка, платёжное поручение или выписка по счёту.

Если платите налоги в последний день после 17:00, знайте, что часто банки не гарантируют своевременное зачисление платежей после этого времени, хотя могут установить и другое время.

Спд не согласен со штрафом от налоговой

Если налоговая прислала вам уведомление-решение, по которому у вас есть долг по налогам и на него начислены штраф и пеня, а вы не согласны и подали жалобу, начальник ГНИГосударственная налоговая инспекция или его зам должен принять решение продлить срок рассмотрения вашей жалобы, а пеня за этот период не начисляется, независимо от того, каким будет результат обжалования (п. 2 ч. 7 разд. 3 Порядка № 422).

Как рассчитать пени по авансовым платежам

Порядок расчета пеней по авансам аналогичен расчету пени по налогу. Но учитывайте, что количество дней просрочки нужно считать со дня, следующего за сроком уплаты авансового платежа и до наиболее ранней из двух дат:

- дата фактической уплаты платежа;

- установленная дата уплаты налога за налоговый период или авансового платежа за отчетный период.

Начисленную сумму пеней можно уменьшить. Если налог за налоговый период оказался меньше суммы авансов в течение этого периода, пени надо пересчитать исходя из суммы, которая не превышает налог. Аналогичный порядок действует при низком авансовом платеже по итогам отчетного периода.