Как заполнять платежки по налогам и взносам в 2021 году: не пропустите важные новшества

Содержание:

- Заполняем поле 104 в платежном поручении (нюансы)

- КБК в платежке в 2019 году

- Бюджетная классификация – что это и зачем

- Основные формулировки

- Как заполнить запрос?

- Сроки оформления по уплате подоходного налога

- Страховые взносы

- Что делать, если КБК указан неправильно

- Дополнительные нюансы

- Мнение судей по данному делу

- Как составить письмо об уточнении КБК

- Виды платежных поручений

- Образец заполнения

- Как избежать ошибок в платежках?

- Чем опасна ошибка в КБК

- Если деньги ушли по неверным КБК

Заполняем поле 104 в платежном поручении (нюансы)

Платежное поручение — поле 104 предусмотрено в нем для указания специального кода. Рассмотрим, что собой представляет этот код, а также основные нюансы проставления реквизита 104 в платежке.

Что указывается в поле 104

Кбк — основной вид данных в поле 104. как он должен выглядеть

В каких источниках права утверждаются кбк

Нпа по кбк для налогов и страховых взносов

Существует ли корреляция КБК с другими реквизитами платежки

Последствия неверного указания КБК налогоплательщиком

Может ли ФНС начислить пени и штрафы за уплату налога по неверному КБК

Последствия неверного указания КБК при регистрации фирмы

Указан неверный КБК. В какое ведомство направлять заявление об уточнении

Итоги

Что указывается в поле 104

В поле 104 платежного поручения может фиксироваться:

- КБК, что означает «код бюджетной классификации» (п. 3 приложения 4 к приказу Минфина России от 12.11.2013 № 107н).

- 0 — при отсутствии КБК либо в случаях, когда денежные средства переводятся на счета, указанные в п. 2 приложения 4 к приказу № 107н.

Применение 2-й нормы актуально в случаях, когда платеж зачисляется на балансовый счет:

- 40501 (открывается для организаций в федеральной собственности);

- 40601 (открывается для организаций в любой форме государственной собственности, кроме федеральной);

- 40701 (открывается для негосударственных организаций);

- 40503 (открывается для НКО, находящихся в федеральной собственности);

- 40603 (открывается для НКО, находящихся в любой форме государственной собственности, кроме федеральной);

- 40703 (открывается для НКО, которые не принадлежат государству).

Таким образом, чаще всего в поле 104 указывается именно КБК. Он должен быть корректным. Прежде всего, с точки зрения структуры.

Кбк — основной вид данных в поле 104. как он должен выглядеть

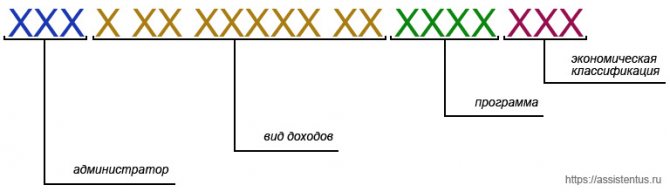

КБК, фиксируемые в поле 104, должны быть:

- 20-значными;

- идентифицирующими администратора доходов в бюджет (за это отвечают первые 3 цифры), группу дохода (4-я цифра), вид дохода (5-я и 6-я цифры), статью и подстатью дохода (7–11-я цифры), уровень бюджета, в который зачисляется доход (12-я и 13-я цифры), способ сбора дохода (14–17-я цифры), экономический тип дохода (18–20-я цифры).

Если привести в соответствующем реквизите платежки КБК иной структуры, поле будет считаться заполненным неверно.

Правовые последствия указания неверного КБК рассмотрим чуть позже, а пока изучим основные источники права, в которых утверждаются коды бюджетной классификации.

В каких источниках права утверждаются кбк

Главный источник права, в положениях которого утверждаются (а также с разной периодичностью меняются) КБК, — приказ Минфина России от 01.07.2013 № 65н. Данный НПА, в свою очередь, сформирован в целях исполнения положений Бюджетного кодекса РФ в части регулирования классификации доходов и расходов национального бюджета государства.

Однако КБК, зафиксированные в приказе № 65н, в большинстве случаев представлены не в том виде, в котором их следует указывать в поле 104.

Более того, систематизация КБК, принятая в приказе № 65н, в ряде случаев довольно сложна для восприятия.

Изучим, каким образом подобные задачи решаются органами, контролирующими выполнение наиболее распространенных финансовых обязательств перед бюджетом РФ, а именно уплату налогов и страховых взносов.

Нпа по кбк для налогов и страховых взносов

ФНС России периодически систематизирует нормы приказа № 65н, в котором утверждаются КБК, принимая различные подзаконные правовые акты и предметно разъясняя нюансы применения этих кодов при уплате налогов, а с 2017 года – и страховых взносов.

Передача с 2017 года основного объема страховых взносов (исключением стали платежи на страхование от несчастных случаев, оставшиеся в ведении ФСС) под контроль налоговых органов привела к необходимости не только появления новых КБК, отвечающих страховым взносам, начисляемым по новым правилам, но и введения переходных КБК, предназначенных для оплаты взносов, начисленных до наступления 2017 года, а оплачиваемых уже в нем.

Подробнее об изменениях в КБК, связанных с нововведениями 2017 года, читайте в статье «Расшифровка КБК в 2017 году — 18210102010011000110 и др.».

Существует ли корреляция КБК с другими реквизитами платежки

В общем случае прямой зависимости между КБК и иными реквизитами платежного поручения законодатель не устанавливает. Однако НПА, предписывающие налогоплательщикам соотносить указание КБК с другими полями платежных поручений, издаваться все же могут.

КБК в платежке в 2019 году

То, что для бюджета является доходом, для налогоплательщиков — оплата в государственную казну налогов и приравненных к ним платежей и страховых взносов (кроме «на травматизм»). Поэтому каждый из них вначале поступает на счета территориального органа Федерального казначейства и классифицируется там на основании КБК.

Для любого налогоплательщика или налогового агента, независимо от его организационно-правовой формы, очень важно правильно оформить платежку, так как ошибки, например неверное заполнение этого поля в платежном поручении, могут привести к тому, что деньги зачислят «не по адресу». Федеральное казначейство может отнести его в разряд «невыясненных»

А значит, у плательщика образуется неоплаченное обязательство перед государством, т. е. непогашенная недоимка, пени, штрафы и прочие санкции со стороны государства, в данном случае перед администратором платежей. Этого можно избежать, если верно указывать код бюджетной классификации.

Приказ № 245н от , который внес изменения в действующие указания по применению КБК, содержит новые коды бюджетной классификации:

- акцизы. Введены новые коды бюджетной классификации на темное судовое топливо, нефтяное сырье для переработки, госпошлины за выдачу акцизных марок и прочее;

- новый КБК для единого налога для физлиц на профессиональный доход, сбор введен для самозанятых граждан;

- коды для уплаты налогов на дополнительные доходы от добычи углеводородного сырья, исчисляемого по нормам ст. НК РФ.

Бюджетная классификация – что это и зачем

В июле 1998 Бюджетный кодекс РФ в Федеральном законе № 145 впервые ввел термин «КБК», используемый как средство группировки бюджета.

КБК бывают 4 видов:

- касающиеся государственных поступлений;

- имеющие отношение к расходам;

- обозначающие источники, из которых финансируется бюджетный дефицит;

- отображающие операции госуправления.

Для чего служат КБК:

- упорядочивают финансовую отчетность;

- обеспечивают единую форму бюджетной финансовой информации;

- помогают регулировать финансовые потоки на уровне государства;

- с их помощью составляется и выполняется муниципальный и федеральный бюджет;

- позволяют сравнить динамику доходов и расходов в нужный период;

- информируют о текущей ситуации в государственной казне.

ИНФОРМАЦИЯ ДЛЯ ПРЕДПРИНИМАТЕЛЕЙ! КБК – это внутреннее кодирование, необходимое, в первую очередь, государственному казначейству, где по ним происходит распределение поступивших средств. Предпринимателям нужны эти коды постольку, поскольку они заинтересованы в соблюдении требований по оформлению госплатежей, особенно налогов и взносов во внебюджетные фонды. Поэтому не забывайте указывать в поле 104 платежного получения правильный и актуальный код КБК.

Основные формулировки

Чтобы понять, что такое КБК в платежке, необходимо знать определения понятий «КБК» и «платежное поручение».

Законодательно использование платежного поручения, или платежки, установлено в части 2 Гражданского кодекса, а именно в статьях №863-866. Это расчетный документ, в котором отражается некое поручение плательщика, у которого имеется расчетный счет, чтобы определенная сумма средств была переведена получателю — физическому или юридическому лицу. Транзакция производится в этот же банк или другое учреждение. По платежке осуществляется перевод, согласно предусмотренному законом периоду или раньше, если это указывается в банковском договоре.

КБК расшифровывается как код бюджетной классификации. Это цифровое обозначение кода, которое применяется для группировки различных финансов, применяемых в российском законодательстве, в части бюджетных расходов, доходов и источников для финансирования. В России нормативный правовой документ, в котором утверждено понятие данного кода, — Бюджетный кодекс. Далее рассмотрим более подробно состав этого кода: из каких частей он состоит и что в них указывается.

В Российской Федерации КБК подразделяются на доходные и расходные, которые распределяются по всем бюджетным уровням

Знать актуальные сведения по КБК крайне важно, так как их распределение осуществляется на конкретный финансовый уровень, под определенную программу. Если указан неверный КБК в платежке, далее может последовать отмена транзакции денежных средств

Или же они вовсе будут потеряны. Итак, что такое КБК в платежке, теперь понятно — это один из основных реквизитов. Далее рассмотрим его структуру.

Как заполнить запрос?

Возникла проблема несоответствия кода в платеже? Не отчаивайтесь. Идите в налоговую службу по месту регистрации. Составьте заявление об уточнении платежа в свободной форме. Используйте фирменный бланк с обязательной печатью и подписью руководителя (собственника).

Что указать в заявлении? Заполните поля:

- в шапке юридический адрес, другие данные о фирме;

- информация о допущенной ошибке;

- просьба об уточнении реквизитов платежа;

- дата, подпись.

Далее объясните, какую именно допустили ошибку при платеже. Укажите номер платежного документа, от какого числа платеж, на какую сумму. Для выплаты какого взноса был произведен.

Напишите, какой был указан код (неправильный). Рядом подпишите верный вариант.

В неформальной форме попросите выяснить точный код. Для основания этого приложите копию квитанции платежки, выписку по вашему счету.

Заявление направляется в налоговую службу по месту регистрации плательщика.

Налоговая служба обязана отреагировать на заявление в срок 3-5 рабочих дней. В этот период принимается решение, присылается уведомление. При положительном сценарии служба выдаст на руки документ о решении. А также акт сверки с налогового органа со списком всех операций. Документ выдается датой первоначального перечисления. Поэтому штрафы и пенни не начисляются.

Сроки оформления по уплате подоходного налога

Отпускные облагаются подоходным налогом всегда. Работник получает сумму за вычетом НДФЛ. Удержание налога производится в день выдачи отпускных, а его срок перечисление не позднее последнего дня текущего месяца.

Данное правило действует в том числе и для переходящих отпускных, когда начало отпуска приходится на один месяц, а конец — на другой.

Благодаря таким срокам уплаты, бухгалтер может в конце месяца перечислить подоходный налог сразу по нескольким сотрудникам, ушедшим в отпуск. Для уплаты достаточно заполнить один бланк платежного поручения.

Работник взял отпуск с 20 февраля по 12 марта 2021 года. Начислили ему отпускные 16 февраля и в этот же день удержали подоходный налог. Перечислить НДФЛ следует до 28 февраля этого года.

В письме ФНС от 12.07.16 сказано, что необходимо заполнять отдельные платежные поручения, если перечисляется подоходный налог с отпускных в этом месяце и НДФЛ с заработной платы за прошлый месяц.

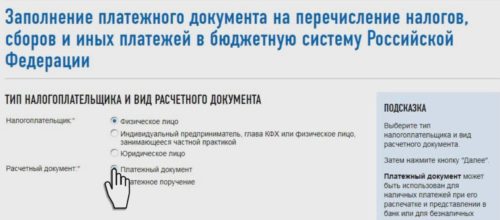

Как заполняется?

Заполняя платежное поручение, важно помнить о том, что все суммы пишутся в полных рублях. Копейки округляются по правилам арифметики

Также не должно быть незаполненных полей. Сумму списания и дату следует писать прописью и цифрами. Хронологический порядок нумерации платежек не должен нарушаться.

У платежного бланка каждому полю присвоен свой номер.

Статус плательщика указывается в 101 поле. Согласно законодательству, есть три вида статуса и соответственные коды:

- Налоговый агент, код — «02».

- Индивидуальный предприниматель, код – «09».

- Физическое лицо, код –«13».

Если платежку заполняет бюджетная организация, тогда заполняется код «02».

В поле 16 под названием «Получатель» пишется – Управление Федерального казначейства по …. региону. Также в скобках пишется наименование налоговой инспекции.

В графе 61 и 103 платежного поручения указывается КПП и ИНН налоговой службы.

В 21 поле указывается очередность платежа, она бывает двух видов. Цифра 5 ставиться, если перечисляется ежемесячный удержанный НДФЛ, а цифра 3 ставится тогда, когда подоходный налог перечисляется в связи с требованием налоговой инспекции. Такие обозначения нужны для того, чтобы банк понял, по какой очередности перечислять деньги.

105 графа в платежке заполняется связи с приказом Росстандарта от 2013 года. Здесь указывается код ОКТМО, который имеет восемь цифр.

В следующей 106 графе платежного поручения заполняется целевая направленность платежа. Она состоит из двух букв:

- ЗД – добровольно перечисленная задолженность.

- АП – погашение недоимки согласно акту проверки налоговой инспекции.

- ТП – текущий платеж.

- ТР – погашение задолженности по требованию проверяющих органов.

Если ни одна из этих кодировок не подходит, тогда нужно написать «0».

Периодичность уплаты подоходного налога указывается в платежке в гр. 107.

Здесь можно написать конкретную дату.

Под словом «периодичность» подразумевается период, за который перечисляется налог. Она может быть:

- Месячная — МС,

- Квартальная — КВ,

- Полугодовая — ПЛ.

- Годовая — ГД.

Например, если происходит перечисление денег с отпускных, назначенных в марте 2021 года, тогда в платежном бланке пишется «МС.03.2019».

В гр. 108 бланка платежного поручения, как правило, всегда ставится «0». Изменить цифру нужно тогда, когда погашается задолженность в связи с требованием контролирующего органа.

В 109 поле поручения пишут дату заверения декларации для уплаты налога. Цифру «0» ставят тогда, когда налог перечисляют раньше, чем подается декларацию. Если погашается задолженность по требованию налоговой инспекции, тогда в этом поле заполняется дата погашения.

В остальных графах платежного поручения вносятся реквизиты плательщика и получателя суммы и другие данные:

- 3 – номер платежного поручения.

- 4 – дата документа.

- 6 – сумма прописью.

- 7 — сумма цифрами.

- 8 – наименование плательщика.

- 9 – Расчетный счет плательщика.

- 10 – Банк плательщика.

- 12 – Счет банка плательщика.

- 13 – Банк получателя.

- 17 – Счет банка получателя.

В поле 11 и 14 указан БИК, то есть банковский идентификационный код.

В графе 24 указывается назначение платежа.

Неправильно указанная информация приведет к тому, что платеж будет возвращен обратно, а это может привести к штрафным санкциям по несвоевременному перечислению подоходного налога.

Заполнив документ, его закрепляют подписью и печатью.

Какое назначение платежа указать при перечислении?

Заполняя платежное поручение с отпускных, нужно указать его назначение. Так как отпускные пишутся в отдельной платежке от заработной платы, в этом поле указывают следующее назначение: «Налог на доходы физических лиц с отпускных за _______ 2021 года».

В месте пропуска указывается наименование месяца в котором производится начисление.

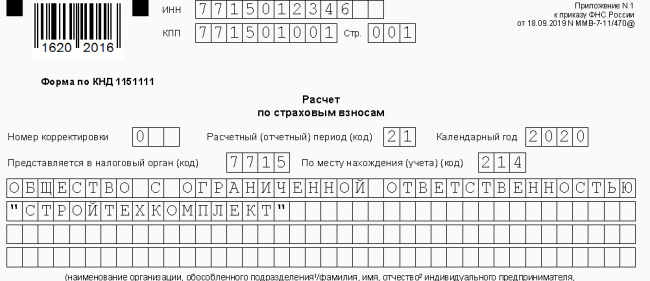

Страховые взносы

С все взносы по обязательному страхованию работников, кроме взносов «на травматизм», необходимо перечислять в ФНС. Для удобства плательщиков на сайте ФНС размещена информация, какой КБК указывать по платежу в бюджет. Для оплаты страховых взносов на обязательное пенсионное страхование (20%) за июнь используем 182 1 02 02010 06 1010 160.

Реквизиты платежного поручения на ОПС (20%) за июнь 2019 г.:

Где:

- поле 104 — код бюджетной классификации, например, страхового взноса на обязательное пенсионное страхование;

- поле 105 — ОКТМО, код территории по общероссийскому классификатору территорий муниципальных образований по месту учета налогоплательщика (налогового агента);

- поле 106 — для текущих платежей указывается код ТП (текущего года);

- поле 107 — значение показателя налогового периода; может принимать соответствующее значение периода: МС — месячные платежи;

- поле 108 — номер документа, в данном случае ставится «0»;

- поле 109 — дата документа, в данном случае ставится «0»;

- поле 110 — тип платежа, не заполняется;

- поле 24 — назначение, в данном случае указывается номер страхователя в ПФР РФ.

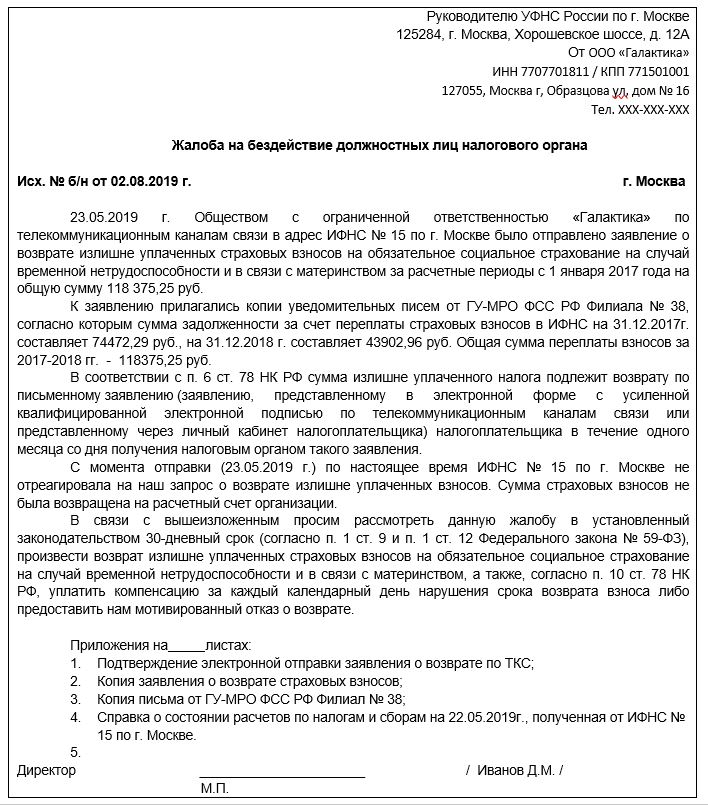

Что делать, если КБК указан неправильно

В законодательстве прямо не прописано, что делать хозсубъекту, если он ошибся в указании КБК налогового платежа. Однако организациям и физическим лицам можно руководствоваться абз. 2 п. 7 ст. 45 НК РФ, который устанавливает порядок действий в случае обнаружения ошибки в платежном поручении, которая не привела к уплате налога. Итак, если вы неправильно указали КБК при перечислении налогового платежа, то необходимо как можно быстрее написать заявление в ИФНС по месту постановки на учет на уточнение платежа. Ведь из-за некорректного КБК ваша оплата не поступит по назначению и платеж будет неправильно отражен в личной карточке. Значит, у вас образуется недоимка и будут начисляться пени.

Если же хозсубъект допустил ошибку в КБК госпошлины, то заявление также пишется в ИФНС, но к такому документу дополнительно надо приложить подтверждение из Федерального казначейства о поступлении денег в бюджет. Заявления об уточнении платежа всегда подаются в налоговую, если необходимо уточнить КБК налога, сбора и иных обязательных платежей, администрируемых налоговыми органами, в бюджетную систему РФ. При этом значения не имеет, был ли в результате ошибки налог или сбор зачислен в тот же бюджет или нет. Официальной формы данного заявления нет, поэтому составить его можно произвольно. В заявлении необходимо указать:

- наименование организации, ИП или Ф. И. О. налогоплательщика — физического лица;

- ИНН, ОГРН или ОГРНИП;

- юридический и фактический адрес;

- контактный телефон для связи.

Далее в тексте заявления необходимо объяснить подробно, что именно необходимо уточнить и в чем заключается ошибка. К заявлению необходимо приложить копию платежки, по которой был перечислен «ошибочный» платеж.

Готовое заявление необходимо отправить в налоговую инспекцию одним из способов:

- сдать заявление в ИФНС лично или по доверенности;

- отправить заказным письмом по почте или курьерской службой;

- отправить по телекоммуникационным каналам связи или через личный кабинет налогоплательщика.

В нашей статье вы можете заявления на уточнение налогового платежа.

Если в платежном поручении вы забыли указать КБК, то в таком случае подается заявление на поиск и возврат ошибочно перечисленных средств.

Подпишитесь на рассылку

Несмотря на то что получателем средств является Федеральное казначейство, напрямую с плательщиками оно не работает, поэтому заявления об уточнении или возврате платежей подаются администратору УФК, указанному в платежке как получатель.

Что делать, если при перечислении налогового платежа вы допустили ошибку в других реквизитах платежного поручения, читайте в готовом решении «КонсультантПлюс». Если у вас пока нет К+, воспользуйтесь пробным бесплатным доступом к системе.

Дополнительные нюансы

Обычно платежку нужно составлять в 4 экземплярах:

- 1-й используется при списании в банке плательщика и попадает в банковские дневные документы;

- 2-й служит для зачисления средств на счет получателя в его банке, хранится в документах дня банка получателя;

- 3-й подтверждает банковскую проводку, прилагаясь к выписке из счета получателя (в его банке);

- 4-й со штампом банка возвращается плательщику как подтверждение приема платежки к исполнению.

ОБРАТИТЕ ВНИМАНИЕ! Банк примет платежку, даже если на р/с плательщика недостаточно денег. Но поручение будет исполнено, только если средств для этого хватит. Если плательщик обратится в банк за информацией о том, как исполняется его платежное поручение, ему должны ответить на следующий рабочий день

Если плательщик обратится в банк за информацией о том, как исполняется его платежное поручение, ему должны ответить на следующий рабочий день.

Мнение судей по данному делу

Дело рассматривалось в трех судах. Все они были единогласны в том, что решение налоговой инспекции о взыскании штрафа является необоснованным. Применить к организации штрафные санкции можно в случаях, если в платежном поручении неверно указан расчетный счет Федерального казначейства и наименование банка, поскольку некорректность этих данных приведет в отказе в совершении платежа, а значит налог будет считаться не перечисленным.

Если же допущенные организацией в платежном поручении ошибки не повлекли за собой не зачисление суммы налога на расчетный счет казначейства в бюджетной системе РФ, то плательщик имеет право уточнить неправильно указанные сведения в платежном поручении.

Из этого следует, что код бюджетной классификации не является решающим фактором при зачислении денежных средств в пользу бюджета РФ

Налогоплательщик имеет право на уточнение ранее совершенного платежа, если сумма успешно дошла до счета казначейства, при этом совершенно неважно, на какой уровень бюджета произошло фактическое зачисление средств. Судьи связывают это с тем, что бюджет РФ является совокупным и состоит из множества уровней прочих бюджетов

Как составить письмо об уточнении КБК

Правильно составленное письмо об уточнении КБК поможет оперативно решить возникшее недоразумение. Документ не имеет установленной законодательством формы, налогоплательщики самостоятельно составляют его с учетом общих требований документооборота. К письму необходимо приложить платежку с отметкой банка об исполнении (копию).

Документ в обязательном порядке должен содержать следующие сведения:

- адрес территориального органа ИФНС, которому адресовано письмо;

- информацию о налогоплательщике;

- подробное описание допущенной ошибки;

- правильные реквизиты, которые необходимо применить;

- реквизиты ошибочно оформленного платежного поручения, по которому налог был перечислен первоначально.

Обязанность по составлению письма, как правило, возлагают на главного бухгалтера или сотрудника, который неверно оформил платежку. Документ должен подписать руководитель организации.

Виды платежных поручений

Платежные поручения могут быть срочными платежными поручениями или досрочными платежными поручениями.

Срочные платежные поручения применяются в следующих случаях:

-

осуществление авансового платежа, то есть платеж производится до отгрузки товара, выполнения работ, оказания услуг;

-

осуществление платежа после отгрузки товара, выполнения работ, оказания услуг;

-

осуществление частичных платежей при сделках на большие суммы.

Платежное поручение можно оплатить частично или полностью при отсутствии необходимых денежных средств на счете плательщика. В этом случае на платежном документе делается соответствующая отметка банка.

Образец заполнения

Заметим, что КБК должен быть указан не только при налоговых поступлениях, но и в других случаях, например, оплата за обучение выглядит следующим образом: 0000000000000130. Разберём случай, когда платёж перечисляется в адрес судебного пристава. Такие ордера требуются от организаций, удерживающих зарплату рабочих по исполнительным листам.

- 8-е поле — наименование организации, переводящей удерживаемую сумму;

- 22-е поле — уникальный определитель (при наличии);

- 60-е поле — код отправителя, если кода нет – 0;

- 101-е поле — статус плательщика 19;

- 102-е поле — 0;

- 104-е поле — отведено КБК, ставится 0, т.к. для данных документов он не предусмотрен;

- ОКТМО — приводится по месту регистрации службы судебного пристава.

Платежка за детский сад с КБК (образец)

Как избежать ошибок в платежках?

Проанализируем приведенные ошибки. 1. Большое количество платежных документов поступает от налогоплательщиков, которые при перечислении страховых взносов, администрируемых ПФР, указывают в распоряжениях о переводе денежных средств в уплату платежей в бюджетную систему РФ в полях «ИНН/КПП получателя» реквизиты налоговых органов. Напомним, что с 1 января 2013 года полномочия главного администратора доходов по страховым взносам на обязательное пенсионное страхование, ранее администрируемые налоговыми органами (за расчетные периоды до 1 января 2010 года), переданы ПФР. В связи с этим при заполнении распоряжений о переводе денежных средств на перечисление названных страховых взносов следует указывать код главы администратора доходов бюджета «392», а в реквизитах получателя – ИНН и КПП отделения ПФР по своему региону.

Чем опасна ошибка в КБК

Во время заполнения платежки или квитанции на уплату налога, пошлины и других неналоговых сборов нужно быть очень внимательным при указании КБК. Если будет допущена ошибка в КБК, то ваша оплата попадет в невыясненные поступления и будет там «висеть» до тех пор, пока вы с ней не разберетесь. Но хуже всего, что по тому налогу или сбору, который вы уплатили ошибочной платежкой или квитанцией, появится недоимка и будут начисляться пени. А если это была госпошлина за совершение юридически значимых действий либо выдачу документов, то вам попросту откажут в данном действии. Например, не примут исковое заявление в суд, не выдадут водительское удостоверение или дубликат необходимого документа.

О штрафе за неуплату вовремя НДФЛ мы писали в статье.

Если деньги ушли по неверным КБК

Увы, далеко не все плательщики смогли сразу разобраться с новыми 20-значными КБК. Только в Московской области с начала года не дошло по назначению около 2 млрд руб. — вчетверо больше, чем за тот же период прошлого года. Корреспонденты «Спутника Главбуха» обошли и обзвонили московские и областные налоговые инспекции, а также множество других госструктур, чтобы выяснить, как, где, в какие сроки можно найти ошибочно уплаченные деньги и кто обязан этим заниматься.

Чиновники волнуются и ждут писем

Нельзя сказать, что ситуация с неверно заполненными платежками не обеспокоила чиновников. Так, в конце января на сайте Минфина России (www. minfin.ru) пресс-служба министерства принесла извинения за недоработки чиновников. Сформулировано это было так: администраторы доходов (федеральные ведомства, которые занимаются сбором налогов и неналоговых платежей) не провели достаточной подготовительной и разъяснительной работы. Но главное — в виртуальном сообщении Минфин России обещал, что деньги попадут по месту назначения даже если в платежных поручениях будут указаны старые КБК.