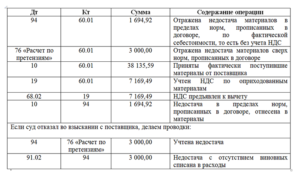

Поступление материалов от поставщиков отражается в бухгалтерском учете пррводкой

Содержание:

- Первоначальная стоимость

- Проводки по списанию основных средств

- Как составляют проводки

- Поступление материалов от поставщика: проводки и отражение в бух.учете — FINFEX.ru

- Оформление первичных документов при передаче оборудования в монтаж 07 счет

- Основания для составления и цели записок

- Учет оборудования, требующего монтажа

- Как составить оборотно-сальдовую ведомость по счету 62?

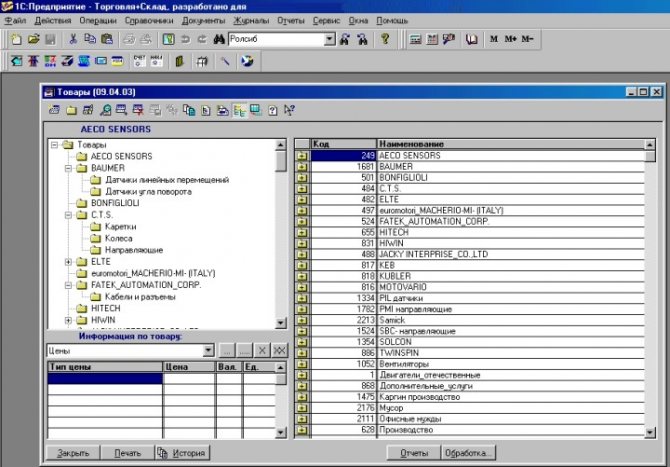

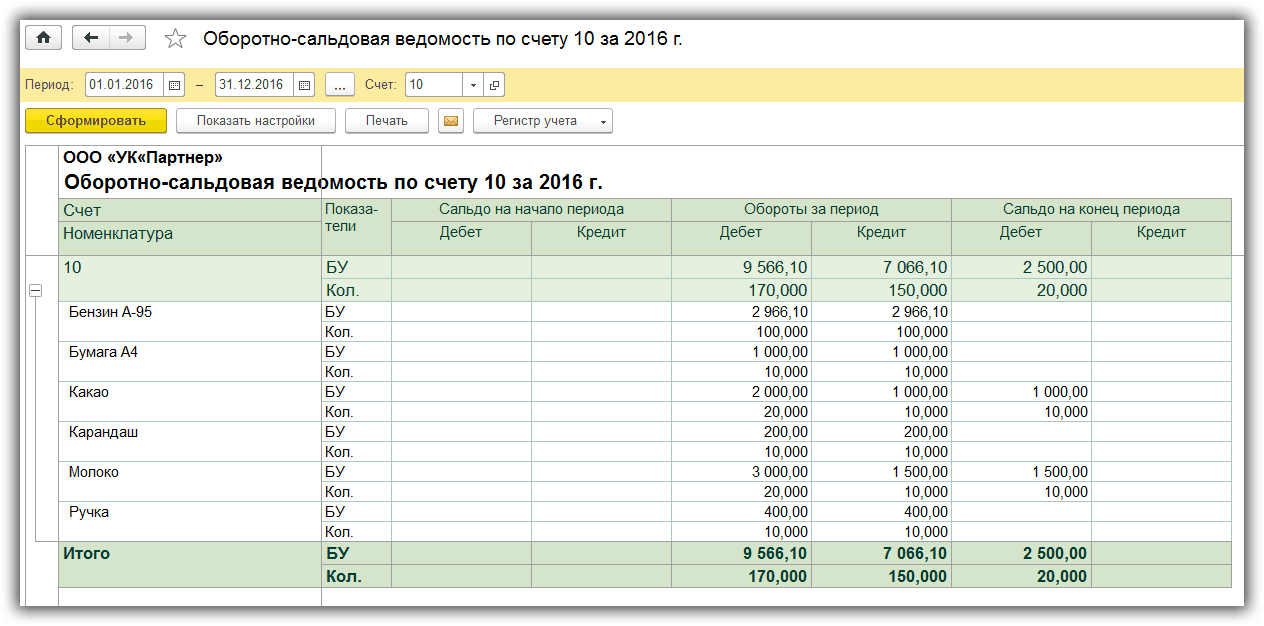

- Учет материалов по 10 счету в 1С

- План счетов. Счет 07 «Оборудование к установке»

- Бухгалтерские проводки по восстановлению основных средств

- Проводки по основным средствам

- Виды и особенности проводок

Первоначальная стоимость

Основные средства, требующие монтажа, принимайте к бухучету по первоначальной стоимости (п. 7 ПБУ 6/01). В первоначальную стоимость таких объектов включите:

- ;

- сумму расходов, связанных с доведением монтируемого оборудования до состояния, пригодного к использованию в качестве основного средства. Это, например, расходы на монтаж, стоимость материалов, используемых при монтаже, зарплата сотрудников, которые осуществляли монтаж, и т. д.

Сумму расходов, формирующих первоначальную стоимость объекта основных средств, требующего монтажа, определяйте на основании:

- первичных учетных документов (договора, накладных, актов приема-передачи, актов выполненных работ и т. д.);

- других первичных документов, подтверждающих понесенные затраты (таможенные декларации, приказы о командировке и т. д.).

Такой порядок предусмотрен в пункте 8 ПБУ 6/01.

Ситуация: как в бухучете определить стоимость оборудования (или отдельных его частей), требующего монтажа (счет 07), при его поступлении?

Ответ на этот вопрос зависит от того, как поступает оборудование: за плату, по бартеру, безвозмездно или в качестве вклада в уставный капитал.

В бухучете стоимость оборудования или отдельных его частей (комплектующих), требующих монтажа, включается в первоначальную стоимость основного средства наряду с другими затратами (например, расходы на монтаж, стоимость консультационных услуг), связанными с созданием этого основного средства (п. 8 ПБУ 6/01).

Нормы ПБУ 6/01 и ПБУ 5/01 при формировании стоимости оборудования, требующего монтажа, не применяются (п. 3 ПБУ 6/01, п. 4 ПБУ 5/01). Поэтому при оприходовании объекта на счет 07 руководствуйтесь правилами, изложенными в пункте 23 Положения по ведению бухгалтерского учета и отчетности. В частности, если оборудование приобретено за плату, в его стоимость включите сумму, уплачиваемую поставщику, а также прочие затраты, связанные с приобретением. Такой же порядок предусмотрен и в Инструкции к плану счетов.

При формировании стоимости оборудования, полученного безвозмездно, учитывайте его рыночную стоимость и сопутствующие расходы, связанные с получением такого имущества (п. 23 Положения по ведению бухгалтерского учета и отчетности). При этом, , руководствуйтесь теми же правилами, что и при безвозмездном поступлении основных средств.

При формировании стоимости оборудования, полученного в качестве вклада в уставный капитал, учитывайте требования пункта 3 статьи 34 Закона от 26 декабря 1995 г. № 208-ФЗ и пункта 2 статьи 15 Закона от 8 февраля 1998 г. № 14-ФЗ. В стоимость оборудования включите его денежную оценку, согласованную учредителями (участниками). Однако этот показатель не должен превышать рыночную стоимость объекта, определенную независимым оценщиком:

- в акционерных обществах;

- в ООО, если доля участника в уставном капитале, которая оплачивается основными средствами, превышает 20 000 руб.

Cовет: при получении оборудования, внесенного в качестве вклада в уставный капитал, могут возникнуть дополнительные расходы (например, расходы на доставку). Порядок их учета законодательно не установлен. Поэтому разработайте его самостоятельно и закрепите в учетной политике (ст. 8 Закона от 6 декабря 2011 г. № 402-ФЗ, п. 4–6 ПБУ 1/2008).

Удобнее всего учитывать дополнительные расходы при формировании стоимости оборудования, требующего монтажа (на счете 07). После монтажа это оборудование будет включено в состав основных средств. Следовательно, расходы на его доставку должны увеличивать первоначальную стоимость готового основного средства (п. 8 и 12 ПБУ 6/01).

Правила определения стоимости оборудования, полученного по бартерному договору (договору мены), законодательно также не урегулированы. Поэтому при поступлении оборудования, требующего монтажа, его стоимость определяйте так же, как и по основным средствам. Такой порядок закрепите в учетной политике (ст. 8 Закона от 6 декабря 2011 г. № 402-ФЗ, п. 4–6 ПБУ 1/2008).

Проводки по списанию основных средств

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки |

| Моральный и физический износ основного средства | |||

| 01-В | 01 | 150 000 | Списание первичной стоимости объекта основных средств |

| 02 | 01-В | 125 000 | Списание начисленной амортизации |

| 91-2 | 01-В | 25 000 | Списание объекта ОС по остаточной стоимости |

| 91-2 | 70 (69,76) | 15 000 | Накладные затраты, связанные со списанием ОС |

| 10 | 91-1 | 25 000 | Оприходованы материалы по рыночной их стоимости, которые остались при списании ОС и могут быть использованы в ремонте подобных ОС |

| Продажа основного средства | |||

| 01-В | 01 | 80 000 | Списание первичной стоимости объекта основных средств |

| 02 | 01-В | 20 000 | Списание начисленной амортизации |

| 91-2 | 01-В | 60 000 | Списание объекта ОС по остаточной стоимости |

| 62 (76) | 91-1 | 50 000 | Реализован объект основного средства (начислена выручка от реализации) |

| 91-2 | 68 | 9 000 | Начислено НДС по данной сделке |

| 83 | 84 | 5 000 | Списание суммы дооценки проданного внеоборотного актива |

| Взнос в уставной капитал другой организации | |||

| 01-В | 01 | 74 000 | Списание первичной стоимости объекта основных средств |

| 02 | 01-В | 14 000 | Списание начисленной амортизации |

| 58 | 01-В | 60 000 | Внесение основного средства как вклад в уставной капитал другой организации |

| Безвозмездная передача (дарение) ОС | |||

| 01-В | 01 | 56 000 | Списание первичной стоимости объекта основных средств |

| 02 | 01-В | 13 000 | Списание начисленной амортизации |

| 91-2 | 01-В | 43 000 | Списание объекта ОС по остаточной стоимости |

| 91-2 | 70 (69,76) | 15 000 | Накладные затраты, связанные с передачей ОС |

| 91-2 | 68 | 2 700 | Начисление НДС |

| Кража и хищение основного средства | |||

| Списание не застрахованных ОС | |||

| 01-В | 01 | 90 000 | Списание первичной стоимости объекта основных средств |

| 02 | 01-В | 30 000 | Списание начисленной амортизации |

| 94 | 01-В | 60 000 | Списание объекта ОС по остаточной стоимости |

| 99 | 94 | 60 000 | Списание стоимости в счет убытка предприятия |

| Списание застрахованных ОС | |||

| 01-В | 01 | 60 000 | Списание первичной стоимости объекта основных средств |

| 02 | 01-В | 35 000 | Списание начисленной амортизации |

| 91-2 | 01-В | 25 000 | Списание объекта ОС по остаточной стоимости |

| 51 | 76 | 40 000 | Получено страховое возмещение |

| 76 | 91-1 | 40 000 | Отображение прибыли (страхового возмещения) |

| Возврат похищенного ОС | |||

| 01 | 94 | 60 000 | Восстановление остаточной стоимости похищенного объекта |

| 01 | 02 | 30 000 | Восстановление начисленной амортизации |

| Ликвидация в силу чрезвычайных ситуаций | |||

| 01-В | 01 | 300 000 | Списание первичной стоимости объекта основных средств |

| 02 | 01-В | 275 000 | Списание начисленной амортизации |

| 91-2 | 01-В | 25 000 | Списание объекта ОС по остаточной стоимости |

| 91-2 | 60 | 10 000 | Накладные затраты, связанные с ликвидацией ОС |

| 60 | 51 | 10 000 | Перечисление денег за ликвидацию ОС |

| 99 | 91 | 35 000 | Отображение финансового результата |

| Частичная ликвидация основного средства | |||

| 01-В | 01 | 40 000 | Списание определенной части первоначальной стоимости объекта ОС |

| 02 | 01-В | 25 000 | Списание соответствующей части начисленной амортизации |

| 91-2 | 01-В | 15 000 | Списание первоначальной стоимости частично ликвидируемого объекта ОС |

Как составляют проводки

Итак, бухгалтерские счета, связанные двойной записью, корреспондируют друг с другом, образуя бухгалтерские проводки. Составление таких бухгалтерских записей подчиняется определенным правилам, нарушение которых ведет к искажениям учетных данных и отчетности в целом. Правила составления проводок основаны на следующих далее неизменных условиях.

Какими проводками отражаются операции по кассе (применение счета 50)?

Для понимания, какой счет должен стоять по дебету проводки, а какой – по кредиту, необходимо всегда помнить о признаке счета: активный (отражает средства), пассивный (отражает источники средств, капиталы и обязательства) или активно-пассивный (в определенный момент времени может выступать в том или ином качестве). На активном счете остаток всегда дебетовый, по кредиту остатка быть не может. На пассивном счете не может быть дебетового остатка, а активно-пассивный счет может иметь и кредитовый остаток, и дебетовый, то есть он может выступать и как активный, и как пассивный в определенный момент времени.

Пример: на счете 50 «Касса» сальдо (остаток) всегда дебетовое, это средства фирмы, счет активный; на счете 66, отражающем кредиты и займы компании краткосрочного характера, сальдо кредитовое, счет пассивный. Счет 60, предназначенный для расчета с поставщиками, может иметь разное сальдо: отгружен, но пока не оплачен товар – кредитовый остаток, задолженность фирмы перед поставщиком; осуществлена предоплата за товар – остаток дебетовый, поставщик является должником фирмы. Таким образом, если, к примеру, на счете 50 расчеты показывают отрицательное дебетовое сальдо, проводка (проводки) по нему содержат ошибку – отрицательное дебетовое сальдо, по сути, равно положительному кредитовому, что противоречит сущности счета – активный. Подобным способом можно проверить любой счет и проконтролировать правильность проводок по нему.

Следующее правило касается отражения хозяйственных операций на счетах. Звучит оно так:

- увеличение по активному счету отражает дебет счета;

- уменьшение по активному счету отражает кредит счета;

- увеличение по пассивному счету отражает кредит счета;

- уменьшение по пассивному счету отражает дебет счета.

В проводке всегда сумма дебета равна сумме кредита

На это стоит обратить внимание в случае так называемой «сложной» проводки, в которых участвуют более двух счетов. Сумма «разбивается» на несколько либо по дебету, либо по кредиту, а другая часть проводки (соответственно, это либо кредит, либо дебет) указывается общей суммой

Проводки в бухгалтерском учете по расходам будущих периодов

Эти правила – основные при составлении проводок. Используя их, можно составить бухгалтерскую проводку любого типа.

Алгоритм составления проводки достаточно прост:

- Сначала определяется, какие счета БУ необходимо использовать для отражения хозяйственной операции. Обычно руководствуются действующим Планом счетов и рекомендациями по его применению и рабочим планом счетов фирмы, разработанным на основе этого документа.

- Далее определяется сумма хозяйственной операции и части счетов (дебет, кредит), на которых ее нужно отразить. Если на этом этапе возникли затруднения, можно обратиться к разъяснениям, прилагаемым к Плану счетов – в них содержатся стандартные бухгалтерские проводки для отражения операций. Выполняется двойная запись по дебету и кредиту счетов соответственно, отслеживается правильность записи.

Важно помнить! Система БУ и составление проводок в ней – это механика учета. Логику составления бухгалтерских записей, правильность отражения сумм в полной мере может отследить лишь специалист даже при наличии разного рода «умных» бухгалтерских учетных программ

Поступление материалов от поставщика: проводки и отражение в бух.учете — FINFEX.ru

В отношении к материалам часто можно встретить такую аббревиатуру, как ТМЦ — товарно-материальные ценности. В отличие от МПЗ, под ТМЦ понимается любое имущество предприятия — материалы, товары, ОС, НЗС и т.д. Рассмотрим бухгалтерские проводки по оприходованию материалов от поставщика на склад.

Материалы относятся к МПЗ предприятия, то есть к оборотным активам. Учет материалов ведется на счете 10 «Материалы», счет активный.

Субсчета счета 10:

Как и любые другие активы, материалы могут поступать на предприятие несколькими способами:

- Покупка;

- Собственное изготовление;

- Безвозмездная передача и т.д.

Для учета стоимости материалов чаще всего применяется один из вариантов:

- По фактической себестоимости;

- По учетным ценам.

При учете по второму варианту применяются счета 15 «Заготовление и приобретение МЦ» и 16 «Отклонение в стоимости МЦ».

Поступление по учетным ценам

ООО «Афина» применяет способ учета стоимости МПЗ по учетным ценам. Была закуплена партия сырья (муки) 100 кг на сумму 2 360 руб., вкл. НДС 360 руб. Принятые учетные цены по данной номенклатуре — 25 руб/кг.

Оприходованы материалы на склад по учетным ценам проводка:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 15 | 60 | Отражена стоимость партии товара | 2 000 | Накладная |

| 19 | 60 | Отражен НДС | 360 | Счет-фактура |

| 10 | 15 | Принято сырье по учетным ценам (25*100) | 2 500 | Накладная |

| 15 | 16 | Отражение превышения учетной стоимости над фактической | 500 | Бухгалтерская справка |

В случае, когда учетная стоимость ниже фактической, проводка на отклонение будет иметь вид:

| Дт | Кт | Описание операции | Документ |

| 16 | 15 | Отражение превышения себестоимости над плановой стоимостью | Бухгалтерская справка |

Поступление по фактическим ценам

ООО «Снежинка» приобрело 500 кг краски за 29 500 руб., включая НДС 4 500 руб. За доставку было заплачено 4720 руб., включая НДС 720 руб.

Поступили материалы от поставщика проводка:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 60 | 51 | Отражена оплата краски | 29 500 | Платежное поручение |

| 10 | 60 | Отражение оприходования краски | 25 000 | Накладная |

| 19 | 60 | Отражение НДС | 4 500 | Счет-фактура |

| 10 | 60 | Отражена доставка краски | 4 000 | Накладная |

| 19 | 60 | Отражение НДС | 720 | Счет-фактура |

| 60 | 51 | Перечислена оплата за доставку | 4 720 | Платежное поручение |

: Строение баланса

Поступление товаров на склад отражается с помощью сопроводительных документов поставщика:

- ТН или ТТН;

- СФ;

- Универсальный передаточный документ.

По данным этих документов на складе создается приходный ордер М-4, на основании его показателей заполняется форма М-17:

С 2013 года отменена обязательность унифицированных форм, но многие предприятия продолжают их использовать, так как разрабатывать собственные формы целесообразно только для случаев, когда существующие не позволяют отразить нужную информацию.

Учет транспортно-заготовительных расходов

Транспортно-заготовительные расходы включают в себя:

- Затраты на погрузку и перевозку;

- Комиссионные вознаграждения посредникам (снабженцам);

- Командировочные расходы;

- Плата за хранение в пунктах передвижения;

- Потери в пути;

- Проценты за предоставленные целевые кредиты и займы, и др.

ТЗР могут учитываться тремя способами:

- На специальном субсчете 10 счета;

- На 15 счете;

- Включаться в фактическую стоимость материалов.

ТЗР увеличивают стоимость материалов только при учете по фактической стоимости. Если в организации используется методика отдельного учета ТЗР, то их списание на затраты тоже происходит по специальным правилам.

При использовании первых двух способов ТЗР списываются раз в месяц. Формула вычисления коэффициента распределения для списания ТЗР:

Сумма ТЗР к списанию вычисляется по формуле:

Расходы МПЗ за период * Коэффициент ТЗР.

Если удельный вес ТЗР в периоде не более 10 % от расхода материалов, то эту сумму можно не распределять, а списывать полностью на счета затрат.

Оформление первичных документов при передаче оборудования в монтаж 07 счет

№ ОС-15). Данный акт составляется в случае, когда оборудование для монтажа передается монтажной организации, и ранее, при приемке оборудования по Акту ф. № ОС-14, представитель монтажной организации не участвовал.

При выявлении дефектов оборудования в процессе монтажа, наладки, испытания составляется Акт о выявленных дефектах оборудования (ф. № ОС-16). В акте отмечаются выявленные дефекты и подробно указываются мероприятия или работы для устранения выявленных дефектов, а также исполнители и сроки исполнения.

Зачисление смонтированного и готового к эксплуатации оборудования в состав основных средств организации оформляется актом о приеме-передаче объекта основных средств (кроме зданий, сооружений) по ф. № ОС-1 или актом о приеме-передаче групп объектов основных средств (кроме зданий, сооружений) по ф. № ОС-16.

Поступившее в организацию оборудование, требующее монтажа, принимается к бухгалтерскому учету по Дт счета 07 «Оборудование к установке» по фактической себестоимости приобретения. Фактическая себестоимость оборудования к установке складывается из стоимости по ценам приобретения и расходов по приобретению И доставке этих ценностей на склады организации, за исключением НДС и иных возмещаемых налогов. В учете это отразится так: Дт 07 Кт 60.

Поступление оборудования может быть отражено с использованием счета 15 «Заготовление и приобретение материальных ценностей», в порядке, аналогичном порядку учета материально-производственных запасов. Разница между фактической себестоимостью его приобретения и учетными ценами будет определена на счете 16 «Отклонение стоимости материальных ценностей», которая в дальнейшем спишется — Дт 08 Кт 16 (методом допроводки или «красным сторно») при передаче оборудования в монтаж.

Стоимость оборудования, сданного в монтаж, отразится проводкой Дт 08 Кт 07, при этом завезенное на строительную площадку оборудование, требующее монтажа, подрядчик принимает на забалансовый учет по счету 005 «Оборудование, принятое для монтажа». После окончания строительства стоимость оборудования у подрядчика снимается с забалансового учета.

Регистр синтетического учета — журнал-ордер № 16.

Аналитический учет по счету 07 ведется по местам хранения оборудования и отдельным его наименованиям (видам, маркам и т. д.) в инвентарных карточках учета объектов основных средств.

При использовании организацией автоматизированной формы учета с применением программного продукта «1С: Предприятие» регистрами синтетического учета являются обороты счета 07 (Главная книга), анализ счета 07, оборотно-сальдовая ведомость и др. Регистрами аналитического учета выступают оборотно-сальдовая ведомость по счету 07, анализ счета 07 по субконто, обороты между субконто, карточка счета 07, карточка счета 07 по субконто и др.

| Содержание операций | Дебет | Кредит |

| Без применения счета 15: | ||

| — отражена стоимость приобретенного оборудования к установке (без учета НДС) | 07 | 60 |

| — отражена сумма НДС со стоимости оборудования к установке; | 19 | 60 |

| — предъявлена к вычету сумма НДС | 68 | 19 |

| — оборудование к установке сдано в монтаж | 08-3 | 07 |

| — принят к учету объект основных средств (в состав которого входит оборудование к установке) | 01 | 08-3 |

| С применением счета 15: | ||

| — отражена стоимость приобретенного оборудования к установке (без учета НДС) | 15 | 60 |

| — отражена сумма НДС со стоимости оборудования к установке | 19 | 60 |

| — предъявлена к вычету сумма НДС | 68 | 19 |

| — оборудование оприходовано по учетным ценам | 07 | 15 |

| — отражена сумма отклонений фактической себестоимости приобретения оборудования к установке от учетной цены (стоимость оборудования по учетным ценам ниже его фактической себестоимости) | 16 | 15 |

| — отражена сумма отклонений фактической себестоимости приобретения оборудования к установке от учетной цены (стоимость оборудования по учетным ценам выше его фактической себестоимости) | 15 | 16 |

| — оборудование к установке сдано в монтаж | 08-3 | 07 |

| — списана сумма отклонений по оборудованию, сданному в монтаж (допроводка или «красное сторно») | 08-3 | 16 |

| — принят к учету объект основных средств (в состав которого входит оборудование к установке) | 01 | 08-3 |

Основания для составления и цели записок

Написать служебку может любой сотрудник. Как правило, в ней всегда две части. В первой начальство уведомляют о каком-либо факте или происшествии, а во второй содержатся просьбы, предложения, любые иные обращения работника к вышестоящему коллеге. Взяться за ручку стоит, если:

- были допущены нарушения, ставшие причиной каких-либо непредвиденных действий либо которые могли привести к таковым;

- необходимо вмешательство руководства, например, не хватает материально-технических средств на завершение какого-то проекта;

- кто-то из сотрудников не явился на работу или явился в состоянии наркотического/токсического/алкогольного состояния;

- появилось предложение о премировании определенных работников за выдающиеся результаты или иные достижения;

- необходимо отправить кого-то в командировку;

- требуется вызвать работника из отпуска или законного выходного;

- любая иная ситуация, решение по которой принять без руководителя нельзя.

Учет оборудования, требующего монтажа

Это можно сделать, если выполнены другие условия, обязательные для вычета;

если оборудование поступило безвозмездно или внесено в качестве вклада в уставный капитал, к вычету принимайте только НДС по затратам, связанным с его получением. Это можно сделать, если выполнены другие условия, обязательные для вычета;

если оборудование приобретено по бартерному договору (договору мены), к вычету принимайте ту сумму НДС, которая указана в счете-фактуре поставщика встречного имущества (п. 1 ст. 172 НК РФ). Такой порядок следует из статьи 171 Налогового кодекса РФ.

Порядок учета НДС по монтажным работам зависит от того, каким способом они проводились – хозяйственным или с привлечением подрядчика.

Если оборудование монтировал подрядчик, входной НДС по монтажным работам принимайте к вычету после того, как их стоимость будет отражена на счете 08.

Как составить оборотно-сальдовую ведомость по счету 62?

Оборотно-сальдовая ведомость по счету 62 — это один из бухгалтерских регистров, содержащий информацию об остатках и оборотах за определенный промежуток времени по расчетам с покупателями и заказчиками компании. Будучи важным элементом аналитического учета, ОСВ имеет свои особенности составления, которые необходимо учитывать в практической работе. Об этом — в нашей статье.

Остаток по счету 62 может быть как дебетовым, так и кредитовым, поскольку он активно-пассивный. (Чайники обычно ищут характеристики этого счета — он по их мнению может иметь или только дебет. или только кредит) Сальдо в обязательном порядке должно быть детализировано в разрезе всех субсчетов и контрагентов

Это важно, поскольку активный остаток показывает объем дебиторской задолженности покупателей, а пассивный — сумму полученных, но не закрытых поставками авансов

В настоящее время благодаря применению в бухучете специализированного программного обеспечения движения по счету и остатки легко просмотреть в разрезе каждого партнера. Так, можно быстро получать информацию по субсчетам и каждому покупателю, что существенно упрощает формирование актов сверок.

Методика составления ОСВ по счету 62

Лучше всего пояснить порядок составления ОСВ по счету 62 на примере.

Пример

АО «Виртуоз» заключило контракт с ПАО «Сальери» на поставку каучука в феврале 2016 года на сумму 50 000 руб., в т. ч. НДС 7 627,12 руб. В январе АО «Виртуоз» получило предоплату по указанному договору в полном объеме.

Рабочим планом счетов АО «Виртуоз» предусмотрены субсчета к счету 62:

- 1 «Расчеты за отгруженную продукцию»;

- 2 «Расчеты по авансам, полученным от покупателей».

Делаем записи:

- Дт 51 Кт 62.2 — в январе 2016 года на основе платежного поручения зачислен аванс на расчетный счет в размере 50 000 руб.;

- Дт 62.1 Кт 90.1 — в феврале 2016 года произведена отгрузка на сумму 50 000 руб.;

- Дт 90.3 Кт 68 «НДС» — начислен НДС на реализованную продукцию 7 627,12 руб.;

- Дт 62.2 Кт 62.1 — зачтена предварительная оплата по поставке каучука.

Сальдо в активной или пассивной части счета формируется в зависимости от размера оборотов по каждой из них. Так, если в результате прибавления к дебетовому сальдо оборотов по дебету и вычитания кредитового оборота получается положительная величина, она формирует сальдо по дебету счета.

Если же остаток был кредитовым и после добавления к нему кредитового оборота и вычитания дебетового получается положительная сумма, происходит формирование кредитового сальдо.

Оборотно-сальдовая ведомость по счету 62 АО «Виртуоз»:

| Начальный остаток | Обороты за период | Конечный остаток | |||

| Дт | Кт | Дт | Кт | Дт | Кт |

| 50 000 | 50 000 |

| Начальный остаток | Обороты за период | Конечный остаток | |||

| Дт | Кт | Дт | Кт | Дт | Кт |

| 50 000 | 50 000 |

| Начальный остаток | Обороты за период | Конечный остаток | |||

| Дт | Кт | Дт | Кт | Дт | Кт |

| 50 000 | 100 000 | 50 000 |

В случае отсутствия зачета аванса ОСВ примет вид:

| Начальный остаток | Обороты за период | Конечный остаток | |||

| Дт | Кт | Дт | Кт | Дт | Кт |

| 50 000 | 50 000 |

| Начальный остаток | Обороты за период | Конечный остаток | |||

| Дт | Кт | Дт | Кт | Дт | Кт |

| 50 000 | 50 000 |

| Начальный остаток | Обороты за период | Конечный остаток | |||

| Дт | Кт | Дт | Кт | Дт | Кт |

| 50 000 | 50 000 | 50 000 | 50 000 |

Учет материалов по 10 счету в 1С

Требование накладная — производит списание материалов в производство, в том числе по давальческой схеме.

Поступление товаров и услуг — для формирования проводок по оприходованию материалов на склад. Обратите внимание на настройки счетов учета — для номенклатуры должен быть установлен 10 счет. Возможно поступление давальческого сырья (вид операции документа тогда будет «Материалы в переработку»)

Списание товаров — делает возможным формирование проводок по списанию материалов по причине порчи или утери. Документ можно ввести на основании инвентаризации, так и без неё.

План счетов. Счет 07 «Оборудование к установке»

Бухгалтерский учет ~ план счетов >>

Счет 07 «Оборудование к установке» предназначен для обобщения информации о наличии и движении технологического, энергетического и производственного оборудования (включая оборудование для мастерских, опытных установок и лабораторий), требующего монтажа и предназначенного для установки в строящихся (реконструируемых) объектах. Этот счет используется организациями-застройщиками.

К оборудованию, требующему монтажа, также относится оборудование, вводимое в действие только после сборки его частей и прикрепления к фундаменту или опорам, к полу, междуэтажным перекрытиям и прочим несущим конструкциям зданий и сооружений, а также комплекты запасных частей такого оборудования. В состав этого оборудования включаются контрольно-измерительная аппаратура или другие приборы, предназначенные для монтажа в составе устанавливаемого оборудования.

На счете 07 «Оборудование к установке» не учитывается оборудование, не требующее монтажа: транспортные средства, свободно стоящие станки, строительные механизмы, сельскохозяйственные машины, производственный инструмент, измерительные и другие приборы, производственный инвентарь и др. Затраты на приобретение оборудования, не требующего монтажа, отражаются непосредственно на счете 08 «Вложения во внеоборотные активы» по мере поступления их на склад или в другое место хранения.

Оборудование к установке принимается к бухгалтерскому учету по дебету счета 07 «Оборудование к установке» по фактической себестоимости приобретения, складывающейся из стоимости по ценам приобретения и расходов по приобретению и доставке этих ценностей на склады организации.

Приобретение оборудования за плату у других организаций и лиц отражается по дебету счета 07 «Оборудование к установке» в корреспонденции со счетом 60 «Расчеты с поставщиками и подрядчиками» или др.

Принятие к бухгалтерскому учету оборудования, внесенного учредителями в счет их вкладов в уставный (складочный) капитал организации, отражается по дебету счета 07 «Оборудование к установке» и кредиту счета 75 «Расчеты с учредителями».

Поступление оборудования к установке может быть отражено с использованием счета 15 «Заготовление и приобретение материальных ценностей» или без использования его в порядке, аналогичном порядку учета соответствующих операций с материалами.

Стоимость оборудования, сданного в монтаж, списывается со счета 07 «Оборудование к установке» в дебет счета 08 «Вложения во внеоборотные активы». При этом завезенное на строительную площадку оборудование, требующее монтажа, подрядчик принимает на забалансовый учет по счету 005 «Оборудование, принятое для монтажа». Стоимость этого оборудования или его частей, сданных в монтаж, подрядчик снимает с забалансового учета по счету 005 «Оборудование, принятое для монтажа». Стоимость оборудования, переданного подрядчику, монтаж и установка которого на постоянном месте эксплуатации фактически не начаты, не снимается с учета у застройщика.

При продаже, списании, передаче безвозмездно и др. оборудования к установке его стоимость списывается в дебет счета 91″Прочие доходы и расходы».

Аналитический учет по счету 07 «Оборудование к установке» ведется по местам хранения оборудования и отдельным его наименованиям (видам, маркам и т.д.).

Счет 07 «Оборудование к установке» корреспондирует со счетами

| по дебету | по кредиту |

| 15 Заготовление и приобретение материальных ценностей 23 Вспомогательные производства 60 Расчеты с поставщиками и подрядчиками 66 Расчеты по краткосрочным кредитам и займам 67 Расчеты по долгосрочным кредитам и займам 71 Расчеты с подотчетными лицами 75 Расчеты с учредителями 76 Расчеты с разными 79 Внутрихозяйственные 80 Уставный капитал 86 Целевое финансирование 91 Прочие доходы и расходы | 08 Вложения во внеоборотные активы 23 Вспомогательные производства 76 Расчеты с разными дебиторами и кредиторами 79 Внутрихозяйственные расчеты 80 Уставный капитал 91 Прочие доходы и расходы 94 Недостачи и потери от порчи ценностей 99 Прибыли и убытки дебиторами и кредиторами расчеты |

Бухгалтерский учет ~ план счетов >>

Бухгалтерские проводки по восстановлению основных средств

Первоначальная стоимость может увеличиваться, если проведены работы по восстановлению ОС (модернизации, реконструкции и дооборудованию). Порядок учета таких операций отличается в зависимости от того, чьими силами эта модернизация проводится: сторонней организации или самостоятельно. Если модернизацию проводит сторонняя организация-подрядчик, то расходы по таким работам отражают по Дт счета 08 в корреспонденции со счетом 60 «Расчеты с поставщиками и подрядчиками». В этом случае формируют проводки:

Дт 08 Кт 60 — отражена стоимость работ подрядчика;

Дт 19 Кт 60 — выделен НДС.

Если работы выполняются самостоятельно, то расходы по дооборудованию учитывают на счете 08 в корреспонденции со счетами учета затрат (10, 70, 69 и т. д.). При этом формируются записи:

Дт 08 Кт 10 (70, 69 и т. д.) — отражены затраты на модернизацию ОС.

По окончании работ суммы, накопленные на счете 08, списывают в Дт счета 01, увеличивая, таким образом, первоначальную стоимость актива.

Подробнее об особенностях БУ и НУ ОС читайте в статье «Модернизация основных средств — бухгалтерский и налоговый учет».

Проводки по основным средствам

В данной статье предлагаю разобраться с основными средствами. Немного пройдемся по ключевым моментам основных средств и рассмотрим проводки.

Основные средства — это дорогостоящее имущество (более 40 тыс. руб.), которое используется в производственной или управленческой деятельности компании, используется для получения дохода, но не для перепродажи. Срок полезного использования более 12 месяцев.

. Имущество, стоимостью до 40 тыс. руб. можно списать на расходы единовременно . В налоговом учете такое имущество не относится к основным средствам. Но все же стоит закрепить это положение в Вашей учетной политике.

К основным средствам можно отнести.

Учет ОС ведется на счёте 01 «Основные средства». Но при этом есть ещё один счёт – 08 «Вложения во внеоборотные активы», на котором надо собирать затраты по приобретению имущества. Сюда могут входить и траты на доставку, и на монтаж, и иные расходы. Покажем это проводками:

Дебет 08 Кредит 60 (76) – покупка ОС у продавца;Дебет 08 Кредит 23 (26,70, 76..) – дополнительные затраты, которые включают в первоначальную стоимость.

После сбора всех трат на покупку ОС, его ставят на учёт – переносят на 01 счёт. В 1С делается операция Ввод в эксплуатацию ОС.

Дебет 01 Кредит 08 – принято к учёту и введено в эксплуатацию ОС.

Если ОС получаем безвозмездно, то используем счёт 98 «Доходы будущих периодов» субсчёт 98-2 для безвозмездных поступлений. Тогда поступление ОС в компании будет выглядеть так:

Дебет 08 Кредит 98-2 – рыночная стоимость имущества, которое поступило безвозмездно.

По общим правилам на том же 08 счёте надо собирать затраты для доведения средства к готовности. После окончательной подготовки и сбора всех затрат надо сделать перенос ОС с 08 на 01 счёт.

Процессу использования основных средств сопутствует процесс постепенного переноса их стоимости на затраты, т.е. амортизация.

Амортизацию начинают начислять с месяца, следующего за месяцем, в котором ОС было поставлено на учет.

оплатили ОС в августе, ввели в эксплуатацию в в сентябре,

значит амортизацию следует начислять с октября.

Есть несколько способов начисления амортизации, причем они отличаются в бухгалтерском и в налоговом учете.

Но для любого из способов начисления амортизации ОС надо знать срок полезного использования данного ОС, т.е. период, в течение которого будет начисляться амортизация.

Этот срок можно взять из:

- Классификации ОС, утвержденной Постановлением Правительства РФ от 01.01.2002г.;

- рекомендаций изготовителя или технических условий (если данного ОС нет в Классификации).

В Классификации ОС в зависимости от срока полезного использования объединены в 10 групп. Кроме того, для ОС, входящих в 8 — 10 амортизационные группы, в обязательном порядке должен применяться линейный метод.

Для каждого ОС выбранный срок полезного использования надо оформить приказом руководителя.

Способ начисления амортизации ОС Вы закрепляете в своей учетной политике.

В бухгалтерском учете начисление амортизации ведется по счету 02 «Амортизация основных средств». Независимо от способа начисления амортизации проводка будет такой:

Дебет 20 (23, 26…) Кредит 02 – начислена амортизация за месяц.

Дебет 01 Кредит 01 – показана остаточная стоимость ОС;Дебет 02 Кредит 01 – показана амортизация, которую начисляли при эксплуатации.

Отдельно надо показать доходы и расходы от продажи имущества:

Дебет 62 (76) Кредит 91-1 – выручка от продажи;Дебет 91-2 Кредит 10 (60, 76…) – показаны расходы, возникшие из-за выбытия ОС.

Остаточная стоимость проданного ОС включается в состав прочих расходов.

Дебет 91-2 Кредит 01 – отражена остаточная стоимость ОС в составе прочих расходов;

Для ликвидации ОС составляется акт. Остаточную стоимость и затраты по ликвидации отражаются в составе прочих расходов.

Дебет 02 Кредит 01 – показана амортизация, которую начисляли при эксплуатации.

Дебет 01 Кредит 01 – показана остаточная стоимость ОС;Дебет 91-2 Кредит 01 – списана остаточная стоимость ОС на основании акта о списании.

Если ликвидация происходит силами самой организации

Дебет 23 (91/2) Кредит 70 (69, 68 ,10. )

Ликвидация с помощью подрядчика

Дебет 91 / 2 К 60 — учтены расходы на ликвидацию, выполненную подрядным способом.

Затраты по ликвидации относятся к внереализационным расходам.

Оприходование материалов, оставшихся после ликвидации ОС

Дебет 10 Кредит 91 «доходы»

Теперь, Вы знаете:

- что относится к основным средствам;

- какими проводками оформить поступление ОС;

- каким способом начислять амортизацию;

- с какого месяца надо начислять амортизацию;

- как определить и утвердить срок полезного использования ОС;

- какими проводками оформить выбытие ОС.

Надеюсь, что данная статья поможет Вам.

Виды и особенности проводок

Бухгалтерские проводки можно условно поделить на два типа:

- простые (состоят из одной записи);

- сложные (включают сразу несколько).

При этом сам механизм отражения не меняется, цифровое выражение проведенной операции (или ее части) отражается в виде двойной записи по дебету одного из бухсчетов и кредиту другого. Количество таких записей для фиксации определенного хозяйственного факта зависит от его экономического смысла, например:

- простыми бухгалтерские проводки называют, если вся суть операции может быть отражена с помощью одной записи (это, обычно, применимо к событиям, которые фиксируются на активных счетах «51 – Касса», «52-Расчетные счета» и тому подобные);

- сложной проводка становится, если в рамках одной хозоперации предполагается сразу несколько разноплановых записей (это касается таких событий как обмен валюты и учет ее балансовой стоимости, бартерные операции, определение финансового результата или строительство объекта основных средств).