Учет товаров в бухгалтерском учете

Содержание:

- Куда деваются средства, перестающие быть основными

- Учет инструментов и хозяйственного инвентаря в составе МПЗ и проводки к нему

- Терминология

- Сбыт

- Сопутствующие понятия

- Учет товаров. Методические указания по бухгалтерскому учету товаров

- 1С: Торговля и склад

- Штрафы за искажения бухгалтерского и налогового учета

- Реализация ОС

- Атол Sigma

- Главный бухгалтер

- Последующая оценка

- Опт и розница

Куда деваются средства, перестающие быть основными

Отслужившие свое материальные активы уходят из организации путем выбытия. Это может произойти в случае:

- списания, так как актив стал непригодным к дальнейшей эксплуатации с целью получения прибыли;

- продажи в другую организацию;

- передачи безвозмездно на сторону;

- перемещения как части вклада в уставный капитал другого юрлица;

- обмена и др.

Основное средство не будет считаться выбывшим, если его просто переместили из одного подразделения организации в другое. Также никто не будет списывать актив, если он просто временно не используется.

При выбытии стоимость материального основного средства должна быть списана по бухгалтерскому учету, что в обязательном порядке отражается в составе доходов и расходов. При этом расходами будут считаться затраты на выбытие – утилизацию, вывоз, списание и т.д., а доходами – сумма от продажи, стоимость полученных неденежных эквивалентов в качестве мены и пр.

С 1 числа каждого месяца учет будет производиться с учетом изменений в составе основных средств.

ВАЖНО! Если средство выбыло в середине учетного периода, новые начисления амортизации будут произведены все равно с начала следующего месяца. Источник

Источник

Учет инструментов и хозяйственного инвентаря в составе МПЗ и проводки к нему

Инвентарь со сроком полезного использования до 12 месяцев нужно учитывать в составе МПЗ. Причем независимо от его стоимости.

Он приходуется на склад организации на основании соответствующей первички:

ТН (ТОРГ-12);

приходника по форме М-4 (можно заменить соответствующим штампом на накладной продавца).

После этого на оприходованные объекты заводят карточки учета, используя, к примеру, форму М-17.

Какие именно данные заполняют в форме М-17 читайте в ст. «Карточка складского учета материалов — бланк и образец».

В этот момент в бухгалтерском учете делается запись по дебету счета 10.9. Корреспондирующий счет зависит от способа поступления МПЗ в организацию.

Важно! Разъяснения от КонсультантПлюс (новый порядок с 2021 года)На каждую отчетную дату запасы в общем случае должны отражаться в учете по наименьшей из величин (п. 28 ФСБУ 5/2019):фактической себестоимости;чистой стоимости продажи….Превышение фактической себестоимости запасов над их ЧСП считается обесценением запасов

При наличии обесценения необходимо создать резерв под обесценение запасов (п. 30 ФСБУ 5/2019). Определить чистую стоимость продажи и создать резерв вам помогут рекомендации экспертов К+. Пробный доступ можно оформить бесплатно.

Во время передачи инструментов и принадлежностей со склада для нужд организации оформляют требование-накладную по форме М-11. Также в качестве первичных учетных документов используют формы М-8, М-15 (утвержденные постановлением Госкомстата России от 30.10.1997 № 71а).

Какие именно данные указывают при заполнении форм М-11, М-15, читайте в статьях:

- «Порядок заполнения формы М-11 требование-накладная»;

- «Унифицированная форма № М-15 — бланк и образец».

Чтобы передать специальные инструменты со склада, необходимо предварительно установить лимиты, которые разрабатываются организацией по решению руководителя.

Форма М-8, лимитно-заборная карта, применяется как для отпуска специальных инструментов, так и для контроля соблюдения лимита. Ее выписывают в 2 или 3 экземплярах.

В системе КонсультантПлюс вы можете скачать бланк формы М-8 и посмотреть образец его заполнения. Получите пробный бесплатный доступ и переходите к документам.

Способ списания инвентаря в производство необходимо закрепить в УП организации (п. 36 ФСБУ 5/2019):

- по себестоимости каждой единицы запасов;

- ФИФО;

- по средней себестоимости.

В случае если МПЗ испорчены или потеряны, составляют акт списания с указанием причины выбытия, а потери списывают.

Подробнее о списании читайте в статье «Порядок списания материалов в бухгалтерском учете (нюансы)».

Списание инвентаря в учете отражается следующими бухгалтерскими проводками.

Рассмотрим учет инвентаря в составе МПЗ на примере.

Пример

ООО «ЛЕС» в феврале приобрело для работников компьютерные стулья (5 штук) стоимостью 16 155 руб., в т. ч. НДС — 2 464,32 руб.

В УП организации указано, что для целей БУ объекты ОС стоимостью менее 40 000 руб. списывают на расходы при их передаче в эксплуатацию. Одновременно с этим делают запись на забалансовом счете 012 «Материалы, переданные в эксплуатацию». Как только стулья доставили, бухгалтер списал их стоимость на расходы и отразил их передачу в эксплуатацию на забалансовом счете.

В октябре руководством ООО «ЛЕС» было принято решение переехать в новый офис, в котором уже была вся необходимая мебель. В связи с этим было решено продать стулья одному из работников. Сумма сделки составила 11 150 руб. (в т. ч. НДС — 1 700,85 руб.).

В бухгалтерском учете были сделаны следующие проводки.

В феврале:

- Дт 10.9 Кт 60 — 13 690,68 руб. (приходуем компьютерные стулья);

- Дт 19 Кт 60 — 2 464,32 руб. (начисляем НДС);

- Дт 68 Кт 19 — 2 464,32 руб. (принимаем НДС к вычету);

- Дт 26 Кт 10.9 — 13 690,68 руб. (учитываем в затратах стоимость компьютерных стульев);

- Дт 012 — 13 690,68 руб. (учитываем компьютерные стулья, переданные в эксплуатацию).

В октябре:

- Дт 62 Кт 91.1 — 11 150 руб. (отражаем выручку от продажи компьютерных стульев);

- Дт 91.2 Кт 68 — 1 700,85 руб. (начисляем НДС с выручки);

- Кт 012 — 13 690,68 руб. (списываем проданные компьютерные стулья).

При формировании расчета по налогу на прибыль за 12 месяцев ООО «ЛЕС»:

- включаем в расходы за февраль стоимость компьютерных стульев, отнесенную в затраты, — 13 690,68 руб.;

- включаем в доходы выручку от реализации компьютерных стульев — 8 474,58 руб.

Терминология

Основные понятия разъясняются в Государственном стандарте Р 51303-99, утвержденном Постановлением Госстандарта и введенным в действие с 2000 года. В соответствии с ним торговлей называют вид коммерческой деятельности, который связан с куплей и сбытом продукции и оказанием покупателям услуг. Оптовый режим предполагает приобретение изделий с последующей их перепродажей либо профессиональным применением. Под розничной следует понимать торговлю и оказание услуг потребителям для семейного, личного, домашнего пользования, не связанного с коммерческой деятельностью. Комиссионный режим предполагает передачу третьим лицам продукции по договорам комиссии для осуществления с ними предпринимательских операций.

Сбыт

Отпуск и учет товара в магазине осуществляется по накладной. В качестве типовой формы может служить бланк М-15. Предприятия, задействованные в разных производственных отраслях, используют для оформления специализированные формы накладных и прочих первичных документов. В них присутствуют обязательные реквизиты, отражаются основные свойства и характеристики отгружаемых изделий, наименование подразделения компании, который осуществляет отпуск, название покупателя и основание для передачи ему продукции. Накладная заполняется в соответствии с распоряжением руководителя предприятия либо лица, уполномоченного им, а также договора с заказчиком (покупателем).

Сопутствующие понятия

Проанализируем ключевые термины, непосредственно связанные с основными средствами.

В зависимости от того, какие действия производят предприниматели со своими основными средствами, можно выделить несколько важных понятий.

Ревизия. Для учета основных средств используется термин «инвентарный объект» – это единичный актив, часть основных средств, рассматриваемая как отдельная самостоятельная величина. Таковой могут служить: отдельный объект со своими атрибутами; конструкция, предусмотренная для выполнения той или иной обособленной функции; комплекс объектов, составляющий единое целое, предназначенный для определенной деятельности.

Преумножение

Предприятие, стремясь расширить свою деятельность, уделяет внимание приобретению основных средств, их созданию, модернизации, улучшению и т.п. Затраты, предназначенные на подобные нужды, называются капитальными вложениями

Амортизация. Любая вещь со временем утрачивает часть полезных свойств, а значит, теряет в стоимости. Регулярное вычитание этой потери, то есть учет амортизации, называется установлением остаточной стоимости. После того, как произведен вычет по амортизации, остаются чистые основные средства.

Повышение эффективности. Если инвентарные объекты подлежат восстановлению и исправлению, производится их ремонт: текущий – сменяются изношенные части, для которых такая замена изначально предусмотрена; средний – объект разбирается и восстанавливается в той части, где это возможно; капитальный – полная замена всех изношенных элементов или их реставрация.

Учет товаров. Методические указания по бухгалтерскому учету товаров

на сумму 3250 руб.;

В конце месяца организация на основании итогов проведенной инвентаризации определила, что было продано 160 банок краски.

Вариант 1. Учетной политикой организации «А» закреплено, что списание реализованного товара производится методом ФИФО.

Вариант 2. Учетной политикой организации «А» закреплено, что списание реализованного товара производится по средней себестоимости.

Задание. Отразить операции на счетах бухгалтерского учета. Определить стоимость проданного товара, рассмотрев два варианта учетной политики.

Задача 3.5. Организация «А», торгующая лакокрасочными материалами, получила партию краски в количестве 500 банок, затраты на приобретение которой составили:

Договорная стоимость краски — 41300 руб. (в том числе НДС — 6300 руб.).

Стоимость услуг посредника — 1180 руб. (в том числе НДС — 180 руб.).

Учетной политикой организации «А» определено, что учет товаров ведется по учетным ценам — учетная цена краски составляет 65 руб.

В организации «А» остаток краски на начало отчетного периода на счете 41 «Товары» составлял — 14 000 руб., сумма отклонений, числящихся на счете 16, — 500 руб.

Задание. Отразить в бухгалтерском учете данные хозяйственные операции. Определить финансовый результат от продажи.

Тестовые задания к теме Методы учета товаров

Тест 1

Задание: найдите правильный вариант ответа из трех предложенных.

Вопрос: накладная относится к документам:

А) приходным;

Б) расходным;

В) приходно-расходным.

Тест 2

Задание: найдите правильный вариант ответа из трех предложенных.

Вопрос: товарный раздел товарно-транспортной накладной заполняется:

А) поставщиком;

Б) покупателем;

В) транспортной организацией.

Тест 3

Задание: найдите правильный вариант ответа из трех предложенных.

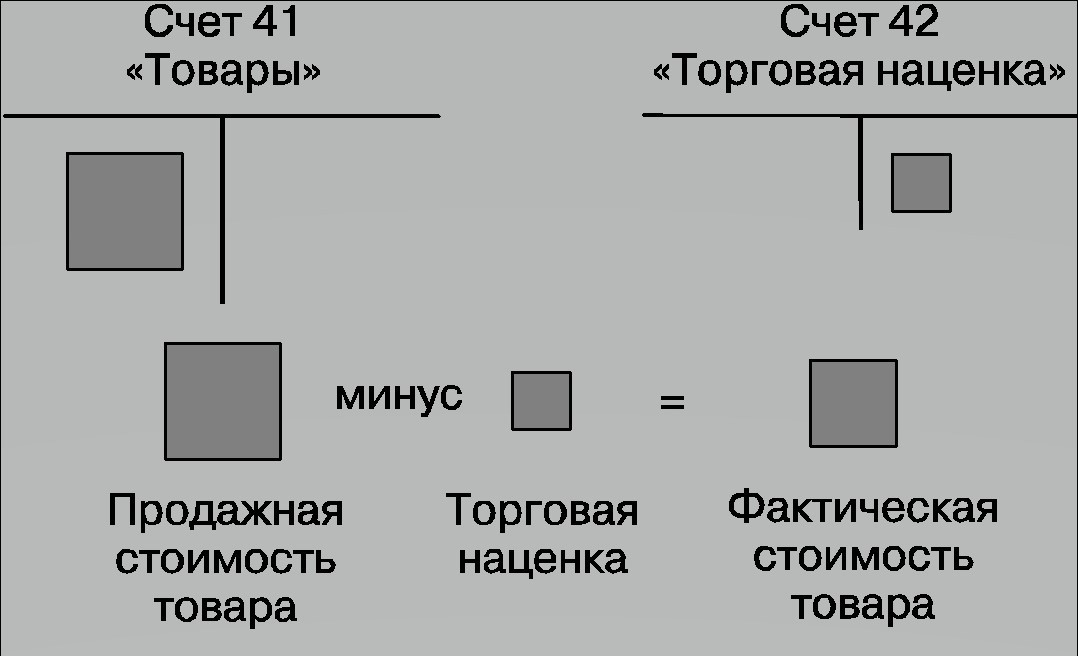

Вопрос: на счете 42 «Торговая наценка» отражается:

А) торговая наценка на поступившие товары;

Б) скидка, предоставляемая поставщиками;

В) п.А и п.Б.

Тест 4

Задание: найдите правильный вариант ответа из пяти предложенных.

Вопрос: в состав розничного товарооборота включается стоимость:

А) товаров, проданным конечным потребителям – населению и юридическим лицам, их обособленным подразделениям за наличный расчет;

Б) товаров, проданных покупателю и предназначенных для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью;

В) стеклянной посуды, проданной с товаром населению, за вычетом стоимости возвращенной населением порожней стеклянной посуды, а также стоимости стеклопосуды, принятой от населения в обмен на товары;

Г) п.А, п.Б и п.В.

Д) п.Б и п.В.

Тест 5

Задание: найдите правильный вариант ответа из пяти предложенных.

Вопрос: выручка принимается к бухгалтерскому учету в сумме, исчисленной в денежном выражении, равной величине поступления:

А) денежных средств;

Б) иного имущества;

В) дебиторской задолженности;

Г) п.А, п.Б и (или) п.В;

Д) п.А и п.Б.

Тест 6

Задание: найдите правильный вариант ответа из трех предложенных.

Вопрос: расчет валового дохода на основе общего товарооборота производится в тех случаях, когда:

А) на все товары устанавливается один и тот же процент торговой наценки;

Б) все товары облагаются по одной ставке НДС;

В) отсутствует аналитический учет товаров с разными процентами торговой наценки.

Тест 7

Задание: найдите правильный вариант ответа из трех предложенных.

Вопрос: при расчете среднего процента валового дохода учитывается торговая наценка на:

А) остаток товаров на начало отчетного месяца и поступившие за месяц товары;

Б) выбывшие товары в результате их возврата поставщикам, списания, порчи и т.д.;

В) п.А и п.Б.

Тест 8

Задание: найдите правильный вариант ответа из трех предложенных.

Вопрос: валовой доход от продажи товаров для предприятий розничной торговли представляет собой:

А) реализованную торговую наценку;

Б) прибыль;

В) выручку от продажи товаров.

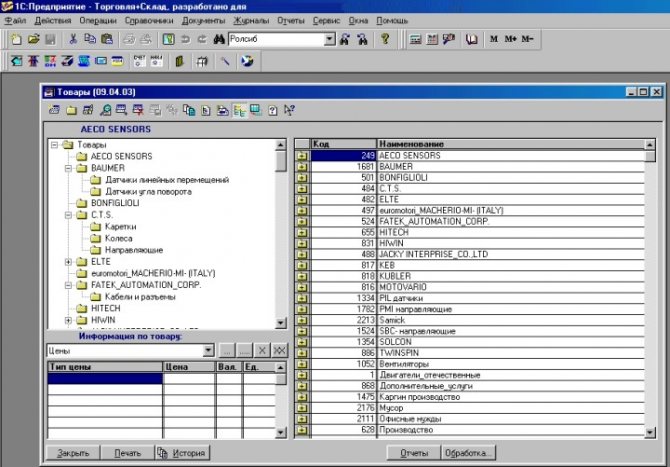

1С: Торговля и склад

Система торгового и складского учета, входящая в программу “1С: Предприятие 8”. Ориентирована, в первую очередь, на крупный бизнес с большой номенклатурой товаров и производственных процессов.

Достоинства “1С: Торговля и склад”:

- полная автоматизация складских и торговых операций любого типа;

- автоматизация оптовой и розничной торговли;

- разветвленная настраиваемая система: товароучет можно распределить по разным структурным подразделениям предприятия. Если у вас несколько цехов, отделов и подотделов, “1С” — именно то, что нужно;

- автоматическое ведение документооборота;

- функция резервирования товаров на складе;

- учет комиссионных товаров;

- учет кредитов, в том числе и валютных;

- ведение учета импортных товаров по ГТД;

- контроль расчетов в иностранной валюте с заграничными контрагентами;

- обмен данными с банками и налоговой;

- интеграция с онлайн-кассами и другим торговым оборудованием;

- другие функции.

Клиентская лицензия “1С: Предприятие” у партнерских компаний стоит около 6300 рублей на 1 рабочее место. Есть облачные варианты, а также корпоративные решения.

Штрафы за искажения бухгалтерского и налогового учета

Почти каждый бизнесмен закупает множество видов товаров или материалов. Например, если он торгует продуктами питания, то он приобретает их от разных производителей, в различной расфасовке и т.д.

Для производства также необходимо немало видов сырья, которые отличаются по своим видам и свойствам. Это может быть листовой металл или пластик, крепежные элементы, электронные компоненты, различные химические вещества и т.п.

Если поставить разнородные материалы или товары на учет по одной позиции, то невозможно будет адекватно оценить их при списании. Следовательно – себестоимость продукции, товара или услуги будет определена неверно.

При ЕНВД и УСН «Доходы» затраты, в том числе и материальные, не влияют на налоговую базу. Но организации, которые работают на этих режимах, все равно обязаны вести бухучет, в том числе списывать ТМЦ.

За искажения бухучета предусмотрен штраф для руководителя в размере до 10 тыс. руб. по ст. 15.11 КоАП. При повторном нарушении штраф вырастет до 20 тыс. руб., также виновный может быть дисквалифицирован на срок до двух лет.

Реализация ОС

Нормативное регулирование

Реализацией признается передача права собственности на товар (в т.ч. и на ОС) на возмездной основе (ст. 39 НК РФ). При этом организации должны учесть доходы и расходы, связанные с приобретением и продажами.

Доходы:

- В БУ выручка от реализации ОС относится к прочим доходам и отражается по кредиту счета 91.01 «Прочие доходы» (п. 31 ПБУ 6/01, п. 7 ПБУ 9/99, план счетов 1С). Доходы признаются в момент перехода права собственности на основное средство (п. 12 ПБУ 9/99).

- В НУ доходом является выручка от реализации ОС без НДС (п. 1 ст. 248 НК РФ). Дата получения дохода при методе начисления — дата перехода права собственности на ОС (п. 1 ст. 39 НК РФ, п. 3 ст. 271 НК РФ).

Расходы:

- В БУ это остаточная стоимость ОС и расходы, связанные с его реализацией (демонтаж, транспортировка, оценка и др.)(п. 5, п. 9 ПБУ 10/99). Расходы в БУ отражаются по дебету счета 91.02 «Прочие расходы» (п. 31 ПБУ 6/01, п. 11 ПБУ 10/99, план счетов 1С).

- В НУ в сумму расходов, уменьшающих доходы от реализации, также, как и в БУ, включают остаточную стоимость ОС и расходы, связанные с его реализацией (ст. 249 НК РФ, пп. 1 п. 1 ст. 268 НК РФ).

НДС

Реализация ОС подлежит обложению налогом на добавленную стоимость на дату отгрузки (передачи) ОС (п. 3 ст. 38 НК РФ, п. 1 ст. 39 НК РФ, пп. 1 п. 1 ст. 146 НК РФ, ст. 147 НК РФ).

Особенности исчисления налоговой базы и применяемая ставка НДС зависят от того, как учитывался входящий НДС при приобретении ОС:

- НДС не включался в стоимость ОС (п. 1 ст. 154 НК РФ):

- налоговая база — договорная стоимость реализуемого ОС;

- ставка НДС — 20%.

- НДС включался в стоимость (если реализованное ОС было приобретено у неплательщика НДС) (п. 3 ст. 154 НК РФ):

- налоговая база — прибыль от реализации ОС, представляющая разницу между договорной стоимостью реализуемого ОС и его остаточной стоимостью;

- ставка НДС — 20/120%.

При реализации ОС восстанавливать НДС, принятый к вычету при покупке, не надо, даже если ОС продано с убытком (п. 3 ст. 170 НК РФ, Письмо Минфина РФ от 15.01.2015 N 03-07-11/422).

Сумма начисленного НДС отражается по Дт 91.02 «Прочие расходы» в корреспонденции с Кт 68.02 «Налог на добавленную стоимость».

Учет в 1С

Реализация ОС оформляется документом Передача ОС в разделе ОС и НМА — Выбытие основных средств — Передача ОС.

В шапке документа указывается:

- Событие ОС — описание события по передаче ОС. В нашем примере — Продажа, имеющая Вид события ОС — Передача;

- Договор — документ, по которому ведутся расчеты с покупателем, Вид договора — С покупателем.

В нашем примере расчеты по договору ведутся в рублях PDF. В результате выбора такого договора в документе Передача ОС автоматически устанавливаются следующие субсчета для расчетов с покупателем:

- Счет расчетов — 62.01 «Расчеты с покупателями и заказчиками»;

- Счет авансов — 62.02 «Расчеты по авансам полученным».

На вкладке Основные средства указывается:

- Основное средство — реализуемое ОС, выбирается из справочника Основные средства;

- Счет доходов — 91.01 «Прочие доходы»;

- Субконто — аналитическая статья учета прочих доходов и расходов, выбирается из справочника Прочие доходы и расходы, Вид статьи — Реализация основных средств;

- Счет НДС — 91.02 «Прочие расходы»;

- Счет расходов — 91.02 «Прочие расходы». Для аналитического учета по счету учета прочих расходов будет подставляться то же Субконто, что и для прочих доходов.

Проводки по документу

Документ формирует проводки:

- Дт 62.01 Кт 91.01 — выручка от реализации ОС;

- Дт 91.02 Кт 01.09 — списание остаточной стоимости;

- Дт 91.02 Кт 68.02 — начисление НДС с реализации ОС;

- Дт 26 Кт 02.01 — начисление амортизации за месяц выбытия ОС;

- Дт 02.01 Кт 01.09 — списание накопленной амортизации для определения остаточной стоимости;

- Дт 01.09 Кт 01.01 — списание первоначальной стоимости для определения остаточной стоимости;

Расчет ежемесячной суммы амортизации:

Расчет финансового результата:

Документальное оформление

Организация должна утвердить формы первичных документов, в т.ч. документа реализации ОС и форму инвентарной карточки для учета ОС. В 1С используется Акт о приеме-передаче ОС (ОС-1) и Инвентарная карточка ОС (ОС-6).

Бланк можно распечатать по кнопке Печать — Акт о приеме передачи ОС (ОС-1) документа Передача ОС. PDF

На основании данного акта производится запись о выбытии в инвентарной карточке реализованного ОС, которая прилагается к акту о приеме и передачи ОС (п. 81 Методических указаний по бухгалтерскому учету ОС, утв. Приказом Минфина РФ от 13.10.2003 N 91н).

Бланк можно распечатать по кнопке Инвентарная карточка ОС (ОС-6) справочника Основные средства. PDF

- стр. 010 — количество выбывших ОС;

- стр. 020 — количество выбывших ОС с убытком;

- стр. 030 — выручка от реализации ОС;

- стр. 040 — остаточная стоимость ОС;

- стр. 060 — убыток от реализации ОС.

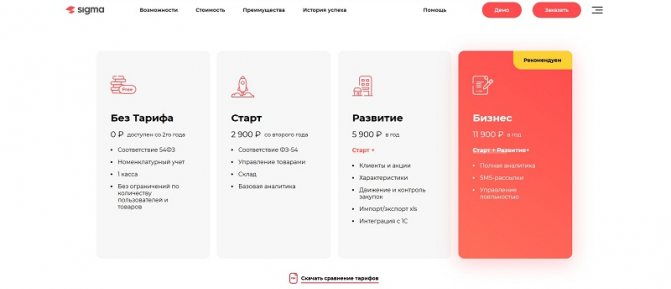

Атол Sigma

Популярный сервис по автоматизации продаж. Решение подходит для всех основных видов бизнеса: стационарный магазин, дистанционная торговля, салон красоты.

Возможности Атол Sigma:

- управление заказами, ценами и скидками;

- возможность подтверждения алкогольных накладных в системе ЕГАИС;

- упрощенная инвентаризация складских остатков;

- отчеты и аналитика;

- неограниченное место на сервере для хранения информации;

- интеграция с 1С и excel;

- возможность управления ценами;

- возможность составлять технологические карты и управлять свойствами товаров;

- простой и удобный поиск по базе товаров при помощи системы фильтров;

- учет финансовых показателей, мониторинг поставщиков товаров.

Тарифные планы:

- пакет “Старт”, стоимостью от 2900 рублей в год. Включает в себя оборудование и программное обеспечение. Система товароучета на этом тарифе отсутствует;

- тарифный план “Развитие”. Также предусматривает покупку оборудования и программного обеспечения. В тариф входит система складского учета и аналитики, интеграция с “1С” и экспорт документов в XLS и CSV, а также эквайринг. Стоимость тарифного плана “Развитие” — от 5900 рублей в год;

- тарифный план “Бизнес” стоимостью от 11900 рублей в год. В пакет входит то же, что и в тариф “Развитие”, плюс возможность составления технологических карт, возможность управления сетью франшиз и выгрузка базы товаров после окончания срока действия подписки. Кроме этого есть функция управления программами лояльности;

- бесплатный пробный тариф, доступный со второго года использования.

Главный бухгалтер

Статус главного бухгалтера в Российской Федерации

Главный бухгалтер — начальник бухгалтерии, подчиняющийся непосредственно руководителю предприятия. Он несёт ответственность за формирования учётной политики, ведение бухгалтерского учёта и формирование финансовой отчётности. Распоряжения главного бухгалтера, касающиеся оформления хозяйственных операций и предоставление в бухгалтерию соответствующей информации и документов, являются обязательными для всех работников хозяйствующего субъекта. Главный бухгалтер в Российской Федерации подписывает второй подписью банковские и кассовые документы, без такой подписи они не принимаются к исполнению. В Российской Федерации назначение, увольнение и перемещение материально ответственных лиц (кассиров, заведующих складами и т. п.) производятся по согласованию с главным бухгалтером.

Главный бухгалтер обязан обеспечивать соответствие хозяйственных операций закону. В Российской Федерации, если существуют расхождения между руководителем предприятия и главным бухгалтером по определению законности отдельной операции, главный бухгалтер ставит в известность руководителя о своих возражениях. Главный бухгалтер подписывает такой сомнительный документ только после вторичного письменного распоряжения руководителя, где последний указывает, что ознакомлен с возражениями главного бухгалтера и не согласен с ними, беря всю ответственность на себя.

В специальной литературе зачастую указываются требования к лицу, претендующему на должность главного бухгалтера (по образованию, квалификации, членству в профессиональных ассоциациях, стажу и опыту работы, наличию или отсутствию судимости). Однако следует понимать, что это лишь рекомендации ; действующее законодательство Российской Федерации не содержит никаких ограничений, касающихся главного бухгалтера, — это должно быть совершеннолетнее дееспособное лицо — и всё. При приеме на работу в России для главного бухгалтера может быть установлен повышенный испытательный срок в 6 месяцев.

Обязанности главного бухгалтера в Российской Федерации

Главный бухгалтер хозяйствующего субъекта обязан обеспечить выполнение следующих функций:

- полный, точный, достоверный и своевременный учёт имущества и обязательств предприятия, операций по их движению;

- учёт издержек производства, исполнения смет доходов и расходов, определение себестоимости продукции;

- определение результатов финансово-хозяйственной деятельности предприятия;

- начисление и выдачу заработной платы и других видов оплаты труда и материального стимулирования,

- контроль правильности расходования фонда заработной платы, установления должностных окладов, соблюдения штатной дисциплины;

- начисление и своевременное перечисление налогов и других обязательных платежей в бюджет;

- погашение в срок банковских кредитов, формирование установленных резервных и других фондов предприятия;

- своевременное взыскание дебиторской и погашение кредиторской задолженности;

- организация своевременного и правильного проведения инвентаризаций имущества, сверок взаиморасчётов с контрагентами;

- оформление (совместно с юридической службой) материалов по недостачам и хищениям денежных средств и других материальных ценностей, контроль за передачей этих материалов в следственные или судебные органы;

- составление достоверной бухгалтерской отчётности на основе первичной документации, представление её в установленные сроки адресатам;

- участие в экономическом анализе финансово-хозяйственной деятельности в целях выявления внутрихозяйственных резервов, предупреждения потерь и непроизводительных расходов,

- участие работников бухгалтерии в разработке и осуществлении мероприятий внутреннего контроля,

- обеспечение сохранности бухгалтерских документов, передачу их в установленных случаях в архив.

Последующая оценка

В соответствии с п.28 ФСБУ 5/2019 запасы необходимо будет оценивать на отчетную дату по наименьшей из двух величин:

-

по фактической себестоимости;

-

чистой стоимости продажи.

Чистая стоимость продажи запасов определяется организацией как предполагаемая цена, по которой организация может продать запасы в том виде, в котором обычно продает их в ходе обычной деятельности, за вычетом предполагаемых затрат, необходимых для их производства, подготовки к продаже и осуществления продажи.

Таким образом, на каждую отчетную дату необходимо будет сравнить фактическую себестоимость запасов и их чистую стоимость. Если фактическая себестоимость запасов будет больше чистой стоимости их продажи, это будет считаться обесценением запасов. Такое возможно, если они морально устареют, потеряют первоначальные качества, снизится рыночная стоимость запасов или сузятся рынки сбыта.

В таких случаях организация должна будет создать резерв под обесценение. Его размер будет равен разнице превышения фактической себестоимости запасов над чистой стоимостью их продажи.

При этом балансовой стоимостью запасов будет их фактическая себестоимость за вычетом резерва. Если чистая стоимость продажи запасов, по которым признано обесценение, будет продолжать снижаться, их балансовая стоимость будет уменьшаться до чистой стоимости продажи путем увеличения резерва. Если чистая стоимость продажи повысится, балансовая стоимость увеличится до чистой стоимости продажи путем восстановления ранее созданного резерва (но не выше их фактической себестоимости).

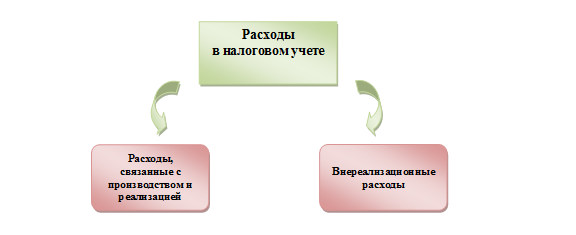

Переходя к налоговому учету запасов, прежде всего, нужно отметить, что главой 25 НК РФ не предусмотрено возможности формирования резерва под снижение стоимости материальных ценностей. В налоговом учете такой резерв не создается, поэтому при создании резерва, а также его восстановлении у организации, для целей исчисления налогооблагаемой прибыли не возникает ни доходов, ни расходов.

При этом разница между бухгалтерской и налоговой стоимостью запасов на конец отчетного периода, возникающая в связи с созданием резерва под обесценение материальных ценностей (не признаваемая расходом в налоговом учете), будет рассматриваться в качестве вычитаемой временной разницы (ВВР), приводящей к образованию отложенного налогового актива (ОНА). При восстановлении суммы резерва и признании в бухгалтерском учете соответствующего дохода (не признаваемого в налоговом учете) вычитаемые временные разницы и отложенный налоговый актив погашаются.

Расчет вычитаемой временной разницы (ВВР):

350 000 – 300 000 = 50 000 руб.

Отложенный налоговый актив (ОНА):

50 000 * 20% = 10 000 руб.

Проводки по начислению отложенного налогового актива (ОНА):

Дт 09 Кт 68.4.1 10 000 руб.

Опт и розница

Торговля, а значит и бухгалтерский учет в ней, традиционно имеет два направления:

- опт;

- розница.

Разница между ними заключается в объемах продаваемой продукции. Розничные продажи предполагают небольшие партии или единичные товары, чаще всего предназначенные для личных нужд населения. Оптовая торговля оперирует крупными партиям. Конечно же, при этом существует разница в бухгалтерском учете. Ведь в рознице сторонами сделки, как правило, выступает организация-продавец и физическое лицо-покупатель, а в оптовой торговле продукцию покупают другие юридические лица или индивидуальные предприниматели. В первом случае практикуется наличный расчет, а во втором — безналичный. Все это нужно учитывать при ведении бухгалтерского учета.