Налог

Содержание:

- В чем разница прямых и косвенных налогов – отличия, примеры

- Страховые взносы — это прямые или косвенные налоги?

- Косвенные налоги: виды и особенности

- Эволюция прямого налогообложенияв России

- Что относят к косвенным налогам

- Прямые налоги

- Страховые взносы

- Ситуация в РФ

- Прямые налоги

- Понятие налога и виды налогов в РФ

- Сравнение косвенных и прямых налогов

- Современная система налогов в РФ

- Отличия от прямого налога

- Итоги и выводы

В чем разница прямых и косвенных налогов – отличия, примеры

Чем отличаются прямые налоги от косвенных? Прежде всего, методом взимания. Роль прямого сбора в формировании казны состоит в том, что он сразу перечисляется в бюджет, составляя его доходную часть. Прямые налоги изымаются непосредственно из дохода налогоплательщика. Косвенные платятся опосредованно.

Прямые и косвенные налоги имеют отличия, которые можно представить в форме таблицы:

| База для сравнения | Прямой | Косвенный |

| плательщик | граждан, организация | конечный потребитель услуг |

| форма уплаты | прямая | через посредника в виде организации или физического лица |

| что облагается | имущество: движимое, недвижимое, водные ресурсы | реализуемая продукция, услуги выполненные работы |

| факторы, влияющие на размер налога | размер полученной прибыли, наличие льгот |

стоимостная характеристика товаров, услуг |

| прозрачность выплат | открытые | закрытого типа |

| возможность уклонения | да | нет |

Прямым налогом является совокупность платежей в бюджет, носящих обязательный характер. Гражданин или организация платят их самостоятельно, напрямую. Прямые налоги, которые касаются доходов физических лиц, выплачиваются работодателем за сотрудников, состоящих у него в штате на официальной основе. Обязанностью гражданина, юр. лица выступает своевременная уплата налогов. За невыполнение обязательства его ожидают штрафы.

Взимание прямых налогов связано с наличием у плательщика конкретного имущества:

- земля;

- недвижимость;

- авто;

- доходы от коммерческой деятельности, ценных бумаг.

Отличие прямых и косвенных сборов состоит в том, что граждане и юридические лица уплачивают их вместе с заполнением декларации, ежемесячно или за каждый год. Особенность косвенного сбора состоит в том, что он включается в конечную цену товаров, услуг. Его плательщиками выступают россияне, ставка НДС (налога на добавочную стоимость) – 20%.

Важно: К прямым налогам не относится акциз. Если проанализировать характер изъятия акциза, то следует сказать, что он относится к косвенным сборам

Изымается в форме надбавки к цене товара и зависит от стоимости товара, услуг и товаров (добавленной). Акциз похож на налог с продаж. Но его отличительным признаком выступает то, что он касается только отдельной продукции. Это табак, спиртное, нефтепродукты.

Страховые взносы — это прямые или косвенные налоги?

Действительно, отнесение страховых взносов к прямым или косвенным налогам — дискуссионный момент. При этом нужно учитывать, что такие взносы бывают нескольких разновидностей:

- Фиксированные взносы ИП, которые он уплачивает за себя.

Это классический вариант прямого налога как результата получения физлицом статуса вследствие транзакции — регистрации в качестве ИП. Предприниматель не вправе перевести обязанность по уплате взносов за себя на кого-то другого.

- Взносы — пенсионные, социальные, медицинские, с зарплаты работников.

Здесь ситуация сложнее. С одной стороны, взносы начисляются на налоговую базу в виде зарплаты как результат транзакции — заключения трудового договора, по которому соответствующие взносы платит именно работодатель.

С другой — работодатель так или иначе закладывает данные взносы в фонд оплаты труда. И если бы взносы не были предусмотрены законодательством, то, вероятно, они «превратились» бы в зарплату работника, которая выдается ему на руки. По крайней мере, такой логики склонны придерживаться экономисты.

Таким образом, правомерно говорить о том, что страховой взнос, уплачиваемый работодателем с зарплаты сотрудника, — пример косвенного налога де-факто. Это недополученный доход сотрудника, и именно его можно считать фактическим плательщиком взноса.

Узнать больше о порядке уплаты косвенных налогов — НДС и акциза — вы можете в статье «Сроки и порядок уплаты косвенных налогов».

***

Прямые налоги — те, что платятся физлицом или хозяйствующим субъектом без возможности фактически предъявить их иным лицам. Косвенные характеризуются наличием такой возможности (и иных механизмов, позволяющих свести к минимуму налоговую нагрузку на плательщика). Основная часть российских налогов — прямые. Косвенных только два — НДС и акцизы, но многие платежи в бюджет обладают фактическими признаками косвенных налогов.

Косвенные налоги: виды и особенности

Формальными плательщиками таких сборов являются индивидуальные предприниматели, а фактическими – третьи лица (потребители произведенных товаров, оказанных услуг или выполненных работ).

Отличительными чертами косвенных сборов выступают:

- оперативность. Сборы должны поступить к государству за короткий период времени (например, временные рамки для НДС – от 1 до 3 месяцев);

- высокая собираемость. Данный тип платежей является неотъемлемой частью налоговых сборов, поэтому выявить образовавшиеся нарушения или отклонения не представляет особой сложности. Причина этому – постоянный мониторинг торговых отношений со стороны государственных органов власти и налоговых служб субъектов.

К косвенным налогам относятся:

НДС (налог на добавленную стоимость). Добавленная стоимость – сумма, играющая главную роль в формировании прибыли продавца. Именно она подлежит обложению налогами со стороны государства и имеет большое значение для экономики любой развитой страны. Так, например, в РФ на долю НДС приходится около 40% от всех налоговых сборов, что существенно превышает суммы, поступающие от прямых сборов. Дополнительное преимущество заключается в том, что уплата НДС происходит при каждой сделке. При этом количество посредников, через которых прошел товар прежде, чем перейти к конечному потребителю, не имеет значения.

На ставку НДС влияет вид товара. Большая часть продукции облагается налогом по ставке 18%, отдельные категории (печатные издания, лекарственные средства и товары, предназначенные для детей) – 10%. Есть и исключительные случаи, когда НДС не оплачивается:

- при экспорте товаров;

- фирма оказывает услуги по перевозке пассажиров;

- организация самостоятельно реализует произведенную продукцию;

- предприятие занимается оказанием услуг в сфере жилищно-коммунального хозяйства.

При этом перечень случаев, освобождающих налогоплательщика от данного вида сборов, строго контролируется и устанавливается государством. Региональные органы власти этот порядок изменить не могут.

Акциз. Также включен в конечную стоимость, однако применим только к производственной сфере.

Таможенная пошлина, взимание которой осуществляется на границе страны. Ее основанием является перемещение товара за пределами государства.

Эволюция прямого налогообложенияв России

В 1930 — Кардинальная налоговая реформа 1932 года, в результате которой была полностью отменена система акцизов, была выполнена в СССР, и все уплаты налогов предприятий (приблизительно 60) были отменены и заменены двумя платежами — налог с оборота и назначения от прибыли. Значительное число налогов на население было также отменено. Необходимо заметить, что налоги на население больше не были очень важны для бюджета, поскольку вся прибыль промышленных и торговых предприятий, за исключением стандартных назначений при формировании из фондов, была снята в доходе государства. С начала войны военный налог, налог на бакалавров, одиноких и граждане маленькой семьи, были наложены, однако налог с оборота — акциз на потребительских товарах остается основной уплатой налогов. В 1954 поступления от него составили 41% доходов бюджета. В, май 1960 отменен налог на зарплату работников и сотрудников. К середине 1980-го. больше чем 90% государственного бюджета СССР были созданы для счета поступлений из предприятий национальной экономики. Налоги на население составили только 7 — 8% всех поступлений бюджета.

На данном этапе система налогообложения была заменена административными (неналоговыми) методами снятия прибыли предприятий и централизованного перераспределения финансовых ресурсов, таким образом, экономические стимулы развития производства подорвали, и стимулирующая функция налогов постепенно атрофировалась в целом.

Реорганизация, которая началась в середине восьмидесятых, объективно привела к возрождению внутреннего налогообложения. Уже в конце попыток восьмидесятых поднять налоговые ставки на прибыли кооперативов были сделаны. 14 июля 1990 Закон СССР “О налогах на предприятия, ассоциации и организации” принят. Согласно этому закону всесоюзные налоги, те, которые установлены: налог на прибыль; налог с оборота; налог на экспорт и импорт; налог на зарплатный фонд колхозников; налог на излишек фондов распределен для потребления; налог на доход, и т.д.

После распада союзного государства и регистрации России как независимое государство в августе 1991 была выполнена крупномасштабная сложная налоговая реформа. В декабре 1991 были подготовлены и приняты: фундаментальное налоговое право “Об Основах Налоговой системы в Российской Федерации” и целого пакета юридических действий — на налоге на добавленную стоимость, налоге на прибыль, к налогу на прибыль, акцизам, и т.д.

В. Г. Пансков характеризует середину 1990-го как период нестабильного налогообложения, когда “правила игры” в налоговой сфере изменялись почти ежегодно, и даже несколько раз в течение года.

Требуется масштабное, подчиненное единой логике реформирование налоговой системы, что и было осуществлено с принятием Налогового кодекса (НК). В целом, несмотря на постоянно вносимые поправки в НК, можно утверждать, что основной этап реформирования налоговой системы России в настоящее время близок к завершению, в результате которого сформирована принципиально новая законодательная база, регламентированы все налоги и сборы, сформирована система налогового администрирования. Основная цель дальнейшего совершенствования налоговой системы, а именно прямого налогообложения, России должна заключаться в повышении эффективности ее функционирования.

Что относят к косвенным налогам

Косвенные налоги относятся к таковым потому, что взимаются они не с производителя, а с конечного покупателя. Косвенный налог включают в стоимость товара или услуги. Применение этих налогов позволяет собирать значительные средства на государственные расходы. Косвенные налоги используют для обложения товаров повышенного спроса.

К косвенным налогам относятся:

- налог на добавленную стоимость;

- акцизы.

Косвенные налоги в виде НДС обеспечивают более 35% всех поступлений в бюджет страны. Это федеральный налог, суть которого заключается в том, что им облагается не вся стоимость произведенного товара или услуги, а только добавленная, появляющаяся на разных стадиях производства.

Данным налогом облагают реализацию большинства товаров и услуг. Налог не взимается со следующих категорий товаров и услуг (ст. 149 НК РФ):

- с некоторых товаров и услуг медицинского назначения (подп. 1 п. 2);

- при предоставлении в аренду помещений для иностранных организаций (п. 1);

- с услуг по медицинскому уходу за гражданином, имеющим соответствующее медзаключение (подп. 3 п. 2);

- с услуг организаций, осуществляющих дошкольное воспитание детей (подп. 4 п. 2);

- с продуктов питания столовых в организациях медицинского и образовательного характера (подп. 5 п. 2);

- с услуг, оказываемых архивными учреждениями (подп. 6 п. 2);

- при перевозке пассажиров в городе или другом поселении (подп. 7 п. 2);

- при оказании ритуальных услуг (подп. 8 п. 2);

- с других видов услуг (подп. 9–34 п. 2).

Список товаров, реализация которых освобождена от НДС, приведен в п. 3 ст. 149 НК РФ. При наличии операций, облагаемых и не облагаемых НДС, фирма обязана осуществлять их раздельный учет. Это же необходимо и в случае использования различных ставок обложения НДС. Используемые для обложения НДС ставки (ст. 164 НК РФ) следующие: 0, 10 и 20%.

Льготную ставку 0% применяют при экспортных операциях, международных перевозках, в космической отрасли, при транспортировке нефти и газа (п. 1).

Ставка 10% предназначена для обложения реализации товаров и услуг:

- продуктового назначения (подп. 1 п. 2);

- для детей (подп. 2 п. 2);

- медицинского назначения (подп. 4 п. 2);

- периодической печати (подп. 3 п. 2);

- при перевозке самолетами и другим воздушным транспортом;

- при приобретении племенного скота.

Реализацию всех остальных товаров и услуг (кроме вышеупомянутых) облагают налогом по ставке 20%.

При доходе за квартал ниже 2 000 000 руб. фирма или ИП имеет право подать заявление и получить освобождение от уплаты НДС .

О том, как получить освобождение от НДС, читайте здесь.

Косвенные налоги в виде НДС самые сложные и противоречивые в применении. Поэтому по ним достаточно много судебных исков.

Косвенные налоги в виде акцизов первоначально предполагали использовать только для обложения товаров, спрос на которые отрицательно сказывается на здоровье приобретающих их людей. Это относится к табачным изделиям и алкоголю. Введением этого налога хотели уменьшить потребление вредных продуктов. Дополнительно его предполагали распространить и на предметы роскоши.

В настоящее время акцизы включены в стоимость следующих товаров (ст. 181 НК РФ):

- алкогольные напитки;

- табачные изделия;

- легковые автомобили;

- мотоциклы;

- бензин и дизельное топливо;

- различные масла для двигателей;

- керосин для заправки самолетов;

- газ природный;

- топливо для печей.

Способы и формулы для расчета величины акцизов см. здесь.

Налоговые ставки на каждый вид подакцизного товара закреплены в ст. 193 НК РФ. В настоящий момент ставки в Налоговом кодексе указаны до 2022 года включительно. Косвенные налоги в виде акциза исчисляют по налоговой базе каждого из подакцизных товаров. Сумма акциза исчисляется по итогам каждого месяца реализации (ст. 192 НК РФ).

Что входит в прямые и косвенные налоги, рассмотрим в таблице.

Прямые налоги

Все прямые налоги подразумевают осуществление вычетов с доходов или имущества граждан или организаций. Такая форма налогообложения касается физических и юридических лиц. Изымаемые средства, в зависимости от вида сбора, поступают в федеральный, региональный или местный бюджет.

Для граждан РФ одним из основных, уплачиваемых сборов является подоходный. Формируется путем вычета из доходов физлица, полученных на территории РФ. Независимо от их места проживания и гражданства. Осуществление платежей происходит на протяжении всего отчетного периода (года), а завершающий расчет — в конце года. При этом, ставка может колебаться — от 12 до 45%.

Основным объектом налогообложения юридических лиц является валовая прибыль (прибыль и чистый доход). Плательщики этого вида сборов — все юридические лица, ведущие экономическую деятельность на территории РФ. К таковым относятся и иностранные предприятия и компании. Уплата налогов осуществляется на основании поданной декларации, сообщающей о размере дохода за отчетный период.

Величина основной ставки доходит до 35%.

Кроме доходов (для физлиц) и прибыли (для юрлиц), прямое налогообложение касается социальной сферы: сборы на соцобеспечение и заработную плату. Формирование происходит частично за счет работников, частично — за счет работодателя. Все поступления направляются во целевые внебюджетные фонды. В имущественной сфере, сборы осуществляются с объектов недвижимости и земельных участков, полученных в результате дарения или вступления в право наследования.

Законодательством РФ выделено несколько групп товаров и услуг, освобождаемых от НДС:

- ритуальные услуги;

- учреждения религиозного направления;

- учреждения культуры и искусства;

- услуги в сфере народного образования;

- научно исследовательские направления;

- мероприятия, имеющие спортивных характер;

- театральные и зрелищные мероприятия.

Страховые взносы

Дискуссионным остается вопрос: каким же фискальным сбором являются страховые взносы — прямым или косвенным. Взносы на социальное страхование, уплачиваемые ИП за себя, являются классическим вариантом прямого фискального платежа. А вот классификация страховых взносов, уплачиваемых работодателями, достаточно сложна. Проблема в том, что в РФ плательщиком страховых взносов является работодатель, но высчитывает их из выплачиваемой зарплаты работкам.

С одной стороны, они уплачиваются непосредственно с выплачиваемой заработной платы работникам. Но с другой стороны, если бы работодатели не уплачивали данные взносы сами, то, вероятнее всего, эти суммы стали бы частью выплачиваемой заработной платы.

В тех налоговых системах, где плательщиком на социальное страхование (в том числе пенсионное) является работник — получатель дохода, такое противоречие отсутствует. В этом случае либо отчисления на пенсионное и медицинское страхование вообще исключено из системы налоговых сборов (они перечисляются в страховые компании), либо такой сбор классифицируется как прямой.

Ситуация в РФ

Прямые налоги в Российской Федерации и от юридических лиц (организации, предприятия, организации и отдельные предприниматели) сохраняют. Следующие прямые налоги, типы – налог на корпорации (налог на прибыль), земельный налог и налог на имущество касаются им. Налог на прибыль по работе накоплен на доходе бизнес-отдельных предпринимателей и партнерств.

Одновременно прямые налоги, типы налога, взимаемого на личных доходах, оказывают влияние на акционерные общества, так как все компании должны удержать определяемый процент от суммы дохода работников, занятых в них и перечислять его в государство

Среди прямых налогов следование важности должно определять налог на прибыль, удельный вес, который характеризуется стабильным уменьшением в общих государственных доходах. Во многих странах специальная система налогов, выраженных в форме корпоративного налога, применена к корпорациям

Это представляет фиксированные вклады наличных средств в бюджет, сделанный из балансовой прибыли. Одновременно оставшийся его часть оценен с налогами на нераспределенную прибыль и дивидендами. Факт, что налогооблагаемая база включает инфляцию, в случае которой различие между первоначальной и текущей стоимостью фактически считают доходом организации, принадлежит главным недостаткам налога на прибыль и, соответственно, подвергается налогообложению.

Налогооблагаемая прибыль удовольствия организаций. неоперационные доходы. Доход извлек пользу в результате продажи товаров (услуги, работы) и права собственности. Налоговая база определена каждым типом дохода отдельно как в их отношении, различные налоговые ставки установлены. Возможно отослать нестабильность налогов, периодическое изменение количества, ставки налогов, и также привилегии к главным недостаткам российской системы налогообложения. Все это, несомненно, играет отрицательную роль. Нестабильность российской налоговой системы является основной проблемой налогообложения.

Прямые налоги

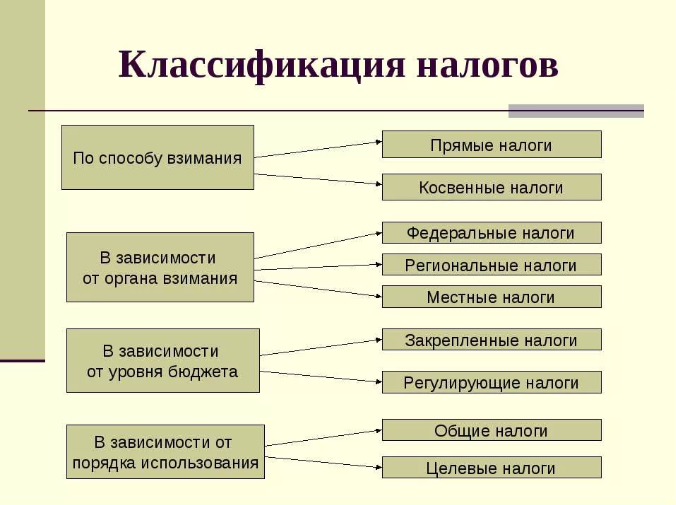

Российская система налогообложения подразделяет налоги на:

- прямые;

- косвенные.

Надо сказать, что прямой налог — это обязательный внос. Каждый гражданин РФ обязан его уплачивать, если он владеет движимым, либо недвижимым имуществом. К примеру, гражданин владеет участком земли. По регламенту он обязан ежегодно платить налог. Размер налога зависит от месторасположения участка, его габаритов и других параметров.

Имущество, находящееся в собственности, облагается подобным видом налога. Этот способ взимания налогов позволяет государству пополнять бюджет. Надо сказать, что подобная система не лишена недостатков, главным из которых является возможность субъекта скрывать декларации. Умышленное сокрытие информации способно дестабилизировать бюджет страны.

Прямые налоги подразумевают не только имущество, но и доход налогоплательщика. К этой категории можно отнести:

- Недвижимость и транспортные средства;

- Акции;

- Зарплата;

- Прибыль от бизнеса или других финансовых операций.

Процент рассчитывается по-разному. Он зависит от вида деятельности лица, его дохода и прочих моментов. Налоговые сборы поддерживают стабильное положение государства. Прямые взносы подразумевают заполнение декларации, но некоторые граждане стараются укрывать часть прибыли.

Что относится к прямым налогам?

Налоги прямого типа рассчитываются по отдельности для физических и для юридических лиц. Налогоплательщики должны платить налоги за разные объекты:

- Физические лица регулярно оплачивают налоги на землю, любые постройки, квартиры и дома. Налоги на землю определяются стоимостью, обозначенной в кадастре, а средства уходят в бюджет местности;

- Владелец грузового или легкового транспорта тоже должен платить пошлину. Этот платеж отправляется в бюджет региона по месту проживания гражданина;

- Водные ресурсы также подлежат налогообложению. Речь идет о прудах и озерах;

- Налог на прибыль оплачивается с заработной платы и других источников дохода, к ним может относиться торговля ценными бумагами.

Юридические лица оплачивают налог на имущество, а также транспорт и собственные доходы. Схема классического плана предполагает ставку в 20%. Букмекерские конторы, а также игорные заведения, казино и тотализаторы всегда облагаются налогом. Размеры платежа зависят от прибыли. Стоит добавить, что налоги рассчитываются плательщиком, а также государственными органами, которые отвечают за сбор налогов в бюджет страны. В России подобная функция возлагается на ФНС, представленную территориальными структурами в муниципалитетах и регионах.

Примеры прямых налогов

Налог на имущество – самая обширная из всех налоговых групп. Приведем некоторые примеры:

- Юридические лица обязаны платить налоги за то имущество, которое они используют. Существуют некоторые послабления, когда сумма налога уменьшается, либо компания освобождается от уплаты. Как правило, речь идет о некоммерческих организациях, а также о компаниях, которые важны для региона. Сумма высчитывается за год, она поступает в бюджет региона;

- Физические лица, у которых в собственности есть участки, а также жилье, обязаны оплачивать налог раз в год;

- Пошлина на транспорт раньше была региональной. Это значит, что любой регион в государстве может менять ставки, сумму платежа, условия его взимания;

- Любая букмекерская контора, которая работает по лицензии, обязана совершать платежи в пользу государства. Они зависят от прибыли;

- Более 30% всех платежей в государстве приходятся на полезные ископаемые, а сумма платежей зависит от цен на сырье.

Налоги на доходы тоже приносят немалую прибыль государству. К таким налогам относятся:

- Государственный платеж от ежемесячного дохода налогоплательщиков. Обычно россияне платят 13%. Это достаточно небольшой процент. Европейцы платят гораздо больше;

- Взносы, получаемые от юридических лиц, пропорциональны прибыли. Все организации, которые связаны с предпринимательством, обязаны отчислять налоги в казну.

Налоговая система пополняется еще и за счет акцизов, а также НДС. Когда государство устанавливает добавочную цену на товар, оно обеспечивает поступление финансов в бюджет.

Понятие налога и виды налогов в РФ

Определение 1 Налог – это финансовое обязательство физического или юридического лица перед государством, которое должно быть исполнено в установленные законом сроки.

Налогообложение решает вопросы распределения доходов между государством, юридическими и физическими лицами. Налоги отображают обязанность юридических и физических лиц принимать участие в создании финансовых ресурсов государства и, выступая инструментом перераспределения, способствуют устранению возникающих нарушений в системе распределения финансовых средств, сдерживают или стимулируют развитие определенной формы деятельности.

В современных условиях налоги выступают эффективным и важным звеном финансовой политики правительства.

Готовые работы на аналогичную тему

- Курсовая работа Прямые и косвенные налоги РФ 410 руб.

- Реферат Прямые и косвенные налоги РФ 230 руб.

- Контрольная работа Прямые и косвенные налоги РФ 230 руб.

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

Основные принципы налогообложения:

- равномерность – комплексный, единый подход государства к лицам, уплачивающим налог, с точки зрения единства и всеобщности правил налогообложения;

- определенность – порядок налогообложения строго установлен соответствующим законодательством, поэтому сроки уплаты налогов и их размеры известны заранее.

Замечание 1

Налоги – основной источник доходов бюджета государства, они являются главным инструментом перераспределения финансов между членами общества.

Фискальная политика представляет собой осознанное использование налоговых и расходных функций правительства с целью достижения поставленных государством макроэкономических целей. В фискальной системе налогообложения выделяют два вида налогообложения – прямое и косвенное.

Сравнение косвенных и прямых налогов

В связи с местом, в котором формируются налоги, они бывают прямые и косвенные. Налог относится к прямым, если он формируется у самого налогоплательщика. Косвенным же налог считается, если его источник находится в составе других платежей организации или предприятия. В таком случае, номинальный налогоплательщик, по сути, никакого убытка не несет.

Прямые налоги взимаются с налогоплательщика только в случае получения ним прямой прибыли, или покупки собственности, а так же в случае накопления материальных благ. Процент налогов в таком случае четко установлен и известен.

Косвенные же налоги исчисляются путем включения в из стоимость цены товара, и своеобразных надбавок, к примеру, акциза или налога с продаж. Сюда же относятся таможенные пошлины. Главной особенностью этого налога является то, что окончательная его сумма выплачивается конечным покупателем. Осуществляется она за счет надбавки на окончательную стоимость продукции.

Современная система налогов в РФ

Основу налоговой системы государства представляет соотношение прямых и косвенных налогов

Для оптимального соотношения важно, чтобы их доли выступали равноценными. Размер налогов должен строго соответствовать реальным доходам юридических и физических лиц

Путем уравнивания прямых и косвенных налогов происходит стабилизация ситуации и достигается равновесие среди различных сегментов рынка.

На сегодняшний день налоговые сборы, подлежащие уплате физическими лицами меньше, чем сборы для предприятий. Прямые налоги почти в два раза меньше, чем косвенные

Для того, чтобы фискальная система была наиболее оптимальной, учитывающей интересы всех сторон, важно добиться равноценного вклада каждого вида налогов

Отличия от прямого налога

На объектах налогообложения налоги разделены на следующие группы:

налоги на доход (доход, прибыль, зарплата, процент, дивиденды, аренда);

налоги на добавленную стоимость продуктов, работ, услуг;

налоги на имущество (предприятия и граждане);

налоги на определенные типы деятельности и операций (например, сделки с ценными бумагами);

налоги для природных ресурсов использования.

Принимающие во внимание различия в формирующихся налогах механизма делятся на два типа: прямые и косвенные налоги. Прямой налог представляет прямое снятие от дохода или стоимости имущества

Налоги на прибыль, налоги на прибыль, сборы в фондах социального страхования, налогах на имущество (земельный налог, налог на здания, на прирост капитала), на операции с ценными бумагами, на наследовании и пожертвовании касаются ему.

Косвенный налог представляет скрытое снятие дохода посредством его включения в цены проданных товаров. Рассматривайте этот тип: налог на добавленную стоимость, акцизы, таможенные пошлины, налог на покупки и продажи. Косвенный налог, таким образом, появляется как фактор ценообразования

Прямой налог представляет прямое снятие от дохода или стоимости имущества. Налоги на прибыль, налоги на прибыль, сборы в фондах социального страхования, налогах на имущество (земельный налог, налог на здания, на прирост капитала), на операции с ценными бумагами, на наследовании и пожертвовании касаются ему.

Косвенный налог представляет скрытое снятие дохода посредством его включения в цены проданных товаров. Рассматривайте этот тип: налог на добавленную стоимость, акцизы, таможенные пошлины, налог на покупки и продажи. Косвенный налог, таким образом, появляется как фактор ценообразования.

У каждого из этих типов налога есть достоинства и недостатки с точки зрения как государство, заинтересованное получением налогов и обслуживанием экономической и социальной стабильности в обществе и плательщиках, которые не чувствуют специального удовольствия от уплаты налогов.

Главное преимущество прямых налогов состоит в том, что они предоставляют довольно стабильные поступления в государственном бюджете. Кроме того, они весьма эффективны как средства целеустремленного влияния на совокупный спрос и как фактор перераспределения дохода и обеспечения социальной стабильности.

Недостатки прямых налогов связаны с их открытостью. Плательщики хорошо видят акцию и размер дохода, снятого от них и если сумма значительна, стремитесь избегать так или иначе его включая укрывательством дохода.

Преимущества косвенных налогов связаны с их скрытым характером. Много людей платят им, даже не подозревая об этом как обычно в цене, это не указано, что это включало косвенный налог

С социополитической точки зрения это очень важно

Благодаря косвенным налогам цены на товары с недорогостоящей стоимостью возможно поддерживать на экономически рациональном уровне, включая на уровне, позволяющем ограничить потребление не безопасных товаров. Так происходит с ценами алкогольных напитков, табачных изделий.

Такие косвенные налоги как таможенные пошлины, помогите государству влиять на национальных производителей, защитив их от иностранных конкурентов и мотивировав их вход на мировой рынок.

Главный недостаток косвенных налогов заключается в том, что они усиливают неравномерность распределения налогового бремени среди населения. Очевидно, что для богатой части населения повышение цены из-за включения в нее косвенного налога не столь ощутимо, как для бедной части. В этой связи нередко товары для бедных освобождаются от налогообложения, и наоборот, товары для богатых облагаются повышенными налогами.

Другой недостаток косвенных налогов заключается в их инфляционном характере.

Итоги и выводы

Итак, определим, что такое налоги, их виды и функции, кратко.

Налоговые обязательства — это обязательные платежи в пользу государства, которые имеют индивидуальный, безвозмездный характер. Выполняют четыре основные функции: фискальную (пополнение бюджета), распределительную (перераспределение средств), регулирующую (утверждение норм и правил налогообложения), контрольную (надзор за полнотой и своевременностью расчетов).

Основная классификация в таблице:

Источники

- https://zakon.temaretik.com/1591057429124876678/kontrolnaya-funktsiya-nalogov-opisanie-i-primery/

- https://www.calc.ru/Nalogi-Vidy-Urovni-I-Funktsii-Nalogov.html

- https://nalog-nalog.ru/nalogovaya_sistema_rf/kakie_nalogi_otnosyatsya_k_pryamym_i_kosvennym_tablica/

- https://buhland.ru/pryamye-i-kosvennye-nalogi-otlichiya-tablica-sravnenij/

- https://KtoNaNovenkogo.ru/voprosy-i-otvety/nalog-chto-ehto-takoe-vidy-funkcii-kontrol-klassifikaciya-nalogov.html

- https://moneymakerfactory.ru/spravochnik/osnovnyie-funktsii-nalogov/

- https://yurface.ru/buhgalteriya/nalogi/osnovnye-funkcii-nalogov-v-gosudarstve/

- https://BusinessMan.ru/zachem-nujnyi-nalogi-kuda-idut-nalogi-ponyatie-i-vozniknovenie-nalogov-nalogovaya-sistema.html

- https://investbrok.ru/trendy/nalogooblozhenie-vidy-funkcii-i-elementy-nalogov.html

- https://abkr23.ru/dlya-chego-nuzhny-nalogi/

- https://ppt.ru/art/nalogi/vidi-funkcii