Ост 6-15-90.1-90товары бытовой химии. приемка

Содержание:

- Как сформировать отчет по продажам в 1С 8.3 Бухгалтерия

- Какие требования действуют при выдаче подотчетных денег

- Виды выручки

- Какие применяются субсчета 90 счета

- Когда требуются дополнительные проводки для отражения поступления выручки на расчетный счет

- Субсчета 90 счета

- Закрытие 90 счета в конце года

- Счет 90 в бухгалтерском учете

- Процедура заполнения отчета о финрезультатах

- Бухгалтерские проводки по продаже иностранной валюты в таблице

- Пример учета продаж на счете 90

- Чем выручка отличается от дохода, оборота, прибыли

Как сформировать отчет по продажам в 1С 8.3 Бухгалтерия

Данные по продажам – важная для бизнеса информация. Во всех торговых программах есть отчеты, в которых можно посмотреть сводные данные по реализации товаров и услуг за определенный период. Как сформировать отчет по продажам в 1С 8.3 Предприятие читайте в этой статье.

В специализированных торговых программах предусмотрено множество разных отчетов для анализа выручки, рентабельности и других показателей. В бухгалтерских программах таких отчетов нет, исключение – 1С 8.3 Предприятие. В этой конфигурации разработчики предусмотрели несколько отчетов, в которых можно посмотреть продажи в 1С.

Читайте в нашей статье как в 1С 8.3 Предприятие сформировать отчеты по продажам. Скачать Зайдите в раздел «Продажи» (1) и кликните на ссылку «Продажи по контрагентам» (2). Откроется форма для заполнения.

В форме укажите организацию (3), период (4) и нажмите кнопку «Сформировать» (5).

Отчет заполнится данными. В верхней части есть диаграмма, в которой наглядно изображены помесячные продажи (6) по контрагентам (7). В нижней части расположена таблица с данными, в строках – контрагенты (8), в столбцах – помесячные данные (9). В столбце «Итого» (10) есть сводные данные за весь период. В нижней строке таблицы суммируются итоги по всем столбцам.

Если вам не нужна разбивка по месяцам, можете изменить вид отчета. Для этого нажмите кнопку «Показать настройки» (11), откроется окно для изменения.

В открывшемся окне зайдите во вкладку «Группировка» (12) и в поле «Интервал» (13) выберете значение «Год».

Также здесь можно указать другие интервалы:

- Полугодие.

- Квартал;

- День;

Чтобы вывести на экран отчет с новыми настройками нажмите кнопку «Сформировать» (14).

В новом отчете нет разбивки по месяцам, он стал более компактным. В следующей главе расскажем, как в 1С сформировать отчет по продажам по товарным позициям. Гость, для Вас открыт бесплатный доступ к чату с бухгалтером-экспертом Закажите обратный звонок на подключение или позвоните: (бесплатно по РФ).

Какие требования действуют при выдаче подотчетных денег

Бухгалтерия должна строго контролировать выданные в подотчет суммы. Есть несколько главных требований к операциям с подотчетными лицами:

- выдавать деньги можно только работникам компании;

- выдать деньги можно переводом на счет работника или корпоративную карту или из кассы компании — способ закрепляют в учетной политике;

- максимальную сумму денег ограничивают приказом руководителя;

- лимит суточных в командировочных расходах утверждают отдельным положением;

- срок сдачи отчета закрепляют в учетной политике или положении;

- все расчеты должны быть подтверждены — сотрудник к авансовому отчету обязательно прикладывает билеты, чеки, накладные, квитанции и так далее.

Выдают деньги по заявлению работника или по приказу руководства.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Виды выручки

Чаще всего определяют валовую и чистую выручку. В предприятиях торговли и общественного питания рассчитывают торговую (розничную) выручку, иначе говоря, выручку от продаж. Некоторые компании получают валютную выручку. Также рассчитывают средний показатель выручки за конкретный период (месяц, квартал, год). Рассмотрим подробнее каждый из этих видов.

Валовая выручка (ВВ)

Иначе ее называют общей, или совокупной выручкой, а также выручкой-брутто. Валовая выручка включает в себя все денежные поступления на расчетный счет и в кассу предприятия, полученные от продажи основной продукции, реализации имущества, вложения средств в ценные бумаги или инвестиционные проекты, других операций. За счет ВВ формируются фонды возмещения затрат предприятия, фонд оплаты труда, фонды накопления и потребления. В нее заложены налоговые платежи, отчисления в бюджет, нераспределенная прибыль.

Показатель валовой выручки отражается в «Отчете о финансовых результатах» компании, в строке 2110.

Чистая выручка

Имеет другое название – нетто-выручка. Она получается, если от валовой выручки отнять следующие компоненты:

- НДС (налог на добавленную стоимость);

- акцизы;

- скидки, предоставляемые покупателям на товар;

- стоимость продукции, возвращенной потребителями.

Показатель чистой выручки применяется при расчете прибыльности или убыточности компании. За счет нее формируется бюджет предприятия. Чистая выручка отражает реальное состояние дел фирмы, ее размер позволяет понять, на какую прибыль можно рассчитывать, стоит ли дальше осуществлять проект, развивать бизнес.

Торговая (розничная) выручка

Этим термином пользуются при определении выручки на предприятиях торговли и общепита, реализующих продукцию в розницу. Иначе она называется выручкой от продаж. Товары продаются потребителям для личного некоммерческого использования. Торговые компании, осуществляющие розничную продажу товаров, могут использовать как наличный, так и безналичный расчет (оплату по банковским картам). При этом применяется контрольно-кассовая техника, и на каждую покупку выдается чек. После завершения рабочего дня кассир снимает показания счетчиков кассы и рассчитывает выручку, отнимая от суммы продаж на конец дня показатель на начало дня. Так находят размер выручки за день. Одновременно кассир делает запись в специальном журнале учета – кассовой книге.

Торгово-розничную выручку за месяц, квартал или год отражает оборотно-сальдовая ведомость.

Отслеживая выручку от продаж в динамике, можно определить, какие товары пользуются спросом, а какие – нет. Анализ поможет составить план закупок продукции, спрогнозировать объемы выпуска при собственном производстве. Размер торгово-розничной выручки от реализации разных товарных групп показывает, насколько востребован имеющийся ассортимент продукции или нужна его корректировка, правильно ли установлены цены на различные виды товаров.

Валютная выручка

Может быть получена от реализации товаров на экспорт, при ведении расчетов в иностранной валюте.

Если компания имеет выручку от проданных за границу товаров, она должна открыть валютный банковский счет. Банк при этом заводит еще один валютный счет – транзитный, он необходим для зачисления оплаты в валюте. Для использования валюты происходит списание с транзитного счета на валютный либо на расчетный счет в рублях.

Расчет полученной в валюте выручки нужен для определения рентабельности экспортных операций.

Чистая валютная выручка-нетто образуется как разница валютной выручки-брутто и расходов на экспорт, произведенных в иностранной валюте. К таким расходам можно отнести затраты на перевозку, страховку, хранение грузов, уплату комиссионных и брокерских вознаграждений, таможенные сборы.

Среднемесячная и среднегодовая выручка

Рассчитывается для того, чтобы отследить динамику продаж, проанализировать эффективность сбыта продукции.

Среднемесячная выручка находится как сумма выручки за все месяцы года, поделенная на 12 месяцев. Среднегодовая выручка обычно рассчитывается за 2 – 5 лет. Для этого берется общий объем выручки за эти года, и делится на количество лет. Данные расчета позволяют оценить эффективность деятельности компании в долгосрочной перспективе.

Какие применяются субсчета 90 счета

План счетов бухгалтерского учета предполагает открытие на счете 90 следующих субсчетов:

- 90/1 «Выручка» – на нем учитывается основной доход компании, который может быть представлен либо выручкой от реализации, арендной платой, процентами, если осуществляемые эти виды деятельности признаются основными.

- 90/2 «Расходы» – отражаются осуществленные расходы, в результате которых компания получила доходы. Например, себестоимость готовой продукции, работ, услуг.

- 90/3 «НДС» – отражается информация о начисленном (исходящем) НДС, включаемом в стоимость реализуемых товаров, работ, услуг согласно выставленных счетов-фактур.

- 90/4 «Акцизы» – отражаются сведения о начисленных акцизах на продукцию согласно действующего законодательства. Эти суммы также в качестве надбавки включаются в цену товаров.

- 90/5 «Экспортные пошлины» – используется при внешнеэкономической деятельности, для отражения включаемых в цену пошлин.

- 90/6 «Общехозяйственные расходы» – применяется, когда учетная политика организации определяет метод списания этих расходов сразу на себестоимость, без предварительного распределения их по видам осуществляемой деятельности. Здесь осуществляется фиксирование расходов на управление по оказанным услугам, выполненным работам, и реализованной продукции.

- 90/7 «Коммерческие расходы» – применяется для обобщения информации расходов на продажу по реализованным товарам, работам услуг. Данный субсчет используется в торговых организациях.

- 90/9 «Прибыль (убыток) от основного вида деятельности» – предназначен для отражения информации о формировании промежуточных финансовых результатов по осуществляемому виду деятельности. Ежемесячно или ежеквартально осуществляется сопоставления оборотов по счету 90 с целью определения промежуточных финансовых результатов.

В соответствии с особенностями осуществляемой деятельности у этого счета могут быть открыты и иные субсчета. Этот момент фиксируется в учетной политике организации.

Кроме этого, на данных субсчетах открывается аналитический учет по каждому виду производимой продукции, осуществляемых услугах, выполняемых работах.

Также аналитика может организовываться в разрезе регионов продаж либо иных направлений, которые требуются для управления организацией и своевременного принятия решений.

Важно! В конце года происходит закрытие счета 90, которое предполагает списание накопленных сумм оборотов по субсчетам счета на счет 90/9. Таким образом остаток по счету 90 на конец года будет равен нулю

Когда требуются дополнительные проводки для отражения поступления выручки на расчетный счет

Выручка из кассы компании может попасть на расчетный счет через специального посредника (инкассатора банка). Если через инкассатора сдана выручка в банк — какая дополнительная проводка может понадобиться?

В таком случае в бухучете появляется дополнительная запись, учитывающая нахождение наличной выручки «в пути» от кассы к расчетному счету. Появление инкассатора в цепочке движения выручки из кассы в банк требует фиксации в бухучете следующего набора проводок:

Дополнительная проводка для отражения выручки, находящейся «в пути», требуется еще в одном случае: если выручку кассир компании сдает в банк через терминал — подробнее об этом читайте далее.

Какой проводкой оформить передачу на расчетный счет уставного капитала, расскажем в этой статье.

Субсчета 90 счета

Реализация — процесс сложный, связанный со множеством отдельных понятий и категорий средств. Кроме того, предприятие занимается продажей не одного наименования товаров. Все это приводит к необходимости ведения более детального учета – аналитического. Типовым планом счетов предусмотрены следующие субсчета, открываемые для счета 90:

- 90/1 – для учета поступающих в качестве выручки активов;

- 90/2 – для отражения себестоимости реализованных товаров (работ, услуг) по которым была признана на 90/01 выручка;

- 90/3 – для учета сумм НДС, которые должны будут поступить от покупателя;

- 90/4 – для отражения сумм акцизов, которые были включены в стоимость подакцизных товаров;

- 90/5 – для сбора информации о суммах экспортных пошлин;

- 90/6 – для учета общехозяйственных расходов тех организаций, в учетной политике которых указано производить списание расходов такого типа на счет 90;

- 90/7 – коммерческие расходы (для торговых предприятий);

- 90/9 – для формирования и отражения конечного результата от реализации товаров, работ или услуг за рассматриваемый месяц – прибыли или убытка.

Правила ведения аналитического учета всегда сводятся в первую очередь к учетной политике конкретного предприятия. Предложенные номера субсчетов являются условными и могут быть изменены в соответствии с требованиями организации к ведению бухгалтерского учета.

Кроме того, аналитический учет следует вести по каждой группе реализуемых товаров, а также для отдельных регионов продаж или других структурных подразделений.

Закрытие 90 счета в конце года

По окончании двенадцати месяцев на 90-м счете и всех его субсчетах не должно быть конечного сальдо. Это нужно, чтобы в последний день уходящего года бухгалтер смог в целях отчетности произвести реформацию баланса: остатки 99 счета перенести на счет 84 «Нераспределенная прибыль/непокрытый убыток».

Бухгалтерский год закрываем в два этапа.

- Закроем счет «Продажи» и запишем методом двойной записи:

- Дт 90.1 Кт 90.9 — обнуляем кредитовое сальдо на субсчете «Выручка».

- Дт 90.9 Кт 90.2-8 — так поочередно закрываем все субсчета, связанные с расходами по хозяйственным операциям.

После выполнения этих проводок конечное сальдо на субсчете 90.9 должно равняться нулю, а счет 90 закрыт. В начале следующего года мы откроем его с нулевым сальдо и начнем учет с «чистого листа».

- Закроем счет «Прибыли и убытки»:

Плюсы и минусы в поступлении, которые мы ежемесячно списывали от обычных видов деятельности на этот счет, в конце года также нужно закрыть, то есть произвести реформацию прибыли.

- Дт 99 Кт 84 — если наш год закончился успешно и мы получили профит.

- Дт 84 Кт 99 — если оказались без выгоды.

ПРИМЕР

По итогам года акционерное общество получило выручку от продажи в сумме 1 180 тыс. руб, в т.ч. НДС 180 тыс. руб. Себестоимость товаров составила 600 тыс. руб. Расходы на продажу — 170 тыс. руб.

Бухгалтер произвел вручную следующие проводки:

- Дт 62 Кт 90.1 — 1 180 000 (зафиксирована выручка).

- Дт 90.3 Кт 68 — 180 000 (начислен НДС).

- Дт 90.2 Кт 41 — 600 000 (списана себестоимость).

- Дт 90.2 Кт 44 — 170 000 (списаны расходы на продажу).

- Дт 90.9 Кт 99 — 230 000 (получена прибыль: 1 180 000 – 180 000 – 60 000 – 170 000).

В последний рабочий день года бухгалтерия закрыла все субсчета:

- Дт 90.1 Кт 90.9 — 1 180 000.

- Дт 90.9 Кт 90.2 — 770 000 (600 000 + 170 000).

- Дт 90.9 Кт 90.3 — 180 000.

Счет 90 в бухгалтерском учете

Ежемесячно на счете отражается финансовый результат от продаж по основной деятельности. В течение года на счете аккумулируется финансовый результат основной деятельности предприятия.

Схема движений по аналитическим субсчетам счета 90 отражена в таблице:

Основной деятельностью предприятия может быть:

- продажа готовой продукции и полуфабрикатов (собственного производства);

- услуги непроизводственного или производственного характера;

- продажа покупных товаров;

- строительные, монтажные, научно-исследовательские, геологоразведочные работы, и т. д.;

- аренда;

- транспортные услуги;

- перевозка пассажиров;

- другие.

Субсчета счета 90

Закрытие синтетического счета предусмотрено за счет собственных аналитических счетов. Часть из них является активными, часть пассивными. Разница между активным и пассивным сальдо закрывается на счет 90.09.

К счету 90 могут быть открыты субсчета:

- 90.1 — «Выручка». На субсчете выручки отражается сумма поступлений от реализации. Это пассивный субсчет;

- 90.2 — «Себестоимость продаж». Активный субсчет, отражает себестоимость проданного товара;

- 90.3 — «НДС по продажам». Счет НДС тоже является активным, в корреспонденции со счетом 68 отражает сумму НДС, начисленного в бюджет;

- 90.4 — «Акцизы». На активном субсчете акцизов отражаются акцизы, включаемые в сумму реализованных товаров;

- 90.9 — «Прибыль (убыток) от продаж». Субсчет выступает регулирующим, на него закрываются все другие субсчета.

Типовые корреспонденции счета 90:

Закрытие 90 счета, проводки

По итогам месяца на субсчете 90.9 формируется результат от продаж. Происходит это так:

- Вычисляется сальдо по каждому субсчету.

- Рассчитывается суммарный оборот по всем субсчетам (дебетовым и кредитовым), из дебетового оборота вычитается кредитовый. Положительный остаток означает убыток, в отрицательном — прибыль.

- Финрезультат отражается с использованием счета 90.9 и списывается на 99 счет, в соответствии с правилами БУ. Прибыль отражается проводкой Дт 90.9 — Кт 99.1, убыток — Дт 99.1, Кт 90.9.

Таким образом, на конец месяца каждый субсчет 90 имеет остаток, но на синтетическом счете остатка быть не должно.

В конце года происходит закрытие каждого субсчета счета 90.х на 90.9. Дебетовые субсчета закрываются проводкой Дт 90.9 — Кт 90.х, кредитовые — Дт 90.х — Кт 90.9.

В итоге сальдо счета 90 на конец года обнулится. Этот процесс — часть проводимой в конце каждого года реформации баланса.

С началом нового года счет будет открыт снова, с нуля.

Процедура заполнения отчета о финрезультатах

Рекомендуется внимательно изучить строки для своего понимания, что туда нужно вносить. Итак, начните свое ознакомление с подобным списком:

- Строка 2110 показывает размер выручки от основных видов деятельности компании за минусом акцизов и НДС и равна величине оборота по кредиту 90-го бухсчета 90 за минусом дебетового оборота.

- 2120 -я позиция показывает величину понесенных затрат от ведения обычной деятельности за вычетом акцизов и НДС. Информация сюда подтягивается из дебетового оборота 90-го бухсчета в корреспонденции с кредитовым оборотом по таким бухсчетам, как 20-й, 40-й, 41-й и 43-й. Сумма в данной ячейке показана в скобках, что означает ее отрицательное значение. Доход по прочей деятельности в выручку не включаются и учитываются как прочие поступления на 91-м бухсчете. В свою очередь, расход от прочего рода бизнеса также показан на таком счете.

- Позиция 2100 получается в машине автоматом и представляет собой итог от вычета себестоимости из выручки. за отчетный период.

- 2210-я запись информирует пользователя про величину всех имеющих место коммерческих расходов от основной деятельности. Цифра тянется из кредитового остатка 90-го бухсчета в корреспонденции с дебетовым оборотом по 44-му бухсчету. Значение ее также пишется в скобках.

- 2220-я строчка равна разнице размера валовой прибыли и коммерческих затрат, понесенных компанией. Прибыль меньше нуля отражается только в скобках.

- 2310-строка говорит о величине полученных средств от произведенных хозопераций. Формируется запись посредством использования цифрдебетового показателя 91-го счета в корреспонденции с 76-м бухсчетом 76.

- 2330-я графа говорит о процентах за использование кредитных средств. Суммы также прописываются в отрицательном значении.

- В 2340-й строке заносятся цифры из кредита 91-го бухсчета как размер прочих доходов за вычетом суммы НДС и акцизов. Е забудьте вычесть из нее еще строки2310 и 2320.

- 2350-я графа гласит прочих расходах за минусом затрат по статье 2330. Здесь величина несет отрицательное значение.

- Ячейка две тысячи трехсотая рассчитывается на основе сведений бухучета до того момента, как исчислен налог на прибыль. Отрицательное значение прописывается в скобочках.

- Позиция 2410-я информирует пользователя о размере налога на прибыль на основании сведений налоговой декларации. Все компании, что не получают прибыль и, соответственно, не перечисляют налог, оставляют все налоговые позиции не заполненными.

- Строки 2421, 2430 и 2450 содержат информацию про ПНО/ПНА, ОНО и ОНА.

- 2460-я строка суммирует все величины, не включившиеся в перечисленные выше строчки, но оказывающие непосредственное влияние на исчисление финрезультата компании.

- В строке две тысячи четырехсотой выведен размер чистой прибыли или убытка, полученного компанией. Как Вам уже известно, полученное отрицательное значение расчета потребуется указать в скобчках. Значении рассматриваемой нами позиции по определению обязано приравниваться к размеру чистой прибыли или убытка по бухсчетам 84 по итогам прошедшего года или 99 -го по итогам закрытых кварталов.

- В две тясячи пятисотой строчке имеется значение строки 2400, подведенное с учетом сведений позиции 2510-й и 2520-й.

Главное в работе каждого бухгалтера контролировать сроки для подачи регламентированных отчетов соответствующим регуляторам. С этой целью в машине имеется специальный функционал, напоминающий приближающихся сроках, под названием календарь бухгалтера. Он является отличным помощником и убережет от пропуска сроков и начисления из-за этого штрафов.

Бухгалтерские проводки по продаже иностранной валюты в таблице

| Операция | Проводка |

| Получение выручки от иностранного покупателя, зачислена по курсу ЦБ РФ на день поступления | Д52 К62 |

| Проведен пересчет валюты на момент продажи в соответствии с официальным курсом ЦБ РФ | Д52 К91.1 (положительная курсовая разница) |

| Д91.2 К52 (отрицательная курсовая разница) | |

| Списана валюта, подлежащая продаже, со счета по ЦБ РФ на день продажи | Д57 (76) К52 |

| Получение рублевой суммы за проданную валюту по курсу продажи | Д51 К57 (76) |

| Отражение разницы между курсом Банка России и продажи | Д57 (76) К91

(положительная разница) |

| Д91.2 К57 (76)

(отрицательная разница) |

|

| Учет комиссии банка | Д91 К51 |

Пример учета продаж на счете 90

Организация продает свою продукцию, например, светильники.

Октябрь:

Продажи:

первая партия: себестоимость 80 000 руб., выручка 100 000 руб., НДС для удобства подсчета предположим 15 000 руб. (на самом деле в данном случае НДС следовало рассчитаться как выручка * 18 / 118 = 15254 руб., но мы округлим для простоты, более подробно об этом можно почитать в статье “Как посчитать НДС?“, также для расчета можно использовать онлайн калькулятор НДС).

вторая партия: себестоимость 120 000 руб., выручка 200 000 руб., НДС 30 000 руб.

Проводки по счету 90 в октябре:

| Сумма | Дебет | Кредит | Название операции |

| 80000 | 90/2 | 43 | Первая партия направлена на продажу, списана себестоимость |

| 100000 | 62 | 90/1 | Отражена выручка от продажи первой партии |

| 15000 | 90/3 | 68 | Начислен НДС на первую партию |

| 120000 | 90/2 | 43 | Списана себестоимость второй партии |

| 200000 | 62 | 90/1 | Отражена выручка от продажи второй партии |

| 30000 | 90/3 | 68 | Начислен НДС на вторую партию |

| 55000 | 90/9 | 99 | Отражен финансовый результат в данном месяце |

Алгоритм:

- В течении месяца фиксируем все продажи, начисляем НДС.

- В конце месяца считаем финансовый результат.Фин.результат = оборот по дебету — оборот по кредиту = (80 000 + 120 000) + (15000 + 30000) — (100 000 + 200 000) = – 55 000 руб. получили прибыль. Полученную прибыль отражаем проводкой Д90/9 К99.

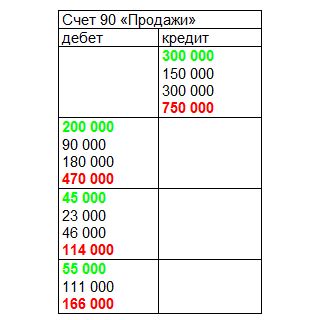

Для наглядности представим сч. 90 и сч. 99 в виде таблицы и отразим все операции по продажам (красным выделено конечное сальдо, черным текущие операции):

Ноябрь:

В ноябре открываем новый сч. 90, переносим конечное сальдо по каждому субсчету из октября, в ноябре это будет начальное сальдо.

Продажи:

1 партия: себестоимость 90 000, выручка 150 000, НДС 23 000.

2 партия: себестоимость 180 000, выручка 300 000, НДС 46 000.

Алгоритм:

- Проводки будут аналогичными предыдущему месяцу, не буду повторяться.

- Финансовый результат: (90 000 + 180 000) + (23 000 + 46 000) — (150 000 + 300 000) = – 111 000 — прибыль.

Сч. 90 и сч. 99 в конце месяца будут выглядеть следующим образом (зеленым отмечено начальное сальдо, красным – конечное сальдо, черным – текущие операции):

|

|

Декабрь:

Переносим конечное сальдо по каждому субсчету из ноября, оно будет являться начальным сальдо для декабря.

Продажи:

1 партия: себестоимость 75 000, выручка 100 000, НДС 15 000.

Алгоритм:

- Выполняем необходимые проводки по продажам, начисляем НДС.

- Финансовый результат за месяц = 75 000 + 15 000 — 100 000 = – 10 000 — прибыль.

- Закрываем счет 90. Напомню, что закрываем мы каждый субсчет на субсчет 9, на рисунке закрытие счета отражено синим цветом. В результате закрытия сальдо по всем субсчетам равно 0.

Надеюсь, теперь вопрос учета продажи готовой продукции, товаров, услуг не вызывает затруднений. В следующей статье продолжим тему учета финансовых результатов, рассмотрим учет прочих доходов и расходов на сч. 91.

Работа со счетом 90, часто связана с другими счетами, жмите на ссылку и читайте:

→ Счет 99. Учет финансовых результатов “Прибыли и убытка”. Основные проводки + примеры→ Счет 68. Учет расчетов по налогам и сборам. Примеры операций и проводки→ Счет 62. Учет расчетов с покупателями + проводки

Чем выручка отличается от дохода, оборота, прибыли

Чтобы не путаться в экономических терминах, давайте сразу разберемся, чем они отличаются друг от друга. Для этого дадим определения дохода, оборота и прибыли.

Доход

В Положении по бухгалтерскому учету 9/99 «Доходы организации» доходом признается увеличение выгоды предприятия от поступления активов (денег или иного имущества), а также рост капитала компании, возникший в связи с погашением обязательств. Исключением являются вклады собственников имущества.

Если говорить проще, то доходы – это все средства, которые поступают на счета компании и ведут к ее обогащению. К доходам относится не только выручка, но и финансовые результаты других операций.

Доходы разделены на 2 категории: от обычных видов деятельности, и прочие.

Рис.1 Доходы предприятия

Как видно из рисунка 1, выручка от основной деятельности принадлежит к доходам от обычных видов деятельности, тогда как финансовую и инвестиционную выручку можно отнести к прочим доходам. Если сравнивать выручку с доходом, то доходы компании – более объемная категория. При этом выручка является одной из составляющих частей дохода.

Один и тот же вид поступлений может являться выручкой для одной фирмы, и доходами для другой. Например: компания «Атлант» занимается грузоперевозками. В прошлом году один из складов, принадлежащих компании, был сдан в аренду. В бухгалтерском учете поступление арендной платы было учтено в составе прочих доходов, для целей налогового учета – в виде внереализационных доходов. Выручкой от основной работы компании «Атлант» будут служить все финансовые поступления от перевозки грузов..

Другой пример: ООО «Новострой» сдает коммерческую и жилую недвижимость в аренду, и не ведет другой деятельности. И для бухгалтерского, и для налогового учета все денежные средства, полученные от сдачи помещений в аренду, будут считаться выручкой от основной деятельности.

Оборот

Под термином «оборот» подразумевается полный круг вращения денежных средств предприятия за конкретный период. Здесь учитываются приход финансов за счет получения выручки и других операций, связанных с возвратами денег от третьих лиц, получением займов и кредитов

При этом во внимание берется как обращение наличных денежных средств, так и безналичные расчеты

На самом деле, показатели «выручка» и «оборот» в большинстве случаев совпадают. Но иногда они отличаются, что может быть связано с разными методами признания выручки, о которых будет сказано ниже.

Выручка, доходы и оборот отражают «валовые» поступления средств, при этом затраты не принимаются во внимание

Прибыль

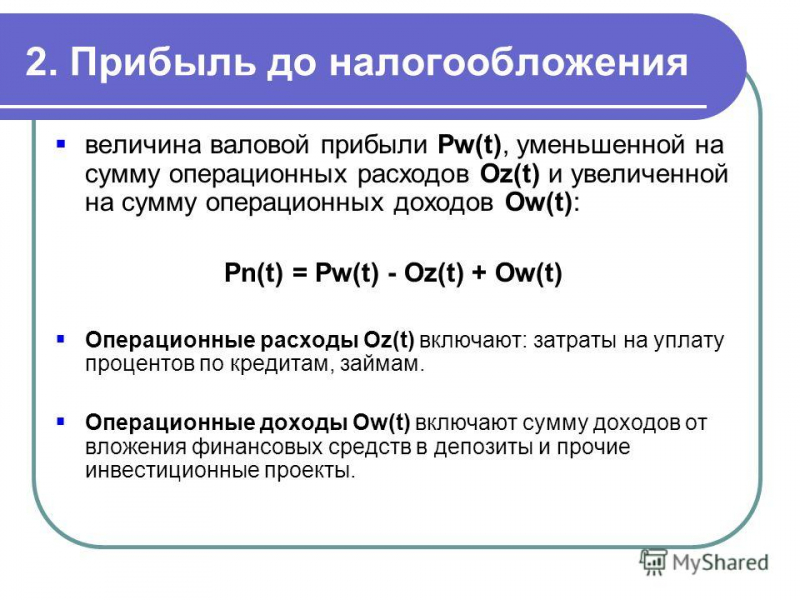

А вот этот показатель как раз учитывает расходы, которые приходится нести предпринимателю. Чтобы определить прибыль, нужно из суммы доходов фирмы (в число которых входит выручка) отнять расходы на закупку сырья и материалов, заработную плату работникам и отчисления с нее на пенсионное и медицинское страхование, затраты на хранение, перевозку, сбыт, рекламу товаров и т.д. В зависимости от того, какие расходы учитываются, определяют разные виды прибыли: валовую, от реализации, до налогообложения, чистую, балансовую, операционную.

Ранее мы говорили, что выручка не может быть отрицательным показателем. В этом отношении прибыль как раз может принимать значение ниже нуля, если расходы компании превышают ее доходы. Отрицательная прибыль составляет убыток компании и характеризует ее деятельность как неэффективную.

Более подробно читайте в отдельной статье на нашем сайте: Что такое прибыль: виды, отличия от выручки и дохода, формулы расчета.