Списание материалов в производство

Содержание:

- Учет и списание спецодежды в 1С 8.3

- Что следует считать малоценным и быстроизнашиваемым имуществом

- Учет спецодежды

- Налог на прибыль

- Учет прочего выбытия (списания, безвозмездной передачи) материалов. Бухгалтерские проводки

- Учет поступления и выбытия материалов

- Какие проводки нужно использовать?

- Оценка незавершенного производства.

- Оценка

- Подведем итоги

Учет и списание спецодежды в 1С 8.3

Оприходование спецодежды от поставщиков схоже с поступлением других видов материальных ценностей. Главная особенность – в справочнике номенклатуры установить правильный тип – Спецодежда . Тогда поступление отразится на счете 10.10.

Рис.1 Номенклатура

Рис.2 Поступление товаров: Накладная

Рис.3 Движения документа

При передаче спецодежды в эксплуатацию путь по меню:

Склад => Спецодежда и инвентарь => Передача материалов в эксплуатацию.

Пункты меню Списание материалов из эксплуатации и Возвраты материалов из эксплуатации разберем ниже (но этот скриншот в дальнейшем приводить не будем).

Рис.4 Спецодежда и инвентарь

Для получения корректных проводок важно правильно заполнить раздел Назначение использования. На каждый вид номенклатуры он заполняется заново (это не ошибка, так задумано)

Рис.5 Передача материалов в эксплуатацию

По костюмам выберем из справочников Линейный способ погашения стоимости и Способ отражения расходов – счет 20.01 (варианты 23, 25, 26, 44).

Рис.6 Назначение использования

По защитным очкам другой способ погашения стоимости – при передаче в эксплуатацию.

Рис.7 Способ погашения стоимости

Поскольку пару перчаток мы выдаем сверх нормы, расходы будем списывать на счет 91.02. При этом в расчете налога на прибыль принимать их к учету не будем, в результате чего образуется постоянная разница в размере 30 руб. (150 руб. х 20%).

Рис.8 Учет выданного сверх нормы

В разделе Способ отражения расходов добавим вид расходов по спецодежде сверх норм, укажем какой это вид расходов и снимем «галку» учитывать в НУ.

Рис.9 Прочие расходы и доходы

Счет затрат укажем 91.02.

Рис.10 Способ отражения расходов

После заполнения документа проведем его. Из проводок мы видим:

- Сначала все позиции списались на счет 10.11.1;

- По позициям, которые списываются единовременно, произошло списание в БУ на счета 20.01 и 91.02;

- По защитным костюмам в БУ списания нет;

- В налоговом учете суммы по защитным костюмам списались и образовались временные разницы;

- По одежде сверх норм посчиталась постоянная разница. Кроме того, заполнились данные по забалансовому счету МЦ.02.

Рис.11.1 Движения документа

Рис.11.2 Движения документа (вторая часть)

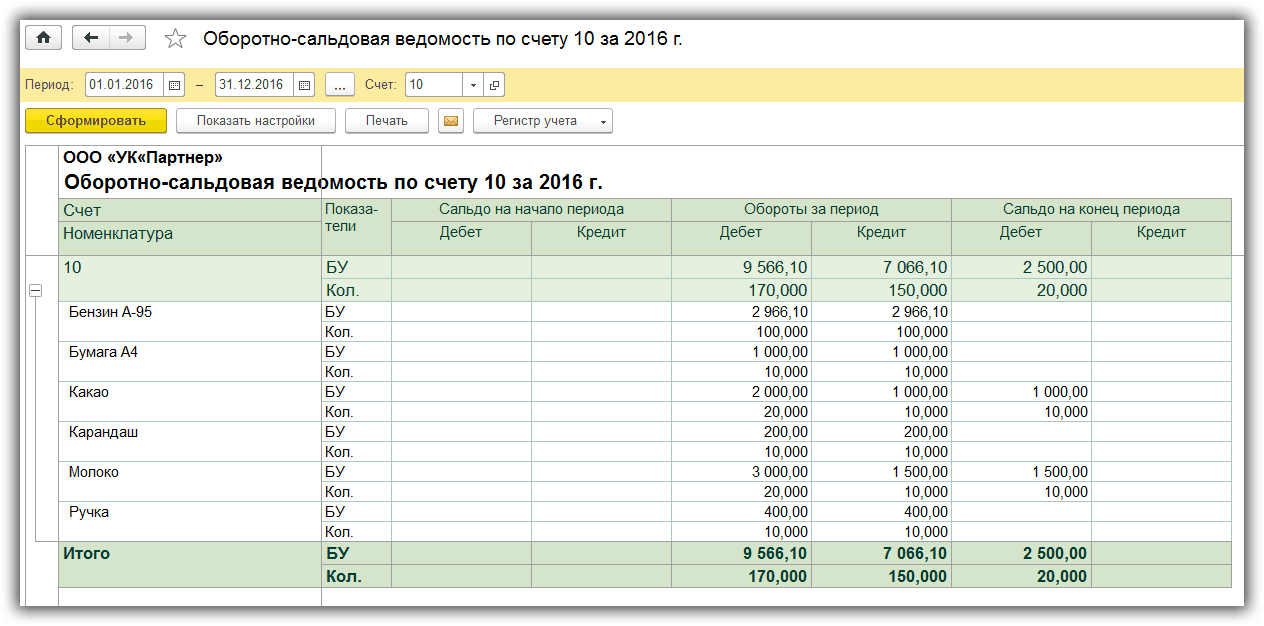

Оборотно-сальдовая ведомость за январь до закрытия месяца.

Рис.12.1 Оборотно-сальдовая ведомость

Рис.12.2 МЦ БУ/НУ

Можем посмотреть аналитику по забалансовому счету.

Рис.13 Аналитика по забалансовому счету

В карточке видно, какому конкретно сотруднику передали в эксплуатацию спецодежду. Напомним, консультацию по 1С, в частности по учету спецодежды, вы можете получить, обратившись к нашим специалистам по телефону или оставив заявку на сайте.

Рис.14 Карточка счета

Закроем месяц. Образовалась ОНО в размере 400 рублей (2000 руб. х 20%).

Рис.15 ОСВ на закрытие месяца

Рис.16 Наши материалы

По костюмам защитным списание расходов пока не произошло. Стандартная функциональность 1С:Бухгалтерия начинает списывать линейную амортизацию по спецодежде, начиная со следующего месяца после ввода в эксплуатацию, хотя следует отметить, что методологически этот момент не обозначен в законодательстве. Если бухгалтер не против реализованного алгоритма, советуем закрепить его в учетной политике, чтобы избежать возможных разногласий с проверяющими органами.

Закроем следующий месяц. Теперь в форме Закрытие месяца появился пункт про погашение стоимости спецодежды.

Рис.17 Закрытие месяца

Суммы списались на 20-й счет.

Рис.18 Движения документа

Списалась сумма ОНО (111,12 руб. х 20% = 22,22 руб.).

Рис.19 Списание суммы

На забалансовом счете МЦ.02 спецодежда должна числиться все то время, пока находится в эксплуатации. По истечении 18 месяцев балансовая стоимость спецодежды списана полностью.

Рис.20.1 Балансовая стоимость спецодежды списана полностью

Рис.20.2 ОСВ (вторая часть)

Спишем пришедшую в негодность и полностью амортизированную спецодежду.

Чтобы облегчить заполнение документов, можно на основании передачи материалов в эксплуатацию создать документ Списание материалов из эксплуатации. Очки и перчатки можно было списать после года эксплуатации, но в целях примера покажем списание всех позиций в одном документе.

Рис.21 Создать на основании

Заполнить таблицу данных можно По остаткам.

Рис.22 Заполнение документа

Рис.23 Списание материалов из эксплуатации

После проведения увидим проводки.

Рис.24 Движения документа

Забалансовый счет обнулился.

Рис.25 Забалансовый счет обнулился

Что следует считать малоценным и быстроизнашиваемым имуществом

Длительное время малоценные и быстроизнашиваемые предметы учитывались на счете 13. Но сейчас он отсутствует, хотя сами МБП никуда не пропали. Этот материальный ресурс по всем критериям следовало бы отнести к основных средствам, но его стоимость слишком мала, чтобы числиться на соответствующем ОС счете (01). Поэтому, хотя термин МБП не используется в профессиональном бухгалтерском языке, малоценка присутствует.

К ней относят текущие активы, для которых:

- стоимость – за одну единицу не больше, чем 40 тыс. руб.;

- время эксплуатации – до года или двух;

- не предусматривается последующая перепродажа.

Для них также характерно:

- применение в изготовлении товаров непосредственно или с целью управления производственным процессом;

- способствование в получении дохода.

Малоценное имущество зачисляется в текущие активы, а их стоимость списывается на издержки: (нажмите для раскрытия)

- полностью, при условии, что срок эксплуатации составляет год;

- по частям, когда тот – 2 года.

Хотя МБП и списываются, но продолжают отражаться в бухучете (в налоговом нет) в составе МПЗ. А на предприятии за их движением должен осуществляться постоянный контроль, чтобы обеспечить сохранность. Именно для сохранности физической малоценка даже с нулевой стоимостью учитывается в документации. И это происходит до наступления времени ее полного износа. В учетной политике следует закрепить максимальную стоимость малоценки.

Пример №1. Организация купила шкаф для бумаг, заплатив за него 25 тыс. руб. (без НДС). Данное приобретение относится к мебели, то есть, к основным средствам. Но поскольку его стоимость меньше установленного лимита (40 тыс. руб.), стол относится к малоценке. 25 тыс. руб. списывается на расходы по управлению сразу же, при вводе в эксплуатацию.

Учет спецодежды

Многие специалисты задаются вопросом о новых правилах учета спецодежды в связи с вступлением в силу ФСБУ 5/2019 и отменой соответствующих методических указаний. Однако по этому вопросу никаких принципиальных изменений в учете не произойдет.

По нормам нового стандарта спецодежда может приниматься к бухгалтерскому учету в составе запасов по фактической себестоимости, которая определяется по общим правилам (пп. «б» п. 3, п. п. 9, , пп. «а» п. 11, пп. «а» п. 12 ФСБУ 5/2019). В момент передачи спецодежды в эксплуатацию ее стоимость единовременно списывается в дебет соответствующих счетов учета затрат (пп. «б» п. 41, пп. «б» п. 43 ФСБУ 5/2019).

В то же время при выполнении критериев по сроку полезного использования и по стоимости спецодежду стоит относить к основным средствам.

Согласно ФСБУ 6/2020 по учету основных средств, который вступит в силу для обязательного применения с 2022 года, организация может принять решение не применять этот стандарт в отношении активов со сроком полезного использования больше 12 месяцев, но имеющих стоимость ниже лимита, установленного организацией (п. 5 ФСБУ 6/2020). При этом затраты на приобретение таких активов признаются расходами периода, в котором они понесены (п. п. 5, , , , 18 ПБУ 10/99 «Расходы организации»). Следовательно, стоимость спецодежды будет списана единовременно или учтена через амортизацию.

В 2021 году, пока сохраняет действие ПБУ 6/01, для признания актива основным средством следует руководствовать его нормами. Спецодежду, которая не относится к запасам по причине длительного срока службы, стоит учитывать в составе основных средств. Такие правила бухучета действовали и раньше, до вступления в силу ФСБУ 5/2019 (Письмо Минфина России от 12.05.2003 N 16-00-14/159).

Налог на прибыль

Плательщики налога на прибыль (как малодоходники, так и высокодоходники) свободны от того, чтобы рассчитывать любые разницы при списании просроченных товаров. Ничего такого в НКУ

не предусмотрено. Поэтому полностью ориентируемся на бухучетные правила.

Если при покупке товаров, испортившихся в силу того, что истек срок годности, был отражен налоговый кредит, то

на основании п.п. «г» п. 198.5 НКУ придется начислить «компенсирующие» налоговые обязательства в периоде, в котором испорченные товары списывают

Аналогичный вывод также содержится в консультации из БЗ, подкатегория 101.04. Если предприятием установлен факт порчи товаров, приобретение и поставка которых освобождены от НДС, то налоговые обязательства по этому налогу начислять не нужно.

Базой налогообложения для такого начисления является цена приобретения испортившегося товара (пп. 198.5

,189.1 НКУ ). Для начисления налоговых обязательств плательщик должен составить сводную налоговую накладную не позднее последнего дня отчетного (налогового) периода для себя и зарегистрировать ее в ЕРНН.

Рассмотрим списание испорченных товаров на примере.

Пример. В продовольственном магазине во время инвентаризации обнаружено, что истек срок годности у 100 пакетов молока продажной стоимостью 24 грн./пакет (в том числе НДС — 4 грн./пакет).

Цена приобретения испорченного молока — 10 грн./пакет (без НДС), торговая наценка — 14 грн./пакет. Расходы на утилизацию молока — 360 грн.

(в том числе НДС — 60 грн.).

Содержание хозяйственной операции

Списана стоимость 100 испорченных пакетов молока

Списана сумма торговой наценки, которая приходится на испорченное молоко

Начислены «компенсирующие» налоговые обязательства по НДС

Реализация просроченной продукции может иметь место лишь при ее утилизации или возврате поставщику. В остальных случаях продажа такого товара запрещена. О том, как отразить в налоговом и бухгалтерском учете стоимость товара с истекшим сроком годности и затраты на его уничтожение (утилизацию) читайте в статье.

- на продукты питания;

- на парфюмерно-косметические товары;

- на медикаменты;

- на товары бытовой химии;

- на иную подобную продукцию.

Мнение эксперта

Макаров Игорь Тарасович

Юрист-консульт с 8-летним опытом. Специализация — уголовное право. Большой опыт в экспертизе документов.

Недоброкачественные, фальсифицированные и контрафактные лекарственные средства подлежат уничтожению на основании решения суда (п. 7 правил уничтожения лекарственных средств, утвержденных постановлением Правительства РФ от 3 сентября 2010 г. №674).

Просроченные товары следует изъять из оборота (продажи), а затем либо вернуть поставщику, либо уничтожить, либо утилизировать. Последнее возможно, если на то есть соответствующее заключение экспертизы (санитарно-эпидемиологической, ветеринарно-санитарной, товароведческой и другой). Она проводится органами государственного надзора.

Утилизации либо уничтожению без проведения экспертизы подлежат:

- пищевые продукты, которые имеют явные признаки недоброкачественности и представляют в связи с этим непосредственную угрозу жизни и здоровью человека (п. 1 ст. 25 Федерального закона от 2 января 2000 г. № 29-ФЗ «О качестве и безопасности пищевых продуктов»);

- материалы и изделия (товары), владелец которых не может подтвердить их происхождение (п. 1 ст. 25 Закона № 29-ФЗ).

Учет прочего выбытия (списания, безвозмездной передачи) материалов. Бухгалтерские проводки

Списание материалов может осуществляться в следующих случаях:

- пришедшие в негодность по истечении сроков хранения;

- морально устаревшие;

- при выявлении недостач, хищений или порчи, в том числе вследствие аварий, пожаров, стихийных бедствий.

Подготовка необходимой информации для принятия решения о списании материалов осуществляется Комиссией с участием материально ответственных лиц. По результатам осмотра Комиссия составляет Акт на списание материалов по каждому подразделению организации, по материально ответственным лицам.

Списание материалов, передаваемых по договору дарения или безвозмездно, осуществляется на основании первичных документов на отпуск материалов (товарно-транспортных накладных, заявлений на отпуск материалов на сторону и др.). В статье 146 «Объект налогообложения» НК РФ сказано, что передача права собственности на активы на безвозмездной основе, признается реализацией, то есть подлежит обложению НДС.

Ниже приведены бухгалтерские проводки, отражающие списание и безвозмездную передачу материалов

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| Учет недостачи (порчи) материалов при наличии виновных лиц | ||||

| 94 | 10 | Отражено списание балансовой стоимости материалов на основании акта списания, составленного комиссией | Фактическая себестоимость списанных материалов | Акт списания материалов |

| 20 | 94 | Отражено списание недостачи (потери от порчи) материалов в пределах утвержденных норм естественной убыли за счет расходов основного производства | Норма естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| 23 | 94 | Отражено списание недостачи (потери от порчи) материалов в пределах утвержденных норм естественной убыли за счет расходов вспомогательных производств | Норма естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| 25 | 94 | Отражено списание недостачи (потери от порчи) материалов в пределах утвержденных норм естественной убыли за счет общепроизводственных расходов | Норма естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| 26 | 94 | Отражено списание недостачи (потери от порчи) материалов в пределах утвержденных норм естественной убыли за счет общехозяйственных расходов | Норма естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| 29 | 94 | Отражено списание недостачи (потери от порчи) материалов в пределах утвержденных норм естественной убыли за счет расходов обслуживающих производств | Норма естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| 73.2 | 94 | Отражено списание недостачи (потери от порчи) материалов на виновных лиц сверх норм естественной убыли | Сумма превышения нормы естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| 91.2 | 68.2 | Восстановлен НДС, ранее предъявленный к вычету, по недостачам (потерям) материалов сверх норм естественной убыли | Сумма НДС | Бухгалтерская справка-расчетСчет фактура |

| 50.01 | 73.2 | Отражено погашение виновным лицом задолженность по недостачам денежными средствами | Сумма недостачи | Приходный кассовый ордер. Форма № КО-1 |

| 70 | 73.2 | Отражено погашение виновным лицом задолженность по недостачам за счет заработной платы | Сумма недостачи | Бухгалтерская справка-расчет |

| Особенности учета недостачи (порчи) материалов при отсутствии виновных лиц. В данной ситуации сумма превышения нормы естественной убыли списывается не на счет 73, а на счет 91 | ||||

| 91.2 | 94 | Отражено списание недостачи (потери от порчи) материалов сверх норм естественной убыли при отсутствии виновных лиц либо недостачи, во взыскании которых отказано судом | Сумма превышения нормы естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| Учет утраты материалов в результате стихийных бедствий | ||||

| 99 | 10 | Отражено списание материалов, утраченных в результате стихийных бедствий | Себестоимость утраченных материалов | Акт списания материалов |

| 99 | 68.2 | Восстановлен НДС, ранее предъявленный к вычету, по утраченным материалам | Сумма НДС | Бухгалтерская справка-расчетСчет фактура |

| Учет безвозмездной передачи материалов | ||||

| 91.2 | 10 | Отражено выбытие материалов | Фактическая себестоимость материалов | Накладная (ТМФ № М-15)Счет фактура |

| 91.2 | 68.2 | Начислен НДС в бюджет со стоимости безвозмездно переданных материалов | Сумма НДС | Накладная (ТМФ № М-15)Счет фактураКнига продаж |

Учет поступления и выбытия материалов

Любое движение ресурсов в организации является важной операцией. Поступление и списание материалов в бухгалтерском учете обязательно фиксируется в финансовых регистрах

Документ, подтверждающий оборот сырья и ресурсов, должен быть оформлен в соответствии с нормативными актами. Выявленные несоответствия могут стать поводом для признания операции недействительной.

Документальное оформление учета поступления и выбытия товарно-материальных запасов

Документальное оформление учета поступления и выбытия товарно-материальных запасов

Приход

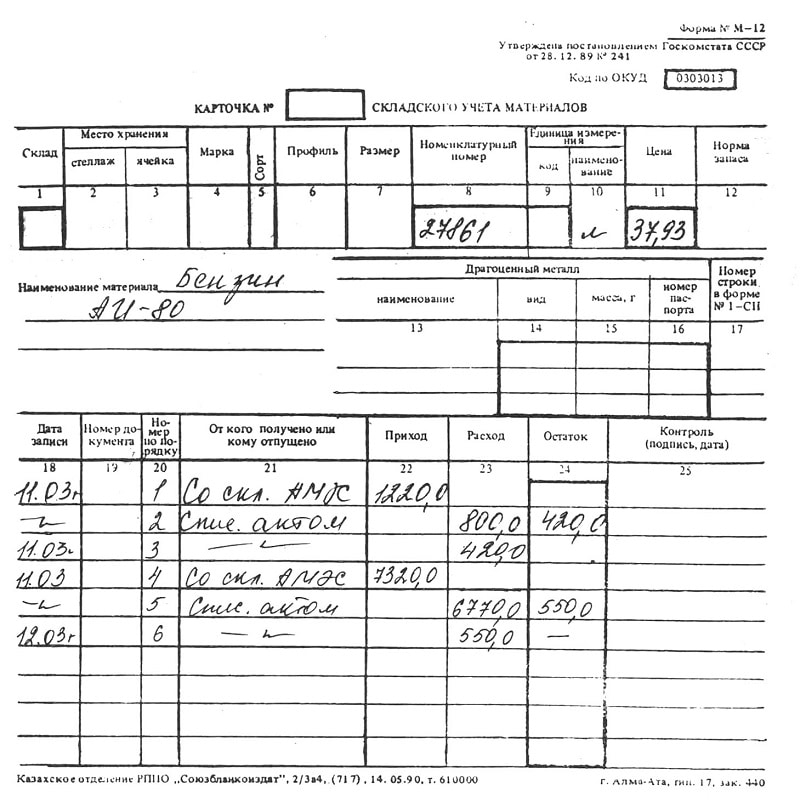

После прибытия на предприятие материалы обязательно берутся на баланс. При этом бухгалтерский учет предусматривает их оприходование по фактической себестоимости. Она включает все произведенные затраты. Приход отражается в специальной карточке. Она ведется отдельно по каждому наименованию, которому был присвоен номенклатурный номер. В карточке отображаются все движения сырья и ресурсов. Это помогает легко отслеживать остатки по каждой позиции, быстро проводить инвентаризацию необходимого запаса, вовремя приобретать необходимое.

Списание

Если материалы отпущены в производство, израсходованы, изношены, не могут быть использованы по каким-либо другим причинам, это обязательно отображается в первичных документах. На их основании производится списание позиции с баланса предприятия. Сделать это можно по-разному. Законодательством разрешены различные способы списания материалов в бухгалтерском учете:

- на предприятиях с небольшим оборотом запасов;

- при использовании ресурсов, непригодных для взаимозамены;

- при оценке особенных активов (драгоценных металлов, камней).

Классификация материалов очень помогает при ведении бухгалтерского учета. Подобная детализация значительно упрощает восприятие информации внутренними пользователями отчетности – управленческим персоналом, финансистами, маркетологами, снабженцами.

https://youtube.com/watch?v=khRJH7ISPts

Какие проводки нужно использовать?

Под каждый конкретный случай списания товара были разработаны наиболее оптимальные варианты проводок. Они рекомендованы к использованию ведущими экспертами в области бухгалтерского учета и налогообложения:

-

Если списана стоимость испорченных (просроченных) товаров (материалов) рекомендовано использовать проводку Дт 94 — Кт 41 (10);

-

Если списана порча в пределах норм естественной убыли, то используйте проводку Дт 44 — Кт 94;

-

Когда стоимость испорченных товаров (материалов) отнесена на виновных лиц будут оптимальна Дт 73 (76) — Кт 94;

-

А когда стоимость испорченных товаров (материалов) взыскана с виновного лица, используются проводки Дт 50 (51, 70) — Кт 73 (76);

-

И наконец, когда сверхнормативная порча списана в расходы – используйте Дт 91 — Кт 94.

Мы описали весь путь списания непригодного к продаже товара для наших клиентов по услуге «аренда 1С Предприятие 8.3». Вполне очевидно, что любая допущенная неточность в этом процессе чревата штрафами и прочими неприятностями (в виде налоговых проверок, например) для организации. Единственное, на что мы не сделали акцент – это качество проведенной инвентаризации.

От того, насколько добросовестно она проведена (если вообще имела место) будет зависеть, столкнется ли бухгалтерия и руководство фирмы с выездными налоговыми проверками, недодачами, пересортицей или нет. Нередки случаи, когда бухгалтер по своей личной инициативе или «с легкой руки» генерального директора «проводит» инвентаризацию формально, не утруждаясь пересчитать товар на складе и не собирая комиссию.

Делается это в большинстве случаев для того, чтобы не тратить лишнее время на подобного рода хлопоты. Мы смеем предположить, что до поры до времени, бухгалтерия не столкнется с проблемами из-за такой «бумажной» работы, но всему свое время.

При всем при этом риск того, что выездная налоговая проверка состоится, невелик, да и сумма штрафа для юридического лица небольшая. Совсем другое дело обстоит с теми затратами, которые организация может понести, если потребуется проводить ревизию. Ревизия будет проведена, если предпроверочный анализ покажет, что компании есть, что до начислять. В этом случае придется отдать не менее 14 млн. рублей – речь идет о среднерыночной стоимости проверки.

Выбор остается за вами. И, кстати, он очевиден.

Списание материалов подразумевает набор документально оформленных операций, в результате которых кредитуется основной счет по учету МПЗ — счет 10 «Материалы». При этом дебетуются «затратные» счета (20 «Основное производство», 23 «Вспомогательные производства», 25 «Общепроизводственные затраты», 26 «Общехозяйственные затраты» и др.), а также счета по учету прочих расходов (91 «Прочие доходы и расходы») и финансовых результатов (99 «Прибыли и убытки»).

Основные проводки по списанию материалов приведены в таблице.

|

Дебет счета |

Кредит счета |

Описание |

|

20 |

10 |

Списание стоимости материалов в основное производство |

|

23 (25, 26) |

10 |

Учет расхода материалов, отпущенных для нужд вспомогательных производств (общепроизводственных или общехозяйственных нужд) |

|

94 |

10 |

Списание балансовой стоимости материалов при их порче, хищении, моральном устаревании или истечении срока годности |

|

99 |

10 |

Списание материалов, утраченных в результате стихийных бедствий |

|

91.2 |

10 |

Выбытие материалов при их безвозмездной передаче |

Оценка незавершенного производства.

В соответствии с п.3 ФСБУ 5/2019 в состав запасов для целей формирования бухгалтерской отчетности с 2021 года будут включаться и остатки незавершенного производства. При этом согласно п.24 федерального стандарта в фактическую себестоимость незавершенного производства и готовой продукции включаются:

-

прямые затраты, т.е. прямо относящиеся к производству конкретного вида продукции, работ, услуг;

-

косвенные затраты, то есть те которые не могут быть прямо отнесены к производству конкретного вида продукции, работ, услуг.

При этом классификация затрат на прямые и косвенные определяется организацией самостоятельно.

К затратам связанным с производством продукции, выполнением работ, оказанием услуг включаемым в фактическую себестоимость незавершенного производства и готовой продукции включаются следующие затраты (п.23 ФСБУ):

-

материальные затраты;

-

затраты на оплату труда;

-

отчисления на социальные нужды;

-

амортизация;

-

прочие затраты.

Незавершенное производство и готовую продукцию в массовом и серийном производстве допускается оценивать:

-

в сумме прямых затрат без включения косвенных затрат;

-

в сумме плановых (нормативных) затрат.

Разница между фактической себестоимостью незавершенного производства и готовой продукции и их стоимостью, определенной по нормативным затратам, относится на уменьшение (увеличение) суммы расходов, признаваемых в отчетном периоде, в котором указанная разница была выявлена (подпункт «а» п. 43 ФСБУ). При единичном производстве продукции незавершенное производство отражается в бухгалтерском балансе по фактически произведенным затратам.

Для целей налогового учета расходы на производство и реализацию, осуществленные в течение отчетного (налогового) периода, подразделяются на (п.1 ст.318):

-

прямые;

-

косвенные.

В соответствии с указанной статьей, к прямым расходам могут быть отнесены, в частности:

-

материальные затраты, определяемые в соответствии с подпунктами 1 и 4 пункта 1 статьи 254 настоящего Кодекса;

-

расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг, а также страховые взносы, начисленные на указанные суммы расходов на оплату труда;

-

суммы начисленной амортизации по основным средствам, используемым при производстве товаров, работ, услуг.

К косвенным расходам относятся все иные суммы расходов, за исключением внереализационных расходов, определяемых в соответствии со ст.265 НК, осуществляемых налогоплательщиком в течение отчетного (налогового) периода.

При этом п.2 той же статьи 318 установлено что, сумма косвенных расходов на производство и реализацию, осуществленных в отчетном (налоговом) периоде, в полном объеме относится к расходам текущего отчетного (налогового) периода

А сумма прямых расходов относятся к расходам текущего отчетного (налогового) периода по мере реализации продукции, работ, услуг, в стоимости которых они учтены в соответствии со статьей 319 настоящего Кодекса.

Вместе с тем, методы оценки остатков незавершенного производства для целей налогообложения прибыли НК РФ не установлены. Кодекс предписывает только, что оценивать остатки НЗП в налоговом учете надо на конец каждого месяца, используя данные ( НК РФ):

-

первичных учетных документов о движении и об остатках (в количественном выражении) сырья и материалов, готовой продукции по цехам (производствам и прочим производственным подразделениям);

-

налогового учета о сумме прямых расходов текущего месяца.

При этом налогоплательщик самостоятельно определяет порядок распределения прямых расходов на НЗП и на изготовленную в текущем месяце продукцию (выполненные работы, оказанные услуги) с учетом соответствия осуществленных расходов изготовленной продукции (выполненным работам, оказанным услугам).

Таким образом, можно проследить, что в остатки незавершенного производства в бухгалтерской и налоговой оценке войдет разный список расходов и возникнут временные разницы. Образуемые, как правило, вследствие того, что в налоговом учете перечень расходов, формирующих себестоимость незавершенного производства гораздо уже (только прямые затраты), чем в бухгалтерском учете. Вследствие чего большая часть расходов в налоговом учете списывается как расходы текущего налогового периода, а в бухгалтерском учете «оседает» в стоимости остатков незавершенного производства.

Для демонстрации сказанного рассмотрим пример.

Как видно, возникновение временных разниц при оценке остатков НЗП происходит по тому же принципу, что и при первоначальной оценке запасов, а именно — применяется один и тот же метод: оценка актива на конец отчетного периода в налоговом и бухгалтерском учете и выявление разниц.

Оценка

В бухгалтерском учете, по общему правилу, запасы отражаются по фактической себестоимости (п. 9 ФСБУ 5/2019, п. 5 Информации Минфина).

В новом ФСБУ 5/2019 ярко выражена экономическая сущность актива как ресурса, контролируемого организацией в результате событий прошлых периодов, от которого организация ожидает получить экономические выгоды в будущем. Это обосновывает включение в стоимость запасов не только фактически произведенных затрат, но и оценочных обязательств, а также капитализацию процентов по кредитам и займам (п. 11 ФСБУ 5/2019). От бухгалтера такой подход к оценке запасов потребует проявления профессионального суждения, необходимости получения максимально полной и достоверной информации о поступлении и использовании запасов.

Согласно нормам нового российского стандарта в фактическую себестоимость запасов, в частности, включаются только те проценты, которые связаны с приобретением запасов для дальнейшего включения в стоимость инвестиционного актива»(пп. «д» п. 11 ФСБУ 5/2019). Однако для отражения в бухгалтерском учете и отчетности реального финансового результата может понадобиться анализ норм МСФО.

По международным стандартам в отношении процентов по кредитам и займам следует руководствоваться МСФО (IAS) 23 «Затраты по заимствованиям» (п. 17 МСФО (IAS) 2). Согласно этому документу проценты могут включаться как в стоимость запасов, связанных с поступлением инвестиционных активов, так и в стоимость готовой продукции, если ее производство носит длительный характер. Например, производство алкогольной продукции многолетней выдержки может потребовать привлечения заемных средств и капитализации процентов в ее стоимости с целью формирования достоверного финансового результата. Принятие подобного решения надо отразить в учетной политике (п. 7.1 ПБУ 1/2008).

Следовательно, особенности деятельности экономического субъекта требуют детального подхода к формированию фактической себестоимости запасов с учетом правил ФСБУ и МСФО. В такой ситуации применяются правила, предусмотренные ПБУ 1/2008 «Учетная политика организации»: в случае если по конкретному вопросу ведения бухгалтерского учета в федеральных стандартах правила не установлены, то организация разрабатывает соответствующий способ учета исходя из требований МСФО (п. 7.1 ПБУ 1/2008).

При приобретении запасов с отсрочкой или рассрочкой платежа на период более 12 месяцев (если меньший срок не установлен в учетной политике) затратами на их приобретение признается сумма денежных средств (без НДС), которая была бы уплачена продавцу без отсрочки или рассрочки. Сумма к уплате рассчитывается путем дисконтирования или на основании документально подтвержденной информации, которой располагает организация. Разницу между этой величиной и будущими платежами при отсрочке или рассрочке (без НДС) следует учитывать аналогично процентам по заемному обязательству (п. 13 ФСБУ 5/2019, пп. «а» п. 6 Информации Минфина).

При формировании фактической себестоимости запасов по новым правилам внимания заслуживают договоры с особыми условиями ценообразования. В данной ситуации суммы, уплаченные или подлежащие уплате поставщику, будут включаться в фактическую себестоимость запасов за минусом скидок, уступок, вычетов, премий, льгот независимо от формы их предоставления (пп. «б» п. 12 ФСБУ 5/2019).

Следовательно, с 2021 года покупателю, уверенному в том, что ему будет предоставлена скидка и он способен или намерен соблюдать условия ее получения, а также знает ее точную сумму, нужно сразу учитывать запасы по стоимости, уменьшенной на величину будущей скидки.

Бухгалтеру необходимо оценить вероятность получения скидки, ориентируясь на историю взаимоотношений с поставщиком, или на план поставок, или на иной подобный документ. Отсутствие уверенности в получении премий, бонусов, скидок, льгот освобождает бухгалтера от обязанности вычитать их в момент оприходования запасов.

Кроме того, с 2021 года меняется порядок определения фактической себестоимости запасов, которые остаются в организации после выбытия, ремонта, модернизации, реконструкции основных средств и других внеоборотных активов. Раньше она формировалась исходя из текущей рыночной стоимости на дату принятия ТМЦ к бухгалтерскому учету. Согласно новым правилам такие запасы будут учитываться по наименьшей из двух величин (п. 16 ФСБУ 5/2019, пп. «г» п. 6 Информации Минфина):

- стоимости, по которой организация учитывает аналогичные запасы;

- сумме балансовой стоимости списываемых активов и затрат, понесенных при демонтаже и разборке объектов, извлечении запасов, приведении их в надлежащее состояние.

Подведем итоги

По сути, списание ТМЦ в налоговом учете и бухгалтерском, отличий не имеет. Если речь идет о белой бухгалтерии, которые не пытается ввести компетентные органы в заблуждении. И стоит помнить, то хотя фактических норм о процедуре закон не выдвигает, и очень многое остается на усмотрение руководителя, итоговая отчетность будет являться для ФНС значимыми документами. Которые они могут проверить в любое время. Поэтому стоит подойти к процедуре со всей ответственностью. При этом отказываться от таких мероприятий или минимизировать их тоже нежелательно. Иначе бухгалтерия превратится в запутанный комок, а расходы «загадочным» образом вырастут.

Количество показов: 3665