Статус налогоплательщика в справке 2-ндфл в 2020 году

Содержание:

- Особенности статуса плательщика для ИП

- Статус плательщика в 2020 году при уплате страховых взносов

- Форма платежного поручения

- Статусы плательщиков

- В чем отличие статуса 08 от других

- Сроки подачи справки

- Правила оформления: поля и расшифровка

- Создание шаблона

- Как обозначить статус плательщика

- Статус составителя для организаций

- Какой статус налогоплательщика при оплате госпошлины

- В чем отличие статуса 08 от других

- Что указывать в поле 101

- Какие последствия повлечет за собой неправильное указание статуса плательщика (поле 101) в платежном поручении на перечисление налогов

- ЗАЯВЛЕНИЕ о допущенной ошибке в оформлении платежного поручения

Особенности статуса плательщика для ИП

Необходимо чётко понимать, что в платёжном поручении в разделе 101 указывается статус юридического или физического лица, оформлявшего данный документ. Что касается индивидуальных предпринимателей, то в приказе № 107-Н, которым необходимо руководствоваться при заполнении платёжки, фигурирует 2 кода – 09 и 14.

Здесь очень важно понимать то, что при отчислениях лично за себя индивидуальный предприниматель учитывает код 09, но если планируются отчисления за работников, то в этом случае в раздел 101 заносится код 14, т.к. индивидуальный предприниматель выступает в роли лица, производящим выплаты физическим лицам

Статус плательщика в 2020 году при уплате страховых взносов

Какой код статуса ставят организации . В начале 2020 года, когда компании впервые стали платить страховые взносы налоговикам, появилась проблема — какой статус плательщика указывать в платежном поручении. Налоговики долго не могли определиться. В итоге было решено: в поле 101 при уплате взносов надо ставить статус 14 (письмо ФНС, ПФР и ФСС от 26.01.17 № БС-4-11//НП-30-26/947/02-11-10/06-308-П). Однако платежки со статусом 14 банки не пропускали. Чтобы платеж прошел, надо заполнить в поручении УИН из 25 знаков или ИНН из 12 знаков (п. 4 приложения 2 к приказу Минфина России от 12.11.13 № 107н). В то же время УИН у компаний нет, а в ИНН организации — 10 цифр, а не 12. Позднее ФНС пришла к выводу, что в поле 101 организации все-таки должны ставить в поле 101 код «01» , а не «14» (письмо от 03.02.17 № ЗН-4-1/). Свою новую позицию налоговики аргументировали тем, что банки не пропускают платежки со статусом «14». А чтобы они могли это сделать, надо дорабатывать приемные программы. Такая работа заняла бы больше полугода. Поэтому, чтобы банк без проблем проводил платежи, ФНС согласилась на статус «01». С этим же статусом инспекции ведут карточки расчетов по взносам.

Какой код статуса ставят ИП . Предприниматели при уплате страховых взносов за себя или работников в поле 101 «Статус плательщика» должен поставить код «09» , так как предприниматель является плательщиком страховых взносов (работников) (письмо ФНС от 03.02.17 № ЗН-4-1/).

Форма платежного поручения

Документ используется плательщиком для банковского перечисления денег за:

- товары, услуги – полученные и предоплатные;

- для других платежей — оплаты штрафов, пени, налогов.

Перечисления могут осуществляться в пределах одного банка или на счета других банковских учреждений. Банк принимает платежное поручение, оплата проводится при наличии денег на расчетном счете. Если их недостаточно – операционист проводит оплату частично с пометкой об этом на платежном поручении. При полном отсутствии средств на счету платежное поручение возвращается плательщику.

Особенности заполнения платежного поручения по форме 0401060:

- плательщик ИП должен внести в документ не только статус, сумму к оплате, но и все поля должны быть заполнены;

- если ИП не должен заполнять это поле, например, КПП — ставится число ноль;

- статус обязательно проставляется двухзначным числом;

- указывается назначение платежа;

- фиксируется очередность платежа и вид операции (01);

- сумма к оплате указывается числом и прописью. Пропись с заглавной буквы, слова «рубль», «копейка» и их склонения не сокращаются.

Документ банк принимает при наличии подписи и печати плательщика ИП.

Правила заполнения

Платежное поручение ИП заполняется строго по правилам. Ошибка в нем приводит к уплате не по тем счетам, а в данном случае это государственные бюджеты. В результате платежное поручение приобретает статус выяснения. Ранее банки не принимали в работу документы с обезличенным статусом. Налоговая служба проводит определение статуса, после чего проводится оплата. Участие в этом плательщика ИП, предоставление им дополнительных бумаг не требуется. При этом в банковскую карточку предпринимателя (ИП) вносится и закрепляется статус.

В Положении ЦБ РФ от 19 июня 2012 г. N 383-П «О правилах осуществления перевода денежных средств» о реквизите «статус плательщика» (поле 101) говорится буквально следующее:

А уже с учётом этого требования, код налогоплательщика начиная с 2014 года установлен Приказом Минфина России от 12 ноября 2013 г. № 107н. (Приложение № 5 — Правила указания информации, идентифицирующей лицо или орган, составивший распоряжение о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации). И этот Приказ Минфина согласован Председателем Центрального банка Российской Федерации Э.С. Набиуллиной. Отдельные изменения в приказ № 107н внесены Приказом Минфина России от 23.09.2015 N 148н «О внесении изменений в приказ Министерства финансов Российской Федерации от 12 ноября 2013 г. N 107н».

Статусы плательщиков

Сейчас ИНН плательщика-физлица при отсутствии УИН обязателен, если в реквизите 101 указан любой из статусов плательщика от 09 до 13 (ИП, нотариус, адвокат, глава КФХ, физлицо). С октября следующего года это будет касаться только статуса 13 (физлица). Чем же такое объяснить?

Оказывается, и самих статусов с 09 по 12 не будет. Статус 13 объединит все названные. Это – статусы для уплаты налоговых платежей.

Соответственно, все ИП, уплачивающие налоги, страховые взносы, будут указывать статус 13.

08 статус для юрлиц, ИП, частнопрактикующих лиц сейчас касается уплаты всего, кроме налогов, а будет – кроме платежей, администрируемых как налоговыми, так и таможенными органами.

В чем отличие статуса 08 от других

Ранее для того, чтобы произвести оплату взносов по обязательному пенсионному, медицинскому или социальному страхованию, нужно было указывать код 08 в платежке.

Ранее для того, чтобы произвести оплату взносов по обязательному пенсионному, медицинскому или социальному страхованию, нужно было указывать код 08 в платежке.

1. В разделе ИНН и КПП указаны соответствующие данные компетентной налоговой инспекции.

2. В разделе «Получатель» нужно указать сокращенно название органа ФК и администрирующего органа ИФНС.

3. В разделе КБК прописываются 20 знаков, первые три из которых 182 – код Федеральной налоговой службы, являющейся основным администратором платежей.

Код 08, как было сказано ранее, нужно использовать для того, чтобы оплатить неналоговые сборы. Их перечень постоянно меняется, и во избежание проблем с оплатой, необходимо учитывать новые требования законодательства.

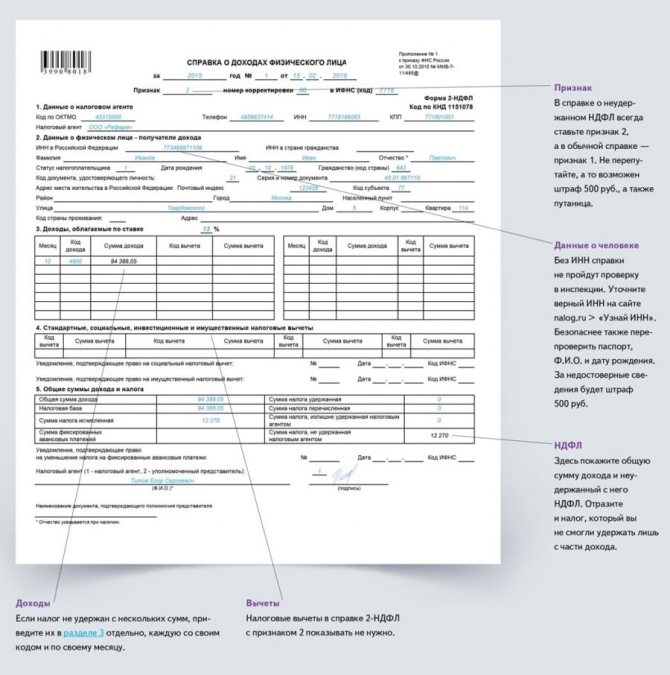

Сроки подачи справки

Подавать отчетность по справкам 2-НДФЛ необходимо же с указанием новых кодов статуса, чтобы избежать претензий от контролирующих налоговых органов. Если по каким-либо причинам организация не удерживала подоходный налог до конца года, уведомить налоговые органы об этом необходимо до 1 марта следующего года, чтобы избежать штрафов.

Если работник в течение года был уволен по любым причинам, то в справке необходимо указывать код его статуса на момент увольнения. Если на работу был трудоустроен иностранный гражданин, но к концу года он приобрел статус резидента, то в справке в отношении него необходимо указывать цифру 1 в графе статус. Это правило не распространяется на тех, кто изначально приехал из-за рубежа и работает по патенту. Для них сохраняется статус «6».

Обновленная классификация упростила определение статуса специалистов, приезжающих на работу в Россию по патентам, а также по приглашениям крупных компаний. Однако при заполнении документации периодически возникают сложности, которые требуют подробных разъяснений.

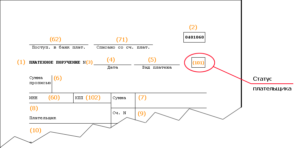

Правила оформления: поля и расшифровка

Приводим таблицу кодов полей ПП с расшифровкой и комментариями – это поможет разобраться, как правильно заполнить платежное поручение без ошибок, корректно оформить его и провести нужный платеж.

| Номер поля | Название поля | Расшифровка |

|---|---|---|

| 1 | Наименование документа | |

| 2 | Форма по ОКУД | 0401060 |

| 3 и 4 | Номер и дата | Нумерация платежек – сквозная |

| 5 | Вид платежа | Это поле лучше оставить пустым. Варианты заполнения – почтой или электронно |

| 6 и 7 | Сумма платежа | Суммы прописью и числом |

| 8 | Наименование плательщика | Полное наименование организации |

| 9 | Лицевой счет плательщика | 20-тизначный номер вашего расчетного счета |

| 10 | Наименование банка | Полное наименование банка, в котором открыт расчетный счет |

| 11 | БИК | Банковский идентификационный код |

| 12 | Корреспондентский счет | Номер корреспондентского счета банка |

| 13–17 | Банковские реквизиты получателя | Номер расчетного счета, название, БИК и коррсчет банка |

| 18 | Вид операции | Всегда «01», это значение постоянное |

| 19, 20, 23 | Дополнительная информация | Оставьте эти поля пустыми |

| 21 | Очередность платежа | Очередность согласно статье 855 ГК РФ:

1 – Возмещение вреда жизни или здоровью согласно исполнительным документам. Алименты. 2 – По исполнительным документам о взыскании задолженности по заработной плате, выходным пособиям. 3 – Оплата труда. Задолженность по налогам и страховым взносам. 4 – По исполнительным документам по иным основаниям. 5 – Все остальные перечисления денежных средств в календарном порядке. |

| 22 | Код | УИН платежа Обычно это «0» |

| 24 | Назначение платежа | Пример: Налог на доходы физических лиц за 2018 год |

| 60, 61 | ИНН | ИНН плательщика (60) и ИНН получателя (61) |

| 102, 103 | КПП | КПП плательщика (102) и КПП получателя (103). Для физических лиц КПП нет, поле оставьте пустым |

| 101 | Статус плательщика | Заполняется только при платежах в бюджет или уплате таможенных сборов |

| 104 | КБК | Код КБК в соответствии с Приказом Минфина № 132н от 08.06.2018 – только для платежей в бюджетную систему (налоги, пошлины, сборы) |

| 105 | ОКТМО | Уточните код ОКТМО на сайте ФНС |

| 106 | Основание платежа |

|

| 107 | Налоговый период | Для платежей по налогам и сборам – период, в котором возник налогооблагаемый доход |

| 108 | Документ-основание | Если платеж по требованию госоргана, то это номер требования |

| 109 | Дата документа-основания | Номер документа, который является основанием (договор) |

| 110 | Информ. | Оставьте поле пустым |

Создание шаблона

Вы можете создать шаблон платежа тремя способами:

Если Вы передумали создавать шаблон, то щелкните ссылку Отменить. В результате Вы вернетесь на страницу Переводы и платежи.

Примечание. В верхней части страницы для Вашего удобства отображается индикатор выполнения шагов по созданию шаблона. Например, если Вы находитесь на странице подтверждения, то будет выделен шаг «Подтверждение».

Подтвердить шаблон

Далее Вам необходимо подтвердить шаблон. После нажатия кнопки Сохранить шаблон в открывшейся заполненной форме шаблона проверьте правильность указанных сведений, после чего выполните одно из следующих действий:

- Подтвердить шаблон. Убедитесь, что вся информация указана верно. Затем для подтверждения операции нажмите кнопку Подтвердить.Если Вы создаете шаблон в адрес сторонних получателей, то необходимо подтвердить операцию одноразовым паролем. Для этого нажмите кнопку Подтвердить по SMS. Далее в открывшемся окне введите одноразовый пароль и нажмите кнопку Подтвердить. После успешного подтверждения шаблону будет присвоен статус «Активный». В итоге данный шаблон будет отображаться в «личном меню» на каждой странице системы в блоке Мои шаблоны.

Примечание. Для выполнения операций по созданному шаблону сверх установленного банком лимита без дополнительного подтверждения через Контактный центр подтвердите шаблон через Контактный центр, позвонив по телефонам 900 (для абонентов сотовых операторов), +7 (495) 500‑55‑50.

- Изменить реквизиты. Если при проверке шаблона выяснилось, что его необходимо отредактировать, то щелкните ссылку Редактировать. В результате Вы вернетесь на страницу заполнения реквизитов операции.

- Отменить операцию. Если Вы передумали создавать шаблон, то щелкните ссылку Отменить. В результате Вы вернетесь к списку шаблонов, а данный шаблон будет сохранен в статусе «Черновик».

- Удалить шаблон. Если Вы хотите удалить шаблон из системы, щелкните ссылку Удалить. Откроется всплывающее окно, в котором подтвердите операцию, и шаблон будет удален.

Если Вы не подтвердили шаблон платежа, то он будет отображаться в Вашем личном меню в разделе Мои черновики.

Просмотреть шаблон

Для того чтобы просмотреть реквизиты шаблона, в личном меню щелкните ссылку Мои шаблоны — Управление шаблонами. Откроется список Ваших шаблонов, в котором щелкните название интересующего Вас шаблона. В результате откроется страница просмотра реквизитов шаблона, на которой Вы сможете выполнить следующие действия:

- Оплатить по шаблону. Для того чтобы выполнить платеж по шаблону, нажмите кнопку Оплатить. В результате Вы перейдете на страницу создания перевода или платежа. (Подробнее смотрите раздел контекстной справки Оплата по шаблону.)

- Переименовать шаблон. Если Вы хотите изменить название шаблона, то рядом с полем «Название шаблона» щелкните ссылку Переименовать. Откроется всплывающее окно, в котором в поле «Новое название» введите название шаблона и нажмите кнопку Сохранить.

- Изменить шаблон. Если Вы хотите изменить параметры шаблона, щелкните ссылку Редактировать, и Вы перейдете к форме заполнения реквизитов операции (подробнее смотрите раздел контекстной справки Редактирование шаблона).

- Создать напоминание о повторной оплате. Если Вы хотите создать напоминание о повторном совершении оплаты для данного шаблона, то щелкните ссылку Добавить напоминание, затем в открывшейся форме задайте необходимые настройки напоминания и нажмите кнопку Сохранить. Возможно, потребуется подтверждение изменений с помощью одноразового пароля, отправленного на Ваш мобильный телефон. В результате шаблон, для которого настроено напоминание, будет отображаться в разделе Мои шаблоны со значком . Помимо этого, данный платеж или перевод будет показан на странице Переводы и платежи в блоке Счета к оплате в тот день, на который назначено напоминание.

- Удалить шаблон. Для того чтобы удалить шаблон, щелкните ссылку Удалить, затем подтвердите операцию. В результате после подтверждения операции шаблон будет удален из системы.

- Отменить операцию. Если Вы хотите вернуться к списку шаблонов, щелкните ссылку Отменить.

Как обозначить статус плательщика

Поручения банку для оплаты налоговых обязательств и взносов по страхованию заполняются согласно правилам, установленным Минфином РФ (2013 год). Действие данных регламентов продолжается и в наступившем 2021 году

Важное обстоятельство – налоги, взносы по страхованию с 2021 года могут уплачиваться третьими лицами вместо непосредственных плательщиков, имеющих обязательства перед бюджетом и соответствующими фондами. Это могут быть обычные граждане, индивидуальные предприниматели, организации

Сторонние субъекты при составлении платежных поручений должны руководствоваться теми же правилами, что и непосредственные плательщики.

Перечень стандартных кодов для обозначения статуса плательщика в отдельном поле 101 регламентирован специальным нормативным актом Минфина РФ (приказ, утвержденный 12.11.2013).

| Наименование кода | Код поля 101 |

| Плательщик налогов, сборов, обладающий полномочиями юридического лица | К.01 |

| Субъект, выполняющий обязанности налогового агента | К.02 |

| Юридическое лицо, принимающее участие во внешнеэкономической деятельности | К.06 |

| Юридическое лицо или индивидуальный предприниматель, перечисляющие прочие обязательные платежи в бюджет | К.08 |

| Плательщик налогов и сборов: | К.09 |

| К.10 | |

| К.11 | |

| К.12 | |

| К.13 | |

| Плательщик налогов, совершающий платежи в пользу физических лиц | К.14 |

| Физическое лицо, являющееся субъектом внешнеэкономической деятельности | К.16 |

| Индивидуальный предприниматель, участвующий во внешнеэкономической деятельности | К.17 |

| Субъект, обязанный по требованиям российского законодательства уплачивать таможенные платежи, но не имеющий статуса декларанта | К.18 |

| Юридические лица и их обособленные подразделения, удержавшие деньги из дохода (зарплаты) физического лица, являющегося должником, в счет выплаты его долгов перед бюджетом по исполнительному производству | К.19 |

| Субъект, являющийся ответственным участником объединенной (консолидированной) группы плательщиков налогов | К.21 |

| Лицо, участвующее в консолидированной группе плательщиков налогов | К.22 |

| Физическое лицо (гражданин), выступающее плательщиком прочих обязательных платежей, подлежащих перечислению в бюджет | К.24 |

| Участники (учредители), владельцы активов организации-должника, имеющей статус унитарного предприятия, или сторонние субъекты, распорядившиеся о переводе денег для погашения долгов по обязательным платежам. В отношении данного должника применяются процедуры банкротства | К.26 |

| Кредитно-финансовые учреждения или их филиалы, распорядившиеся о переводе средств, ранее предоставленных бюджетной системой, не отправленных получателю и требующих возврата в ту же систему | К.27 |

| Лицо, обладающее статусом официального (уполномоченного, законного) представителя плательщика налогов | К.28 |

| Прочие юридические лица | К.29 |

| Другие физические лица | К.30 |

Индивидуальным предпринимателям и юридическим лицам: статусы

Вышеприведенная таблица свидетельствует о том, что индивидуальным предпринимателям, совершающим платежи по страховым взносам за наемных работников, следует указывать код 14. При уплате индивидуальным предпринимателем страховых взносов за самого себя указывается обозначение статуса под кодом 09. Если же индивидуальный предприниматель или юридическое лицо выполняет обязанности налогового агента, уплачивая, к примеру, подоходный налог за персонал, то надлежит указать код 02.

С 2021 года юридическому лицу, перечисляющему взносы на различные виды обязательного страхования, следует прописывать код 01. Это касается социального, медицинского, пенсионного страхования. Иначе говоря, для уплаты данных страховых взносов поручения банку составляются по тому же шаблону, что и при оплате налога. Кроме того, при заполнении платежных документов по вышеупомянутым страховым взносам необходимо указывать реквизиты налоговой службы, администрирующей соответствующие платежи.

Отдельный нюанс – уплата взносов на страхование от травматизма. Налоговая служба не администрирует такие платежи. Они по-прежнему находятся под контролем Фонда социального страхования. Таким образом, для этих взносов прописывается код 08.

Юридическим лицам и индивидуальным предпринимателям нужно особо внимательно отнестись к заполнению поля 101 в платежном поручении

Статус составителя для организаций

У организаций в стандартных ситуациях все достаточно стабильно и прозрачно:

- 01 — налоги юридического лица, страховые взносы за сотрудников;

- 02 — НДФЛ с доходов сотрудников;

- 08 — страховые взносы за сотрудников, перечисляемые в ФСС.

Пример заполнения платежного поручения со статусом 01 смотрите в материале «Как заполнять платежки по страховым взносам в 2021 году?».

В 2021 г. при отправке бюджетных платежей необходимо очень внимательно проверять реквизиты, ведь с 1 января они меняются и до 1 мая будет действовать переходный период. Готовое решение от экспертов КонсультантПлюс поможет правильно заполнить платежку на уплату налогов. Чтобы воспользоваться подсказками, оформите бесплатный онлайн-доступ к справочно-правовой системе.

Если организация выступает в качестве налогового агента по НДС, т. е. рассчитывает НДС и оплачивает его за другого налогоплательщика, то для платежного поручения выбираем статус 02. Если при оформлении будет использован статус 01, то налоговая может посчитать, что организация не исполнила обязанности налогового агента по перечислению НДС. Суды, конечно, встают на сторону налогоплательщика. Но зачем идти в суд, когда можно правильно заполнить платежку?

Подробнее о налоговых агентах читайте в статьях:

- «Кто признается налоговым агентом по НДС (обязанности, нюансы)»;

- «Кто является налоговым агентом по налогу на прибыль (обязанности)».

Выделен отдельный статус фирм (или их филиалов) для случаев, когда в организацию поступает исполнительный лист на работника, согласно которому нужно удержать из зарплаты задолженность по платежам в бюджет. Перечисление удержанной суммы происходит с кодом 19.

Какой статус налогоплательщика при оплате госпошлины

Налоговики сами должны следить за корректностью информации в платежном поручении и в случае обнаружения ошибки должны сообщить об этом налогоплательщику. Это связано с приказом от 25 июля 2021 г. № ММВ-7- 22/ о новых правилах работы с невыясненными платежами.

Платежное поручение на оплату госпошлины — образец 2021-2021

Например, в отношении госпошлины за рассмотрение дел в судах администратором является налоговая служба (значение первых трех показателей КБК – 182). Поэтому при заполнении реквизитов получателя в платежном документе необходимо указать реквизиты налоговой инспекции, в которой суд, рассматривающий дело, состоит на учете.

Окошко заполняется числом при расчётах с любой бюджетной системой. Если у вида транзакции нет своего кода, его указывать не нужно — графа просто остаётся незаполненной, отмечать в ней ноль нельзя. Это происходит, к примеру, в случаях, когда необходимо совершить перевод денежных средств как аванс сотруднику своей компании или деньги на больничный.

В чем отличие статуса 08 от других

Ранее для того, чтобы произвести оплату взносов по обязательному пенсионному, медицинскому или социальному страхованию, нужно было указывать код 08 в платежке.

Теперь если эти взносы производит организация, то 08 меняется на 01

Важно знать, что не только в этом состоит отличие заполнения бланков

1. В разделе ИНН и КПП указаны соответствующие данные компетентной налоговой инспекции. 2. В разделе «Получатель» нужно указать сокращенно название органа ФК и администрирующего органа ИФНС. 3. В разделе КБК прописываются 20 знаков, первые три из которых 182 – код Федеральной налоговой службы, являющейся основным администратором платежей.

Полезное: Как осуществляется распределение НДС при раздельном учете

Код 08, как было сказано ранее, нужно использовать для того, чтобы оплатить неналоговые сборы. Их перечень постоянно меняется, и во избежание проблем с оплатой, необходимо учитывать новые требования законодательства.

Что указывать в поле 101

Все возможные значения статуса плательщика закреплены в Приложении № 5 к Приказу Минфина РФ № 107н. Итак, в настоящий момент действуют 25 кодификаций. Рассмотрим значения, которые широко применяются в деятельности бюджетного учреждения. Данные представим в виде в таблицы:

|

Код |

Значение |

|---|---|

|

01 |

Если перечисление осуществляет юридическое лицо в качестве налогоплательщика в отношении платежей в пользу ФНС. Уже с 2017 года при перечислении взносов на социальное страхование граждан в ФНС придется указывать «01» в 101 поле платежки. Отметим, что страховые взносы — статус плательщика 2020 — определяются также. Исключение: взносы ФСС по НС и ПЗ. |

|

02 |

Данный шифр должны использовать налоговые агенты. Например, статус плательщика 101 2 необходимо указать при перечислении НДФЛ за наемных сотрудников. |

|

08 |

Применяется при перечислении страховых взносов на травматизм в пользу Фонда социального страхования. |

Также код «08» придется указать в платежке на перечисление субсидий. Например, при перечислении субсидии на выполнение муниципального задания от распорядителя бюджетных средств в пользу бюджетного учреждения.

Остальные значения кодификации поля 101 в бюджетной деятельности используются довольно редко. В коммерческой сфере наиболее популярными считаются коды:

- статус плательщика 101 09 — используется при перечислении налоговых платежей в государственный бюджет индивидуальными предпринимателями. Например, если ИП платит налоги, сборы и взносы в Федеральную инспекцию;

- статус плательщика 101 13 — применяется для платежей в бюджет по налогам, сборам, взносам и иным формам налоговых обязательств, если плательщиком выступает простой гражданин — физлицо;

- код «11» указывают адвокаты при аналогичных видах расчетов с бюджетом;

- шифр «12» — для глав КФХ.

Остальные значения кодификации имеют индивидуальный характер и применяются субъектами с особыми признаками.

Какие последствия повлечет за собой неправильное указание статуса плательщика (поле 101) в платежном поручении на перечисление налогов

Может возникнуть недоимка по налогам, когда налогоплательщик является одновременно и плательщиком налога и налоговым агентом по этому налогу. Всё дело в том, что поступления по платежкам, в которых указаны разные статусы плательщика, налоговые инспекции учитывают на разных лицевых счетах. Поэтому, если статус плательщика указан неверно, во внутреннем учете инспекции поступившая сумма зачисляется в счет погашения задолженности, которой у организации (предпринимателя) может и не быть. При этом задолженность, в счет которой организация (предприниматель) направляла свой платеж, остается непогашенной.

Например, если организация (или ИП) одновременно являются налогоплательщиками и налоговыми агентами по НДС или ИП — по НДФЛ. Если в поле 101 платежного поручения такая организация вместо кода 02 укажет код 01, то как у налогоплательщика у нее возникнет переплата. Одновременно с этим у организации как у налогового агента образуется недоимка. В таком случае на сумму недоимки налоговая инспекция может начислить пени и штрафы (ст. 75, 122, 123 НК РФ).

Чтобы избежать этого, в инспекцию следует подать заявление об уточнении платежа. К заявлению приложите копию платежного поручения. Об этом читайте тему «Что делать, если в платежке на уплату налогов была допущена ошибка».

Можно поступить и по-другому:

- сначала повторно перечислить сумму налога, правильно указав все реквизиты в платежном поручении;

- затем провести зачет или возврат излишне уплаченного налога по правилам, установленным статьей 78 Налогового кодекса РФ.

Однако в этом случае организация (предприниматель) избежит только штрафов. Пени начислят за каждый день просрочки уплаты налога исходя из 1/300 ставки рефинансирования от неуплаченной суммы налога (п. 2, 3, 7 ст. 75 НК РФ).

Критична ошибка в коде 101 имеет в двух случаях: 1) при перечислении НДС и 2) при перечислении НДФЛ предпринимателем. В остальных случаях ошибка в коде 101 не имеет значения! Главное правильно укажите КБК и подробно распишите поле 24 «Назначение платежа», чтобы по нему было ясно, куда отнести платеж.

Пример уточнения поля 101 платежного поручения на перечисление суммы налога

Организация в качестве налогового агента по НДС 18 апреля перечислила в бюджет сумму налога в размере 5000 руб. Статус плательщика в платежном поручении был указан неправильно: вместо кода 02 (налоговый агент) был указан код 01 (налогоплательщик).

Ошибка была обнаружена 16 мая при сверке расчетов с налоговой инспекцией. Чтобы исправить ошибку, бухгалтер подготовил и направил в налоговую инспекцию заявление с просьбой уточнить реквизиты платежного поручения.

Руководителю ИФНС России № 120по г. МосквеН.Т. Петровуот ООО «Гаспром»ИНН 4308123456КПП 430801001ОГРН 10244567890123Адрес (юридический и фактический):610008, г. Киров, ул. Швецова, д. 20

ЗАЯВЛЕНИЕ о допущенной ошибке в оформлении платежного поручения

г. Киров . . . . . . . . . . . . . . . . . 16.05.2021

В соответствии с пунктами 7 и 8 статьи 45 Налогового кодекса РФ ООО «Гаспром» просит принять решение об уточнении платежа.

В поле 101 платежного поручения от 18 апреля 2021 г. № 415 на перечисление налога на добавленную стоимость (КБК – 18210301000011000110) в сумме 5000 (Пять тысяч) руб. был неверно указан статус плательщика – 01 (налогоплательщик).

Правильный статус плательщика – 02 (налоговый агент).

Эта ошибка не повлекла за собой неперечисление суммы налога в бюджетную систему Российской Федерации на соответствующий счет Федерального казначейства.

Приложение:– копия платежного поручения от 18 апреля 2021 г. № 415.

Генеральный директор ….. Иванов ….. А.В. ИвановГлавный бухгалтер …. Сидорова …… А.С. Сидорова