Сколько процентов составляет ндфл от зарплаты в рф в 2020 году

Содержание:

- Понятие налогового вычета

- Процентные ставки

- Как правильно рассчитать

- Как рассчитать подоходный налог с зарплаты в 2019 году?

- Подоходный налог с минимальной зарплаты в 2021 году

- НДФЛ: что важно знать о главном налоге на зарплату

- Имущественный вычет

- Как можно вернуть его с зарплаты

- Как посчитать проценты, составив пропорцию

- Способы возврата подоходного налога (НДФЛ) в 2021 году

- Стандартные, социальные и имущественные вычеты

- Когда исчислением НДФЛ занимается налоговый агент

- Основное понятие

- Расчет подоходного налога в 2019 году с примером

- Какие документы готовить

Понятие налогового вычета

Принципы, процедура оформления и реализации права на частичный возврат средств, переданных государству, определены Налоговым кодексом РФ. Гражданин после получения дохода обязан перечислить процент от него в бюджет страны. Ставка устанавливается законодательством РФ и составляет от 13 до 35 %. Помимо подоходного налога (НДФЛ), производятся и другие отчисления. Они направляются в различные фонды государства. Однако вычет обусловлен только подоходными отчислениями (НДФЛ). Он сокращает величину дохода, от которой человек обязан отправить часть государству, то есть уменьшает налогооблагаемую базу. Главным условием предоставления льготы выступает обязательное наличие отчислений в бюджет. Кроме того, человек должен проживать в РФ свыше 183 дней.

Возмещение части отчислений, произведенных человеком от дохода, возможно при определенных обстоятельствах и направлено на облегчение налогового бремени.

Процентные ставки

Процентные ставки по подоходному налогу единые, но зависят от того, в каком статусе работает налогоплательщик, или какие доходы были им получены. Российские налогоплательщики делятся на две разновидности:

- Имеющие статус налоговых резидентов. К ним причисляются люди, которые прибыли на российскую территорию и работают здесь в течение 183 дней и более за последний год.

- Граждане иностранных государств, которые за последние 12 месяцев находились на российской территории менее 183 дней и не имеющие резидентского статуса.

Аналогичная ставка в размере 13% предусмотрена для граждан ЕАЭС, которые работают на российской территории. К таким относятся граждане Беларуси, Казахстана, Киргизии и Армении.

Еще одна категория налогоплательщиков, для которых ставка установлена в размере 13%, это беженцы и иммигранты.

Указанная налоговая ставка обозначает, что на руки сотрудники получают 87% от начисленной им зарплаты, а 13% перечисляется в бюджет.

Те граждане, которые не имеют статуса резидента, уплачивают налоги со ставкой 30%. После того как лицо отработает на территории РФ 183 дня и более, то ставка для него устанавливается в размере 13%. При этом предполагается, что лицо не должно в эти 183 дня покидать российскую территорию.

Таким образом, в большинстве случае ставки по подоходному налогу составляют 13%. Для нерезидентов ставка составляет 30%. В течение года налоговая ставка может изменяться, если лицо приобрело статус резидента, поэтому подоходный налог для таких сотрудников подлежит пересчету.

Как правильно рассчитать

Подоходные налоги отчисляются с зарплаты каждый месяц, что создает иллюзию о сложившейся норме. На самом деле данные отчисления согласно законодательству осуществляются один раз в год.

Существует специальный калькулятор НДФЛ. При помощи него можно точно рассчитать подоходный налог. Чтобы осуществить расчет, нужно иметь данные о сумме зарплаты за исчисляемый период времени.

Пошаговый расчет на калькуляторе выглядит таким образом:

- Вписать сумму дохода. Это может быть размер, получен до вычитания налоговой ставки. Можно ввести средства, полученные на руки, чтобы понять, сколько было вычтено с заработной платы.

- Избирается налоговая ставка.

После данных действий нужно нажать на кнопку вычисления. Результат расчетов предоставляется снизу в разных строках.

У каждой строки есть свое значение общий размер, сумма налога, размер доходов, которые работник получит на руки.

При наличии ребенка

При наличии ребенка работнику полагается налоговый вычет. При расчете налога в данном случае используется формула расчета базового налога, а потом отнимается налоговый вычет.

Вычет на одного либо нескольких детей определяется НК РФ, и его сумма зависит от числа иждивенцев. Льготы могут использовать оба родителя, а также опекуны и усыновители.

Порядок начисления и суммы выплат отражаются в ст. 218 НК России. Сумма стандартного льготного вычета равняется:

- Для 1 и 2-го ребенка – 1400 рублей.

- На 3 детей – 3000 рублей.

- Для ребенка-инвалида – 12 тысяч руб. Опекунам и попечителям засчитывается только 6 000 руб.

Необходимо понимать, что средства не возвращаются налогоплательщику, с этой суммы просто не вычитается НДФЛ.

Снизить налог могут не только родители несовершеннолетних детей. Вычетом могут воспользоваться и родители, дети которых достигли совершеннолетия, но учатся в ВУЗе.

Ограниченный законодательством возраст в данной ситуации составит 24 года. На обязательный вычет имеют право оба родителя и получают его в одно время.

В данной ситуации право на вычет действительно с января по сентябрь, в остальные месяцы налогом облагается вся заработная плата.

С резидентов

Работодатель для удобства работника часто называет сумму зарплаты уже после удержания подоходного налога.

Определить сумму отчисления можно при помощи двух формул:

- С вычетом налога при ставке 13 % сотрудник получает 87 %. При этом зарплата = выданная на руки сумма / 87%.

- Определить сумму налога можно, умножив на 0.13 деньги, полученные на руки.

С нерезидентов

Обложение налогом нерезидентов совершается с учетом межправительственного договора по устранению двойного налогообложения, которое существует между РФ и государством, в котором физическое лицо является резидентом.

Правила возвращения излишне оплаченного налога прописываются в ст. 232 НК РФ. для этого физлицу необходимо приложить такие документы:

- Свидетельство, что человек резидент государства, с которым у России есть соглашение.

- Справку о доходе, по которому плательщик желает освободиться от выплаты налога.

- Свидетельство выплаты налога с данной суммы в государстве резидента.

Документы должны быть поданы на протяжении года после окончания налогового периода, за который плательщик хочет получить возвращение излишне оплаченного налога.

Рассчитывая НДФЛ для иностранного гражданина-патентника, бухгалтер компании должен сделать запрос в фискальные органы, что он может снизить сумму налога на размер оплаченного раньше аванса.

Если ответ уполномоченной организации будет положительным, можно снизить подоходный налог на стоимость патента.

Подоходный налог иностранных сотрудников платится в том же порядке, что и для граждан России. Если человек работает по найму в компании, последняя выполняет функции фискального агента: считает и отправляет НДФЛ.

Дедлайны перечисления денег в бюджет зависят от типа полученного дохода:

| Оклад | В день осуществления выплаты по безналичному расчету либо снятия наличных в кредитной компании |

| Отпускные и листы неработоспособности | Не позже завершения месяца, в котором были оплачены соответственные суммы |

| Доход в натуральном виде | На следующий день после передачи работнику продуктов либо предоставления услуги |

Компании, которые перечисляют иностранным гражданам дивиденды, исполняют роль налоговых агентов.

Они должны удержать и перевести налог в государственную казну не позже дня, который следует за оплатой дохода.

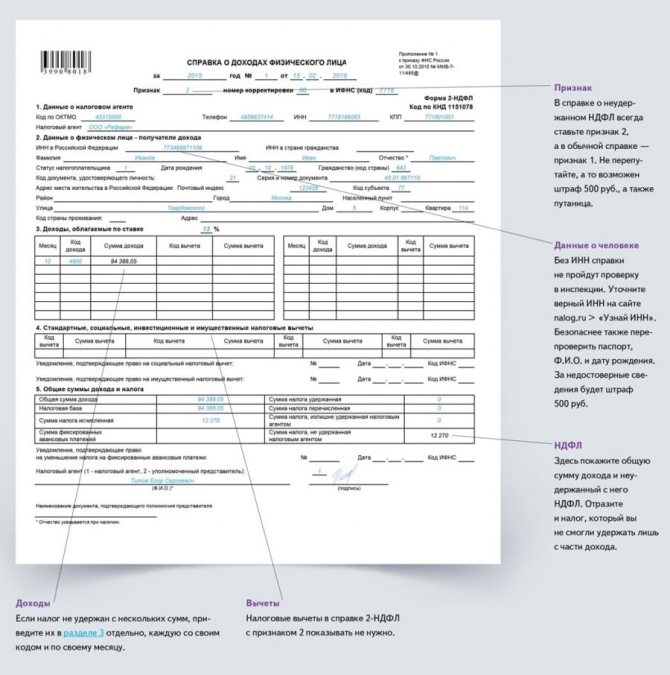

По осуществленным начислениям и платежам налоговые агенты отчитываются в ИФНС, подавая справки 2-НДФЛ

При заполнении отчетных документов важно верно избрать статус иностранного гражданина

Как рассчитать подоходный налог с зарплаты в 2019 году?

Подоходный налог с зарплаты рассчитывается следующим образом:

- Все доходы, полученные работником, суммируются: учитываются поощрения, премии и прочие дополнительные выплаты.

- Из общей суммы вычитаются официальные расходы – налоговые вычеты (стандартные, имущественные и социальные).

- Из полученной суммы взимается налог в размере 13% или 30%.

Процентная ставка размера НДФЛ в 2019 году зависит от статуса налогоплательщика: является ли он резидентом РФ или нет.

Выясним для начала, кто является резидентом РФ. Официально резидентом РФ является налогоплательщик, если он более 183 календарных дней пребывает в нашей стране на законных основаниях. Причем в течение этих 183 дней человек не выезжает из РФ. В противном случае налогоплательщик получает статус нерезидента.

В общих случаях ставки НДФЛ для резидентов составляют 13%, а для нерезидентов – 30%.

Обратите внимание, что на протяжении года налоговый статус вашего сотрудника в целях расчета НДФЛ может измениться. Поэтому на конец года необходимо произвести перерасчет НДФЛ по соответствующей ставке

Перед тем как рассчитывать подоходный налог с зарплаты (НДФЛ) сначала необходимо учесть налоговый вычет. По законодательству РФ, налоговый вычет — это льгота, которая предоставляется работникам.

Налоговые вычеты, как правило, составляют:

- 500 рублей;

- 1 400 рублей;

- 3 000 рублей.

Приведем пример:

Ежемесячный доход женщины — 12 000 рублей. Она — мать несовершеннолетнего ребенка. По закону для этой категории граждан Российской Федерации предусмотрен налоговый вычет в размере 1 400 рублей. В этом случае подоходный налог с заработной платы будет рассчитываться следующим образом: 12 000 — 1 400 = 10 600 рублей.

Подоходный налог с минимальной зарплаты в 2021 году

Подоходный налог с минимальной зарплаты исчисляется также, как и с других видов доходов работников. Работник вправе использовать свои налоговые вычеты. Когда у налогоплательщика есть право на несколько видов стандартных налоговых вычетов, то он может использовать только один.

Суммировать несколько стандартных вычетов нельзя, за исключением вычетов на детей.

Из минимальной заработной платы работника удерживается подоходный налог, рассчитанный по ставке (13% или 30%). Работник получает зарплату за вычетом НДФЛ.

Рассчитанный по соответствующей ставке подоходный налог с минимальной зарплаты удерживается из дохода работника. Сотруднику выплачивается заработная плата за вычетом НДФЛ. Другие удержания (погашение кредита, алименты и прочее) вычитаются из оставшейся после вычета НДФЛ суммы.

Доходы, которые не подлежат налогообложению

Перечень доходов, которые по законодательству не облагаются налогом (статья 217 Налогового кодекса РФ):

- стипендии;

- все виды социальных доплат и пенсий;

- пособия по беременности и родам;

- пособия по безработице;

- алименты (на основании решений суда);

- материальная помощь до 4000 рублей (в год);

- различные виды компенсаций (командировочные и суточные расходы).

Налогом НДФЛ облагаются в общем порядке выплаты по больничным листам по временной нетрудоспособности (или по уходу за больным).

Максимальная сумма вычетов при расчете подоходного налога с зарплаты может учитываться, когда работник попадает под несколько категорий вычетов.

В случае отпуска (болезни) подоходный налог с зарплаты в 2020 году рассчитывают по средней заработной плате.

Подоходный налог с зарплаты удерживается с работников, которыми были заключены договоры подряда.

НДФЛ: что важно знать о главном налоге на зарплату

Налог на доход физических лиц взимается с полученной заработной платы работающих граждан. Зарплата при выплате наемному работнику уменьшается на размер НДФЛ. Сумма налога зависит от дохода сотрудника, процента и налоговых вычетов.

Проценты в 2020 году: изменения, произошедшие за последний год

Много преобразований в сфере налогообложения НДФЛ должно было произойти в текущем году.

Весной 2019 года Государственной Думой было выдвинуто предложение о введении прогрессивной системы налогообложения, предполагающей рост % с увеличением оплаты труда. Те, кто получает заработную плату до 100 000 рублей, должны уплачивать налог в размере 5%, наемные работники с окладом от 100 000 до 3 млн. рублей — 13%, с доходом от 3 млн. до 10 млн. рублей – 18%, свыше 10 млн. рублей – 25%.

Прогрессирующее налогообложение – очень действенная система, практикуется во многих развитых странах. Ее используют в Австрии, Швеции, Дании, Великобритании, Китае, Австралии. Однако государственные деятели РФ посчитали, что в России такой вид налога не будет актуальным.

Некоторые эксперты высказали мнение, что после таких масштабных изменений большая часть бизнеса уйдет в теневую экономику. Отчасти это оправданные сомнения, но, по правде говоря, и раньше показатель открытости доходов граждан России был не самым лучшим. Возможно, причина следующая: большая часть населения относится к группе, которая имеет маленький доход и, соответственно, будет платить при такой системе наименьший налог. Бюджет из-за этого может сильно пострадать.

Еще одно нововведение, которое хотели внедрить в 2019 году — увеличение НДФЛ на 2% для всех слоев населения. К счастью, основной ставкой налога, как прежде, остается 13%.

Расчет налога на доход физических лиц

Подоходный налог определяется по следующей схеме:

- Необходимо вычислить налоговую базу по конкретному работнику, которая представляет собой разницу между размером его заработной платы и полагающимися ему налоговыми вычетами.

- Далее налоговую базу умножают на ставку налога. Полученный результат отражается в форме 3-НДФЛ и отправляется в ИФНС по месту регистрации. А рассчитанная сумма налога вычитается из зарплаты сотрудника, отравляется на расчетный счет налоговой инспекции.

Процентные ставки подоходного налога с ФОТ в 2020 году

Процент взимаемого налога зависит преимущественно от статуса физического лица. Налогоплательщиков разделяют на резидентов и нерезидентов. У резидентов ставка подоходного налога обычно значительно ниже, чем у нерезидентов.

В налоговой сфере РФ понятие «резидент» определяется, как физическое лицо, находящиеся на территории государства больше полугода за последние 365 дней. Обучаясь или проходя кратковременное лечение до полугода, гражданин не лишается статуса резидента. Резидентами также считаются:

- лица, проживающие на территории республики Крым;

- военнослужащие, отправленные служить в другое государство, вне зависимости от количества дней пребывания их в России за последний год;

- граждане, трудящиеся на морских месторождениях углеводородов.

Таблица ставок НДФЛ России с фонда оплаты труда.

| % ставка | Налогоплательщик |

|---|---|

| 13 |

|

| 30 | нерезиденты |

Какие существуют льготы

Не все денежные выплаты, получаемые от работодателя, облагаются налогом. Не подлежат налогообложению следующие категории выплат:

- Пособия, выплачиваемые из государственных фондов. Исключение здесь составляет пособие по временной нетрудоспособности.

- Денежные компенсации за вредные условия труда, а также связанные с увольнением работников, гибелью военнослужащих или получения ими травм в процессе исполнения служебных обязанностей.

- Командировочные: суточные при этом не могут быть больше 700 руб. по России и 2500 за границей. Также не облагаются транспортные и другие расходы, связанные с командировкой.

- Безвозмездные выплаты сотрудникам по решению работодателя, например при рождении ребенка (до 50 000 руб.).

- Оплата сотрудникам медицинских услуг, обучения, повышения квалификации.

- Зарплата в иностранной валюте лиц, отправленных на военную службу за границу государственными учреждениями РФ.

- Заработная плата членов крестьянского хозяйства на протяжении первых пяти лет его существования.

- Доходы, получаемые физическими лицами от подсобного хозяйства (при отсутствии наемных работников) и продажи лесных ресурсов (грибов, ягод, трав).

Дополнительно о расчетах налогов с зарплаты можно узнать ниже в инструкции.

Имущественный вычет

Именно «вычет», а не «вычеты», так как этой льготой можно воспользоваться 1 раз в течение года, если ваши деньги связаны с:

- куплей-продажей авто;

- покупкой или продажей недвижимости или доли в ней, а также земельного участка;

- выплаты % по ипотечному кредиту;

- строительства жилья;

- отделки или ремонта дома, квартиры.

ВАЖНО! Если недвижимость приобретается или продается родственникам или другим созависимым лицам, например, сделка происходит с работодателем, право на вычет утрачивается. Сумма, с которой может быть списан имущественный вычет, ограничивается 2 млн

руб., то есть максимальная льгота может составить 13% от 2 млн. – 260 тыс.руб

Сумма, с которой может быть списан имущественный вычет, ограничивается 2 млн. руб., то есть максимальная льгота может составить 13% от 2 млн. – 260 тыс.руб.

Пример 2. Рассчитаем НДФЛ для сотрудника-резидента РФ Стольникова П.П. Заработная плата Стольникова П.П. составляет 12 тыс. руб. в месяц, в последние три месяца оклад был повышен до 15 000 руб. Он воспитывает 2 детей: сына 3 лет и 20-летнюю дочь – студентку «очницу», обучающуюся на платной основе за 10 тыс. руб. в год. Начальство выделило ему материальную помощь в размере 5000 руб. Вычислим НДФЛ, который должен уплатить П.П.Стольников.

Заработная плата Стольникова П.П. за год составит 12000 Х 9 + 15 000 Х 3 = 153 тыс. руб. Приплюсуем 1000 руб., на которую материальная помощь превышает не облагаемый налогом лимит. Доход за год – 154000 руб. – меньше 200 тыс.руб., так что стандартные вычеты полагаются. За каждого ребенка, в том числе и дочь, так как она учится очно, вычитаем по 1400 руб: 154000 – 2800*12 = 120400 руб. Вычисляем 13% по резидентской ставке: 15652 руб. Это сумма подоходного налога для Стольникова П.П. Он может возвратить себе часть этого налога по социальной льготе (обучение дочери) на сумму 13% от 10 000 руб., то есть 1300 руб., подав налоговоую декларацию с копией контракта на обучение.

Как можно вернуть его с зарплаты

Главным в этом деле станет собрать все необходимые документы.

К ним относятся:

- официальные бумаги, в которых обозначены производственные расходы;

- заполненная форма 3-НДФЛ (налоговая декларация), ее бланк берется в соответствующем учреждении;

- заявление на один из типов вычета (социальный или имущественный).

Основным препятствием в получении обратно уплаченного налога становиться неправильное заполнение 3-НДФЛ или предоставление неполного комплекта нужных документов. Но чаще всего отказ получают в результате неправильно оформленного заявления. Надо при подаче заявления на возврат тщательно проверить правильность реквизитов банка, в который будет возвращена часть подоходного налога.

Действие такой льготы, как возвращение части подоходного налога составляет три года, поэтому на возврат можно подавать в течение этого времени.

Возможно вам так же будет интересно узнать про то, как получить инн в налоговой.

Какая ответственность предусмотрена за неуплату налогов физическим лицом, подробно рассказывается в данной статье.

Чем грозит несвоевременная сдача декларации по налогу на прибыль, можно понять прочитав данную статью.

Так же интересно будет узнать про то, какие документы необходимо собрать для возврата подоходного налога при покупке квартиры. Вся информация находится в данной статье.

Не мало важно знать, какой транспортный налог для юридических лиц установлен действующим законодательством. Расчет и выплата подоходного налога с зарплаты производится работодателем, в частности нанимаемым им бухгалтером

Эти отчисления происходят ежемесячно. В частных случаях, когда выплату невозможно выполнить, то наниматель должен поставить в известность своего работника, но не позднее месяца после окончания налогового периода. При этом он должен причины этого и сумму налога должен предоставить в письменной форме

Расчет и выплата подоходного налога с зарплаты производится работодателем, в частности нанимаемым им бухгалтером. Эти отчисления происходят ежемесячно. В частных случаях, когда выплату невозможно выполнить, то наниматель должен поставить в известность своего работника, но не позднее месяца после окончания налогового периода. При этом он должен причины этого и сумму налога должен предоставить в письменной форме.

Как посчитать проценты, составив пропорцию

Составлять пропорции — одно из наиболее полезных умений, которому вас научили в школе. С его помощью можно посчитать любые проценты. Выглядит пропорция так:

сумма, составляющая 100% : 100% = часть суммы : доля в процентном соотношении.

Или можно записать её так: a : b = c : d.

Обычно пропорция читается как «а относится к b так же, как с относится к d». Произведение крайних членов пропорции равно произведению её средних членов. Чтобы узнать неизвестное число из этого равенства, нужно решить простейшее уравнение.

Пример 1

Для примера вычислений используем рецепт быстрого брауни. Вы хотите его приготовить и купили подходящую плитку шоколада массой 90 г, но не удержались и откусили кусочек-другой. Теперь у вас только 70 г шоколада, и вам нужно узнать, сколько масла положить вместо 200 г.

Сначала вычисляем процентную долю оставшегося шоколада.

90 г : 100% = 70 г : Х, где Х — масса оставшегося шоколада.

Х = 70 × 100 / 90 = 77,7%.

Теперь составляем пропорцию, чтобы выяснить, сколько масла нам нужно:

200 г : 100% = Х : 77,7%, где Х — нужное количество масла.

Х = 77,7 × 200 / 100 = 155,4.

Следовательно, в тесто нужно положить примерно 155 г масла.

Пример 2

Пропорция подойдёт и для расчёта выгодности скидок. Например, вы видите блузку за 1 499 рублей со скидкой 13%.

Сначала узнайте, сколько стоит блузка в процентах. Для этого отнимите 13 от 100 и получите 87%.

Составьте пропорцию: 1 499 : 100 = Х : 87.

Х = 87 × 1 499 / 100.

Заплатите 1 304,13 рубля и носите блузку с удовольствием.

Способы возврата подоходного налога (НДФЛ) в 2021 году

Государство предлагает снизить налоговую нагрузку на физических лиц с помощью налоговых вычетов. Они уменьшают сумму НДФЛ, подлежащую уплате. При этом если деньги уже удержаны работодателем и перечислены в бюджет, их можно вернуть.

НК РФ предусматривает несколько вариантов, за что можно вернуть подоходный налог. Желательно знать их все.

Стандартный налоговый вычет (за детей)

Чаще всего стандартный вычет предоставляют родителям детей. Его размеры составляют:

- на 1 ребенка – 1400 рублей;

- на 2 детей — 2800 рублей (1400 р. за первого и столько же за второго);

- на 3 детей — 5800 р. (по 1400 р. на первых двух и 3000 на третьего).

За каждого последующего ребенка к вычету прибавляют 3000 р. Иногда он положен и на самого налогоплательщика. Применяют льготы, пока общая зарплата в календарном году не достигнет суммы 350 тысяч рублей. На следующий год право на вычет возобновляется.

Рассказать, как работнику вернуть уплаченные 13% с зарплаты могут в бухгалтерии. По общему правилу достаточно написать заявление и приложить свидетельства о рождении на всех детей, в т. ч. и уже совершеннолетних. Сумму вычета в этом случае работодатель не будет удерживать при выплате зарплаты. Если вычет не был получен таким способом, его можно оформить через ИФНС.

Подробнее об этом способе возврата читайте в нашей статье: Как получить стандартный налоговый вычет на детей в 2021: кому положен, пошаговая инструкция и необходимые документы

Имущественный налоговый вычет (за покупку недвижимости)

Покупка жилья — еще один вариант, за что можно вернуть подоходный налог. С расходов на недвижимость можно вернуть до 260 тысяч рублей. Размер вычета составит в этом случае 2 млн рублей. При ипотеке можно получить еще вычет на проценты по ней. Его размер ограничен 3 млн рублей или суммой в 390000 р. к возврату.

При оформлении вычета к заявлению прикладывают: договоры и платежные документы. Предоставляют вычет 1 раз в жизни, но можно получать по нескольким объектам, пока не выбрана вся сумма вычета.

Подробнее об этом мы уже писали — Налоговый вычет при покупке квартиры в 2021 году.

Социальный налоговый вычет (за лечение и обучение)

Сумма вычета за расходы на обучение, лечение, пенсионное, медицинское страхование и благотворительную деятельность ограничена суммой в 120 тысяч рублей в год. Дополнительно можно получать социальный вычет на обучение детей в сумме до 50 тысяч рублей в год за каждого из них и на дорогостоящее лечение без ограничений.

Вместе с заявлением потребуется представить документы, подтверждающие расходы: договор, платежные поручения, чеки и тд.

Инвестиционный налоговый вычет (за инвестиции)

Вкладывая деньги в ценные бумаги, можно получить право на вычет по НДФЛ. Для этого достаточно открыть индивидуальный инвестиционный счет (ИИС), положить на него деньги и не снимать их в течение 3 лет. Максимальная сумма вычета — 400 тысяч рублей в год, а возврата — 52 тысячи рублей в год. Существует и второй вариант вычета. Он предусматривает освобождение от налога по бумагам, купленным на ИИС.

Для получения вычета потребуется приложить к заявлению договор на обслуживание ИИС или заявление на присоединение к нему и документы о зачислении средств на счет, например, платежное поручение.

Где лучше открыть ИИС, чтобы вернуть НДФЛ уплаченный с зарплаты

Сегодня очень много брокерских компаний, где можно открыть ИИС. Но большинство из них не всегда подходят для новичков с точки зрения удобства и простоты

Мы рекомендуем обратить внимание сервис Тинькофф Инвестиции, где можно бесплатно и не выходя из дома открыть ИИС и тем самым возвращать НДФЛ с зарплаты.

Профессиональный налоговый вычет

Профессиональный налоговый вычет могут получить ИП, нотариусы, адвокаты, авторы различных произведений и граждане, получающие доход по договорам ГПХ. По общим правилам сумма вычета равна сумме документально подтвержденных расходов на ведение деятельности. Но иногда допускается получение вычета по нормативам, например, для ИП — в сумме 20% от доходов.

Для получения профессионального вычета к заявлению нужно приложить документы, подтверждающие расходы. Это могут быть накладные, акты выполненных работ, договора и т. д.

Стандартные, социальные и имущественные вычеты

В некоторых случаях для уменьшения НДФЛ можно воспользоваться стандартными, социальными и имущественными вычетами, предусмотренными законодательством РФ.

Стандартные вычеты предоставляются следующим категориям граждан:

- родителям (усыновителям или опекунам) у которых на иждивении находятся несовершеннолетние дети;

- родителям, у которых на иждивении находятся ученики до 24 лет.

Размер льготы составляет 1 400 рублей (на каждого первого и второго ребенка). Если в семье три и более детей, то вычет предоставляется по 3000 рублей на третьего и каждого последующего ребенка. Использовать стандартный вычет можно только по основному месту трудоустройства. Причем оба родителя имеют право претендовать на данный вычет.

Еще один вариант получения вычета – вычет может предоставляться в двойном размере по месту работы одного из родителей, в случае если другой родитель предоставил заявление о неполучении вычета по своему месту работы.

Для опекунов, попечителей и их супругов, воспитывающих ребенка–инвалида, не достигшего возраста 18 лет, или ребенка-инвалида 1-2 группы, обучающегося по очной форме в учебном заведении в возрасте до 24 лет, сумма вычета на такого ребенка составляет 6000 рублей.

Для родителей и усыновителей ребенка-инвалида до достижения им 18 лет, или если такой ребенок является инвалидом 1, 2 группы и обучается по очной форме обучения, то до достижения им 24 лет, сумма вычета составляет 12 000 рублей.

Налоговый вычет по НДФЛ предоставляется работнику с начала календарного года, даже если заявление было подано позднее.

Если в течение года работник не использовал право на вычет, он может получить денежное возмещение от ИФНС, подав в ИФНС декларацию о доходах и справки, подтверждающие право вычета.

Право на вычет в размере 1 400 рублей утрачивается, если сумма совокупного размера дохода (в течение отчетного года) составляет более 350 тысяч рублей.

Социальные вычеты предоставляются:

- на обучение (свое или детей);

- на лечение;

- на покупку лекарств;

- на пенсионное обеспечение.

Имущественные вычеты предоставляются в случае:

- продажи автомобиля;

- продажи (покупки) недвижимости (доли недвижимости) или земельного участка.

Имущественный вычет можно использовать только один раз (например, при уплате процентов по ипотеке).

Полный список доступных для граждан Российской Федерации льгот и вычетов содержится в статье 218 Налогового кодекса РФ.

Когда исчислением НДФЛ занимается налоговый агент

Организации и предприниматели, выплачивающие заработную плату своим сотрудникам, являются по отношению к ним налоговыми агентами по НДФЛ. Это значит, что именно работодатели (а не сами работники) должны начислить НДФЛ на сумму зарплаты, удержать налог и перечислить его в бюджет. Такое же правило действует и в отношении дивидендов, которые компания выплачивает своим учредителям — физическим лицам.

На практике исчислением, а также удержанием НДФЛ и его уплатой обычно занимается бухгалтерия.

Приведем пример. Допустим, вознаграждение сотрудника Федорова за отработанный месяц составило 40 000 руб. Бухгалтерия рассчитала, что налог с зарплаты Федорова равен 5 200 руб. (40 000 руб. х 13 %*). Эту сумму бухгалтеры перечислили в бюджет, а Федорову на руки выдали 34 800 руб. (40 000 — 5 200).

При исчислении НДФЛ бухгалтерия организации — налогового агента (или ИП –налогового агента) не берет в расчет суммы, выплаченные сотруднику другими организациями или предпринимателями. При этом в отношении собственных выплат нужно соблюдать условие: величина удержанного налога не должна превышать 50% суммы выплаты сотруднику. Агенты обязаны вести учет доходов, вычетов и удержанного налога по каждому физическому лицу в специально разработанных налоговых регистрах. Как правило, за основу такого регистра принимают форму 1-НДФЛ и добавляют в нее сведения о датах удержания и перечисления налога в бюджет.

Кроме того, агенты должны по требованию физических лиц выдавать им справки о доходах.

Если агент удержал излишнюю сумму налога, он должен в течение 10 дней сообщить об этом работнику. Тот в свою очередь вправе написать заявление на возврат, и агент обязан вернуть деньги в течение трех месяцев. Возврат возможен за счет предстоящих платежей по НДФЛ, причем не только по данному работнику, но и по другим сотрудникам компании. В случае, когда этих денег не хватает для возврата, агент может подать заявление в свою ИФНС, и та перечислит недостающую сумму из бюджета.

Основное понятие

НДФЛ – разновидность сбора, которая платится и рассчитывается на основании разных видов доходов, получаемых гражданами

Для конечного расчёта сборов важно выполнять два основных условия – присутствие так называемой базы, с которой и рассчитывается итог; наличие критериев, которые станут основанием

Для налогообложения объектами выступают следующие виды перечислений:

- Страховые платежи.

- Призы, подарки и выигрыши.

- Арендные платы.

- Оплата труда.

Плательщики – все физические лица, наличие или отсутствие гражданства в данном случае не играет роли. Глава 23 Налогового Кодекса РФ – основной документ, регулирующий процесс уплаты, начислений.

Налоговые вычеты позволяют уменьшить сумму подоходных налогов. Первые делят на несколько разновидностей:

- Инвестиционные. Для доходов от вкладов, продажи ценных бумаг, других подобных видов имущества.

- Имущественные. Их получают при реализации какого-либо имущества.

- Социальные. Полагаются в случае с пенсиями, платой за обучение или лечение.

- Стандартные. Для трудоустроенных граждан, опекунов, инвалидов.

НДФЛ не начисляют на пособия от государства, пенсионные перечисления, алименты, гранты, поддерживающие научные исследования, и так далее.

Расчет подоходного налога в 2019 году с примером

Расчет подоходного налога в 2019 году производится следующим образом:

1. Суммируются все доходы работника, в том числе премии, поощрения, дополнительные выплаты. 2. Определяется размер вычета. 3. Из всей суммы доходов вычитаются вычеты. 4. Определяется размер процентной ставки подоходного налога в зависимости от статуса работника: резидент 13% или нерезидент 30%. 5. Высчитывается сумма налога, подлежащего уплате в федеральный бюджет.

Пример:

Необходимо рассчитать НДФЛ за месяц работы резидента РФ, имеющего 3-х детей.

Месячный доход работника составил 75 000 рублей.

Вычет на троих детей составит 1400 + 1400 + 3000 = 5800 рублей.

НДФЛ для такого наемного работника составит:

(75 000 – 5800) X 13% = 8 996 рублей.

Для этого работника возможность применения налогового вычета на детей закончится, когда его суммарный доход составит 350 000 рублей.

Многие плательщики НДФЛ считают, что налоговый вычет они могут получить в виде денежных сумм. Это совершенно неверно. В действительности на размер налогового вычета уменьшается полученный доход, а затем рассчитывается НДФЛ к уплате.

Материал отредактирован в соответствии с изменениями законодательства РФ

Какие документы готовить

Здесь все зависит от того, на какую категорию вычетов вы претендуете, поскольку каждая из них требует разных подтверждений. Для получения компенсации за дорогостоящие медикаменты, следует подготовить:

- чеки и квитанции о покупке;

- заполненную декларацию;

- рецепты на лекарства, дополненные подписями и печатями лечащего врача.

Для получения стандартного/классического вычета, касающегося ребенка, необходимо предоставить:

- детское свидетельство о рождении;

- заполненное заявление (образец можно найти в интернете);

- документ, удостоверяющий личность родителя;

- справки о том, что ребенок учится на очном отделении (если форма договорная, прикрепите чеки об оплате);

- свидетельство о заключении брака (если имеется).

Весь пакет передается работодателю, а он уже направляет необходимые сведения в уполномоченные органы.

Если вычет оформляется в связи с инвалидностью или особым статусом, требуется предоставить справки это подтверждающие.