Какая проводка при амортизации основных средств

Содержание:

- ссылки

- Отражение в 1С

- Где отражается амортизация в балансе

- Амортизация: постоянные или переменные затраты

- Общие правила бухгалтерского учета по 08-му счету

- Как отражается амортизация в балансе? Амортизация в пассиве баланса

- Что отражаем в строке 1150 баланса: Основные средства

- Критика

- Что отражается по строке 1150 “Основные средства”

- Амортизация в бухгалтерском балансе

ссылки

- Investopedia (2018). Накопленная амортизация Взято из: investopedia.com.

- Гарольд Аверкамп (2018). Что такое накопленная амортизация? Тренер по бухгалтерскому учету. Взято из: accountingcoach.com.

- Стивен Брэгг (2017). Накопленная амортизация. Инструменты бухгалтерского учета. Взято из: accountingtools.com.

- Инвестиции Ответы (2018). Накопленная амортизация Взято из: investinganswers.com.

- МФК (2018). Что такое накопленная амортизация? Взято из: corporatefinanceinstitute.com.

- Пестрый дурак (2018). Как рассчитать ежемесячный накопленный износ. Взято с: fool.com.

Отражение в 1С

Поступление

В бухгалтерской программе 1С начисление амортизационных сумм непосредственно связано с объектами основных фондов или нематериальных средств, а потому вначале следует именно их поставить на бухгалтерский учет. Для этого используются специальные документы «Поступление основного средства» или «Поступление нематериального актива». В них заполняются следующие основные реквизиты:

- номер и дата формируемого документа;

- наименование поставщика объекта, а также номер и дата договора, на основании которого было совершено приобретение;

- номер и дата документов, связанных с поступлением объекта;

- склад, на котором будет числиться объект;

- наименование основного средства либо нематериального актива;

- количество поступивших объектов, цена за единицу, общая стоимость поступления без НДС, сумма НДС, общая стоимость поступления с НДС.

Счет-фактура полученный

После создания этого документа необходимо сформировать документ «Счет-фактура полученный», в котором отображается номер и дата входящего первичного документа, наименование поставщика, номер и дата договора, сумма поступления, в том числе сумма НДС. На основании введенного счета-фактуры образуется кредиторская задолженность, то есть организация должна оплатить поставщику свое приобретение, если она не сделала этого раньше. Необходимо нажать кнопку «Создать на основании» и выбрать пункт «Платежное поручение», в котором заполняются графы, связанные с получателем средств (наименованием поставщика), его реквизитами, номером договора и непосредственным назначением платежа.

Счет 02 детально описан в данном видеосюжете:

https://youtube.com/watch?v=scFkheu_gJU

Принятие к учету

После того, как документы сформированы, то есть отражено непосредственное поступление объекта основных средств или нематериальных активов на предприятие, необходимо принять их к бухгалтерскому учету, то есть ввести в эксплуатацию или непосредственное использование. Создается документ «Принятие к учету ОС», который оформляется как для ОС, так и для НМА.

Если было приобретено несколько идентичных единиц объектов, на каждый из них следует создать данный документ, чтобы можно были присвоить каждому из них свой индивидуальный инвентарный номер.

Самыми главными реквизитами в данном документе будут конкретное место нахождения объекта на предприятии и материально-ответственное лицо, в ведении которого будет находиться принимаемый к учету объект. При этом инвентарный номер присваивается объекту автоматически, но при необходимости его можно изменить, хотя это нежелательно, чтобы в последующем не нарушилась нумерация по объектам.

При добавлении объекта в этот документ будет открыта новая форма, подлежащая заполнению, в которой как раз и должна содержаться информация о начисляемой амортизации. Здесь необходимо отметить, к какой амортизационной группе относится объект в зависимости от срока его полезной эксплуатации. Документ закрывается и сохраняется, а затем в документе «Принятие к учету ОС» заполняется вкладка, касаемая бухгалтерского учета. В ней необходимо отразить следующие параметры:

- счет, на котором будут отражаться амортизационные отчисления;

- способ, который будет применяться для начисления амортизации;

- метод отражения расходов по амортизации;

- срок полезной эксплуатации объекта в количестве месяцев.

Такие же пункты необходимо заполнить и во вкладке, касаемой налогового учета, поскольку, как известно, амортизация начисляется как в бухгалтерском, так и в налоговом учете.

Регламентная операция

Все указанные документы формировались и заполнялись с той целью, чтобы подготовиться к начислению амортизации, а сама процедура начисления формируется при закрытии каждого месяца документом «Регламентная операция». При выборе появится новый документ по начислению амортизации, в котором необходимо заполнить месяц начисления, а затем провести и сохранить. Именно на основании данного документа формируются проводки по счетам 02 и 05, связанным с начислением амортизации по объектам.

Все указанные документы формировались и заполнялись с той целью, чтобы подготовиться к начислению амортизации, а сама процедура начисления формируется при закрытии каждого месяца документом «Регламентная операция». При выборе появится новый документ по начислению амортизации, в котором необходимо заполнить месяц начисления, а затем провести и сохранить. Именно на основании данного документа формируются проводки по счетам 02 и 05, связанным с начислением амортизации по объектам.

После проведения этого документа можно посмотреть регистр по амортизационным отчислениям, который называется «Справка-расчет по амортизации». При выборе периода отображения данных в регистре будут перечислены все объекты, по которым начислилась амортизация за указанный период с отражением их инвентарных номеров, даты ввода в эксплуатацию, первоначальной и остаточной стоимости, начального и оставшегося срока полезного использования в месяцах и непосредственной суммы начисленной амортизации за период.

Как начисляется Амортизация в 1С 7.7, смотрите в данном видеоролике:

https://youtube.com/watch?v=I21F2rDAG7g

Где отражается амортизация в балансе

04 и регулируется начислением износа по сч. 05. Таким образом, амортизационные отчисления в балансе увидеть невозможно. Начисленная амортизация в балансе не фиксируется, поскольку активом не является, но переносит стоимость имущества на затраты производства, участвуя в формировании себестоимости продукции. Поскольку износ переносит стоимость имущества в цену производимого продукта, то формируются затраты с использованием счетов основного производства и издержек обращения – 20, 26, 44.

Это основные бухгалтерские проводки, отражающие начисление амортизации на затратные счета:

Теперь обратимся к вопросу о распределении расходов по амортизации. Поскольку величина начисленного износа ОС практически не зависит от изменений объема производства, то его относят к категории постоянных затрат: какой бы метод начисления амортизации не был принят компанией, размер ежемесячных отчислений останется неизменным как при объеме выпуска, например, 100 единиц продукта, так и при производстве 1000 единиц.

Амортизация: постоянные или переменные затраты

Поскольку величина начисленного износа ОС практически не зависит от изменений объема производства, то его относят к категории постоянных затрат: какой бы метод начисления амортизации не был принят компанией, размер ежемесячных отчислений останется неизменным как при объеме выпуска, например, 100 единиц продукта, так и при производстве 1000 единиц.

Если с вопросом о постоянном характере таких затрат, как амортизация, у экономиста проблем не возникает, то отнесение ее к прямым или косвенным затратам часто сопряжено с колоссальной аналитической работой и последующим закрепление методики определения расходов в учетной политике компании.

Общие правила бухгалтерского учета по 08-му счету

Основные документы, которыми необходимо руководствоваться бухгалтеру в работе с 08-м счетом:

- приказ Минфина РФ от 31.10.2000 № 94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению» (далее по тексту — приказ №94н);

- «Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций», утвержденная приказом Минфина РФ от 31.10.2000 № 94н (далее по тексту — инструкция 94н);

- ПБУ 6/01;

- ПБУ 17/02.

ВАЖНО! Предприятие в рабочем плане счетов может уточнить содержание перечня счетов второго порядка (субсчетов), исключая или объединяя их. При необходимости можно вводить дополнительные субсчета, если этого требуют особенности деятельности или такое введение продиктовано необходимостью углубления ее контроля и анализа

В связи с этим реестр субсчетов по 08-му счету в типовом плане счетов носит рекомендательный и методический характер. Именно этим обстоятельством объясняется необходимость утверждения рабочего плана счетов по предприятию (п. 5 ПБУ 1/98).

Согласно приказу № 94н, субсчета 1, 2, 4, 5 и 7 к счету 08 предназначены для учета вложений в готовые объекты внеоборотных активов. Счет 08-1 предназначен для синтеза данных о капитальных вложениях предприятия на приобретение участков земли. Вложения в объекты природопользования учитываются на субсчете 08-2. На 4-м субсчете учитываются расходы на покупку отдельных объектов ОС, которые не требуют монтажа. 5-й субсчет аккумулирует данные о вложениях в нематериальные активы, в этом случае эти объекты тоже должны носить завершенный характер. Субсчет 7 синтезирует расходы на покупку взрослых животных.

Субсчет 3 предназначен для накопления информации о строительстве объектов ОС, а на 6-м учитывают расходы по выращиванию молодых животных до перевода их в основное стадо. 8-й субсчет учитывает расходы, связанные с исследованиями, конструкторскими работами, разработками новых технологических и управленческих процессов.

Аналитический учет по счетам 08-1, 08-2, 08-3, 08-4, 08-5 ведется по каждому объекту ОС (приобретаемому или возводимому). По счетам 08-6 и 08-7 — по каждому виду (группе) животных. По счету 08-8 — по каждому виду работ (услуг) или НИОКР.

Уточнить порядок отражения сальдо счета 08 в бухгалтерском балансе можно в материале «По какой строке отразить в бухгалтерском балансе сальдо счета 08?».

Как отражается амортизация в балансе? Амортизация в пассиве баланса

Как следует из упомянутого документа МСФО, в первую очередь фирма принимает решение в пользу выбора конкретной суммы – первоначальной цены ОС. Выбор производится при учете значимых компонентов, из которых по каждому будет начисленная амортизация в балансе.

К основным средствам относят имущественные ценности, которые могут использоваться как производственные активы, необходимые для изготовления продукции (оказания услуг, проведения работ), а также имущество, используемое для управления компанией.

К примеру, амортизация ОС или НМА, используемых в процессе оказания услуг, отражается по строке 2120 «Себестоимость продаж» (Приказ Минфина от 02.07.2010 № 66н).

Поясним сказанное на примере. Предположим, торговая организация начисляет амортизацию по товарному знаку: Дебет счета 44 — Кредит счета 05.

Что отражаем в строке 1150 баланса: Основные средства

приобретения или строительства инвентарных объектов исходя из действующих цен на момент переоценки.

Организации могут не чаще одного раза в год (на 1 января отчетного года) переоценивать полностью или частично объекты ОС по восстановительной стоимости путем индексации (с применением индекса Дефлятора) или прямого пересчета по документально подтвержденным рыночным ценам.

При переоценке ОС, осуществляемой в первый раз, сумма дооценки объекта основных средств зачисляется в добавочный капитал организации (дебетуют счет 01 «Основные средства», кредитуют счет 83 «Добавочный капитал»). Сумма уценки объекта основных средств относится на дебет счета 84 «Нераспределенная прибыль (непокрытый убыток)» и кредит счета 01 «Основные средства».

Документальное оформление движения основных средств:

Акты о приеме-передаче основных средств (формы № ОС-1, № ОС-1а, № ОС-1б) применяются для зачисления в состав основных средств отдельных объектов, поступивших путем: приобретения за плату у других организаций; строительства хозяйственным или подрядным способом; получения от других организаций и лиц в безвозмездное пользование; внесения учредителями в счет их вкладов в уставный капитал; взятия в аренду с последующим выкупом; поступления по акту дарения и др.

В случаях приобретения объектов основных средств, бывших в эксплуатации, в формах № ОС-1 и № ОС-1а предусмотрен разд. 1, в котором указываются сведения о состоянии объекта на дату передачи. Данный раздел заполняется на основании данных передающей стороны (организации-сдатчика), имеющих информационный характер.

После оформления акты с приложенной к ним технической документацией передаются в бухгалтерию организации, где на объект основных средств открывается инвентарная карточка (книга).

Накладная на внутреннее перемещение объектов основных средств (форма № ОС-2) применяется для оформления и учета перемещения объектов основных средств внутри организации из одного структурного подразделения (цеха, отдела, участка и др.) в другой.

Данные о перемещении объектов основных средств вносятся в инвентарные карточки (книгу) учета объектов основных средств, которые помещаются в картотеку по новому местонахождению.

Акт о приеме-сдаче отремонтированных, реконструированных и модернизированных объектов основных средств (форма № ОС-3) применяется для оформления и учета приема-сдачи основных средств из ремонта, реконструкции и модернизации.

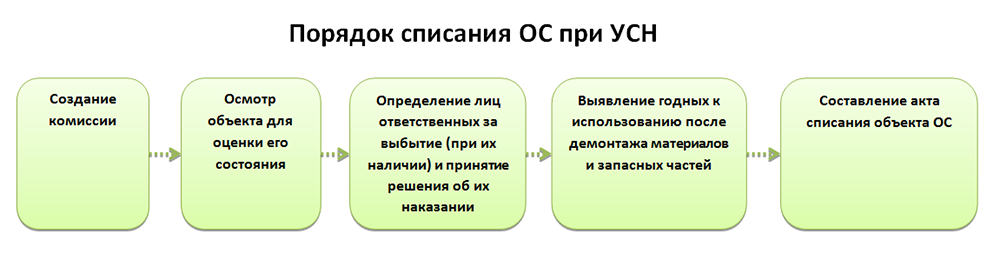

Для оформления и учета списания ОС, пришедших в негодность, применяются акты о списании: форма № ОС-4 – при списании отдельного объекта ОС; форма № ОС-4а – при списании автотранспортных средств; форма № ОС-46 – при списании групп объектов ОС.

В настоящее время отсутствуют какие-либо рекомендации по документальному оформлению движения нематериальных активов. Поэтому организации должны сами разрабатывать формы соответствующих документов исходя из Положения о документах и документообороте в бухгалтерском учете и Закона о бухгалтерском учете, определивших перечень обязательных реквизитов в документах, и особенностей учитываемых объектов.

При приобретении основных средств используется счет 08 «Вложения во внеоборотные активы» и счета расчетов – 67,66,76,60

Отражены затраты на приобретение объекта ОС: Д счета 08 «Вложения во внеоборотные активы», субсчет «Приобретение объектов ОС» К счета 60 «Расчеты с поставщиками и подрядчиками». 2. Начислен НДС по приобретенному объекту: счета 19 «НДС по приобретенным ценностям» К счета 60.

3. Объект ОС принят к учету по первоначальной стоимости, за исключением НДС: Д счета 01 «ОС» Кредит счета 08 «Вложения во внеоборотные активы».

Аналогично учитывается приобретение других видов ВНА.

В бухгалтерской отчетности подлежит раскрытию с учетом существенности как минимум следующая информация:

— о первоначальной стоимости и сумме начисленной амортизации по основным группам ОС на начало и конец отчетного года; — о движении ОС в течение отчетного года по основным группам (поступление, выбытие и т.п.); — об изменениях стоимости ОС, в которой они приняты к бухгалтерскому учету (достройка, дооборудование, реконструкция, частичная ликвидация и переоценка объектов); — о принятых организацией сроках полезного использования объектов ОС (по основным группам); — об объектах ОС, предоставленных и полученных по договору аренды; — о способах начисления амортизационных отчислений по отдельным группам объектов ОС; — об объектах недвижимости, принятых в эксплуатацию и фактически используемых, находящихся в процессе государственной регистрации.

Критика

Кредиты с отрицательной амортизацией, которые были относительно популярны только в последнее десятилетие, вызвали множество критических замечаний:

В отличие от большинства других ссуд с регулируемой ставкой, многие ссуды с отрицательной амортизацией рекламировались либо с дразнящими, либо с искусственными начальными процентными ставками, либо с минимальным платежом по ссуде, выраженным в процентах от суммы ссуды. Например, ссуда с отрицательной амортизацией часто рекламируется как имеющая «1% -ную процентную ставку» или с указанием на видном месте 1% -ной суммы без объяснения РПИ. Такая практика применялась крупными корпоративными кредиторами. Эта практика считается обманчивой по двум различным причинам: большинство ипотечных кредитов не имеют процентных ставок , поэтому потребители не обращают на них внимания; и многие потребители не осведомлены о негативном побочном эффекте амортизации, когда выплачивается только 1% от суммы кредита в год. Кроме того, большинство ссуд с отрицательной амортизацией содержат пункт, в котором говорится, что выплата не может увеличиваться более чем на 7,5% каждый год, за исключением случаев, когда пятилетний период закончился или если остаток вырос на 15%. Критики говорят, что этот пункт предназначен только для того, чтобы обмануть заемщиков и заставить их думать, что платеж может увеличиться только на небольшую сумму, тогда как на самом деле два других условия более вероятны. Ссуды с отрицательной амортизацией как класс имеют самый высокий потенциал для так называемого платежного шока. Платежный шок — это когда требуемый ежемесячный платеж перескакивает с одного месяца на другой, потенциально становясь недоступным

Чтобы сравнить потенциальные шоковые платежи по различным ипотечным кредитам (обратите внимание, что здесь не указаны условные депонированные платежи по страховке и налогам, которые могут привести к изменению суммы платежа): 30-летняя (или 15-летняя) ипотека с фиксированной процентной ставкой, полностью амортизированная: скачок выплат невозможен. Пятилетняя ипотечная ипотека с регулируемой ставкой, полностью амортизированная: без скачков выплат в течение 5 лет, затем возможное уменьшение или увеличение выплат на основе новой процентной ставки

10-летний ипотечный продукт с выплатой только процентов, преобразованный в 20-летний график погашения (после десяти лет выплат только по процентам), может привести к увеличению выплат до 600 долларов при балансе в 330 тысяч. Ипотека с отрицательной амортизацией: нет скачка выплат до 5 лет ИЛИ остаток на 15% (в зависимости от продукта) превышает первоначальную сумму. Выплата увеличивается за счет требования полной выплаты процентов плюс основная сумма. Выплата может быть увеличена в связи с изменением процентных ставок. Однако, при прочих равных, полностью амортизированный платеж почти в три раза превышает отрицательно амортизированный платеж. Первый месяц бесплатно: кредитный специалист может разрешить заемщику пропустить первый ежемесячный платеж по кредиту рефинансирования, просто добавив этот платеж к основной сумме и начисляя сложные проценты на него в течение многих лет. Заемщик может не понимать транзакцию или сомневаться в ней.

На очень жарком рынке недвижимости покупатель может использовать ипотеку с отрицательной амортизацией для покупки недвижимости с планом ее продажи по более высокой цене до окончания периода «негама». Таким образом, информированный инвестор может приобрести несколько объектов недвижимости с минимальными ежемесячными обязательствами и получить большую прибыль в течение пятилетнего плана на растущем рынке недвижимости.

Однако, если стоимость недвижимости снизится, вполне вероятно, что заемщик будет задолжать по собственности больше, чем она стоит, что в ипотечной отрасли обычно называют «находящимся под водой». В этой ситуации владелец недвижимости может столкнуться с потерей права выкупа или с необходимостью рефинансирования с очень высоким соотношением ссуды к стоимости, требующим дополнительных ежемесячных обязательств, таких как ипотечное страхование, и более высоких ставок и платежей из-за неблагоприятных условий высокой ссуды. отношение к стоимости.

Заемщикам очень легко игнорировать или неправильно понимать сложности этого продукта, когда им предъявляются минимальные ежемесячные обязательства, которые могут составлять от половины до одной трети того, что требуется для других, более предсказуемых ипотечных продуктов.

Источник

Что отражается по строке 1150 “Основные средства”

Очевидно, что по строке Бухгалтерского баланса, которая носит название “Основные средства”, должны отражаться объекты основных средств предприятия на отчетную дату. Однако, не все так просто – бухгалтерам следует знать о трех нюансах, связанных с заполнением строки 1150:

- По упомянутой строке не производится учет всех без исключения основных средств компании. Учитываются лишь те объекты, что отражены на счете 01 “Основные средства”. Ситуация актуальна при постановке на учет объектов, единственное предназначение которых – сдача их предприятием-владельцем во временное пользование (владение) за определенную плату третьим лицам. Такие ОС будут отражены по строке 1160, а не по строке 1150.

- Как и прочие показатели, объекты ОС должны отображаться в балансе в нетто-оценке (т.е. по остаточной стоимости).

- Возможно также отображение в строке 1150 сведений о дебетовом остатке счета 08 по субсчетам 01-04 в части объектов ОС, а также дебетовое сальдо счета 07. Бухгалтерия предприятия вправе самостоятельно принять такое решение о включении этой информации, закон не запрещает подобное. Однако, если значения данных незначительные, их рекомендовано отражать по строке 1190.

Амортизация в бухгалтерском балансе

Замечание 1

Экономический смысл амортизации состоит в том, что стоимость приобретаемого хозяйствующим субъектом имущества включается в затраты не единовременной суммой, а частями в соответствии с одним из выбранных алгоритмов ее расчета.

Например, ООО “Шафран” приобрело технологическое оборудование в январе текущего года. В январе бухгалтер примет к учету данное оборудование согласно составленному акту приемки. А с февраля начнет включать затраты на его приобретение частями.

Сумма амортизации обусловлена такими показателями как:

- метода расчета;

- срок полезного использования (СПИ) объекта – времени, когда организация намеревается использовать данное имущество в своей деятельности.

В российской учетной практике начисление амортизации на активы субъекта хозяйствования является обязанностью, закрепленной в законодательных актах в бухгалтерской сфере. Процедура расчета амортизации и ее дальнейшее отнесение в затраты экономического субъекта, а также существенные аспекты нормативного регулирования ее учетного процесса раскрываются в нижеследующих официальных документах:

Ничего непонятно?

Попробуй обратиться за помощью к преподавателям

Далее рассмотрим более подробно основные аспекты учета амортизации основных средств и нематериальных активов.

Амортизация основных средств

Учетная политика объекта хозяйствования должна обязательно закрепить применяемый им метод исчисления амортизации, выбрав один из поименованных в данном стандарте. Рисунок 1 дает наглядное представление о возможных вариантах исчисления сумм амортизации в отношении объектов основных производственных фондов. Также на представленном рисунке можно видеть формулы для расчета.

Согласуясь с принципами непрерывности и сопоставимости, расчет амортизации имущества организации производится одним методом от одного финансового года к другому. Впервые амортизация по объекту, относящемуся к амортизируемому имуществу, начисляется в следующем месяце после того, как он будет принят к учету.

Начисление амортизации необходимо производить на протяжении всего временного промежутка, пока данный актив используется и позволяет организации извлекать положительный экономический эффект от его эксплуатации.

Стоимость актива, подлежащего переносу его стоимости в затраты частями в течение определенного времени, должна быть полностью самортизирована, за исключением тех случаев, когда он выбывает раньше окончания этого срока.

Планом счетов бухгалтерского учета в РФ предусмотрен специальный счет для учета амортизации основных средств с кодом 02 и одноименным названием – «Амортизация основных средств»

Пример 1

В ООО “Шафран” имеется на балансе имущество, подлежащее амортизации: оборудование производственного цеха (основное производство). 31 января 2020 года бухгалтером при выполнении процедуры закрытия месяца была начислена амортизация данного имущества в сумме 17 000 рублей. В бухгалтерской программе можно увидеть приведенную ниже проводку:

Дебет 20 Кредит 02 в сумме 17 000 рублей.

Амортизация нематериальных активов

Замечание 2

В главном внутрифирменном документе, закрепляющем политику организации в отношении учета нематериальных активов, в обязательном порядке прописывается алгоритм расчета амортизации.

На рисунке 2 наглядно представлены все законодательно одобренные методы расчета амортизации имущества, учитываемого в качестве нематериальных активов.

На рисунке также видно, что российскими стандартами учета предусмотрено начисление амортизации нематериальных активов только в том случае, если организация может достоверно обозначить до какого момента в обозримом будущем данный актив можно использовать и иметь положительный экономический эффект от этого.

Пример 2

В ООО “Шафран” начислена амортизация на товарный знак в сумме 10 000 рублей. Бухгалтер должен отразить данный факт хозяйственной жизни на основании расчета (справки бухгалтера):

Дебет 26 Кредит 05 в сумме 10 000 рублей.