6 ндфл: порядок заполнения строки 100

Содержание:

- Дата удержания налога в 6-НДФЛ: стандартный подход

- Строка 120 в 6-НДФЛ

- Заполнение Титульного листа Отчета 6-НДФЛ по закрытому ОП

- Нестандартные ситуации в 6-НДФЛ: как правильно заполнить?

- Для чего предназначена стр. 170 (ранее 080) в 6-НДФЛ

- Утверждена новая форма расчета 6-НДФЛ.

- Определение даты получения дохода

- Проверяем титульный лист

- Какой день считается датой выплаты дохода и каков срок уплаты НДФЛ

- Пример данных в строке 100

- Порядок заполнения строки 110 раздела 2 формы 6-НДФЛ

- Авансовая сумма в 6-НДФЛ: виды и даты

- Нюанс 3: взаимосвязь строк 160 (ранее 070) и 170 (ранее 080) отчета 6-НДФЛ

Дата удержания налога в 6-НДФЛ: стандартный подход

При выплате дохода физическому лицу у коммерсанта появляется новый статус — он признается налоговым агентом, обязанным исчислить НДФЛ, удержать его из доходов получателя и перечислить в бюджет.

Об обязанностях налогового агента по НДФЛ узнайте из этой публикации.

Указанные действия придется выполнять, если физическое лицо получило:

- заработок;

- отпускные;

- подарки;

- иные виды доходов.

В 6-НДФЛ дата удержания налога (УН) — один из обязательных к заполнению параметров.

При этом она находится в зависимости:

- от того, совпадает ли период удержания с периодом начисления НДФЛ;

- вида выплаты.

Пополняйте свой налоговый информационный багаж о 6-НДФЛ с помощью размещенных на нашем сайте статей:

- «Ошибки в 6-НДФЛ (полный список)»;

- «Как проверить 6-НДФЛ на ошибки?».

В последующих разделах рассмотрим зависимость даты УН от указанных условий.

Строка 120 в 6-НДФЛ

Следующей датой, которая также вызывает интерес при внесении сведений во 2 раздел формы, является срок перечисления налога.

В российской налоговой практике принята схема, указанная в статье 226 Кодекса. Налоги предприятие обязано оплатить на следующий день после получения дохода физлицом (не позднее!).

Если расчетная дата приходится на нерабочий выходной или праздничный день, можно внести налоговую сумму на следующий рабочий день. На практике такое часто встречается, так как премии часто приурочивают к государственным праздникам, а заработную плату привязывают к концу рабочей недели и выдают перед выходными.

Пример. ООО Фирма заполняет отчетность за 2 квартал 17-го года. 28 апреля текущего года перед майскими праздниками выплатили зарплату за апрель, а также разовую премию. Параллельно несколько сотрудников вышли в отпуск и получили в апреле полагающиеся им денежные средства (25 и 26 апреля, соответственно). В полугодовом отчетном документе для отпускных в строке 120 указывается 2 мая, так как это первый рабочий день после конца апреля. По зарплате эта дата также совпадает по причине того, что следующий день после выдачи является выходным и первый рабочий день выпадает на 2 мая. Что касается премиальных, то по ним удержание осуществляется в день выплаты, а перечисление – не позже, чем на следующий день. Учитывая переносы сроков из-за праздников и выходных, в строке 120 по премии также будет указана дата 2 мая 2017 года.

Итак, мы рассмотрели три даты, которые связаны с получением дохода, удержанием налога с работников и поступления данной суммы в бюджет. Также раздел 2 предназначен для указания итоговых сумм.

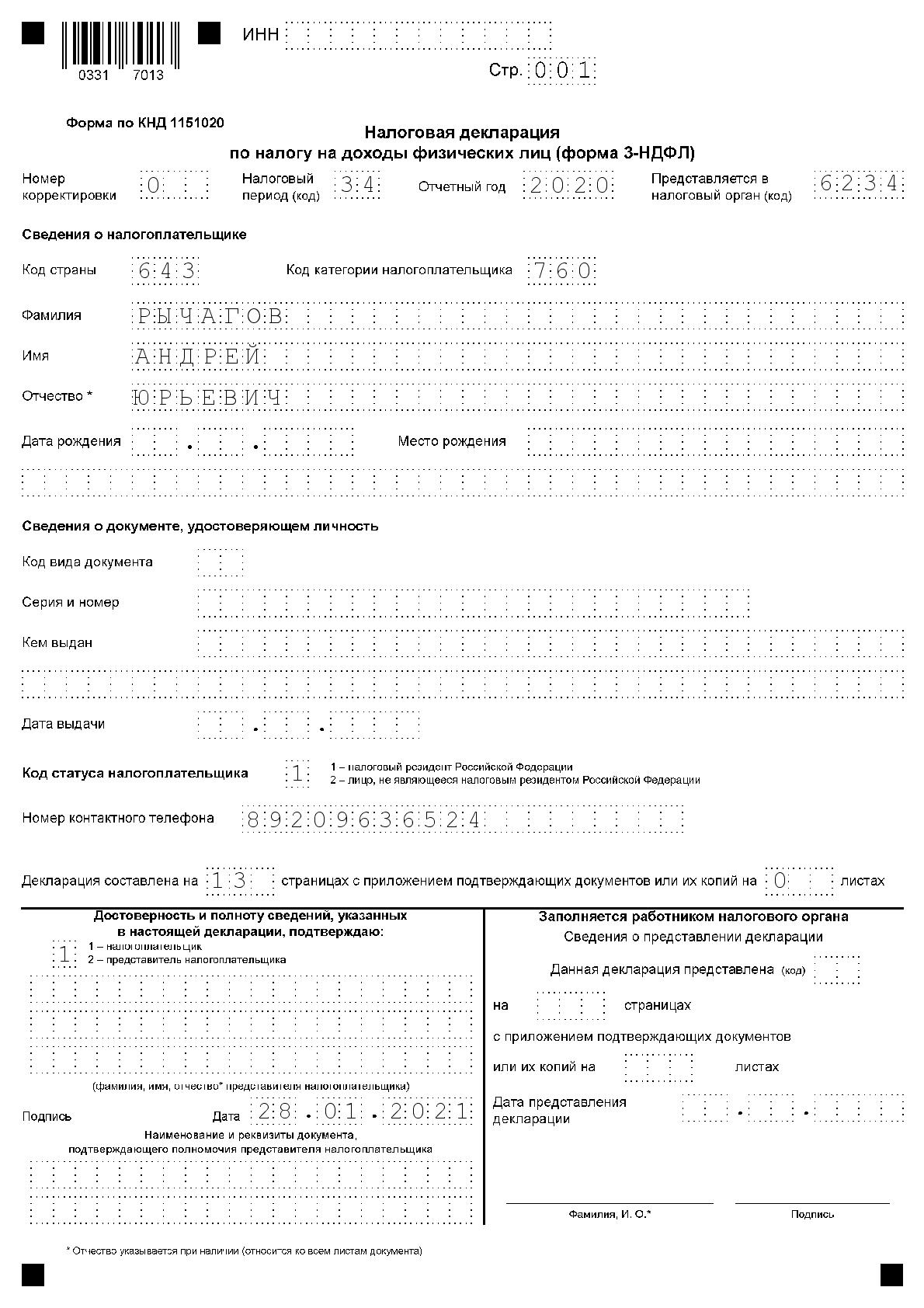

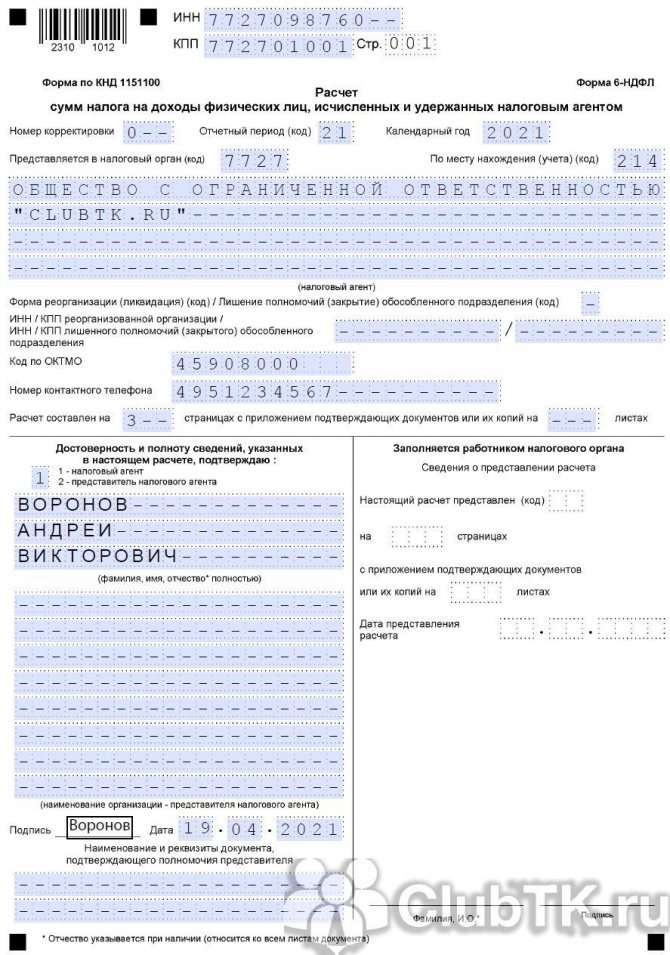

Заполнение Титульного листа Отчета 6-НДФЛ по закрытому ОП

Как заполнить Титульный лист Отчета по закрытому ОП зависит от того, в какой момент вы подаете 6-НДФЛ — до снятия ОП с учета в ИФНС или после.

Если вы подаете отчет до снятия ОП с учета, то при составлении отчета ничего не меняется. Вы заполняете его как обычный отчет по ОП и подаете его в ИФНС по месту учету этого ОП.

Если же вы подаете отчет после снятия ОП с учета, то вам нужно будет подать этот отчет в ИФНС по месту учета вашей головной организации и при составлении отчета обратить внимание на заполнении следующих Строк Титульного листа Декларации. В Строке «ИНН» и «КПП» вы указываете ИНН вашей организации и КПП вашего закрытого ОП. В Строке «ИНН» и «КПП» вы указываете ИНН вашей организации и КПП вашего закрытого ОП

В Строке «ИНН» и «КПП» вы указываете ИНН вашей организации и КПП вашего закрытого ОП.

В Строке «Представляется в налоговый орган (код)» указываете код ИФНС, в которой зарегистрирована ваша Головная организация.

В Строке «По месту нахождения (учета) (код)» нужно указать Код «213» «По месту учета в качестве крупнейшего налогоплательщика» или «214» «По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком».

В Строке «Налоговый агент» указываете наименование вашей организации.

В Строке «Код по ОКТМО» указываете ОКТМО вашего закрытого ОП.

Нестандартные ситуации в 6-НДФЛ: как правильно заполнить?

Заполнение формы 6-НДФЛ в нестандартных ситуациях вызывает множество вопросов у специалистов, в обязанности которых входит НДФЛ-отчетность.

Если у вас есть доступ к К+, проверьте правильно ли вы отражаете в 6-НДФЛ материальную помощь. Если доступа нет, получите бесплатный пробный доступ и переходите в Готовое решение.

Рассмотрим отдельные виды нестандартных ситуаций.

Декретное пособие в 6-НДФЛ

Выплата декретных с 2021 года осуществляется ФСС в рамках прямых выплат. При этом часть работодателей стремится поддержать будущих матерей и компенсирует им потерю в заработке при выходе в отпуск по беременности и родам.

При отражении в 6-НДФЛ подобного рода выплат необходимо учитывать следующее:

- пособие по беременности и родам (декретные) — это доход работницы, не облагаемый НДФЛ и не отражаемый в отчете 6-НДФЛ;

- доплата декретнице до ее фактического заработка пособием не считается и облагается НДФЛ в полной сумме, что требует отражения в 6-НДФЛ.

Построчное заполнение 6-НДФЛ:

- срок перечисления налога (стр. 021) — следующий день после выдачи доплаты;

- стр. 022 — сумма удержанного НДФЛ к перечислению.

Подробнее о декретных в 6-НДФЛ читайте здесь.

Авансы по договору ГПХ

Привлечение физических лиц для выполнения работ (оказания услуг) часто практикуется работодателями, если выполняемые работы носят разовый характер или в штате отсутствуют специалисты нужной квалификации.

В таких ситуациях между заказчиком и исполнителем заключается договор гражданско-правового характера (ГПХ), одним из условий которого может быть соглашение о выплате авансов в процессе выполнения работ.

Аванс по договору ГПХ кардинально отличается от «зарплатного аванса каждая предоплата исполнителю приравнивается к выплате дохода, требующего отражения в 6-НДФЛ (письма Минфина России от 21.07.2017 № 03-04-06/46733, от 26.05.2014 № 03-04-06/24982).

Например, если в течение квартала исполнителю были выплачены 3 аванса и произведен окончательный расчет, все эти 4 события необходимо отразить в 6-НДФЛ отдельными блоками стр. 021-022 по каждой дате поступления денег исполнителю.

Как правильно отразить договор подряда в 6-НДФЛ, мы рассказали в этой статье.

Подарок пенсионеру

Часто работодатели не оставляют без внимания бывших работников — пенсионерам дарят подарки и оказывают иную материальную помощь. Такая обязанность обычно закрепляется в коллективном договоре или ином внутреннем акте. Для 6-НДФЛ это означает следующее:

- стоимость подарка отражается в отчете по стр. 110;

- при расчете НДФЛ применяется вычет (не более 4 000 руб. за налоговый период) — его необходимо указать в стр. 130;

- исчисленный налог (стр. 140) рассчитывается с разницы между стоимостью подарка и налоговым вычетом с применением ставки 13%;

- в 1 разделе 6-НДФЛ детализируется «подарочный» доход: стр. 021-022 заполняются нулями (если денежные доходы пенсионеру не выдавались и удержать НДФЛ нет возможности).

По завершении календарного года не удержанные налоговым агентом суммы подоходного налога подлежат отражению по стр. 170 отчета 6-НДФЛ.

О том, как проверяется сформированный отчет, читайте в материале «Как проверить 6-НДФЛ на ошибки?».

Для чего предназначена стр. 170 (ранее 080) в 6-НДФЛ

Начиная с отчетности за 1 квартал 2021 года отчет 6-НДФЛ заполняется по новой форме (утв. приказом ФНС от 15.10.2020 № ЕД-7-11/753@).

Строка 170 в ней носит название «Сумма налога, не удержанная налоговым агентом» (в форме до 2021 года это была строка 080). Подобная формулировка может натолкнуть неискушенного в налоговой отчетности коммерсанта на мысль, что НДФЛ можно не удерживать и достаточно честно об этом сообщить налоговикам в стр. 170 (ранее 080) отчета 6-НДФЛ.

Реквизиты для перечисления НДФЛ налоговыми агентами см. в этом материале.

Основное предназначение строки 170 (ранее 080) 6-НДФЛ:

- раскрыть факт неудержания налоговым агентом НДФЛ при наличии выплаченных доходов физлицам;

- показать величину неудержанного НДФЛ.

Такая ситуация, к примеру, может возникнуть, если работодатель:

- выплатил «физику» доход в натуральном виде (например, подарил что-либо), а иные денежные выплаты ему в течение года не осуществлял;

- не сумел удержать (полностью или частично) НДФЛ из доходов получившего доход в виде материальной выгоды работника (из-за отсутствия или недостаточности денежных выплат в адрес этого работника).

ОБРАТИТЕ ВНИМАНИЕ! Не показывайте НДФЛ с «переходящей» зарплаты (например, выплаты за март, выданной сотрудникам в апреле, то есть уже следующем отчетном периоде для расчета 6-НДФЛ) как неудержанный в строке 170 (ранее 080). Это ошибка, которую можно будет исправить только путем подачи уточненки

В данной строке показывают только налог, который удержать невозможно.

Как заполнить все строки отчета пошагово рассмотрено в КонсультантПлюс. Авторитетное мнение экспертов К+ смотрите в Готовом решении, получив бесплатный пробный доступ.

Утверждена новая форма расчета 6-НДФЛ.

Комментарий

Приказом ФНС России от 15.10.2020 № ЕД-7-11/753@ утверждена новая форма расчета 6-НДФЛ (КНД 1151100), порядок ее заполнения, а также формат представления расчета в электронной форме. Главная особенность новой формы в том, что она объединила расчет по форме 6-НДФЛ и справку по форме 2-НДФЛ. Указанная справка теперь является Приложением № 1 к расчету. Но и сама форма расчета 6-НДФЛ претерпела значительные изменения.

Так, дату получения дохода и дату удержания налога (строки 100 и 110 раздела 2 действующего расчета 6-НДФЛ) больше не нужно отражать. Однако в новом разделе 1 расчете 6-НДФЛ необходимо отражать только суммы удержанного налога за последние три месяца отчетного периода. Удержать налог необходимо при фактический выплате налогоплательщику дохода (п. 4 ст. 226 НК РФ). Поэтому в разделе 1 будут отражены только суммы НДФЛ с дохода, который уже фактически выплачен.

Срок перечисления НДФЛ остался, но из строки 120 раздела 2 действующего расчета он попал в раздел 1 нового расчета (строка 021). Кроме того, по каждой дате уплаты удержанного налога необходимо указывать сумму (строка 022). При этом сумма всех строк 022 собирается за последние три месяца отчетного периода и отражается в строке 020 раздела 1 нового расчета 6-НДФЛ.

Таким образом, ФНС России поменяла подход по включению налога с дохода за последний месяц отчетного квартала в текущую отчетность. Теперь, если зарплата за последний отчетный месяц выплачена в последний день этого периода (например, зарплата за март 2021 года выплачена 31 марта), то НДФЛ с нее будет включен в 1 раздел расчета 6-НДФЛ за 1 квартал. Если же зарплата за март выплачена 1 апреля или позже, то НДФЛ с нее попадет в раздел 1 расчета 6-НДФЛ за полугодие.

Что касается раздела 2 нового расчета 6-НДФЛ, то его содержание изменилось существенно. Теперь данные в нем отражаются по строкам следующим образом:

- – ставка НДФЛ, по которой облагаются доходы (если ставок несколько, то разделов 2 расчета тоже несколько);

-

– общая сумма дохода, в том числе:

- – дивиденды,

- – выплаты по трудовым договорам,

- – выплаты по гражданско-правовым договорам, предметом которых является оказание услуг и выполнение работ.

- – количество физических лиц, получивших доход;

- – общая сумма вычетов;

- – исчисленная сумма НДФЛ, в том числе с дивидендов в поле 141;

- – сумма фиксированного авансового платежа по НДФЛ с начала года (это стоимость патента для иностранцев);

- – удержанная сумма налога (нарастающим итогом с начала периода);

- – неудержанная сумма налога (нарастающим итогом с начала периода);

- – излишне удержанная сумма налога (нарастающим итогом с начала периода);

- – сумма налога, возвращенная физическому лицу по правилам статьи 231 НК РФ (нарастающим итогом с начала периода).

Форма справки 2-НДФЛ в целом не изменилась. Однако в отдельном разделе нужно будет указывать сумму дохода, с которого не удержан НДФЛ налоговым агентом, и сумму неудержанного налога.

Приказом установлено, что справка 2-НДФЛ подается в составе расчета 6-НДФЛ за налоговый период – календарный год (п. 5.1 Приложения № 2 к приказу). Таким образом, несмотря на включение справки 2-НДФЛ в состав расчета 6-НДФЛ, периодичность ее сдачи не меняется. Подавать сведения о невозможности удержания НДФЛ, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога налоговый агент должен также по форме расчета 6-НДФЛ (п. 2 приказа). При подаче такого сообщения в расчете заполняется титульный лист и справка, приведенная в Приложении № 1 к расчету.

Приказ также включает форму справки о полученных физическим лицом доходах и удержанных суммах НДФЛ, которую налоговые агенты выдают физическим лицам по их заявлениям. Форма справки не изменилась по сравнению с действующей. Новая форма расчета 6-НДФЛ применяется с отчетности за 1-й квартал 2021 года (п. 4 приказа). Это означает, что расчет по форме 6-НДФЛ за 2020 год сдается по старой форме.

Кроме того, в 2021 году за 2020 год в прежнем порядке подается справка 2-НДФЛ и сообщение о невозможности удержать налог.

В 2022 году эти данные за 2021 год необходимо подавать в составе расчета 6-НДФЛ.

Определение даты получения дохода

Определиться с датой, на которую доход в виде премии считается полученным, нужно по двум причинам:

- Для заполнения 2-НДФЛ и 6-НДФЛ. Неправильное определение даты получения дохода грозит ошибками в этих формах. А это влечет для налогового агента штраф в сумме 500 рублей за каждый неверный документ.

- Для установления права на получение «детского» вычета. Такой вычет предоставляется с начала года и до тех пор, пока доход сотрудника не превысит 350 000 рублей. Если предоставить вычет работнику, чей доход превысил это значение, будет наложен штраф 20% от суммы НДФЛ, которая была удержана несвоевременно.

Почему для применения «детского» вычета важно правильно определить дату получения премии? Сумма НДФЛ, как известно, исчисляется на дату фактического получения дохода. Доходы, которые включаются в налоговую базу для исчисления НДФЛ, также учитываются на дату их получения

Это касается и определения суммы доходов для целей применения «детского» вычета в соответствии с подпунктом 4 пункта 1 статьи 218 НК РФ.

И вновь вернемся к делению премий на производственные и непроизводственные. Поскольку последние не связаны с результатами труда, то к ним не применяются требования положения пункта 2 статьи 223 НК РФ. То есть непроизводственные премии включаются в доход на ту дату, когда они фактически выплачены.

С производственными премиями все немного сложнее. Их разделим две группы:

- ежемесячные, которые являются частью заработной платы или назначаются в виде поощрений;

- премии, назначенные за квартал, полугодие, год либо иной период больше месяца.

Ежемесячные премии включаются в доход по правилам, установленным для заработной платы, то есть на последний день того месяца, за который они начислены. А датой получения дохода в виде годовой, полугодовой, квартальной и иной производственной премии из второй группы является день ее выплаты.

Итак, правила определения даты фактического получения премии таковы:

- Непроизводственная премия включается в доход на день выплаты.

- Производственная премия за квартал, полугодие, год или иной период более одного месяца включается в доход на день выплаты.

- Производственная ежемесячная премия включается в доход на последний день того месяца, за который начислена.

Все прочие премии производственного и непроизводственного характера будут включаться в доход сотрудника на дату фактического получения.

Допустим, заработная плата специалиста составляет 60 000 рублей в месяц. При отсутствии премии ему будет предоставляться вычет на ребенка с января по май. Теперь представим, что по итогам работы за прошлый год в марте сотруднику начислили премию в сумме 200 000 рублей, которую он получил в апреле. В этом случае премия будет включаться в доход работника за апрель, поскольку она является годовой. Таким образом, в апреле его доход превысит 350 000 рублей, а значит, «детский» вычет за этот месяц ему уже не положен.

Проверяем титульный лист

Для начала рекомендуется выполнить такую простую операцию, как проверить правильность заполнения 6-НДФЛ на титульном листе, затем проверяем обе части отчета. Первый лист содержит основную информацию о предприятии (название с расшифровкой, коды, адрес, телефон и т.д.); сведения об инспекции, где зарегистрировано предприятие. На каждый филиал предприятия формируется и сдается отдельный отчет, где указаны коды соответствующего предприятия, на головную компанию предоставляется персональный отчет. В соответствие с новыми изменениями, внесенными в правила заполнения титульного листа НДФЛ-6, специально для правопреемников выделено две строки и добавились три кода места представления отчета. Для начальной версии отчета код корректировки указывается 000, а для корректировки − с 1 и последовательно дальше, например, 003. Некоторые работодатели присваивают ошибочно начальному отчету код 001.

Какой день считается датой выплаты дохода и каков срок уплаты НДФЛ

Последний день месяца, за который начислена зарплата, признается фактической датой ее получения (ст. 223 НК РФ). Если трудовые отношения завершены в день, который является не последним в данном месяце, то датой получения зарплаты будет являться последний день выхода на работу.

При отражении сумм отпускных необходимо руководствоваться указаниями письма Минфина РФ от 06.06.2012 № 03-04-08/08-139: датой их получения будет являться день выплаты. Данный подход целесообразно применять и при указании даты выплаты пособий по больничным листам. Перечислять НДФЛ в бюджет с отпускных и больничных пособий согласно п. 6 ст. 226 НК РФ следует не позднее последнего числа того месяца, в котором осуществлялись эти выплаты.

По вопросу определения даты дохода в виде отпускных см. материал.

Трудовое законодательство обязывает рассчитываться с работниками по зарплате не реже чем каждые полмесяца (ст. 136 ТК РФ). Но, несмотря на полученный аванс, доход у работника не возникает, а обязательство перед бюджетом образуется в последний день месяца, поэтому дату перечисления аванса отражать не нужно.

Подробности см. здесь.

В п. 6 ст. 226 НК РФ отмечено, что организация обязана перечислить удержанный НДФЛ не позже следующего дня после даты погашения задолженности перед сотрудниками.

Премии согласно новым предписаниям ФНС следует разделять на трудовые и разовые. Дата получения дохода для каждой будет разная, следовательно, и срок перечисления НДФЛ устанавливается обособленно.

О нюансах читайте здесь.

Пример данных в строке 100

Рассмотрим порядок заполнения строки 100 расчета 6-НДФЛ на примере.

Пример

ООО «Арфа» выплачивает заработную плату 2 раза в месяц: 30-го числа каждого месяца — аванс и 12-го — заработок за предыдущий месяц. Бухгалтер удерживает налоги при выплате дохода и перечисляет их в бюджет днем позднее.

Данные за 1-й квартал были такими:

- 11.01.20ХХ — 60 000 руб. (окончательный расчет по зарплате за декабрь 20ХХ года, начислена 31.12.20ХХ в размере 100 000 руб.).

- 30.01.20ХХ — 40 000 руб. (выплачен аванс за январь).

- 04.02.20ХХ — 8 700 руб. (выплачен расчет уволенному сотруднику).

- 11.02.20ХХ — 52 220 руб. (выплачена зарплата за январь).

- 28.02.20ХХ — 38 000 руб. (выплачен аванс за февраль).

- 11.03.20ХХ — 53 350 руб. (выплачена зарплата за февраль).

- 29.03.20ХХ — 38 000 руб. (выплачен аванс за март).

Начисления по мартовской заработной плате будут 31.03.20ХХ в размере 100 000 руб. Выплата зарплаты и, соответственно, уплата налога будут в апреле.

ВАЖНО! Согласно разъяснениям ФНС России (например, письмо от 25.02.2016 № БС-4-11/3058@) выплаченную в январе заработную плату за последний месяц прошлого года следует отразить в разделе 2 отчета за 1 квартал текущего года, так как удержание НДФЛ приходится на его 1-й месяц. Также стоит отметить, что порядок отражения в расчете переходящей зарплаты (например, начисленной за март, а выданной в апреле) четко не прописан

Согласно разъяснениям ФНС России в письме от 15.03.2016 № БС-4-11/4222 данные по мартовским начислениям должны быть отражены в разделе 1 в отчете за 1-й квартал, а в разделе 2 — уже в отчете за полугодие (с датой начисления дохода 31.03 и удержанием налога в апреле)

Также стоит отметить, что порядок отражения в расчете переходящей зарплаты (например, начисленной за март, а выданной в апреле) четко не прописан. Согласно разъяснениям ФНС России в письме от 15.03.2016 № БС-4-11/4222 данные по мартовским начислениям должны быть отражены в разделе 1 в отчете за 1-й квартал, а в разделе 2 — уже в отчете за полугодие (с датой начисления дохода 31.03 и удержанием налога в апреле).

Таким образом, исходя из условий примера, строка 100 в расчете за 1-й квартал будет заполнена так:

Строка 100: 31.12.20ХХ.

Строка 110: 11.01.20ХХ.

Строка 120: 14.01.20ХХ.

Строка 130: 100 000.

Строка 140: 13 000.

Строка 100: 31.01.20ХХ.

Строка 110: 11.02.20ХХ.

Строка 120: 12.02.20ХХ.

Строка 130: 106 000.

Строка 140: 13 780.

Строка 100: 04.02.20ХХ.

Строка 110: 04.02.20ХХ.

Строка 120: 05.02.20ХХ.

Строка 130: 10 000.

Строка 140: 1 300.

Строка 100: 28.02.20ХХ.

Строка 110: 11.03.20ХХ.

Строка 120: 12.03.20ХХ.

Строка 130: 105 000.

Строка 140: 13 650.

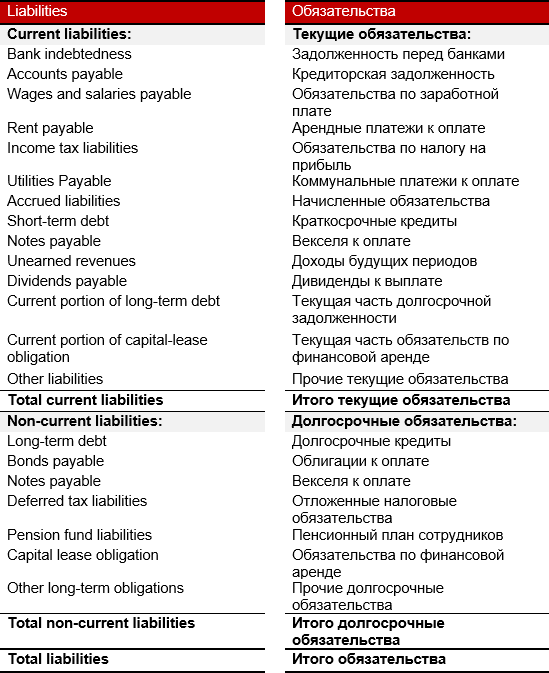

Порядок заполнения строки 110 раздела 2 формы 6-НДФЛ

Общее представление о заполнении второго раздела можно получить из этого материала. А здесь мы детально рассмотрим заполнение строки 110 «Дата удержания налога» и связанных с ней полей.

В соответствии с нашим законодательством, удержать НДФЛ необходимо в момент выдачи дохода. Эта функция возложена на налоговых агентов, то есть лиц, рассчитывающих и выплачивающих данный доход. При этом данным агентам запрещено выплачивать налог за налогоплательщика из собственных средств. Есть риск того, что при проверке за это начислят штрафы. Это значит, что дата удержания, а соответственно, и дата перечисления никак не могут наступить ранее выплаты дохода.

Основные доходы и сроки удержания налогов представлены в таблице.

|

Вид полученного дохода |

Дата получения дохода для НДФЛ |

Срок удержания налога |

|

Оплата труда |

Последний день отработанного месяца |

День выдачи дохода на руки |

|

«Увольнительные» выплаты |

Последний рабочий день |

|

|

Выплаты больничных расчетов и отпускных |

В день выплаты |

|

|

Дивиденды |

В день выплаты |

|

|

Списание безнадежного долга |

Дата списания долга |

В день выплаты ближайшего дохода |

|

Командировочные расходы (не подтвержденные документально, сверхнормативные суточные) |

Последний день месяца утверждения авансового отчета |

|

|

Доход в натуральной форме |

В день предоставления данного дохода |

ПРИМЕР от «КонсультантПлюс»: Дата удержания НДФЛ со сверхнормативных суточных. Сверхнормативные суточные: по авансовому отчету, утвержденному 21.02.2020, — 2 100 руб. НДФЛ — 273 руб. (2 100 руб. x 13%) удержан 05.03.2020 из зарплаты за вторую половину февраля; по авансовому отчету, утвержденному 27.03.2020, — 2 400 руб. НДФЛ — 312 руб. (2 400 руб. x 13%) удержан 03.04.2020 из зарплаты за вторую половину марта.В разд. 2 6-НДФЛ за 1 квартал 2020 г. сверхнормативные суточные по февральской командировке отражены так…

Итак:

- в строке 110 надо будет указать ту дату, которой документально оформлена выплата дохода из кассы либо с расчетного счета;

- сумма самого дохода будет отражена в поле 130;

- в поле 140 будет отражена сумма удержанного налога по каждой дате, отраженной по строке 110.

По строке 120 указываем срок перечисления налога. Он так же регламентирован законодательно.

ВАЖНО! НДФЛ надо перечислять в бюджет не позднее дня, следующего за днем выплаты дохода. Исключением стали отпускные и больничные

С этих выплат налог перечислять необходимо до последнего дня месяца, в котором они имели место (ст. 226 НК РФ).

В строке 120 раздела 2 нужно указать крайнюю дату для перечисления суммы налога. Посмотрим в таблице некоторые самые частые виды дохода со сроками перечисления налога.

|

Дата получения дохода |

Срок уплаты налога в бюджет |

|

Оплата труда |

День, следующий за удержанием налога |

|

Выплаты при увольнении |

|

|

Выплаты больничных и отпускных |

До конца месяца выплаты |

|

Дивиденды |

В ООО — следующий день после выплаты налогооблагаемых доходов. В АО — не позднее последнего числа месяца, следующего:

(в зависимости от того, какая дата наступит раньше) |

|

Списание безнадежного долга |

Не позднее следующего дня после дня, когда удалось удержать налог |

|

Командировочные расходы (не подтвержденные документально, сверхнормативные суточные) |

|

|

Доход в натуральной форме |

ВАЖНО! Даты по строкам 110 и 120 никогда не совпадут: это абсолютно разные по своему смыслу поля отчета. Даже если ваша организация уплачивает налог в бюджет в день удержания этого налога, все равно по графе 120 вы укажете день, прописанный законодателями

Дату вашего реального перечисления средств налоговые инспекторы увидят в карточке расчетов с бюджетом и только потом сравнят с положенными датами, указанными в вашем отчете.

Конечно, при заполнении графы 110 могут возникнуть различные нюансы. Рассмотрим часто возникающие подробнее.

Авансовая сумма в 6-НДФЛ: виды и даты

Понятие «аванс» применяется в хозяйственном обороте повсеместно. В общем случае аванс представляет собой предоплаченную сумму (до определения окончательного дохода). Это в одинаковой мере можно применять и в отношении:

- «зарплатного» аванса, выплачиваемого в силу законодательства работнику, оформленному по трудовому договору;

- аванса по договору ГПХ, выплата которого определяется условиями договора по воле его сторон;

- фиксированных авансовых платежей — выплачиваемых в силу требований налогового законодательства работающими на патенте иностранцами.

Несмотря на однозначное толкование термина «аванс», отражение даты УН с авансовых выплат в 6-НДФЛ в указанных случаях имеет свои особенности.

Дата УН при выплате «зарплатного» аванса

При установлении даты УН по «зарплатному» авансу необходимо исходить из следующего:

- аванс — это часть заработка;

- в целях исчисления НДФЛ зарплата считается доходом, дата получения которого приходится на последний день месяца, за который зарплата начислена (п. 2 ст. 223 НК РФ).

В этой связи:

- аванс еще не считается доходом;

- НК РФ удерживать НДФЛ с авансовых сумм не требует.

Следовательно, отдельно факт выплаты аванса в 6-НДФЛ не отражается и включается в этот отчет только в составе зарплаты начисленной, то есть в последний день месяца. Дата УН для дохода в виде зарплаты (включая «зарплатный» аванс) — день выплаты заработка по окончании отработанного месяца.

Дата УН при ГПХ-авансе

Аванс, выплаченный заказчиком подрядчику — физическому лицу, налоговым законодательством расценивается иначе, чем «зарплатный». Дело в том, что договор ГПХ может предусматривать различные схемы оплаты:

- поэтапно (на основании оформленных актов выполненных работ);

- после выполнения полного объема предусмотренных договором работ (с авансами и без них).

Поэтапная приемка и оплата означают получение исполнителем оплаты за часть выполненной работы, принятой заказчиком, т. е. фактически полученный доход. Тот же подход и к авансам — на этом настаивают чиновники Минфина (письмо от 26.05.2014 № 03-04-06/24982), основываясь на НК РФ (подп. 1 п. 1 ст. 223).

Аналогия с «зарплатным» авансом здесь неуместна, поскольку характер полученных доходов различается.

Таким образом, дата УН в 6-НДФЛ возникает при каждой выдаче исполнителю аванса — это день перечисления денег на его карту или получения наличных в кассе.

Подробнее об отражении авансов по договору ГПХ в 6-НДФЛ см. здесь.

Дата УН и фиксированные авансы

Дата УН в 6-НДФЛ имеет особенности еще в одном случае — если фирма выплатила доход работающему на основе патента иностранцу (при соблюдении определенных условий).

В этом случае уплаченные работником фиксированные авансовые платежи отражаются в строке 050 отчета 6-НДФЛ и уменьшают исчисленный с заработков «патентных» иностранцев НДФЛ.

Параметр «Дата УН» в 6-НДФЛ появится в том случае, если «иностранные» авансы оказались меньше исчисленного с зарплаты иностранца НДФЛ. До тех пор пока аванс не исчерпан, в строке с датой УН ставится «0».

В заполнении строк НДФЛ-отчета по «иностранным» авансам поможет материал «Нюансы заполнения 6-НДФЛ по “патентным” иностранцам».

Нюанс 3: взаимосвязь строк 160 (ранее 070) и 170 (ранее 080) отчета 6-НДФЛ

Если в течение года налоговому агенту не удалось удержать начисленный НДФЛ из выплаченных физлицу доходов, то для такого налога вместо строки 160 (ранее 070) в отчете 6-НДФЛ будет задействована строка 170 (ранее 080), предназначенная для отражения не удержанного налоговым агентом НДФЛ.

Неспособность налогового агента удержать НДФЛ из доходов физических лиц может возникнуть, например, в следующих случаях:

- Работник получил от фирмы доход в натуральной форме, а затем уволился. При этом увольнительной суммы оказалось недостаточно для удержания НДФЛ от стоимости натурального дохода.

- Бывшим работникам — пенсионерам выданы подарки к юбилею (стоимостью, превышающей 4 000 руб.). При этом иные денежные доходы не выплачивались.

- Сотрудник компании получил беспроцентный заем, но находится в длительном отпуске без сохранения зарплаты. При этом он ежемесячно получает доход от экономии на процентах (материальную выгоду), удержать с которой НДФЛ работодатель не в силах ввиду отсутствия выплачиваемых работнику доходов.

О том, как отразить в расчете 6-НДФЛ премии, подарки, отпускные и др. различные выплаты, смотрите в Готовом решении от КонсультантПлюс. Пробный онлайн доступ к К+ получите бесплатно прямо сейчас.