Факторинг

Содержание:

- Общее понятие о факторинге и договоре факторинга

- Основные виды

- Факторинг, что это простыми словами? Виды факторинга.

- Часто задаваемые вопросы

- Риски

- Налог на прибыль

- 3 примера использования факторинга

- Терминология факторинга

- Стороны договора финансирования под уступку денежного требования

- Что такое факторинг

- Как работает факторинг — 3 этапа факторинга

Общее понятие о факторинге и договоре факторинга

Довольно часто в наше время случается так, что компании сталкиваются с задержкой платежей. Причем для того, чтобы процесс их деятельности функционировал в полном объеме качественно и непрерывно, в обороте постоянно должны находиться денежные средства.

В таком случае эффективным является факторинг, как финансовая услуга, которая позволяет компании получить способом выкупа у клиентов права взыскивать долг и оплатить клиентам требования к их должникам до того, как те внесут свои выплаты. Причем остальная часть долга выплачивается клиенту компаний только после того как должник оплатит всю сумму. Делается это с учетом вычета за предоставление такой услуги.

Такая услуга заключается через т. н. “договор факторинга” – договор, по которому какая-либо компания (фактор) возлагает на себя обязанности вернуть клиенту сумму, которую должен ему должник, причем клиент предоставляет право компании предъявлять денежные требования к должнику.

Таким образом, договор факторинга включает в себя взаимодействие трех сторон:

- компании (фактора),

- клиента

- и должника.

Развитие факторинга и некоторые его преимущества

Именно развитие финансовой деятельности в 90-е годы XX века привело к созданию и активному внедрению в практику такого явления как факторинг. На данный момент предоставлением таких услуг пользуются многие клиенты, так как это довольно выгодные со всех сторон операции. Клиенты могут расширить базу своих услуг и не бояться исполнения своих обязательств недобросовестными контрагентами, а компании-факторы, в свою очередь, обеспечивают клиентам добросовестное выполнение обязательств должниками. За счет чего расширяют свои финансовые возможности и базу.

К тому же, воспользовавшись услугой факторинга, клиент использует финансы по своему усмотрению, т.к. финансовые показатели находятся в стабильности и зачастую отражаются в общем учете как поступившая выручка.

Виды факторинга

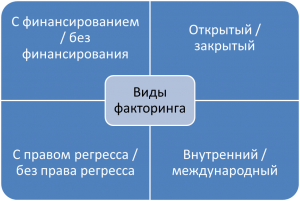

Существуют определенные отличия факторинга по видам:

- Международный или внутренний (в зависимости от того, внутри государства или между государствами заключен договор на оказание услуг).

- С правом регресса или без права регресса. Такой вид имеет различия по степени ответственности. В первом случае требования об уплате предъявляются за неисполнение должником обязательств по уже заключенным договорам. Во втором компания-фактор берет на себя ответственность за возможные риски по уплате.

- Открытый или скрытый. Данный вид различается по способу уведомления должнику о передачи прав на предъявление ему денежных притязаний со стороны компании-фактора. В первом случае должник открыто получает уведомление о составлении договора факторинга, во втором – финансы передаются бенефициару по факту составления договора факторинга.

Пакет документов, предъявляемый для заключения договора факторинга

Как правило, факторами во всех финансовых операциях являются банки, а клиентами – организации.

Итак, клиент (организация), решивший заключить договор факторинга, направляет компании-фактору следующий пакет документов:

- заявление на предмет заключения такого договора (иначе такой документ называется “ходатайство”);

- копия свидетельства на предмет государственной регистрации;

- копия устава;

- копии накладных, счетов-фактур, иных документов, отражающих действительность финансовых вопросов между клиентом и должником;

- копия документа, подтверждающего назначение на должность руководящего лица;

- иные документы, отражающие финансовые взаимодействия между клиентом и должником.

Далее компания-фактор анализирует предоставляемые клиентом документы и принимает решение о том, заключать такой договор или нет. Причем Договор может быть заключен как на основании уже созданной сделки между клиентом и должником, с учетом уже поступивших платежей, так и на основании еще не поступивших платежей. Во втором случае компания-фактор будет брать на себя обязательства по обеспечению будущего получения клиентом финансовых средств со стороны должника.

Помимо этого, договор факторинга предусматривает взимание компанией фактором денежного вознаграждения – дисконта, за предоставление данных услуг. Эта сумма рассчитывается от разницы тех финансовых потоков, которые будут производится по текущему договору факторинга.

Некоторые особенности договора факторинга

Как правило, включение в практику договора факторинга является актуальным для мелких и средних предприятий, которые сталкиваются в своей работе с определенными рисками.

Основные виды

Все факторинговые сделки делятся по нескольким критериям:

- Разделению рисков. Сюда входит факторинг:

- С регрессом, когда банк не собирается брать на себя риски, связанные с невыполнением условий контракта покупателем и вся ответственность за своевременный возврат денежных средств ложится на плечи кредитора. Например, если выбран данный вид факторинга и должник не заплатит за товар/услугу в срок, то для поставщика это чревато лишением части финансирования. В данной ситуации фактор вправе потребовать от поставщика уплаты неоплаченных счетов. Регрессный факторинг почти не встречается, т. к. он считается невыгодным для продавца и в основном его используют в форс-мажорных обстоятельствах;

- Без регресса, когда банк-фактор принимает на себя риск неуплаты задолженности со стороны покупателя. Рассчитавшись с поставщиком по договору факторингового обслуживания, при просрочке платежа банк самостоятельно взыскивает с покупателя задолженность за товар, берёт на себя оплату судебных издержек и прочих расходов.

- Степени информирования участников сделки. Бывает:

- Открытым, когда покупателя заранее уведомляют об участии третьей стороны – фактора. Данная информация отображается в документах об отгрузке. В этом случае возникшая задолженность находится в распоряжении банка и все платежи со стороны дебитора должны поступать на счёт факторинговой компании;

- Закрытым, когда покупатель не проинформирован о том, что к участию в сделке привлечена третья сторона. В такой ситуации поставщик получает деньги от покупателя, а затем сам перечисляет их на счёт фактора. Закрытый тип факторинга подразумевает конфиденциальную договорённость между фактором и поставщиком.

- Типу документооборота. Различают факторинг:

- Традиционный, когда в сделке используется бумажный документооборот;

- Электронный, когда сделка заключается с использованием электронного документооборота.

- Моменту возникновения обязательств покупателя. Этот вид факторинга делится на:

- Реальный, когда продавец и фактор заключают договор после поставки товара покупателю;

- Консенсуальный, когда заключение договора между продавцом и фактором происходит до поставки товара, т. е. только после того, как будет заключён договор между продавцом и покупателем.

- Местонахождению участников. Договор факторинга может быть:

- Внутренним, когда все участники сделки зарегистрированы на территории одного государства;

- Внешним или международным, когда кто-либо из участников сделки является резидентом другой страны.

- Количеству факторов, принимающих участие в сделке. К данной категории относятся следующие типы факторинга:

- Прямой, когда в сделке участвует один фактор;

- Взаимный, с участием двух факторов, где один фактор действует по поручению другого. Используется в международных сделках, когда или продавец, или покупатель является резидентом другой страны. Таким образом, местная факторинговая компания действует от имени иностранной.

- Комплексу услуг, предоставляемых факторинговой компанией. Бывает:

- Узким, когда банк-фактор занимается предоставлением только основных услуг по одной сделке. К примеру, проверяет платёжеспособность покупателя, предоставляет денежные средства, консультирует;

- Широким или конвенционным, когда факторинговая компания осуществляет полное сопровождение дебиторской задолженности клиента: от составления и оформления всей документации до предоставления бухгалтерских услуг и страхования.

Факторинг, что это простыми словами? Виды факторинга.

Существует всего 4 вида факторинга, которые необходимо знать каждому:

Факторинг, что это простыми словами? Виды факторинга.

- с финансированием и без него;

- публичный (открытый) и конфиденциальный;

- с правом возврата и без возврата;

- внутренний и международный.

Каждый из них имеет свои особенности и подразделы. Если заниматься именно изучением видом, на это может уйти достаточно много времени. Тем не менее знать даже основную информацию обязательно.

С финансированием и без

Факторинг с финансированием отличается тем, что процент клиенту варьируется от 80% до 90%. Оставшиеся проценты автоматически блокируются на счете. Это необходимо для того, чтобы решить проблемы в случае поступления жалоб на качество товара или цену. Они вернутся поставщику в момент, когда покупатель оплатит товар.

Данный вид выгоден предприятию, так как позволяет ускорить движение средств и минимизировать количество неплатежей. Посредник предоставляет множество слуг, за которые получает от 0,75 до 3 процентов от суммы сделки. Если посмотреть на мировой рынок, там фиксированный процент: 1-2 пункта выше учетной ставки.

В случае факторинга без финансирования компания или банк предоставляет счета через посредника только после отправки товара. Посредник должен следить за получением платежа в срок, чтобы клиент смог выйти в плюс.

Публичный (открытый) и конфиденциальный

В открытом факторинге должник осведомлен в таком процессе, как участие в расчетах посредника. Если же это конфиденциальный факторинг, покупателю не приходят сообщения об участии в расчетах. В таком виде должник и поставщик напрямую ведут переговоры. Поставщик после того, как получит платеж, перечисляет заранее оговоренную часть банку или компании. Перечисление средств посреднику дает возможность погасить задолженность.

С правом возврата и без возврата

Поставщик в факторинге без права возврата может уберечь себя от различных рисков, в том числе риска задолженности. В факторинге с правом возврата клиент может вернуть услугу или товар, которые не были оплачены. На практике данный фактор редко можно встретить, ведь компании зачастую берут риск неплатежа на себя.

Внутренний и международный

Логично, что внутренний факторинг осуществляется внутри одной страны. Причем поставщик, клиент и банк не имеют права осуществлять какие-либо финансовые операции вне страны. Международный факторинг ещё называют экспортным, ведь все три стороны могут осуществлять финансовые операции в разных странах

Если брать иностранные компании, они зачастую кроме кредитования, предоставляют следующие услуги:

- обслуживание всех видов: рекламное, юридическое, страховое и так далее;

- различные консультации, в том числе все, что касается рынков сбыта, расчеты, договоры;

- бухгалтерский учет гражданских или юридических лиц, которые имеют определенную задолженность.

Особенности данной финансовой системы по отношению к предприятиям:

- запрещен спекулятивный бизнес;

- компании, занимающиеся бартерными сделками;

- строительные и другие похожие фирмы, которые работают субподрядчиками;

- на факторинговое обслуживание крайне сложно попасть компаниями, которые производят узкоспециализированную продукцию;

- с большим числом мелких должников.

Часто задаваемые вопросы

Несмотря на то, что иногда факторинг называют товарным кредитом, отличия от кредита существенные. Представим их в следующей таблице:

| Параметры | Факторинг | Кредит |

| Срок | От нескольких дней до полугода (в редких случаях до года) | От 3 месяцев, чаще всего — долгосрочный |

| Наличие залога | Нет | Чаще всего – под залог активов |

| Размер суммы | Зависит от сделки. При широком факторинге зависит от объема продаж. | Устанавливается заранее в рамках политики банка. |

| Цель | Финансирование текущей деятельности, в редких случаях – наращивание оборотного капитала. | Чаще всего – на развитие бизнеса |

| Способ выдачи средств | Вся сумма за вычетом комиссии, иногда частями. | Вся сумма целиком (кроме кредитной линии) |

| Пакет документов | Ограниченный (договор, накладная, счет). Возможен бессрочный договор. | Необходим большой пакет документов. Договор заключается на каждый кредит по отдельности. |

| Должник | Третья сторона (покупатель) | Лицо, взявшее кредит |

Отличие цессии от факторинга в том, что в первом случае продавец передает право требования долга третьему лицу без каких-либо дополнительных условий. То есть это не финансирование какой-либо сделки, а продажа долга. Цессия всегда следует за сделкой, в то время как договор факторинга может быть заключен еще до отгрузки товара. В факторинговой сделке обязательно участвует банк или другая финансовая компания, а цессионарием (лицом, покупающим право требования долга) может быть кто угодно, в том числе физическое лицо.

У банков есть стоп-листы компаний, которым не предоставляется факторинг. Также существуют законодательные ограничения. Если свести всё это воедино, получится, что услуги факторинга не оказываются:

- Компаниям с большой дебиторской задолженностью (при наличии нескольких дебиторов, регулярно просрочивающих платежи за поставленный товар или оказанные услуги).

- Компаниям, производящим товары, ограниченные в обороте.

- Компаниям, имеющим субподрядчиков.

- Компаниям, поставляющим товар с условием последующего обслуживания.

- Компаниям, клиентами которых являются их собственные филиалы или аффилированные фирмы.

- Бюджетным организациям.

- Компаниям, продающим товар физическим лицам.

Всё зависит от процента, который берет банк. Рассмотрим пример с часто встречающейся ставкой:

Продавец 1 апреля отгрузил покупателю товар на сумму 1 000 000 рублей с отсрочкой платежа 180 дней. В договоре факторинга комиссия банка составила 14% плюс комиссия за обработку документов – 50 рублей.

10 апреля банк перевел продавцу 900 000 рублей (90% от общей суммы договора).

21 апреля покупатель оплатил 1 000 000 рублей фактору. Период пользования деньгами равен, таким образом, 20 дням.

Комиссия за использование средств фактора составит: (900 000 *0,14)/365*20 = 6904,1 рубля. Прибавляем комиссию за обработку документов (50 рублей), получаем общую стоимость услуг банка – 6954,1 рубля.

После перечисления покупателем средств фактору, банк возвращает продавцу оставшиеся 100 000 — 6954,1 = 93045,9 рубля.

Риски

Риски фактора включают:

- Встречная сторона кредитных риски , связанные с клиентами и риской покрытых должников. Должники с покрытием риска могут быть перестрахованы, что ограничивает риски фактора. Торговая дебиторская задолженность является активом с довольно низким уровнем риска из-за ее короткого срока.

- Внешнее мошенничество со стороны клиентов: поддельные счета-фактуры, неверно направленные платежи, предварительное выставление счетов, не назначенные кредитные ноты и т. Д. Полис страхования от мошенничества и проведение аудита клиента могут ограничить риски.

- Юридические, комплаенс-риски и налоговые риски: большое количество действующих законов и нормативных актов в разных странах

- Операционные риски, например, договорные споры

- Единый коммерческий кодекс ( ЕХК-1 ), обеспечивающий права на активы.

- Залоги IRS, связанные с налогами на заработную плату и т. Д.

- Риски ИКТ: сложная интегрированная факторинговая система, обширный обмен данными с клиентом

Налог на прибыль

К доходам в целях налогообложения прибыли относятся доходы от реализации товаров (работ, услуг) и имущественных прав, определяемые в порядке, установленном ст. 249 НК РФ, и внереализационные доходы, определяемые в порядке, установленном ст. 250 НК РФ (п. 1 ст. 248 НК РФ).

В силу пп. 2.1 п. 1 ст. 268 НК РФ при реализации имущественных прав налогоплательщик вправе уменьшить доходы от таких операций на цену приобретения данных имущественных прав и на сумму расходов, связанных с их приобретением и реализацией (если иное не предусмотрено п. 10 ст. 309.1 или п. 2.2 ст. 277 НК РФ).

При реализации права требования долга налоговая база определяется с учетом положений, установленных ст. 279 НК РФ (абзац четвертый пп. 2.1 п. 1 ст. 268 НК РФ).

Если разница между доходом от реализации права требования и стоимостью реализованных товаров (работ, услуг) отрицательная, то она учитывается в специальном порядке (пп. 7 п. 2 ст. 265, п. 1, 2 ст. 279 НК РФ):

Финансирование по договору факторинга в налоговой декларации следует отражать в таком же порядке, что и при уступке права требования по договору цессии (письмо Минфина России от 04.03.2013 N 03-03-06/1/6366).

При этом операции по уступке права требования долга после наступления срока платежа отражению в Приложении 3 к Листу 02 налоговой декларации по налогу на прибыль (форма, формат и порядок заполнения которой утверждены приказом ФНС России от 23.09.2019 N ММВ-7-3/475@) не подлежат. Выручка от реализации права требования долга после наступления срока платежа отражается по строке 013 Приложения 1 к Листу 02, а стоимость реализованного товара (работ, услуг) — по строке 059 Приложения 2 к Листу 02 декларации. Таким образом, доходы и расходы от уступки права требования долга после наступления срока платежа учитываются для целей налогообложения независимо от полученного финансового результата. При этом отражать убыток (отрицательную разницу между доходом от реализации права требования долга и стоимостью реализованного товара (работ, услуг)) обособленно по строке 300 Приложения 2 к Листу 02 налоговой декларации не требуется (смотрите письмо ФНС России от 25.06.2015 N ГД-4-3/11053).

В случае уступки права требования до наступления платежа выручка от реализации права требования с учетом особенностей ст. 279 НК РФ отражается согласно п. 8.2 порядка заполнения декларации по строкам 100-150 Приложения 3 к Листу 02.

При этом сумма финансирования отражается по строке 100 (соответственно, по строке 340) Приложения 3 к Листу 02 декларации. Данные строки 340 переносятся в строку 030 Приложения 1 к Листу 02, которая впоследствии сформирует итоговую сумму доходов организации от реализации (строка 040 приложения 1 к Листу 02). Таким образом, выручка от уступки права требования войдет в состав доходов от реализации в целом.

Стоимость уступленного требования отражается по строке 120 (соответственно, по строке 350) Приложения 3 к Листу 02. Данные строки 350 переносятся в строку 080 Приложения 2 к Листу 02. Эта строка формирует итоговую сумму расходов организации (строка 130 Приложения 2 к Листу 02), которая будет отражена по строке 030 Листа 02 декларации.

Таким образом, стоимость реализованного права требования войдет в состав расходов по организации в целом.

Сумма убытка, учитываемая при налогообложении (не превышающая предельную величину), указывается в строке 140 Приложения 3 к Листу 02.

Сумма убытка, превышающая предельную величину, отражается по строке 150 и включается состав строки 360 Приложения 3 к Листу 02 декларации, которая затем переносится в строку 050 Листа 02. После этого в строке 060 Листа 02 декларации будет учтена в том числе сумма, указанная по строке 140 Приложения 3 к Листу 02 декларации (п. 8.2 Порядка заполнения декларации).

3 примера использования факторинга

Благодаря открытию факторинг-договора компания может увеличить срок оплаты поставки и снизить нагрузку на своих работников, контролирующих дебиторскую задолженность покупателей. Кроме того, такое решение позволит привести бухгалтерскую отчетность к состоянию, позволяющему привлекать инвестиции для расширения бизнеса.

Возможность увеличить отсрочку погашения задолженности

Важным плюсом при использовании услуги факторинга является возможность отсрочить выплату дебиторской задолженности.

Многие крупные торговые компании пользуются услугами финансовых агентов уже несколько лет. Схема взаимодействия легка. Продавец отгружает товары покупателю, предоставляя услугу отсроченного платежа на период до 120 дней с момента получения продукции клиентом. Оплату за выполненную работу возмещает факторинговая организация. Таким образом период отсрочки платежа вырос с 30 дней, при этом получена некоторая скидка за оплату продукции в короткое время. Были задействованы дополнительные средства благодаря выданному ранее кредиту и выплаченной комиссии за услуги факторингового предприятия, что увеличило размер прибыли от продаж более чем на 10 %.

Для уменьшения нагрузки на дебиторов

Крупные организации, имеющие сотни клиентов и поставщиков в разных регионах страны, используют факторинг дебиторской задолженности. Покупатель соглашается на подписание договора об уступке долговых обязательств, что позволяет компаниям запустить быструю схему финансирования.

Строительная фирма, занимающаяся поставкой различных материалов для ремонта и отделки помещений, заключает договор с фактор-предприятием. В итоге за две недели с момента подписания соглашения клиент смог получить в пользование необходимую сумму в 50 млн рублей. Первые денежные средства были перечислены на счет строительной организации уже в течение нескольких дней. Далее клиент НФК переводит всех контрагентов на обслуживание факторингом, что помогает компании значительно увеличить размеры денежных вливаний и уменьшить нагрузку на отделы продаж и сервисного обслуживания.

Для составления правильной финансовой отчетности

Многие российские поставщики обращают внимание на показатели отчетности, поскольку банковские организации предпочитают выдавать кредиты на запрашиваемую сумму и под низкий процент компаниям с незначительным объемом дебиторской задолженности. Известная региональная фирма, занимающаяся продажей электрических и бытовых приборов, доставила продукцию клиенту с условием отсроченного платежа до 120 дней

Предприятие-дебитор обратилось за услугой к факторинговой организации с просьбой покрыть образовавшуюся задолженность на сумму 27 млн рублей

Известная региональная фирма, занимающаяся продажей электрических и бытовых приборов, доставила продукцию клиенту с условием отсроченного платежа до 120 дней. Предприятие-дебитор обратилось за услугой к факторинговой организации с просьбой покрыть образовавшуюся задолженность на сумму 27 млн рублей.

Ниже представлен балансовый отчет, где наглядно показаны преимущества услуг факторов. Возросла сумма ТМЗ, а размеры выплат поставщикам уменьшились.

Таблица 1. Активы предприятия до и после оформления факторингового договора без регресса (руб.)

| Актив | До | После | Разница | |

|---|---|---|---|---|

|

А |

Оборотные активы |

|||

|

1 |

Финансы предприятия (касса и р/с) |

13 768 000 |

13 768 000 |

|

|

2 |

Ценные бумаги |

|||

|

3 |

Объем задолженности дебиторов |

50 114 000 |

23 114 000 |

— 27 000 000 |

|

4 |

Товарно-материальные ресурсы |

45 078 000 |

52 078 000 |

7 000 000 |

|

5 |

Полученная предоплата |

10 000 000 |

15 000 000 |

5 000 000 |

|

Итого: оборотные активы |

118 960 000 |

103 960 000 |

— 15 000 000 |

|

|

В |

Основные средства |

229 |

229 |

|

|

Всего по активам: |

119 189 000 |

104 189 000 |

— 15 000 000 |

Таблица 2. Пассивы предприятия до и после заключения договора факторинга без регресса (руб.)

| Пассив | До | После | Разница | |

|---|---|---|---|---|

|

А |

Краткосрочная кредиторская задолженность |

|||

|

1 |

Кредиты (займы) |

|||

|

2 |

Кредиторская задолженность |

115 706 000 |

100 706 000 |

— 15 000 000 |

|

3 |

Начисленные проценты |

|||

|

4 |

Налоги начисленные |

139 000 000 |

139 000 000 |

|

|

5 |

Полученные авансовые платежи |

420 000 000 |

420 |

|

|

Итого: краткосрочные обязательства |

116 265 000 |

101 265 000 |

— 15 000 000 |

|

|

В |

Долгосрочные обязательства |

|||

|

C |

Собственный капитал |

10 000 000 |

10 000 000 |

|

|

6 |

Акционерный капитал |

|||

|

7 |

Нераспределенная прибыль/убыток |

2 914 000 |

2 914 000 |

|

|

Всего: собственный капитал |

||||

|

Всего пассивов: |

119 189 000 |

104 189 000 |

— 15 000 000 |

Терминология факторинга

Чтобы лучше понимать процессы, происходящие при факторинге, нужно знать несколько терминов:

-

Основное лицо, выступающее третьей стороной между поставщиком и покупателем, — фактор. Также может иметь название финансового или торгового агента. Организация, которая предоставляет денежные средства. Законодательством (Гражданский кодекс) предусмотрены некоторые требования в отношении фактора. Не подвергаются лицензированию процедуры заключения соглашения о передаче денежных прав. Однако в качестве финансового агента должно выступать только юрлицо. Им может быть МФК, банк, прочие независимые организации. Что касается ситуации в России, большинство процедур по факторингу оказывают банковские организации, а также их филиалы или дочерние предприятия.

-

Факторинг-клиент — выступающий в качестве кредитора подрядчик или поставщик товаров и услуг. Он предоставляет покупателю временную отсрочку по оплате, перекладывая задачу возмещения задолженности на финансового агента.

-

Факторинг-предприятием по закону обязано являться юрлицо. Компания занимается коммерческой деятельностью, имеет финансы на осуществление факторинга, за что впоследствии получает комиссию.

-

Факторинговая организация — компания, которая осуществляет факторинг.

-

Договор факторинга— официальный документ, имеющий юридическую силу. В нем определяются права и обязанности продавца и покупателя, учитываются прочие отношения сторон при совершении сделки.

-

Поставщик, подрядчик — сторонняя организация, предоставляющая товары или услуги кредитору.

-

Покупатель— дебитор, обязанный уплатить задолженность по выполненным работам или отгруженным товарам в установленное время.

-

Факторинговое обслуживание— поэтапная процедура, благодаря которой факторинговая организация (МФК, банк) обеспечивает проведение операций факторинга — предоставление клиенту денежных средств в объеме до 90 % включительно. В таком случае продавец может продолжать свою коммерческую деятельность с другими покупателями без угрозы временного отсутствия денежных средств.

-

Факторинговые операции представляют собой комплекс процедур, целью которых является предоставление факторинга продавцу. Сюда входят анализ и расчет платежеспособности дебитора, его текущего финансового состояния, процесс передачи первичных документов и денег всем сторонам и пр.

Стороны договора финансирования под уступку денежного требования

Сторонами договора факторинга считаются финансовый агент (фактор) и клиент.

Финансовый агент — это специальный субъект договора, представляющий собой коммерческую организацию, которая на профессиональной основе оказывает факторинговые услуги. Такими субъектами могут быть банки и иные кредитные организации, а также коммерческие организации, обладающие специальными лицензиями на такую деятельность. В силу своего статуса банкам и иным кредитным организациям дополнительного разрешения на осуществление такой деятельности не требуется.

Клиентом может выступать любое лицо, однако в большинстве случаев ими являются коммерческие организации.

Фактор наделен следующими правами и обязанностями:

1) имеет право на получение действительного денежного требования;

2) должен профинансировать клиента путем передачи ему денежных средств;

3) в специально оговоренных случаях обязан принять у клиента необходимые документы для того, чтобы вести бухгалтерский учет операций клиента;

4) должен оказать клиенту другие финансовые услуги, связанные с денежными требованиями, которые являются предметом уступки.

Права и обязанности клиента

1) имеет право требования денежных средств в счет предоставления к должнику денежного требования;

2) должен осуществить передачу действительного денежного требования фактору;

3) должен уведомить клиента об уступке в пользу фактора денежного требования.

Что такое факторинг

Понятнее всего объяснить, что представляют собой услуги факторинга, можно на простом примере. Представьте ситуацию: поставщик заключает договор с заказчиком, согласно которому заказчик имеет право оплатить товар в течение 120 дней с момента доставки. Такие условия выгодны покупателю, потому что позволяют отсрочить платёж, но совсем не выгодны поставщику — отложенный режим оплаты лишает его оборотных средств и рискует спровоцировать кассовый разрыв.

Если поставщик не хочет потерять клиента и не может сменить условия контракта на более безопасные, стоит прибегнуть к услугам факторинговой компании. Это третья сторона, которая выплатит поставщику от 75% до 90% долга дебитора. Схема выгодна всем сторонам сделки: продавец забирает деньги, заказчик — поставку, а фактор (так называют посредника, выплачивающего долг) зарабатывает на комиссии. По итогам сделки заказчик или поставщик возвращают всю необходимую сумму фактору.

Факторинг — это услуга финансового посредничества, которая помогает бизнесу увеличивать обороты и темпы работы

Факторинг — это услуга финансового посредничества, которая помогает бизнесу увеличивать обороты и темпы работы

То есть, факторинговые компании выплачивают дебиторскую задолженность поставщикам, зарабатывая на комиссии. Все средства фактор в итоге получает обратно: покупатель возвращает ему полную стоимость товара. Факторинг помогает быстрее продавать и вводить в эксплуатацию новую технику, что положительно сказывается на доходах обеих сторон.

Виды

Факторинг — это объединяющий термин для большого числа услуг финансового посредничества. Осуществляют факторинг банки и специализированные организации, поэтому в каждом отдельном случае условия сделки и перечень доступных операций отличается. Например, банки предлагают в дополнение инкассацию, а специализированная компания — быстрое рассмотрение заявки. Разновидностей много, а каждая операция одновременно соответствует нескольким классификациям.

Распространение на рынке получали следующие виды факторинга:

- Открытый и закрытый. При открытом факторинге покупатель знает о факторе и оплачивает задолженность напрямую ему. При закрытом — покупатель сначала платит продавцу, а тот передаёт деньги факторинговой компании.

- С регрессом и без права регресса. Разница между факторингом с регрессом и без регресса заключена в распределении рисков. При разновидности с регрессом, когда покупатель нарушает контракт, посредник возвращает продавцу непогашенные счета и требует долг с него. При варианте без регресса факторинговая организация в конфликтной ситуации самостоятельно решает все проблемы.

- Внутренний и внешний. Во внутреннем все стороны сделки зарегистированы в одной стране, во внешнем участвуют резиденты разных государств.

- Реальный и консенсуальный. Реальную разновидность заключают после осуществления поставки, консенсуальный — заранее, то есть участники сделки заблаговременно знают, что по счетам сначала платит фактор.

- Узкий и широкий. Отличаются спектром оказываемых услуг. Если посредник занимается только погашением задолженности — это узкий факторинг. Если в дополнение предлагается инкассация, страхование и любые другие услуги — широкий.

Применение

Факторинговые операции востребованы организациями, работающими в сфере торговли. Эта услуга для бизнеса, физические лица использовать такое посредничество не могут. Прибегать к оплате товара через факторинговую компанию разрешается только тогда, когда срок оплаты не просрочен. Факторы не выкупают чужие долги, иначе их правильнее было бы назвать коллекторами.

Использование финансового посредничества перспективно всем сторонам сделки. Поставщик оплачивают его работу в более короткие сроки, он сохраняет больший объём оборотных средств, предотвращает убытки и кассовые разрывы. Покупатель получает товар в укороченные сроки и на более выгодных условиях. Фактор зарабатывает на комиссии.

Разнообразие вариантов помогает находить оптимальное решение для любых ситуаций. Например, можно подстраховаться и использовать консенсуальную сделку — заранее договориться об оплате через посредника. Если покупатель против заключения договора с третьей стороной, используют закрытый тип сделки и не уведомляют его о посреднике.

В факторинге участвуют 3 стороны: покупатель, продавец и фактор-посредник

В факторинге участвуют 3 стороны: покупатель, продавец и фактор-посредник

Как работает факторинг — 3 этапа факторинга

С позиции поставщика факторинговая сделка довольно проста. Учитывая невысокие риски, один из базовых критериев – расценки на услуги компании-фактора. Впрочем, некоторые нюансы мы рассмотрим ниже. Этапы факторинга с точки зрения факторинговой компании выглядят по-другому.

Этапы и схема работы факторинга:

Этап 1. Оценка потенциального клиента

На этом этапе анализируется работа потенциального клиента

Наибольшее внимание уделяется финансовому состоянию его дебиторов. Это сопряжено с тем, что основной риск фактора – невыполнение покупателем своих обязательств

В процессе этой работы от поставщика запрашивается информация:

- о контрагентах;

- об условиях поставок и оплат;

- о фактах нарушений договорных обязательств.

Служба безопасности фактора должна проверить достоверность полученных данных. Также рассматривается кредитный рейтинг покупателей. По возможности исследуется информация о своевременности погашения им кредитов, полученных в банках.

Условия договора на поставку анализируются на соответствие условиям других подобных договоров, заключаемых на рынке. В случае наличия существенных отклонений анализируются их причины (это позволяет минимизировать вероятность возникновения злоупотреблений).

Также компания-фактор должна оценить вероятность возникновения рекламаций (претензий), исследовать подобные случаи и понять их причины.

Этап 2. Оформление факторинговой сделки

Заключение договора проводится после того, как фактор принимает решение обслуживать всю дебиторскую задолженность клиента или некоторую ее часть.

В договоре обязательно отражаются:

- условия и порядок финансирования,

- механизм передачи прав на дебиторскую задолженность,

- стоимость услуг и порядок расчетов.

Одновременно с этим фактор может принять решение о страховании риска неисполнение покупателем своих обязательств.

Этап 3. Контроль факторингового договора

Это очень важная часть деятельности факторинговой компании.

Постоянно ведется работа по ряду направлений:

- Анализ исполнения участниками сделки своих обязательств и формирование претензий в случае их нарушения.

- Мониторинг соответствия активов, задействованных при реализации договора факторинга, требованиям фактора, отраженным в договоре.

- Периодическая переоценка как самого клиента, так и его дебиторов. Особенно это касается тех предприятий, которые относятся к проблемным секторам национальных экономик.

Скачать образец договора факторинга (doc, 190 Кб)