12 лучших бесплатных сервисов и онлайн-курсов, которые научат вас инвестировать

Содержание:

- ТОП инвестиций для физических лиц

- Выбираем инвестиционные инструменты

- Как не попасть на мошенников

- Выберите брокера

- Два подхода к инвестированию

- Нужен ли финансовый консультант

- Лучшие способы инвестирования денег

- Инвестиции в интернет-проекты с малыми рисками – ТОП-5 проверенных направлений

- Как и с чего начинать инвестиционную деятельность новичкам

- Инвестиционные ошибки

- Не забываем о налогах

ТОП инвестиций для физических лиц

Любое обучение начинается с того, что нужно грамотно проанализировать все за и против каждого метода, используемого в общем инвестиционном портфеле. Никогда не знаете, как повернется рынок, но за счет различных методов, применяемых в рамках одного портфеля, можно сбалансировать и диверсифицировать доход. Практически ежемесячно эксперты, аналитики готовят ТОПы методов, что направлены на получение прибыли. Позиции в них могут меняться местами, но всегда остаются «гиганты» — классические и уже привычные инструменты для получения пассивного дохода. Какие же они?

Банковские вклады

Депозит в рублях дает до 6% в год (и то, если сильно повезет), в иностранной валюте — не более 3%. Для поддержания стабильности инструмент подходит как нельзя лучше, но не более. А если у банка отзовут лицензию, фонд гарантирования покроет убытки до 1,4 млн. рублей. Перспектива неплохая.

Акции

Инструмент выгодный, если знать, как с ним работать или найти профессионального брокера-менеджера. Актуальные советы экспертов указывают, что вы точно не знаете, сколько может принести разница между покупкой и продажей, но иногда может быть суммарно по разным ценным бумагам до 20-25% в год. Есть ценные бумаги, подразумевающие выплату дивидендов за год или полугодие по результатам финансовой деятельности компании.

Облигации

Метод основан на том, что даете деньги в долг, получаете выплаты по купонам и можете в определенный момент вернуть стартовые вложения. Это один из способов, куда вкладывают богатые, как покупая облигации федерального займа, так и определенных компаний. Средняя доходность 9-11% в год. Сроки погашения по каждому индивидуальные.

Жилая недвижимость

Инструмент предусматривает покупку недвижимости и последующую ее продажу или сдачу в аренду. Дешевле всего инвестировать на этапе строительства, но риски, что объект будет сдан не в срок, а то и вовсе «заморожен» остается большим. Доходность плавающая, зависит в аренде от срока сдачи, а в продаже еще от площади, размещения и, разумеется, условий.

Малый бизнес

Вложения средств в малый бизнес позволяет поддержать чье-то дело, и при этом получать дивиденды в случае его положительного развития. Определенные тематические сайты для инвесторов, о которых много на www.gq-blog.com, подразумевают предложения, из которых можете выбрать вариант с учетом суммы вклада, сферы бизнеса, территории работы, заявленной доходности. Как правило, в малых городах прибыль в год до 15%, в мегаполисах — немного меньше. Есть и другие варианты, дающие прибыль, но они с особыми рисками, ведь нет уверенности и стабильности в том, что прибыль вообще будет. Давайте расскажу и о них.

Методы инвестирования для физических лиц

| Метод | Средняя доходность в год |

|---|---|

| Покупка иностранной валюты | До 5-10% |

| Онлайн-проекты | От 100% |

| Вложения в предметы искусства | От 20% |

| Вложения в интеллектуальную деятельность | От 15% |

Выбираем инвестиционные инструменты

- Уровень риска – вероятность потерь денежных средств:

- низкий – потеря до 10% средств;

- средний – потеря до 30% средств;

- высокий – потеря свыше 30% средств.

- Доходность – ценность актива для инвестора в денежном выражении:

- низкая – ниже уровня инфляции (1% в месяц);

- средняя – чуть выше уровня инфляции (3-4% в месяц);

- высокая – выше рынка (от 4%).

Также для начинающего инвестора немаловажным будет порог входа, т. е. минимальная сумма, которую можно потратить, приобретая тот или иной актив.

Далее рассмотрим наиболее популярные инструменты и дадим краткую характеристику по уровню риска и доходности.

Ценные бумаги

К ним относятся облигации и акции.

Акция – ценная бумага, с помощью которой вы становитесь владельцем небольшой доли компании и приобретаете право получить часть ее прибыли (дивиденды). Облигация – эмиссионная долговая ценная бумага. С её помощью государство или компания берёт у вас деньги в долг.

Государственные облигации

Считаются низкорисковыми активами, поскольку обеспечены гарантиями страны. Доходность по ним равна или на 2-3% выше ключевой ставки ЦБ РФ. Корпоративные облигации обеспечены крупными компаниями (“голубыми фишками”). Они более рискованные, но и доходность по ним повыше. Однако и те, и другие облигации инвесторы приобретают в консервативную часть портфеля.

Важно

Ключевая ставка (ставка рефинансирования) – минимальная процентная ставка, по которой ЦБ даёт кредиты коммерческим банками и принимает от них денежные средства на депозиты.

Акции всегда имеют больший риск, чем облигации. В зависимости от размера и надежности компании, акции по уровню риска могут быть умеренными и высокими, а доходность у них не ограничена.

ETF-фонды

Это иностранные биржевые инвестиционные фонды, ценные бумаги которых торгуются на бирже. Они похожи на российские ПИФы, когда с помощью небольшой суммы (пары тысяч) приобретают несколько десятков разных активов.

В зависимости от базового актива (акции, облигации, золото и т.д.) ETF-фонды могут иметь как низкий, так и высокий уровень риска. Однако есть фонды, базовый актив которых номинирован в валюте, поэтому доходность по ним средняя.

Банковский вклад

Пожалуй, является самым надёжным из всех инвестиционных инструментов. Тем более суммы до 1,4 млн застрахованы государством и будут возвращены в полном объеме при банкротстве банка. Однако годовая доходность не покрывает инфляцию.

Инвестиции в недвижимость

Если говорить о покупке квартиры и сдачи ее в аренду, то можно получить в среднем доходность от 3 до 4,5% годовых. Это с учётом уплаты налогов, инфляции и расходов на ремонт. Риски при этом умеренные, поскольку есть вероятность порчи имущества недобросовестными арендаторами.

Инвестируя в новостройки, получают доходность от 15 до 20% годовых после продажи готового объекта. Но при этом стоит учитывать высокие риски, а именно: банкротство компании на стадии стройки.

Также частники могут инвестировать в коммерческую недвижимость. Широкое распространение получили объекты “стрит ритейл” с доходностью 8-15%. Риски умеренные.

Поддержка бизнеса

Прежде чем вкладываться в какой-то проект, желательно разбираться в нём, иначе вы можете потерять все свои деньги, вкладываясь в рисковые стартапы. Если бизнес перспективный, то вы можете получить 20-30% годовых, если повезет.

Биржевые спекуляции

Долгосрочные инвесторы не занимаются спекуляциями, это удел трейдеров. Они постоянно следят за котировками и зарабатывают на колебаниях цены.

Как правило, трейдеры работают с заемными средствами, так называемым кредитным плечом.

С одной стороны, с помощью плеча при наличии небольшого капитала получаем высокую доходность (от 100% годовых), если стратегия будет удачной. Но можно и потерять все деньги и даже влезть в долги.

Спекуляции Форекс

Так называемая “форекс-кухня” заключается в том, что сделки не переходят на биржу. Вам создают иллюзию того, что вы торгуете на валютной бирже или межбанковском внебиржевом рынке.

Форекс (от англ. Foreign Exchange “зарубежный обмен”) – рынок, на котором крупные международные банки обменивают валюту по свободным ценам.

Форекс – это казино. Риск потери денег очень высок. Неопытный инвестор может уже через 3 месяца лишиться до 70% своих средств. Процесс уменьшения капитала ускоряется, если брать большие кредитные плечи.

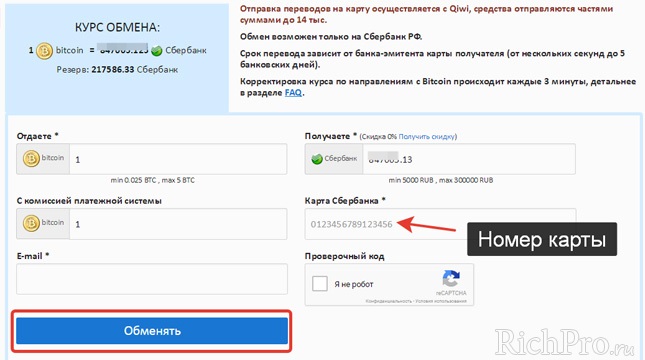

Криптовалюты

Эти цифровые наличные в последнее время пользуются большой популярностью, однако являются высокорисковым инвестиционным инструментом.

Только за день стоимость актива может увеличится в десятки и сотни раз. Доходность при этом будет 100% или 1000%. Но такая волатильность подразумевает под собой колоссальные убытки.

Волатильность – диапазон изменения цены в определенный промежуток времени.

Как не попасть на мошенников

Инвестиции в интернете сопряжены с риском их потери из-за нечестных людей.

А вы с такими сталкивались?

А вы с такими сталкивались?

Вот ряд правил, как не потерять свои деньги и не столкнуться с жуликами:

- Берегитесь проектов с необоснованной сверхдоходностью и ежедневной выплатой процентов. Мошенники как правило предлагают вам от 1% прибыли в день с возможностью ежедневного вывода средств. В 100% случаем это финансовые пирамиды.

- Проверяйте наличие координатов компании. Внимательно изучите раздел «Контакты» на сайте проекта. Как правило мошенники указывают фиктивный адрес на сайте. Реально ли находится эта компанию по указанному юридическому адресу, можно проверить через сервис 2Гис. Вы никогда не найдете в справочнике городских телефонов номера указанного на сайте.

- Требуйте легальности оформления сделки. Не инвестируйте в интернет-проекты, где ваши перечисления осуществляются без официального договора и каких-либо гарантий.

- Не ведитесь на несбыточные обещания. Мошенники на главной странице своего сайта явно указывают на безрисковую стратегии вложения ваших средств.

- Остерегайтесь инвестиционных проектов с низким порогом входа. Ни одна серьезная инвестиционная компания не будет брать в управление 100, 200 и даже 500$. Так как операционные затраты на ведение клиента превысят реальный доход от таких вложений.

Эти простые рекомендации сэкономили мне в свое время сотни тысяч, а может и миллионы рублей.

Выберите брокера

Ну ладно, скажите вы, убедил, будем инвестировать в фондовый рынок. Но с чего начать инвестирование в акции?

Акции – это кусочки компании, дающие вам несколько прав, как акционеру:

- получать часть прибыли компании в виде дивидендов;

- голосовать на собрании акционеров;

- претендовать на часть имущества компании, если та обанкротится.

Чаще всего акции покупают ради дивидендов и в ожидании роста котировок.

Но просто так прийти в Газпром или Сбербанк и сказать: «Продайте мне акции!» нельзя. Ну, то есть можно, но вам никто ничего не продаст. Акции и облигации обращаются на специализированном рынке – бирже. Это такой большой базар, где частные инвесторы, хедж-фонды, сами эмитенты, сама биржа и много других разных чуваков продают и покупают ценные бумаги.

Но прийти на биржу и сказать, что, мол, продайте мне акции Яндекса, нельзя. Для работы с биржей нужен посредник – брокер. Поэтому свое инвестирование на фондовом рынке вы начинаете с того, что открываете счет у любого российского брокера.

Как выбрать подходящего брокера – это отдельная история. Отмечу только важные моменты:

- брокер должен обладать лицензией ЦБ;

- брокер должен быть достаточно крупным;

- смотрите на комиссии – чем меньше, тем лучше;

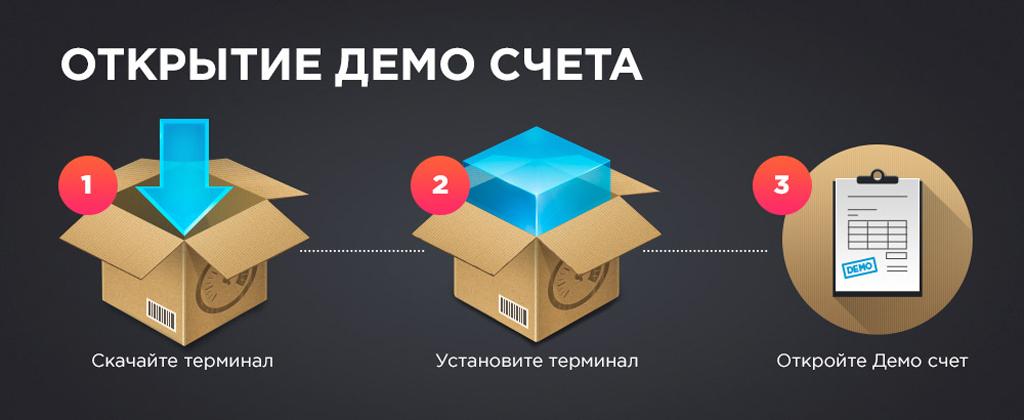

- предварительно оцените удобство работы, открыв демо-счет и попробовав поработать.

И, конечно, нужно обращать внимание на доступность активов. Выход на Мосбиржу дают все российские брокеры

Но если вы планируете покупать зарубежные акции, например, Apple, Google, Coca-Cola или Berkshire Hathaway, то нужен либо выход на зарубежные площадки – NYSE, Nasdaq, LSE (этого джентльменского набора на первых порах за глаза хватит), либо выход на Санкт-Петербургскую биржу – многие зарубежные акции доступны для покупки именно там. Начинающему инвестору – самое то.

Два подхода к инвестированию

Инвестиции в ценные бумаги для начинающих инвесторов начинаются с выбора. Нет, не акций, а подхода к инвестированию. Рассмотрим возможные варианты.

Вариант 1. Активный.

Инвестор зарабатывает на изменении курса ценных бумаг. Для этого он следит за финансовыми новостями, занимается техническим анализом (изучает графики и показатели), слушает прогнозы. И все это в ежедневном режиме по несколько часов. Сделки совершает часто. По сути, это отдельная профессия, совмещать ее с какой-либо другой работой нелегко.

Таких людей часто называют трейдерами, а еще – биржевыми спекулянтами. Они могут в месяц заработать несколько сотен процентов годовых, но могут и потерять все за один день. Это сложный подход, требующий специальных знаний и навыков. Новичку спекуляциями заниматься не советую. В долгосрочной перспективе только единицам удается переиграть пассивного инвестора.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Вариант 2. Пассивный.

Однозначно подход проще, чем активный. Инвестор методично покупает ценные бумаги с одинаковой периодичностью (например, раз в месяц). Как правило, выбирает инвестиционные фонды (ПИФы, ETF, БПИФы), которые формируются профессиональными управляющими компаниями. Ориентируется на долгосрочный период, поэтому наступающие иногда периоды падения рынка его не волнуют так сильно, как активного инвестора.

Чтобы вложения приносили стабильный доход, сначала надо грамотно составить инвестиционный портфель. Он должен строиться на принципах оптимального сочетания доходности и риска. Такой подход хорошо совмещается с основной работой инвестора, потому что требует минимума времени. Но научиться основам инвестирования на фондовом рынке необходимо. У меня, например, это заняло 2 месяца. А совершенствовать навыки можно всю жизнь.

Пассивное инвестирование не даст доходность под сотни процентов годовых. Но с правильным, диверсифицированным портфелем инвестор может рассчитывать на стабильный доход, значительно превышающий инфляцию в длительной перспективе.

Вариант 3. Смешанный.

Я в своей практике применяю именно этот подход. Но только потому, что получила специальные знания. Механизм такой: большая часть портфеля сформирована на основе пассивной стратегии (ПИФы, ETF или БПИФы), небольшая доля отведена для активного инвестирования (покупка акций и облигаций отдельных эмитентов, ПАММ-счета и прочие рискованные инструменты). В этом случае стоит придерживаться нескольких правил:

- сформировать финансовую подушку безопасности, чтобы временные потери капитала не отразились на семье;

- хорошо продумать состав портфеля, в который войдут разные инструменты, диверсифицированные по странам и валютам, в том числе защитные (ОФЗ, золото);

- никогда не вкладывать все свободные денежные средства в активный трейдинг, отведите на него лишь какой-то процент от общей суммы инвестиций.

Риск потерять весь накопленный капитал при такой стратегии минимальный, а доходность можно получить значительно больше, чем при пассивном инвестировании.

Нужен ли финансовый консультант

С ним вы просто экономите время. Специалист оценивает ваше “финансовое здоровье”, проводит расчёты и разрабатывает персональную инвестиционную стратегию.

Поможет подстраховать вас от необдуманных действий и избежать рискованных ошибок. Также он научит вас азам финансовой грамотности.

Единственный недостаток – это стоимость услуг. Но если консультант грамотный, то будущие доходы и несовершенные ошибки окупят затраты.

Однако, прежде чем отдать свои деньги в управление финансовому консультанту, необходимо убедиться в его профессионализме. Спросите, какой у него опыт работы, пользуется ли он теми продуктами, которые рекомендует, добился ли он личных успехов в сфере управления финансами.

Поймите, что не стоит слепо следовать рекомендациям специалиста, ведь он не несёт никакой ответственности за ваши убытки. Финансовый консультант лишь даёт советы, как лучше поступить в той или иной ситуации. Окончательное же решение остается за вами.

Лучшие способы инвестирования денег

Таких способов существует достаточно много и в рамках одной статьи все их просто не перечислить, но на отдельных вариантах следует остановиться более подробно.

Банковские вклады

Сегодня довольно распространенным направлением являются инвестиционные банковские вклады. Оно постепенно вытесняет традиционный банковский депозит. Но между этими двумя понятиями существуют определенные различия. При стандартном вкладе гарантировано получаются проценты. Но они очень низкие, а, значит, и недостаточный размер прибыли получит конкретный вкладчик. Иногда размер инфляции может перекрыть величину процентов. В этом случае рациональным будет обращение к инвестиционному банковскому вкладу.

Доверьте деньги надежным финансовым организациям

При этом виде имеет место покупка акций и облигаций заводов, различных организаций коммерческого направления. Размер прибыли определяется не ставкой, которую установил банк, а тем, как ведет себя фондовый рынок. Цены на нем могут подниматься и падать. Главным здесь является дополнительная прибыль при росте цен, но гарантии никакой нет.

Инвестиции в интернет-проекты с малыми рисками – ТОП-5 проверенных направлений

Здесь я привожу реальные проекты, в которые можно вложить деньги в интернете и иметь с них постоянный доход. Все они скорее относятся к бизнесу, поэтому кроме денег в большинство из них придется вкладывать и свое время, а возможно и труд других людей.

1. Свой ютуб-канал

Сейчас куда не плюнь, каждый стремиться создать свой видеоблог. И это правильное решение. Деньги вам понадобятся на покупку оборудования: камеры, специального освещения, микрофона, хромокея (зеленого фона). Но если правильно развивать свой канал на ютубе, спустя несколько месяцев вы станете узнаваемой фигурой в интернет-пространстве и сможете брать деньги за рекламу на нем.

Первой статьей доходов станет Гугл Адсенс – это рекламная сеть, позволяющая транслировать автоматически всплывающие поверх ролика видео рекламодателей. Эти рекламные ролики вы видели при просмотре видео с ютуба. Да, часто такая реклама раздражает, но вы получаете с нее деньги пассивно, то есть никак не касаетесь технически ее трансляции на канале.

Далее, если у вас на канале собралась существенная целевая аудитория для рекламодателей определенного профиля, вам будут платить деньги за размещение прямой рекламы. Так некоторые популярные блоггеры на ютубе зарабатывают сотни тысяч и даже миллионы рублей. А начинали они снимать свои видео на простой айфон и петличный микрофон за пару тысяч рублей.

Запустив одни проект, например, в нише товаров для детей, никто не мешает вам масштабироваться и инвестировать деньги в покупку следующего проекта в другой нише.

3. Интернет-сервис или приложение

Это популярное направление последних лет. Здесь вы выступаете не в роли разработчика, а даете деньги умным парням, которые «запилят» такой сервис и поделятся в вами частью от прибыли. Так, например, известный бизнесмен в сфере IT, Павел Дуров, привлек коло 2 миллиардов! долларов через ICO – выпуск криптовалюты мессенджера Telegram.

Риски здесь очень высоки, и вы должны знать лично людей, которым доверяете деньги. Для большей надежности в России и странах СНГ принято правило софинансирования проекта. То есть, предприниматель обязательно вкладывает существенную для него сумму в проект и показывает результат своей работы, прежде чем идти к инвесторам.

Инвестиции в такие проекты похожи на принцип «Пан или пропал». То есть, если проект «стреляет», вы умножаете свои деньги в 100-1 000 раз и становитесь миллионером, а если прогорает, просто их теряете. Вот для этого и нужна грамотная диверсификация. В интернет-инвестициях она также актуальная как и в оффлайн.

4. Доля в чужом онлайн-бизнесе

Покупка долей – еще один способ вложить деньги через интернет. Не будем сейчас долго обсуждать как это правильно оформить юридически, главное понять принцип.

Да, здесь есть очень много нюансов, но общий смысл такой. Кстати, при продаже проекта, вы также получите одну десятую вырученных за него денег как акционер.

И этот принцип работает в любом бизнесе: как онлайн, так и оффлайн. На фондовом рынке точно также, покупая акцию крупного предприятия, вы становитесь его совладельцем, пусть даже на 1 миллионную часть. Но каждый квартал или раз в год согласно вашей акции, вы будете получать проценты от прибыли всей компании.

При его продаже вы также получите стоимость своей доли. На этой сделке вы можете как потерять деньги, так и заработать. Все зависит от рыночной цены компании в данный момент – ее капитализации.

5. Свой сайт или блог: основатели проекта «ПАПА ПОМОГ» делятся личным опытом

Можно также купить доходный информационный проект (блог) и получать с него доход.

Например, популярная биржа купли-продажи сайтов и доменов «Телдери» позволяет покупать и продавать свои проекты.

Но если у вас нет знаний по созданию доходных сайтов, вы можете купить его на вышеуказанной бирже. Начав со 100 000 рублей и получив первый опыт работы с сайтом, вы сможете постепенно наращивать пул своих интернет-активов.

Есть ребята у которых десятки и даже сотни информационных сайтов с хорошим доходом, а прибыль таких веб-мастеров измеряется миллионами рублей в месяц.

Инвестировать в сайты можно как самостоятельно, так и находя соинвесторов. Затем сайт вы можете сами не вести, а отдать его в управление опытному человеку в этом вопросе за ежемесячный процент от прибыли.

Как и с чего начинать инвестиционную деятельность новичкам

Свою инвестиционную деятельность лучше всего начинать с небольших сумм и вложений с минимальными рисками. Рассмотрим по этап как новичку начать свою инвестиционную деятельность с нуля.

Для того, чтобы ваши инвестиции были максимально эффективны и прошли для вашего бюджета безболезненно лучше придерживаться следующей последовательности действий:

- Сначала нужно оценить свою текущую финансовую ситуацию, рассчитать, сколько денег вы реально можете инвестировать. Для этого нужно просчитать сначала свои доходы и обязательные расходы, оставить небольшой финансовый резерв на непредвиденные траты. Таким образом, у вас останется та сумма, которую вы можете инвестировать – это будет ваш инвестиционный ресурс.

- Определение задач инвестирования. Здесь вы должны определиться, какой доход вы хотели бы реально получить, с учетом имеющегося у вас инвестиционного ресурса. Определитесь, какой процент доходности примерно на ваш имеющийся капитал был для вас привлекательным.

- Определение допустимого для вас уровня риска, это очень важный этап. Здесь вы определяете какую «просадку» вложенных вами средств вы готовы допустить в случае изменения рыночной конъюнктуры. При рыночных колебаниях «просадка» может быть 10-40% и даже более. Вполне допустимым для инвесторов часто считается «просадка» 15-30%. Вам нужно сразу определить, какой уровень риска будет приемлем именно для вас, и быть настроенным не изымать свои вложения до истечения установленного вами срока, если вдруг рыночные цены на ваш актив резко упали. Рынки всегда цикличны, активы часто дешевеют, а потом опять дорожают.

- Разработка стратегии вашего личного инвестирования. Здесь нужно определить: периодичность инвестирования (однократное или многократные вложения), размер каждого вложения в один или несколько активов разных типов, какие типы активов вы хотите или точно не хотите вкладываться, какой размер риска допустим, сколько личного времени вы готовы тратить на управление своими вложениями. Необходимо вспомнить о налогах, которые нужно будет уплачивать с полученных доходов – подумайте, как вы будете подавать декларации и, как можно минимизировать «налоговые расходы», чтобы они не «съели» большую часть вашей прибыли. Заранее нужно также определить, какие действия, и в каких случаях, вам необходимо будет предпринять, чтобы в случае необходимости вернуть свои вложения с минимальными потерями для вас. Напомним, что некоторые риски можно не только минимизировать, но банально застраховать.

- Выбор способа инвестирования. Здесь нужно выбрать, как именно вы собираетесь осуществлять инвестиции: покупать активы самостоятельно, посредством какой-либо специализированной компании, как именно вы будете вносить деньги и как забирать прибыль и вложения, а также какие комиссии и налоги необходимо будет при этом уплачивать.

- Следующим шагом будет определение конкретных объектов инвестирования. Пожалуй, это самый ответственный и важный этап. Вам нужно самостоятельно подобрать один или несколько активов, которые бы дали вам необходимый вам процент дохода и окупили бы ваши вложения за необходимый вам срок. Лучше сразу подобрать хотя бы два актива разных типов, это даст вам хотя бы какую-то диверсификацию, то есть хоть какое-то распределение рисков. Даже самый опытный инвестор вам вряд ли с уверенностью назовет цену хоть какого-то актива через три года или даже год. Сейчас мировая экономика очень быстро меняется.

Инвестиционные ошибки

Если знать «подводные камни», можно безопасно лавировать в инвестиционном море. К основным ошибкам новичков можно отнести:

- Вложение во все подряд, не разобравшись, покупка непонятных акций, вливание денег в бизнес друзей, который вряд ли станет прибыльным.

- Ожидание немедленной прибыли в огромном размере – чтобы вложенные 5000 рублей мгновенно превратились в состояние.

- Использование денег, которыми нельзя рисковать – средств на лекарства, детей и т.п.

- Применение только одного способа инвестирования.

- Нетерпеливость в принятии решений, действия «на удачу».

По мнению профессионалов, инвестирование должно быть скучным. Это не азартная игра для стимуляции выброса адреналина. Чем скучнее и продуманнее ваша инвестиционная стратегия, тем лучше для прибылей в долговременной перспективе.

Не забываем о налогах

Увы, доход от личных инвестиций тоже облагается государственным платежом, как и любая другая выручка физического лица.

По банковским вкладам взимается налог с доходов в размере 35% при условии, что вы положили деньги под процент, который в 5 раз больше ключевой ставки ЦБ РФ. Полученная сверх установленного предела прибыль будет облагаться дополнительной пошлиной.

НДФЛ в 13% облагаются доходы от продажи акций и корпоративных облигаций российских компаний, дивиденды по бумагам российских и зарубежных компаний. Исключение составляют купонный доход по ОФЗ и прибыль, полученная на ИИС, если выбран второй способ налогового вычета (освобождение от выплаты налога 13% на доход после закрытия счёта).

Важно

ИИС – это индивидуальный инвестиционный счёт, где инвестор имеет право получить налоговую льготу, при условии, если он не будет выводить деньги в течение трех лет.

При операциях с валютой (при ее продаже) с физического лица тоже удерживается налог 13%. Однако, облагаются только те сделки с продажи, которые принести инвестору доход более 250 тыс. руб.

Если вы являетесь владельцем недвижимости, то должны заплатить государству налог по ставке 0,1-0,3% от кадастровой стоимости имущества. Если вы владели недвижимостью менее трёх лет и давали её в аренду или продали, то тоже платите НДФЛ.

За неуплату налогов предусмотрена административная, налоговая и уголовная ответственность. В зависимости от вида ответственности применяются штрафные санкции.