Бухгалтерский учет расчетов с подотчетными лицами

Содержание:

- Какая ответственность за отсутствие заявления

- Образец РКО на выдачу в подотчет: из чего состоит документ

- Авансовый отчет

- Как заполнять авансовый отчёт по командировке

- Что делать с должниками?

- Проблемы с блокировкой банковской карты

- Ситуация вторая: на счете 71 «Расчеты с подотчетными лицами» образовалось кредитовое сальдо

- Приказ о подотчетных лицах

- Итоги

Какая ответственность за отсутствие заявления

Специально предусмотренной ответственности для юрлиц за нарушение порядка оформления заявления или распорядительного документа на выдачу средств под отчет не существует. Однако работники налоговой службы при проверке соблюдения кассовой дисциплины на предприятии, обнаружив отсутствие бумаг на подотчет, могут вменить нарушение:

- Порядка хранения сумм наличности, превышающих установленный лимит. Основанием для наложения ответственности в соответствии со ст. 15.1 КоАП России для налогового инспектора чаще всего служит вывод, что средства из кассы были выданы неправомерно, а значит, должны оставаться в кассе. При превышении лимита излишки наличности должны в тот же день быть сданы в банк. Существует неблагоприятная для налогоплательщиков судебная практика, основанная на таких выводах (постановление 9-го арбитражного апелляционного суда от 06.05.2013 № 09АП-11841/2013-АК).

- Порядка соблюдения кассовой дисциплины в целом.

Но есть и положительная для налогоплательщиков практика, благодаря которой ясно, что не все судьи усматривают необходимость наложения ответственности за такие нарушения кассовой дисциплины, как отсутствие документов на подотчет (постановление 9-го арбитражного апелляционного суда от 13.05.2013 № 09АП-10884/2013).

В то же время, если есть существенные (по мнению налоговиков) нарушения кассовой дисциплины, такие как отсутствие указаний о сроках выдачи средств под отчет, судьи обычно принимают сторону работников налоговой службы (постановление 9-го арбитражного апелляционного суда от 06.03.2013 № 09АП-2451/2013).

Для того чтобы избежать наложения штрафа (если проверка уже началась), можно воспользоваться своим правом и предоставить затребованные документы на следующий день (п. 31 регламента, утвержденного приказом Министерства финансов от 17.10.2011 № 133н). За этот день директор может оформить отсутствующие бумаги на выдачу подотчета, а кассир подколоть их к соответствующим РКО.

Больше информации об ответственности за нарушение кассовой дисциплины — в нашей статье «Кассовая дисциплина и ответственность за ее нарушение».

ВАЖНО! Если подотчетные средства перечисляются на платежную карту (зарплатную, корпоративную), заявление от подотчетника или распорядительный документ, по мнению финансового ведомства РФ, также необходимо. Об этом говорится в письме Минфина от 25.08.2014 № 03-11-11/42288

Образец РКО на выдачу в подотчет: из чего состоит документ

Глядя на бланк расходно-кассового ордера, можно условно разделить его на три основные части:

- в первой указываются реквизиты документа;

- во второй пишется, на какие цели и кому выдаются деньги, с простановкой корреспондирующих счетов и подписей ответственных лиц;

- в третьей оформляется сама процедура выдачи наличных с подписями исполнителей.

Здесь вы можете скачать бланк расходно-кассового ордера по форме КО-2, утвержденной постановлением Госкомстата России от 18.08.1998 № 88:

Рассмотрим образец построчного заполнения РКО на подотчет ― какие сведения и как нужно в него вписывать.

|

Наименование строки |

|

|

Организация |

Пишется название, как указано в учредительных документах |

|

По ОКПО |

Проставляется код, полученный при регистрации в отделе статистики |

|

Структурное подразделение |

Если есть такая единица, строка заполняется, если нет, ставится прочерк |

|

Номер документа |

Указывается очередной номер РКО |

|

Дата составления |

Пишется дата выдачи денег в подотчет |

|

Код структурного подразделения |

Вносится присвоенный код имеющемуся филиалу |

|

Корреспондирующий счет |

В случае выдачи в подотчет ставится счет 71 |

|

Код аналитического учета |

Пишется присвоенный конкретному подотчетнику код |

|

Кредит |

Ставится счет 50 |

|

Сумма, руб., коп. |

Указывается выдаваемая сумма цифрами |

|

Выдать |

Вписывается Ф. И. О. подотчетного лица |

|

Основание |

В случае выдачи в подотчет пишется: «под отчет», указывается цель, например «на приобретение товара» или «на командировочные расходы», и документ ― «заявление работника» |

|

Сумма |

Прописью с заглавной буквы пишутся рубли, копейки – цифрами, пустое место строки прочеркивается |

|

Приложение |

Указывается документ: заявление сотрудника и дата его составления |

|

Руководитель, Главный бухгалтер |

Подписываются ответственные лица с расшифровкой Ф. И. О. |

|

Получил |

Подотчетник прописью указывает сумму с заглавной буквы и делает прочерк в свободном месте, далее проставляет дату получения денежных средств |

|

Подпись |

Подотчетник ставит свою подпись, подтверждая получение денежных средств. |

|

По |

Вписываются данные документа, удостоверяющего личность работника, которому выдаются наличные |

|

Выдал кассир |

Работник, выдавший деньги, ставит подпись и делает полную расшифровку своего Ф. И. О |

При оформлении кассовых операций обязательно соблюдайте правила. Какие именно правила установлены для кассовой дисциплины, детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к справочно-правовой системе и бесплатно переходите в Готовое решение.

Исправления при заполнении РКО не разрешаются. Документ должен быть оформлен без ошибок и помарок. В организации руководитель может выполнять функции бухгалтера и кассира. В этом случае рекомендуется издать распорядительный документ о возложении обязанностей бухгалтера на руководителя.

Чтобы узнать, какими документами регламентируются правила заполнения расходного кассового ордера, прочитайте статью «Как заполняется расходный кассовый ордер?».

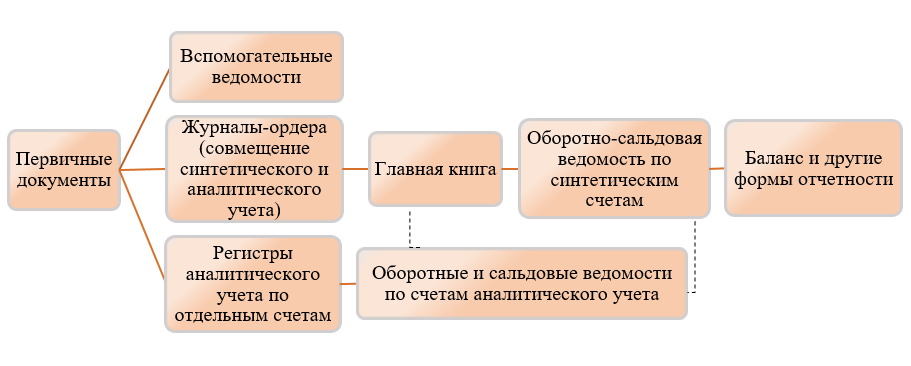

Авансовый отчет

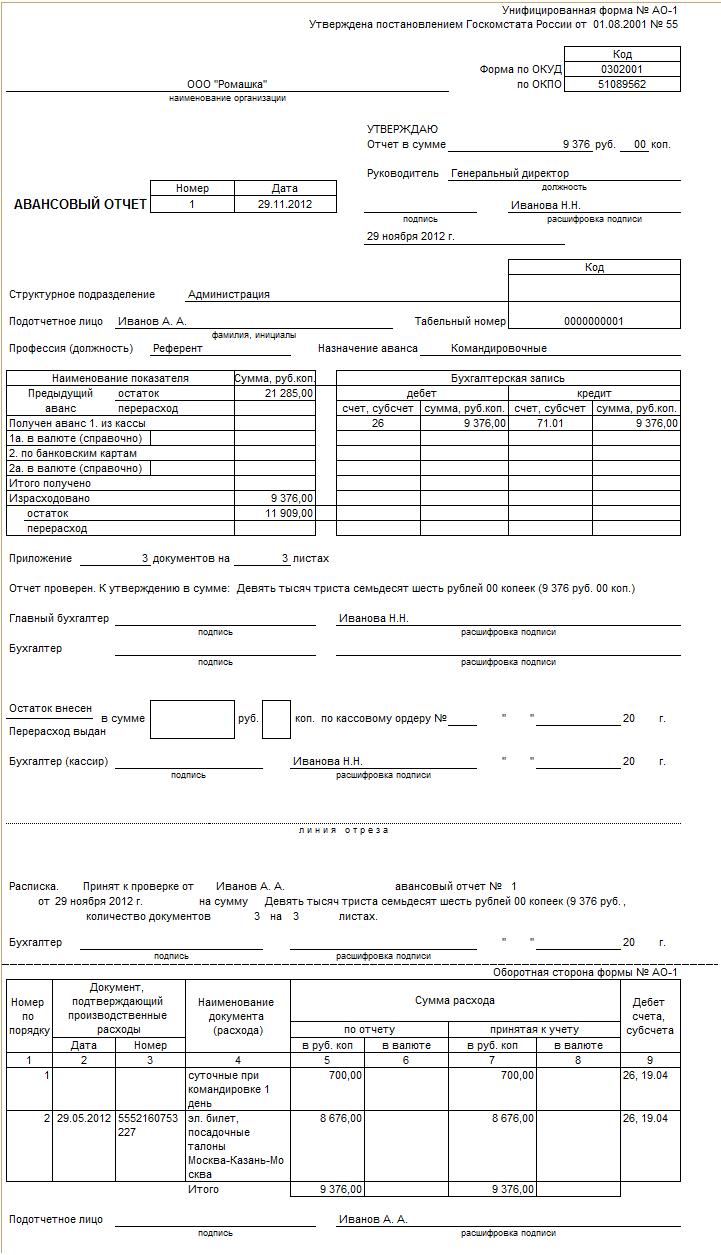

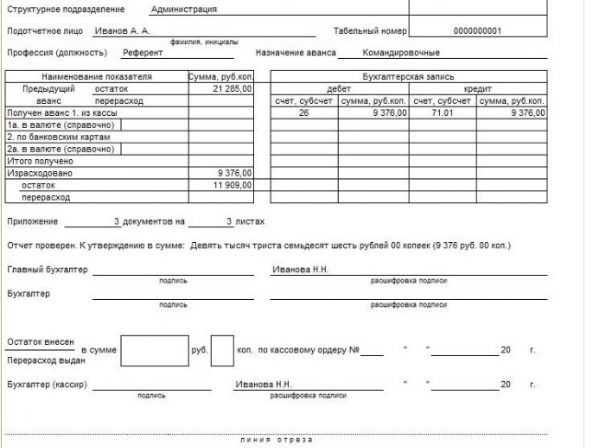

Для учета выданных авансов используйте авансовый отчет. Для организаций вне зависимости от формы собственности используйте форму №АО-1. Для бюджетных учреждений применяйте форму №0504049.

Бланк отчета имеет лицевую и оборотную стороны. На лицевой стороне отражается информация о сотруднике, в графах 1-6 оборотной стороны он отражает информацию об израсходованных суммах и прикладывает оправдательные документы. Бухгалтерия принимает отчет и проверяет правильность заполнения граф, приложенные документы и целевой характер расходования денег. Графы 7-10 заполняются главным бухгалтером. После чего отчет утверждает руководитель.

При сдаче авансового отчета может возникнуть две ситуации:

- Было потрачено денег меньше, чем получено. Тогда сотрудник обязан вернуть неизрасходованную сумму.

- Выдано меньше, чем потрачено. Перерасход денежных средств возмещается сотруднику на основании РКО.

Как заполнять авансовый отчёт по командировке

Стандартный бланк авансового отчёта по форме АО-1 (скачать бланк) содержит лицевую и оборотную сторону.

На лицевой указываются такие сведения:

- Ф. И. О. подотчётного лица (командированного работника);

- его табельный номер (как правило, этот пункт заполняет бухгалтер);

- должность;

- данные первичного документа (чаще всего расходный кассовый ордер, если деньги выдавались наличными, или данные документа, подтверждающего перевод средств на корпоративную карту), подтверждающего выдачу аванса. В ряде компаний практикуется частичная выдача аванса, если можно так выразиться, в натуральной форме когда компания вместо выдачи сотруднику, например, денег на проезд приобретает для него билет. В этом случае билет выдаётся сотруднику на руки перед поездкой, а в авансовом отчёте он отражается в числе документов, подтверждающих получение аванса (чаще всего этот раздел заполняет бухгалтер);

- сведения об остатке предыдущего аванса, если применимо (может заполняться бухгалтером).

Оборотная сторона бланка посвящена собственно расходам. Здесь нужно последовательно указать:

- дату, когда был понесён расход;

- порядковый номер подтверждающего документа;

- наименование расхода;

- сумму;

- наименование подтверждающего документа.

Каждому пункту посвящена отдельная графа.

Так выглядит заполненный бланк авансового отчёта

Часто и у командированных, и у некоторых бухгалтеров возникает непонимание, какую именно дату указывать применительно к билетам. Ведь в нём указываются две даты — дата продажи и день отправления. А приобретаются билеты, если работник знал о командировке заблаговременно, как правило, предварительно. Опытные бухгалтеры советуют в этом случае указывать дату не поездки, а приобретения билета, то есть когда расход был фактически понесён. Сам же билет прилагается к отчёту как подтверждение целевого использования средств — что поездка состоялась.

Если вместо денег на проезд работнику выдали билет, тот отражается и в разделе о выданном авансе, и на оборотной стороне в числе понесённых расходов.

В случае заграничной командировки суммы расходов в рублях и иностранной валюте вносятся в предусмотренные для них графы.

Первичные документы, подтверждающие расходы, приклеиваются на отдельный лист формата А4, который затем подшивается к заполненному бланку отчёта. Впрочем, чаще всего от самого командированного требуется лишь сохранить и предоставить бухгалтерии все эти документы, а дальше с ними разбираются сами бухгалтеры.

Алгоритм сдачи авансового отчёта обычно такой:

- Сотрудник по возвращении из командировки заполняет и подписывает авансовый отчёт, прикладывает к нему все подтверждающие документы и передаёт всё это в бухгалтерию.

- Бухгалтер проверяет отчёт и расписывается в нём, подтверждая, что его принял.

- Отчёт утверждают главный бухгалтер и первое лицо компании, ставя свои подписи в соответствующих графах.

- Сотрудник возвращает неизрасходованный остаток аванса или получает компенсацию перерасхода.

Схема может корректироваться в зависимости от организационной структуры конкретной компании. Ведь в малом бизнесе зачастую есть только один штатный бухгалтер, а может его и не быть, функции же главбуха возлагаются на директора, который и расписывается один за всех. Но общее правило в том, что отчёт должны утвердить главный бухгалтер и директор, а перед подписанием всю документацию желательно проверить профессионалу.

Фотогалерея: образец заполнения авансового отчёта

Образец заполнения авансового отчёта по командировке, лицевая сторона, часть 1

Образец заполнения авансового отчёта по командировке, лицевая сторона, часть 2

Образец заполнения авансового отчёта по командировке, оборотная сторона

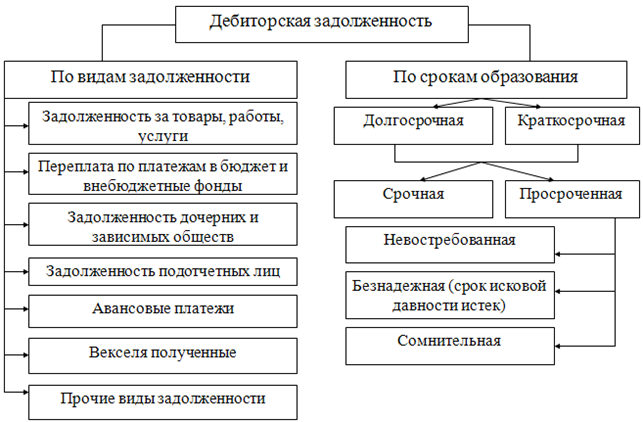

Что делать с должниками?

Казалось бы, отмена запрета на получение аванса не отчитавшимся работникам упрощает жизнь компаниям. Когда нужно выдать в небольшие промежутки времени (например, на следующий день) несколько сумм в подотчет одному и тому же сотруднику, который объективно не успел потратить деньги и отчитаться по ним, это послабление от Центробанка окажется весьма кстати.

Но суммы подотчетных средств, выдача и отчет по которым осуществлялись излишне свободно, вызывают ненужный интерес со стороны налоговиков. Поэтому для поддержания финансовой дисциплины рекомендуем установить перечень лиц и лимиты задолженности, при которых разрешено получить новый аванс.

Проблемы с блокировкой банковской карты

В последнее время встречаются судебные разбирательства, связанные с блокировкой банковской карты, на которую перечисляются подотчетные деньги.

Блокировка карты является процедурой технического ограничения на совершение операций с её использованием, предусматривающая отказ банка в предоставлении авторизации (получения от банка разрешения, необходимого для использования операции с картой, и обязывающая банк исполнить распоряжение ее держателя), то есть ограничение дистанционной возможности управления счетом.

Это связано с тем, что банк обязан документально фиксировать информацию, полученную в результате реализации правил внутреннего контроля в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, в случаях выявления необычных операций.

По этой причине банк вправе запросить, а клиенты обязаны предоставить в банк необходимую информацию (п. 14 ст. 7 Закона от 07.08.2011 г. № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», п. 4.1 Положения о требованиях к правилам внутреннего контроля кредитной организации в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, утв. Банком РФ от 02.03.2012 г. № 375-П).

В свою очередь, клиенты обязаны предоставлять организациям, осуществляющим операции с денежными средствами или иным имуществом, информацию, необходимую для исполнения указанными организациями требований данного федерального закона, включая информацию о своих выгодоприобретателях и бенефициарных владельцах (п. 14 ст.7 Закона № 115-ФЗ).

Например, в одном из рассмотренных судебных дел, в период с ноября 2021 г. по январь 2021 г. на счет банковской карты физического лица производились регулярные зачисления крупных денежных сумм. Перечисления осуществлялись ровными суммами, с назначением платежа «В под отчет на хозяйственные нужды». Общая сумма денежных средств, перечисленных на счет, составила: 2 платежа по 250 тысяч рублей, 17 платежей по 100 тысяч рублей.

Банком запрошены пояснения по операциям зачисления денежных средств, а также документы, подтверждающие экономический смысл проведенных операций.

В ответ на запрос Банка клиентом предоставлены следующие документы: приказ о приеме на работу на должность главного бухгалтера, трудовой договор, квитанции к приходным кассовым ордерам с назначением «возврат от подотчетного лица». Иные документы, подтверждающие оприходование денежных средств в кассу организации, не были представлены. Пояснения о причинах многократного возврата в кассу предприятия полученных в под отчет денежных средств клиентом представлены не были.

Из анализа представленных документов Банком был сделан вывод, что операции клиента не имели явного экономического смысла. Представленная информация и документы не позволили исключить подозрения в сомнительном характере проведенных клиентом операций. С учетом всей имеющейся в распоряжении Банка информации было принято решение о признании операций клиента подозрительными.

Впоследствии, в судебном заседании работница подтвердила, что данные денежные средства в наличной форме ею использовались для расплаты с контрагентами по хозяйственным договорам. Если контрагент не мог принять оплату, деньги она сдавала в кассу, но делала это только для банка, продержав их некоторое время у себя.

Судом действия ПАО «Сбербанк» признаны законными (Решение Буденновского городского суда (Ставропольский край) от 07.06.2018 г. №2-563/2018).

Но если представить своевременно в банк все документы и пояснить суть операций, то оснований для блокировки карты не будет. Как отмечено в Определении Московского городского суда от 07.09.2016 г. № 4г-10455/2016 «…физическое лицо не занимается предпринимательской деятельностью и перечисление денежных средств на его личную карту не может считаться предпринимательской деятельностью, равно как и доводы об отсутствии запрета на перечисление организацией подотчетных сумм на личные карты сотрудников, поскольку они основаны на неверном толковании норм материального права и не подтверждены доказательствами».

Ситуация вторая: на счете 71 «Расчеты с подотчетными лицами» образовалось кредитовое сальдо

Бывает, что в кассе компании не хватает денег, чтобы выдать под отчет. При этом сотрудник (чаще всего руководитель) приобретает товары или оплачивает услуги для организации из личных средств. После чего оформляет авансовый отчет и сдает на предприятие. Бухгалтер в свою очередь делает проводку по кредиту счета 71, и отражает тем самым долг компании перед работником. Задолженность будет числиться до тех пор, пока в кассе не появится наличность, и кассир не возместит затраченные средства. Иногда кредитовое сальдо по счету 71 не списывается на протяжении нескольких месяцев или даже лет.

В этой ситуации нет ничего, что противоречило бы закону. По сути, покупка из личных средств — это частный случай перерасхода подотчетной суммы, а он предусмотрен в бланке авансового отчета**. Там есть специальное поле для реквизитов расходника, оформленного при возмещении сотруднику перерасходованных денег. Логика такова: раз допустимо частично оплатить товар из личных средств, то не возбраняется и полностью расплатиться собственными деньгами.

Правда, могут возникнуть сложности при учете товаров и услуг, приобретенных за деньги работника. Не исключено, что налоговики станут утверждать, будто данная продукция (или услуга) не принадлежит компании. Поэтому нельзя включить ее стоимость в расходы и принять к вычету НДС.

На практике многие главбухи пытаются избежать кредитового сальдо по счету 71. Для этого действуют одним из двух способов.

Первый способ — оформление договора беспроцентного займа, по которому работник якобы дает предприятию в долг некую сумму денег. Бухгалтерия приходует их в кассу, после чего выдает этому же сотруднику под отчет. Он расходует средства, сдает авансовый отчет, и взаиморасчеты с ним как с подотчетником выходят в ноль. При этом за компанией остается долг, но не перед подотчетным лицом, а перед заимодавцем.

Второй способ заключается в том, чтобы перекупить у работника товары (или услуги), которые он приобрел за свои деньги. И в этом случае за организацией числится долг, но не перед подотчетным лицом, а перед поставщиком.

У обоих методов есть свои недостатки. В первом случае инспекторы, возможно, расценят, что компания получила облагаемый доход в виде незаплаченных процентов по кредиту. Во втором случае могут придраться к работнику-продавцу и начислить ему НДФЛ с выручки.

Мы считаем, что разумнее отражать данные операции такими, какие они есть, то есть по счету 71. Но не помешает перестраховаться, и в начале года издать приказ, разрешающий закупки из собственных средств работников. А подтверждающие документы оформлять не на физическое лицо, а на предприятие.

Приказ о подотчетных лицах

Как было сказано выше, распоряжение определяет перечень работников, которым будет предоставлено право получения из кассы организации денежных средств под отчет (на представительские и операционные расходы организации, для решения различных хозяйственных задач).

Также оно устанавливает:

- время, на которое выдаются финансовые средства;

- назначение денежных средств.

Кроме того, такое распоряжение используется для формирования бухгалтерской и налоговой отчетности, его наличие и содержание проверяют при камеральных проверках.

Этот документ достаточно оформить один раз, если не происходит изменений в составе подотчетных лиц. В случае, если их список меняется, составляется образец нового приказа на подотчет.

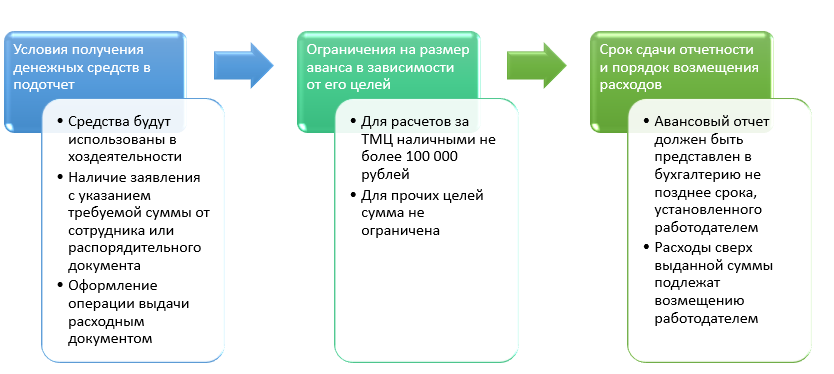

Понятие подотчетных денег

Так принято называть денежные средства, авансом выдаваемые сотруднику из кассы организации для оплаты нужд предприятия.

Размер сумм, которые можно выдать под отчет, указывается в приказе. Лимит расчетов (не более 100 000 руб. по одному договору) нужно учитывать только при расчете между организациями.

При этом все расходы, производимые сотрудниками за счет выданных таким образом денег, должны быть экономически обоснованы и вызваны реальной необходимостью.

Порядок выдачи средств под отчет

- Определяем список сотрудников, которые по служебной необходимости имеют право на получение денег из кассы предприятия или на банковскую карту.

- Издаем распоряжение, в котором, помимо перечня работников, прописываются цели пользования деньгами, выданными под отчет.

- Разовые выдачи под отчет могут оформляться отдельными распорядительными документами с указанием обязательных реквизитов (см. ниже).

Размер выдаваемых сумм не может быть выше лимита, указанного в приказе. Также сотрудник должен обязательно отчитаться о своих тратах.

Можно ли обойтись без приказа

Он необходим, если на предприятии используется практика передачи средств сотрудникам под отчет.

Законодательно штрафы за неверное оформление выдачи денег под отчет не установлены. Но на практике в случае отсутствия распоряжения проверяющие органы (налоговая служба или трудовая инспекция) могут наложить штрафные санкции за нарушение кассовых правил (см. ч. 1 ст. 15.1 КоАП РФ):

- на должностных лиц в размере от 4000 до 5000 рублей;

- на юридических лиц — от 40 000 до 50 000 рублей.

Образец приказа о назначении подотчетных лиц 2021

Образец приказа на подотчетные суммы оформляется в произвольной форме. Чаще всего в единственном экземпляре. В нем нужно указать:

- регистрационный номер и дату составления;

- наименование компании;

- полный перечень подотчетных лиц с указанием их должностей, Ф.И.О.;

- максимально допустимые к выдаче под отчет суммы;

- цели и сроки, на которые можно выдавать деньги.

Распоряжение должен подписать директор компании. Без его подписи оно считается недействительным.

Свои подписи должны поставить:

- лица, указанные в документе и наделенные правом получать деньги под отчет;

- работники, ответственные за выполнение приказа.

Этим они свидетельствуют о том, что ознакомлены и согласны с документом.

Заверять его печатью необязательно.

Так как такое распоряжение относится к документам по основной деятельности, хранить его нужно постоянно.

Скачать

Образец приказа на выдачу подотчетных сумм 2021

В случае, если определенную денежную сумму необходимо выдать одному из сотрудников предприятия, составляется распоряжение о выдаче подотчетных сумм.

В приказ о сроках отчета по подотчетным суммам нужно вписать следующие данные:

- наименование организации;

- наименование приказа;

- его номер, дату, место составления;

- обоснование и основание для создания приказа;

- на кого возлагается обязанность по выдаче подотчетных сумм;

- максимальный размер сумм;

- период, на который они могут выдаваться;

- работника, который имеет право получать в кассе необходимые денежные средства;

- ответственное за исполнение данного приказа должностное лицо.

Документ должен быть подписан главой предприятия, работником, обладающим правом на получение денег под отчет, и лицом, ответственным за исполнение распоряжения. Также реквизиты указа следует зафиксировать в специальном учетном журнале.

Скачать

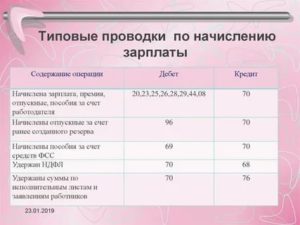

Итоги

В учетной политике организации, в локальных нормативных актах (если такие используются) должен быть утвержден порядок взаиморасчетов с подотчетными лицами. Это порядок сопровождается оформлением ряда документов, к которым надо внимательно относиться, чтобы:

- подотчетные суммы воспринимались налоговыми органами таковыми, а не трактовались как налогооблагаемый доход сотрудника;

- затраты не были исключены контролерами из расходов для расчета налоговой базы по прибыли;

- организацию не оштрафовали за нарушение кассовой дисциплины.

Пробный бесплатный доступ к системе на 2 дня.