Командировочные расходы в бюджетном учреждении: применяем правильно квр и косгу

Содержание:

- Как отразить расходы в бухгалтерском и налоговом учете

- Суточные по-новому

- Суточные в иностранной валюте

- Как оплачивается командировка

- Суточные.

- Командировочная отчетность: обязательная документация

- Загранкомандировки

- Бухгалтерский учет представительских расходов

- Расчёт командировочных

- Размер суточных при командировках

- Командировочные расходы

Как отразить расходы в бухгалтерском и налоговом учете

Для начала напомним, что для налога на прибыль расходы учитываются на день утверждения авансового отчета. При этом НДС по расходам принимается к вычету при условии, что по ним есть счет-фактура.

Расходы на выплату средней заработной платы за период нахождения в командировке относят в состав расходов на оплату труда. Остальные траты во время служебной поездки НК РФ требует считать как прочие расходы, связанные с производством и реализацией.

Как отразить командировочные расходы в бухучете? Правильный порядок таков:

- операция, когда выдается аванс на командировку, сопровождается проводкой Дт 71 Кт 50 (51);

- когда бухгалтер хочет указать, что командировочные расходы (счет) учтены, проводка должна быть: Дт 26 (08, 20, 23, 44) Кт 71.

Суточные по-новому

Ведите учет в Контур.Бухгалтерии — удобном онлайн-сервисе для расчета зарплаты, командировочных, пособий и отправки отчетности в ФНС, ПФР и ФСС. Получить бесплатный доступ на 14 дней

Лимита по суточным не существует, компании могут устанавливать любой размер, оговорив ее во внутренних документах. Малые предприятия часто ограничивают суточные 700 рублями, потому что эта сумма не облагается НДФЛ (п.3 ст. 217 НК РФ). Если суточные больше, то с суммы превышения придется удержать НДФЛ. Для загранкомандировок не облагаемый лимит суточных — 2 500 рублей.

С 2021 года суточные сверх лимитов облагаются страховыми взносами. Но взносы «на травматизм» с суточных платить не нужно.

Суточные в иностранной валюте

Суточные в командировке (что это такое и примеры — выше) могут выплачиваться как в рублях, так и в иностранной валюте. Но их размер в 2021 году оказывает влияние на налогообложение — на расчет налога на прибыль и на исчисление НДФЛ. В некоторых организациях величина неподотчетных компенсационных сумм при заграничных рабочих поездках может быть разная, в зависимости от страны пребывания сотрудника. Это касается коммерческих предприятий. Для бюджетных организаций размеры командировочных расходов при заграничных поездках установлены Постановлением Правительства РФ от 26.12.2005 № 812.

| Страна служебной поездки | Размер компенсации в долларах США |

| Белоруссия | 57 |

| Украина | 53 |

| США | 72 |

| Германия | 65 |

| Великобритания | 69 |

| Франция | 65 |

Валюта, в которой выплачиваются данные суммы при заграничных командировках, может быть установлена организацией. Например, начисление может быть произведено в долларах США, но деньги выдают работнику на руки в рублевом эквиваленте. Выплата производится согласно п. 17, 18 Положения, утв. Постановлением Правительства РФ от 13.10.2008 № 749:

- при отбытии в загранкомандировку за день пересечения границы суточные выплачиваются как за время пребывания за границей;

- при прибытии на территорию РФ день пересечения границы оплачивается как командировка внутри РФ.

Порядок расчета выплачиваемых неподотчетных сумм может быть установлен внутри компании и закреплен в соответствующих внутренних документах организации. Также компания самостоятельно определяет размер денежных компенсаций. При зарубежных выездах с суммы, превышающей норму в 2500 рублей, уплачивается НДФЛ, поскольку эти деньги считаются доходом работника.

Как оплачивается командировка

Служебная поездка подразумевает компенсацию затрат работника. Это правило регулируется положениями Трудового кодекса, а также Постановлением правительства РФ №749. Размер суточных, выбор отеля, оплата поездки и другие аналогичные нюансы определяются локальными нормативными актами, действующими в пределах компании.

Оплата труда командированного сотрудника производится на основании усредненного заработка за последний календарный год. Если стаж работника меньше года, расчет происходит по доходу за имеющийся период стажа.

В приказе о направлении работника в командировку прописываются дополнительные условия труда. Например, ведение трудовой деятельности сверхурочно, в выходные и праздничные дни, ночное время. По закону оплата командировки в таком случае увеличивается:

- первые два часа сверхурочной работы – стандартный оклад, увеличенный в полтора раза;

- последующие часы сверхурочной работы – двукратный размер оклада;

- работа в выходные и праздничные дни – двукратный размер оклада или получение дополнительных выходных после возвращения.

Если стандартный порядок оплаты труда подразумевает сдельный (почасовой) характер, он сохраняется. Гражданин получает выплаты, размер которых высчитывается исходя из усредненного заработка за час.

При работе на посменном графике дни, в течение которых гражданин не должен работать, оплачиваются по тарифу выходного дня – двукратный размер оклада.

Виды командировочных расходов

В число расходов, подлежащих возмещению, входит:

- стоимость проживания;

- цена билетов на проезд до места назначения;

- ежедневное питание.

Если командированный человек проживает в гостинице, он легко подтверждает расходы для компенсации оплаты проживания. В локальных нормативных актах организации, а также в приказе об отправлении работника, указывается класс и стоимость номера за сутки.

Если сотрудник проживает на съемной квартире, для компенсации затрат по проживанию необходимо, чтобы арендодатель был зарегистрирован в качестве индивидуального предпринимателя, В ином случае подтвердить расходы и получить компенсацию невозможно.

Компенсации подлежат также билеты на железнодорожный транспорт, автобус или самолет. Если сотрудник добирается на собственном автомобиле, он также вправе получить компенсацию стоимости топлива, предоставив чеки с автозаправок.

Оплата питания в командировке на законодательном уровне не регламентирована. Работодатели включают затраты на это в лимит общих расходов, если это необходимо (в отелях еда включена в стоимость номера).

При болезни работника за ним сохраняется право на получение пособия по временной нетрудоспособности.

Все дополнительные расходы, подлежащие возмещению сотруднику на период пребывания в командировке, прописываются в приказе. Копия документа выдается гражданину в день отъезда.

Суточный расход

Помимо компенсации расходов, сотруднику полагаются суточные деньги. Это определенная сумма, которую гражданин может тратить на свое усмотрение. Лимит суточных регулируется изданным приказом об отправке в командировку.

Порядок оформления служебной поездки:

- Издание приказа о задании (включает в себя сведения об условиях проживания, сумме аванса, оплате труда, компенсации проезда).

- Выдача аванса.

- Отправление.

- Возвращение.

- Предоставление авансовой отчетности с подтверждающими документами (чеки, товарные чеки, счета и т. д.) в течение трех дней с момента выхода на работу.

- Проверка авансовой отчетности.

- Расчет сотрудника.

Существует ряд особенностей для определенных ситуаций:

- Если есть возможность ежедневно возвращаться домой, суточные не начисляются. Это называется однодневной командировкой.

- Возмещение затрат может производиться принимающей стороной. Тогда этот факт прописывается в приказе.

- Длительная командировка может требовать необходимости перемещения между городами. В таком случае в приказе указывается информация о количестве поездок в день, которые будут совершаться сотрудником.

- При досрочном возвращении оставшиеся от аванса деньги подлежат перерасчету и возврату на баланс предприятия.

Суточные.

Согласно п. 16 Порядка суточные возмещаются за каждый день нахождения в служебной командировке, включая выходные и праздничные дни, а также за дни нахождения в пути, в том числе за время вынужденной остановки в пути.

Размер суточных в настоящее время установлен Постановлением Правительства РФ от 02.10.2002 № 729 и составляет 100 руб. за каждый день.

Минтрудом подготовлен проект указа Президента РФ о внесении изменений в п. 16 Порядка, предусматривающий, что размер суточных за каждый день нахождения гражданского служащего в служебной командировке на территории РФ определяется руководителем каждого государственного органа в пределах от 100 до 300 руб.

Необходимость в повышении размера суточных существует давно, поскольку действующий тариф был установлен почти 20 лет назад и с тех пор ни разуне увеличивался, несмотря на неоднократный рост цен на товары, работы, услуги. Пока данный проект Президентом РФ не подписан.

Командировочная отчетность: обязательная документация

Оплата поездок по служебной необходимости осуществляется на основании определенного комплекта бумаг.

До отправки сотрудника в поездку предприятие оформляет:

- служебный план;

- приказ на организацию служебной поездки;

- командировочный лист с отметкой о времени отбывания сотрудника.

По окончанию поездки, работник предоставляет в бухгалтерию организации на протяжении 3-х дней следующую отчетность:

- Документ, подтверждающий факт командировки с надлежащими отметками о прибытии, отъезде и о дате возвращения к своим повседневным обязанностям, по месту основной работы. Помимо этого прикладывается список расходов, понесенных за время поездки, причитающихся к выплате сотруднику или удержанию (при остатке аванса).

- Чеки, подтверждающие затраты (счета, квитанции, билеты на общественный транспорт), прикрепленные на лист А4.

- Документ, подтверждающий выполнение поставленных задач во время служебной поездки, подписанный руководителем.

Для подтверждения расходов во время командировки необходимо предоставить определенный перечень документов, чтобы при превышении выданного аванса сотруднику компании были возмещены его затраты, предусмотренные коллективным договором.

Загранкомандировки

У зарубежных служебных поездок есть свои особенности.

Суточные, выданные в валюте, нужно пересчитать в рубли по курсу, который действовал на день их выдачи. Размер суточных, освобожденных от НДФЛ, за день, когда сотрудник пересек границу, равен: при отъезде в командировку 2 500 руб., при возвращении из командировки 700 руб. Это следует из пункта 18 Положения о командировках.

Средний заработок, выплаченный работнику за время загранкомандировки, считается его доходом, полученным от источника в РФ. Если сотрудник находился в зарубежной поездке недолго и сохранил статус налогового резидента, то НДФЛ с его среднего заработка считается по ставке 13%. Если же статус резидента утрачен, то применяется ставка 30%. Об этом говорится в письме Минфина России от 28.03.12 № 03-04-06/6-82 (см. «Минфин напомнил порядок налогообложения НДФЛ доходов работника, отправленного в зарубежную командировку»).

Таблица 2

Спорные вопросы, связанные с командировочными расходами (мнение чиновников и позиция судей)

| Вопрос | Ответ | Реквизиты документа |

|---|---|---|

| Оплата проезда | ||

| Освобождается ли от НДФЛ и страховых сзносов (в т.ч. «на травматизм») возмещение расходов на такси? | Освобождается |

Письмо Минфина России от 27.06.12 № 03-04-06/6-180 |

| Освобождается ли от НДФЛ возмещение расходов на проезд до места стажировки? | Освобождается |

Письмо Минфина России от 12.04.13 № 03-04-06/12417 |

| Можно ли списать в налоговом учете стоимость проезда работника-надомника? | Можно |

Письмо Минфина России от 20.03.12 № 03-03-06/1/135 |

| Можно ли списать в налоговом учете затраты на проезд в общественном транспорте в черте города? | Можно |

Письмо Минфина России от 21.07.11 № 03-03-06/4/80 |

| Можно ли списать в налоговом учете стоимость авиа перелета, если в билете не указана его цена? | Нельзя |

Письмо Минфина России от 26.09.12 № 03-07-11/398

|

| Можно ли списать в налоговом учете штрафы за возврат билета? | Можно |

Письмо Минфина России от 29.11.11 № 03-03-06/1/786 |

| Можно ли списать в налоговом учете стоимость электронного авиабилета, если он оплачен с карты не командированного работника, а другого лица? | Можно |

Письмо Минфина России от 23.09.11 № 03-03-07/34 |

| Можно ли принять к вычету НДС со стоимости авиабилета на основании счета-фактуры, выставленного турфирмой | Можно | Постановление ФАС Восточно-Сибирского округа от 27.11.12 № А19-5831/2012 |

| Можно ли списать в налоговом учете затраты на перелет чартерным, а не регулярным рейсом? | Можно | Постановление ФАС Московского округа от 19.06.12 № А40-110493/11-99-474 |

| Нужно ли удержать НДФЛ со стоимости билетов, если работник по своей инициативе задержался в командировке на праздники и выходные? | Не нужно |

Письмо Минфина России от 10.08.12 № 03-04-06/6-234 |

| Нужно ли удержать НДФЛ и начислить взносы на стоимость обратного билета, если работник остался в месте командировки для проведения ежегодного оплачиваемого отпуска? | Нужно | |

| Нужно ли удержать НДФЛ со стоимости обратного билета, если работник по окончании командировки направился в отпуск? | Нужно | |

| Нужно ли удержать НДФЛ со стоимости билета, если работник направился из места проведения отпуска в командировку, а затем вернулся на работу? | Не нужно | |

| Можно ли списать в налоговом учете стоимость авиабилета, если сотрудник опоздал на вылет из места пересадки? | Можно списать стоимость перелета до места пересадки |

Письмо Минфина России от 09.04.12 № 03-03-07/20 |

| Стоимость проживания и дополнительные услуги | ||

| Можно ли списать в налоговом учете затраты на услуги химчистки? Нужно ли удержать НДФЛ? | Можно. НДФЛ не удерживается |

Письмо Минфина России от 23.05.13 № 03-03-06/1/18308 |

| Можно ли списать в налоговом учете расходы на бронирование отелей? | Можно |

Письмо Минфина России от 10.03.11 № 03-03-06/1/131

|

| Загранкомандировки | ||

| Может ли сотрудник самостоятельно перевести документы по загранкомандировке на русский язык? | Может |

Письмо Минфина России от 20.04.12 № 03-03-06/1/202 |

| Можно ли списать в налоговом учете расходы на курьерскую доставку визы? | Можно |

Письмо ФНС России от 25.11.11 № ЕД-4-3/19756@ |

| Можно ли списать в налоговом учете «иностранный» НДС, выделенные в гостиничном счете? | Можно |

Письмо Минфина России от 31.01.12 № 03-03-06/1/37 |

| В каком размере можно учесть расходы на аренду жилья и обучение детей работника, направленного в длительную загранкомандировку? | В пределах 20% от зарплаты |

Письмо Минфина России от 17.01.13 № 03-03-06/1/15 |

Бухгалтерский учет представительских расходов

К представительским расходам относят:

- Официальные приёмы, как представителям других организаций, официальных лиц организации – налогоплательщика, так и участников совета директоров и прочих, независимо от места проведения;

- Транспортное обеспечение доставки этих лиц до места официального приёма и обратно;

- Буфетное обслуживание во время переговоров;

- Услуги переводчиков, во время проведения официального приёма.

Перечень является закрытым и не включённые в него представительские расходы не учитываются в налоге на прибыль.

К представительским расходам не относят организации:

- Развлечений;

- Отдыха;

- Профилактики или лечения заболеваний.

Представительские расходы включаются в состав прочих расходов в размере не превышающие 4% от расходов на оплату труда за отчётный период. На превышение представительных расходов от нормы возникает постоянная разница.

Типовые проводки по представительским расходам

| Дт | Кт | Описание проводки |

| 26 | 71 | Оплата представительских расходов подотчётным лицом |

| 26 | 60 (76) | Услуги сторонних организаций отнесены на представительские расходы |

| 90.08 (20 и т.д) | 26 | Списание представительных расходов |

Расчёт командировочных

Денежные средства, выдаваемые под отчёт работнику при загранкомандировках, могут быть как в российских рублях, так и в валюте страны, куда отправляется сотрудник. После прибытия делается перерасчёт по курсу Национального банка. Имеется также ряд нюансов при поездках на различные сроки.

Однодневная командировка

Поскольку минимальный срок командировки законодательством не установлен, то работодатель имеет право отправить сотрудника в иной населённый пункт на один день. При подтверждении связи с хозяйственной деятельностью такая поездка признаётся командировкой с оплатой проезда.

Нюансы по сравнению с обычной заключаются в том, что при однодневной командировке суточные внутри России не предусмотрены, при заграничной поездке – не более 50 % от сумм, установленных локальными документами.

Формально получается, что предприятие не может выплатить возмещение без обложения НДФЛ и социальными взносами. Рекомендация – во внутренних документах создать пункт, объясняющий отсутствие у работника экономической выгоды, благодаря чему не происходит обложение НДФЛ. Косвенным подтверждением в защиту данной позиции является письмо Минфина РФ от 01.03.2013 №03-04-07/6189.

Командировка с превышением суточных

Предприятие внутренним распорядительным документом имеет право нормировать размер суточных, как в сторону уменьшения, так и в сторону увеличения. Конкретная сумма фиксируется в трудовом договоре с работником и может быть дифференцированной среди сотрудников.

Например, работник выбыл в командировку 05.10.2018 в 23.15, а прибыл 14.10.2018 в 00.45, суточные согласно внутреннему распорядку – 900 рублей. Тогда:

- Количество дней 10, поскольку 05.10 и 14.10 попадают в расчёт.

- Суточные с превышением лимита: (900-700)*10=2000 рублей;

- НДФЛ: 2000*0,13=260 рублей.

Помимо НДФЛ необходимо на суточные сверх лимита начислить сборы в социальные фонды кроме травматизма, и не включать в состав расходов, формирующих налогооблагаемую прибыль.

Чтобы полностью рассчитать командировочные выплаты, нужно добавить документально подтверждённые расходы, связанные с финансово-хозяйственной деятельностью.

Переходящая командировка

На практике часто возникают ситуации, когда работник уезжает в командировку в одном месяце, а возвращается в другом отчётном периоде. Если поездка переходит на следующий месяц, как оплатить командировку, когда и в каком размере включить в расходы? Существуют ли ограничения при выплате аванса? – вопросы, возникающие у бухгалтеров.

Пример

Например, производственный работник выбыл 28.09.2018 в соседний населённый пункт, а прибыл 03.10.2018 согласно приказу. Он предъявил транспортный билет от 28.09 на выезд в сумме 1500 рублей без НДС и от 03.10 на въезд в сумме 1400 рублей, счёт из гостиницы на сумму 5000 рублей. 27.09.2018 ему выдан аванс в размере 6000 рублей наличными. Суточные составляют 500 рублей согласно трудовому договору. Отчёт предоставил 04.10.2018.

Бухгалтерские проводки приведены в таблице:

| Дата | Дт | Кт | Сумма | Операция |

| 27.09.2018 | 71 | 50 | 6000 руб. | Выдан аванс на командировку |

| 04.10.2018 | 20 | 71 | 500*6+1500+1400+5000=10900 руб. | Утверждён авансовый отчёт |

| 04.10.2018 | 71 | 50 | 10900-6000=4900 руб. | Произведён окончательный расчёт |

Размер суточных при командировках

Большинство предприятий не превышают лимита, установленного в Налоговом Кодексе, хотя это не является нарушением закона. За работодателем сохраняется право как уменьшить объем денежных выплат, так и увеличить его.

Суточные при командировках по России

Минимальная сумма не установлена, максимальная часто не превышает 700 рублей. Порядок и объем выплат необходимо узнать по месту работы в положении о командировках.

Суточные при командировках за границу

В частных организациях данный документ могут не учитывать, в компаниях бюджетного профиля он обязателен к исполнению.

В страны СНГ

При отправлении работника в командировку в одну из стран СНГ, руководитель компании при начислении суточных должен опираться на положение для поездок за границу.

Важно! При пересечении границы страны штампы в загранпаспорте не проставляются. Данная особенность регламентируется Таможенным законодательствам.. В качестве документов, подтверждающих пребывание в служебной командировке за границей, работник сохраняет проездные билеты

В качестве документов, подтверждающих пребывание в служебной командировке за границей, работник сохраняет проездные билеты.

Поездка за счет принимающей стороны

В бюджетных организациях лимит ограничен: размер суточных не должен превышать оговоренные в законодательстве нормы.

Две поездки в один день

При необходимости командирования сотрудника несколько раз в день в различные места необходимо опираться на Положение о командировках. Размер суточных будет зависеть от места прибытия.

При двух поездках в один день за работодателем сохраняется право устанавливать иные выплаты сотруднику в качестве компенсации затрат.

При досрочном окончании поездки

При возвращении работника из командировки раньше срока в предприятии оформляется авансовый отчет, в котором указывается дата прибытия.

После получения отчета, в экономическом отделе организации специалисты производят перерасчет суточных. Лишние средства возвращаются в бюджет фирмы.

Работа в выходные дни

Важно! Право на получение суточных в выходные и праздничные дни отражается в п. 11 Постановлении Правительства РФ № от 13.10.2009.

Суточные при однодневных командировках

Минимального срока служебной поездки не существуют. Работодатель имеет право командировать сотрудника на один день. В этом случае документальное оформление многодневной служебной поездки невозможно, а в соответствии с законодательством суточные за однодневные командировки не положены. В зависимости от организации возможна компенсация денежных затрат.

Выплаты при однодневных командировках взамен суточных

На усмотрение руководителя сотрудник получает компенсацию в 50% размере от общеустановленной суммы при поездке за границу. Однодневная служебная поездка по территории России не оплачивается, если в организации не возместили трату денежных средств на добровольной основе.

НДФЛ с суточных при однодневных командировках

По мнению Минфина РФ, не облагать НДФЛ возможно только те расходы, которые имеют документальное подтверждение. От налога освобождаются суточные, не превышающие лимит в 700 рублей по России и 2500 рублей при заграничных путешествиях.

По мнению ВАС РФ, определение «суточные» не применимо к однодневным командировкам, поэтому денежные средства следует признать одной из форм компенсации расходов, связанных со служебной деятельностью. Поэтому траты, совершенные с разрешения руководства, не являются доходом сотрудника, поэтому не могут облагаться НДФЛ.

Командировочные расходы

Работодателю необходимо определить и зафиксировать перечень и объем затрат, которые компания компенсирует командированному сотруднику.

Например, данный перечень может состоять из следующих расходов:

-

оплата проезда;

-

найма жилого помещения;

-

суточные;

-

затраты на бензин, если командировка согласована на личном транспорте;

-

оплата аэроэкспресса;

-

такси и пр.

Важно обратить внимание, какие из расходов оплачиваются только при условии предоставления первичных документов, а какие — при их отсутствии. После составления подобного перечня работодатель должен принять решение о размере возможной компенсации и способе ее выплаты, а также описать случаи при потере документов, подтверждающих расходы. Например, в таких ситуациях сотрудник за свой личный счет делает запросы на восстановление утерянных документов (билеты на поезд, билеты на самолет, проживание в гостинице)

Если документы были не именные (билеты на автобус, электричку) и восстановить их невозможно, то затраты не принимаются и оплачиваются за счет командируемого сотрудника на основании его письменного согласия посредством взыскания из заработной платы

Например, в таких ситуациях сотрудник за свой личный счет делает запросы на восстановление утерянных документов (билеты на поезд, билеты на самолет, проживание в гостинице). Если документы были не именные (билеты на автобус, электричку) и восстановить их невозможно, то затраты не принимаются и оплачиваются за счет командируемого сотрудника на основании его письменного согласия посредством взыскания из заработной платы

После составления подобного перечня работодатель должен принять решение о размере возможной компенсации и способе ее выплаты, а также описать случаи при потере документов, подтверждающих расходы. Например, в таких ситуациях сотрудник за свой личный счет делает запросы на восстановление утерянных документов (билеты на поезд, билеты на самолет, проживание в гостинице). Если документы были не именные (билеты на автобус, электричку) и восстановить их невозможно, то затраты не принимаются и оплачиваются за счет командируемого сотрудника на основании его письменного согласия посредством взыскания из заработной платы.

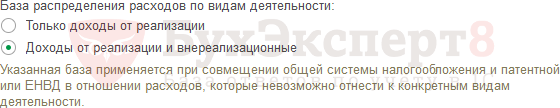

Необходимо особое внимание уделить закреплению в положении о командировках затратам по размеру суточных. Размер суточных законодательно не регламентирован, поэтому в расходы, уменьшающие налоговую базу по прибыли или УСН, они принимаются в любом самостоятельно установленном работодателем размере

Также компенсация затрат, в которые входят и размер суточных, может быть установлена в одинаковом размере для всех сотрудников компании или возмещение сумм будет варьироваться в зависимости от занимаемой должности.

Например, в положении о командировках могут быть установлены следующее ранжирование размера суточных:

-

по Москве и Санкт-Петербургу:

-

Руководителям отделов и исполняющим обязанности руководителей – 600 руб. в сутки;

-

Остальным сотрудникам – 500 руб. в сутки;

-

по остальным городам:

-

Руководителям отделов и исполняющим обязанности руководителей – 500 руб. в сутки;

-

Остальным сотрудникам – 400 руб. в сутки.

Следует заметить, что для целей обложения суточных НДФЛ и страховыми взносами, регулируемыми НК РФ, действует ограничение, обязывающее удерживать налог на доходы и начислять страховые взносы с сумм, превышающих:

-

700 руб. — для командировок по территории России;

-

2 500 руб. — для зарубежных поездок.

В связи с этим чаще всего размер суточных устанавливают именно в этих пределах (как в примере выше).

Однако ТК РФ не содержит ограничений на право работодателя устанавливать определенные размеры суточных при направлении работников в командировки для выполнения служебных заданий.

В 2017 г. предприятие может самостоятельно определять размеры суточных, что также предусмотрено ст. 346.16 НК РФ (подп. 13 п. 1), и закреплять их в своих внутренних актах. В этом случае организация отчисляет страховые взносы с разницы между нормативом и фактической величиной выданных суточных.