Анализ ликвидности и платежеспособности предприятия

Содержание:

- Как оценить ликвидность актива

- Ликвидность денег

- Особенности рыночной и торговой ликвидности!

- Смысл показателей и их взаимосвязь

- Что такое ликвидность: простое объяснение

- Ликвидность банка

- Категории ликвидности

- Виды

- Анализ ликвидности

- Степени ликвидности активов

- Что обозначает собой коэффициент абсолютной ликвидности простым языком

- Коэффициент текущей ликвидности предприятия

- Терминология ликвидности

- Ликвидность банка

Как оценить ликвидность актива

Ликвидность актива представляет собой возможности рынка, на котором его можно продать или купить.

Ликвидность рынка определяется:

- Количеством сделок.

- Спредом (разницей) между максимальной заявленной ценой покупки (спрос) и минимальной заявленной ценой продажи (предложение).

Правило 3. Чем больше объем сделок и уже спред — тем ликвиднее рынок.

Таким образом, отдельные сделки не окажут значимого влияния на рынок в целом. Это значит, что, имея актив со среднерыночными параметрами, вы в любой момент сможете его продать.

По аналогии с общими правилами:

- моментальная ликвидность ценной бумаги на фондовом рынке определяется количеством котировочных заявок (автор указывает цену и объем, давая возможность другим игрокам купить или продать финансовый инструмент в любое время);

- торговая ликвидность ценной бумаги определяется количеством рыночных заявок (автор указывает только объем, сделка заключается автоматически по лучшей котировочной цене).

Подобную информацию вы всегда найдете на биржевых порталах, финансовых и брокерских сайтах.

Повышенная волатильность цен, снижение объема торгов указывают на волнение инвесторов и являются первыми симптомами повышенных инвестиционных рисков. Если ситуация длится не первую неделю, ликвидность ценных бумаг, а вместе с ней и доходность, начнут неизбежно падать.

Очевидно, оценить ликвидность активов таким образом получится только на биржевом рынке, где обращение ценных бумаг происходит в режиме открытого финансового рынка и свободной конкуренции.

Правила обращения на внебиржевом рынке устанавливаются самими контрагентами, а процесс заключения сделки усложняется в несколько раз (поиск клиентов, привлечение посредников и гарантов, операции подтверждения правового статуса сделки и т. д.). Как следствие, степень ликвидности активов на внебиржевом рынке — на порядок ниже. Более того, сложно ее точно спрогнозировать и рассчитать.

А как вы, например, оцените параметры такого инвестиционного актива, как однокомнатная квартира в Москве.

- Изучите сегмент рынка однокомнатных квартир: количество сделок за период, средняя цена квадратного метра, средняя цена объекта, разброс цен. Такую информацию вы легко сможете почерпнуть в обзорах рынка недвижимости, аналитических исследованиях, на сайтах агентств. Из анализа вы узнаете, что рынок квартир экономкласса в Москве считается хорошо ликвидным сегментом рынка недвижимости.

- Определите требуемый уровень доходности от продажи.

- Спрогнозируйте время, требуемое на поиск покупателя.

- Рассчитайте время, потребное на весь комплекс правовых и административных процедур, связанных с продажей (около 1 месяца).

- Оцените сопутствующие финансовые и налоговые издержки.

Таким образом, только операционный цикл продажи (поиск покупателя, оформление сделки и получение денежных средств) займет у вас 2–3 месяца. А если вы рассчитываете на сверхдоходы, то процесс может затянуться и до полугода. То есть «хороший» по меркам рынка недвижимости актив на глазах превращается в низколиквидный.

Что такое ликвидность проекта

Ликвидность денег

В отношении денег, ликвидность — возможность использования в качестве средства платежа и способность сохранять свою номинальную стоимость неизменной.

Обычно деньги обладают самой большой ликвидностью в рамках конкретной экономической системы.

Но не всегда деньги могут быстро обмениваться на товары.

Но не всегда деньги могут быстро обмениваться на товары.

Например, резервные требования центральных банков не позволяют направить в оборот все банковские средства. Увеличение или уменьшение резервных требований сковывают или высвобождают соответствующее количество денег.

Но в повседневной жизни, деньги имеют самую большую ликвидность, так как уже являются платежным средством и вы можете использовать их для совершения покупок и оплаты услуг.

Особенности рыночной и торговой ликвидности!

Коэффициенты ликвидности – это значения, массово применяемые в торговом бизнесе. Ведь каждый предприниматель стремится представлять на рынке продукцию с высокой ликвидностью, которая ему может быстро принести много денег.

Как вы думаете, а какой товар считается самым ликвидным в мире? Это – деньги! Существует специальное место, где торгуют деньгами, это – международный валютный рынок или — Форекс. По мнению большинства успешных бизнесменов, важнейшей составляющей успешного бизнеса является продукция с высокой ликвидностью. Сейчас попробую объяснить почему.

Например, имея 100000 рублей и занимаясь торговлей хлебом, можно его реализовывать в небольшом городке на эту сумму каждых три дня. При средней наценке в 10 % ваш заработок за три дня составит 10000 рублей, а за тридцать дней месяца – в 10 раз больше – 100000 рублей.

Если этих же 100000 рублей инвестировать в бизнес по продаже холодильного оборудования, то для того, чтобы реализовать эту продукцию, вам нужно будет намного больше времени. У одного моего знакомого некоторые модели холодильников годами продаются, в итоге он делает различные новогодние акции, и продает этот товар по закупочной цене – для обналичивания денег. Соответственно, деньги оборачиваются медленно, и объем заработка с одинаковых инвестиций будет отличаться в разы.

Для основной массы начинающих предпринимателей и инвесторов основные критерии для первого бизнеса: низкие стартовые вложения в соединении с высоколиквидным и быстрооборотным продуктом.

В свое время именно по этим критериям я искал, во что инвестировать свой небольшой капитал в сумме 500 долларов. Местом моей инвестиции стал Форекс, и я ни разу не пожалел, что остановил свой выбор на международном валютном рынке, ведь его продукт – самый ликвидный в мире. Более подробно о заработке на бирже Форекс можно прочитать по этой ссылке: «Как работает Форекс? Пошаговая инструкция простыми словами!»

У многих торговля на финансовых биржах ассоциируется с акциями, векселями, ценными бумагами, и это правда! Они дают прекрасную возможность для стабильного консервативного заработка. Особенности торговли этими инструментами подробно освещены в этой статье: «Рынок ценных бумаг! Кто ими торгует?» .

Я лично перепробовал много торговых инструментов на финансовой бирже, и в итоге несколько лет назад остановил свой выбор на бинарных опционах, и верен им по сегодняшний день. И сейчас я вам постараюсь объяснить, почему.

Смысл показателей и их взаимосвязь

В экономической литературе существует несколько подходов к определению, что такое ликвидность и платежеспособность. Разные авторы говорят о ликвидности как о способности оплатить краткосрочные обязательства либо о скорости, с которой текущие активы можно обратить в денежный эквивалент.

На заметку! Согласно МСФО, действующим в нашей стране, денежные средства – это наличность в кассе и деньги на депозитах до востребования. ПБУ 23/2011 (п. 5) также указывает, что эквивалентами денежных средств могут быть депозиты до востребования.

Платежеспособность тоже твердого определения не имеет. Некоторые специалисты трактуют этот термин как «способность своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам перед контрагентами», т.е. фактически считают ее идентичной ликвидности. Существует иная точка зрения: платежеспособность – это готовность погасить кредиторскую задолженность при наступлении сроков платежа текущими денежными поступлениями.

Обратим внимание, что сама по себе высокая платежеспособность не всегда говорит о выгодных вложениях средств в оборотные активы, значит, говорить о полной идентичности терминов все же рискованно. На практике чаще всего используется такое разделение понятий: ликвидность — потенциальная способность фирмы рассчитываться по своим обязательствам, платежеспособность – реальная возможность выполнять взятые на себя обязательства

Ликвидность имеет отношение к движению фондов, а платежеспособность – движению денег.

Эти экономические явления взаимосвязаны: активы через определенное время могут трансформироваться в платежные средства. Фирма, имеющая достаточное количество денег на счете и не имеющая просроченной кредиторской задолженности, считается платежеспособной. Ликвидной можно считать фирму, величина собственных оборотных средств которой по балансу положительна. Собственные оборотные средства еще называют «чистый оборотный капитал», «работающий капитал». Он определяется разностью между текущими активами и краткосрочными обязательствами (текущими пассивами). Другими словами, если потенциал платежных средств в каждый момент времени покрывает платежные обязательства, фирма ликвидна.

Что такое ликвидность: простое объяснение

В экономической сфере ликвидность – это трансформация активов, записанных на балансе предприятия в финансовые ресурсы, путем их реализации

Очень важно, чтобы стоимость продажи активов была близка к их реальной рыночной стоимости. Основываясь на вышесказанном можно сделать вывод, что степень ликвидности является отражением временного промежутка, необходимого для реализации имущественных ценностей предприятия

На сегодняшний день существует три основных вида ликвидности, различающиеся между собой скоростью трансформации в денежные средства:

- Активы с высокой ликвидностью – к этой категории можно отнести ценные бумаги, финансовые средства и вклады в финансовых учреждениях. Такие активы могут быть превращены в денежные ресурсы за относительно короткий временной отрезок.

- Активы со средней ликвидностью – в данную группу входит дебиторская задолженность за вычетом краткосрочных инвестиций. Помимо этого, среднеликвидными активами считается продукция, проходящая подготовительный этап, предшествующий реализации. Данные активы могут быть превращены в денежные средства в течение срока величиной от тридцати дней до полугода. Здесь следует выделить тот факт, что стоимость реализации таких активов практически равна их реальной рыночной стоимости.

- Активы с низкой ликвидностью – эта группа включает в себя недвижимое имущество, морально устаревшую производственную технику и просроченные дебиторские задолженности. Также в эту категорию можно включить другие активы, для реализации которых потребуется довольно длительный промежуток времени.

Основываясь на вышесказанном можно сделать вывод, что один и тот же актив может иметь различную ликвидность. При расчете данного показателя необходимо учитывать множество различных факторов, включая престижность самой компании. В качестве примера приведем ситуацию, связанную с продажей акций Apple. Данные акции распродаются за максимально короткий временной отрезок, благодаря известности компании. Малоизвестные производители, выпускающие аналогичную продукцию, распродают свои акции в течение более длительного промежутка времени, что приводит к потере их рыночной стоимости.

От ликвидности активов зависит величина риска и доходность

От ликвидности активов зависит величина риска и доходность

Ликвидность банка

Ликвидность банка – это его возможность отвечать по своим финансовым обязательствам, говоря простыми словами, выплачивать вклады с обещанными процентами своим клиентам, а также погашать обязательные платежи. Естественно, после этого у него должны остаться средства для продолжения своей деятельности.

В зависимости от сроков выделяют следующие виды ликвидности банков:

мгновенная;

краткосрочная;

среднесрочная;

долгосрочная.

Кроме того в зависимости от источника обеспечения:

Покупная – создана за счет межбанковских кредитов и займов от Центрального банка России;

Накопленная – собственные деньги и приравненные к ним активы, а также ресурсы которые легко инкассировать в наличность.

На ликвидность банка влияет совокупность внутренних и внешних факторов. К первым относится все имущество финансовой организации, его размер и качество, величина собственного капитала, степень независимости. Чем больше собственных активов имеет банк, тем он устойчивей. Однако, нельзя игнорировать внешние факторы, такие как экономическая и политическая обстановка в стране.

Категории ликвидности

В бухгалтерском учете применяется вполне конкретная классификация имущества предприятий и других ценностей, которые могут быть в различные сроки направлены на улучшение финансового состояния компании или закрытие срочной задолженности. Потенциальные источники финансирования делятся на четыре основные группы:

- Наиболее ликвидные оборотные активы П1;

- Пассивы краткосрочные – П2;

- Долгосрочные пассивы – П3;

- Собственные и заемные источники средств – П4.

Рассуждая о том, какие из оборотных активов являются наименее ликвидными, собрание акционеров может обратиться к актуальной бухгалтерской отчетности. Стоимостная оценка каждого конкретного показателя позволит оперативно определить устойчивость предприятия. Аналогичным образом поступают и банки, на которые выходит компания при необходимости получения кредита. Таким образом наиболее ликвидные оборотные активы — это не только потенциал погашение имеющейся задолженности, но и перспектива привлечения новых займов (возобновляемых кредитных линий) для расширения производства или увеличения оборотных средств.

Виды

В предыдущем разделе мы, по сути, разобрали ликвидность товара. Если продолжить эту классификацию, то различают еще несколько видов ликвидности.

Ликвидность предприятия

Ликвидность предприятия – это способность активов, которыми владеет предприятие, быстро превращаться в деньги в случае необходимости. При этом цена их продажи должна быть приближена к рыночной. Любая компания заинтересована в том, чтобы на ее балансе числились исключительно высоколиквидные активы. Но это идеальная картинка, которая редко соответствует действительности.

Например, устаревшие морально и физически станки быстро реализуются только на металлолом. То же самое можно сказать о корпусах цехов, которые последний раз ремонтировались в прошлом веке. Все это низколиквидные активы, которые ухудшают состояние финансово-хозяйственной деятельности предприятия.

Для предприятия важно понимать, в каком состоянии оно находится сейчас и что случится, если кредиторы потребуют рассчитаться по долгам. Анализ ликвидности позволяет построить финансовые потоки компании на среднесрочную и долгосрочную перспективы без образования задолженности

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Отдельно мы более подробно рассмотрим методику расчета показателей ликвидности.

Ликвидность банка

Банк, который активно выдает кредиты населению и предприятиям, должен обладать и свободным капиталом на случай преждевременного погашения обязательств перед своими вкладчиками. Насколько быстро он сможет это сделать, будет показателем ликвидности банка.

Для оценки ликвидности анализируют:

- денежные средства в кассе и на счетах;

- наличие высоколиквидных активов (например, ценных бумаг);

- возможность получения межбанковских кредитов и кредитов Центробанка;

- качество привлекаемых средств.

Центробанк следит за ликвидностью коммерческих банков. Он устанавливает специальные нормативы:

- Н2 – норматив мгновенной ликвидности (более 15 %).

- Н3 – норматив текущей ликвидности (более 50 %).

- Н4 – норматив долгосрочной ликвидности (менее 120 %).

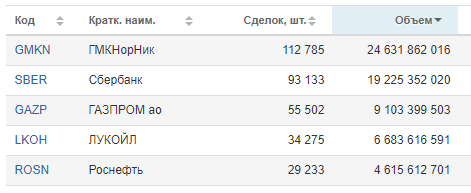

Ликвидность ценных бумаг

Означает, как быстро на фондовом рынке можно продать ценные бумаги по рыночной цене. Оценивают по объему торгов и величине спреда.

Спред – разница между максимальной ценой спроса на конкретную акцию/облигацию и минимальной ценой предложения. Чем меньше это значение и больше сделок на бирже в единицу времени, тем ликвиднее будет актив.

Данные по спреду удобнее смотреть в биржевом стакане вашего брокера. Объемы торгов – на Московской или Санкт-Петербургской бирже.

Например, спред на обыкновенные акции Сбербанка по состоянию на 8.06.2020 составляет всего 0,07 руб.

А вот так выглядят итоги торгов от 5.06.2020:

Как видите, Сбербанк на второй строчке по объему торгов. Это значит, что инвестор может быстро продать свои активы по рыночной цене. На бирже есть достаточное количество заявок на покупку.

Вложения в высоколиквидные активы позволят чувствовать себя в относительной безопасности. Их в любое время можно быстро превратить в деньги и вернуть вложенные средства. Некоторые сознательно или по незнанию вкладывают в низколиквидные акции, которые обещают высокую доходность. Но при неблагоприятном развитии рынка их не удастся продать даже по той цене, по которой покупали.

Ликвидность недвижимости

Недвижимость – любимый актив россиян. Они охотно вкладывают в нее деньги и надеются на высокую отдачу. Но эффективность вложения в недвижимость зависит от ее ликвидности, т. е. способности быстро превратиться в деньги.

Рассмотрим два примера:

- Однокомнатная квартира в мегаполисе с обычным ремонтом, хорошей транспортной доступностью, рядом находится целый ряд вузов, школа, детский сад и торговые центры.

- Пятикомнатное элитное жилье с дизайнерским ремонтом в экологически чистом районе небольшого провинциального города. Общественный транспорт еще на стадии проектирования. Ближайшая школа, поликлиника и детский сад в нескольких километрах поездки на машине.

Какой из двух вариантов является более ликвидным? При таких исходных данных очевидно, что первый. На ликвидность недвижимости влияет много факторов: местоположение, состояние объекта, инфраструктура, ближайшее окружение и пр

Поэтому так важно все их учитывать при инвестировании с целью сдачи в аренду, дальнейшей перепродажи или в качестве долгосрочного вложения средств

Анализ ликвидности

Анализ проводится по двум направлениям. На каждом остановимся отдельно.

Анализ ликвидности вложений

Инвестируют обычно ориентируясь на долгосрочные перспективы. Для этого подойдут активы со средней и низкой ликвидностью, к которым относят недвижимость и гособлигации, а также акции компаний, относящихся ко второму и третьему эшелонам.

Для консерваторов в плане инвестиций подойдёт соотношение активов с высоким и низким показателем ликвидности 50 на 50.

Для тех же, кто играет на бирже, а также для инвесторов, ведущих агрессивную политику, желательно иметь не менее 80 процентов высоколиквидных активов. Потому что другие они просто не смогут продать именно в нужный момент.

Анализ ликвидности фирмы

Для фирмы же важно следить сколько у неё в обороте находится товара, а также сколько на счетах числится денег. Потому что ликвидность фирмы формируется через оценку внутренних активов, а большая их часть, как например, оборудование быстро в деньги превратить непросто

В отличие от банков, фирма сама устанавливает свой показатель ликвидности. Если компания мало занимает средства на стороне, а материал покупается за небольшую сумму, то показатель может и уменьшить.

А вот если в деятельности фирма активно использует кредитные средства, то высоколиквидных активов должно быть как можно больше.

Степени ликвидности активов

По степени ликвидности любые активы традиционно классифицируются на 3 категории:

- Высоколиквидные.

- Средней степени ликвидности.

- Низколиквидные.

Логично предположить, что большинство современных активов на фондовом рынке обладают высокой степенью ликвидности. Это:

- акции,

- облигации,

- опционы,

- фьючерсы.

Они торгуются в электронном виде и могут быть реализованы за считанные секунды с минимальным спредом.

Вместе с тем не стоит так категорично подходить к разделению активов на ликвидные и неликвидные только исходя из категории инструментов. Среди биржевых активов так же есть более ликвидные (как акции первого эшелона), и менее ликвидные (второго и третьего эшелона).

Как я уже сказал, деньги обладают абсолютной ликвидностью, но вместе с тем одни валюты считаются мировыми резервными и используются как ликвидный инвестиционный актив (например, доллар США, евро, швейцарский франк, британский фунт), другие частично конвертируемые, и их ликвидность обеспечивается только на территории родной страны-эмитента (рубль, юань, индийская рупия, бразильский реал и др.).

Касаемо рынка недвижимости принцип аналогичен: есть более востребованные объекты (как квартиры эконом класса в центре города) и менее ликвидные (нестандартное или старое жилье в неудачном районе).

При составлении инвестиционного портфеля можно, конечно, ориентироваться исключительно на ликвидность и подбирать только самые популярные инструменты вроде акций и краткосрочных облигаций «голубых фишек», долларового депозита и торговли на Форексе.

Но любой опытный инвестор понимает, что грамотный диверсифицированный портфель должен учитывать и другие факторы: потенциальную доходность, уровень риска, отраслевое и валютное распределение и многое другое.

Сбалансированный инвестпортфель может включать ценные бумаги второго и третьего эшелонов, которые обычно дают более высокую доходность, золото (ведь оно по-прежнему остается консервативным инструментом, защищающим от экономических потрясений), недвижимость (поскольку это реально осязаемый актив с долгосрочными перспективами) и т.д.

Степень ликвидности любого инструмента коррелирует с параметром срочности его реализации.

Так, при долгосрочных инвестициях предпочтение можно отдать активам со средней и низкой ликвидностью, а на коротком горизонте – высоколиквидным.

Чем длиннее перспектива инвестирования, тем менее реализуемыми могут быть инструменты.

Что обозначает собой коэффициент абсолютной ликвидности простым языком

Многие люди задаются вопросом о том, что же представляет собой коэффициент абсолютной ликвидности? Излагаясь простым языком, – он указывает ту часть текущей задолженности учреждения, которые она способна погасить, используя заработанные деньги в минимально доступный срок.

Для большего понимания, приведём пример. Кредиторам нужно в краткие сроки избавиться от задолженности. Вот они узнают, какая часть обязательств реально может быть погашена в назначенное время. В случае, когда компания не способна выполнить обязательства, кредиторами выставляется попытка обанкротить компанию. Из этого исходит, что коэффициент абсолютной ликвидности представляет информацию о финансовом положении предприятия.

Любое финансовое учреждение имеет определённый финансовый вес, оценить который можно с помощью изучения документации, подготовленной бухгалтерами. Ликвидность как раз и является тем самым понятием, характеризующим активы учреждения. То есть с помощью этого понятия указывается возможность быстрой конвертации определённого товара в деньги. Поэтому абсолютно ликвидными могут быть только денежные средства.

В случае использования термина по отношению к предприятию, говорится о его возможности иметь больший доход по сравнению с другими учреждениями, находящимися в конкуренции. Проще говоря, указывает на возможность компании погасить взятые в долг деньги с помощью оборота денег за счёт продажи товаров или игры на курах.

Анализ этого коэффициента

Может показаться, что провести анализ коэффициента просто, но на самом деле, нужно немного пораскинуть мозгами. Нужно учитывать некоторые особенности погашения краткосрочных обязательств. Не всегда большая доля погашенных обязательств обеспечивает устойчивый бизнес. Как показывает практика финансовых структур, чем больше остаётся денег – тем меньше показатель эффективности их использования.

Чаще всего находится несколько популярных решений:

- Реинвестиция в собственный бизнес. Раз он получился достаточно успешным, можно снять полученные проценты и вложить их обратно в развитие предприятия. Это позволит повысить ежемесячный доход и риск при этом увеличен не будет;

- Есть вариант инвестировать в несколько другую отрасль, например, в развитие команды, чтобы в перспективе возрастить доход с реализуемой продукции;

- Устроить ежемесячные поощрения для работников, лучше всего проявивших себя за последнее время.

Все эти решения положительно повлияют на рост коэффициента абсолютной ликвидности, а значит и финансовое положение учреждения возрастёт. Если же коэффициент начнёт падать, то стоит понимать – у компании дела идут не лучшим образом. Однако, не во всех случаях данный параметр говорит об ухудшении платежной способности. Может быть и такое, что повысилась возможность эффективно использовать активы. На это указывает увеличение коэффициента по отношению к нормативу.

Говоря об анализе коэффициента абсолютно ликвидности, можно охарактеризовать состояние финансов внутри предприятия. Благодаря подсчёту, нередко можно избежать банкротства, если сделать это вовремя. Если же прогадать со временем, то можно будет лишь подсчитать возможный убыток.

При расчёте коэффициента нужно учитывать объём реализации и производства продукции. От них зависит показатель текущего пассива. Стабильные объёмы позволят в долгосрочной перспективе погасить долги

Но не стоит забывать – долги будут постоянно, процесс этот остановить нельзя, важно чтобы присутствовала возможность в какой-то момент их погасить, чтобы взять новые

Коэффициент текущей ликвидности предприятия

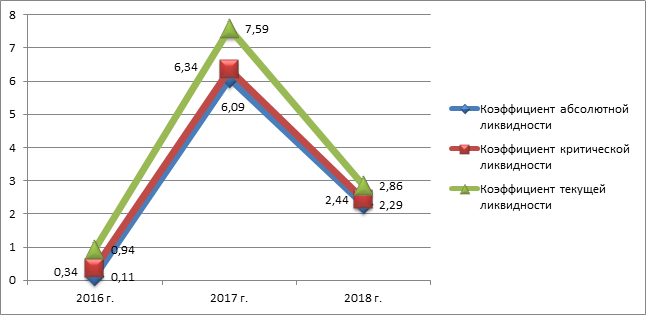

На практике к расчету принимаются несколько коэффициентов ликвидности предприятия, каждый из которых вооружает руководителей значимой информацией о финансовом положении коммерческой организации в конкретный момент времени.

Каждому расчетному коэффициенту соответствует та или иная разновидность ликвидности предприятия.

Текущая ликвидность представляет собой соотношение текущих активов и текущих долгов на начало и конец учетного периода (календарного года).

Коэффициент текущей ликвидности является индикатором, указывающим на то, способна ли организация самостоятельно выплачивать свои текущие долги при помощи имеющихся оборотных активов.

Если коэффициент текущей ликвидности будет меньше единицы, это может свидетельствовать о том, что у предприятия нет стабильности. Нормальным коэффициент текущей ликвидности может считаться, если его значение превышает 1,5.

Коэффициент текущей ликвидности мы можем рассчитать по следующей формуле:

КТЛП = (ОА – ДДЗ – ЗУ) / ТП, где

КТЛП – коэффициент текущей ликвидности предприятия,

ОА – оборотные активы,

ДДЗ – долгосрочная дебиторская задолженность,

ЗУ – задолженность учредителей по взносам в уставный капитал,

ТП – текущие пассивы.

Терминология ликвидности

Для того чтобы узнать ликвидность, используется такой термин, как коэффициент. Именно этой единицей измеряется финансовое состояние предприятия. Благодаря коэффициенту ликвидности, становится возможным учитывать возможность погашения долгов предприятия за счет действующих активов.Рассчитывается данный коэффициент путем тщательного анализа бухгалтерского учета, ведомого в учреждении.

Ликвидность на данный момент

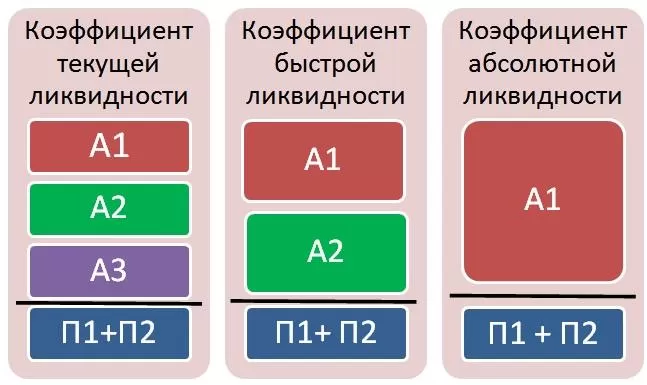

Представляет собой коэффициент финансового типа, который показывает отношения действующих на данный момент активов к обязательствам короткого срока. В связи с этим, выделяются следующие формулы:

- Коэффициент ликвидности = (ОА — ЗУ) / КО. Уменьшаемое — оборотный актив. Вычитаемое — задолженность, возложенная на учредителей. Знаменатель — это обязательства короткого срока.

- Коэффициент = (А1 + А2 + А3) / (П1 + П2). Под буквами подразумеваются упомянутые выше серии и группы по оценке ликвидности.

Данные формулы позволяют рассчитать номинал финансового состояния учреждения, способного погасить обязательства на короткий период времени исключительно уже задействованными в процессе активами.Чем выше получится цифра, тем выше будет возможность учреждения погашать задолженности. Нормальным показателем считается коэффициент равный 1,5 — 2,5. Однако этот показатель может изменяться, в зависимости от рода деятельности предприятия.

Ликвидность, носящая быстрый характер

Данная ликвидность представляет собой коэффициент по отношению активов, обладающих высокой степени ликвидности на текущий момент к обязательствам краткосрочного исполнения.

Рис. 3. Коэффициенты ликвидностиПри вынужденной продаже материально-производственных запасов, убыток составит максимальное число среди всех операций.Рассчитывается этот показатель по определенной формуле: Коэффициент = (Текущие активы — запасы) / Текущие обязательства.

Абсолютная ликвидность

Коэффициентом этого термина является отношение всех материальных средств, а также краткосрочных материальных вложений, к краткосрочным обязательствам.В составе активных ценностей учитываются только деньги или средства, имеющие такую же ценность.Рассчитывается этот показатель по формуле: Коэффициент = А1/ самые срочные обязательства и обязательства, обладающие коротким сроком действия.Рынок признается высоколиквидным только в том случае, если на нем регулярно и в достаточном объеме заключаются договора купли-продажи, которые реализуются в цену спроса и цену предложения.Однако в данном случае, необходимо учитывать тот факт, что одна сделка не способна сильно повлиять на данные параметры.Показательной единицей ликвидности рынка принято считать — черн (churn). Данный термин обозначает отношение количества заключенных контрактных договоров к стоимости физического количества поставляемого по нему объема товара с определенной торговой платформы.Минимальный порог, с которого начинается ликвидность, составляет 15.

Ликвидность банка

Ликвидность банка — способность банка обеспечить своевременное и полное исполнение своих обязательств.

Управление ликвидностью банка направлено на предотвращение и устранение как недостатка, так и излишка ликвидности.

Недостаточная ликвидность может привести к неплатёжеспособности банка, а чрезмерная может неблагоприятно повлиять на его доходность.

Типы ликвидности

Ликвидность банка может определяться по источникам и по срочности.

Источники определяют то, откуда были получены активы, а срочность — время, в которое они были или будут получены, что также сказывается на быстроте реализации активов.

По источникам:

Накопленная

-

- денежная наличность — деньги в кассах банка и накопленная наличность;

- высоколиквидные активы, которыми могут являться ценные бумаги

- Покупная

-

- межбанковские кредиты — получаются с рынка между банками;

- возможные кредиты от основного регулятора банковской деятельности в стране, в случае РФ таким регулятором является Центральный банк Российской Федерации

По срочности

- мгновенная

- краткосрочная

- среднесрочная

- долгосрочная

Чем короче срок, тем выше ликвидность.

Основные понятия мы с вами рассмотрели.

Для владения понятием ликвидности данной информации достаточно.

А если же вы работаете в сфере экономики и финансов, то данное понятие должно быть уже знакомо вам на более глубоком уровне.

На этом я закончу статью, а в заключении скажу, что понятие ликвидности может помочь в том, чтобы управлять финансами.

Зная о способности активов превращаться в деньги, а также о том, как быстро это можно сделать, вы сможете грамотно распределить свои деньги, если задумаете вложить их в активы какого-либо общества.

На этом все, всего доброго и до новых встреч!