Проводки налога на прибыль

Содержание:

- Типовые проводки по 99 счету

- Закрытие счета 84 в конце года – проводки

- Счет 84 — бухгалтерские проводки и примеры

- Классификация бухгалтерских проводок по налогу на прибиль

- ПБУ 18/02

- Что нужно знать о налоге на прибыль в сервисе

- Основные бухгалтерские проводки при ежемесячной оплате

- Классификатор доходов

- Способы уплаты налога на прибыль

- Сопоставление суммы прибыли по налоговому и бухгалтерскому учету

- Отражение операция по учету НДС

- Авансовые платежи

- Закрытие счета 99 по итогам года

Типовые проводки по 99 счету

По дебету счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Начислена сумма налога за отчетный период | 99 | 68 |

| Начислен штраф за нарушение правил налогообложения налогом на прибыль (ЕНВД, ЕСХН, налогом, уплачиваемым при применении УСН) | 99 | 68 |

| Отражена чистая прибыль отчетного года при реформации баланса | 99 | 84 |

| Отражен убыток от обычных видов деятельности | 99 | 90-9 |

| Отражен убыток от прочих видов деятельности | 99 | 91-9 |

По кредиту счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Отражен убыток отчетного года при реформации баланса | 84 | 99 |

| Отражена прибыль от обычных видов деятельности организации | 90-9 | 99 |

| Отражена прибыль от прочих видов деятельности организации | 91-2 | 99 |

Закрытие счета 84 в конце года – проводки

Ежемесячные проводки по сч. 84 выполняются для списания результатов деятельности предприятия. Бухгалтер закрывает прибыль/убытки так:

- Д 90.9 К 99 или Д 99 К 90.9 – отражена прибыль (или убыток) по основной деятельности.

- Д 99 К 84 – списана ЧП (чистая прибыль). Соответственно, кредит 84 счета показывает прибыль, а дебет (проводка Д 84 К 99) – убыток.

По итогам года выполняется реформация баланса, означающая последовательное обнуление соответствующих счетов. А как формируется 84 счет при распоряжении средств? Проводки делаются в зависимости от целей списания:

- Д 84 К 75 – направлены деньги на начисление годовых дивидендов.

- Д 84 К 80 – на увеличение уставного капитала.

- Д 84 К 82 – на формирование резервного капитала.

- Д 84.3 К 84.2 – покрыта часть накопленного убытка.

Счет 84 — бухгалтерские проводки и примеры

Счет бухгалтерского учета 84 используют для отражения и анализа обобщенной информации о нераспределенной прибыли (непокрытом убытке), сумма которого определяется по итогам отчетного финансового года. С помощью типовых проводок и наглядных примеров мы поможем Вам разобраться в специфике использования счета 84 и в особенностях отражения операций с нераспределенной прибылью.

Сумма чистой прибыли (убытка) определяется по итогам отчетного года при реформации баланса. При определении прибыли ее сумма проводится по Кт 84 в корреспонденции с Дт 99. Если в отчетном году выявлен убыток, то его показатель отражается по Дт 84.

Сумма чистой прибыли на счете 84 может быть распределена:

Убыток, сумма которого сформирована на бухгалтерском счете 84, может быть покрыт за счет собственных средств акционеров, а также средствами резервного капитала:

| Дт | Кт | Описание |

| 82 | 84 | Убыток покрыт средствами резервного фонда |

| 84 | 83 | Прибыль направлена на формирование добавочного капитала |

По итогам 2015 года АО «Фантазия» получило прибыль в размере 184.200 руб. Решением правления АО «Фантазия» было установлено, что прибыль будет распределена следующим образом:

Бухгалтером АО «Фантазия» были сделаны такие проводки:

| Дт | Кт | Описание | Сумма | Документ |

| 99 | 84.01 Нераспределенная прибыль | Отражена сумма чистой прибыли, полученной АО «Фантазия | 184.200 руб. | Отчет о прибыли и убытках |

| 84.01 Нераспределенная прибыль | 82 | Часть средств от суммы нераспределенной прибыли направлена на пополнение резервного фонда (184.200 руб. * 12%) | 22.104 руб. | Протокол решения правления |

| 84.01 Нераспределенная прибыль | 75 | Часть средств от суммы нераспределенной прибыли направлена на выплату дивидендов акционерам АО «Фантазия» (184.200 руб. * 65%) | 119.730 руб. | Протокол решения правления |

| 84.01 Нераспределенная прибыль | 84.02 Прибыль, подлежащая распределению | Остаток средств в виде нераспределенной прибыли отражен в учете (184.200 руб. — 22.104 руб. — 119.730 руб.) | 42.366 руб. | Протокол решения правления |

Согласно учетной политике АО «Мегаполис», одним из источников капитальных инвестиций является нераспределенная прибыль. В январе 2016 АО «Мегаполис» приобретен конвейерный станок стоимостью 175.300 руб., НДС 26.741 руб.

В учете АО «Мегаполис» были сделаны следующие записи:

| Дт | Кт | Описание | Сумма | Документ |

| 08 | 60 | Приобретен конвейерный станок (175.300 руб. — 26.741 руб.) | 148.559 руб. | Товарная накладная |

| 19.1 | 60 | Учтена сумма входящего НДС по приобретенному станку | 26.741 руб. | Счет-фактура |

| 01 | 08 | Принят к учету приобретенный конвейерный станок | 148.559 руб. | Акт ввода в эксплуатацию ОС |

| 68 НДС | 19.1 | Принята к вычету сумма входящего НДС | 26.741 руб. | Счет-фактура |

| 84.02 | 84.03 | Учтено целевое финансирование стоимости приобретенного станка (за счет использования чистой прибыли) | 148.559 руб. | Товарная накладная, Акт ввода ОС, Отчет о прибыли и убытках |

По итогам 2015 года АО «Фиеста» получило убытки в размере 841.800 руб. Учредителями АО «Фиеста» выступают Савельев Р.Н. (58% доли в уставном капитале) и Марков К.Л. (42% доли в уставном капитале). Решением правления было установлено, что покрытие убытков 2015 года будет осуществлено за счет учредителей:

- за счет Савельева — 488.244 руб. (841.800 руб. * 58%);

- за счет Маркова — 353.556 руб. (841.800 руб. * 42%).

Протокол решения правления был подписан в феврале 2016. В том же месяце от Савельева и Маркова поступили средства а расчетный счет АО «Фиеста».

Для отражения операций по покрытию убытка за счет собственных средств учредителей, в балансе АО «Фиеста» были открыты следующие субсчета:

- 75.1 — Средства Савельева, направленные на погашение убытка;

- 75.2 — Средства Маркова, направленные на погашение убытка.

В учете АО «Фиеста» были сделаны такие записи:

| Дт | Кт | Описание | Сумма | Документ |

| 75.1 | 84 | Отражена задолженность Савельева по погашению убытка собственными средствами | 488.244 руб. | Протокол решения правления |

| 75.2 | 84 | Отражена задолженность Маркова по погашению убытка собственными средствами | 353.556 руб. | Протокол решения правления |

| 51 | 75.1 | Зачислены средства от Савельева в счет погашения убытка 2015 года | 488.244 руб. | Банковская выписка |

| 51 | 75.2 | Зачислены средства от Савельева в счет погашения убытка 2015 года | 353.556 руб. | Банковская выписка |

| 99 ПНО | 68 Налог на прибыль | Учтена сумма постоянного налогового обязательства (488.244 руб. * 20%) | 97.649 руб. | Протокол решения правления |

Классификация бухгалтерских проводок по налогу на прибиль

Налог на прибыль берется с предпринимателей поэтапно. Коммерческая организация обязана вносить деньги один раз за квартальный период. Если в конце текущего года обнаруживается, что перечисленных денег не хватило для полного погашения задолженности перед бюджетом, необходимо устранить недостачу. Когда размер авансовых платежей оказывается больше начисленной суммы, разница переходит на следующий отчетный период.

Операции налогового учета предприятия оформляют с помощью специальных записей, именуемых на языке экономики проводками. Для уплаты государственного сбора предназначен 68-й счет. Информация по налогообложению предприятия записывается в составляющие бухгалтерию части – дебит и кредит. В первую входят данные по расчетным операциям, во вторую – размер начисленного на прибыль налога.

Документирование заканчивается двумя шагами:

- определением суммы государственного сбора на прибыль в бухгалтерской отчетности;

- внесением в итоговый результат корректировок в связи с полученными величинами в отчетности налоговой.

Когда истекает время очередного налогового периода, в бухгалтерскую документацию вносятся следующие записи:

- Дт 99 Кт 68 – проводка начисления условной суммы налога на прибыль;

- Дт 68 Кт 51 – проводка, подтверждающая факт перечисления денег на банковский счет ФНС.

Фиксирующие оплату налога на прибыль бухгалтерские проводки способствуют появлению некоторых несоответствий:

- разница постоянная при изменении денежных средств организации фиксируется отдельно для каждого вида отчетности;

- временной разницей считается запись финансовой операции в налоговой или бухгалтерской отчетности, сделанная в разное время.

Обе разницы дополнительно разделяются. Они бывают налогооблагаемые или вычитаемые и затрагивают полученный компанией доход следующим образом:

- Когда в налоговом учете цифры получились выше бухгалтерского – разница вычитаемая. При этом актив считают отложенным (ОНА) и делают проводку Дт 09 Кт 68.

- В случае обратного результата, то есть теперь в бухгалтерской отчетности выше доход, проводкой Дт 68 Кт 77 записывают отложенное обязательство по налогу на прибыль (ОНО).

Количество бухгалтерских проводок, касающихся обязательств коммерческих предприятий перед государством, равно девяти.

К названным выше добавляются:

- Дт 68 Кт 09 – аннулирование актива или уменьшение его размера.

- Дт 99 Кт 09 – налоговый актив списывается в размере, равном части полученной прибыли. Ее не вычитают из заработанных предприятием средств в текущем и в следующем налоговом периоде.

- Дт 77 Кт 68 – обязательство по налогу на прибыль (ОНО) погашается или снижается на некоторую величину.

- Дт 77 Кт 99 – полное списание налогового обязательства.

Подобным образом оформляют и операции перечисления налога на полученный предприятием доход. Однако основанием здесь будет платежное поручение.

ПБУ 18/02

Этот документ регламентирует порядок учета возникающих разниц по налогу на прибыль, исчисленному с точки зрения бухгалтерского учета и по налогу на прибыль согласно НК РФ, следовательно, касается и самой прибыли.

Расхождения между БУ и НУ (разницы) могут быть постоянными и временными:

- Постоянные разницы отражаются в одном из видов учета, бухгалтерском или налоговом, но не отражаются в другом и никогда не будут отражаться. Соответственно, они либо «выпадают» из бухгалтерских данных, либо не участвуют в формировании прибыли, облагаемой налогом. Возникают налоговые разницы постоянного характера – доход или расход. Определенная налоговая разница ведет, в свою очередь, к появлению постоянных налоговых доходов или расходов (ПНД, ПНР). Они исчисляются умножением налоговой разницы на налоговую ставку. Понятно, что ПНР – это расход по налогу, обязательство его оплаты, ПНД – уменьшение налогового бремени в связи с разницей между прибылью бухгалтерской и налоговой.

- Временные разницы отражаются в БУ и в НУ, но с разницей в периодах. Согласно законодательным изменениям ПБУ 18/02, действующим в настоящее время, сюда относят не только доходы и расходы. Включаются также операции, не отраженные в бухгалтерской прибыли, но формирующие базу по налогу иных отчетных периодах. Разницы временные, значит, налог, образованный ими, можно считать отложенным. Имеется в виду сумма налога на прибыль, которая должна быть доплачена в следующем периоде либо, напротив, на эту сумму платеж в бюджет будет уменьшен.

- Вычитаемые временные разницы (ВВР) налог на прибыль в будущем периоде уменьшают. Они образуются, если в данном периоде налоговые доходы больше бухгалтерских либо если расходы НУ меньше расходов БУ, а в следующих периодах наоборот. В результате имеем отложенный налоговый актив (ОНА = ВВР*ставка налога).

- Налогооблагаемые временные разницы (НВР) увеличивают налог на прибыль в будущем. Характер их образования противоположен ВВР: в текущем периоде налоговые доходы меньше, а в последующем – больше. Результат – отложенное налоговое обязательство (ОНО = НВР*ставка налога).

Приведем несколько примеров разниц, с которыми сталкивается большинство бухгалтеров: ПНР — командировочные расходы, в сумме, превышающей лимит по НК РФ; ОНА – из-за разницы методов амортизация БУ в текущем периоде выше, чем НУ; ОНО – если напротив амортизация БУ в настоящем меньше, и т.д.

Применение ПБУ 18/02 требует от бухгалтера внимательного подхода к учету бухгалтерской и налоговой прибыли, образующихся разниц показателей и сумм налога, связанных с ними.

Что нужно знать о налоге на прибыль в сервисе

-

Ставки по налогу на прибыль в сервисе

- с 2021 года для IT-сферы и организаций в сфере электроники ставка в региональный бюджет возможна 0%.

- в 2016 году ставка налога в федеральный бюджет составляла 2%, а с 2017 года – 3%

- законодательные органы регионов могут снижать ставку для некоторых категорий налогоплательщиков: в 2016 и ранее — до 13,5%, в 2017-2020 годах — до 12,5 %

Уточните на официальном сайте своего региона региональную ставку по налогу на прибыль и проверьте, правильно ли она заведена в сервисе. Если ваша ставка еще ниже, обратитесь в техподдержку.Проверить или указать ставку можно в настройках: «Реквизиты и настройки» → «Настройки» → «Формирование отчетности».

- В сервисе налоговый учет ведется на данных бухгалтерского учета.Для отражения некоторых расхождений между бухгалтерским и налоговым учетами используются аналитики «Необлагаемый доход» и «Необлагаемый расход».Декларации заполняются по учетным данным, которые заполнены на основании первичных документов.

-

Доходы и расходы в целях налогообложения прибыли определяются методом начисления.

- Учет доходов и расходов не связан с фактическим движением денежных средств. Например, при продаже товаров или оказании услуг выручка для целей налога на прибыль учитывается, даже если оплата от покупателя/заказчика еще не поступила. В этом случае выручка рассчитывается на дату отгрузки товара/подписания акта выполненных работ.

- Налоговая база по налогу на прибыль рассчитывается нарастающим итогом с начала года.

- В декларациях не отражаются уплаченные авансовые платежи.Указываются только начисленные суммы, которые нужно было уплатить. Реальные оплаты в декларации не отражаются. Сверка платежей по налогу производится налоговой службой после сдачи декларации и окончания отчетного периода.

- По налогу на прибыль организация может платить ежеквартальные или ежемесячные авансовые платежи:

- Компании, у которых в течение предыдущих четырех кварталов доходы от реализации не превышали в среднем 15 млн. рублей за квартал, могут отказаться от ежемесячных авансов и платить авансы только по итогам отчетных периодов (первого квартала, полугодия и 9 месяцев).

- Компании, у которых доходы от реализации выше, должны платить авансовые платежи ежемесячно.

- Кроме того, можно перейти на ежемесячные авансовые платежи, исходя из фактически полученной прибыли. Но этот режим в сервисе не поддерживается.

- Некоторые организации (например, музеи, библиотеки) имеют право не платить авансовые платежи, а платить налог один раз, по итогам года.

Переход с ежеквартальных платежей на ежемесячные и наоборот в сервисе отразить в настоящее время нельзя.

Основные бухгалтерские проводки при ежемесячной оплате

Ежемесячный платеж по налогу на прибыль может быть осуществлен путем начисления суммы на фактически полученный доход за прошлый месяц или квартал. Во втором случае полученную сумму налога делят на 3 равные части. В следующем примере рассмотрим ситуацию, в которой предприятие осуществляет оплату налога ежеквартально. Для лучшего восприятия мы его представили в виде таблицы. Бухгалтерские проводки – примеры составления по налогу на прибыль

| Квартал | Доход за квартал, р. | Расчет | Контировки |

| I | 300 000 | 300 000 × 0.2 = 60 000 рублей | Начислена сумма налога за I квартал Дт «Прибыли и убытки» Кт «Налоги» |

| II | 250 000 | 1. 60 000 рублей

2. 250 000 × 0.2 = 50 000 рублей |

1. 28 апреля перечислены авансом средства за I квартал: Дт «Налоги» Кт «Банковский счет».

2. Начислен налог за II квартал: Дт «Прибыли и убытки» Кт «Налоги» |

| III | 400 000 | 1. 50 000 рублей

2. 400 000 × 0.2 = 80 000 рублей |

1. 28 июля перечислен платеж за II квартал: Дт «Налоги» Кт «Банковский счет».

2. Начислен налог за III квартал: Дт «Прибыли и убытки» Кт «Налоги» |

| IV | 320 000 | 80 000 рублей | 28 октября перечислен платеж за III квартал: Дт «Налоги» Кт «Банковский счет». |

| Итого за год | 1 270 000 | (1 270 000 × 0.2) – 60 000 – 50 000 – 80 000 = 64 000 рублей | 31 начисление налога на прибыль: проводка Дт «Прибыли и убытки» Кт «Налоги» |

Ежемесячная оплата происходит путем перечисления трети общей за квартал суммы налога. Проводки при этом составляются как на начисление, так и на оплату каждого платежа.

Классификатор доходов

Доходы, полученные от оказания работ или реализации товара, имущественного права.

Под этим видом доходов следует понимать всю полученную выручку от оказания работ, услуг или реализации товара. Реализованная продукция может быть произведена самостоятельно или ранее куплена у другого производителя. Объем поступающей выручки должен учитываться от всех абсолютно источников поступления, которые могут быть выражены не только в денежной, но и в натуральной форме.

Внереализационные доходы

Этот вид получения дохода не связан с реализацией услуг, товаров или их производством, например:

-

- штрафы, пени, неустойки от других предприятий;

- прибыль за прошлый период, найденная только в отчетном периоде;

- изменения курса валюты в положительную сторону при операциях в иностранной валюте;

- прибыль, полученная при списании кредиторской задолженности по истечению ее срока годности;

- зачисление долгов, которые считались безнадежными и ранее были списаны в качестве убытков;

- прибыль, которая была найдена при проведении инвентаризации и оприходована в качестве излишков.

Способы уплаты налога на прибыль

Начисление и уплата налога на прибыль может производиться двумя способами:

- Четыре раза в год поквартально авансовыми платежами. В таком случае подсчёт данного налога производится нарастающим итогом. Ежеквартально выплачивается фактическая разница между начислениями за текущий и предыдущий периоды.

- Помесячно, исходя из фактического размера полученной предприятием прибыли.

Выбор одного из двух вариантов графиков платежа произвольный и определяется исходя из учётной политики организации.

Получите 267 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.3 и 8.2;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Сопоставление суммы прибыли по налоговому и бухгалтерскому учету

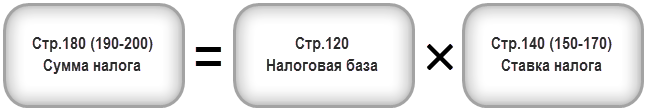

В связи с разными правилами отражения хозяйственных операций, в налоговом и бухгалтерском учете возникают несоответствия. После подсчета бухгалтерской прибыли за отчетный период следует внести коррективы в полученное значение Ур/д: Нп = Ноб + Наот – Ноб.от + Ур/д, где:

- Нп – налог на прибыль (убыток) текущий.

- Ноб – налоговое обязательство постоянного характера.

- Наот – налоговый актив отложенный.

- Ноб.от – налоговое обязательство отложенное.

Временные разницы между данными налогового и бухгалтерского учета образуют отложенный налоговый актив или обязательство. Если прибыль предприятия по бухгалтерским регистрам больше, чем по налоговым, говорят об отложенном налоговом обязательстве. Его величина равна разнице, умноженной на ставку по налогу. В обратном случае формируется отложенный налоговый актив, который исчисляется подобным образом.

Налоговое обязательство постоянного характера образуется за счет возникновения постоянной разницы между показателями прибыли в бухгалтерском и налоговом учете. Их отражают проводкой Дт «Прибыли и убытки» Кт «Налоги» на отдельных субсчетах.

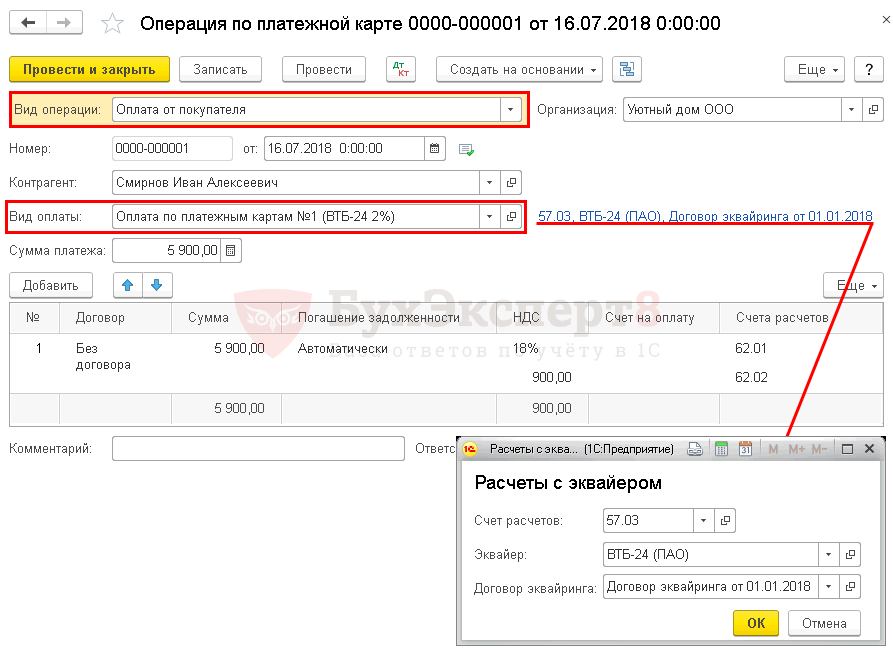

Отражение операция по учету НДС

Однако п. 112 противоречит НК РФ по порядку учета НДС в счет предстоящих поставок. Рассмотрим в связи с этим порядок отражения операций по учету НДС в программе «1С:Бухгалтерия государственного учреждения 8», ред. 1.0.

Пример.

Учреждение «Альфа» заключило с поставщиком договор на сумму 13 000 руб. Договором предусмотрен аванс в размере 30%. Полученные услуги используются в приносящей доход деятельности, облагаемой НДС.

- Документом «Заявка на кассовый расход» («Платежное поручение», «Кассовое выбытие») с видом операции «Авансы поставщикам (206 10, 20, 30, 70, 90)» перечислен аванс поставщику в счет предстоящих поставок на основании договора в размере 30%:

Дт 2.206.ХХ.560 – Кт 2.201.11.610 — 3000 руб.

- На основании расчетно-платежного документа следует ввести документ «Счет-фактура полученный». Проведенный счет-фактура будет зарегистрирован в Книге покупок с видом операции 02 «Авансы выданные» – будет сформирована проводка принятия к вычету НДС с аванса:

Дт 2.303.04.830 – Кт 2.210.13.660 – 458 руб.

Основанием данной операции являются п. 113 Инструкции № 174н, а также п. 12 статьи 171 НК РФ: «вычетам у налогоплательщика, перечислившего суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, подлежат суммы налога, предъявленные продавцом этих товаров (работ, услуг), имущественных прав».

- Документами «Услуги сторонних организаций» («Покупка материалов», «Покупка ОС, НМА»), с видом операцией «Приобретение у поставщика (ХХХ — 302.ХХ)» отражаются расходы стоимости услуг, товаров, работ за вычетом НДС – основанием является акт, счет, счет-фактура поставщика:

Дт 2.109.ХХ.ХХХ – Кт 2.302.ХХ.730 – 11 017 руб.

Учтена для вычета сумма НДС со стоимости услуг, предъявленная поставщиком – основанием является счет-фактура поставщика – п. 112 Инструкции № 174н:

Дт 2.210.12.560 – Кт 2.302.ХХ.730 – 1983 руб.

Зачтена сумма авансового платежа, уплаченная в счет предстоящих поставок:

Дебет 2.302.ХХ.830 – Кредит 2.206.ХХ.660 – 3000 руб.

- На основании документа покупки вводится документ «Счет-фактура полученный». Проведенный счет-фактура подлежит регистрации в «Книге покупок» с кодом операции 01 «Получение товаров, работ, услуг». Принята к вычету сумма НДС со стоимости услуг, предъявленная поставщиком.

Основанием данной бухгалтерской записи являются п. 113, 133 Инструкции № 174н «списание сумм НДС, принятых учреждением в качестве налогового вычета, в порядке, предусмотренном налоговым законодательством РФ, отражается по кредиту счета 0 210 12 660 «Уменьшение дебиторской задолженности по НДС по приобретенным материальным ценностям, работам, услугам» и дебету счета 0 303 04 830 «Уменьшение кредиторской задолженности по налогу на добавленную стоимость».

Второе основание – п.2 ст. 171 НК РФ «вычетам подлежат суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг), а также имущественных прав на территории РФ в отношении:

- товаров (работ, услуг), а также имущественных прав, приобретаемых для осуществления операций, признаваемых объектами налогообложения в соответствии с настоящей главой, за исключением товаров, предусмотренных пунктом 2 статьи 170 настоящего Кодекса;

- товаров (работ, услуг), приобретаемых для перепродажи»: Дт 2.303.04.830 – Кт 2.210.12.660 – 1983 руб.

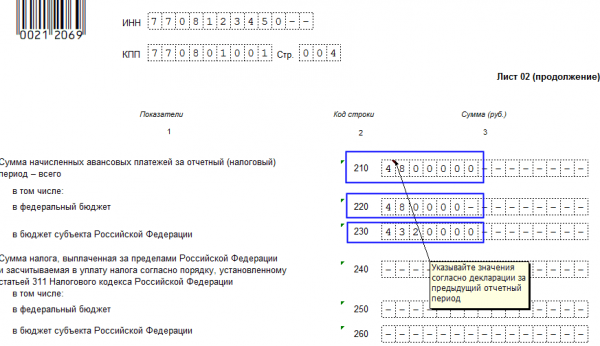

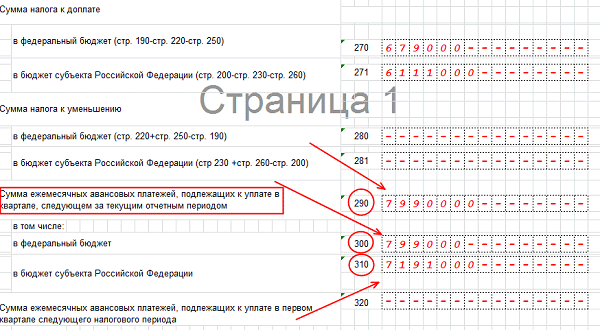

Авансовые платежи

Все иностранные и отечественные коммерческие организации России оплачивают налог на прибыль не одной суммой, а частями. Такие регулярные взносы в бюджет страны называются авансовыми платежами. Более подробно о них, узнаете в нашей статье.

Таблица 1. Существующие типы авансов

Тип аванса

Оплата

Ежеквартальные

Оплачивают коммерческие учреждения, у которых реализационные доходы за один предыдущий год не превышают пятнадцати миллионов рублей.

Ежемесячные, рассчитываются из реальной прибыли

На этот график оплаты налога организации переходят добровольно. Чтобы оплачивать налог ежемесячно, нужно подать заявление в фискальное отделение

Но осуществить переход важно до наступления отчетного года. Так, чтобы перейти на ежемесячную оплату с 2018 года, заявление нужно подать до 31 декабря 2021 года.

Ежемесячные, с доплачиванием остатка каждые три месяца

Этот график используют те коммерческие компании, которым государство не дает право применять первый вариант, а на второй они не перешли самостоятельно.

Сроки внесения авансов

Осуществлять взносы необходимо по итогам отчетного периода. При ежемесячном графике оплат авансы должны поступить в налоговое отделение до двадцать восьмого числа месяца, который следует за отчетным. Ежеквартальный график предполагает, что деньги нужно перечислить до двадцать восьмого числа месяца, который следует за отчетным. Например, первоквартальный взнос 2021 года (за январь, февраль и март) должен поступить до двадцать восьмого апреля 2018 года.

Организации, применяющие комбинированный способ уплаты налога, должны перечислять средства каждый месяц до двадцать восьмого числа. А доплачивать остаток по итогу за квартал необходимо до двадцать восьмого числа месяца, который следует за прошедшим отчетным кварталом.

Меры наказания за просрочку

За несвоевременную уплату авансов коммерческую организацию не могут оштрафовать. Но за каждые сутки просрочки налоговики начисляют пеню.

Закрытие счета 99 по итогам года

В конце года проводят реформацию баланса — внутренними проводками закрывают все субсчета к счетам 90, 91 и 99. После этого сальдо остается только на субсчете 99.01. Это и есть финансовый результат отчетного года, его списывают на счет 84.

Реформация баланса является итоговой операцией отчетного года. По состоянию на 1 января следующего года сальдо по счету 99 должно быть равно нулю.

Если по итогам отчетного года получена прибыль (сальдо по счету 99 кредитовое), составляется проводка:

Дебет 99 Кредит 84 — отражена чистая прибыль отчетного года.

Если по итогам отчетного года получен убыток (сальдо по счету 99 дебетовое) составляется проводка:

Дебет 84 Кредит 99 — отражен чистый (непокрытый) убыток отчетного года.