Как оформить результаты инвентаризации

Содержание:

- Что такое инвентаризация

- Что будет, если инвентаризацию перед годовым отчетом не проводить

- Отражение результатов инвентаризации

- Что инвентаризировать

- Инвентаризационные описи.

- Как результаты инвентаризации отразить в налоговом учете?

- Налоговый учет излишков

- Этапы проведения инвентаризации

- В какие сроки проводится годовая инвентаризация на предприятии

- Что подлежит инвентаризации перед годовой отчетностью

- Списание излишков и недостач, выявленных в результате инвентаризации Недостачи

- Поиск виновного

Что такое инвентаризация

Под этим термином понимается проверка и подсчет основных средств, числящихся на балансе предприятия. В свою очередь, к основным средствам относится все имущество компании, которое используется для осуществления ею своей деятельности. В частности, это: оборудование, техника, приборы, транспорт, здания и сооружения и т.д. Одной из главных особенностей объекта, для его причисления к основным средствам, должен быть период его использования: не менее одного года, а также определенный минимальный порог стоимости (который устанавливается на законодательном уровне и с течением времени меняется).

Что будет, если инвентаризацию перед годовым отчетом не проводить

Каких-либо отдельных наказаний за это не предусмотрено, но выполненная проверка поможет показать, что на предприятии все в порядке, если налоговая вдруг обнаружит что-то подозрительное и нагрянет с инспекцией. Если убедительных свидетельств прозрачности ведения дел у вас не окажется, получите штраф до 20 тысяч рублей, хотя главная неприятность – это возможная блокировка деятельности компании на срок от 1 до 3 лет. Плюс, если нарушение посчитают грубым, с точки зрения налогообложения, с вас дополнительно стянут еще от 10 до 40 тысяч рублей.

Кроме того, ревизию лучше регулярно осуществлять для оптимизации своей работы. Потому что она даст представление о реальном состоянии активов, о количестве хранящейся продукции и сырья, о моральном устаревании оборудования и многих других важных вещах.

Отражение результатов инвентаризации

Согласно п. п. 31, 220 Инструкции N 157н <3> выявленные при инвентаризации расхождения между фактическим наличием имущества и данными бухгалтерского учета отражаются на счетах бухгалтерского учета в следующем порядке:

- излишек имущества приходуется по рыночной стоимости, соответствующая сумма зачисляется на финансовые результаты организации;

- недостача имущества и его порча в пределах норм естественной убыли относятся на издержки производства или обращения, сверх норм — на счет виновных лиц.

<3> Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина России от 01.12.2010 N 157н.

Для справки. Под рыночной стоимостью понимается сумма денежных средств, которая может быть получена в результате продажи указанных активов (п. 220 Инструкции N 157н).

Приведем бухгалтерские записи по отражению в учете результатов инвентаризации материальных ценностей в соответствии с Инструкцией N 162н <4>.

<4> Инструкция по применению Плана счетов бюджетного учета, утв. Приказом Минфина России от 06.12.2010 N 162н.

Содержание операции |

Дебет |

Кредит |

ПунктИнструкции N 162н |

|||

Оприходование излишков материальных ценностей, выявленных при инвентаризации |

1 101 00 3101 102 00 3201 105 00 340 |

1 401 10 180 |

7, 12, 23 |

|||

Списание материальных ценностей в пределах норм естественной убыли |

1 401 20 272 |

1 105 00 440 |

26 |

|||

Списание материальных ценностей с истекшим сроком годности |

1 401 20 272 |

1 105 00 440 |

26 |

|||

Списание материальных ценностей при выявлении недостач |

1 401 10 172 |

1 101 00 4101 102 00 4201 105 00 440 |

10, 13, 26 |

|||

Отнесение сумм выявленных недостач на виновных лиц |

1 209 71 5601 209 72 5601 209 74 5601 209 81 5601 209 82 560 |

1 401 10 172 |

86 |

|||

Поступление сумм возмещения недостачи виновным лицом |

1 201 11 0001 201 34 000 |

1 209 71 6601 209 72 6601 209 74 6601 209 81 6601 209 82 660 |

86 |

|||

Возмещение ущерба в натуральной форме |

1 401 10 172 |

1 209 00 660 |

86 |

|||

Списание недостачи в связи с неустановлением виновных лиц |

1 401 10 172 |

1 209 00 660 |

86 |

|||

Рассмотрим примеры отражения результатов инвентаризации материальных ценностей.

Пример 1. В ходе инвентаризации в кладовой выявлены продукты с истекшим сроком годности на сумму 2635 руб.

В бухгалтерском учете данная операция будет отражена следующим образом:

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

Списаны продукты питания с истекшим сроком годности |

1 401 10 272 |

1 105 32 440 |

2635 |

Пример 2. В ходе инвентаризации, проведенной в бухгалтерии, выявлены излишки бумаги для ксерокса на сумму 3500 руб. Впоследствии они будут использованы в основной деятельности.

В учете необходимо сделать следующую бухгалтерскую запись:

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

Оприходованы излишки по рыночной стоимости |

1 105 36 340 |

1 401 10 180 |

3500 |

Пример 3. В столовой учреждения проведена инвентаризация продуктов питания. По ее результатам выявлена недостача тары, бывшей в употреблении, на сумму 500 руб., ее рыночная стоимость — 562 руб. Материально ответственное лицо было признано виновным, оно возместило недостачу в натуральной форме (передало аналогичную тару).

В учете казенного учреждения будут сделаны следующие проводки:

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

Списана недостающая тара |

1 401 10 172 |

1 105 36 440 |

500 |

Отнесена недостача тары по рыночной стоимости на виновное лицо |

1 209 74 560 |

1 401 10 172 |

562 |

Возмещен ущерб виновным лицом в натуральной форме |

1 401 10 172 |

1 209 74 660 |

562 |

Принята к учету тара, поступившая в порядке возмещения ущерба |

1 105 36 340 |

1 401 10 172 |

562 |

В заключение отметим, что бухгалтерская служба обязана осуществлять контроль над своевременностью и полнотой проведения инвентаризации, оформлением ее результатов, требовать своевременной сдачи материалов в бухгалтерию, отражать на счетах выявленные расхождения между фактическим наличием имущества и данными бухгалтерского учета.

По результатам инвентаризации должны быть приняты соответствующие решения по устранению недостатков в хранении и учете материальных запасов и возмещению материального ущерба.

М.Зарипова

Эксперт журнала

«Силовые министерства и ведомства:

бухгалтерский учет и налогообложение»

Что инвентаризировать

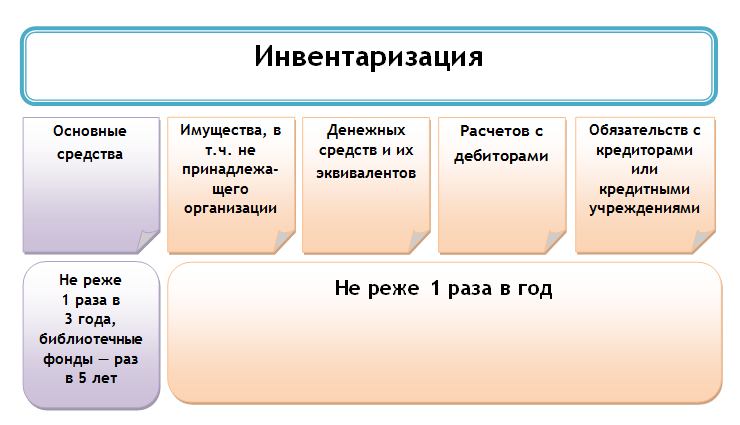

Инвентаризации подлежат (п. 1 ст. 11 закона № 402-ФЗ, пп. 1.2, 1.3 Методических указаний):

- Все имущество (активы) организации независимо от места его нахождения. Это ОС, НМА, финансовые вложения, производственные запасы, готовая продукция, товары, прочие запасы, денежные средства и прочие финансовые активы, в том числе дебиторская задолженность. Инвентаризируют также имущество, не принадлежащее организации, но находящееся у нее (на ответственном хранении, в аренде, в переработке), а также имущество, не учтенное по каким-либо причинам.

- Все финансовые обязательства (кредиторская задолженность, кредиты банков, займы и резервы).

О необходимости проведения имущества, учитываемого за балансом, читайте в материале «Предусмотрено ли для забалансовых счетов проведение инвентаризации».

РАЗЪЯСНЕНИЯ от «КонсультантПлюс»: В ходе инвентаризации основных средств нужно проверить не только наличие самих объектов, но и их технические и (или) эксплуатационные характеристики, а также выявить неиспользуемые объекты и причины, по которым они не эксплуатируются. Инвентаризация основных средств имеет и другие особенности. Они связаны с периодичностью ее проведения перед составлением годовой бухгалтерской отчетности. Подробнее о нюансах проведения инвентаризации узнайте в справочно-правовой системе К+, получив пробный демодоступ. Это бесплатно.

Инвентаризационные описи.

Формы инвентаризационных описей и порядок их заполнения утверждены Приказом Минфина РФ № 52н. Казенные учреждения при проведении инвентаризации чаще всего используют следующие инвентаризационные описи.

Инвентаризационная опись остатков на счетах учета денежных средств (ф. 0504082). В этой описи указываются наименование подразделения ЦБ РФ, номер счета, код валюты по ОКВ, остаток денежных средств на дату инвентаризации. В случае если у учреждения имеется счет, открытый в кредитной организации в иностранной валюте, фиксируется курс ЦБ РФ на дату инвентаризации и приводится остаток на счете на дату инвентаризации в рублях. В инвентаризационной описи должны быть:

-

запись о подтверждении к началу инвентаризации данных о наличии денежных средств банковскими выписками;

-

подписи всех членов комиссии учреждения, осуществляющих инвентаризацию.

Инвентаризационная опись (сличительная ведомость) бланков строгой отчетности и денежных документов (ф. 0504086). В описи путем сопоставления фактического наличия объекта учета с данными бухгалтерского учета выявляются расхождения. В ней отражаются:

-

наименование и код бланков строгой отчетности;

-

единица измерения;

-

сведения о фактическом наличии (цена, количество);

-

сведения по данным бухгалтерского учета (количество, сумма);

-

сведения о результатах инвентаризации (по недостаче и излишкам – количество и сумма);

-

подписи председателя и членов комиссии, проводящих инвентаризацию;

-

расписка (оформляется до начала проведения инвентаризации) о том, что к началу проведения инвентаризации все расходные и приходные документы на денежные средства сданы в бухгалтерию и все денежные средства, поступающие под ответственность МОЛ, оприходованы.

Инвентаризационная опись по объектам нефинансовых активов (ф. 0504087). В описи путем сопоставления фактического наличия объекта учета с данными бухгалтерского учета выявляются расхождения. Инвентаризационная опись (ф. 0504087) составляется комиссией учреждения по материально ответственным лицам. В ней указываются:

-

место проведения инвентаризации;

-

расписка (оформляется до начала проведения инвентаризации) о том, что к началу проведения инвентаризации все документы, относящиеся к приходу или расходу ценностей, сданы в бухгалтерию и никаких неоприходованных или списанных в расход ценностей не имеется;

-

наименование и код объекта учета;

-

инвентарный номер;

-

единица измерения;

-

сведения о фактическом наличии объекта учета (цена, количество);

-

сведения по данным бухгалтерского учета (количество, сумма);

-

сведения о результатах инвентаризации (по недостаче и излишкам – количество и сумма);

-

подписи председателя и членов комиссии, проводящих инвентаризацию.

Инвентаризационная опись наличных денежных средств (ф. 0504088). Данная опись формируется комиссией учреждения и отражает:

-

сведения о наличии денежных средств в кассе учреждения фактически и по учетным данным (цифрами и прописью);

-

сведения по недостаче и излишкам, выявленным по результатам инвентаризации;

-

номера последних приходного и расходного кассовых ордеров;

-

подписи председателя и членов комиссии, проводящих инвентаризацию.

Инвентаризационная опись расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами (ф. 0504089). Эта инвентаризационная опись формируется комиссией учреждения и включает:

-

сведения по дебиторской (кредиторской) задолженности;

-

наименование дебитора (кредитора);

-

данные о сумме задолженности учреждения по платежам (переплатам по платежам в бюджеты) (отражаются по видам платежей в разрезе соответствующих бюджетов бюджетной системы РФ, в которые подлежит перечислению задолженность);

-

номер счета бюджетного учета;

-

общую сумму задолженности по данным бюджетного учета (в том числе подтвержденную и не подтвержденную дебиторами (кредиторами), а также сумму задолженности с истекшим сроком исковой давности);

-

подписи председателя и членов комиссии, осуществляющих инвентаризацию.

Как результаты инвентаризации отразить в налоговом учете?

1. Инвентаризация и её нормативное регулирование

2. Когда проводится инвентаризация

4. Порядок проведения инвентаризации в бухгалтерском учете

5. Оформление первичной учетной документации по учету результатов инвентаризации

6. Оформление итогов: документы после инвентаризации

7. Как отражаются в учете результаты инвентаризации

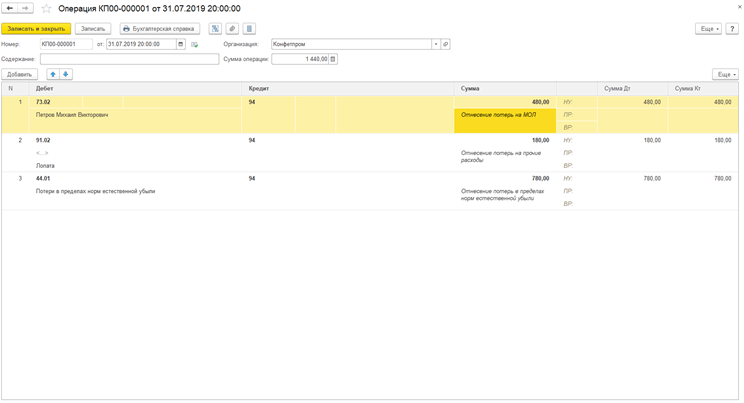

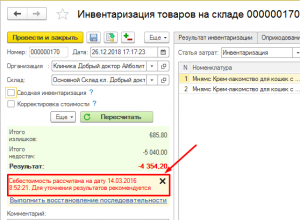

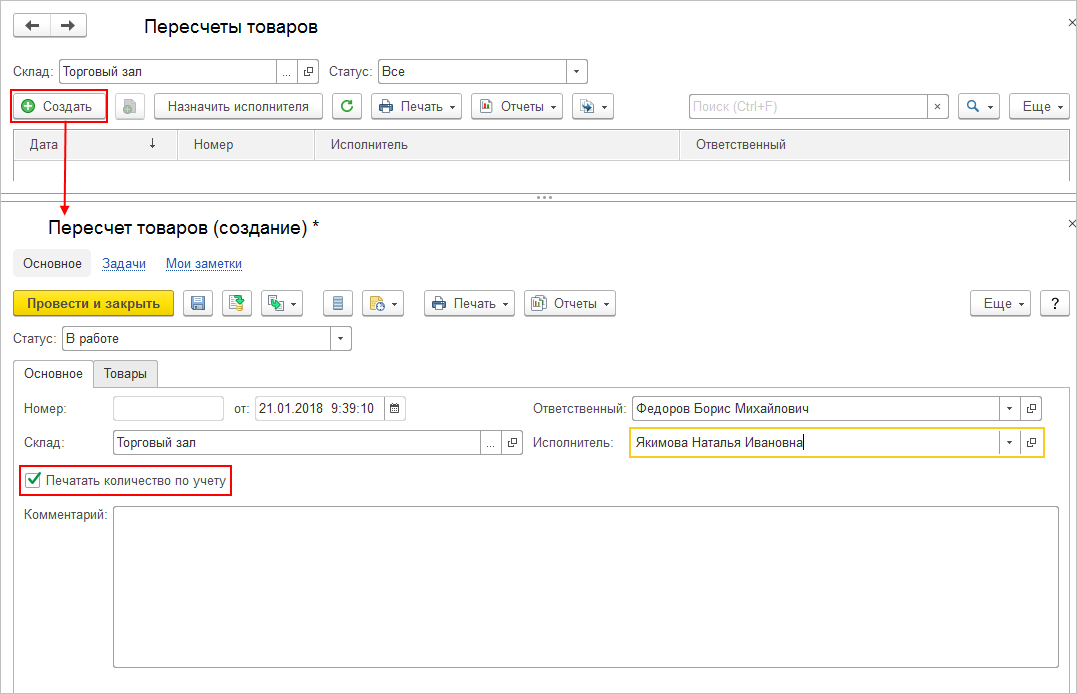

8. Проведение инвентаризации в программе 1С: Бухгалтерия

9. Учет недостачи при инвентаризации

10. НДС по недостаче при инвентаризации

11. Как оприходовать излишки при инвентаризации

12. Инвентаризация имущества на примере

13. Бухгалтерские проводки при инвентаризации — продолжаем пример

Итак, идем по порядку

Если у вас нет времени читать длинную статью, посмотрите короткое видео ниже, из которого вы узнаете все самое важное по теме статьи

(если видео видно нечетко, внизу видео есть шестеренка, нажмите ее и выберите Качество 720р)

Более подробно, чем в видео, разберем тему дальше в статье.

Инвентаризация — это определенная последовательность практических действий по документальному подтверждению наличия, состояния и оценки имущества и обязательств организации с целью обеспечения достоверности данных учета и отчетности.

Законодательно инвентаризация регулируется следующими документами:

- «О бухгалтерском учете» — Федеральный закон № 402-ФЗ от 06.12.2011г. (с изм. и доп.);

- «Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ» – Приказ Минфина № 34н от 29.07.1998г.;

- ПБУ 1/2008 — «Учетная политика организации»;

- «Методические указания по инвентаризации имущества и финансовых обязательств» — Приказ Минфина № 493 от 13.06.1995г.;

- «О порядке утверждения норм естественной убыли при хранении и транспортировке товарно-материальных ценностей» — Постановление Правительства РФ №814 от 12.11.2002г.;

- «Методические рекомендации по разработке норм естественной убыли» — Приказ Минфина № 955 от 31.03.2003г.

Основными причинами расхождений фактического наличия с данными учета являются:

- — неточности при приеме или выбытии имущества;

- — ошибки в первичных документах, неправильное отражение документальных данных в аналитическом и синтетическом учете;

- — прямые злоупотребления материально ответственных лиц.

Факт недостачи имущества, относящегося к числу ОС, может быть выявлен как в процессе проведения плановой инвентаризации, так и вне ее. В последнем случае обязательным становится назначение внеплановой проверки наличия имущества (п. 27 ПБУ по ведению бухучета, утвержденного приказом Минфина России от 29.07.1998 № 34н), которая должна:

- подтвердить факт отсутствия ОС;

- выявить причины этого обстоятельства;

- определить сумму возникшего в связи с этим ущерба;

- установить наличие/отсутствие виновных в утрате лиц.

ОС, как и любое имущество, используемое в процессе основной деятельности, закрепляется за материально ответственными лицами. Однако не всегда такие лица оказываются виноватыми в причинении работодателю ущерба. К числу исключающих вину обстоятельств относятся возникшие в ситуациях (ст. 239 ТК РФ):

- чрезвычайного характера;

- непринятия работодателем мер по обеспечению сохранности имущества.

Корреспонденция счетов бухучета в проводках по недостаче основных средств отражает, с одной стороны, выбытие ОС, а с другой — за счет чьих средств это происходит. ОС — имущество амортизируемое, и на момент выявления его отсутствия может быть самортизировано либо полностью, либо частично. Поэтому прежде всего нужно определиться с величиной его остаточной стоимости — она-то и составит сумму причиненного исчезновением оборудования ущерба.

Формирование остаточной стоимости выбывающего ОС обычно отражается на отдельном субсчете счета 01, где показывается разница между первоначальной стоимостью и начисленной амортизацией. То есть недостача прибора в проводках будет отражена списанием первоначальной стоимости внутри счета 01 (Дт 01/выбытие Кт 01) и отнесением на счет 01 всей суммы амортизации, начисленной по этому ОС (Дт 02 Кт 01/выбытие).

Результат, получившийся после этих проводок по дебету субсчета 01/выбытие, подлежит списанию из учета проводкой Дт 94 Кт 01/выбытие. Применение счета 94 в этом случае обязательно, поскольку именно такая корреспонденция в проводке покажет — при инвентаризации выявлена недостача основных средств или их порча.

Дальнейшие бухгалтерские записи отразят, за чей счет будет учтена сумма возникшей недостачи:

- материально ответственного лица — Дт 73 Кт 94;

- стороннего физлица или юрлица — Дт 76 Кт 94;

- владельца пропавшего ОС — Дт 91 Кт 94.

Если утраченное ОС подвергалось переоценке и на счете 83 числится сумма его дооценки, то эту сумму следует списать проводкой Дт 83 Кт 84.

Налоговый учет излишков

Налог на прибыль

Согласно п. 20 ст. 250 НК РФ доход в виде стоимости излишков материально-производственных запасов и прочего имущества, которые выявлены в результате инвентаризации, признается внереализационным доходом.

Как следует из п. 5 ст. 274 НК РФ, внереализационные доходы, полученные в натуральной форме, учитываются при определении налоговой базы с учетом положений ст. 105.3 НК РФ, то есть по рыночной цене.

Таким образом, в налоговом учете стоимость излишков материально-производственных запасов включается в состав внереализационных доходов на основании п. 20 ст. 250 НК РФ по рыночной стоимости на основании ст. 105.3 НК РФ.

Основные средства

Если в результате инвентаризации выявлено основное средство, то его первоначальная стоимость определяется как сумма, в которую оценено такое имущество в соответствии с п. 20 ст. 250 НК РФ.

Эта же сумма будет отражена в составе внереализационных доходов.

То есть для целей налогообложения прибыли выявленные по результатам инвентаризации основные средства в налоговом учете учитываются по рыночной стоимости и относятся к амортизируемому имуществу (Письмо Минфина России от 06.06.2008 N 03-03-06/4/42).

При этом амортизационная премия по такому основному средству не учитывается в расходах в связи с тем, что отсутствуют капитальные вложения на его создание или приобретение (Письмо Минфина России от 29.12.2009 N 03-03-06/1/829).

Материальные расходы

Исходя из абз. 2 п. 2 ст. 254 НК РФ стоимость МПЗ, прочего имущества в виде излишков, выявленных в ходе инвентаризации, определяется как сумма дохода, учтенного налогоплательщиком в порядке, предусмотренном п. 20 ст. 250 НК РФ.

Таким образом, при реализации или при использовании в производстве этих МПЗ в составе материальных расходов отражается их стоимость.

Налог на добавленную стоимость (НДС)

По факту выявления излишков объект налогообложения, предусмотренный ст. 146 НК РФ, не возникает. Также не начисляется НДС при передаче излишков, выявленных при инвентаризации, в производство (Письмо Минфина России от 01.09.2005 N 03-04-11/218).

В случае дальнейшей реализации выявленных при инвентаризации излишков НДС начисляется в общем порядке.

Налог на имущество

Согласно п. 1 ст. 374 НК РФ обложению налогом на имущество организаций подлежит движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета (если иное не предусмотрено ст. ст. 378, 378.1 и 378.2 НК РФ).

Исходя из п. 28 Положения по ведению бухучета выявленные при инвентаризации излишки имущества приходуются по рыночной стоимости на дату проведения инвентаризации.

Если обязательная инвентаризация проводилась в конце года перед составлением годовой бухгалтерской отчетности, логично было бы предположить, что объекты ОС, обнаруженные в ходе инвентаризации, должны включаться в базу по налогу на имущество после постановки на учет.

Однако есть Письмо Минфина России от 06.06.2008 N 03-03-06/4/42, где сказано, что выявленные в ходе инвентаризации имущества активы, отвечающие критериям основных средств, установленным п. 4 ПБУ 6/01 «Учет основных средств», и отраженные в сличительной ведомости по состоянию, к примеру, на 1 декабря текущего года, подлежат налогообложению с 1 января этого года.

Этапы проведения инвентаризации

Для составления достоверной бухгалтерской отчетности компании обязаны осуществлять опись своего имущества. Осуществляется она в несколько этапов. О том, какие существуют этапы проведения инвентаризации, Вы можете узнать из следующей статьи.

В соответствие с законодательством, инвентаризация обязательно должны проводиться в следующих случаях:

- перед началом формирования ежегодного бухгалтерского отчета;

- если было обнаружено злоупотребление, порча или хищение имущества;

- при смене лиц, несущих материальную ответственность;

- если имущество было продано, выкуплено или сдано в аренду;

- при чрезвычайных ситуациях, которые были вызваны экстремальными условиями;

- если организация была ликвидирована или реорганизована.

Основные этапы

Можно выделить следующие основные этапы инвентаризации:

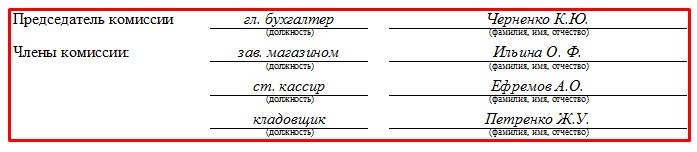

На данном этапе, в соответствие с приказом управляющего компании, формируется комиссия для проведения проверки. Если предстоит большой объем работ, формируются рабочие комиссии. В составе комиссий должно быть как минимум три человека. Состав утверждает управляющий организации. Руководство имеет полное право на приглашение независимого эксперта.

В случае, когда проверку проводят по требованию правоохранительных органов, представитель органов имеет право присутствовать на проверке. Однако он не имеет права входить в состав комиссии.

На этапе подготовки к проведению инвентаризации комиссия получает все последние документы по приходу и расходу, или же отчетность по движению денег и материальных активов. Сотрудник, несущий материальную ответственность, пишет расписку о том, что все бумаги на материальные ценности, а также бумаги по приходу и расходу были сданы в отдел бухгалтерии.

Также на данном этапе должны провериться приборы для измерения веса.

- Проверка фактического наличия активов.

При проведении плановой проверки комиссия проверяет и записывает остатки имущества в «черновик», который должен быть зарегистрирован в организации, а также пронумерован и прошнурован. Их должно быть по два на каждого сотрудника, несущего мат. ответственность.

Комиссия делает записи в «черновике» в соответствие с результатами взвешивания, подсчета и обмера слева направо по кругу (для имущества, не имеющего пропусков).

Упаковки нельзя считать по числу мест, нужно обязательно проверять их содержимое. Такие материалы, как щебень и песок, разрешается не перевзвешивать, а считать с привлечением специалиста.

Товары, которые были испорчены, включать в опись нет необходимости. Формируется отдельный акт, в котором прописывается название товара, его количество, причины порчи, а также фамилии виновных.

Все участники комиссии, а также материально-ответственные лица должны проставить в «черновике» свои подписи. После проставления подписей делать исправления нельзя.

- Заключительный этап – выявление итогов описи.

На основе записей в «черновике» оформляется инвентаризационная опись по типовой форме. В ней прописывается:

- дата, когда проводилась инвентаризация;

- место, где проводилась проверка;

- лицо, которое несет материальную ответственность;

- сами результаты инвентаризации.

Этапы инвентаризации во взаимосвязи с функциями бухгалтерии

Существует еще одна, более подробная классификация этапов проведения инвентаризации. В соответствие с ней, выделяют:

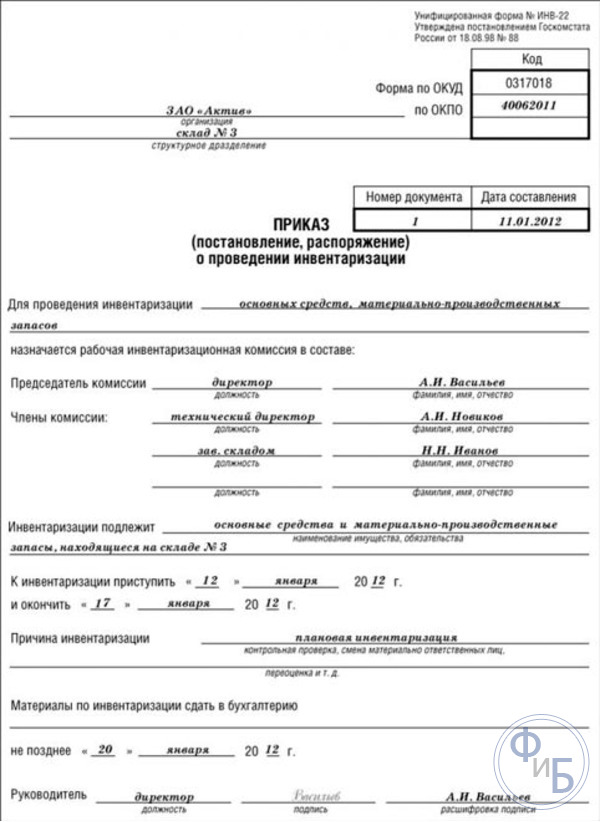

- Подготовительный этап. Директор компании издает приказ о проведении инвентаризации; работники и комиссия ознакамливаются с внутренними инструкциями; лица, несущие материальную ответственность, проставляют свои подписи. Функции бухгалтерии на этапе подготовки к инвентаризации заключаются в следующем: разработка необходимой документации, определение остатков имущества.

- Натуральная и документальная проверки. Составляются инвентаризационные описи и акты инвентаризации. Бухгалтерия участвует в проверках, которые проводят комиссии.

- Таксировочный этап. Предполагает те же действия, что и предыдущий этап. Бухгалтерская служба предоставляет комиссии сведения о существующих оценках имущества.

- Сравнительно-аналитический этап. Составление сличительных ведомостей и актов инвентаризации. Бухгалтерия проверяет всю информацию, которая содержится в описях и актах, а также устанавливает причины отклонений предыдущих оценок от текущих.

- Заключительный этап. Составляется ведомость учета итогов инвентаризации. Бухгалтерия вносит записи в учетные регистры.

В какие сроки проводится годовая инвентаризация на предприятии

Строго до даты баланса и в соответствии с пунктом 4 ПБУ 1/2008, согласно Приказу Минфина РФ № 106н от 06 октября 2008 года.

Начало работ зависит от вида имущества:

1. Если это доходы, расходы, задолженности, обязательства (не считая нереализованных обеспечений, обязательных страховых отчислений, бюджетных расчетов), текущие биологические объекты, запасы, необоротные средства (в последних двух случаях исключение составляют предметы, временно находящиеся за пределами владения компании) – стартовать нужно за 3 месяца до дня подведения итогов.

2. Если это деньги, отчисления под целевое финансирование, инвестиции, незавершенные капитальные вложения, полуфабрикаты или неоконченная продукция – то за 60 календарных суток до подбития баланса.

3. Если это активы, отправляемые куда-либо на длительные сроки (допустим, уходящие в рейсы корабли и автомобили) или материальные ценности, которые совершенно точно будут за пределами фирмы – то вплоть до временного выбытия.

Да, причина инвентаризации – годовая отчетность, но все-таки есть три исключения:

- допустимо не подвергать осмотру то имущество, которое уже было проверено в период с октября по декабрь еще не истекшего года;

- периодичность выполнения всех работ актуализации имеющихся данных составляет 1 раз в 36 месяцев для основных средств и 1 раз в 5 лет – для библиотечных фондов;

- те компании и организации, которые ведут свою деятельность на Крайнем Севере, вправе осуществлять инспекцию хранящихся на балансе материалов, товаров и сырья в те периоды, когда их наличие подходит к концу (при наименьшем остатке).

Обратите внимание, по желанию собственника можно заниматься этим вопросом чаще, но никак не реже положенных норм

Этапы проведения ежегодной инвентаризации

В общем случае процедуру можно разделить на 4 шага – они просты, логичны и понятны, поэтому рассмотрим их вкратце.

Подготовительный

На этой стадии назначают членов комиссии, которые принимают предварительные меры – пломбируют складские помещения и так далее. Более полный список действий мы представим отдельно, ниже.

Проверочный

Здесь происходят непосредственные работы: подсчет количества запасов, установление состояния активов, измерение габаритов товаров или оборудования (если это необходимо) и составление ведомостей. Последние особенно важны, заполняются они раздельно и в двух экземплярах – уполномоченным ревизором и материально ответственным лицом.

Сравнительно-аналитический

На этой стадии составленные ранее описи сличаются, между собой и/или с уже имеющимися документами. Это делается для выявления несоответствий, ошибок или даже случаев обмана. То, чем именно вызвано несовпадение данных, как раз и выясняется в ходе рассмотрения каждого проблемного случая.

Заключительный

Заполняется протокол, в котором указываются все спорные моменты и меры по их урегулированию – необходимость в проведении повторной проверки, показания материально ответственных лиц, заявления в правоохранительные органы по факту кражи или хищения. Если никаких сложностей нет, данный документ тоже подготавливается. И в обоих случаях он идет на рассмотрение руководителю предприятия. Как только глава компании поставит свою подпись, деловая бумага приобретает распорядительную силу, и статистическая информация из нее переносится в финансовую отчетность.

Подготовительные мероприятия

Прежде чем проводить непосредственно инвентаризацию по итогам года, нужно:

- издать приказ о проверке – это делает начальник фирмы;

- установить сроки выполнения всех работ в зависимости от объемов и видов осматриваемого имущества;

- сформировать комиссию, распределив роли и обязанности между ее членами, проинструктировать их;

- запастись бланками для заполнения описей и протоколов;

- вывести остатки активов за предыдущий отчетный период.

Кое-что нужно сделать и самим ревизорам, например, ограничить общий доступ к хранилищам – опломбировать их – и собрать расписки с ответственных лиц. Такая подготовка займет буквально пару дней (а при грамотном планировании даже меньше), зато существенно упростит дальнейшие этапы процедуры.

Что подлежит инвентаризации перед годовой отчетностью

Согласно первому пункту 11 статьи все того же ФЗ № 402, это объекты четырех категорий. Каждую из них рассмотрим прямо сейчас.

Материальные активы

Обширная группа, в которую входят:

- офисные и промышленные здания, подсобные помещения, земельные участки и остальная недвижимость;

- производственное оборудование, используемая спецтехника, автомобильные и иные транспортные средства;

- уже выпущенная продукция и сырье для ее производства, а также имеющиеся в наличии товары под реализацию;

- любые другие запасы, не подпадающие ни под один случай из вышеперечисленных.

Внимание, учету подлежит как собственное имущество, так находящееся на ответственном хранении или взятое во временное пользование, то есть те же арендованные фирмой легковые машины также входят в данную подкатегорию

Финансы компании

Годовая инвентаризация – это обязательная проверка денег, причем как наличных в кассе, так и средств, лежащих на счетах организации. И не только их, а вообще всех активов схожей природы: акций, инвестиций, депозитов.

Отдельного внимания заслуживают дебиторские задолженности. Необходимо удостовериться, что они подтверждены соответствующими деловыми бумагами, например, заключенными и действующими контрактами или составленными по всем правилам расписками.

Собственные долги фирмы

С особенной тщательностью нужно взглянуть на свои текущие кредиторские обязательства: на займы, финансовые средства в резерве, еще не произведенные выплаты контрагентам, партнерам, поставщикам. Также следует сверить последние банковские платежи, чтобы убедиться в объеме остатка и актуальности начисляемых процентов.

Нематериальные активы

Действительно, грамотная ежегодная инвентаризация имущества должна учитывать все то, на что компания тратила деньги (и продолжает владеть этим на текущий момент). В том числе и:

- зарегистрированные товарные знаки, бренды, фирменные названия;

- лицензионные копии программных продуктов, допустим, все установленные версии «1С: Бухгалтерия».

Обратите внимание, имущество и обязательства всех четырех из вышеописанных групп подлежат проверке вне зависимости от фактического места их нахождения. Даже если какие-то объекты (допустим, транспортные средства или промышленные станки) будут перевезены в филиал, расположенный в другом городе, их все равно потребуется отразить в результатах, так как они состоят на балансе организации

Списание излишков и недостач, выявленных в результате инвентаризации Недостачи

В Плане счетов бюджетного учете для учета расчетов по суммам выявленных недостач и хищений денежных средств и ценностей, суммы потерь от порчи материальных ценностей и т.п., предусмотрен счет 20900 000 «Расчеты по недостачам».

Напомним, что размер ущерба, причиненного недостачами и хищениями, определяют, исходя из рыночной стоимости материальных ценностей на день обнаружения ущерба. Следует помнить, что для целей бюджетного учета рыночная стоимость — это сумма денежных средств, которая может быть получена в результате продажи указанных активов.

Оформленные учреждением в установленном порядке материалы на суммы недостач и хищений, отнесенные на виновных лиц, необходимо представить для предъявления гражданского иска либо возбуждения уголовного дела в судебные органы. При получении решения суда суммы недостач и хищений следует уточнить в соответствии с исполнительным листом.

Расчеты по недостачам учитывают в соответствии с КОСГУ на следующих аналитических счетах:

- 20901 000 «Расчеты по недостачам основных средств»;

- 20902 000 «Расчеты по недостачам нематериальных активов»;

- 20903 000 «Расчеты по недостачам непроизведенных активов»;

- 20904 000 «Расчеты по недостачам материальных запасов»;

- 20905 000 «Расчеты по недостачам финансовых активов».

Аналитический учет по счету ведется в Карточке учета средств и расчетов (ф. 0504051) по каждому виновному лицу с указанием фамилии, имени и отчества, должности, даты возникновения задолженности и суммы недостачи. Рассмотрим на примере отражение в учете суммы выявленных недостач, хищений и потерь.

Пример 3. В результате инвентаризации в хозяйственном отделе бюджетного учреждения выявлена недостача оборудования, приобретенного за счет бюджетных средств. Рыночная стоимость оборудования установлена в сумме 2000 руб.

В бюджетном учете будут сделаны следующие записи:

— начислена недостача у материально-ответственного лица — 2000 руб.

|

Дебет |

1 20901 560 |

«Увеличение дебиторской задолженности по недостачам основных средств» |

|

Кредит |

1 40101 172 |

«Доходы от реализации активов» |

— внесены денежные средства материально-ответственным лицом, признавшим свою вину, — 2000 руб.

|

Дебет |

1 20104 510 |

«Поступления в кассу» |

|

Кредит |

1 20901 660 |

«Погашение дебиторской задолженности по недостачам основных средств» |

В случае если виновное лицо не было установлено, и из органов внутренних дел поступила справка о закрытии дела в связи с неустановлением виновных лиц, а также если судом отказано во взыскании ущерба с виновных лиц, то убыток, причиненный учреждению, нужно списать с баланса. Списание ущерба за счет средств учреждения отражается в учете следующей проводкой:

|

Дебет |

40101 172 |

«Доходы от реализации активов» |

|

Кредит |

20901 660 |

«Погашение дебиторской задолженности по недостачам основных средств» |

Такой же записью производится уточнение сумм недостач и хищений по решению суда.

Поиск виновного

При обнаружении недостачи руководство компании должно принять решение о том, за чей счет будет списан ущерб. Вариантов немного: если в недостаче товара виновен сотрудник компании, то убыток предприятия будет покрыт из зарплаты работника. Но учтите, что инспекторы тщательно проверяют эти операции. Вопросы могут возникнуть не только к налогообложению и учету удержаний, но и к правомерности наказания сотрудника.

Если директор все-таки решит покрыть недостачу за счет работника, необходимо учесть, что есть несколько видов материальной ответственности: полная, ограниченная или коллективная. Полное возмещение ущерба возможно в нескольких случаях:

- когда в законодательстве есть прямое указание на компенсацию при недостаче ценностей, доверенных работнику на основании договора или разового документа;

- когда ущерб был причинен в алкогольном, наркотическом или токсическом опьянении;

- когда ущерб был нанесен из-за преступных действий, зафиксированных приговором суда или в результате административного правонарушения;

- в случае разглашения тайных сведений или неисполнения работником своих должностных обязанностей;

- когда полная материальная ответственность устанавливается трудовым договором, который заключен с руководителем компании, его замом и главбухом.

Если с виновными сотрудниками был заключен коллективный договор, то товар вверяется всему персоналу. На этом основании недостача может быть удержана с группы лиц.