Порядок учета продажи нематериальных активов

Содержание:

- Нематериальные активы: что к ним относится?

- Виды

- Определение срока полезного использования нематериальных активов

- Почему выбывают НМА из организации?

- Доработка и усовершенствование объектов НМА

- Примеры хозяйственных операций и проводок по 05 счету

- Бухгалтерский учет и проводки

- Что относится к нематериальным активам

- Выбытие объекта НМА с бухгалтерского учета

- Учет нематериальных активов при их выбытии из организации в 2021 году

- Первоначальная оценка НМА

Нематериальные активы: что к ним относится?

В общем виде, можно поделить все встречающиеся финансовые активы, которые относятся к нематериальным активам на четыре подгруппы:

- Связанные со стоимостью самой фирмы активы, это – бренд компании, зарегистрированная торговая марка и т.д. Упрощенно стоимостью компании можно считать сумму, получаемую за вычетом стоимости ее физических активов – техники, арендованных площадей, средств производства.

- Закрепленные за компанией объекты с правом природопользования. Речь прежде всего идет о ресурсах, которые могут быть добыты из земли, которой владеет фирма. Это углеводородные энергоносители, “круглый” лес, грунт, металлы и минералы.

- Интеллектуальная собственность, такая как патенты на изобретения, авторские права, уникальные разработки на базе собственных исследований (ноу-хау) и прочее.

Немаловажным является тот факт, что часто изобретению, которое планируется продавать, присваивают имя самой компании, либо географического объекта связанного с ней. Это предопределяет восприятие продукта как части самого предприятия со стороны клиентской базы.

К объектам, подпадающим под действие этого права относят лицензии на производство и реализацию продуктов, программный софт, франшизы, контракты и прочее.

- Отложенные расходы – это затраты, потраченные на вышеупомянутые разработки, регистрацию патентов и авторских прав. На данном этапе эти траты проходят как убытки, однако ожидается получение долгосрочной прибыли.

Во избежание путаницы, необходимо обозначить часть активов, которые часто относят к нематериальным активам, однако таковыми НЕ являются:

- репутация компании, сформировавшаяся в результате деятельности;

- коллектив фирмы, а также затраты выделенные на его обучение;

- клиенты фирмы, постоянные покупатели и т.д.

- рекламные затраты, названия корпоративных газет, журналов.

Таблица: Оценка доходности нематериальных активов.

Виды

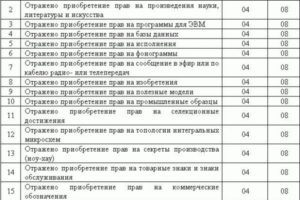

К нематериальным активам могут быть отнесены следующие объекты:

Организационные расходы (расходы, связанные с образованием юридического лица, признанные в соответствии с учредительными документами частью вклада участников (учредителей) в уставный (складочный) капитал организации) по новому ПБУ 14/07 не относятся к НМА.

В состав нематериальных активов не включают интеллектуальные и деловые качества персонала организации, их квалификацию и способность к труду, поскольку они неотделимы от своих носителей и не могут быть использованы без них.

Это интересно: Paypal аккаунт на Алиэкспресс — что это такое

Определение срока полезного использования нематериальных активов

В пункте 56 Положения по

ведению бухгалтерского учёта и бухгалтерской отчётности говорится, что

амортизация по нематериальным активам начисляется в течение установленного

срока их полезного использования, без указания на то, кем этот срок

устанавливается. В пункте 17 ПБУ 14/2000 четко сказано, что срок полезного

использования нематериальных активов определяется организацией при принятии

объекта к бухгалтерскому учёту.

Новым в ПБУ 14/2000

является указание четырёх способов определения срока полезного использования.

При первом способе

исходят из срока действия патента, свидетельства и других ограничений сроков

использования объектов интеллектуальной собственности согласно

законодательству. Например, согласно Патентному закону установлены следующие

сроки действия: патента на изобретения — 20 лет, свидетельства на полезную

модель — 5 лет, патента на промышленный образец — 10 лет и т. д.

При втором способе для

отдельных групп нематериальных активов срок полезного использования

определяется исходя из количества продукции или иного натурального показателя

объема работ, ожидаемого к получению в результате использования этого объекта.

При третьем способе срок

полезного использования определяется исходя из ожидаемого срока использования

нематериального объекта, в течение которого организация может получать

экономические выгоды (доход).

И, наконец, по

нематериальным активам, по которым невозможно определить срок полезного

использования, он устанавливается в 20 лет. Однако по нашему мнению, нельзя

понимать этот срок буквально. Если первоначальная стоимость какого-либо вида

нематериальных активов (например, организационных расходов) не является

существенной величиной, то исходя из требования приоритета содержания перед

формой, озвученного в пункте 7 ПБУ 1/98 «Учётная политика

организации», можно самортизировать его и за более короткий срок.

В любом случае срок

полезного использования нематериальных активов не может превышать срок

деятельности организации.

Почему выбывают НМА из организации?

Если у объекта нематериальных активов завершился регламентированный период эксплуатации, а он не выбывает и по-прежнему приносит фактическую пользу (экономическую выгоду) организации-правообладателю, необходимость в его списании отсутствует.

Иными словами, наличие на хозяйственном балансе предприятия НМА с остаточной стоимостью, равной нулю, считается нормальной ситуацией.

Иными словами, наличие на хозяйственном балансе предприятия НМА с остаточной стоимостью, равной нулю, считается нормальной ситуацией.

Аналогичный принцип, как известно, действует и для основных средств, также относящихся к внеоборотным активам компании.

Таким образом, нулевая остаточная стоимость у нематериальных активов не является обязательным основанием для безусловного списания таких активов в бухучете.

Способы

Надо отметить, что перечень возможных способов выбытия нематериальных активов с хозяйственного учета является открытым.

Стандарт ПБУ-14/2007 предполагает следующие допустимые варианты:

- Инвентаризация (проверка, ревизия) обнаружила недостачу НМА, что обуславливает необходимость надлежащего списания недостающих объектов.

- Соответствующий актив вносится в качестве вклада по соглашению о совместной деятельности.

- Актив передается сторонним субъектам по соглашению о дарении (дарственной).

- Актив передается сторонним субъектам по договору обмена (соглашение о мене).

- Актив передается как вклад в уставный капитал иной компании.

- Объект перестал эксплуатироваться по причине морального износа.

- Исключительное право переходит к иным субъектам без оформления какого-либо соглашения (к примеру, наложение взыскания на нематериальный имущественный объект, стандартное правопреемство собственности).

- В отношении средства индивидуализации или продукта интеллектуальной деятельности производится отчуждение исключительного права по соответствующему соглашению, что обуславливает передачу такого права стороннему субъекту.

- Для средства индивидуализации или иного продукта интеллектуальной деятельности завершился период действия соответствующего права, законно предоставленного предприятию.

- Иные легальные основания.

Документальное оформление

Если нематериальный актив списывается, данный факт не просто отражается в бухучете предприятия.

Если нематериальный актив списывается, данный факт не просто отражается в бухучете предприятия.

Он обязательно оформляется соответствующими документами.

Прежде всего, издается распорядительный акт руководства организации – приказ.

Помимо этого, составляется специальная бумага, официально удостоверяющая факт списания данного актива.

Речь идет о так называемом акте на списание, в котором четко указывается, почему НМА выбывает с предприятия.

Отметка списания вносится специалистами бухгалтерского подразделения.

Продажа нематериальных активов оформляется на предприятии следующими документами:

- карточка учета для конкретного объекта НМА, в которой обозначается причина его выбытия;

- акт, документирующий факт выбытия нематериального актива;

- счет-фактура реализованного актива;

- соглашение об отчуждении актива.

Если НМА передается предприятием-правообладателем в уставный фонд иной организации, данная процедура документируется следующими бумагами:

- карточка учета;

- акт выбытия;

- решение сообщества учредителей;

- соглашение со стоимостной оценкой нематериального актива.

Если НМА передается стороннему субъекту безвозмездно, предприятием составляются и заполняются следующие бумаги:

- вносится соответствующая отметка в учетную карточку;

- счет-фактура бесплатного актива;

- акт выбытия;

- соглашение о дарении;

- документальное подтверждение принятия.

Как оформляется акт приема-передачи?

В обоих случаях происходит выбытие актива.

Данный факт зачастую подтверждается заполнением акта приема-передачи, в котором должны присутствовать следующие обязательные реквизиты:

Данный факт зачастую подтверждается заполнением акта приема-передачи, в котором должны присутствовать следующие обязательные реквизиты:

- наименование организации;

- дата составления;

- кто передал (предприятие, подразделение);

- кто получил (предприятие, подразделение);

- проводка бухучета (дебет/кредит);

- первичная стоимость объекта;

- регламентированный период эксплуатации НМА;

- амортизационная норма для нематериального актива;

- наименование и краткое описание НМА;

- ссылка на правоустанавливающую бумагу;

- подписи, согласования.

Доработка и усовершенствование объектов НМА

Для нематериальных активов, в отличие от основных средств, понятие «модернизация» отсутствует. Как в этом случае учитывать расходы, например, на обновление (переработку) программного обеспечения, являющегося нематериальным активом?

В бухгалтерском учете согласно п. 16 ПБУ 14/2007 изменение фактической (первоначальной) стоимости НМА, по которой он принят к бухгалтерскому учету, допускается только в случаях переоценки и обесценения. Таким образом, расходы, связанные с модернизацией (модификацией, доработкой, усовершенствованием) нематериального актива, не увеличивают его первоначальную стоимость. Такие расходы нужно учитывать в составе расходов по обычным видам деятельности (п.п. 5, 7, 19 ПБУ 10/99. Согласно позиции Минфина России, затраты, относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе как расходы будущих периодов и подлежат списанию путем их обоснованного распределения между отчетными периодами в порядке, установленном организацией, в течение периода, к которому они относятся (письмо от 12.01.2012 № 07-02-06/5).

В налоговом учете также не предусматривается увеличение первоначальной стоимости нематериальных активов в связи с улучшением (изменением) их качеств (не предусматривается и переоценка (уценка) стоимости НМА до рыночной стоимости). Затраты на усовершенствование НМА можно учесть как прочие расходы, связанные с производством и реализацией в соответствии с пп. 26 или пп.49 пункта 1 статьи 264 НК РФ. В некоторых рекомендациях Минфин России высказывает точку зрения, что указанные расходы налогоплательщику следует распределять в соответствии с принципом равномерности признания доходов и расходов, при этом, организация вправе самостоятельно определить период, в течение которого будет признавать такие расходы (письмо от 06.11.2012 № 03-03-06/1/572).

Пример 3

|

В связи с производственной необходимостью ООО «Андромеда» заключило договор со сторонней организацией на модификацию программного обеспечения «Туманность Андромеды», учитываемого организацией в составе НМА. В сентябре 2015 года работы по модификации были приняты. Стоимость работ составила 88 092,90 руб. (в т.ч. НДС — 18 %). Учетной политикой организации определено, что расходы на модификацию для целей бухгалтерского и налогового учета будут признаваться равномерно в течение срока полезного использования программного продукта. |

Для равномерного распределения расходов по доработке НМА в соответствии с позицией Минфина в программе доступен механизм расходов будущих периодов для целей бухгалтерского и налогового учета.

Поступление работ по модификации регистрируется документом Поступление (акт, накладная) с видом операции Услуги (рис. 7).

Рис. 7. Учет расходов по модификации НМА

При заполнении поля Счета учета следует перейти по гиперссылке в одноименную форму и указать (для целей бухгалтерского и налогового учетов):

- счет затрат (97.21 «Прочие расходы будущих периодов»);

- наименование расхода будущих периодов — Модификация ПО «Туманность Андромеды» (выбирается из справочника Расходы будущих периодов);

- подразделение затрат;

- счет учета НДС.

В форме элемента справочника Расходы будущих периодов, кроме наименования, необходимо заполнить следующие реквизиты (рис. 8):

- вид расхода для целей налогообложения;

- вид актива в балансе;

- сумму РБП (справочно);

- порядок признания расходов;

- даты начала и окончания списания;

- счет затрат и аналитику списания затрат.

Рис. 8. Заполнение элемента справочника «Расходы будущих периодов»

Что касается входного НДС, то его можно принять к вычету единовременно в полной сумме в момент принятия к учету затрат по модификации НМА, поскольку НК РФ не содержит указаний на необходимость принятия НДС к вычету равными долями.

В результате проведения документа сформируются следующие бухгалтерские проводки (в том числе записи в ресурсах Сумма НУ Дт и Сумма НУ Кт):

- Дебет 97.21 Кредит 60.01

- — на стоимость работ по модификации программного обеспечения без НДС;

- Дебет 19.04 Кредит 60.01

- — на сумму НДС по приобретенным работам.

Начиная с октября 2015 года после выполнения регламентной операции Списание расходов будущих периодов стоимость работ по модификации НМА будет ежемесячно включаться в состав расходов равными долями.

ИС 1С:ИТС

Подробнее об отражении в учете операций с нематериальными активами см. в «Справочнике хозяйственных операций» в разделе «Бухгалтерский и налоговый учет» на .

Примеры хозяйственных операций и проводок по 05 счету

Допустим, организация для маркировки своей продукции «А» изготовила и зарегистрировала товарный знак. Период экспертизы и государственной регистрации товарного знака составил 13 месяцев. НМА принят к учету в марте 2014г. в сумме 36 000 руб. В январе 2017г. организация сняла с производства продукцию «А», так как она перестала пользоваться спросом на рынке и стала убыточной.

Согласно учетной политике организации, способ начисления амортизации линейный и амортизация учитывается на счете 05.

Пояснения для определения срока полезного использования и расчет амортизации

По действующему законодательству (ст.1491 ГК РФ) срок действия товарного знака составляет 10 лет с даты подачи в Федеральный институт промышленной собственности заявки на регистрацию.

Это длительный процесс, включающий несколько этапов:

- Формальная экспертиза проводится 1-2 месяца, где выясняется соответствие поданной заявки требованиям Роспатента;

- Основная экспертиза срок от года до полутора лет, где эксперты делают всесторонний анализ товарного знака и последний этап это выдача свидетельства, подтверждающего регистрацию.

Расчет срока полезного использования товарного знака и ежемесячной амортизации:

- Повторимся, период экспертизы и государственной регистрации товарного знака составил 13 месяцев. Следовательно, срок полезного использования товарного знака составит 107 месяцев (120мес.-13мес.);

- Ежемесячная сумма амортизации 336,45 руб. (36000 руб./107 мес.).

В бухгалтерском учете отражены следующие проводки по счету 05 при амортизации НМА:

| Дт | Кт | Сумма, руб. | Описание проводки | Документ |

| 04 | 08 | 36 000,00 | Оприходован товарный знак | Карточка учета НМА, свидетельство о регистрации товарного знака |

| Ежемесячное начисление амортизации по товарному знаку | ||||

| 26 | 05 | 336,45 | Начислена амортизация за апрель | Бухгалтерская справка-расчет |

| 26 | 05 | 2 691,60 | Начислена амортизация с мая по декабрь 2014 года | Бухгалтерская справка-расчет: 336,45*8 мес.=2691,60 руб. |

| 26 | 05 | 4 037,40 | Начислена амортизация за 2015 год | Бухгалтерская справка-расчет:336,45*12мес=4037,40 руб. |

| 26 | 05 | 4 037,40 | Начислена амортизация за 2021 год | Бухгалтерская справка-расчет:300*12мес=4037,40 руб |

| 26 | 05 | 336,45 | Начислена амортизация за январь 2017 | Бухгалтерская справка-расчет:336,45 *1 мес=336,45 руб. |

| 05 | 04 | 11 439,30 | Списана начисленная амортизация по товарному знаку | Бухгалтерская справка-расчет: (336,45+2691,60+4037,40+4037,40+336,45)=11439,30 руб. |

| 91 | 04 | 24 560,70 | Выбытие (списание) НМА | Бухгалтерская справка-расчет:36000-11439,30=24560,70 руб. |

Пример №2. Пересмотр срока полезного использования НМА с неопределенного на определенный

Допустим, в 2011 организация изготовила видеоролик для рекламы своей продукции. Стоимость рекламного видеоролика 140 000 руб. Исключительные права на рекламный ролик принадлежат организации. Организация решила, что рекламный видеоролик будет использоваться в средствах массовой информации на весь период выпуска продукции. А данная продукция будет выпускаться, пока на рынке есть спрос на неё. Когда закончится спрос на продукцию, организация не может установить. Поэтому, ею было принято решение признать рекламный видеоролик в целях амортизации с неопределенным сроком использования.

По истечении двух лет, продажи данной продукции сократились на 20%. Причина: появление более модернизированной продукции у конкурента. Проведя анализ, организация пришла к выводу, что её продукция будет вытеснена конкурентом с рынка в течение 4-х лет.

В январе 2013 года организация приняла решение о начисление амортизации по рекламному видеоролику:

- Учетной политикой предусмотрен линейный способ начисления амортизации;

- Срок использования НМА 48 месяцев (4*12 месяцев);

- Расчет ежемесячной амортизации: 140 000 /48=2 916,66 руб.

Сформированы следующие проводки по счету 05 по амортизации НМА:

| Дт | Кт | Сумма | Содержание хозяйственной операции | Документ |

| Ежемесячно, начиная с ЯНВАРЯ, в течение срока полезного использования | ||||

| 26 | 05 | 2916,66 | Начислена амортизация по рекламному ролику | Бухгалтерская справка-расчет |

Бухгалтерский учет и проводки

Как уже говорилось ранее, выбытие нематериального актива с предприятия обуславливается разными причинами.

Следовательно, основание для выбытия НМА предопределяет специфику учета соответствующей процедуры. Учет выбытия осуществляется по 91-счету, а точнее – по субсчету 91/4.

На дебете 91/4 фиксируются остаточная стоимость выбывающего объекта, затраты выбытия, а также НДС-суммы. По кредиту 91/4 отражаются реализационная выручка, а также иные доходы, обусловленные выбытием объекта.

Сальдо 91/4 может быть кредитовое (полученный доход, заработанная прибыль) или дебетовое (понесенные затраты, зафиксированный убыток).

Непригодность

Если НМА списываются (выбывают) с предприятия по причине дальнейшей непригодности, составляются следующие корреспонденции:

|

Операция |

Дебет |

Кредит |

|

Амортизация накопленная выводится |

05 |

04 |

|

Стоимость остаточная выявляется |

91/4 |

04 |

|

Фиксация убытка |

91/9 |

91/4 |

|

99 |

91/9 |

Реализация

Списание НМА при его реализации (продаже) сопровождается оформлением следующих проводок:

|

Операция |

Дебет |

Кредит |

|

Амортизация накопленная устанавливается |

05-счет |

04-счет |

|

Стоимость остаточная выявляется |

91/4-счет |

04-счет |

|

Сбытовые затраты учитываются |

91/4-счет |

44,70 |

|

НДС-сумма по реализации отражается |

91/4 |

68 |

|

Реализационная выручка (начисленная/поступившая) отражается |

62,76,51 |

91/4-счет |

|

Фиксация прибыли (если есть) |

91/4-счет |

91/9-счет |

|

91/9-счет |

99-счет |

|

|

Фиксация убытка (если есть) |

91/9-счет |

91/4-счет |

|

99-счет |

91/9-счет |

Передача вкладом или долей

Если НМА передается вкладом (частью) в уставный фонд или долей по соглашению совместной деятельности, составляются такие корреспонденции:

|

Операция |

Дебет |

Кредит |

|

Амортизация накопленная устанавливается |

05 |

04 |

|

Стоимость остаточная устанавливается |

91/4 |

04 |

|

Затраты на передаточные процедуры учитываются |

91/4 |

76,23,прочие |

|

Договорная стоимость вклада отражается |

58 |

91/4 |

|

Доходы списываются |

91/4 |

91/9 |

|

Прибыль фиксируется |

91/9 |

99 |

|

Затраты переносятся |

91/9 |

91/4 |

|

Убыток фиксируется |

99 |

91/9 |

Что относится к нематериальным активам

Нематериальные активы представляют собой особую категорию внеоборотных активов организации, которые при отсутствии материально-вещественной формы способны приносить организации вполне материальные доходы. К нематериальным активам, в частности, относят:

- исключительное право на изобретение, промышленный образец, полезную модель, программу для ЭВМ и базу данных, товарный знак, селекционное достижение, топологию интегральной микросхемы, секрет производства (ноу-хау), аудиовизуальные произведения;

- деловую репутацию организации.

Для того чтобы отнести объект к нематериальному активу, одновременно должны выполняться следующие условия:

- объект должен быть предназначен для использования в производстве или для управленческих нужд фирмы;

- фирма не собирается продавать объект раньше 12 месяцев и он будет использоваться свыше этого срока;

- на объект есть документы, которые подтверждают права фирмы на него;

- объект не имеет материально-вещественную форму и его фактическая стоимость может быть достоверно определена.

В том, какие бывают нематериальные активы и какие документы подтверждают их существование, вам поможет разобраться следующая таблица:

| Вид нематериального актива (НМА) | Документ, подтверждающий существование НМА и право вашей организации на него |

| Исключительное право на изобретение, промышленный образец, полезную модель | Патент, выданный Роспатентом (если НМА создан в вашей организации). Договор и исключительная лицензия (если ваша организация приобрела исключительные права на данный НМА) |

| Исключительное право на программу для ЭВМ, базу данных | Акт, удостоверяющий готовность НМА к использованию, или свидетельство о регистрации права на данный НМА, получаемое в добровольном порядке (если НМА создан в вашей организации). Договор и первичные документы, подтверждающие передачу НМА (если ваша организация приобрела исключительные права на данный НМА) |

| Исключительное право на топологию интегральной микросхемы | Свидетельство о регистрации права, выданное Роспатентом (если НМА создан в вашей организации). Договор и первичные документы, подтверждающие передачу НМА (если ваша организация приобрела имущественное право на данный НМА) |

| Исключительное право на товарный знак, знак обслуживания, наименование места происхождения товаров | Свидетельство, выданное Роспатентом (если НМА создан в вашей организации). Договор и первичные документы, подтверждающие передачу НМА (если ваша фирма приобрела исключительное право на данный НМА) |

| Исключительное право на селекционные достижения | Патент, выданный Минсельхозом РФ (если НМА создан в вашей организации). Договор об отчуждении патента (если ваша организация приобрела исключительные права на данный НМА) |

| Деловая репутация организации | Договор купли-продажи предприятия как имущественного комплекса, зарегистрированного в Росреестре, и передаточный акт |

| Секрет производства (ноу-хау) | Договор об отчуждении исключительного права (если ваша фирма приобрела ноу-хау) |

Выбытие объекта НМА с бухгалтерского учета

Выбытие объекта НМА с бухгалтерского учета осуществляется в следующих случаях (п. 39 СГС «Нематериальные активы»):

а) прекращение использования объекта по назначению и получения субъектом учета экономических выгод или полезного потенциала от дальнейшего использования объекта;

б) прекращение срока действия права субъекта учета на результат интеллектуальной деятельности или средство индивидуализации;

в) передача по государственному (муниципальному) договору (контракту) субъектом учета исключительного права на результат интеллектуальной деятельности или средство индивидуализации;

г) переход права к другим правообладателям без договора (в том числе в порядке универсального правопреемства и при обращении взыскания на данный объект нематериальных активов);

д) прекращение использования вследствие морального износа и принятия по указанному основанию решения о списании объекта нематериальных активов;

е) прекращение использования результатов конкретной научно-исследовательской, опытно-конструкторской или технологической разработки в ходе финансово-хозяйственной жизни, а также ситуация, когда становится очевидным неполучение экономических выгод или полезного потенциала в будущем от применения указанных результатов (сумма расходов по такой опытно-конструкторской или технологической разработке подлежит списанию на финансовый результат текущего отчетного периода на дату принятия решения о прекращении использования результатов разработки).

Одновременно со списанием с учета балансовой стоимости объектов НМА подлежит списанию с учета сумма накопленной амортизации и накопленного убытка от обесценения по этим объектам.

При реализации объекта НМА доходы, причитающиеся к получению, подлежат первоначальному признанию по справедливой стоимости. Если договором на реализацию НМА предусмотрена отсрочка платежа на период, превышающий 12 месяцев, то справедливой стоимостью величины дохода является сумма, рассчитанная без учета отсрочки платежа. Разница между величиной дохода при оплате без учета отсрочки платежа и величиной дохода при оплате с учетом отсрочки платежа признается в качестве процентных доходов (п. 41 СГС «Нематериальные активы»).

Финансовый результат, возникающий при выбытии объекта НМА, отражается в составе доходов или расходов текущего периода в момент прекращения признания актива и определяется как разница между поступлениями от выбытия, если такие имеются, и остаточной стоимостью данного актива (п. 42, 43 СГС «Нематериальные активы»).

* * *

В СГС «Нематериальные активы» (кроме рассмотренных положений) также содержатся требования к раскрытию информации об объектах НМА (результатах операций с ними) в бухгалтерской (финансовой) отчетности и переходные положения.

Начиная с 2021 года (при первом применении данного стандарта) объекты НМА, которые ранее отражались на забалансовом счете, учитываются на соответствующих балансовых счетах по справедливой стоимости в случае, если они отвечают критериям признания актива. Финансовый результат от признания таких объектов НМА признается в качестве корректировки начального сальдо финансового результата прошлых отчетных периодов в том периоде, в котором произошло их первоначальное признание. Результаты корректировки однократно раскрываются в годовой бухгалтерской отчетности (п. 49, 50 СГС «Нематериальные активы»).

Учет нематериальных активов при их выбытии из организации в 2021 году

> основные средства и нематериальные активы > Учет нематериальных активов при их выбытии из организации в 2021 году

Бухгалтерский учет выбытия нематериальных активов из организации во многом схож с выбытием основных средств. Аналогичным образом доходы и расходы от списания нематериальных активов относятся к прочим доходам и расходам. Правда, в отличие от списания основных средств, для выбытия НМА не нужно открывать отдельный субсчет на 04 счете.

Выбытие нематериальных активов может произойти в следующих случаях:

- списание вследствие физического или морального износа;

- продажа НМА;

- передача его в устав другой организации;

- безвозмездная передача НМА.

В данном случае нематериальный актив списывается в связи с тем, что закончился его срок полезного использования, или же он не способен больше приносить экономическую выгоду и морально устарел.

Если организация принимает решение о том, что нематериальный актив нужно списать с учета, то руководитель издает приказ, утверждающий объект, который подлежит списанию, и причину, по которой он снимается с учета. Также заполняется акт на списание НМА, а в карточке учета НМА-1 делается отметка о том, что объект списан.

В бухгалтерском учете сначала необходимо списать начисленную амортизацию нематериального актива проводкой Д05 К04 (если амортизация начислялась на счете 05), после чего остаточную стоимость списать в прочие расходы проводкой Д91/2 К04. Остаточная стоимость формируется, как разность между первоначальной стоимостью и начисленной амортизацией, то есть разность между дебетом и кредитом счета 04.

Проводки при списании нематериальных активов при износе:

Продажа

Помимо списания в связи с износом, нематериальный актив может покинуть организацию в результате его продажи другому юридическому или физическому лицу. Продажа нематериального актива означает, что организация передает исключительное право на владение и (или) использование объекта НМА по договору об отчуждении исключительного права.

Кроме того, составляется акт на выбытие нематериального актива и делается отметка в карточке НМА-1.

При списании объекта для продажи также списывается начисленная амортизация (проводка Д05 К04), после чего определяется остаточная стоимость объекта на 04 счете.

После чего на 91 счете определяется финансовый результат: убыток (проводка Д99 К91/9) или прибыль (проводка Д91/9 К99).

Если нематериальный актив не освобожден от уплаты НДС, то продажная цена должна включать также сумму НДС, она включается в состав прочих расходов и подлежит уплате в бюджет (проводка Д91/2 К68).

Напомню, что от уплаты НДС освобождены следующие виды нематериальных активов:

- исключительное право на программы ЭВМ, базы данных;

- на изобретения, промышленные образцы, полезные модели;

- на топологии интегральных схем;

- на ноу-хау.

Проводки при продаже нематериальных активов:

Внесение в уставный капитал другой организации

Кроме того, что организация может НМА продать, она его может также внести в уставной капитал другой организации.

При этом данная операция будет считаться финансовым вложением организации, с которого планируется в дальнейшем получать дивиденды.

Передается объект по остаточной стоимости, то есть списывается начисленная амортизация (проводка Д05 К04) и на 04 счете определяется остаточная стоимость. Задолженность по вкладу в уставной капитал отражается проводкой Д58 К76, а непосредственная передача объекта другой организацией – Д76 К04.

Проводки при внесении нематериального актива в уставный капитал другой организации:

Безвозмездная передача

Еще один распространенный способ выбытия НМА – это его безвозмездная передача (дарение). Передается объект по остаточной стоимости.

Сперва списывается начисленная амортизация (Д05 К04), после чего остаточная стоимость списывается в прочие расходы (Д91/2 К04). Безвозмездная передача приравнивается к реализации, поэтому, если объект облагается НДС, то с рыночной стоимости объекта нужно исчислить НДС и учесть его в качестве прочих расходов (Д91/2 К68.НДС).

Проводки при безвозмездной передаче нематериального актива:

Оцените качество статьи. Мы хотим стать лучше для вас:

основные средства и нематериальные активы

Первоначальная оценка НМА

НМА принимается к бухгалтерскому учету по фактической (первоначальной) стоимости, определенной по состоянию на дату принятия его к бухгалтерскому учету.

Фактической стоимостью НМА признается сумма, исчисленная в денежном выражении, равная величине оплаты в денежной и иной форме или величине кредиторской задолженности, уплаченная или начисленная организацией при приобретении, создании актива и обеспечении условий для использования актива в запланированных целях.

Расходами на приобретение НМА согласно ПБУ 14/2007 являются:

- суммы, уплачиваемые в соответствии с договором об отчуждении исключительного права на результат интеллектуальной деятельности или на средство индивидуализации правообладателю (продавцу);

- таможенные пошлины и таможенные сборы;

- невозмещаемые суммы налогов, государственные, патентные и иные пошлины, уплачиваемые в связи с приобретением нематериального актива;

- вознаграждения, уплачиваемые посреднической организации и иным лицам, через которые приобретен нематериальный актив;

- суммы, уплачиваемые за информационные и консультационные услуги, связанные с приобретением нематериального актива;

- иные расходы, непосредственно связанные с приобретением нематериального актива и обеспечением условий для использования актива в запланированных целях.

Отметим вполне обоснованное включение в состав расходов этой группы расходы, непосредственно связанные с обеспечением условий для использования актива в запланированных целях. В ПБУ 14/2000 эти расходы отдельно не упоминались.

При создании НМА, кроме перечисленных расходов на их приобретение, в состав расходов включаются также:

- суммы, уплачиваемые за выполнение работ или оказание услуг сторонним организациям по заказам, договорам подряда, договорам авторского заказа либо договорам на выполнение научно-исследовательских, опытно-конструкторских или технологических работ;

- расходы на оплату труда работников, непосредственно занятых при создании НМА или при выполнении научно-исследовательских, опытно-конструкторских или технологических работ по трудовому договору;

- отчисления на социальные нужды (в том числе ЕСН);

- расходы на содержание и эксплуатацию научно-исследовательского оборудования, установок и сооружений, других основных средств и иного имущества, амортизация основных средств и НМА, использованных непосредственно при создании НМА, первоначальная стоимость которого формируется;

- иные расходы, непосредственно связанные с созданием НМА и обеспечением условий для использования актива в запланированных целях.

Не включаются в расходы на приобретение и создание НМА:

- возмещаемые суммы налогов, за исключением случаев, предусмотренных законодательством РФ;

- общехозяйственные и иные аналогичные расходы, кроме случаев, когда они непосредственно связаны с приобретением и созданием активов;

- расходы по научно-исследовательским, опытно-конструкторским и технологическим работам в предшествовавших отчетных периодах, которые были признаны прочими доходами и расходами. Такое признание осуществляется в соответствии с нормами ПБУ 17/02.

Расходы по полученным займам и кредитам не являются расходами на приобретение, создание нематериальных активов, за исключением случаев, когда актив, первоначальная стоимость которого формируется, относится к инвестиционным. Правила признания актива инвестиционным установлены ПБУ 15/01 «Учет займов и кредитов и затрат по их обслуживанию».

В ПБУ 14/2007 уточнен порядок оценки НМА, полученного организацией по договору дарения. Первоначальная стоимость такого НМА определяется исходя из его текущей рыночной стоимости на дату принятия к бухгалтерскому учету в качестве вложений во внеоборотные активы.