Что такое упд в бухгалтерии: расшифровка

Содержание:

- УПД покупателям

- Исправление допущенных ошибок

- УПД с функцией СЧФДОП¶

- Преимущества УПД

- Нужно ли ставить печать на УПД

- Акт оказанных услуг

- Первичная документация — как все запомнить?

- Кто обязан применять УПД

- Формирование актов сверки с УПД

- Можно ли использовать эти два документа одновременно?

- Как заполняется дата УПД

- Как заполняется универсальный передаточный документ?

- Кто может использовать УПД

- Новый счет-фактура и УПД с 1 июля 2021

- Цель использования УПД в бухгалтерии

УПД покупателям

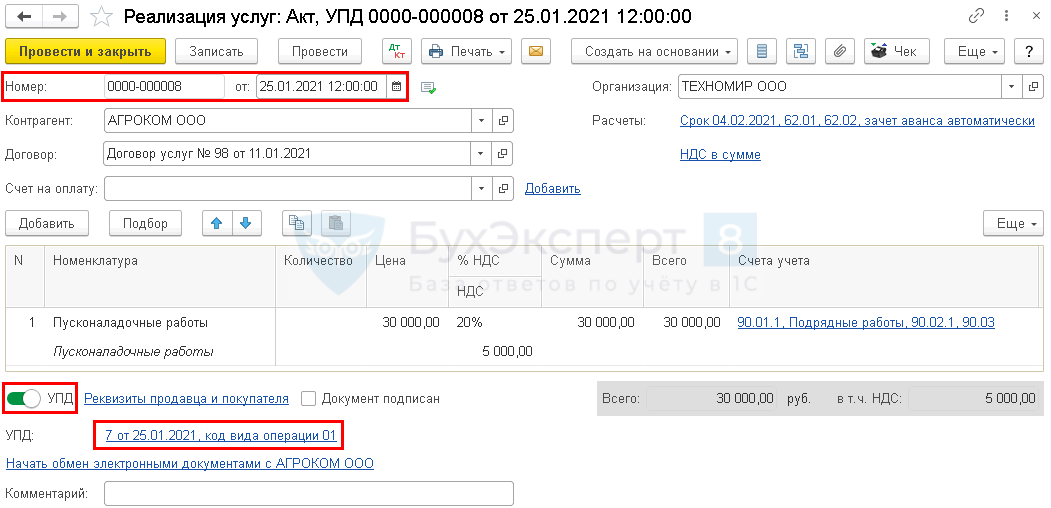

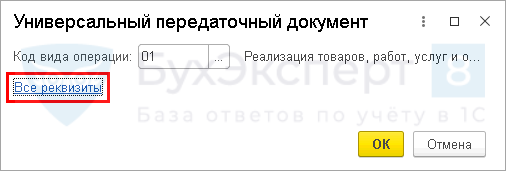

Для всех видов документов реализации из раздела Продажи — Реализация (акты, накладные, УПД) добавлен признак УПД.

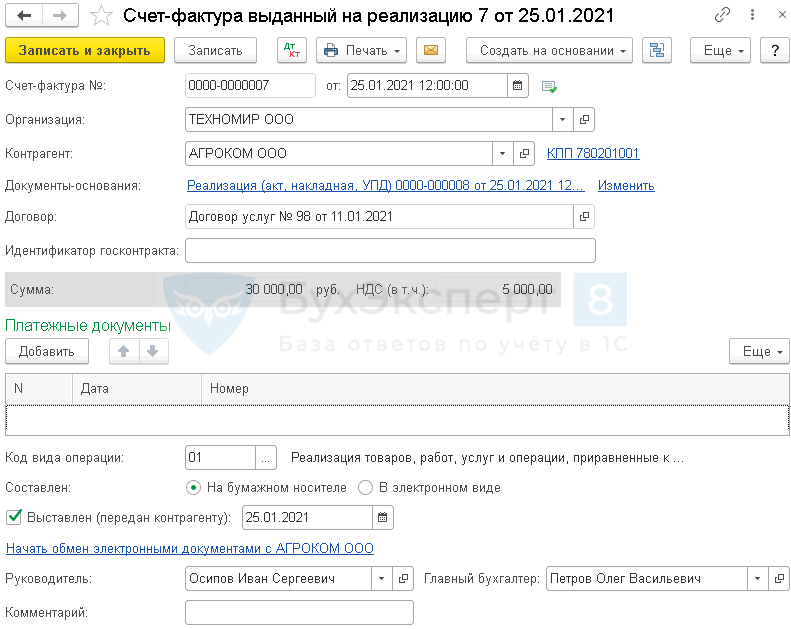

Если установлен признак УПД в нижней части формы документа, то в качестве номера и даты УПД указываются номер и дата документа Счет-фактура выданный на реализацию, номер которому присваивается в хронологическом порядке в соответствии с нумерацией выданных СФ и может не совпадать с документом реализации.

Если выставлен УПД, список документов для печати ограничен: нет возможности печати акта, накладной и счет-фактуры.

Программа запоминает настройки для контрагента и договора, и в следующем документе реализации по данному договору признак УПД установится автоматически.

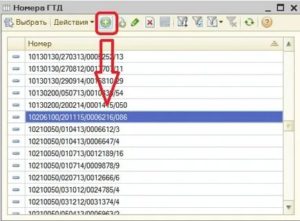

В журнале документов Реализация товаров и услуг выводится колонка с номерами выставленных СФ и УПД.

Исправление допущенных ошибок

Как показывает практика, без допущения некоторых недочетов и ошибок, работу сотрудника бухгалтерии представить сложно. Возможны ли исправления в новом едином бланке?Минфин и Правительство РФ допускают возможные недочеты, возникающие при заполнении УПД. Для их устранения необходимо строго следовать нормам и общепринятым правилам:

- Зачеркнуть ошибочный текст рукой и чуть выше вписать правильный вариант.

- Поставить отметку «исправлено» с указанием точной даты. Исправление необходимо заверить уполномоченными лицами, иначе оно не признается действительным.

- Если же допущения были замечены в строках «фактурной» части, тогда не обойтись без оформления нового бланка УПД. Следует присвоить документы один и тот же номер, взамен испорченного.

УПД с функцией СЧФДОП¶

В случае, когда УПД используется с функцией СЧФДОП (FunctionType.InvoiceAndBasic), объединяются документообороты для FunctionType.Invoice и FunctionType.Basic.

- Продавец формирует титул продавца УПД (СЧФДОП) UniversalTransferDocument1, подписывает его и направляет Покупателю.

- Диадок формирует подтверждение оператора InvoiceConfirmation2о дате получения титула продавца УПД (СЧФДОП), подписывает его и направляет Продавцу.

- Диадок формирует подтверждение оператора InvoiceConfirmation2“о дате отправки титула продавца УПД (СЧФДОП), подписывает его и направляет вместе со УПД (СЧФДОП) Покупателю.

- Продавец получает подтверждение оператора и отправляет в ответ подписанное извещение InvoiceReceipt3о получении подтверждения.

- Покупатель получает титул продавца УПД (СЧФДОП) и подтверждение оператора и отправляет в ответ подписанные извещение InvoiceReceipt5о получении титула продавца УПД (СЧФДОП) и извещение InvoiceReceipt4о получении подтверждения.

- Диадок формирует подтверждение оператора InvoiceConfirmation6о дате отправки извещения о получении титула продавца УПД (СЧФДОП), подписывает его и направляет Покупателю.

- Покупатель получает подтверждение оператора и отправляет в ответ подписанное извещение InvoiceReceipt7о получении подтверждения.

- Покупатель формирует в ответ на титул продавца УПД (СЧФДОП), титул покупателя УПД (СЧФДОП) UniversalTransferDocumentBuyerTitle8, подписывает его и отправляет в сторону Продавца.

- Диадок доставляет титул покупателя УПД (СЧФДОП) UniversalTransferDocumentBuyerTitle9до Продавца.

- Если Покупатель обнаружил ошибки в полученном титуле продавца УПД (СЧФДОП), он формирует отказ в подписи XmlSignatureRejection10, подписывает его и направляет Продавцу.

- Если Покупатель обнаружил ошибки в полученном титуле продавца УПД (СЧФДОП), он формирует уведомление об уточнении УПД (СЧФДОП) InvoiceCorrectionRequest11, подписывает его и направляет Продавцу.

- Порядок отправки структур InvoiceReceipt4и UniversalTransferDocumentBuyerTitle9покупателем не важен.

- Продавец получает уведомление об уточнении УПД (СЧФДОП), и отправляет в ответ подписанное извещение InvoiceReceipt12о получении уведомления.

Таким образом:

Преимущества УПД

Применение универсальных документов значительно упрощает документооборот.

Среди основных плюсов УПД можно отметить:

- снижение расходов на бумагу;

- единый стиль документов для всех видов продаж (УПД заменяет акты услуг, ТОРГ-12, ОС-1, М-15);

- экономию времени на оформление документов;

- сокращение архива документов.

Но иногда без счетов-фактур не обойтись. Например, счет-фактура выписывается при получении предоплаты. В данной ситуации для целей бухгалтерского учета документ составлять не нужно, а для налогового учета необходимо. Поэтому УПД организация выписать не сможет, т.к. документ со статусом 1 заменяет не только счет-фактуру, но и передаточный акт, который здесь не требуется.

Подводя итог, можно отметить, что за универсальными документами будущее. И со временем к ним привыкнут, так же как и к новым формам и правилам заполнения документов по НДС, которые были установлены Постановлением Правительства РФ от 26.12.2011 № 1137.

Как исправить ошибки в УПД, подскажет статья экспертов Норматива.

Об особенностях заполнения универсального корректировочного документа читайте в подробной статье.

Нужно ли ставить печать на УПД

В 14 строке акта указывают информацию о хозяйствующем субъекте, что принял участие в составлении документации со стороны продавца или исполнителя договора. Это может быть лицо, ведущее бухгалтерский учет с этой стороны соглашения, комиссионер, агент, если он исполняет свои обязанности по соответствующим договорам.

В 19 строке указывают данные о хозяйствующем субъекте, выступающем со стороны покупателя или заказчика, в том числе данные о том, кто осуществляет для него бухгалтерский учет.

Ответ на вопрос о том, нужно ли ставить печать на УПД, таков: нет, для данного документа учета это не обязательно. По требованиям законодательства момент, когда УПД вступил в силу, не определяется наличием на нем печати. Правильно заполненная форма действует и без неё. Печать необязательна для счета-фактуры или документа первичного учета. И её отсутствие не воспрепятствует ни вычету НДС, ни подтверждению расходов для целей налога на прибыль.

Тем не менее, присутствие печати с полным наименованием экономического субъекта освобождает от необходимости заполнять строки 14 и 19 УПД.

Акт оказанных услуг

Унифицированной формы этого документа нет, её можно разработать самостоятельно. Удобнее всего согласовать вариант акта, как приложение к договору, и использовать только его. Если же требования к форме документа договором не предусмотрены, то обычно его составляет исполнитель и предлагает заказчику для подписания.

Законодательство не требует обязательного оформления акта, который подтверждает оказание услуг. Но стороны могут самостоятельно предусмотреть его необходимость, определить его форму и сроки составления. Обычно документ содержит следующие сведения:

- название с указанием номера договора и даты его заключения;

- сведения о сторонах;

- номер и дату подписания;

- перечень услуг, их вид и объём;

- общая стоимость;

- период оказания;

- наличие или отсутствие претензий к качеству услуги и срокам её предоставления;

- количество экземпляров;

- подписи сторон.

Акт оказанных услуг составляют в двух экземплярах. Оттиски печати ставят при их наличии в организации, поскольку обязательным реквизитом первичного учётного документа он не является. Стороны вправе включать любые дополнительные условия по своему усмотрению, добавить раздел для описания выявленных недостатков. Также в акте можно указать, что он является основанием для окончательного расчёта по договору.

Бесплатное бухгалтерское обслуживание от 1С

Какие реквизиты наиболее важные

Несмотря на то, что закон не предусматривает для актов обязательных реквизитов, указание в них определенных сведений позволит избежать разногласий и споров между сторонами.

Номер и дата заключения договора

Особенно важно указывать их, если между заказчиком и исполнителем заключено несколько договоров на разные виды услуг. Без этих реквизитов невозможно определить, к какому конкретно договору относится данный акт, в случае судебного спора его не примут как доказательство предоставления услуги.

Сведения о выявленных недостатках

Если во время приёмки у заказчика возникли претензии по качеству или срокам, ему следует указать это в акте. При отсутствии в документе соответствующего раздела, заказчик может отказаться его подписывать и проставить отметку о том, что услуги не приняты в связи с обнаруженными недостатками. Информацию о них излагают в отдельном документе, например, претензии, и направляют её исполнителю. Если такую отметку не сделать, то в случае спора исполнитель может заявить, что отказ от подписи был немотивированным, и услуги придётся оплатить.

Сведения о передаче заказчику результата предоставления услуги, например, проекта договора, отчёта об оценке и т.д.

Срок подписания

При заключении договора об оказании услуг необходимо определить дату подписания акта. Это связано с тем, что часто услугой пользуются уже во время её оказания. В этом случае срок подписания определяют по правилам ст. 190-194 ГК РФ. Это может быть конкретная дата, наступившее событие или окончание определенного периода. Если срок в договоре не согласован, то акт оказанных услуг необходимо подписать в течение 7 дней с момента предъявления заказчиком или исполнителем соответствующего требования.

Если заказчик не подписывает акт

При выполнении работы исполнитель может предъявить её конечный результат. При оказании услуг иногда бывает сложно доказать факт их предоставления. Поэтому заказчик может без причины отказаться подписывать акт и оплачивать услугу. Чтобы исключить такую возможность, в договоре желательно предусмотреть следующие условия:

- исполнитель вправе оформить односторонний акт, если заказчик уклоняется или немотивированно отказывается от подписи;

- односторонний акт подтверждает факт получения услуг и считается основанием для оплаты.

Таким образом, составление завершающего документа после выполнения работ или оказания услуг является необязательным, но крайне желательным действием. Наличие акта и его правильное оформление позволит избежать споров и разногласий между сторонами договора.

Первичная документация — как все запомнить?

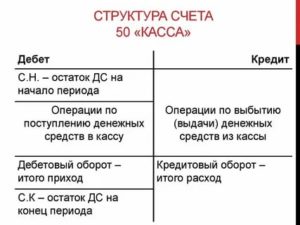

Как можно выучить все названия первичных документов? Для начала запомните, что основных первичных документов немного. Вероятно, их штук двадцать не наберется. Как вариант помощи себе, можно сделать так: для каждого участка бухгалтерского учета выписать основные «Хозяйственные операции» и к ним — названия «Первичных документов».

Безусловно, замечательным способом ненавязчего запоминания «Хозяйственных операций» и «Первичных документов» служить наработка практического навыка «Составления проводок» и «Практического ведения бухучета», используя реальные задачи. Так происходит на наших занятиях. Там мы учимся составлять проводки и отрабатывать основные модели ведения бухучета, до получения отчетов в ОСВ.

Не все «Первичные документы» делают проводки, есть исключения. Самые распространенные первичные документы не делающие проводок, но именно их чаще всего использует предприятие — «Счет на оплату», «Платежное поручение», «Доверенность». Запомните – эти документы никогда не делают проводок. Их задача – сообщить, информировать.

Кто обязан применять УПД

Работать с данным документом вправе предприятия любых форм собственности, систем налогообложения и видов деятельности. Никаких ограничений ФНС не устанавливает. Как понятно из Письма, составление формы носит добровольный характер. В том числе ее могут использовать в качестве подтверждения операций хоздеятельности неплательщики НДС. К примеру, это фирмы на ЕНВД, УСН или пользующиеся правом на освобождение от НДС по стат. 145 НК. В этом случае некоторые строки бланка не заполняются.

Если компания приняла решение работать с УПД, это нужно отразить в учетной политике. Такой порядок может распространяться на все виды операций или только на отдельные из них. Предположим, фирма намеревается перевести на универсальный документ посреднические сделки, а обычную реализацию оформлять с использованием счет-фактур и накладных. Тогда в учетной политике четко прописывается, какие документы и по каким сделкам оформляются. Также ФНС не запрещает выписывать смешанные формы в рамках одной сделки, то есть по частям поставки. Разъяснения налоговиков по этому вопросу даны в Письме № ГД-4-3/8963 от 27.05.15 г.

Формирование актов сверки с УПД

В новых версиях программы акты сверки расчетов с покупателями или поставщиками формируются с проставлением реквизитов УПД, на основании которого операция проведена.

Для вывода в акте сверки полных реквизитов входящих и исходящих документов нужно зайти в раздел «Покупки» или «Продажи», затем в «Акты сверки расчетов», выбрать новый документ и во вкладке «Дополнительно» поставить флажки:

- Выводить полные названия документов;

- Выводить счета-фактуры.

Если так сделать, то в акте сверки будут указываться номера и УПД, и счетов-фактур. В предыдущих версиях программы в акте сверки проставлялись оба номера, когда в действительности был только один документ — УПД (его номер совпадал с номером счета-фактуры). В этом была трудность — происходило задвоение информации. На данный момент — это устранено — в акте сверки указывается номер либо УПД, либо счета-фактуры.

Можно ли использовать эти два документа одновременно?

Можно ли применять и УПД и счет-фактуры? В рекомендациях ФНС России не запрещает применение УПД совместно для отражения в бухгалтерском и налоговом учете фактов хозяйственной жизни.

При этом использование УПД не ограничивает права организации использовать иные формы первичных учетных документов.

Возможности УПД привлекли многие компании и организации. Для налоговиков не имеет принципиального значения какая форма была использована, если при оформлении не были допущены грубые ошибки.

Проблема чаще возникает с партнерами и клиентами, которые предпочитают использовать товарные накладные, акты и счет-фактуры. Особенно это затрагивает бюджетные организации.

Применение двух форм совместно-вполне оправдано. Только для этого руководителю в компаниях негосударственного сектора необходимо по предложению бухгалтера утвердить УПД и включить в него все необходимые реквизиты. При этом следует в обязательном порядке поставить в известность второго участника договора, особенно когда дело касается иностранного контрагента.

ВАЖНО. Для исключения споров следует заранее в контракт вписать пункт, где будут указаны формы первичных документов в рамках проведения конкретной сделки.

Как заполняется дата УПД

При оформлении УПД видно, что в его тексте должны быть указаны три разные даты. Как заполнить дату УПД правильно? Потребуется указать все три значения:

- дату составления документа в первой строке;

- дату совершения конкретного факта хозяйственной деятельности (день, когда отгрузили товар, передали результаты работ заказчику, предъявили документ об оказании услуг или передаче имущественных прав) — строка 11;

- дату получения товаров, приемки результата работ, оказания услуг, получения прав на имущество — в строке 16.

Для правильного заполнения необходимо помнить правила увязки даты составления счета-фактуры с моментом определения налоговой базы и возникновением права на налоговый вычет у покупателя. В соответствии с Правилами это выглядит так:

- счет-фактура выставляется не позднее 5 календарных дней с момента отгрузки товара, выполнения работ, услуг, факта передачи прав на имущество;

- если его выставили ранее даты отгрузки, он не может выступать в качестве основания для налогового вычета;

- при этом моментом определения налоговой базы для исчисления НДС в отношении работ принято считать день подписания акта сдачи-приемки работ.

Первичный учетный документ составляется в дату совершения факта хозяйственной жизни, непосредственно при его осуществлении, а если это невозможно — после окончания осуществления этого факта.

Теперь стоит рассмотреть варианты дат, когда выставляется УПД:

- в момент совершения факта хозяйственной жизни. Не исключена и возможность совпадения дат составления документа, дат отгрузки и приемки товаров, тогда значения в строках 1, 11 и 16 будут совпадать.

- могут совпадать строки 1 и 11, а дата приемки наступит позднее, то есть значение строки 16 будет отличным от первых двух строк.

В этих случаях момент для определения налоговой базы по НДС определяется по строкам 1 и 11, а если были выполнены работы — то по строке 16.

Акт могут составить до факта отгрузки товара, а также выполнения любых других фактов хозяйственной деятельности, из-за чего даты в документе будут выглядеть следующим образом: в полях 1, 11 и 16 будут стоять разные значения, при этом даты отгрузки и приемки могут совпадать.

Налоговую базу для НДС определяют при этом по дате, указанной в строке 11, а если были выполнены работы — то по строке 16.

Законодательными нормами допускается ситуация, когда акт составляют после окончания совершения факта хозяйственной деятельности — если составить его в момент начала совершения данного факта не было возможности. Тогда даты выглядят так:

- строка 11- отгрузка;

- строка 1 — составление отчетной документации;

- строка 16 — приемка.

Как и ранее, моментом определения налоговой базы считается число, указанное в строке 11 или 16, если были выполнены работы. Покупатель же может заявить вычет по НДС не ранее даты, указанной в строке 16.

Как заполняется универсальный передаточный документ?

УПД можно оформлять как в бумажном виде, так и в электронном. Если нужно откорректировать информацию в уже зарегистрированном документе, составляется исправление. Рекомендованная форма УПД и исправления к нему утверждены письмом ФНС РФ № ММВ-20-3/96@ от 21.10.2013 г. Электронная форма УПД введена в действие с 01.07.2017 года Приказом ФНС №ММВ-7-15/155@ от 24.03.2016 г.

В УПД должны быть включены все обязательные реквизиты счета-фактуры. Также в него может вноситься другая информация, необходимая в бухгалтерском учете. В соответствии с рекомендованной формой в УПД включаются данные:

- о продавце и покупателе (их адреса, регистрационные коды и платежные реквизиты);

- наименование каждой позиции продукции и ее код (кодировка товаров указывается в соответствии с расшифровкой Классификатора ТН ВЭД);

- страна происхождения (цифровой код и наименование);

- количество и единица измерения;

- информация о платежном документе, по которому оплачивался товар (полностью или частично);

- цена за единицу и общая стоимость;

- данные о договоре и доверенности;

- данные товарно-транспортной накладной на перевозку;

- сведения о лице, сдавшем товар, и о лице, принявшем его.

Как следует из обязательных реквизитов, на момент составления УПД поставщик и покупатель должны:

- заключить между собой договор (поставки, выполнения работ и т.д.);

- определить порядок оплаты и транспортировки товара;

- назначить ответственных должностных лиц за ведение хозяйственной операции.

Порядок действий следующий:

- ответственное должностное лицо поставщика формирует УПД, вносит все необходимые данные и подписывает документ;

- осуществляется фактическое выполнение поставки;

- ответственное лицо получателя товаров/услуг проверяет всю внесенную информацию, сверяет с фактической операцией, подписывает документ со своей стороны;

- если во время приемки возникли расхождения с фактической операцией, стороны составляют и подписывают исправление.

Чтобы при оформлении операции не возникало разногласий с партнерами, рекомендуется на этапе заключения контракта дополнительно договориться про возможность применения УПД для документирования поставок. Также можно согласовать образцы актов сверки взаимных расчетов, доверенностей и другой исполнительной документации по сделке.

Кто может использовать УПД

Форму УПД могут использовать любые организации и предприниматели. В том числе и те, которые не платят НДС. Например, организации, перешедшие на спецрежимы (УСН, ЕСХН) или использующие освобождение по статье 145 Налогового кодекса РФ, могут применять УПД в качестве первичного учетного документа для подтверждения расходов (письмо ФНС России от 5 марта 2014 г. № ГД-4-3/3987). При этом им не нужно заполнять:

- графу 7 «Налоговая ставка»;

- графу 8 «Сумма налога, предъявляемая покупателю».

Нумеровать УПД можно в единой хронологии вместе со счетами-фактурами

Реквизиты продавца и покупателя (строки 2–7) – это та часть УПД, которая полностью дублирует счет-фактуру, заполняйте ее в соответствии с постановлением Правительства РФ от 26 декабря 2011 г. № 1137.

Статус «1» означает, что УПД используется и в качестве счета-фактуры, и в качестве первичного документа для подтверждения хозяйственной операции.

Таблицу (графы 1–11) заполняйте также по правилам, которые справедливы для счета-фактуры

Укажите артикул товаров или код вида деятельности, в рамках которой выполняется работа, услуга (ОКВЭД, ОКУН)

Ту часть УПД, в которой дублируются реквизиты товарной накладной и товарного раздела товарно-транспортной накладной (строки 8–19), заполняйте по правилам оформления этих документов. Кроме того, можно использовать таблицы, приведенные в приложениях 3 и 4 к письму ФНС России от 21 октября 2013 г. № ММВ-20-3/96

Укажите дату и номер договора, на основании которого реализованы товары, работы, услуги, имущественные права. Если поставщик отгружал товары по доверенности, нужно указать реквизиты этого документа

Если ответственным за отгрузку и подписание счетов-фактур является один и тот же человек, то в этой строке он может не дублировать свою подпись

Новый счет-фактура и УПД с 1 июля 2021

Многие бухгалтеры слышали, что универсальный передаточный документ (УПД) с 1 июля 2021 года и образец его заполнения изменились. Правда ли это? Обязателен или рекомендован новый бланк УПД, который включает в себя реквизиты счета-фактуры и товарной накладной?

Ответим на эти и другие вопросы. Также вы сможете бесплатно скачать заполненный образец бланка универсального передаточного документа, который можно применять с 1 июля 2021 года (по новой форме).

При отгрузке товаров или передаче работ, услуг, имущественных прав налогоплательщики вправе не выставлять как самостоятельные документы счет-фактуру и передаточный документ (товарную накладную, акт и прочее).

Универсальный передаточный документ — это документ, который выставляется при передаче услуг, работ, имущественных прав или отгрузке товара и объединяет счет-фактуру и передаточные документы (акты, товарные накладные и т. д.). Форма УПД разработана ФНС России (Приложение 1 к Письму ФНС от 21.10.2013г. № ММВ-20-3/96). В документе присутствует три вида реквизитов:

- реквизиты универсального передаточного документа;

- реквизиты первичного учетного документа;

- реквизиты счета-фактуры.

Форма документа рекомендованная — ее допускается дорабатывать, добавляя необходимые столбцы и графы. Удалять же реквизиты из бланка нельзя.

УПД не является обязательным документом. Организации и предприниматели вправе использовать его или придерживаться, привычных правил оформления первичной документации и выписывать счета-фактуры и передаточные документы по отдельности. Применение универсального передаточного документа упрощает и ускоряет процесс первичного документооборота, налогового и бухгалтерского учета, снижает риск ошибок, ведь вместо двух документов оформляется только один.

С 1 января 2021 г. всем компаниям, обменивающимся электронными документами, необходимо выставлять УПД в новом формате, утвержденном приказом ФНС от 19.12.2018 № ММВ-7-15/ Документы в старом формате, утвержденном приказом ФНС от 24.03.2016 № ММВ-7-15/ больше не принимаются. Исключение только для УПД, выставленных до 2020 г. — их будут принимать в электронном виде вплоть до конца 2022 г. (а дальше только в печатном формате).

Существует два варианта применения УПД:

- вместо счета-фактуры и передаточных документов. В этом случае при передаче товаров, услуг или работ оформляется только универсальный передаточный документ. Он используется и для расчетов по налогу на добавленную стоимость, и для признания расходов при налогообложении прибыли. Документу присваивается статус 1, он должен оформляться в бумажном и, при необходимости, электронном виде.

- вместо передаточных документов. В этом случае УПД используется только для признания расходов, счет-фактура выписывается отдельно. Документу присваивается статус 2, его допускается оформлять только в электронном виде.

Согласно Постановлению Правительства РФ № 625 от 25.05.2017 года, с 1 июля 2021 года в России используется новая форма счета-фактуры — в ней появилась строка для идентификатора государственного контракта. Новый формат заполнения счета-фактуры приведен в Приказе от 24.03.2016г. № ММВ-7-15/155.

Так как универсальный передаточный документ включает реквизиты счета-фактуры, его бланк тоже претерпел изменения — в нем появилась графа 8 для указания идентификатора государственного контракта. Она заполняется в том случае, если организации или предприниматель выполняют работы или поставляют товары по государственному заказу. В остальных случаях в графе ставится прочерк.

ВНИМАНИЕ! Если вы или ваши контрагенты продолжаете использовать старые бланки счета-фактуры и универсального передаточного документа после 01.10.2017 года, вы рискуете не получить вычеты по НДС. Налоговые инспекторы не примут предоставленные вами документы

Предлагаем бесплатно заполнения и новый бланк универсального передаточного документа от 01.10.2017 года.

Цель использования УПД в бухгалтерии

Использование УПБ позволяет:

- Использовать такой универсальный документ в бухгалтерском учете, уменьшая его документооборот;

- Иметь документальное подтверждение тех затрат, которые используются для расчета налогооблагаемой базы для налога на прибыль;

- Оформлять и заявлять налоговый вычет по налогу на добавленную стоимость.

И последние два значения УПД очень важны для предприятий, желающих не иметь проблем с налоговой инспекцией. Но сама ФНС предугадала опасения предприятий и дала пояснения к использованию УПД, объясняя данную норму. УПД может быть использован для подтверждения затрат в налоговом учете, в том числе и при использовании упрощенной системы налогообложения, единого сельского налога для субъектов предпринимательства, вне зависимости от масштабов деятельности.

В свою очередь, такое мнение фискальных органов подтвердило и Министерство финансов, которое также дало пояснение о том, что УПД может в любом случае использоваться для того, чтобы заявить вычет по НДС. Но при этом есть и спорная нома: УПД является лишь уточняющей или дополняющей формой, которая содержит информацию счет-фактуры и товарной накладной. Из этого пояснения можно подумать, что предприятию необходимы все три документа, но тогда теряется цель применения УПД.

На основании же практических результатов деятельности компаний было принято все-таки решение об упразднении документооборота и использования УПД, но только не для всех, а для избранных операций.

При каких операциях может быть использован УПД:

- При отгрузке любых товаров покупателю. Допускается использовать документ как при отгрузке товара без транспортировки, так и с транспортировкой;

- При оказании определенных услуг;

- При отгрузке товаров не покупателям, а комиссионерам;

- При передаче прав на имущество предприятия.

Кстати, изначально предполагалось, что УПД будет использоваться исключительно для отгрузки товаров и предоставления услуг. Но на практике, как мы видим, оказалось по-другому. Перечень операций был расширен.

Таким образом, установленная форма такого документа может быть использована и как первичный документ, так и как обобщающий документ. Главное необходимо понять, что УПД – это ни одно и то же, что и счет-фактура. Именно поэтому, когда компания получает некий аванс от покупателя, или получает оплату за те товары, которые уже были реализованы, то необходимо использовать исключительно счет-фактуру, а не УПД. То же самое касается и случая, когда компания исполняет функции налогового агента.

В зависимости от того, как будет использоваться форма УПД, необходимо указывать и разный статус документа: 1 или 2:

- Статус 1. Свидетельствует о том, что документ используется для комплексной замены двух документов, то есть вместо товарной накладной и счет-фактуры. Такой документ необходим как для отгрузки товара, так и для определения суммы НДС. В случае использования такого варианта, все поля документа должны быть заполнены обязательно;

- Статус 2. Говорит о том, что УПД используется только для отгрузки товара. Такая форма чаще всего используется теми субъектами, которые работают на упрощенной системе налогообложения, то есть теми, кому не принципиально потом заявлять на возврат НДС.