Коэффициент восстановления платежеспособности формула по балансу

Содержание:

- Основные понятия

- Нормативное значение

- Как рассчитать коэффициент восстановления платежеспособности предприятия?

- Недостатки оценки финансового состояния на основе показателей текущей. Ликвидности и обеспеченности собственными оборотными средствами.

- Способы восстановить платежеспособность компании

- Коэффициент текущей ликвидности: формула по балансу

- Показатель восстановления: как вычисляется он

- Потенциал по платёжеспособности: утрата

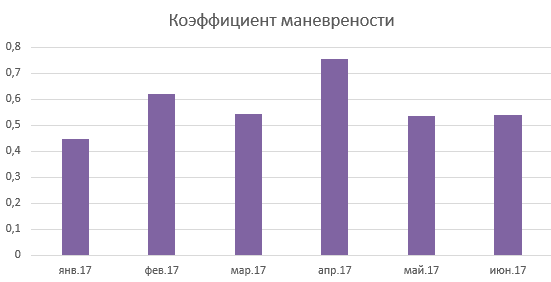

- Средние статистические значения по годам для предприятий РФ

- Формула расчета

- Коэффициент восстановления платежеспособности

- Топ-3 коэффициента финансовой устойчивости

- Ликвидность предприятия – понятие и суть

- Платежеспособность и ликвидность

Основные понятия

Существование большинства организаций и ИП направлено на извлечение прибыли. А значит без взаимодействия с контрагентами не обойтись. Но при большом выборе существующих фирм очень сложно оценить степень платежеспособности стороны взаимодействия. А для заключения сделок этот показатель очень важен.

Рассчитывать денежные потоки следует для того, чтобы иметь возможность составить прогноз относительно дальнейшего бизнеса. Самым действенным способом на сегодня в этом вопросе является расчет коэффициента общей платежеспособности.

Если рассматривать определение, то платежеспособностью принято именовать возможность юридического или физического лица в полной мере погашать все финансовые задолженности перед контрагентами.

В отличие от кредитоспособности и ликвидности платежеспособность при расчете возможности учитывает все имеющиеся активы.

Выделяются следующие виды платежеспособности:

- Долгосрочная. Этот показатель свидетельствует о потенциальной возможности лица совершить оплату по сделке через существенный промежуток времени (не менее года).

- Краткосрочная. Таким видом обозначают возможность ответить по денежным обязательствам в течение ближайшего года.

При расчете долгосрочной платежеспособности должны быть учтены следующие показатели:

- Каким чистым капиталом владеет фирма.

- Как придерживается графика оплаты по долгам.

- В каком соотношении в фирме существует заемный и собственный капитал.

- Порядок покрытия процентов.

Формирование некоторых обязательств зависит от степени платежеспособности При расчете краткосрочной платежеспособности необходимо оценивать соотношение имеющихся текущих активов и размер кредиторской задолженности.

Общую платежеспособность необходимо проверять регулярно. Лучше делать это раз в месяц или хотя бы раз в 3 мес. Осуществлять ее можно на основе бухгалтерской отчетности.

Нормативное значение

Нормативные значения коэффициентов текущей ликвидноcти определяются, исходя из методических указаний для проведения финансового анализа компании.

Нормальное значение показателя ликвидноcти, которое принято большинством предприятий, лежит в пределах 1,5-2,5.

Значение коэффициента меньше единицы указывает на проблемы со своевременностью оплаты краткосрочной задолженности предприятия (для преимущественного большинства компаний). Если взять фирму, работающую в сфере розничных продаж или общепита, то значение коэффициента, равное 1, будет считаться нормальным, поскольку для данных видов деятельности характерен высоких уровень краткосрочного кредитования.

Для промышленных компаний, цикл производства на которых занимает порядка недели, нормальным значением коэффициента принято считать 3, поскольку данные фирмы имеют достаточный объем запасов и продукции незавершенного производства.

Как рассчитать коэффициент восстановления платежеспособности предприятия?

Рассчитывается, как правило, бухгалтерией по просьбе руководителя предприятия и используется в финансовом планировании и выстраивании дальнейшей стратегии предприятия. Кроме того, есть ещё несколько вариантов его применения.

Сфера применения:

- Прогнозирование финансового состояния предприятия и составление планов по его дальнейшим действиям. Так, например, в конце каждого квартала на предприятии по производству варежек бухгалтерия может проводить вычисление коэффициента восстановления платежеспособности и, руководствуясь этим показателем вкупе с некоторыми другими руководство может прогнозировать дальнейшую судьбу предприятия и то, какие варежки лучше выпускать в следующем сезоне. Если коэффициент низок, значит, что-то не так и следует попробовать что-то другое. Если он высок, значит, предприятие движется в верном направлении.

- Контроль за своевременным выполнением обязательств предприятия. Так, то же руководство завода по производству варежек, может исходя из коэффициента заключить, что если все будет идти как идет, то в следующем квартале выплатить кредиты и расплатиться с поставщиками шерсти будет уже невозможно, а значит нужно срочно что-то предпринять и новых обязательств никому не давать.

- Партнеры и инвесторы больше доверяют предприятиям с высоким коэффициентом. Так, поставщики шерсти могут не захотеть работать с заводом по производству варежек, если узнают, что у него низкий коэффициент. Потому что он значит, что с высокой вероятностью за их шерсть никто не заплатит. Если коэффициент повысится, поставщики станут больше заводу доверять.

- Руководство может оценить, насколько целесообразно используются кредиты и насколько реально выплатить их полностью. Если завод, производящий варежки, взял десяток кредитов, но по окончании квартала коэффициент снизился, вывод может быть только один – кредиты не приносят пользы и используются неправильно. Или же их вовсе разворовали.

Чем же отличается платежеспособность и кредитоспособность:

- Платежеспособность указывает на способность предприятия расплатиться по срочным долгам. С поставщиками, например, с которыми есть точная договоренность. Платежеспособность завода, производящего варежки, выражается его способностью расплатиться за шерсть, которую ему поставляют.

- Кредитоспособность указывает на способность предприятия расплатиться по долгосрочным долгам, то есть, по кредитам. Так, кредитоспособность завода, производящего варежки, выражается его способностью в конце месяца заплатить за все свои кредиты – и те, что брались под покупку нового оборудования, и те, что брались для модернизации производства.

Показатели, которые играют роль при оценке платежеспособности:

- Общая ликвидность. Она показывает, как меняется финансовая ситуация.

- Абсолютная ликвидность. Она показывает, какую часть краткосрочного долга предприятие сможет погасить.

- Промежуточный коэффициент покрытия. Он показывает, какие у предприятия в будущем возможности к выплатам, если все кратковременные долги и кредиты будут погашены.

- Коэффициент общей ликвидности. Показывает, насколько предприятие обеспечено средствами для погашения краткосрочной задолженности.

- Коэффициент обеспеченности оборотными средствами. Показывает финансовую устойчивость предприятия – сколько у него имеется собственных оборотных средств.

- Коэффициент срочной ликвидности. Сумма всех задолженностей.

- ЧОК – чистый оборотный капитал.

Недостатки оценки финансового состояния на основе показателей текущей. Ликвидности и обеспеченности собственными оборотными средствами.

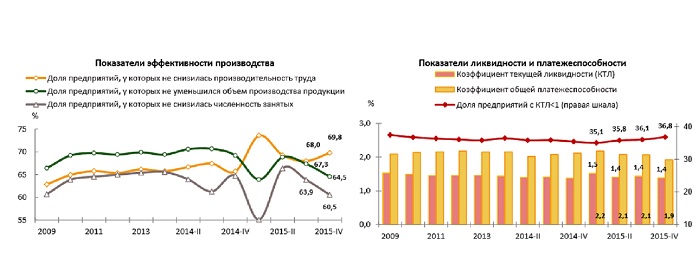

Нормативная система критериев для оценки несостоятельности (неплатежеспособности) предприятия определена в Постановлении Правительства РФ № 498 от 20.05.94. «О некоторых мерах по реализации законодательства о несостоятельности (банкротстве)». В соответствии с данным Постановлением и методическими положениями по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса ФСФО № 31-р от 12.08.94. анализ и оценка структуры баланса производится на основании двух показателей: • коэффициента текущей ликвидности; • коэффициента обеспеченности собственными средствами. Оценка структуры баланса предприятия осуществляется на основании баланса предприятия, заверенного в налоговой инспекции по месту регистрации предприятия. Опыт проведения аналитической работы позволяет отметить ряд недостатков диагностики неплатежеспособности на основе двух финансовых коэффициентов. Во-первых, по составу показателей. В международной практике показатели текущей ликвидности и обеспеченности собственными средствами играют ключевую роль в оценке финансового состояния. Однако российская действительность свидетельствует о том, что сегодня предприятия-должники, составляя график погашения задолженности, в качестве источника ее покрытия показывают административные здания, транспортные средства. Этот источник, по мнению авторов, необходимо учитывать в коэффициенте платежеспособности, тем более, что это соответствует подходу и оценке имущества вытекающему из Закона «О несостоятельности (банкротстве) предприятий. Осторожнее нужно обращаться и с коэффициентом обеспеченности собственными средствами (по сути — обеспеченности собственными оборотными средствами), так как известны примеры, когда предприятия, не имеющие собственных оборотных средств, являются платежеспособными. К их числу относятся предприятия оптовой и розничной торговли, которые полностью формируют оборотные активы за счет заемных источников. Состав вышеназванных показателей не позволяет в динамике сделать истинных выводов о финансовом состоянии предприятия и его платежеспособности. Это объясняется тем, что данные показатели рассчитываются на основе баланса предприятий, а баланс является группировкой данных о состоянии ресурсов и источников их образования на определенный момент времени – на начало и конец отчетного периода. Но внутри аналитического периода оценочные показатели могут существенно изменяться благодаря динамике происходящих процессов. Выводы о финансовом состоянии предприятия можно сделать только на основе анализа динамики оценочных показателей. Во-вторых, нормативные значения показателей оценки структуры баланса не учитывают отраслевую специфику и тип производства предприятий. Эти два фактора, как правило, определяют структуру оборотных средств, их оборачиваемость, а они, в свою очередь, должны определять нормативные значения показателей текущей ликвидности и обеспеченности собственными оборотными средствами. Специальные нормативы должны устанавливаться для предприятий с длительным технологическим циклом. В-третьих, анализ текущей платежеспособности должен дополняться оценкой общей платежеспособности. Общая платежеспособность – способность предприятия покрыть внешние обязательства (краткосрочные и долгосрочные) всем имуществом предприятия, оцененным по рыночной стоимости. Она может измеряться отношением стоимости такого имущества к внешним обязательствам предприятия. Учитывая многообразие финансовых процессов, которое не всегда отражается в коэффициентах платежеспособности, различие в уровне их нормативных оценок и возникающие в этой связи сложности в общей оценке состоятельности предприятия, многие зарубежные и отечественные аналитики рекомендуют производить интегральную или комплексную оценку финансового состояния предприятия на основе одного критерия.

Способы восстановить платежеспособность компании

Один или несколько раз каждая компания сталкивалась с такой проблемой, как неспособность отвечать требованиям государства и кредиторов. Общее название данный инцидент носит – банкротство.

Если такое случилось не стоит отчаиваться, при должном знание той или иной информации, можно выкрутиться практически отовсюду или просто использовать наш небольшой алгоритм:

- Если имеются весомые задолженности кредиторам, первым делом нужно попросить у них перекредитование на срок удобный для вас, но в ту же очередь и для них. Еще один вариант, это попросить у тех же кредиторов совершать льготные выплаты.

- Получите новый кредит на более-менее удовлетворяющих условиях, ради погашения старого. Единственное, что нужно помнить – не перегибайте, иначе можно увязнуть на долгий срок.

- Сократите порядка 50% рабочего класса, в данный момент они лишь обуза для вас.

- Как можно внимательней следите за бюджетом. Сократите не нужные расходы, зачастую это производственные или административные.

- Не нужное имущество компании продавайте не думая. Если же в вашем распоряжении обширное производство, то проведите инвентаризацию всего имущества.

- Выпускаете какую-либо продукцию? Снизьте любыми путями цену и повысьте количество производимого.

- Если же ничего не помогло, тогда последний вариант начать готовить компанию к процедуре банкротства, но при этом регистрировать новое юридическое лицо со старым брендом. Делать нужно все аккуратно и по закону, иначе привлекут к субсидиарной ответственность за фиктивное банкротство.

Однако, самое правильное решение будет позвать антикризисного специалиста. Он без предвзятости и эмоций проведет все нужные процедуры для организации и поможет остаться ей на плаву. Т. е. повысить платежеспособность.

Коэффициент текущей ликвидности: формула по балансу

Поскольку данные для расчета рассматриваемого показателя берут из бухбаланса, очень наглядными становятся вышеприведенные формулы текущей ликвидности, записанные применительно к строкам действующей формы этого отчета:

От всей суммы раздела V (т. е. от всей суммы краткосрочных обязательств):

КЛтек = 1200 / 1500,

где:

КЛтек – коэффициент текущей ликвидности;

1200 – номер строки бухбаланса, отвечающий итогу раздела II;

1500 – номер строки бухбаланса, отвечающий итогу раздела V.

От всей суммы раздела V за исключением доходов будущих периодов:

КЛтек = 1200 / (1500 – 1530),

где:

КЛтек – коэффициент текущей ликвидности;

1200 – номер строки бухбаланса, отвечающий итогу раздела II;

1500 – номер строки бухбаланса, отвечающий итогу раздела V;

1530 – номер строки бухбаланса, содержащий данные о доходах будущих периодов.

Второй вариант этого же расчета:

КЛтек = 1200 / (1510 + 1520 + 1540 + 1550),

где:

КЛтек – коэффициент текущей ликвидности;

1200 – номер строки бухбаланса, отвечающий итогу раздела II;

1510 – номер строки бухбаланса с данными по краткосрочным кредитам (займам);

1520 – номер строки бухбаланса с данными по краткосрочным долгам кредиторам;

1540 – номер строки бухбаланса, содержащий данные об оценочных обязательствах;

1550 – номер строки баланса с данными по прочим краткосрочным обязательствам.

От текущей (краткосрочной) кредиторской задолженности:

КЛтек = 1200 / (1510 + 1520 + 1550),

где:

КЛтек – коэффициент текущей ликвидности;

1200 – номер строки бухбаланса, отвечающий итогу раздела II;

1510 – номер строки бухбаланса с данными по краткосрочным кредитам (займам);

1520 – номер строки бухбаланса с данными по краткосрочным долгам кредиторам;

1550 – номер строки баланса с данными по прочим краткосрочным обязательствам.

Второй вариант этого расчета будет таким:

КЛтек = 1200 / (1500 – 1530 – 1540),

где:

КЛтек – коэффициент текущей ликвидности;

1200 – номер строки бухбаланса, отвечающий итогу раздела II;

1500 – номер строки бухбаланса, отвечающий итогу раздела V;

1530 – номер строки бухбаланса, содержащий данные о доходах будущих периодов;

1540 – номер строки бухбаланса, содержащий данные об оценочных обязательствах.

О том, по каким правилам заполняют строки действующей формы бухбаланса, читайте в материале «Порядок составления бухгалтерского баланса (пример)».

Если потребуется рассчитать рассматриваемый показатель по бухбалансу, форма которого действовала до 2011 года, то это надо делать, имея в виду нижеприведенное соответствие строк:

|

Наименование показателя |

Номер строки формы 2011–2019 годов |

Номер строки формы 2006–2010 годов |

|

Итоговое значение по разделу II |

1200 |

290 |

|

Итоговое значение по разделу V |

1500 |

690 |

|

Краткосрочные кредиты (займы) |

1510 |

610 |

|

Краткосрочные долги перед кредиторами |

1520 |

620 + 630 |

|

Доходы будущих периодов |

1530 |

640 |

|

Оценочные обязательства (резервы) |

1540 |

650 |

|

Прочие обязательства с коротким сроком погашения |

1550 |

660 |

В форме бухбаланса 2006–2010 годов в составе оборотных активов выделялась долгосрочная задолженность дебиторов со сроком погашения, превышающим 1 год (стр. 230). Расчет рассматриваемого коэффициента при наличии этой задолженности логично делать с уменьшением итогового значения раздела II на величину суммы, показанной по стр. 230.

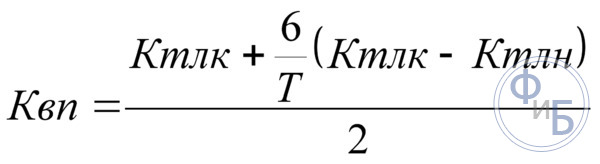

Показатель восстановления: как вычисляется он

Как действовать, если, согласно расчётам, компания не способна покрыть имеющиеся обязательства? Существуют два варианта, по которым могут развиваться события. Либо это банкротство, либо восстановление прежнего положения в материальном плане.

Но выйти на прежний уровень получается далеко не всегда. Нужно точно определить, какой способ будет актуален в конкретной ситуации. Именно для таких ситуаций ввели формулу, отдельную для коэффициента восстановления. Результат покажет, имеется ли у предприятия потенциал для того, чтобы всё исправить.

Эффективность работы предприятия

Такая формула применяется, если интересен именно потенциал к восстановлению:

- Ку = (Ктл.к +6/T (Ктл.к. –Ктл.н))/2

- 2 – текущий уровень ликвидности

- 6 – месяцы, за которые потенциал ухудшится.

- Т – отчётное время, так же выражается в месяцах.

- Ктл.н –показатель к началу отчётного периода.

- Ктл.к. – ликвидность, сохраняющаяся сейчас.

По расшифровке можно дать всего пару советов, значительно упрощающих жизнь:

- Если результат меньше единицы, то возможности к восстановлению практически отсутствуют.

- Если больше единицы – потенциал присутствует, средний или высокий.

Каждый из показателей – основополагающий для тех, кто занимается общим финансовым анализом текущего положения. Но у используемых методов есть и недостатки. Среди которых главным считается отсутствие возможности рассчитать результаты деятельности на долгосрочный период.

Потенциал по платёжеспособности: утрата

Балансовые данные из бухгалтерии – главный документ и источник сведений, на основе которого осуществляются все расчёты в этом направлении.

Этот документ анализируется для достижения следующих целей:

- Определение общего размера по капиталу, который сейчас имеется в наличии.

- Выяснение, какие обязательства сейчас сохраняются, и требуют выполнения.

- Анализ активов предприятия к настоящему времени.

Этот коэффициент покажет, есть ли у фирмы возможность восстановить финансовое положение

Когда для платёжеспособности организации проводят финансовый анализ, одним из важнейших этапов как раз и становится оценка финансовых коэффициентов. Это позволяет быстрее определиться с тем, насколько устойчивым является положение предприятия.

Коэффициент утраты платёжеспособности – демонстрация возможности того, упадёт ли ликвидность за три ближайших месяца, будет ли она вообще падать. При учёте подобных показателей руководитель получает возможность разработать сразу несколько вариантов развития в ближайшее время:

- Сохранение баланса в положительном русле. Значит, потенциал по оплате присутствует.

- Отрицательный баланс. Увеличивает вероятность того, что организацию признают банкротом.

Кроме того, благодаря информации об утрате платёжеспособности появляется возможность:

- Вычислять объективные шансы того, что ситуация будет развиваться по худшему сценарию.

- Определить, имеется ли у организации потенциал для восстановления платёжеспособности.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка | 0.456 | 0.533 | 0.504 | 0.519 | 0.466 | 0.503 | 0.507 |

| Минипредприятия (10 млн. руб. ≤ выручка | 0.556 | 0.579 | 0.546 | 0.536 | 0.552 | 0.533 | 0.542 |

| Малые предприятия (120 млн. руб. ≤ выручка | 0.619 | 0.599 | 0.551 | 0.589 | 0.575 | 0.591 | 0.625 |

| Средние предприятия (800 млн. руб. ≤ выручка | 0.616 | 0.595 | 0.629 | 0.611 | 0.610 | 0.640 | 0.656 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.698 | 0.671 | 0.652 | 0.690 | 0.658 | 0.652 | 0.679 |

| Все организации | 0.665 | 0.632 | 0.613 | 0.637 | 0.615 | 0.621 | 0.647 |

Значения таблицы рассчитаны на основании данных Росстата

Нормативное значение коэффициента текущей ликвидности было равно 2.

Страница была полезной?

Формула расчета

Показатели КВП определяются путем внесения значений КТЛ и периода, в формулу.

Сама формула выглядит так: КВП = КТЛк + 6/6 (КТЛк – КТЛн) /2, где:

- КТЛк – значение КТЛ в конце отчетного квартала;

- 6/ (числитель) – период (в месяцах) восстановления платежеспособности;

- /6 (знаменатель) – отчетный период (в месяцах);

- КТЛн – значение КТЛ в начале периода;

- /2 – нормальное значение КТЛ.

Примечание:

Обычно, в расчетах оптимальным периодом восстановления платежеспособности считается 6 месяцев, но по усмотрению, сам предприниматель может его изменить.

Нормальное значение КТЛ (2) говорит о том, что с ликвидностью все хорошо. Поэтому принято считать в формуле именно двойку, однако в некоторых отраслях коэффициент 1,5 был принят в качестве нормативного значения КТЛ.

Формула КТЛ – достаточно простая: КТЛ = ОА/КО, где:

- ОА – оборотные активы предприятия;

- КО – краткосрочные обязательства предприятия.

Результат ниже 2 (иногда 1,5), говорит о трудностях предприятия расплатиться долгами.

Пример

Чтобы было понятно, сначала приведем пример расчета КТЛ. Возьмем одну компанию, допустим с названием “N”. Итак, в апреле, стоимость оборотных активов составляла 5 500$, а величина долгов (кредиторская задолженность, заемные средства и пр.) 2 200$.

По расчету:

КТЛ = ОА/КО = 5500/2200 = 2,5

На период апреля КТЛ составил 2,5 (допустим в начале первого квартала коэффициент был 2,4), а в августе КТЛ – 2,3 (весьма неплохой результат, но если сравнить с показателями в апреле, КО повысились). В октябре КТЛ понизился до 2,1, а в январе следующего года был равен 1,7.

Вывод: КТЛ постепенно снижается. Причины могут быть разными, особенно такими, как:

- уменьшение спроса на продукцию компании по каким либо причинам;

- изменение рабочей системы;

- неграмотное управление;

- увеличение текущих долговых обязательств и т.д.

Исходя из этого, рассчитаем КВП в первом квартале: КВП = КТЛк + 3/3(КТЛк – КТЛн) = 2,5 + 3/3(2,5-2,4)/2 = 1,3 КВП =1,3 где:

- КТЛк – значение КТЛ в конце отчетного квартала (2,5)

- 3/ (числитель) – период восстановление платежеспособности;

- /3 (знаменатель) – отчетный период;

- КТЛн – значение КТЛ в начале периода (2,4)

Во втором квартале КВП составит 1,05, в третьем квартале – 0,95, а в четвертом квартале – 0,65.

Если в следующем квартале все не изменится в положительную сторону, то скоро предприятие “N” ждет полная утрата платежеспособности и следом банкротство.

Коэффициент восстановления платежеспособности

Он показывает способность компании вернуться к приемлемому уровню текущей ликвидности в следующие полгода. Показатель подробно описан многими методическими изданиями по экономики.

Кв.плат = (Ктл + 6*(Ктл-Ктлн)/Т)/Кнорм

- Ктл – коэффициент текущей ликвидности

- Ктлн – начальная текущая ликвидность в условном периоде;

- Кнорм – нормативный показатель текущей ликвидности, принятый 2;

- Т – длительность отчетного периода, исчисляемый в месяцах.

Если значение превышает 1, то предприятие способно вернуться к нормальной платежеспособности за полгода. Если значение до 1, то у компании недостаточно средств для этого.

Этот метод не является точным, так как в формуле используется только два показателя текущей ликвидности в конце и начале отчетного периода. Подобный расчет имеет математическую вероятность только 50%.

Наиболее точным будет анализ по текущей ликвидности за минимальный срок. Основной период разделяют на множество мелких и в Excel при помощи графика и специальных встроенных функций производят расчет.

Топ-3 коэффициента финансовой устойчивости

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Перейдем к рассмотрению трех основных коэффициентов финансовой устойчивости. Ключевое отличие между коэффициентами ликвидности и коэффициентами финансовой устойчивости – первая группа (ликвидности) отражает краткосрочную платежеспособность, а последняя (финансовой устойчивости) – долгосрочную. А по сути, как коэффициенты ликвидности, так и коэффициенты финансовой устойчивости отражают платежеспособность предприятия и то, как оно может рассчитываться со своими долгами.

В данную группу показателей входит три коэффициента:

- Коэффициент автономии,

- Коэффициент капитализации,

- Коэффициент обеспеченности собственными оборотными средствами.

Кем используются коэффициенты финансовой устойчивости?

Коэффициент автономии (финансовой независимости) используется финансовыми аналитиками для собственной диагностики своего предприятия на финансовую устойчивость, а также арбитражными управляющими (согласно постановлению Правительства РФ от 25.06.03 № 367 «Об утверждении правил проведения арбитражным управляющим финансового анализа»).

Коэффициент капитализации важен для инвесторов, которые анализируют его для оценки инвестиций в ту или иную компанию. Более предпочтительной для инвестиций будет компания с большим коэффициентом капитализации. Слишком высокие значения коэффициента не слишком хорошо для инвестора, так как снижается прибыльность предприятия и тем самым доход вкладчика. Помимо этого коэффициент рассчитывается кредиторами, чем значение ниже, тем предпочтительнее предоставление кредита.

Коэффициент обеспеченности собственными оборотными средствами рекомендательно (согласно Постановлению Правительства РФ от 20.05.1994 №498 «О некоторых мерах по реализации законодательства о несостоятельности (банкротстве) предприятия», которое утратило силу в соответствии с Постановлением 218 от 15.04.2003) используется арбитражными управляющими. Данный коэффициент также можно отнести и к группе Ликвидности, но здесь мы его припишем к группе Финансовой устойчивости.

|

Коэффициенты |

Формула | Расчет |

Норматив |

|

| 1 | Коэффициент автономии |

Коэффициент автономии = Собственный капитал/Активы |

Кавт = стр.1300/ стр.1600 |

>0,5 |

| 2 | Коэффициент капитализации |

Коэффициент капитализации = (Долгосрочные обязательства + Краткосрочные обязательства)/Собственный капитал |

Ккап= (стр.1400+стр.1500)/ стр.1300 |

<0,7 |

| 3 | Коэффициент обеспеченности собственными оборотными средствами |

Коэффициент обеспеченности собственными оборотными средствами = (Собственный капитал – Внеоборотные активы)/Оборотные активы |

Косос=(стр.1300-стр.1100)/стр.1200 |

>0,5 |

Ликвидность предприятия – понятие и суть

О способности компании платить по своим счетам, обязательствам (кредитам) перед поставщиками, банками и персоналом, способен рассказать такой показатель, как ликвидность.

Так же, как и платежеспособность, этот параметр показывает способна ли организация производить платежи по задолженностям различного характера, при помощи собственных и заемных средств.

Ликвидность – это прежде всего внешний признак финансового благополучия фирмы, которое обеспечивается долгосрочными источниками формирования оборотных активов. Главным признаком ликвидности, является преимущество активов оборотного характера над пассивами краткосрочного типа. Чем сильнее эта разница, тем лучше состояние компании в финансовой сфере. Если разница небольшая, то — это должно вызывать опасения.

- Активы, которые легко преобразовать в денежные средства, при этом практически не потеряв, в рыночной стоимости, называются – высоколиквидными. Они могут быть использованы при погашении долгов по текущим обязательствам, в случаях, когда необходимо произвести оплату в указанный срок. Чаще всего это деньги, финансовые вклады, дебиторские задолженности, произведённые на короткий срок и которые легко вернуть.

- Малоликвидные – это ресурсы предприятия заемного характера, на погашение которых осталось больше 1 месяца.

- Неликвидные – инвестиции финансового характера, активы капитализированного типа, дебиторская задолженность и иные средства, которые невозможно мобилизовать и перевести в денежные средства.

Платежеспособность и ликвидность

Ликвидность – ключевое понятие для платежеспособности предприятия, поскольку отражает возможность в обозначенные сроки обернуть активы в денежные средства или использовать для погашения обязательств. Она может оцениваться в разных формах:

- общая – выражает состоятельность фирмы относительно погашения любых видов кредитов путем реализации любых видов активов;

- текущая – оценивается в начале и конце учетного периода, отражает связь стоимости всех имеющихся активов и общую производительность предприятия, показывает, насколько вероятно погашение текущих долгов с помощью текущих активов;

- срочная (быстрая) – возможность быстро закрыть краткосрочные кредиты с применением быстроликвидных активов;

- абсолютная – показывает общую осуществимость потенциального погашения предприятием своих обязательств.

ОБРАТИТЕ ВНИМАНИЕ! Коэффициенты тех или иных видов ликвидностей также представляют собой значимые финансовые показатели предприятия

Виды активов относительно ликвидности

Любые активы имеют ценность, поскольку они ликвидны. Любое предприятие имеет в своей структуре два вида активов:

- текущие – те, которые можно обратить в деньги в течение 1 учетного периода (производственного цикла, года);

- постоянные – основные средства производства, непосредственно в нем участвующие.

По времени и простоте «превращения» в наличные деньги или использования в качестве погашения дебиторской задолженности активы предприятия принято ранжировать по 4 степеням ликвидности. Чем больше у предприятия активов с высокой ликвидностью, тем лучше его платежеспособность.

-

Активы высокой ликвидности – имеют максимальные темпы трансформации в деньги, относятся, как правило, к текущим активам. Примеры самых ликвидных активов:

- деньги в кассе;

- финансы на расчетном счету предприятия;

- купюры в банкоматах организации;

- средства, находящиеся в пути и др.

-

Активы быстрой реализации – быстрой считается скорость обращения в финансы, составляющая менее года, то есть также преимущественно текущие активы. Ими принято считать:

- банковские вклады;

- дебиторскую задолженность;

- вложения в ценные бумаги и т.п.

-

Активы малой ликвидности – реализуются медленно, например:

- предметы лизинга;

- долгосрочные инвестиции;

- запасы сырья, материалов, готовой продукции;

- полуфабрикаты, заготовки;

- незавершенное производство и др.

-

Практически неликвидные активы – труднореализуемые основные средства производства, постоянные фонды:

- здания, сооружения;

- земельные участки;

- оборудование;

- транспорт предприятия;

- нематериальные активы;

- просроченные и сомнительные задолженности по кредитованию.

Факторы ликвидности

В рамках одного и того же предприятия с течением времени могут меняться факторы, от которых зависит ликвидность:

- активы покупаются и приобретаются;

- теряют и прибавляют в стоимости;

- вкладываются или тратятся финансовые средства;

- изменяется количество и состояние пассивов и др.

Такая динамичность означает, что ликвидность может меняться от одного отчетного периода к другому

Важно, чтобы даже при падении она восстанавливала свой уровень до наступления обозначенного срока. Эта возможность и является восстановлением платежеспособности