Формулы анализа дебиторской и кредиторской задолженности

Содержание:

- Методы анализа ДЗ

- Заемный капитал

- О видах

- Особенности кредиторской задолженности

- Как поэтапно провести анализ задолженности дебиторов и кредиторов?

- Чем отличается кредиторская задолженность от дебиторской

- Анализ оборачиваемости и основных средств: Что это такое?

- Денежный цикл (цикл оборотного капитала)

- Коэффициент оборачиваемости

- Оборачиваемость активов (Asset turnover)

- Оборачиваемость дебиторской задолженности (Receivable turnover)

- Оборачиваемость запасов (Inventory turnover)

- Оборачиваемость кредиторской задолженности (Accounts payable turnover)

- Оборачиваемость оборотных средств

- Фондоёмкость

- Как списывается кредиторская задолженность с истекшим сроком исковой давности

- Понятие кредиторской задолженности и ее структура

- Как возникает дебиторская задолженность

- Ключевые моменты признания задолженности безнадежной

- Управление дебиторской и кредиторской задолженностью: целевые приоритеты

- Классификация дебиторской и кредиторской задолженности

- Кто такой дебитор и кредитор: кто должен нам и кому должны мы

- Особенности кредиторской задолженности

- Оценка финансовой устойчивости

Методы анализа ДЗ

Анализирование дебиторской задолженности осуществляется 2-я методами: сплошным и выборочным.

Применяют конкретный способ в зависимости от следующих факторов:

- Размеров долгов.

- Количества дебиторов.

- Количества расчетных документов.

Проводя анализ ДЗ вычисляют показатели, которые предоставляют информацию относительно исполнения долговых обязанностей покупателями. В самом начале работают над вычислением абсолютного показателя просрочки, в том числе просроченные долги, по которым прошел 3-х месячный срок с даты окончания полного погашения.

Важным значением есть показатель коэффициента оборачиваемости. Рассчитывают его по такой формуле — сумму выручки от продажи продукции делят на средний показатель ДЗ.

Следующим шагом находят период ее покрытия (погашения). Делят количество дней во взятом отчетном периоде на полученный коэффициент оборачиваемости.

Важно! Когда предприятие определило срок погашения, то данному показателю уделяют большое внимание. Так как чем он выше, тем в итоге больше шанс не возврата средств. Таким образом идет уменьшение ликвидности.

Таким образом идет уменьшение ликвидности.

Заемный капитал

Далее следует более подробно разобрать заемный капитал. Его можно охарактеризовать следующим образом:

- Если вы нуждаетесь в заемных средствах, то такой капитал будет отличным (причем совершенно бесплатным) источником заемных денег. Благодаря ему вы сможете не только повысить заемную часть средств, но и улучшить общее финансовое состояние компании.

- Размер заемного капитала напрямую действует на длительность финансового цикла и влияет на то количество денег, которое нужно для финансирования оборотных активов. Чем больше размер кредиторского долга, тем меньше организации нужно привлекать средств со стороны для того, чтобы финансировать деятельность.

- Состояние задолженности во многом зависит от того, в каком финансовом состоянии находится компания. Здесь учитываются товарооборот и количество продаваемого и покупаемого товара. Если данные факторы увеличиваются, возрастают и затраты компании, начисляемые по кредиторской задолженности, что неминуемо приводит к повышению всей задолженности, и наоборот. Вывод: увеличивается товарооборот — увеличивается и долг.

- Насколько высока ваша задолженность будет зависеть от того, как часто вы возвращаете кредиторам заемные средства. Эта периодичность выплат и регулируется условиями договоров с партнерами, нормативными актами от государства и лишь в малой части – внутренними нормативами организации.

Если же говорить о величине долга, то на него влияют следующие пункты:

- Общее количество покупок и доля, отведенная на покупку на условиях, предполагающих последующую оплату, а также условия, которые были оговорены в договоре с контрагентами.

- Договорные обязательства, на которых компания рассчитывается с теми, кто оказывает им услуги или поставляет товары. Учитывается и то, насколько рынок на сегодняшний день насыщен поставляемой продукцией.

- Так же на задолженность будет влиять и та политика, которая используется для того, чтобы погашать задолженность, а также насколько качественно анализируется долг и что в итоге делается с полученными результатами. Кроме того, учитывается и та система расчетов, которая используется организацией. Следует проанализировать долги и сделать правильные выводы.

Когда компания перестает расплачиваться наличными и начинает использовать безналичный расчет, качество долга и общая оборачиваемость ползут вверх, в то время как сумма долга ползет вниз. В итоге компания становится более финансово окрепшей, платежеспособной и устойчивой к финансовым «скачкам». Что же до задолженности, то она может прекратиться исполнением обязательств либо банально списана за счет финансовой невостребованности.

https://youtube.com/watch?v=BCx7ajP6J50%3F

О видах

Кредиторку и дебиторку делят на виды – по признаку происхождения того и другого, срока для погашения, других обязательств.

Классификация ДЗ в бухучёте

Какие же есть виды ДЗ? Условно их два:

- Торговая. Это суммарные обязательства покупателей, которые имеют связь с реализацией товара либо услуг, реализованных как итог главной деятельности.

- Неторговая. Это результат других типов деятельности. Например, авансы, дивиденды и прочее.

По срокам можно разделить на:

- долгосрочную ДЗ, при которой сроки выплаты превышают год;

- краткосрочную – с погашением в течение года.

Результаты погашения или просрочек делят, в свою очередь, дебиторку на:

- нормальную;

- просроченную.

С первым пунктом здесь всё ясно. Есть вопрос по второму: сколько месяцев подразумевает просроченная ДЗ? Из-за того что причины просрочки бывают разными, тут снова приходится говорить о разделении, но уже на подвиды:

- Сомнительная ДЗ. Обязательства перед организацией, по поводу которых есть неуверенность в погашении по причине несоответствующей платёжеспособности дебитора.

- Невостребованные обязательства. Сюда включены те долги, что не были востребованы по причине ошибок бухгалтерии (либо прочей стороны, несущей материальную ответственность).

- Мораторная ДЗ. Повисшее обязательство, возникшее тогда, когда организация в процессе оформления банкротства. В этом случае предъявить финансовые претензии невозможно.

- Безнадёжная ДЗ. Долги, оплата по которым сведена к нулю. Такое имеет место быть в случае, если дебитор признан банкротом.

Важно! Когда истекают три года, обязательства подлежат списанию – п.77 Приказа Министерства финансов от №34н. Сегодня уже принято понижать риски через страхование дебиторки

Считается, что это надёжный способ уберечь дебиторскую задолженность от того, чтобы она стала безнадёжной

Сегодня уже принято понижать риски через страхование дебиторки. Считается, что это надёжный способ уберечь дебиторскую задолженность от того, чтобы она стала безнадёжной.

Виды кредиторки

Есть такие виды обязательств по кредиту – перед:

- сотрудниками;

- поставщиками или подрядчиками;

- бюджетом.

Кредиторские обязательства делятся на:

- текущие – менее трёх месяцев;

- краткосрочные – до года;

- долгосрочные – более года;

- ликвидные – три года и выше (т.е. – списание).

Особенности кредиторской задолженности

Для того, чтобы предприятие работало максимально эффективно, необходимо следить, чтоб размеры кредиторской задолженности не достигли критических параметров. В ином случае произойдет снижение платежеспособности и финансовой устойчивости хозяйственного объединения.

- К обязательным работам на срок до 480 часов.

- К работам принудительного характера сроком до 2-х лет.

- Арест – до 6 месяцев.

- Тюремное заключение — до 2-х лет.

Существует несколько показателей, определяющих кредиторскую задолженность: абсолютный показатель (отражается в приложении к балансу), коэффициент оборачиваемости, период оплаты кредиторской задолженности.

Как поэтапно провести анализ задолженности дебиторов и кредиторов?

Анализ дебиторской и кредиторской задолженности требует тщательнейшего подхода, поэтому финансисты для его проведения разрабатывают стратегический план. Этот план является универсальным и помогает всесторонне изучить влияние текущего состояния долгов компании и ее контрагентов на ее финансовую стабильность.

Для проведения анализа дебиторской и кредиторской задолженности необходимо придерживаться подробного плана, основные элементы которого:

- Анализ дебиторской задолженности, который включает изучение размера долгов покупателей, их составных элементов и динамики. Полученные расчеты лучше оформить в виде таблицы или графика, тогда наглядно будет видно, какие изменения произошли за отчетный период.

На этом этапе особо важно определить, каков удельный вес долгосрочных долгов дебиторов и как менялся их объем. Увеличение этого показателя негативно влияет на финустойчивость предприятия из-за того, что из оборота изымаются денежные ресурсы на более длительный срок

Анализ кредиторской задолженности, включающий изучение ее размера, изменений в динамике, структуры

Особо важно определить, как изменились краткосрочные долги перед кредиторами (в сумме, доле). При росте удельного веса этого показателя в общем объеме задолженности перед кредиторами увеличиваются финансовые риски компании, поскольку такие долги требуется быстрее погашать.

Анализ дебиторской и кредиторской задолженности на их сбалансированность

Этот этап очень важен, ведь долги перед кредиторами являются источником финансирования отсрочки платежа, предоставляемой покупателям.

Для проведения анализа дебиторской и кредиторской задолженности с целью установления баланса составляется таблица, в одной части которой отображается пассивное сальдо (когда сумма долга перед кредиторами выше, чем должны покупатели) на конец и начало года, а также выводится размер произошедших изменений. В другой части таблицы высчитывается активное сальдо, демонстрирующее, насколько долги дебиторов больше, чем кредиторская задолженность.

|

Статьи дебиторской задолженности |

На начало периода, тыс. рублей |

На конец периода, тыс. рублей |

Изменение, тыс. рублей |

Статьи кредиторской задолженности |

На начало периода, тыс. рублей |

На конец периода, тыс. рублей |

Изменение, тыс. рублей |

|

Итого |

Итого |

||||||

|

Пассивное сальдо |

Активное сальдо |

||||||

|

Баланс |

Баланс |

Обе табличные части уравновешиваются после занесения значений активного/пассивного сальдо путем добавления к значению активного/пассивного сальдо итоговой суммы кредиторской/дебиторской задолженности.

Идеальным считается вариант, при котором размеры долгов кредиторов и дебиторов равны. Вызывающая опасение ситуация — когда имеется активное сальдо. Это свидетельствует о том, что для обеспечения потребностей дебиторов компания привлекает дополнительные средства, поскольку источника в виде задолженности кредиторам уже недостаточно.

- Анализ средних сроков погашения кредиторской и дебиторской задолженности. Для проведения анализа дебиторской и кредиторской задолженности в части установления сроков погашения проводится сравнение рассчитанных на предприятии данных с общеотраслевыми.

Так, рост срока оплаты долгов дебиторами говорит о внедрении в компании либеральной кредитной политики. В идеале она должна привести к увеличению объема реализации, при этом риск роста безнадежных долгов возрастает.

Увеличение среднего срока возврата долгов кредиторам свидетельствует об ухудшении платежеспособности компании. Но также это может свидетельствовать и о росте эффективности финансово-хозяйственной деятельности предприятия, ведь у него на более долгий срок сохраняются в обороте средства, предназначенные для погашения долгов.

Идеальным вариантом для компании будет ситуация, когда сроки погашения обоих видов задолженностей равны.

- Оценка влияния изменений сумм кредиторской и дебиторской задолженности на финансовое состояние компании. Для проведения анализа дебиторской и кредиторской задолженности в данном разрезе определяются такие важные показатели, как финустойчивость компании, имущественное положение, деловая активность, ликвидность и платежеспособность.

Чем отличается кредиторская задолженность от дебиторской

Отличие кредиторской задолженности от дебиторской самое прямое, ведь это полные противоположности. Это явление само по себе естественное и чаще всего безопасное для компании. Если вовремя ее погашать, то никаких проблем она не вызовет. Но если дебиторская задолженность всегда фигурирует в финансовой отчетности организации как некий актив, то кредиторская отражается в бухгалтерском балансе как пассив.

Верно и то, что кредиторская задолженность всегда тесно связана с дебиторской. Ведь если наша компания имеет перед кем-либо обязательства, то другая компания или частное лицо, в отношении которого у нас возник долг, имеет в своем активе обязательства с нашей стороны.

Важно знать:

Кредиторская задолженность – это не только прямой долг по выплате заемных средств. Это любые долги вашей компании перед любыми контрагентами, будь они частными лицами или юридическими.

Важность верного анализа дебиторской и кредиторской задолженности организации

Отношение сроков возврата задолженности предприятия перед поставщиками к оплате продукции покупателем перед ним при верной деятельности должно иметь идентичные показатели. А баланс дебиторской задолженности выше, чем показатели кредитного долга. При этом, чем ниже показатели кредиторской нагрузки у организации, тем выше её финансовые показатели и деловая репутация. Грамотный бухгалтер должен неукоснительно следить за соблюдением баланса кредиторской и дебиторской задолженностей. А руководитель не допускать увеличения процента заёмных средств выше допустимых норм по внутренним порядкам организации.

Отражение показателей дебета и кредита в бухгалтерском балансе

В бухгалтерском балансе по форме 1 отображаются активы компании (её имущество) и пассивы (капитал и средства, позволившие получить имущество). Во втором разделе пункта про активы в строке 1230 показывается дебет. Кредит с короткими сроками возврата отображается в пятом разделе 1520 строки. Заемные средства из кредитов и займов вписывают в четвертый раздел, строку 1410 ( для долгосрочных) и в пятый раздел, строку 1510 (для краткосрочных).

С точки зрения любого бухгалтера финансовая система организации – это баланс задолженностей или, как их часто называют, кредиторских и дебиторских обязательств. Если сумма, заработанная компанией и фактически полученная на счета, превышает сумму, которую компания должна выплатить (в том числе зарплату сотрудникам), то «сальдо» – в плюсе и баланс положительный.

Это значит, что компания может развиваться, покупать новое оборудование, вкладывать средства в развитие новых направлений деятельности, повышение зарплат или просто выплатить бонусы своим акционерам. В обратном случае, когда баланс отрицательный, компания вынуждена будет расплачиваться не только с оборотных средств, но и так или иначе сокращать свои активы в счет долга и, соответственно, регрессировать.

Анализ оборачиваемости и основных средств: Что это такое?

Анализ оборачиваемости охарактеризует интенсивность использования активов или обязательств организации. Показатели оборачиваемости рассчитываются либо как коэффициент, либо в днях одного оборота.

Наиболее популярными в финансовом анализе являются следующие показатели оборачиваемости:

- оборачиваемость запасов;

- оборачиваемость дебиторской задолженности;

- оборачиваемость активов;

- оборачиваемость кредиторской задолженности.

При расчете коэффициентов оборачиваемости в числителе всегда стоит финансовый результат в виде выручки, в знаменатели – средняя за период величина актива или обязательства, оборачиваемость которого мы анализируем.

При расчете оборачиваемости в днях, количество дней в году (365) делят на годовой коэффициент оборачиваемости.

Денежный цикл (цикл оборотного капитала)

Денежный цикл, или цикл оборотного капитала (cash conversion cycle, operating cycle) – это период обращение денежных средств с момента приобретения за них ресурсов (сырья, материалов) и до момента продажи готовой продукции и получения за нее денег. Данный период выражается в днях и отражает эффективность управления оборотным капиталом организации.

Читать полностью →

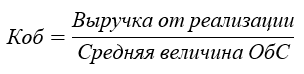

Коэффициент оборачиваемости

Коэффициент оборачиваемости – это финансовый коэффициент показывающий интенсивность использования (скорость оборота) определенных активов или обязательств. Коэффициенты оборачиваемости выступают показателями деловой активности предприятия.

Читать полностью →

Оборачиваемость активов (Asset turnover)

Оборачиваемость активов (asset turnover) – финансовый показатель интенсивности использования организацией всей совокупности имеющихся активов. Данный показатель используется наряду с другими показателями оборачиваемости, такими как оборачиваемость дебиторской задолженности, оборачиваемость кредиторской задолженности, оборачиваемость запасов, для анализа эффективности управления имуществом и обязательствами фирмы.

Читать полностью →

Оборачиваемость дебиторской задолженности (Receivable turnover)

Оборачиваемость дебиторской задолженности (receivable turnover ratio) измеряет скорость погашения дебиторской задолженности организации, насколько быстро организация получает оплату за проданные товары (работы, услуги) от своих покупателей.

Читать полностью →

Оборачиваемость запасов (Inventory turnover)

Оборачиваемость запасов (inventory turnover) показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток запасов. Данный показатель характеризует качество запасов и эффективность управления ими, позволяет выявить остатки неиспользуемых, устаревших или некондиционных запасов.

Читать полностью →

Оборачиваемость кредиторской задолженности (Accounts payable turnover)

Оборачиваемость кредиторской задолженности (accounts payable turnover ratio) – это показатель скорости погашения организацией своей задолженности перед поставщиками и подрядчиками. Данный коэффициент показывает, сколько раз (обычно, за год) фирма погасила среднюю величину своей кредиторской задолженности.

Читать полностью →

Оборачиваемость оборотных средств

Оборачиваемость оборотных средств (активов) показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток оборотных средств.

Читать полностью →

Фондоёмкость

Фондоёмкость – показатель эффективности использования основных средств предприятия, рассчитанный как обратный показателю фондоотдача.

Читать полностью →

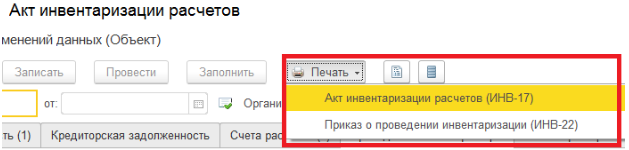

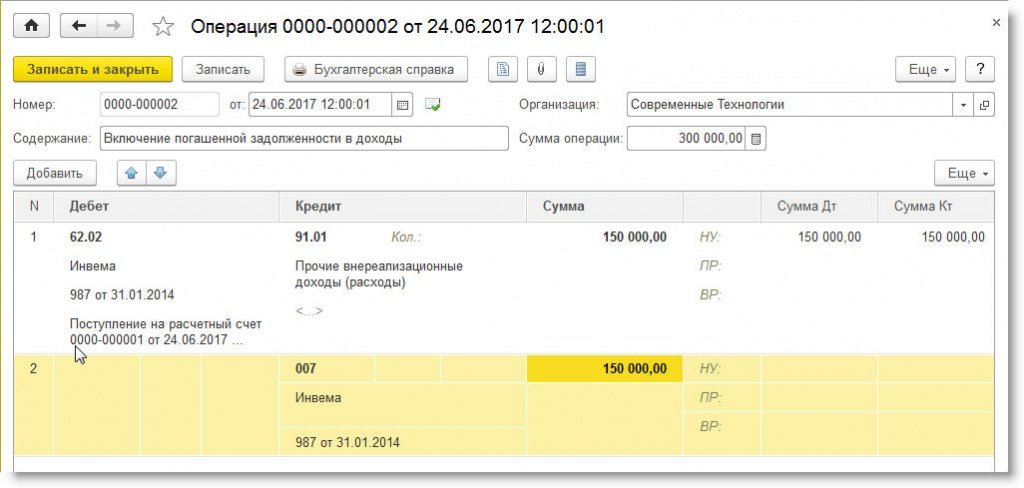

Как списывается кредиторская задолженность с истекшим сроком исковой давности

Сущность и последовательность данной процедуры практически не отличается от вышеописанной. Предъявлен подобный регламент выявления, принятия и списания. Разница только в счетах бухгалтерского плана, используемых в проводке:

ДТ 60, 62, 70, 71, 73, 76 КТ 91.3.

Организация должна проводить процедуру инвентаризации расчетов с контрагентами каждый год перед сдачей отчета. Несоблюдение этого требования не является поводом для невключения суммы истекшей задолженности в отчетность. Если при этом уменьшается налогооблагаемая база, на компанию могут быть наложены санкционные меры.

Понятие кредиторской задолженности и ее структура

Кредиторская задолженность — это неоплаченное обязательство предприятия перед кредиторами.

Кредиторами предприятия являются поставщики товаров, работ, услуг, арендодатели, работники, бюджет и внебюджетные фонды. Покупатели также могут быть кредиторами в случае уплаты аванса в счет предстоящих поставок.

Отдельные виды (структура) кредиторской задолженности определяются перечнем кредиторов. Более подробно о подготовке бухгалтерской отчетности см. статьи:

- «Заполнение формы 1 бухгалтерского баланса (образец)»

- «Расшифровка строк бухгалтерского баланса (1230 и др.)»

1 из элементов управления кредиторской задолженностью — поддержание ее рациональной структуры.

Соотношение между отдельными видами кредиторской задолженности определяется каждым предприятием индивидуально в зависимости от различных факторов, влияющих на его деятельность. Тем не менее основным показателем надежности и рациональности структуры обязательств перед кредиторами выступает наименьший риск прерывания деятельности компании.

Например, некоторые компании считают, что задержка уплаты налоговых платежей в бюджет — самый дешевый способ временно привлечь дополнительное финансирование. Пеня по налогам составляет 1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки, что на порядок меньше, чем процентные ставки по банковским кредитам. Однако задолженность перед бюджетом — это самый рискованный вид обязательств в силу того, что налоговые органы имеют возможность начать взыскание и приостановить операции по счетам предприятия на сумму задолженности по налогам.

Важно! Если у предприятия есть несколько счетов в разных банках, то приостановка будет проведена по всем счетам. Даже после уплаты задолженности с 1 из счетов придется ждать несколько дней, пока налоговая снимет приостановку с других расчетных счетов

Не менее рискованна и задолженность по заработной плате перед работниками предприятия. Во-первых, такой источник оборотных средств может привести к текучести кадров, во-вторых, работники могут обратиться в трудовую инспекцию или прокуратуру с жалобой на несвоевременную выплату заработной платы. Такие случаи наносят серьезный урон репутации организации и влекут за собой материальные потери.

Так какую же структуру обязательств перед кредиторами можно оценить как рациональную?

Управляемой и рациональной принято считать структуру кредиторской задолженности с преобладанием обязательств перед поставщиками товароматериальных ценностей, работ, услуг и покупателями по авансам, полученным в счет предстоящих поставок.

Если значительную долю кредиторской задолженности составляют авансы, полученные в счет предстоящих отгрузок, можно сказать, что предприятие имеет хорошую репутацию и его продукция пользуется спросом.

Однако в современных рыночных условиях покупатели чаще всего рассчитывают на отсрочку платежа. Наряду с ценой товара или услуги, на выбор поставщика могут повлиять и выгодные параметры отсрочки. В этом случае конкурентоспособность компании может сильно зависеть от эффективности управления кредиторской задолженностью.

Как возникает дебиторская задолженность

Редкое предприятие может похвастаться отсутствием дебиторской задолженности. Это обусловлено производственной необходимостью и особенностями конкурентной среды. Покупателю выгодно приобретать товар или услуги в рассрочку, а продавцу интересно расширять свою клиентскую базу посредством предложения лучших условий. В результате возникает ситуация когда товары уже отгружены, а оплата за них еще не получена.

Также дебиторскую задолженность увеличивают суммы авансовых платежей, перечисленных поставщикам в качестве предоплаты. Сюда же относят излишне уплаченные суммы в налоговые органы и страховые взносы во внебюджетные фонды. Если говорить простыми словами, то любая предоплата или отпуск товара в долг образует дебиторскую задолженность.

Отдельной строкой отражаются расчеты с персоналом организации. Это может быть как переплата по зарплате, так и выданные под отчет суммы. Последние будут отражаться в качестве долга до предоставления сотрудником авансового отчета с указанием приобретенных товаров и документов, подтверждающих факт расходов.

Список вариантов и условий возникновения дебиторской задолженности:

- У компании куплены товары или услуги в рассрочку.

- Компания перечислила авансовые платежи поставщикам в качестве предоплаты.

- Ошибочно уплаченные излишние суммы в налоговые органы и страховые взносы во внебюджетные фонды.

- Ошибочные переплаты по зарплате.

- Выданные сотрудникам суммы под очет и другое.

Ключевые моменты признания задолженности безнадежной

Процедура и порядок, согласно которым задолженность признается безнадежной, освещены в ГК и НК РФ, ПБУ, практике арбитражного судопроизводства и письмах налоговой службы и Министерства Финансов

Все нормативно-правовые документы должны быть приняты во внимание при проведении процедуры списания. Так, чтобы признать невыполнимость обязательства необходимо наличие следующих факторов:

- истечение 3 лет с даты обнаружения;

- прекращение обязательства судом;

- отсутствие возможности истребования.

Исковая давность в отношении гражданско-правового дел, в том числе хозяйственных операций между представителями предпринимательства, а также физическими лицами, составляет 3 года. Когда этот срок истекает, кредитор не может обратиться за возмещением убытков. Начало этого периода – дата, когда лицо узнало о нарушении своих прав. Озвученные 3 года могут прерываться, если оппонент признал свою вину или было подано соответствующее обращение в суд.

Невозможность получения средств от должника возникает, когда дебитор ликвидируется. При этой процедуре все имущество организации выставляется на торги, а активы идут на удовлетворение запросов кредиторов по составленному органами списку. Если ликвидные и неликвидные активы уже проданы и распределены между первостепенными дебиторами, но средств все равно не хватает на погашение всех долгов, обязательства признаются невыполнимыми. Нельзя списать долг лица перед фондами социального страхования, бюджетными учреждениями, государственной казной.

МЫ СРАЖАЕМСЯ ЗА ВАШИ ПРАВА!

Управление дебиторской и кредиторской задолженностью: целевые приоритеты

Эффективный менеджмент, продуктивное управление дебиторской и кредиторской задолженностью гарантируют наличие оборотных денежных единиц для реализации текущих, предстоящих выплат и выгодных инвестиций.

Цели:

- поддержание соотношения дебиторского долга к размеру кредитной задолженности на уровне 1;

- планирование налоговых отчислений;

- прогнозирование плановых показателей, выявление отклонений, их поэтапное нивелирование;

- оптимизация расходов, рационализация распределения доходов.

Анализ специфики долговых обязательств позволяет уменьшить риск «просрочки» дебиторской задолженности.

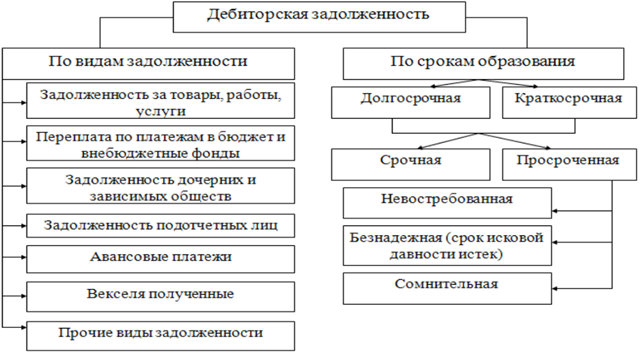

Классификация дебиторской и кредиторской задолженности

Условно, дебиторская задолженность делится на 2 большие группы (рисунок 2).

Структура дебиторской задолженности

Структура дебиторской задолженности

В зависимости от характеристики дебитора дебиторскую задолженность организации можно разделить на следующие виды:

— дебиторская

задолженность покупателей и заказчиков за реализованную им продукцию, оказанные

услуги и выполненные работы;

— дебиторская

задолженность сотрудников компании. К данной категории относится задолженность

подотчетных лиц, а так же лиц, являющихся плательщиками по возмещению

материального ущерба;

— задолженность

налоговых органов и органов социального страхования по переплатам в бюджет и

внебюджетные фонды.

В зависимости от характеристики кредитора кредиторскую задолженность организации можно разделить на следующие виды:

— кредиторская

задолженность в бюджет и внебюджетные фонды. К данному виду задолженности можно

отнести также задолженность по пеням и штрафам;

— кредиторская

задолженность работникам компании;

— кредиторская

задолженность за товары, работы, услуги сторонним организациям, а также долги

по выплате дивидендов и др.

Как уже было отмечено выше, дебиторская задолженность делится на нормальную и просроченную:

— нормальная

дебиторская задолженность – это дебиторская задолженность за продукцию, товары

и услуги, фактически уже отгруженную, но срок оплаты по данным операциям еще не

наступил;

— просроченная дебиторская задолженность — это дебиторская задолженность за продукцию, товары и услуги, фактически уже отгруженную, по которой срок оплаты уже наступил, но денежные средства от покупателей и заказчиков не перечислены.

Таким образом, под дебиторской задолженностью понимают задолженность различных организаций, физических или юридических лиц, а в свете последних вариантов изменения законодательства, возможно и такой категории как самозанятого населения, конкретной организации (задолженность покупателей за приобретенную продукцию, задолженность подотчетных лиц за выданные в подотчет средства и пр.). При этом дебиторская задолженность входит в более общее понятие «обязательство». В соответствии с п. 1 ст. 307 Гражданского кодекса РФ (ГК РФ) «в силу обязательства одно лицо (должник) обязано совершить в пользу другого лица (кредитора) определенное действие, как то: передать имущество, выполнить работу, уплатить деньги и т.п., либо воздержаться от определенного действия, а кредитор имеет право требовать от должника исполнения его обязанности».

Основными составляющими

кредиторской задолженности организации являются задолженность продавцам товаро

– материальных ценностей, сырья, готовой продукции, товаров или услуг,

задолженность перед кредитными организациями, банками, налоговыми органами и

органами социального страхования и обеспечения.

Просмотров

9 272

Кто такой дебитор и кредитор: кто должен нам и кому должны мы

Дебитор — это то лицо, как физическое так и юридическое, которое должно организации. Различают разновидности по видам долга: вексели, выданные авансы, оплата зарплаты. Дебиторские права и обязанности закреплены законодательно, а конкретные их особенности фиксируются в кредитных договорах. По ним полагается своевременно возвращать деньги, и быть готовым к перерасчету размера одолженных средств в случае задержки выплат. Различают 2 категории дебиторской платежеспособности: те, кто расплачивается вовремя, и те, которые пользуются отсрочкой при невозможности полноценной оплаты. При полной невозможности возврата одолженных финансов от 500 тысяч рублей дебитор обязуется инициировать банкротство.

Кредитор — это тот, перед которым возникли финансовые обязательства возврата средств. У него есть возможность воспользоваться переуступкой прав истребования долга для возврата одолженных денег. При этом существует необходимость соблюдать срок истечения давности и отказаться от возврата финансов в общем случае через три года. Если займодатель не принимает в срок оплату ссуды от должника, то последний не обязан платить проценты за просрочку платежа.

Это интересно: Что делать если коллекторы пришли домой — полезно знать

Особенности кредиторской задолженности

В соответствии с упрощенным аспектом, кредиторская задолженность – вид обязательств перед кредиторами; то, что данная организация должна иными физическим или юридическим лицам. Полноценное определение рассматриваемой категории предполагает обязательный учет отмеченных выше признаков. Так, кредиторская задолженность представляет собой часть общего имущественного комплекса организации, которая является предметом долговых обязательств объединения дебитора, возникших в соответствии с различного рода правовыми основаниями, перед непосредственными кредиторами (правомочными лицами).

Оценка финансовой устойчивости

Коэффициент концентрации собственного капитала (автономии, независимости) ККСККС= Собственный капитал / Валюта баланса

Этот показатель характеризует долю владельцев предприятия в общей сумме средств, авансированных в его деятельность.

Коэффициент концентрации заемного капитала ККП КПП= Заемный капитал /Валюта баланса

Этот показатель характеризует долю заемных средств предприятия в общей сумме средств, авансированных в его деятельность. ККС + ККП = 1.

Коэффициент соотношения заемного и собственного капитала КСКС= Заемный капитал/Собственный капиталОн показывает величину заемных средств, приходящихся на каждый рубль собственных средств, вложенных в активы предприятия.Коэффициент маневренности собственных средств КМКМ=Собственные оборотные средства/Собственный капитал

Этот коэффициент показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т.е. вложена в оборотные средства, а какая часть капитализирована. Собственные оборотные средства представляют собой сумму собственного капитала и долгосрочных кредитов за минусом внеоборотных активов.

Коэффициент структуры долгосрочных вложений КСВКСВ= Долгосрочные пассивы / Внеоборотные активы Коэффициент показывает, какая часть основных средств и других внеоборотных активов профинансирована за счет долгосрочных заемных источников

Коэффициент устойчивого финансирования КУФКУФ= (Собственный капитал + Долгосрочные пассивы) / (Внеоборотные активы + Оборотные активы)

Данное отношение показывает, какая часть активов финансируется за счет устойчивых источников. Кроме того, коэффициент отражает степень независимости или зависимости предприятия от краткосрочных заемных источников покрытия.Коэффициент реальной стоимости имущества КРКР=(Основные средства+Сырье+Незавершенное производство)/(Валюта баланса)

Отображает производственный потенциал предприятия на данный момент.