Что такое виды страхования?

Содержание:

Личное страхование (медицинское)

К подвиду личного обязательного страхования является страхование по ОМС. Расшифровывается это понятие так: обязательное медицинское оберегание. Данный подвид страхования дает гражданам право обращения за бесплатной медицинской помощью.

К подвиду личного обязательного страхования является страхование по ОМС. Расшифровывается это понятие так: обязательное медицинское оберегание. Данный подвид страхования дает гражданам право обращения за бесплатной медицинской помощью.

Однако для этого у гражданина должен иметься полис ОМС, без которого принять в поликлинике или больницы могут только в экстренном случае. Чтобы получить полис ОМС необходимо обратиться в Территориальный фонд, адрес которого можно узнать в справочной службе поликлиники.

Страхование видов транспорта

Важным нюансом обязательной подстраховкой всех видов транспорта является факт того, что в перечне его видов отсутствует такси. А чтобы получить гарантию выплат в случае ДТП, необходимо сохранить билет и чек, которые в дальнейшем обязательно нужно предъявить страховщику.

ТОП-10 СК в России

Рейтингование страховых компаний проводится на основании оценок экспертов и отзывов клиентов, а также результатов финансовой деятельности за отчетный период. Благодаря рейтингу можно судить о надежности и стабильности страховой компании, ее обеспеченности уставным капиталом, а также способности проводить выплаты по наступившим страховым событиям.

Рейтинг страховщиков составляется Центральным Банком РФ, который является регулятором их деятельности. Кроме того, существует ряд рейтинговых агентств, аккредитованных со стороны Министерства Финансов, которые выполняют построение рейтинговых страховых компаний.

Ингосстрах

Крупная страховая компания, образована в 1947 году для представления интересов СССР за рубежом. В современных условиях представляет собой международную группу «ИНГО», которая состоит из множества страховых обществ и вспомогательных учреждений.

Среди приоритетных направлений деятельности можно выделить:

- Автострахование (занимает 1-е место по количеству страховок КАСКО и 3-е по количеству оформленного ОСАГО на территории РФ).

- Страхование имущества.

- Добровольное мед.страхование.

Чистая прибыль СК «Ингосстрах» превышает 10 миллиардов рублей, а объем выплат по страховым случаям в 2018 году превысил 42 миллиарда рублей.

Росгосстрах

Образовалась в 1992 году. В компании можно оформить такие продукты:

- автостраховка;

- имущество;

- медицинское страхование;

- защита от несчастных случаев и заболеваний.

Росгосстрах занимает одну из лидирующих позиций в стране по объему активов и резервов. Представлена около 1500 действующими по территории РФ офисами, в которых трудоустроены свыше 50 тысяч человек. Клиентская база превышает 8 миллионов человек. Росгосстрах входит в состав группы «Открытие».

ВТБ

Была выведена на страховой рынок в 2000 году. Капитал компании превышает 5,5 миллиарда рублей, а сумма страховых сборов составляет 81 млрд руб. Филиалы компании находятся более чем в 90 городах России. Компания осуществляет такие виды страхования:

- имущественное;

- личное;

- гражданской ответственности;

- жизни и здоровья военнослужащих;

- перестрахование.

Имеет наивысший рейтинг ruAAA.

Сбербанк

Дочерняя компания крупнейшего российского банка Сбербанк России. Образована в 2005 году, наибольшую долю среди оформленных продуктов занимает страхование жизни, а также защита от несчастных случаев. Чистая прибыль компании превышает 13 миллиардов рублей.

АльфаСтрахование

Основана в 1992 году и была одной из первых, зарегистрированных на территории РФ. В списке страховых программ клиентам доступны более 100 продуктов. Основные направления страхования:

- Автострахование.

- Имущественное.

- Медицинское и защита от несчастных случаев.

- Защита от финансовых рисков и потерь.

РЕСО

Страховая компания «РЕСО-Гарантия» была создана в 1991 году. Имеет более 900 офисов, в которых трудоустроены свыше 27 тысяч человек. Клиентская база страховщика превышает 10 миллионов (входят как юридические, так и физические лица). Специализируется на автомобильном и имущественном страховании. В 2018 году чистая прибыль компании составила 16 млрд руб.

Согаз

Создана в 1993 году, является одним из крупнейших представителей страхового бизнеса. Предлагает широкий спектр страховых продуктов, среди которых можно выделить страхование военнослужащих РФ, а также средств авиатранспорта.

Сеть подразделений и филиалов по территории РФ превышает 1000 офисов. В страховой группе трудоустроены свыше 12 миллионов сотрудников. Размер прибыли в 2018 году превышает 30 миллиардов рублей.

Согласие

ООО «СК «Согласие» осуществляет свою деятельность на страховом рынке РФ более 25 лет. На территории государства расположены более 350 офисов. Имеет более 1 млн подписанных страховых договоров, а уставный капитал превышает 5,4 млрд руб.

ВСК

Страховой дом ВСК был открыт 11 февраля 1992 года, предоставляет более 100 видов страховых услуг. К основным направлениям деятельности страховщика можно отнести:

- услуги автострахования и имущества;

- медицинское страхование, а также защита от несчастных случаев;

- ответственность за невыполнение обязательств.

Уставный капитал компании превышает 3 миллиарда рублей, а прибыль по итогам 2018 года составила 5 млрд руб.

Ренессанс

Компания «Ренессанс страхование» была создана в 1997 году. Ключевыми страховыми продуктами являются:

- страхование авто;

- медицинское страхование;

- защита путешественников;

- страховка юридических лиц.

Страховщик входит в 10-ку лучших компаний по финансовым показателям деятельности.

Что такое система соцстрахования сегодня?

Термин «социальное страхование» — отдельная часть системы государственной соцзащиты населения, функционирующая в виде страхования работающих граждан от изменений социального или финансового положения, при учете обстоятельств, от граждан не зависящих.

Система соцстрахования включает меры различного характера, направленные на минимизацию, компенсацию последствий, возникающих в случае изменений социального, материального положения страхователя. Кроме того, в определенных законом случаях:

- признании данного лица безработным;

- получении какого-либо увечья на работе;

- при получении профессионального заболевания, болезни, травме;

- при инвалидности или внезапной утрате кормильца;

- при беременности или родах, достижении пенсионного возраста;

- при необходимости получения врачебной помощи, получения санаторно-курортного лечения;

- другие страховые риски.

Принципами обязательного соцстрахования выступают:

- госгарантия соблюдения всех прав страхователя на его защиту от страховых рисков;

- стабильность социального страхования. Она поддерживается равноценностью страховых взносов, страхового обеспечения;

- общее регулирование всей системы соцстрахования государственными органами;

- обязательный характер соцстрахования, доступность в реализации всех гарантий страхования застрахованным лицам;

- независимость финансовой системы обязательного соцстрахования;

- равенство прав всех представителей субъекта соцстрахования в органах ее управления;

- внесение страховых взносов в бюджеты различных фондов соцстрахования;

- ответственность за правильное (целевое) использование всех средств соцстрахования.

Определимся с ключевыми понятиями.Субъекты соцстрахования – это страховщики, застрахованные граждане и работодатели.Страховщики – это организации некоммерческого характера, создающиеся для обеспечения всех прав застрахованных граждан при наступлении страховых условий по соцстрахованию. Застрахованными лицами выступают граждане России, все иностранные граждане, лица без гражданства, работа которых осуществляется по заключенным трудовым договорам, граждане, которые обеспечивают сами себя работой, иные категории лиц, находящиеся в отношениях по соцстрахованию.Страхователи – это граждане, организации, уплачивающие страховые взносы. Также страхователем могут выступать органы исполнительной власти, уплачивающие взносы, согласно федеральному законодательству.

Личное страхование

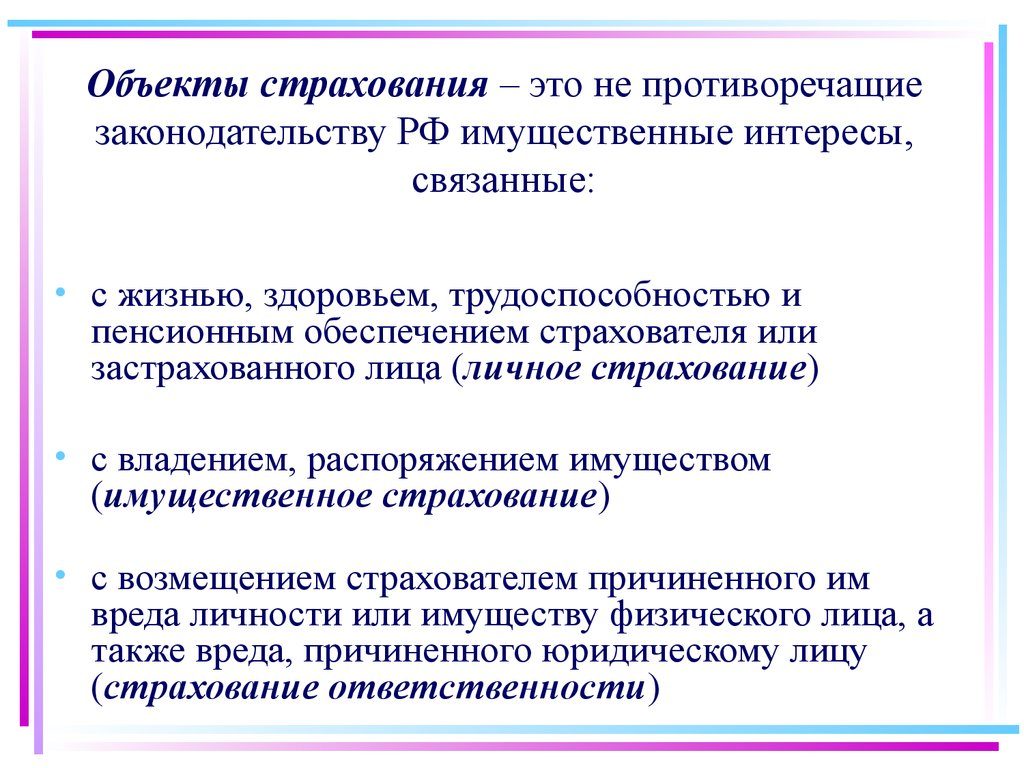

В личном страховании страхуются имущественные интересы, связанные с личностью, – жизнь, здоровье, трудоспособность.

Отдельных видов личного страхования множество, чаще всего применяется:

- страхование жизни. Страховым случаем будет смерть страхователя в молодом возрасте или по причине старости. Выгодоприобретателемможет быть любое лицо, например, при получении ипотеки банки часто требуют застраховать жизнь заемщика в свою пользу;

- медицинское страхование. Его основная цель – позволить страхователю оплатить дорогостоящие медицинские расходы в случае болезни. Современная медицина может быть крайне дорогой даже для обеспеченного человека, это делает данный вид страхования очень популярным видом добровольного страхования;

- страхование от несчастных случаев и болезни. В договоре может быть предусмотрено как полное или частичное возмещение связанных с наступившим страховым случаем расходов, так и выплата оговоренной суммы;

- пенсионное страхованиенаправлено на обеспечение определенного уровня жизни при наступлении пенсионного возраста, это часть системы обязательного социального страхования;

- накопительное страхованиесхоже со страхованием жизни. Но в данном случае выплата производится не только при наступлении смерти, но и при дожитии застрахованным лицом до определенного возраста;

- страхование туристов от несчастных случаевтакже выделяют в качестве отдельного вида. В страховку чаще всего входят поисково-спасательные работы, эвакуация с места несчастного случая, транспортировка на родину, медицинские расходы за рубежом, невыезд и связанные с ним расходы. В полис могут быть включены отдельные риски, их перечень определяется спецификой и страной поездки.

Страхование военнослужащих и государственных служащих

Страхование военнослужащих и государственных служащих один из основных сегментов финансовой системы Российской Федерации. Интерес страхователя проявляется в защите конкретного объекта по одному из вышеупомянутых сегментов страхования.

Военнослужащих страхуют за средства, которые выделяют из бюджета Российской Федерации в пользу Министерства обороны. Многие признают, что на текущий момент система страхования военнослужащих еще далека от совершенства. Существует ряд спорных моментов, которые явно требуют доработки. К примеру, демобилизованному бойцу не так просто доказать факт участия в боевых действиях и наличие ранения, как основания для получения медицинской помощи или материальной компенсации.

Виды страхования

Вот несколько наиболее популярных видов страхования:

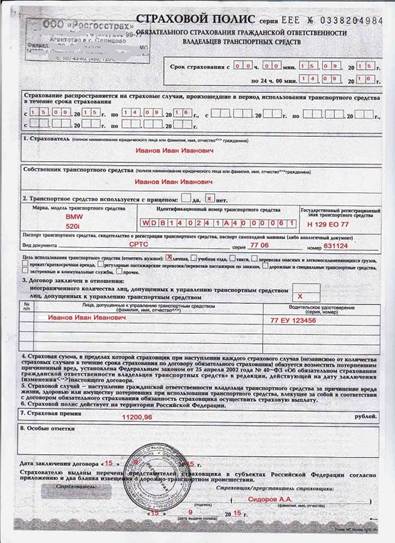

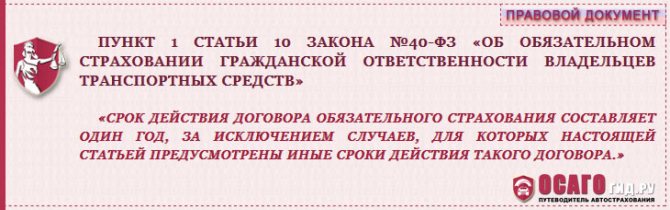

- ОСАГО, «автогражданка», полис страхования гражданской ответственности автовладельцев – все это об одном и том же документе. Это обязательный полис для каждого владельца автомобиля, на его основании ущерб, который причинен одним водителем другому или его машине, компенсируется страховой компанией, а не виновников ДТП. Но у ОСАГО имеется лимит, установленный законодательно, свыше которого компенсации идет уже от виновника ДТП. В 2021 году он составляет для материального ущерба 400 тысяч рублей, а для ущерба здоровью – 600 тысяч рублей. Большие сумму ущерба за счет страховой компании можно компенсировать только при наличии полиса дополнительного добровольного страхования автогражданской ответственности (ДоСАГО)

- Страхование перевозчиков. Любая транспортная компания отвечает за безопасность пассажиров и грузов. Пределы ответственности перевозчиков определяются международными нормативами. При этом страховой ситуации могут быть: причинение вреда жизни или здоровью пассажиров, нанесение ущерба багажу, порча или потеря перевозимых грузов, нарушение сроков доставки груза или пассажиров по вине самого перевозчика, нанесение ущерба третьим лицам в ДТП с перевозчиком. Страхователями в данном случае будет выступать юридическое лицо, которое владеете транспортным средством как арендатор или собственник.

- Страхование ущерба окружающей среде. Такая страховка предусматривает защиту ответственности за возникновение рисков вследствие негативного влияния на окружающую среду. Такие договор страхования заключают собственники потенциально опасных для природы объектов – шахт, электростанций, химических и нефтеперерабатывающих предприятий, танкеров, заводов, производящих взрывчатые и токсичные вещества. В случае возникновения аварий, техногенных катастроф, утечек по вине владельца опасного объекта ущерб будет компенсирован страховой компанией. Так как речь здесь идет о довольно крупных суммах компенсаций, то специализируются на этих рисках крупные международные страховые компании. В России подобных опасных объектов порядка трех сотен, все они обязаны иметь страховку гражданской ответственности от рисков нанесения вреда окружающей среде.

- Страхование ответственности производителей и продавцов. Проще говоря, это страховка от возникновения брака в готовой продукции. Бракованная продукция может появиться из-за нарушений условий работы, недоработок на стадиях разработки продуктов или проектирования, использования некачественного сырья или расходных материалов, из-за человеческого фактора. Ущерб тут может быть не только покупателю, но и самому производителю товаров. Защитится от непредвиденных трат, можно заключив договор страхования товара на гарантийный срок.

- Страхование профессионально ответственности. Это фактически страхование от ошибок специалиста, которые влекут за собой непредвиденные траты их клиентов, которые, в случае наличия страховки, компенсирует страховая компания. Такой вид страхования актуален для частных специалистов – юристов, брокеров, адвокатов, оценщиков, врачей и так далее.

- Страхование гражданской ответственности застройщика. В России такое страхование является обязательным. Благодаря этой страховке дольщики могут вернуть свои средства или же получить жилье даже в случае банкротства строительной компании. С 2014 года застройщики по закону не могут брать деньги с дольщиков при отсутствии данной страховки.

- Страхование от неисполнения обязательства. Это вид добровольного страхования, чаще всего ею пользуются заемщики по кредитным договорам, которые беспокоятся о том, что не могут погасить кредит в установленный срок. В этом случае сумма договора страхования будет меньше кредитной на 10-20%.

Виды

В страховой практике применяются два вида страхования. Это – добровольное и обязательное. В каждом из видов имеется несколько категорий, к которым относятся следующие:

- личное;

- имущества;

- ответственности.

В свою очередь каждая категория объектов страхования может делиться на дополнительные подкатегории.

Добровольное

Принцип этого вида страхования определяется его названием. Добровольное подразумевает свободное волеизъявление страхователя без какого-либо принуждения. Гражданин РФ сам выбирает страховую компанию, категорию страхования, а так же страховые случаи, от которых он собирается страховаться. В процессе подготовки к оформлению договора страхователю объясняются его права и обязанности, он получает информацию о минимальных и максимальных сроках действия страхового документа, а так же о сумме и порядке внесения платежей для данного вида страхования.

Сейчас всё больше граждан оформляют добровольное медицинское страхование. Это связано с тем, что уровень бесплатных врачебных услуг в медицинских учреждениях катастрофически падает.

Обязательное

Обязательное является прерогативой государственных органов и в некоторых случаях сам процесс осуществляется без участия страхователя. Так, например, при трудоустройстве в некоторые структуры, связанные с повышенным уровнем опасности, страхование осуществляется автоматически при приёме на работу.

Государственное обязательное страхование полностью исключает отказ лица от этого страхования. Распространённым видом такого страхования является полис ОСАГО, при отсутствии которого государственные структуры применяют достаточно жёсткие санкции в отношении правонарушителя. Сейчас это пока только штраф, но уже рассматривается проект об ужесточении наказания за езду без страховки.

Социальное страхование в России

Это целая система соцзащиты, направленная на финансовое обеспечение граждан в старости, во время безработицы, болезни, временной нетрудоспособности, при потере кормильца. Соцстрахование финансируют частные фонды и ФСС РФ.

Пенсионное страхование

Данный вид предназначен для формирования источника средств, которые предназначены для выплаты пенсий. Различают:

- Обязательное страхование (ОПС). Трудовую пенсию формируют взносы, которые начисляет за работников наниматель. Все отчисления поступают на индивидуальный лицевой счет каждого работника, открытого в ПФР.

- Дополнительное пенсионное обеспечение (ДПО). Система накоплений при помощи страховых компаний, негосударственных пенсионных фондов.

- Негосударственное пенсионное обеспечение (НПО). Дополнительное обеспечение, позволяющее получить прибавку к основной пенсии.

Законодательство РФ устанавливает, что вопросами, связанными с пенсионным страхованием в РФ, занимается не только ПФР РФ, но и негосударственные пенсионные фонды.

Обязательная медстраховка — ОМС

Страховка ОМС — документ, который подтверждает право застрахованного лица на получение бесплатной медпомощи при наступлении страхового случая. Согласно базовой программе ОМС медстраховка предусматривает следующие виды медпомощи:

- первичная медико-санитарная;

- профилактическая;

- скорая;

- специализированная;

- высокотехнологическая.

Получить бесплатную помощь по медстраховке ОМС можно на всей территории РФ вне зависимости от проживания. Застрахованное лицо может выбирать страховую медицинскую организацию, менять ее путем подачи заявления и согласно Правилам ОМС, утв. Приказом Минздрава РФ № 108н от 28.02.2019.

Страхование госслужащих и военных

Речь идет об обязательном госстраховании. Осуществляется оно за счет бюджетных средств, с учетом норм законодательства и на основании страхового договора.

Страховщиком является государственная организация. Страхуется имущество, жизнь, здоровье некоторых категорий госслужащих, например военнослужащих, сотрудников полиции, прокуроров, работников ГПС, внешней разведки.

Виды обязательного страхования

В России есть 3 базовых вида:

- социальное (здесь же пенсионное, медицинское);

- государственное;

- иное (например, ОСАГО).

Государственное страхование осуществляется строго в рамках исполнения работы по определенной должности, а социальное касается всех граждан страны без исключения, поэтому мы подробнее рассмотрим именно обязательное социальное страхование.

Социальное

Обязательное социальное страхование (ОСС) в РФ регулируется:

- ФЗ № 165, содержащим положения, которые распространяются на все виды ОСС;

- ФЗ об основах отдельных видов ОСС.

Объектом страхования по всем видам ОСС являются последствия изменения материального и / или социального положения работающих граждан (по ОМС – еще и неработающих) вследствие наступления таких страховых случаев, как:

- утрата трудоспособности вследствие инвалидности;

- наступление пенсионного возраста;

- получение травмы по месту работы;

- выход в отпуск по беременности и родам;

- необходимость осуществления ухода за ребенком в возрасте до 1,5 лет и др.

Сейчас в РФ система ОСС включает в себя 5 видов страхования:

- медицинское (ФЗ № 326);

- пенсионное (ФЗ № 167 от 15-го декабря 2001-го “Об обязательном…”, далее по тексту – ФЗ № 167);

- на случай болезни и материнства (ФЗ № 255);

- на случай травм и заболеваний, полученных в ходе осуществления трудовой деятельности (ФЗ № 125);

- защита имущественных интересов граждан, имеющих детей (ФЗ № 81 от 19-го мая 1995-го года “О государственных…”).

Пенсионное

ОПС – это система, создаваемая на государственном уровне, гарантирующая выплату денежных средств гражданам при наступлении страхового случая, такого как:

- старость;

- инвалидность;

- утрата кормильца в семье.

ОПС входит в систему ОСС и осуществляется на основании:

- ФЗ № 165;

- ФЗ № 167;

- иных федеральных законов, регламентирующих порядок ведения индивидуального (персонифицированного) учета прав на пенсионное обеспечение (ФЗ № 27 от 1-го апреля 1996-го года), порядок назначения социального обеспечения в виде страховых пенсий (ФЗ № 400 от 28-го декабря 2013-го года) и порядок назначения накопительной пенсии (ФЗ № 424 от 28-го декабря 2013-го года).

Медицинское

Как говорится в некоторых дипломных работах, ОМС – это вид ОСС, представляющий собой созданную государством систему организационных, экономических, юридических мер по оплате оказанной врачами в больницах и клиниках медицинской помощи за счет средств фонда ОМС, сформированного из страховых взносов, уплачиваемых работодателями (за работающих граждан) и территориальными органами Минздрава (за неработающих граждан).

В Российской Федерации правовые основы системы обязательного медицинского страхования представлены в следующих НПА:

- Конституция, регламентирующая право граждан на получение бесплатной медицинской помощи;

- ФЗ № 165;

- ФЗ № 326;

- международные договоры;

- законодательные акты субъектов РФ.

Виды страхования имущества

При заключении договора страхования имущества в правоотношения вступают два субъекта. Страхователь субъект, желающий застраховать свое имущество, и страховщик, гарантирующий выплату ущерба при наступлении определенного события (страхового случая).

Имущественное страхование делится на следующие виды:

- Страхование имущества любой формы собственности.

- Страхование ответственности.

- Страхование рисков любого типа.

Следует учесть, что страховой случай наступает только в строго оговоренных договором случаях и не является способом получения дохода, а лишь покрывает нанесённый ущерб. К примеру, разными пунктами договора может быть оговорено возмещение ущерба от полной гибели предмета договора, или же его частичного разрушения-уничтожения, что, в свою очередь, предусматривает разные страховые выплаты. Сумма по возмещению ущерба не может превышать реального ущерба.

Под имущественное страхование попадает любое имущество страхователя: здания и сооружения, рабочее оборудование или даже мебель и бытовая техника. Все эти материальные ценности должны быть прописаны в договоре.

Что такое страхование

Жизнь человека сопряжена с формированием различных, причем регулярных рисков. Каждый день возникают ситуации, которые могут стать основой риска имуществом (движимым и недвижимым), здоровьем, средствами, другими ценностям. Терять убытки приходится многим. Тем не менее, нужно учитывать, что восстановить нормальный баланс своего существования после таких происшествий могут исключительно единицы. Не каждый имеет на счету своеобразный резерв, посредством которого можно было бы устранить возникшие неприятности. Именно по этой причине страхование стало очень актуальным, так как именно оно позволяет получить перспективы защищенности с финансовой позиции.

По сути, в данном случае происходит процесс солидарного возмещения, посредством работы специализированных страховых компаний, которых в настоящий момент появилось достаточно существенное количество.

Страхование – определенная форма защиты, которая основана на сотрудничестве с юридическими субъектами на основании специализированных договоров. При наступлении событий, формируется возможность получить выплаты из фонда, который сформирован на основании страховых взносов. Другими словами, человек оформляет страхование с четко определенными условиями, которые в обязательном порядке отражаются в договоре сотрудничества

Тут очень важно, чтобы данный договор вами был изучен всецело и всесторонне, чтобы вы точно понимали, какую ответственность берет на себя страховая компания, и какие обязанности должны быть выполнены вами

Также нужно обратить ваше внимание на то, что нужно будет осуществлять специализированные взносы – выплаты, в соответствии с условиями ранее подписанного договора

Если формируется страховой случай, по которому предполагаются выплаты, то они осуществляются в рамках установленных требований. То есть, выполняются все условия подписанного ранее договора.

Непременно скажем о том, что угроза ущерба по своей сути существует всегда. Не всегда человек о ней задумывается. Страхование позволяет избежать определенных неприятностей, которые могут возникнуть в результате незапланированных действий. Данные услуги сегодня приобрели очень значительную популярность, особенно в области медицины. Непременно скажем о том, что законодатель определяет обязательство граждан осуществлять процесс страхования гражданской ответственности, то есть, формируется необходимость производить страхование автомобильного формата.

Также нужно осуществлять страхование медицинского плана, чтобы предотвратить вероятность отсутствия средств при критических проблемах, которые могут возникать со здоровьем.

Законодательная база всецело курирует вопрос оформления страхования. Четко указывается, какие именно виды существуют, какие нужно оформлять обязательно, и какие считаются добровольными. Также в законе четко прописываются все обязанности, которые возлагаются на компании страхового типа.

Вполне очевидно, что не все компании четко соблюдают установленные требования сотрудничества, поэтому, в законодательстве также предусмотрены статьи, которые определяют возможность страхователя получить взыскания посредством судебного процесса.

Понятия страхования:

- Страховщик – понятие, которое определяет компанию частного или же государственного формата, которая осуществляет процесс страхования на основании четко проработанных и предусмотренных законодательных норм;

- Страхователь – лицо, которое страхует свою ответственность посредством подписания договора. Данное же лицо осуществляет соответствующие выплаты;

- Объект страхования — это именно тот элемент, который страхуется. По своей сути, это может быть движимое или же недвижимое имущество, денежные средства, здоровье или же жизнь. В зависимости от вида страхования формируется расчет стоимости взносов;

- Полис – документ, который является основным элементом подтверждения наличия страхования;

- Случаи страхового характера – возникновение действий, которые провоцируют возможность получения выплат от страховой компании;

- Возмещение – сумма, которую уплачивает компания в том случае, если возникает страховой случай.

Таким образом, становится понятно, что страхование по своей сути предполагает определенный элемент защиты человека, его интересов и его гражданской ответственности. В настоящий момент появилось существеное количество компаний, которые способны предоставить вашему вниманию услуги страхования. Чтобы сделать правильный выбор, нужно детально изучить все предложения, проанализировать их и просмотреть рейтинг самых актуальных предложений.