Проводки по расчетам с работниками (счет 73 «расчеты с персоналом по прочим операциям»)

Содержание:

- Корреспонденция и проводки

- Характеристика счета 50

- Законодательная основа

- Счет 58 «Финансовые вложения»

- 73 счет в бухгалтерии

- Учет на субсчетах и их закрытие на примерах

- Пример оформления счета 73

- Когда нужно проводить инвентаризацию

- Особенности работы со счетом 75

- Ущерб

- Типовые проводки по 70 счету

- Проводки по счету 73 бухгалтерского учета

- Примеры использования счета 73 в бухгалтерском учете

Корреспонденция и проводки

73 счет в основном имеет корреспонденцию с наиболее приемлемыми инструментами, счетами на которых происходит движение денег на предприятии:

- если приход 73, то расход – 99, , 84, 71, 51, 23;

- когда кредит 73, то дебет – 50, 70, 91, 51, 76, 99.

Список может быть продолжен, так как он зависит от размеров компании, сколько в ней за месяц или день происходит производственных событий

Важно понять, что сумма в приходе показывает, насколько увеличился дебиторский долг

Процедура означает:

- кассир выдал наличные;

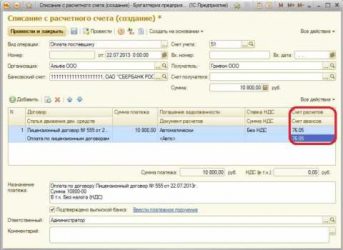

- бухгалтер провел оплату через банк;

- материальный ущерб, брак нанес конкретный сотрудник;

- выдача или начисление долговых сумм.

При этом происходит дебетование со счетами:

- ведущими денежный учет;

- на которых размещены производственные затраты;

- расчеты;

- финансовые результаты.

Если рабочий задолжал предприятию, эта сумма будет отражена в приходной строке, погашение покажет кредит. Учетной политикой каждой фирмы регламентируется использование и количество субсчетов.

Если финансист решил для учета выдачи ссуд использовать субсчет 73.1, то хозяйственные операции будут выглядеть в следующих проводках:

- работник взял из кассы деньги на ремонт – 73.1 / 50;

- произошли банковские перечисления для строительства – 73.1 / 51;

- сотрудник внёс в кассу задолженность – 50 / 73.1;

- погашение долга произошло на расчетный счет – 51 / 73.1;

- удержание сумм из зарплаты – 70 / 73.1;

- списанный организацией невозвращенный долг – 91.2 / 73.1.

Руководство имеет право удержать задолженность из заработка должника. Когда этого недостаточно, остатки переходят в списание в качестве финансового результата.

Характеристика счета 50

Все организации обязаны отражать операции, осуществляемые с наличными денежными средствами. Не имеет значения, кто является контрагентом — физическое лицо или предприятие. Закон для всех действует одинаково. Для учета наличных финансов используется счет 50 — Касса. Здесь отражаются такие операции, как:

- выдача заработной платы работникам;

- возврат средств покупателю;

- выдача наличности под отчет для хознужд организации;

- денежные поступления (например, плата за товар, материалы или услуги);

- процедура инкассации и пр.

Доступ к наличным средствам, а также проведению операций с ними имеет только бухгалтер-кассир (или заменяющее лицо).

По дебету счета 50 собирается информация о приеме наличности, а по кредиту — о выдаче из кассы. К счету 50 в бухгалтерском учете можно открыть несколько субсчетов, которые закреплены в Плане счетов (приказ Министерства финансов от 31.10.2000 № 94н).

В основном организации используют субсчет 50.1 (50.01 — в специализированных бухгалтерских программах) бухучета под названием «Касса организации».

Документальное подтверждение операций по счету 50

Каждая операция по перемещению денежных средств в кассе должна сопровождаться оформлением документации (при выдаче денег — расходно-кассовым ордером (РКО) по форме КО-2, при получении — приходно-кассовым ордером (ПКО) по форме КО-1). Эти документы являются основой для заполнения кассовой книги.

Законодательная основа

При расчетах с работниками бухгалтерия предприятия применяет счет 73 в определенных случаях, перечисленных выше. Все операции должны осуществляться в соответствии с нормативно-правовыми актами:

- Займы выдаются на основании заключенного контракта согласно ст. 808 ГК РФ.

- В соответствии со ст. 212 НК РФ определяется налогооблагаемая база, исчисляется и уплачивается налог на доходы физлиц в пределах обязанностей организации в качестве налогового агента.

- Оказание матпомощи происходит по индивидуальному заявлению сотрудника и по решению руководства. Данный вид выплат не относится к категории производственных и стимулирующих согласно ст. 144 ТК РФ. При расчете обязательных платежей итоговую сумму матпомощи не включают в налогооблагаемую базу по налогу на прибыль согласно п. 23 ст. 270 НК РФ.

- По вознаграждениям в сумме не более 4000 рублей предоставляются льготы по налогу на доходы физлиц. Данное действие регламентировано п. 28 ст. 217 НК РФ.

Счет 58 «Финансовые вложения»

Приказом 94н установлен следующий перечень субсчетов счета 58:

- 58.1 — паи и акции;

- 58.2 — долговые ценные бумаги;

- 58.3 — предоставленные займы;

- 58.4 — вклады по договору простого товарищества.

Однако закон не запрещает предприятиям самостоятельно устанавливать перечень субсчетов в соответствии с целями своей учетной политики. В то же время в приказе 94н однозначно указано, что предприятие обязано обеспечить разбивку финвложений на долгосрочные и краткосрочные.

Поэтому если на предприятии имеются финансовые вложения со сроком до 12 месяцев и больше 12 месяцев, необходимо организовать их обособленный бухучет, позволяющий отделить суммы долгосрочных финвложений от краткосрочных.

Подробнее о порядке организации бухучета финансовых вложений можно узнать в статье «Бухгалтерский учет финансовых вложений — ПБУ 19/02».

Проводки по операциям с финвложениями по счету 58 могут иметь следующий вид:

|

Дт |

Кт |

Содержание операции |

|

58.1 |

75.1 |

Внесены акции в уставный капитал предприятия |

|

51 |

58.1 |

Поступили средства за ценные бумаги (продажа акций) |

|

58.2 |

50 |

Приобретены векселя (долговые ценные бумаги) с оплатой наличными |

|

58.2 |

75.1 |

Долговые ценные бумаги внесены в уставный фонд предприятия |

|

58.1(58.2) |

98.2 |

Ценные бумаги получены предприятием безвозмездно |

73 счет в бухгалтерии

]]>]]>

Специальный 73 счет в бухгалтерии предназначается для отражения всевозможных расчетов в пользу сотрудников фирмы, кроме подотчетных и зарплатных сумм. Какие именно выплаты имеются в виду? Как выполняются проводки по сч. 73? Рассмотрим все нюансы на типовых примерах.

73 счет бухгалтерского учета – это…

Помимо обязательного начисления вознаграждения за труд работников, учитываемого на 70 счете, и оплаты подотчетных сумм, израсходованных по авансовым отчетам и списываемых по сч.

71, в организациях могут возникать и другие виды выплат персоналу. К примеру, это предоставление заемных средств или же взыскание сумм по недостачам от порчи/потери ТМЦ.

73 счет в бухгалтерии используется с целью учета дополнительных видов расчетов с работниками фирмы.

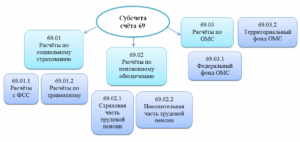

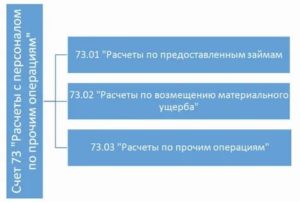

Какие субсчета открываются к сч. 73:

Счет 73.01 – предназначается для отражения данных по предоставленным займам на различные цели и нужды.

Счет 73.02 – используется для ввода сведений по возмещению материального ущерба, причиненного предприятию по неосторожности, в результате хищения и пр.

Счет 73.03 – здесь могут отображаться все прочие виды операций. Это такие нетипичные выплаты как – подотчетные суммы, невозможные к удержанию из зарплаты; компенсации за эксплуатацию личного транспорта в служебных целях; долги работника перед предприятием за форменную одежду, проданное имущество, ТМЦ и т.д.. Таким образом, 73 счет бухгалтерского учета – это один из основных расчетных счетов по приказу № 94н от 31.10.00 г

Аналитический учет организуется в разрезе по каждому физлицу и договору отдельно

Таким образом, 73 счет бухгалтерского учета – это один из основных расчетных счетов по приказу № 94н от 31.10.00 г. Аналитический учет организуется в разрезе по каждому физлицу и договору отдельно.

Чтобы разобраться в том, как выполняется корреспонденция счета 73, необходимо определить, по какому принципу происходит формирование оборотов и сальдо на этом счете.

73 счет – активный или пассивный?

Счет 73 относится к активно-пассивным счетам, то есть может иметь сальдо как по дебету, так и по кредиту с отражением данных по средствам и их источникам.

При этом дебетовый остаток показывает величину задолженности сотрудника перед компанией. В свою очередь кредитовый остаток формирует долг предприятия перед физлицом-работником.

Финансовая характеристика счета 73 понятна, а вот как происходит взаимодействие с другими счетами?

Корреспонденция 73 счета

Фактическое отражение видов расчетов происходит по дебету сч. 73 (на отдельных субсчетах) в корреспонденции с денежными и прочими счетами. Это затратные счета (23, 28, 29, 20); денежные – 50, 52, 51, 57; расчетные – 62, 71, 79, 76; итоговые – 91, 99, 98, 94. Если специалист, к примеру, получает заем, сч. 73 дебетуется, а источник выдачи (50, 52, 51) кредитуется.

https://www.youtube.com/watch?v=-Nci9W8mlyM

Списание сумм может производиться за счет различных источников путем внесения операции по кредиту сч. 73 в корреспонденции со счетами погашения дебиторской задолженности – 50, 52, 51, 41, 76, 70, 94, 91, 99.

Пример 1. Учет выдачи денежного займа сотруднику компании

Менеджеру организации в 2017 г. выдан денежный заем на 60 000 руб. на льготных условиях – 5 % годовых. Погашение производится ежемесячно через удержание из зарплаты равными суммами по 5250 руб. Предположим, что ключевая ставка ЦБ = 9 %. Проводки по операциям за май:

- Д 73.1 К 51 – 60 000 руб. перечислены с р/счета сотруднику.

- Д 73.1 К 91.1 – 254,79 руб. начисление % выполняется на последнюю отчетную дату каждого месяца.

- Д 50 К 73.1 – 5254,79 сотрудник погасил очередную сумма долга.

- Д 70 К 68.1 – отражено начисление подоходного налога с образовавшейся материальной выгоды в размере 48 руб. Расчет: 60 000 руб. х (2/3 (9 % – 5 %)) х 31 день / 365 дн. = 135,89 сумма матвыгоды, НДФЛ берется в размере 35 %.

Пример 2. Учет обнаруженной в процессе проведения инвентаризации имущества недостачи ТМЦ

При инвентаризации обнаружена недостача в сумме 10 000 руб. Списание выполняется по нормам естественной убыли на 3000 руб., остаток отнесен на виновное лицо. Проводки:

- Д 94 К 10 – 10 000 руб. отражен факт недостачи.

- Д 44 К 94 – 3000 руб. списана на коммерческие расходы часть недостачи.

- Д 73.2 К 94 – 7000 руб. списана на виновника оставшаяся сумма.

Учет на субсчетах и их закрытие на примерах

Считается, что все операции по финансовым расчетам с персоналом происходят на одном обобщенном счете. Но случаев много, все они разные по своим причинам возникновения и характеру.

Бухгалтера открыли дополнительные субсчета, направления каждой проводки будут следующими:

- Взаиморасчет с заёмщиком на приобретение дома, квартиры. Этот субсчет активный, проводка отображает фактически выданную сумму по приходу, когда она начнет погашаться, деньги зачислят в кредит.

- Персонал может нанести материальный вред предприятию, обнаружится инвентаризационная недостача, хищение с определением виновного. Цифры, которые определили для взыскания, вносят на активный субсчет, при этом в приход ставят начисление, в расход — его погашение.

Например, выявлена недостача ТМЦ на складе при инвентаризации. Материала не хватает по расчету его фактической себестоимости в размере 40000 руб.

На рынке это сырьё стоит 50000 руб. Виновник согласен добровольно возместить недостачу.

Бухгалтер должен провести:

- 94 / 10 – 40000, сумма в ревизию;

- 2 / 94 – 40000, деньги отнесены как ущерб на недостачи;

- 73 / 98 – 10000, разница себестоимости и рыночной стоимости;

- 51 / 73 – 45000, погашенный долг;

- 98 / 91.1 – 10000, списано значение, превышающее фактическую стоимость.

Следующее взаимодействие между двумя сторонами можно выразить в учете компенсационных выплат за использование личного имущества.

Компания и рабочий заключили договорное обязательство о передаче машины на перевозку продуктов.

В договоре сказано:

- владелец автомобиля будет доставлять заказчикам товар;

- он будет получать за это 4000 руб. каждый месяц;

- фирма возместит затраты на бензин.

За определенный период было израсходовано денег на заправку машины в размере 3000 руб.

В журнале проводок будут отражены следующие записи:

- 44 / 73.1 — 4000 – начисление;

- 1 / 51 – 4000 – перечисление на расчетный счет рабочего;

- 44 / 73.1 — 3000 – сумма, которую отразил расчетчик по путевому листу;

- 1 / 51 – 3000 – заплатили за топливо работнику;

- 99 / 68 – 825 – запись налогового начисления.

Отражение проводок по выдаче займа в размере 100000 руб. выглядит следующем образом, если учесть, что деньги получены 1.08.2016, а погасить нужно 31.01.2017г.

- 1 / 51 – 100000 руб. – банковское перечисление на счет заёмщика;

- 70 / 73.1 – 16666 руб. — по ведомости на зарплату, как месячный платёж;

- 1 / 91.1 – 250 руб. — проценты согласно договору;

- 70 / 73.1 — 18170 руб. — последняя долговая оплата с процентами;

- 70 / 68 – 440 руб. — удержание из заработка;

- 68 / 51 – 440 руб. — бюджетное перечисление.

По договорному условию:

- процентная ставка – 3% за год пользования деньгами;

- погашение происходит каждый месяц в равных частях, проценты вычтут за раз вместе с окончанием оплат;

- вычеты будут проходить из зарплаты.

Понадобится значение рефинансированной ставки ЦБ, известно, что за время договорных условий она была равна 9,5%.

Расчет представляет пункты:

- процентное начисление на основании договора – 1504 руб. (100000 * 3% / 365 * 183 суток);

- проценты, вычисленные от 2/3 банковской ставки – 2673 руб. (100000 * 8% * 2/3 / 365 * 183);

- НДФЛ – 1259 руб. (2673 — 1504);

- сумму, которую нужно удержать с зарплаты работника – 440 руб. (1259 * 35%).

Получение идеальной балансовой ведомости возможно только после тщательных разносок, правильных проводок, ежедневно, на протяжении всего отчетного периода.

В данном видео-уроке можно ознакомиться с подробной информацией по счету 73.

Пример оформления счета 73

На предприятии трудятся более 50 сотрудников. Для обустройства людям выдаются займы в размере 500 000 рублей под 10% годовых. Сначала кредит получил техник Иванов, а потом – строитель Петров. Параллельно была произведена инвентаризация и выяснилось, что у Петрова имеется недостача на 50 000 рублей. Сотрудник закрыл долг наличными. К концу отчетного периода бухгалтер сформировал следующие проводки:

Дт. 73.01 – Кт. 50 – 1 000 000 рублей

Займы, выданные из кассы предприятия Петрову и Иванову на обустройство.

Дт. 73.01 – Кт.93.01 – 100 000 рублей

Начислены проценты по займу в размере 10%.

Дт. 73.02 – Кт. 20 – 50 000 рублей

У Петрова выявлена недостача по основному производству.

Дт. 50 – Кт. 73.02 – 50 000 рублей

Обнаруженная недостача покрыта Петровым через кассу.

Дт. 73.02– Кт. 94 – 50 000 рублей

Недостача Петрова списана.

Резюме: использование счета 73 с открытием дополнительных субсчетов позволяет вести аналитический учет сразу по нескольким объектам. В примере речь идет о займах, выданных работникам предприятия, и о недостаче, обнаруженной у одного из них.

Счет 73 «Расчеты с персоналом по прочим операциям»

Счет 73 «Расчеты с персоналом по прочим операциям» предназначен для обобщения информации о всех видах расчетов с работниками организации, кроме расчетов по оплате труда и расчетов с подотчетными лицами.

К счету 73 «Расчеты с персоналом по прочим операциям» могут быть открыты субсчета:

73-1 «Расчеты по предоставленным займам»;

73-2 «Расчеты по возмещению материального ущерба» и др.

На субсчете 73-1 «Расчеты по предоставленным займам» отражаются расчеты с работниками организации по предоставленным им займам (например, на индивидуальное и кооперативное жилищное строительство, приобретение или строительство садовых домиков и благоустройство садовых участков, обзаведение домашним хозяйством и др.).

По дебету счета 73 «Расчеты с персоналом по прочим операциям» отражается сумма предоставленного работнику организации займа в корреспонденции со счетом 50 «Касса» или 51 «Расчетные счета».

На сумму платежей, поступивших от работника-заемщика, счет 73 «Расчеты с персоналом по прочим операциям» кредитуется в корреспонденции со счетами 50 «Касса», 51 «Расчетные счета», 70 «Расчеты с персоналом по оплате труда» (в зависимости от принятого порядка платежа).

На субсчете 73-2 «Расчеты по возмещению материального ущерба» учитываются расчеты по возмещению материального ущерба, причиненного работником организации в результате недостач и хищений денежных и товарно-материальных ценностей, брака, а также по возмещению других видов ущерба.

В дебет счета 73 «Расчеты с персоналом по прочим операциям» суммы, подлежащие взысканию с виновных лиц, относятся с кредита счетов 94 «Недостачи и потери от порчи ценностей» и 98 «Доходы будущих периодов» (за недостающие товарно-материальные ценности), 28 «Брак в производстве» (за потери от брака продукции) и др.

По кредиту счета 73 «Расчеты с персоналом по прочим операциям» записи производятся в корреспонденции со счетами: учета денежных средств — на суммы внесенных платежей; 70 «Расчеты с персоналом по оплате труда» — на суммы удержаний из сумм по оплате труда; 94 «Недостачи и потери от порчи ценностей» — на суммы списанных недостач при отказе во взыскании ввиду необоснованности иска.

Аналитический учет по счету 73 «Расчеты с персоналом по прочим операциям» ведется по каждому работнику организации.

Счет 73 «Расчеты с персоналом по прочим операциям» корреспондирует со счетами:

| по дебету | по кредиту |

| 23 Вспомогательные производства 28 Брак в производстве 29 Обслуживающие производства и хозяйства 50 Касса 51 Расчетные счета 52 Валютные счета 57 Переводы в пути 62 Расчеты с покупателями и заказчиками 69 Расчеты по социальному страхованию и обеспечению 71 Расчеты с подотчетными лицами 76 Расчеты с разными дебиторами и кредиторами 79 Внутрихозяйственные расчеты 81 Собственные акции (доли) 84 Нераспределенная прибыль (непокрытый убыток) 91 Прочие доходы и расходы 94 Недостачи и потери от порчи ценностей 98 Доходы будущих периодов 99 Прибыли и убытки | 41 Товары 50 Касса 51 Расчетные счета 52 Валютные счета 70 Расчеты с персоналом по оплате труда 76 Расчеты с разными дебиторами и кредиторами 91 Прочие доходы и расходы 94 Недостачи и потери от порчи ценностей 99 Прибыли и убытки |

Когда нужно проводить инвентаризацию

Инвентаризацию проводят перед составлением годовой бухгалтерской отчётности, но это не единственный случай, когда она необходима (п. 3 ст. 11 Федерального закона от 06.12.2011 № 402-ФЗ (далее — Закон о бухучёте), п. 27 Положения, утв. Приказом Минфина от 29.07.1998 № 34н). Например, инвентаризацию надо регулярно проводить, чтобы выявить пищевую продукцию, лекарства и иные товары с истёкшим сроком хранения (п. 4 ст. 5 Закона РФ от 07.02.1992 № 2300-1).

Если не провести инвентаризацию в установленных законом случаях или провести её несвоевременно, например после увольнения материально ответственного лица, то компания:

- не сможет привлечь уволившегося работника к материальной ответственности (Определение Судебной коллегии по гражданским делам ВС РФ от 07.05.2018 № 66-КГ18-6);

- не сможет учесть потери от недостачи в составе налоговых расходов (ст. 252, 265 НК РФ, постановление Девятого арбитражного апелляционного суда от 01.11.2018 № 09АП-51247/2018).

Особенности работы со счетом 75

Основное назначение счета 75 в бухгалтерском учете организации сводится к фиксации расчетов с учредителями компании. К числу операций, по которым ведется учет в рамках обозначенного счета, необходимо отнести:

- вклады в уставный капитал компании на этапе ее создания;

- увеличение или уменьшение размера суммы уставного капитала;

- выкуп акций у акционера или их продажа;

- выплата дивидендных сумм по акциям;

- предоставление займов и платных копий документов учредителям.

Счет 75 – активно-пассивный. По нему может проходить как положительный, так и отрицательный остаток. В первом случае операции регистрируются по дебету счета, а во втором – по кредиту. Кроме того, на счете отражается общая информация о расчетах с каждым из учредителей. Для ведения полноценного развернутого учета к счету 75 открываются дополнительные субсчета:

- 75.01 – вклады в уставный капитал;

- 75.02 – выплата доходов.

Аналитический учет ведется обособлено по каждому учредителю на отдельно открытом субсчете. В дальнейшем показатели объединяются на общем счете 75.

Ущерб

На субсчете «Расчеты по возмещению материального ущерба» ведутся расчеты по возмещению материального ущерба, причиненного работником организации в результате недостач и хищений денежных и ТМЦ, брака, а также по возмещению других видов ущерба.

Работник обязан возместить работодателю причиненный ему ущерб.

При этом неполученные доходы (упущенная выгода) взысканию с работника не подлежат.

За причиненный ущерб работник несет материальную ответственность в пределах своего среднего месячного заработка.

Полная материальная ответственность работника заключается в его обязанности возмещать причиненный ущерб в полном размере.

Размер задолженности работника по возмещению материального ущерба определяется на основании двух видов документов:

-

на основании которых взыскивается ущерб (например, приказ руководителя или решение суда);

-

о погашении работником задолженности (приходных кассовых ордеров).

В учете операции по учету удержаний за причиненный материальный ущерб (недостачу материальных ценностей) оформляются следующими записями:

Дебет Кредит , , , , – списывается фактическая себестоимость недостачи;

Дебет Кредит – списывается НДС от покупной стоимости недостающих материальных ценностей;

Дебет Кредит – отнесена недостача по фактической себестоимости материальных ценностей и сумма НДС на виновное лицо – работника организации;

Дебет Кредит – внесена сумма недостачи виновным лицом в кассу;

Дебет Кредит – удержана сумма недостачи из сумм оплаты труда виновного лица.

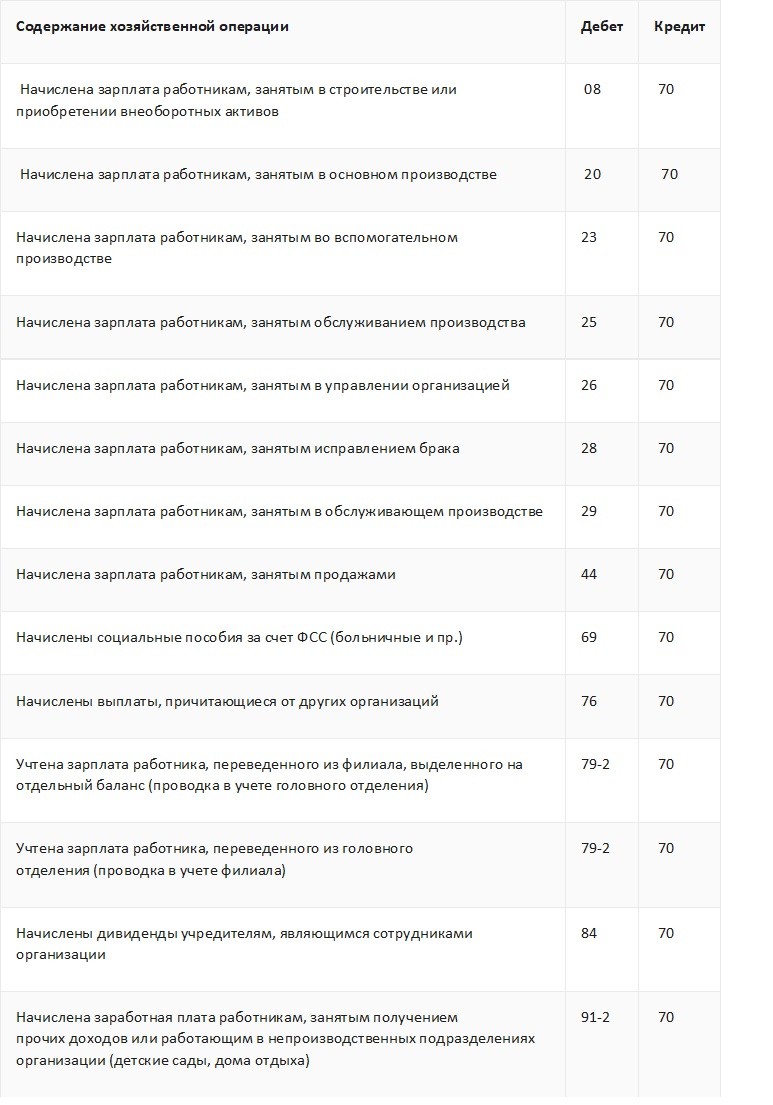

Типовые проводки по 70 счету

По дебету счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Из кассы организации выплачена зарплата | 70 | 50 |

| С расчетного счета перечислена зарплата | 70 | 51 |

| С валютного счета перечислена зарплата | 70 | 52 |

| Со специального счета в банке перечислена зарплата | 70 | 55 |

| Из зарплаты удержан НДФЛ | 70 | 68 |

| Отражена задолженность работников по путевкам за счет средств социального страхования | 70 | 69-1 |

| Выданные работнику подотчетные суммы зачтены в счет заработной платы | 70 | 71 |

| Удержана из зарплаты сумма материального ущерба | 70 | 73-2 |

| Удержаны из зарплаты платежи по личному страхованию | 70 | 76-1 |

| Депонирована не полученная в срок зарплата | 70 | 76-4 |

| Списана начисленная зарплата работника, переведенного в филиал, выделенный на отдельный баланс (проводка в учете головного отделения) | 70 | 79-2 |

| Списана начисленная зарплата работника, переведенного в головное отделение (проводка в учете филиала) | 70 | 79-2 |

| Удержана из зарплаты сумма недостачи сверх норм естественной убыли | 70 | 94 |

| Удержаны из зарплаты суммы, выданные под отчет и не возвращенные в установленный срок | 70 | 94 |

По кредиту счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Начислена зарплата работникам, занятым в строительстве или приобретении внеоборотных активов | 08 | 70 |

| Начислена зарплата работникам, занятым в основном производстве | 20 | 70 |

| Начислена зарплата работникам, занятым во вспомогательном производстве | 23 | 70 |

| Начислена зарплата работникам, занятым обслуживанием производства | 25 | 70 |

| Начислена зарплата работникам, занятым в управлении организацией | 26 | 70 |

| Начислена зарплата работникам, занятым исправлением брака | 28 | 70 |

| Начислена зарплата работникам, занятым в обслуживающем производстве | 29 | 70 |

| Начислена зарплата работникам, занятым продажами | 44 | 70 |

| Начислены социальные пособия за счет ФСС (больничные и пр.) | 69 | 70 |

| Начислены выплаты, причитающиеся от других организаций | 76 | 70 |

| Учтена зарплата работника, переведенного из филиала, выделенного на отдельный баланс (проводка в учете головного отделения) | 79-2 | 70 |

| Учтена зарплата работника, переведенного из головного отделения (проводка в учете филиала) | 79-2 | 70 |

| Начислены дивиденды учредителям, являющимся сотрудниками организации | 84 | 70 |

| Начислена заработная плата работникам, занятым получением прочих доходов или работающим в непроизводственных подразделениях организации (детские сады, дома отдыха) | 91-2 | 70 |

| Начислена зарплата работникам, ликвидировавшим последствия чрезвычайных ситуаций (землетрясение, наводнение, пожар и др.) | 91-2 | 70 |

| Начислена зарплата за счет ранее созданного резерва | 96 | 70 |

| Начислена зарплата работникам, занятым выполнением работ, затраты по которым учитываются в расходах будущих периодов | 97 | 70 |

Проводки по счету 73 бухгалтерского учета

По кредиту отображается возмещение сотрудником причиненного ущерба.

При возмещении недостач виновным лицом разница между стоимостью недостающих ТМЦ, зачисленной на сч. 73, и их фактической стоимостью, отображенной на сч. 94, относится к Кт98. В процессе взыскания указанная разница списывается со сч. 98 в корреспонденции со сч. 91.

Пример

Фактическая себестоимость недостающих ТМЦ составляет 45 тыс. руб. Определенная рыночная стоимость – 55 тыс. руб. Виновный работник склада согласился на добровольное возмещение ущерба.

Проводки по данному примеру:

- Дт94 Кт10 – 45000 – обнаружение недостачи в ходе инвентаризации;

- Дт73.02 Кт94 – 45000 – отнесение суммы ущерба на виновного;

- Дт73 Кт98 — 10000 – отображение разницы между себестоимостью и рыночной ценой ТМЦ;

- Дт51 Кт73 – 45000 – возмещение персоналом;

- Дт98 Кт91.1 – 10000 – списание суммы превышения рыночной стоимости ТМЦ.

3Прочие операции (активно-пассивный субсчет). Здесь могут быть отображены дополнительные взаиморасчеты, например, возмещение сотруднику использования его личного имущества в целях организации.

Примеры использования счета 73 в бухгалтерском учете

Пример 1. Учет займа сотруднику по счету 73

Произведем расчет:

- Проценты — 70 000 руб. * 6% / 366 дней в году * 31 календарный день =355,74 руб.;

- Материальная выгода – 70 000 руб. * (2/3 * 10% — 6%) / 366 дней в году * 31 календарный день = 39,53 руб.;

- НДФЛ – 39,53 *35% = 13,84 руб.

Решение примера с проводками по счету 73 в таблице:

| Дата | Счёт Дт | Счёт Кт | Сумма, руб. | Описание проводки |

| 01 декабря | 73.01 | 51 | 70 000 | Выдана сумма займа на расчётный счёт |

| 03 декабря | 73.01 | 91.01 | 355,74 | Начислены проценты |

| 10 декабря | 51 | 73.01 | 355,74 | Сотрудник оплатил проценты |

| 31 декабря | 70 | 68 | 13,84 | Начислен НДФЛ на материальную выгоду |

Пример 2. Учет компенсации за использование личного автомобиля по счету 73

Решение примера с проводками по счету 73:

| Дата | Счёт Дт | Счёт Кт | Сумма, руб. | Описание проводки |

| Бухгалтерский учёт | ||||

| 01 декабря | 44 | 73.03 | 2 000 | Начислена компенсация за использование личного автомобиля |

| 31 декабря | 73.03 | 50 | 2 000 | Компенсация выплачена |

| Если применяется ПБУ 18/02 | ||||

| НУ | 44 | 73.03 | 1 200 | Компенсация в пределах нормы |

| ПР | 44 | 73.03 | 800 | Компенсация сверх нормы |

Пример 3. Выявлены недостачи при инвентаризации

Решение примера с проводками по счету 73:

| Дата | Счёт Дт | Счёт Кт | Сумма, руб. | Описание проводки | Документ-основание |

| Списание потерь | |||||

| 01 декабря | 94 | 41 | 5 000 | Выявлена недостача | Акт списания товаров ТОРГ-6 |

| 01 декабря | 44 | 94 | 4 000 | Недостача списана на коммерческие расходы в пределах норм | |

| 01 декабря | 73.02 | 94 | 1 000 | Недостача списана на ответственное лицо |