Налог на доходы физических лиц (ндфл)

Содержание:

- Как считать НДФЛ

- Новые правила налоговых проверок

- Социальный налоговый вычет

- НДФЛ 9%

- НДФЛ: что важно знать о главном налоге на зарплату

- Процентные ставки

- НДФЛ – проводки:

- Подоходный налог с зарплаты

- Кому полагается вычет на ребёнка

- По какой ставке уплачивается налог на доходы физических лиц

- Налог на доходы с зарплаты иностранных работников в 2020 году

- Пониженные тарифы при УСН

- Условие для повышенной ставки

- Как посчитать проценты с помощью соотношений

- НДФЛ в размере 35%

- Порядок удержания подоходного налога из заработной платы

- Пример расчёта налогового вычета

- Сколько раз можно

- Алгоритм расчета подоходного налога с зарплаты в 2021 году на примере

- Как посчитать процент: деление на 10

- Разновидности компенсаций: как возвратить НДФЛ

- Налоги на заработную плату

- Как посчитать проценты, составив пропорцию

Как считать НДФЛ

Если сумма налоговых баз, о которых мы говорили выше (перечисленных в пункте 2.1 статьи 210 НК), меньше 5 миллионов, то налог будет равен 13% от суммы этих налоговых баз.

Если сумма этих налоговых баз больше 5 миллионов, то налог считается так (цитируем проект):

Сейчас налоговые агенты считают НДФЛ с доходов нарастающим итогом с зачем ранее исчисленного налога. Но к доходам от долевого участия (дивидендам) это правило не применяется. По ним налог считают отдельно по каждой выплате.

Теперь это исключение для дивидендов отменяется. Налоговые агенты будут считать НДФЛ для дивидендов по тому же алгоритму, что и по зарплате.

Новые правила налоговых проверок

Условия и сроки проведения фискальных проверок упрощены. Теперь камеральная ревизия по декларации НДС должна проводиться в течение не более двух месяцев. Однако если налоговики найдут ошибки, то срок камералки могут продлить до трех месяцев.

Предмет повторной выездной ревизии инспекции конкретизирован. Суть изменения: если налогоплательщик подал корректирующую налоговую декларацию, в которой налог к уплате заявлен в меньшем объеме, чем в первоначальной отчетности, налоговики вправе инициировать повторный выезд. Цель выездной проверки — контроль над правильностью исчисления фискальных обязательств.

Также чиновники уточнили порядок действий налогоплательщика, если ФНС требует представить подтверждающие документы повторно. Новый алгоритм закреплен в п. 5 .

Социальный налоговый вычет

Льгота работодателем предоставляется в размере денежных средств, израсходованных на:

- лечение;

- обучение;

- уплату дополнительных взносов на накопительную пенсию;

- расходы на добровольное страхование: пенсионное и жизни.

Для его получения у работодателя необходимо получить уведомление в налоговой инспекции по вашему месту жительства. Сделать это можно, написав заявление и предоставив подтверждающие расходы документы (договор на обучение, лечение, добровольное страхование, платежные документы) в ИФНС. Сделать это можно лично в инспекции, направив почтовым направлением или через личный кабинет налогоплательщика.

Уменьшение базы, с которой исчисляется налог, будет произведено на сумму, указанную в уведомлении.

НДФЛ 9%

Минимальная ставка НДФЛ 9% уплачивается резидентами РФ. Она касается нескольких видов доходов:

- Прибыль от владения долей компании, представленная дивидендами.

- Доходы от оформления сертификатов на ипотечное кредитования, которые получают ответственные за доверительное управление.

- Проценты, полученные в результате различных действий с купонными и бескупонными облигациями.

- Ипотечных кредитов.

Особенности уплаты НДФЛ для обладателей первого вида прибыли раскрыты в документе в статье 214 Налогового кодекса РФ. В остальных случаях гражданин ведет учет и уплачивает налог по стандартной форме.

НДФЛ: что важно знать о главном налоге на зарплату

Налог на доход физических лиц взимается с полученной заработной платы работающих граждан. Зарплата при выплате наемному работнику уменьшается на размер НДФЛ. Сумма налога зависит от дохода сотрудника, процента и налоговых вычетов.

Проценты в 2020 году: изменения, произошедшие за последний год

Много преобразований в сфере налогообложения НДФЛ должно было произойти в текущем году.

Весной 2019 года Государственной Думой было выдвинуто предложение о введении прогрессивной системы налогообложения, предполагающей рост % с увеличением оплаты труда. Те, кто получает заработную плату до 100 000 рублей, должны уплачивать налог в размере 5%, наемные работники с окладом от 100 000 до 3 млн. рублей — 13%, с доходом от 3 млн. до 10 млн. рублей – 18%, свыше 10 млн. рублей – 25%.

Прогрессирующее налогообложение – очень действенная система, практикуется во многих развитых странах. Ее используют в Австрии, Швеции, Дании, Великобритании, Китае, Австралии. Однако государственные деятели РФ посчитали, что в России такой вид налога не будет актуальным.

Некоторые эксперты высказали мнение, что после таких масштабных изменений большая часть бизнеса уйдет в теневую экономику. Отчасти это оправданные сомнения, но, по правде говоря, и раньше показатель открытости доходов граждан России был не самым лучшим. Возможно, причина следующая: большая часть населения относится к группе, которая имеет маленький доход и, соответственно, будет платить при такой системе наименьший налог. Бюджет из-за этого может сильно пострадать.

Еще одно нововведение, которое хотели внедрить в 2019 году — увеличение НДФЛ на 2% для всех слоев населения. К счастью, основной ставкой налога, как прежде, остается 13%.

Расчет налога на доход физических лиц

Подоходный налог определяется по следующей схеме:

- Необходимо вычислить налоговую базу по конкретному работнику, которая представляет собой разницу между размером его заработной платы и полагающимися ему налоговыми вычетами.

- Далее налоговую базу умножают на ставку налога. Полученный результат отражается в форме 3-НДФЛ и отправляется в ИФНС по месту регистрации. А рассчитанная сумма налога вычитается из зарплаты сотрудника, отравляется на расчетный счет налоговой инспекции.

Процентные ставки подоходного налога с ФОТ в 2020 году

Процент взимаемого налога зависит преимущественно от статуса физического лица. Налогоплательщиков разделяют на резидентов и нерезидентов. У резидентов ставка подоходного налога обычно значительно ниже, чем у нерезидентов.

В налоговой сфере РФ понятие «резидент» определяется, как физическое лицо, находящиеся на территории государства больше полугода за последние 365 дней. Обучаясь или проходя кратковременное лечение до полугода, гражданин не лишается статуса резидента. Резидентами также считаются:

- лица, проживающие на территории республики Крым;

- военнослужащие, отправленные служить в другое государство, вне зависимости от количества дней пребывания их в России за последний год;

- граждане, трудящиеся на морских месторождениях углеводородов.

Таблица ставок НДФЛ России с фонда оплаты труда.

| % ставка | Налогоплательщик |

|---|---|

| 13 |

|

| 30 | нерезиденты |

Какие существуют льготы

Не все денежные выплаты, получаемые от работодателя, облагаются налогом. Не подлежат налогообложению следующие категории выплат:

- Пособия, выплачиваемые из государственных фондов. Исключение здесь составляет пособие по временной нетрудоспособности.

- Денежные компенсации за вредные условия труда, а также связанные с увольнением работников, гибелью военнослужащих или получения ими травм в процессе исполнения служебных обязанностей.

- Командировочные: суточные при этом не могут быть больше 700 руб. по России и 2500 за границей. Также не облагаются транспортные и другие расходы, связанные с командировкой.

- Безвозмездные выплаты сотрудникам по решению работодателя, например при рождении ребенка (до 50 000 руб.).

- Оплата сотрудникам медицинских услуг, обучения, повышения квалификации.

- Зарплата в иностранной валюте лиц, отправленных на военную службу за границу государственными учреждениями РФ.

- Заработная плата членов крестьянского хозяйства на протяжении первых пяти лет его существования.

- Доходы, получаемые физическими лицами от подсобного хозяйства (при отсутствии наемных работников) и продажи лесных ресурсов (грибов, ягод, трав).

Дополнительно о расчетах налогов с зарплаты можно узнать ниже в инструкции.

Процентные ставки

Плательщики налога в России делятся на такие виды:

- граждане РФ и резиденты (иностранцы). Те, кто находятся в России не менее ста восьмидесяти трех дней. В расчет берется последний год.

- нерезиденты. Поданные иностранного государства, не подпадающие под вышеуказанный признак.

Конечно, большинство россиян подпадают под статус налоговых резидентов. Для первой категории ставка для подоходного налога равна 13 %. Вторая категория обязана применять для перечисления в бюджет ставку в размере 30 %.

В конце прошлого года были приняты поправки к Налоговому кодексу. Согласно им, появились исключения из общего правила: иностранцы, которые работают у индивидуальных предпринимателей или у тех, кто занимается частной практикой и работу проводят на основании патента, то ставка будет равна 13 %.

НДФЛ – проводки:

- Удержан НДФЛ из заработной платы – проводка Д 70 К 68.1 выполняется при расчетах с работниками, занятыми по трудовым договорам. Аналогично отражается удержание по отпускным.

- Удержан НДФЛ по договорам ГПД – проводка Д 60 К 68.1

- По материальной выгоде начислен НДФЛ – проводка Д 73 К 68.1.

- По материальной помощи начислен НДФЛ – Д 73 К 68.1.

- По дивидендам удержан НДФЛ – проводка Д 75 К 68.1, если физлицо не является сотрудником компании.

- По дивидендам удержан НДФЛ – проводка Д 70 К 68.1, если получатель доходов является работником компании.

- По предоставленным займам краткосрочного/долгосрочного характера отражено начисление НДФЛ – Д 66 (67) К 68.1.

- Перечислен НДФЛ в бюджет – проводка Д 68.1 К 51.

Сотруднику Панкратову И.М. начислен заработок за январь в размере 47000 руб. Физлицу полагается вычет на одного несовершеннолетнего ребенка размером 1400 руб. Рассчитаем сумму налога к удержанию и выполним бухгалтерские проводки.

- Д 44 К 70 на 47000 руб. – начислен заработок за январь.

- Д 70 К 68.1 на 5928 руб. – отражено удержание НДФЛ.

- Д 70 К 50 на 41072 руб. – отражена выплата наличностью заработка из кассы компании.

- Д 68.1 К 51 на 5928 руб. – произведено перечисление налоговой суммы в бюджет.

Дополним условия примера. Предположим, Панкратов И.М. предоставил займ своей организации размером 150000 руб. с выплатой процентов в сумме 8000 руб. Начислим с процентов НДФЛ по расчетной ставке в 13 %.

Сумма НДФЛ = 8000 х 13 % = 1040 руб.

- Д 50 К 66 на 150000 руб. – отражен займ.

- Д 91 К 66 на 8000 руб. – отражены проценты.

- Д 66 К 68.1 на 1040 руб. – начислен налог.

- Д 66 К 50 на 151040 руб. – с учетом полагающихся процентов займ возвращен наличностью.

Вывод – начисление НДФЛ с помощью проводок – это обязательная процедура выплаты любых доходов физлицам, за исключением необлагаемых операций. Налоговые ставки регламентированы на законодательном уровне и варьируются по категориям сотрудников.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Бухучет НДФЛ ведется на счете 68.01 в разрезе аналитик: налог, пени, штрафы за нарушение налогового законодательства по налогу на доходы физических лиц (НДФЛ).

Согласно НК РФ, расчет и удержание подоходного налога должен производить тот, кто выплачивает доход физическому лицу, так называемый источник выплаты.

С точки зрения налогового законодательства, источник выплаты доходов физлицам является налоговым агентом. Его обязанностью является перечисление в бюджет НДФЛ с суммы выплаченных вознаграждений не позднее дня, следующего за перечислением денежных средств работнику, за исключением двух случаев:

- оплаты больничного листка;

- выплаты отпускных.

Для указанных случаев сроком уплаты подоходного налога является последний день месяца, в котором были выплачены отпускные или пособие по листку нетрудоспособности.

Подоходный налог с зарплаты

Для граждан России НДФЛ – основной обязательный налог, удерживаемый с доходов каждого трудоустроенного человека, начиная с первой зарплаты. Обложению этим налогом подлежат, как правило, все виды доходов, за исключением небольшого перечня пособий и компенсаций. Применяемая ставка налога варьируется от 9 до 35% в зависимости от вида дохода. Начисляется и удерживается налог в момент начисления дохода, иными словами, начислив заработную плату, бухгалтер сразу же производит удержание налога и не вправе выдать ее на руки, не сделав перечисление суммы налога. Налог начисляется на следующие доходы: заработная плата, начисленная по контракту, трудовому договору; дивиденды от участия в прибыли компаний; от сдачи в аренду недвижимого или другого имущества; выигрыши и полученные призы; получение материальной выгоды; от продажи недвижимости или авто, ценных бумаг или долей в ООО. Подоходный налог с зарплаты: что это и сколько?

Итак, выяснив, что подоходный налог – это обязательное удержание с суммы заработной платы, рассмотрим виды начислений, производимых в рамках такого емкого понятия, как «заработная плата» и составим перечень выплат, не облагаемых НДФЛ. Все основные выплаты – оклад, оплата по повременным и сдельным расценкам, оговоренные суммы по трудовым договорам и контрактам, премиальные выплаты, единовременные поощрения и всевозможные надбавки за выслугу лет и территориальные повышающие коэффициенты подлежат обязательному обложению НДФЛ. Не облагаются подоходным: материальная помощь, донорские вознаграждения, алименты, пенсии, стипендии, выходное пособие при увольнении, возмещение ущерба от причинения увечья, командировочные расходы, другие компенсационные выплаты. Ставка налога с зарплаты на протяжении достаточно долгого периода времени остается фиксированной и составляет в большинстве случаев 13%. Законодательство дает определение объекта налогообложения и налоговой базы. Начисление НДФЛ регламентируется НК РФ: Ст.

Для начала нужно разобраться, что он из себя представляет, как можно его рассчитать. НДФЛ – один из основных налогов, которые платится физическими лицами и ИП (индивидуальными предпринимателями). Этот налог представляет определенный процент от дохода (в денежном или натуральном виде, полученной материальной выгоды), за отчетный период, на территории РФ. Основными процентными ставками, по которым насчитывается НДФЛ являются 13% и 30% (для граждан РФ и граждан других государств соответственно). Некоторые виды доходов облагаются налогом по другой процентной ставке: — выигрыши, призы от 4 тыс.

Кому полагается вычет на ребёнка

Право на вычет есть у родителей, опекунов, приёмных родителей, супругов приёмного родителя, на обеспечении которых находится ребёнок.

У новых супругов разведённых родителей тоже появляется право на вычет.

Приведём пример

Мама и папа развелись. Ребёнок остался жить с мамой, а папа платит алименты. Бывшие супруги создали новые семьи.

Новый муж мамы получает право на налоговый вычет за ребёнка жены, поскольку участвует в его обеспечении.

Новая жена папы тоже получает вычет на ребёнка, хоть он и не живёт с ними. Это происходит, поскольку алименты являются совместной собственностью мужчины и его супруги.

Усложним пример. Папа женился на женщине, у которой уже есть ребёнок, затем у них появился ещё один — уже общий. В итоге мужчина получает возврат за трёх детей: своего ребёнка от первого брака, ребёнка новой жены и ребёнка от второго брака. В общей сложности получается: 1 400+1 400+3 000 рублей.

По какой ставке уплачивается налог на доходы физических лиц

Существует так называемая основная ставка НДФЛ, которая равна 13% от суммы доходов и выплачивается каждый месяц. Она актуальна для резидентов РФ, которые получают прибыль следующими способами:

- любая трудовая деятельность (в налоговую базу включена как зарплата, так и премия и надбавки);

- дивиденды, полученные от деятельности различных организаций или роста стоимости ценных бумаг;

- продажа имущества (в зависимости от срока владения налог может отменяться).

В первом случае, если резидент РФ осуществляет трудовую деятельность по договору, составлять налоговую декларацию не нужно. Налоговым агентом выступает организация-работодатель. Специалисты этой компании (налоговый учет касается обязанностей бухгалтеров) составляют отчетность и выплачивают подоходный налог 13% в течение необходимого срока. Точно так же не нужно подавать декларацию при получении доходов в виде дивидендов от деятельности компании. Организация, акционером которой является физическое лицо, сама должна перечислить 13% от денежных средств в налоговую в день выплаты дивидендов индивиду.

Подавать налоговую декларацию самостоятельно необходимо только в последнем случае

Важно учесть, что при продаже недвижимости, которая находилась в собственности более трех лет, декларация не требуется

НДФЛ составляет 13 процентов и для некоторых нерезидентов РФ. Согласно текущему Налоговому кодексу, иностранцы могут выплачивать налоги по данной ставке с заработной платы, если они соответствуют одной из следующих категорий:

- беженцы, которые имеют официально признанный статус;

- иммигранты безвизового типа (из стран, с которыми установлен безвизовый режим);

- сотрудники, которые подтвердили высокий уровень навыков в своей трудовой области при помощи учебных сертификатов, дипломов или в результате участия в различных конкурсах и грантах (регулируется 115-ФЗ);

- граждане Европейского экономического союза, официально осуществляющие трудовую деятельность на территории РФ.

Важно: налогообложение в размере 13% для перечисленных категорий актуально только при получении прибыли в виде заработной платы, премий, авансовых платежей и надбавок за переработки. В остальных случаях действует другой процент НДФЛ

В отношении индивидов, получающих доход от нетрудовой деятельности, ставка 13% актуальна только для людей, получающих выплаты от государства по программе переселения соотечественников.

Налог на доходы с зарплаты иностранных работников в 2020 году

НДФЛ на выплаты в пользу иностранцев нужно начислять с учетом следующих особенностей.

Если работник является гражданином Белоруссии, Казахстана, Армении или Киргизии, то, независимо от того, на каком основании он находится на территории РФ, налог на доходы с его зарплаты удерживается по ставке 13%. Но при этом нужно учесть, что если на дату исчисления налога такой сотрудник еще не пробыл на территории РФ 183 дня (за предыдущие 12 следующих подряд месяцев), то НДФЛ берется с полной суммы выплат. Ни на какие вычеты он претендовать не может. Если же работник из государства, входящего в ЕАЭС, провел в России более 183 дней за предыдущие 12 месяцев, то НДФЛ с его зарплаты нужно удерживать по тем же правилам, которые применяются к выплатам работникам – россиянам.

Составьте трудовой договор с иностранным работником с помощью специального конструктора

Аналогичные правила действуют в отношении иностранцев, трудоустроенных на основании патента, либо имеющих статус высококвалифицированных специалистов, а также беженцев и участников госпрограммы добровольного переселения соотечественников. НДФЛ с зарплат таких сотрудников рассчитывается по ставке 13% с первого дня работы. А вот право на вычеты они получат только после того, как проведут в России 183 дня за 12 месяцев следующих подряд месяцев.

НДФЛ с заработной платы иностранца, который не относится к перечисленным выше категориям, нужно начислять по ставке 30% до тех пор, пока время нахождения его в РФ не превысит 183 дня за 12 месяцев. Как только это случится, иностранный работник получит в точности такие же права, какие есть у работников – россиян. А значит, с его зарплаты нужно будет удерживать НДФЛ по ставке 13%, и при этом учитывать вычеты, если на то имеются основания. Данные положения применяются ко всей зарплате, выплаченной иностранцу в течение того календарного года, в котором было выполнено условие о 183 днях, проведенных в РФ. Поэтому НДФЛ по зарплате надо будет пересчитать. Переплату можно зачесть при выплате текущей зарплаты. А значит, какое-то время такой иностранец может получать зарплату в полном размере, без удержания НДФЛ.

Пониженные тарифы при УСН

Система налогообложения в Российской Федерации достаточно обширна. Законодатель предусмотрел различные варианты в зависимости от уровня дохода, видов деятельности и так далее.

Так, Упрощённая Система Налогообложения (УСН) представляет собой систему налогообложения, при которой предприниматель налоги по несколько сниженным ставкам, но речь идёт не о налогах и взносах, связанных с заработной платой, а о налогах на собственную прибыль.

Чаще всего УСН используется ИП, но допускается её применение при ООО. Привлекательна она не только сниженной ставкой, но и упрощённым порядком сдачи различных отчётностей, что позволяет снизить расходы на бухгалтерию.

Применение УСН имеет некоторые ограничения. Так, например, не допускается использовать данную систему, если годовой доход предпринимателя составляет более ста пятидесяти миллионов рублей. Кроме того, численность работников не должна превышать ста человек.

Условие для повышенной ставки

Пунктом 1 ст. 224 НК РФ теперь будет установлено, что если сумма всех указанных в НК РФ налоговых баз превысила с начала налогового периода 5 млн руб., то сумма налога (нарастающим итогом с начала налогового периода) составляет 650 тыс. руб. плюс 15% от суммы тех же налоговых баз, превышающей 5 млн руб.

Добавим также, что если налоговый агент при расчете НДФЛ по ставке 15% за I квартал 2021 года допустил ошибки, то меры ответственности к нему не применяются, если он исправил эти ошибки и уплатил соответствующий налог в срок до 01.07.2021 (п. 4 ст. 2 Федерального закона № 372-ФЗ). К такому доначислению не будет даже применяться НК РФ, то есть возможна уплата названной суммы за счет средств налогового агента.

Как посчитать проценты с помощью соотношений

В некоторых случаях можно воспользоваться простыми дробями. Например, 10% — это 1/10 числа. И чтобы узнать, сколько это будет в цифрах, достаточно разделить целое на 10.

- 20% — 1/5, то есть нужно делить число на 5;

- 25% — 1/4;

- 50% — 1/2;

- 12,5% — 1/8;

- 75% — это 3/4. Значит, придётся разделить число на 4 и умножить на 3.

Пример

Вы нашли брюки за 2 400 рублей со скидкой 25%, но у вас в кошельке только 2 000 рублей. Чтобы узнать, хватит ли денег на обновку, проведите серию несложных вычислений:

100% — 25% = 75% — стоимость брюк в процентах от первоначальной цены после применения скидки.

2 400 / 4 × 3 = 1 800. Именно столько рублей стоят брюки.

НДФЛ в размере 35%

Порядок удержания подоходного налога из заработной платы

Доход в виде заработной платы начисляется один раз в месяц, в последний день месяца (п. 2 ст. 223 НК РФ). Соответственно, один раз в месяц должен исчисляться и удерживаться подоходный налог с зарплаты. Это положение подтверждено письмами Минфина РФ от 12.09.2017 № 03-04-06/58501, от 10.04.2015 № 03-04-06/20406. Исключение составляет ситуация увольнения работника, при которой расчет его заработной платы за текущий месяц делается в день увольнения (последний рабочий день).

Сроки уплаты в бюджет подоходного налога с начисленной зарплаты, в соответствии с п. 6 ст. 226 НК РФ, связаны с датами фактической выплаты доходов. НДФЛ с заработной платы перечисляется не позднее следующего дня за днем его выплаты.

Проверьте, правильно ли вы облагаете НДФЛ заработную плату и иные выплаты работникам, с помощью советов от КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

- в текущем месяце за его первую половину (аванс);

- в следующем за расчетным месяце за его вторую половину (окончательный расчет).

С 03.10.2016 ст. 136 ТК РФ ограничивает срок, в течение которого начисленная зарплата должна быть выплачена: дата выплаты не может устанавливаться более поздней, чем 15 календарный день, наступающий после периода, за который зарплата начислена.

Нужно ли уплачивать НДФЛ при выплате аванса? Если его платят до окончания месяца, с которым он связывается, то не нужно. Аванс — это еще не заработная плата, а выплата в счет той суммы, которая будет рассчитана только в последний день месяца. Точка зрения о том, что НДФЛ с аванса перечислять не нужно, подтверждается письмами Минфина РФ от 15.12.2017 № 03-04-06/84250, ФНС от 29.04.2016 № БС-4-11/7893, от 26.05.2014 № БС-4-11/10126@.

Особой является ситуация с авансом, дата выплаты которого совпадает с последним днем месяца (т. е. днем начисления дохода за этот месяц). Налоговые органы полагают, что НДФЛ с такого аванса уплачиваться должен. Поддержать их могут и судебные инстанции (см. определение ВС от 11.05.2016 № 309-КГ16-1804).

Подробности про аванс см. .

Правила расчета аванса строго не установлены. Начисление суммы выплачиваемого аванса в бухгалтерском учете не делается. Фирма сама вправе принять решение о том, в какой сумме он будет выплачиваться. Это может быть полная сумма заработной платы, начисленной за первую половину месяца, без удержания из нее суммы подоходного налога, или сумма заработной платы, уменьшенная на величину НДФЛ. Второй вариант для организации предпочтительнее в связи с вероятной возможностью прекращения работы сотрудником во второй половине месяца. В этом случае взять не удержанный с выплаченных доходов подоходный налог будет просто не из чего.

Об особенностях уплаты НДФЛ при выдаче зарплаты по частям читайте в статье «Как платить НДФЛ при выдаче зарплаты частями?».

Когда удержать НДФЛ, если зарплата за декабрь 2020 года выдана 31-го числа, читайте здесь.

О том, как в один день платить налог за разные месяцы, читайте в статье «В поле 107 платежки по НДФЛ можно указывать «МС»».

Пример расчёта налогового вычета

Ещё раз повторим, что налоговый вычет — сумма, на которую уменьшается налогооблагаемая база. Налогооблагаемая база в нашем примере — зарплата до вычета НДФЛ (возврат можно сделать с любого дохода, облагаемого налогом на доходы физических лиц).

Больше детей — больше счастья и выше вычет. Фото: yandex.ru

Юрий Юрьевич — счастливый отец троих детей 14, 8 и 5 лет. Его зарплата — 30 000 рублей в месяц до вычета НДФЛ.

Ему полагаются следующие налоговые вычеты: 1 400+1 400+3 000 рублей. Итого: 5 800 рублей. С января по ноябрь Юрий Юрьевич заработает 330 000, значит вычет будет полагаться только за 11 месяцев.

Считаем. Налогооблагаемая база — 30 000 рублей уменьшается на сумму налогового вычета на всех детей — 5 800. Получается, что бухгалтерия будет рассчитывать НДФЛ не со всей суммы 30 000 рублей, а с разницы — 24 200 рублей. Экономию Юрий Юрьевич получит как прибавку к зарплате.

Без детей он бы платил налог государству 3 900 рублей. С детьми — 3 146. Остальное он получит на руки. Без детей его зарплата после уплаты НДФЛ была бы 26 100 рублей. С детьми — 26 854 рубля.

Считаем экономию: 5 800 (сумма вычета за всех детей)*0,13 (налоговая ставка)=754 рублей. За год — 8 294 рубля.

У Юрия Юрьевича есть жена. Она тоже имеет право вернуть часть налога. Если её зарплата 30 000 рублей, то в общей сложности за год семья сэкономит на налоговом вычете 16 588 рублей.

Сколько раз можно

Что касается имущественного вычета при покупке недвижимости, то количество раз ограничивается в зависимости от года приобретения недвижимости.

Если квартира или дом были куплены до 2014 года, то обращение можно произвести лишь раз в жизни, вне зависимости от суммы вычета. Для недвижимости, приобретенной после указанной даты, можно обращаться несколько раз в пределах установленного лимита. Это означает, что пока налогоплательщик не наберет вычетом 260 тысяч рублей, он имеет право обращаться за льготой по каждой приобретенной квартире.

ВАЖНО!

После того как сумма будет исчерпана, налогоплательщик теряет право на вычет на последующие покупки недвижимости.

Алгоритм расчета подоходного налога с зарплаты в 2021 году на примере

Рассмотрим порядок расчета и удержания подоходного налога с заработной платы.

Пример.

Самохина Л.А. работает продавцом в ООО «Альтернатива». Ее заработная плата составляет 30 тыс. руб. в месяц. У Самохиной на иждивении находятся 3-е детей и она написала заявление о предоставлении ей стандартного вычета.

Необлагаемые налогом суммы вычета составят:

1 400 руб. – на 1-го ребенка;

1 400 руб. – на 2-го ребенка;

3 000 руб. – на 3-го ребенка.

Величина налога к удержанию за январь 2021 года равна: 3 146 руб. ((30 000 – 1 400 – 1 400 – 3 000) *13%)

Выплатив зарплату, ООО «Альтернатива» обязано перечислить удержанный из заработной платы налог.

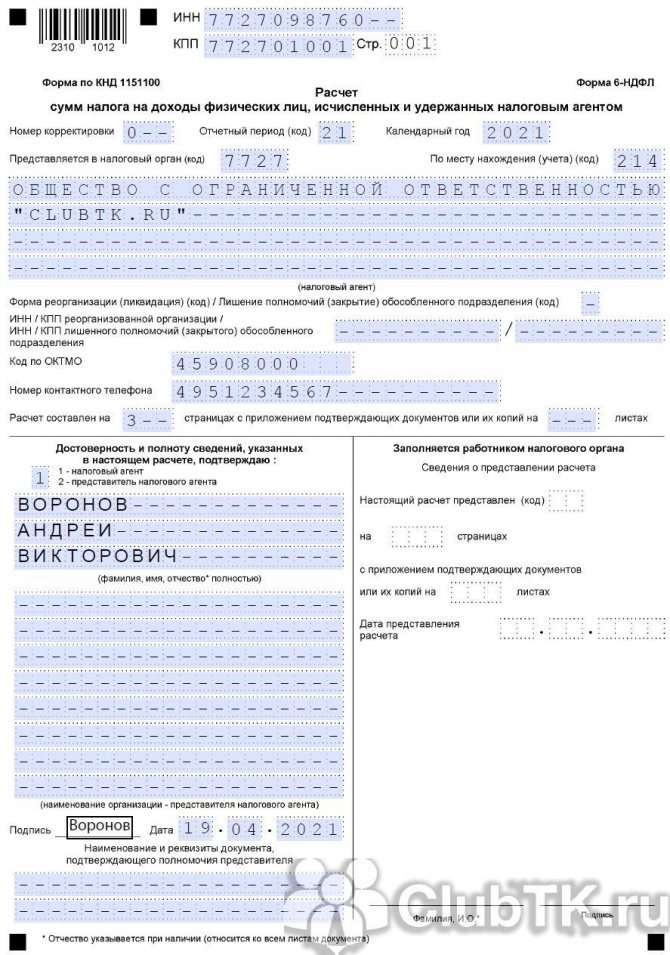

Как отразить НДФЛ с зарплаты в отчете 6-НДФЛ, пошагово разъяснили элксперты Консультант. Получите пробный доступ к системе К+ и бесплатно переходите к подсказкам от экспертов.

Рассмотрим порядок перечисления подоходного налога с зарплаты в бюджет.

Как посчитать процент: деление на 10

Высчитать процент при помощи этого метода значительно легче и быстрее, чем описанным выше способом. Однако только в том случае, если речь о процентах, кратных пяти. Как рассчитать процент? Сначала вычислите размер 10 процентов, а затем умножьте или поделите его на нужный процент от суммы, который нужно найти.

Разберемся на примере, как высчитывать процент. Представьте, что вы решили положить на депозит 340 тыс. тенге и открыть счет на 12 месяцев. При этом процентная ставка составляет 5%. Резонно возникает вопрос о том, сколько денег окажется на вашем счету через год.

Как высчитать процент от суммы? Действуйте следующим образом:

Разновидности компенсаций: как возвратить НДФЛ

Вычеты отличаются по характеру, сущности и специфике предоставления. В действующем НК РФ прописаны следующие категории:

- классические/стандартные;

- социальные;

- инвестиционные (распространяются на ценные бумаги и прочие финансовые инструменты);

- профессиональные.

Первые два – самые распространенные.

Стандартные

Прописаны в ст. 218 НК РФ. Сумма возмещения определяется категорией физического лица. Так, например, 3 тыс. рублей в месяц с уплаченных налогов полагаются:

- участникам ликвидации чернобыльской аварии (те, кто имеют инвалидность или перенесли серьезные заболевания, связанные с радиацией);

- ликвидаторам последствий ядерных испытаний;

- инвалидам Великой Отечественной войны;

- военнослужащим, получившим инвалидность во время службы в СССР.

На выплаты в 500 рублей каждый месяц могут рассчитывать:

- участники ВОВ, узники блокады Ленинграда, ветераны труда;

- граждане РФ, имеющие первую или вторую группу инвалидности;

- доноры, пожертвовавшие костный мозг;

- близкие родственники тех, кто погиб во время защиты СССР либо РФ;

- прочие лица, участвовавшие в военных операциях по решению власти.

При одобрении возмещения действует единственное правило – не более одного на человека. Если же у гражданина есть основания претендовать сразу на несколько вычетов, выбирается тот, по которому назначен больший размер.

Социальные

Это еще одна разновидность налоговых льгот, прописанная в статье 219. Претендовать на возврат НДФЛ можно в следующих случаях:

- недавние пожертвования в благотворительные фонды и организации;

- оплата договорной формы обучения;

- погашение счетов по дорогостоящему лечению;

- приобретение лекарственных препаратов;

- дополнительные взносы в негосударственные пенсионные фонды;

- покупка страхования жизни;

- накопительные отчисления на пенсию;

- прохождение курсов повышения квалификации.

Есть одно «но»: максимальная годовая сумма выплат не может превышать 120 тыс. рублей.

Налоги на заработную плату

Официальное трудоустройство подразумевает регулярную уплату налогов с дохода. Отправкой средств занимается налоговый агент, в роли которого обычно выступает работодатель. Часть суммы взыскивается с сотрудника. Величина остатка зависит от зарплаты, но взимается с организации.

Основные удержания

Доходом сотрудника считается оклад, премии, другие денежные поощрения. Подоходный налог в размере 13 процентов от зарплаты вычитается из средств работника. На руки гражданин получит оставшееся после вычета.

Кроме НДФЛ существуют обязательные отчисления в государственные фонды. Проценты берутся от дохода сотрудника, но выплачиваются из бюджета организации. Эти средства необходимы для формирования пенсии, социальных пособий, возможности получения бесплатной медицинской помощи.

Сколько процентов от зарплаты отдает работодатель:

- 22% в Пенсионный фонд (ПФР);

- 2,9% в Фонд социального страхования (ФСС);

- 5,1% в Фонд обязательного медицинского страхования (ФФОМС);

- от 0,2% на страхование от профессиональных травм и заболеваний.

Ставка в 0,2% повышается для работы на предприятиях с вредными или опасными условиями труда.

Куда идут 13 процентов от зарплаты

Удержанные с подчиненных средства работодатель перечисляет в отделение налоговой службы, к которому прикреплена организация. Вырученная сумма поступает в распоряжение государственных органов, используется для улучшения инфраструктуры. Отчисления с зарплаты граждан идут на оклад работников поликлиник, коммунальных служб, школ, других госучреждений.

Как посчитать проценты, составив пропорцию

Составлять пропорции — одно из наиболее полезных умений, которому вас научили в школе. С его помощью можно посчитать любые проценты. Выглядит пропорция так:

сумма, составляющая 100% : 100% = часть суммы : доля в процентном соотношении.

Или можно записать её так: a : b = c : d.

Обычно пропорция читается как «а относится к b так же, как с относится к d». Произведение крайних членов пропорции равно произведению её средних членов. Чтобы узнать неизвестное число из этого равенства, нужно решить простейшее уравнение.

Пример 1

Для примера вычислений используем рецепт быстрого брауни. Вы хотите его приготовить и купили подходящую плитку шоколада массой 90 г, но не удержались и откусили кусочек-другой. Теперь у вас только 70 г шоколада, и вам нужно узнать, сколько масла положить вместо 200 г.

Сначала вычисляем процентную долю оставшегося шоколада.

90 г : 100% = 70 г : Х, где Х — масса оставшегося шоколада.

Х = 70 × 100 / 90 = 77,7%.

Теперь составляем пропорцию, чтобы выяснить, сколько масла нам нужно:

200 г : 100% = Х : 77,7%, где Х — нужное количество масла.

Х = 77,7 × 200 / 100 = 155,4.

Следовательно, в тесто нужно положить примерно 155 г масла.

Пример 2

Пропорция подойдёт и для расчёта выгодности скидок. Например, вы видите блузку за 1 499 рублей со скидкой 13%.

Сначала узнайте, сколько стоит блузка в процентах. Для этого отнимите 13 от 100 и получите 87%.

Составьте пропорцию: 1 499 : 100 = Х : 87.

Х = 87 × 1 499 / 100.

Заплатите 1 304,13 рубля и носите блузку с удовольствием.