Счет учета 02 (амортизация основных средств в бухгалтерии)

Содержание:

- Амортизация основных средств в бухгалтерском и налоговом учете

- Договор лизинга

- Пример учета вложений в материальные ценности и порядок отражения в балансе

- Типовые проводки по 01 счету

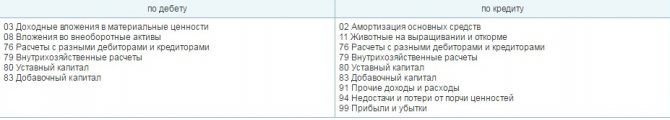

- Корреспонденция счетов:

- Счет 02 – типовые проводки:

- Как отражается излишне начисленная сумма за прошлый период?

- Отличия счета, субсчета и объекта аналитического учета

- Начисление для целей налогообложения

- Примеры субсчетов

- Счет 07 бухгалтерского учета — Оборудование к установке

- Определение основных средств

- Учет на забалансовом счете 002

- Механизм расчета

- Что такое забалансовые счета?

- 001 — Арендованные основные средства

- 002 — ТМЦ, принятые на ответственное хранение

- 003 — Материалы, принятые в переработку

- 004 — Товары, принятые на комиссию

- 006 – Бланки строгой отчетности

- 007 – Списанная в убыток задолженность неплатежеспособных дебиторов

- 008 – Обеспечение обязательств и платежей полученные

- 009 – Обеспечение обязательств и платежей выданные

- 010 – Износ основных средств

- 011 – Основные средства, сданные в аренду

Амортизация основных средств в бухгалтерском и налоговом учете

В процессе использования ОС теряют свою стоимость из-за износа. Амортизация – это включение объектами ОС своей стоимости в промежуток определенного срока в готовые изделия, работы, услуги.

Основные средства в бухгалтерском и налоговом учете имеют разные критерии отнесения объектов к ним по стоимости.

Кроме этого, не все способы расчета амортизации можно применять в налоговом учете. По данной причине могут существовать расхождения по размерам амортизации в бухучете и при определении налогов.

Для целей налогового учета

НК РФ устанавливает, что основными средствами будут называться объекты с длительным сроком эксплуатации и ценой 100000 рублей и выше.

Амортизация основных средств рассчитывается на основе изначальной стоимости и нормы амортизации, какая определяется на основе периода эксплуатации объекта.

Объекты ценой ниже 100000 рублей должны показываться в учете как материалы, поэтому их цена сразу же включается в себестоимость готовой продукции.

Те же объекты, какие в налоговом учете определяются как основные, нужно амортизировать либо линейным, либо нелинейным способом.

Первый из них предполагает определение нормы амортизации на основе времени полезной эксплуатации. Норма амортизации в год рассчитывается путем деления единицы на время полезного использования и умножением на 100%. Этот метод можно применять в налоговом учете ко всем объекта ОС.

Внимание! Нелинейный метод применяется только в отношении ОС, срок применения которых не бывает больше 20 лет (1-7 группа). Амортизация определяется на основе остаточной стоимости объекта и нормы амортизации, какая определена для каждой группы исходя из периода использования ОС

Для целей бухгалтерского учета

При этом компании и ИП имеют право использовать один из определенных способов:

- Линейный — путем умножения изначальной стоимости на норму амортизации, рассчитанной на основе срока полезного применения.

- Метод уменьшаемого остатка (нелинейный) — путем умножения остаточной стоимости на норму амортизации, рассчитанной на основе срока полезного применения.

- Пропорционально количеству оставшихся лет применения — первоначальная стоимость умножением на коэффициент, определяемый как число лет применения ОС на сумму чисел лет применения.

- Пропорционально объему произведенной продукции — первоначальная стоимость умножается на количество произведенной продукции и делится на плановый объем продукции, какая может быть выпущена на объекте за весь период его применения.

Вам будет интересно:

08 счет бухгалтерского учета — «Вложения во внеоборотные активы»

Договор лизинга

По договору финансовой аренды лизингодатель обязан приобрести указанное лизингополучателем имущество и предоставить это имущество в пользование лизингополучателю. При этом последний самостоятельно определяет, у какого конкретно продавца должно быть приобретено это имущество.

Это интересно

В общую сумму договора лизинга может включаться выкупная цена предмета лизинга. Такое возможно, если договором предусмотрен переход права собственности на имущество к лизингополучателю.

Другими словами, главным отличием лизинга от договоров аренды является то, что лизингодатель целенаправленно покупает заранее известное имущество для предоставления его в лизинг у согласованного сторонами продавца. При аренде же передается собственное имущество, которое специально не приобретается под определенного арендатора.

Предметом по договорам лизинга могут быть любые непотребляемые вещи, к примеру, здания, сооружения, транспортные средства, оборудование и другое движимое или недвижимое имущество. Исключение составляют земельные участки и иные природные объекты, а также имущество, свободное обращение которого запрещено законами.

Стоит отметить, что право собственности на предмет лизинга на протяжении действия договора остается у лизингодателя. У лизингополучателя есть право лишь на временное владение или пользование.

Но при этом лизинговое имущество может учитываться на балансе любой из сторон. Следовательно, и амортизацию будет исчислять тот, кто является балансодержателем. Это условие стороны согласовывают при подписании договора.

Срок действия договоров финансовой аренды участники устанавливают самостоятельно и фиксируют его в документе. Заключать такой договор, в отличие от аренды, на неопределенный срок нельзя, поскольку лизинговые платежи привязаны к сроку действия договора. Его можно только пролонгировать, при этом могут быть изменены или сохранены прежние условия. Также в договоре лизинга прописывают условия о размере, способе и периодичности оплаты лизинговых платежей.

Под лизинговыми платежами понимается общая сумма платежей по договору лизинга за весь срок его действия, в которую входят:

- возмещение затрат лизингодателя по покупке и передаче предмета лизинга лизингополучателю;

- возмещение затрат по предусмотренным договором лизинга услугам;

- доход лизингодателя.

Платежи по договорам лизинга могут быть установлены:

- в твердой сумме платежей, вносимых периодически или единовременно;

- в доле полученных в результате использования лизингового имущества продукции, плодов или доходов;

- в предоставлении лизингополучателем определенных услуг;

- в передаче лизингополучателем лизингодателю обусловленной договором вещи в собственность или во временное владение (пользование);

- в возложении на лизингополучателя затрат на улучшение предмета лизинга.

Также стороны могут предусматривать в договоре лизинга сочетание указанных форм или иные формы оплаты лизинга. Кроме этого, стороны могут договориться об изменении размера лизинговых платежей. Но изменять его можно не чаще чем раз в три месяца.

Пример учета вложений в материальные ценности и порядок отражения в балансе

Рассмотрим ситуацию на примере:

ООО «Фантазия» (работает на ОСН, занимается изготовлением продуктов питания) в ноябре 20ХХ года купило здание для того, чтобы сдавать его в аренду. Цена сделки — 18 млн руб. (в том числе НДС 3 000 000 руб.). Плюс компания заплатила риэлтерской фирме за помощь в выборе здания и оформление документов 131 865,37 руб. (включая НДС 21 977,56 руб.). В этом же месяце компания зарегистрировала право собственности на недвижимость и заплатила пошлину — 12 000 руб. Ввод в эксплуатацию недвижимости был осуществлен в ноябре 20ХХ года. В декабре того же года «Фантазия» передала здание в аренду ИП Скворцову. В бухучете бухгалтер ООО «Фантазия» сделал следующие записи:

- Дт 08 Кт 60 на сумму 15 000 000 руб. — отражена покупная стоимость здания за вычетом НДС;

- Дт 19 Кт 60 на сумму 3 000 000 руб. — отражен НДС по зданию;

- Дт 08 Кт 60 на сумму 109 887,81 руб. — отражены траты на услуги риелторов;

- Дт 19 Кт 60 на сумму 21 977,56 руб. — отражен НДС по услугам риелторов;

- Дт 08 Кт 68 на сумму 12 000 руб. — начислена госпошлина за регистрацию здания;

- Дт 03 счета — Доходные вложения в материальные ценности для передачи в аренду — Кт 08 на сумму 15 000 000 руб. — отражена первоначальная стоимость здания.

- Дт 03 счета — Доходные вложения в материальные ценности, сданные в аренду, аналитика ИП Скворцов Кт 03 счета — Доходные вложения в материальные ценностидля передачи в аренду — 15 000 000 руб. — здание передали в аренду ИП Скворцову.

Чтобы рассчитать амортизацию по зданию, бухгалтер ООО «Фантазия» определил срок полезного использования недвижимости в соответствии с «Классификацией ОС, включаемых в амортизационные группы» (постановление Правительства РФ от 01.01.2002 № 1). Такого рода недвижимость относится к 9-й группе, срок полезного использования — 30 лет. Метод амортизации — линейный. Тогда сумма ежемесячной амортизации по зданию составит 15 000 000 руб. / 360 мес. = 41 666,67 руб. В учете амортизацию за декабрь 20ХХ года бухгалтер отразит так:

Дт 91.2 Кт 02 «Амортизация доходных вложений в материальные ценности» на сумму 41 666,67 руб. — амортизация учтена в составе расходов компании.

Доходные вложения в материальные ценности отображаются в балансе по остаточной стоимости по строке 1160. Остаточная стоимость определяется путем уменьшения первоначальной стоимости актива (дебетовое сальдо 03 счета — Доходные вложения в материальные ценности) на величину учтенной в расходах амортизации (кредитовое сальдо счета 02 по данным активам). В условиях примера величина стоимостной оценки здания, которую следует отобразить в форме 1 по состоянию на 31.12.20ХХ, составит 14 958 333,33 руб. (15 000 000 – 41 666,67 руб.).

О том как заполнить бухбаланс, читайте в статье «Порядок составления бухгалтерского баланса (пример)».

Типовые проводки по 01 счету

По дебету счета

| Содержание хозяйственной операции | Дебет | Кредит |

| ОС передано из одного подразделения в другое | 01 | 01 |

| Выбывшее ОС списано на отдельный субсчет «Выбытие ОС» | 01 | 01 |

| Имущество, предназначенное для сдачи в аренду, переведено в состав ОС | 01 | 03 |

| Оприходован земельный участок | 01 | 08-1 |

| Оприходован объект природопользования | 01 | 08-2 |

| Объект ОС, построенный организацией, введен в эксплуатацию | 01 | 08-3 |

| Объект ОС, не требующий монтажа, введен в эксплуатацию | 01 | 08-4 |

| Молодняк животных переведен в основное стадо | 01 | 08-6 |

| Оприходовано взрослое животное, приобретенное по договору купли-продажи | 01 | 08-7 |

| Стоимость ОС увеличена в результате достройки, дооборудования или модернизации | 01 | 08 |

| Уточнена первоначальная стоимость объекта ОС, учтенная неверно в результате ошибки | 01 | 76-2 |

| Головное отделение организации получило объект ОС из филиала, выделенного на отдельный баланс (проводка в учете головного отделения) | 01 | 79-1 |

| Филиал, выделенный на отдельный баланс, получил объект ОС от головного отделения организации (проводка в учете филиала) | 01 | 79-1 |

| ОС получено в доверительное управление (на отдельном балансе доверительного управления) | 01 | 79-3 |

| Возвращено ОС, полученное в качестве вклада по договору о совместной деятельности (на отдельном балансе совместной деятельности) | 01 | 79-3 |

| Оприходовано ОС, полученное в качестве вклада по договору о совместной деятельности (на отдельном балансе совместной деятельности) | 01 | 80 |

| Увеличена стоимость объекта ОС в результате переоценки | 01 | 83 |

По кредиту счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Амортизация по ОС, выбывшему в результате продажи, безвозмездной передачи или ликвидации, списана на уменьшение его первоначальной стоимости | 02 | 01 |

| Оприходованы животные, выбракованные из основного стада | 11 | 01 |

| Списана за счет страхового возмещения остаточная стоимость застрахованного ОС в результате его порчи или уничтожения | 76-1 | 01 |

| Передано ОС филиалу, выделенному на отдельный баланс (проводка в учете головного отделения) | 79-1 | 01 |

| Передано ОС головному отделению организации (проводка в учете филиала) | 79-1 | 01 |

| Передано ОС в доверительное управление (проводка в учете учредителя управления) | 79-3 | 01 |

| Возвращено ОС, ранее полученное в доверительное управление (на отдельном балансе доверительного управления) | 79-3 | 01 |

| Передано участнику простого товарищества ОС при прекращении договора о совместной деятельности (на отдельном балансе совместной деятельности) | 80 | 01 |

| Уменьшена стоимость объекта ОС в результате переоценки | 83 | 01 |

| Остаточная стоимость ОС, выбывшего в результате продажи, списания или частичной ликвидации, учтена в составе прочих расходов | 91-2 | 01 |

| Уменьшена стоимость объекта ОС в результате его переоценки | 91-2 | 01 |

| Отражена недостача ОС (по остаточной стоимости) | 94 | 01 |

| Списана на убытки остаточная стоимость ОС, утраченных в связи с чрезвычайными обстоятельствами (пожар, авария и другое) | 99 | 01 |

Корреспонденция счетов:

Бухгалтерский учет

Оборудование, требующее монтажа, принимается к учету в оценке, равной в данном случае его договорной стоимости, уплачиваемой продавцу (без учета НДС, подлежащего вычету) (абз. 2, 3 п. 23 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина России от 29.07.1998 N 34н).

Смонтированное оборудование принимается к учету в составе основных средств (ОС) по первоначальной стоимости, сформированной в данном случае исходя из суммы фактических затрат на приобретение оборудования (договорной цены, уплачиваемой продавцу без НДС) и затрат, связанных с монтажом оборудования силами подрядной организации (договорной стоимости монтажных работ без учета НДС) (п. п. 4, 7, 8 Положения по бухгалтерскому учету “Учет основных средств” ПБУ 6/01, утвержденного Приказом Минфина России от 30.03.2001 N 26н).

Бухгалтерские записи по отражению рассматриваемых операций производятся в порядке, установленном Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной Приказом Минфина России от 31.10.2000 N 94н, и приведены в таблице проводок.

Налог на добавленную стоимость (НДС)

После принятия оборудования к учету (на счете 07 “Оборудование к установке”) организация вправе принять к вычету НДС, предъявленный продавцом при передаче оборудования. Вычет производится на основании счета-фактуры продавца, оформленного с соблюдением требований законодательства, при наличии соответствующих первичных документов и при условии, что оборудование предназначено для использования в облагаемых НДС операциях (пп. 1 п. 2 ст. 171, п. 1 ст. 172, п. 2 ст. 169 Налогового кодекса РФ, см. также Энциклопедию спорных ситуаций по НДС).

НДС, предъявленный подрядчиком по выполненным работам, организация вправе принять к вычету на основании счета-фактуры, оформленного с соблюдением требований законодательства, и при условии, что смонтированное оборудование предназначено для осуществления облагаемых НДС операций. Вычет производится после принятия к учету выполненных работ и при наличии соответствующих первичных документов (п. 6 ст. 171, п. п. 5, 1 ст. 172, п. 2 ст. 169 НК РФ).

Налог на прибыль организаций

В данном случае смонтированное и введенное в эксплуатацию оборудование, используемое в производстве, включается в состав амортизируемого имущества в качестве объекта ОС по первоначальной стоимости, сформированной исходя из суммы расходов на приобретение оборудования (в размере договорной цены, уплачиваемой продавцу (без НДС)) и затрат на его монтаж силами подрядчика (в размере договорной стоимости без учета НДС) (абз. 1, 2 п. 1 ст. 257, п. 1 ст. 256 НК РФ).

|

Содержание операций |

Дебет |

Кредит |

Сумма, руб. |

Первичный документ |

|

Принято к учету оборудование, требующее монтажа (944 000 – 144 000) |

07 |

60 |

800 000 |

Отгрузочные документы поставщика, Акт о приеме (поступлении) оборудования |

|

Отражен НДС, предъявленный продавцом |

19 |

60 |

144 000 |

Счет-фактура |

|

Принят к вычету предъявленный НДС |

68 |

19 |

144 000 |

Счет-фактура |

|

Перечислена плата продавцу за оборудование |

60 |

51 |

944 000 |

Выписка банка по расчетному счету |

|

Оборудование передано в монтаж |

08 |

07 |

800 000 |

Акт о приемке-передаче оборудования в монтаж |

|

Отражены затраты на монтаж оборудования (59 000 – 9000) |

08 |

60 |

50 000 |

Акт приемки-сдачи выполненных работ |

|

Отражен НДС, предъявленный подрядчиком по выполненным работам |

19 |

60 |

9000 |

Счет-фактура |

|

Принят к вычету предъявленный НДС |

68 |

19 |

9000 |

Счет-фактура |

|

Перечислена плата подрядчику за монтаж оборудования |

60 |

51 |

59 000 |

Выписка банка по расчетному счету |

|

Смонтированное оборудование принято к учету в качестве объекта ОС (800 000 + 50 000) |

01 |

08 |

850 000 |

Акт о приеме-передаче объекта основных средств, Инвентарная карточка учета объекта основных средств |

М.С.Радькова

Консультационно-аналитический

центр по бухгалтерскому учету

и налогообложению

24.10.2016

Другие схемы корреспонденций счетов

Выпуски за другие дни

Подписаться на данный обзор

Счет 02 – типовые проводки:

- Д 20 (25, , 26, 44, 91) К 02 – начислена амортизация по ОС, используемому в производственных целях (общепроизводственных; вспомогательном производстве; ради управленческих или общехозяйственных нужд; в торговых компаниях; по объектам, сданным в аренду).

- Д 02 К 01 – отражено списание начисленной за время эксплуатации ОС амортизации.

- Д 02 К 83 – отражено увеличение добавочного капитала компании за счет уценки амортизации ОС.

- Д 02 К 84 – отражено восстановление начисленной в прошлые периоды амортизации.

- Д 02 К 91.1 – отражено списание амортизации при выбытии ОС.

- Д 83 К 02 – отражено доначисление амортизации за счет переоценки ОС.

Как отражается излишне начисленная сумма за прошлый период?

Если амортизация за прошлый период начислена не правильно в излишней сумме, то ошибки нужно исправлять

При этом важно, в каком периоде они допущены – текущем году или прошлом

Если излишне начислена сумма амортизации, то необходимо сторнировать лишние начисления красными проводками по тем счетам, по которым были совершены неверные записи.

Если ошибка допущена в текущем году

Амортизация исправляется до закрытия счетов 20 или 44 (смотря, где учитываются накопления):

Проводка сторно: Дт 20 (44) Кт 02 – на сумму излишне начисленной амортизации.

Исправление после закрытия счета 20 (или 44):

Помимо указанной выше операции сторно, нужно скорректировать счет 90, отразив расходы, не принимаемые для налогового учета.

Проводка сторно: Дт 90.3 Кт 20 на излишне начисленную сумму.

Отличия счета, субсчета и объекта аналитического учета

Согласно изложенному материалу счет является составляющим единой учетной системы, он анализируется и детализируется. Поэтому цепь замыкается от синтетического и до аналитического.

В то время как субсчет – это счет, детально расписывающий, конкретизирующий данные, зафиксированные над собой, и выступает в качестве промежуточного звена между синтетическим и аналитическим. Он обеспечивает группировку данных по аналитике, расширяет сведения, приведение в синтетическом.

Если на двух счетах отражены одинаковые данные и они несут информацию об одних и тех же операциях, и для этого используются одни и те же первичные документы, то это субсчета. Если же данные разные согласно использованию, различной первички, тогда – это счета.

Начисление для целей налогообложения

При расчете сумм следует принимать во внимание ряд особенностей. В первую очередь к амортизируемым объектам относятся ОС и нематериальные активы

Список имущества, по которому начисление не производится, приводится в ст. 256 НК. Он аналогичен перечню, определенному в ПБУ 6/01. Однако есть несколько отличий. Для целей обложения амортизация не начисляется по ОС, полученным/переданным в безвозмездное пользование, произведениям искусства, приобретенным за счет ассигнований из бюджета, по материальным ценностям, первоначальная стоимость которых меньше 10 тыс. руб., и проч.

Также следует принять во внимание, что распределение имущества осуществляется по десяти группам в соответствии с периодом полезной эксплуатации. Классификация определяется правительством

Начисление амортизации может производиться линейным или нелинейным методом. Первый должен использоваться при расчете сумм по сооружениям, зданиям, передаточным устройствам, отнесенным к 8-10 группам. По остальным объектам можно применять любой метод расчета. Нелинейный способ аналогичен схеме расчета по уменьшаемому остатку. Однако в нем есть несколько особенностей. Они указаны в ст. 259 НК.

Примеры субсчетов

Рис. 5 Примеры субсчетов

На примерах различных субсчетов можно наглядно увидеть, как они корреспондируются и используются.

Субсчет к счету 08

Группа по вложениям во внеоборотные активы имеет 8 субсчетных линий, которые не каждая организация применяет в полном объеме.

Предприятие для обеспечения собственной деятельности использует специфическое оборудование. Чтобы отразить закупку ОС, можно использовать один из двух вариантов:

- 08-4 – закупка основных средств, по каждому отдельному виду оборудования будет развит аналитический счет;

- Применение 08 без конкретизации, исходя из регламента п. 6 ПБУ 1/2008, Рекомендация Р-100/2019-КпР, принятая Фондом НРБУ «БМЦ» в 2019 году.

Субсчет к счетам 60 и 62

Для учета кредитной задолженности по дебету 60 со стороны заказчика или покупателя следует открывать отдельную линию по каждому отдельному лицу. Так можно быстрее определить сумму каждого отдельного покупателя и вывести общую сумму долгов.

Счет 07 бухгалтерского учета — Оборудование к установке

Счет 07 «Оборудование к установке» предназначен для различного оборудования, требующего монтажа. Монтаж — это сборка оборудования из формирующих частей, запчасти к этому оборудованию, прикрепление к несущим конструкциям и т.д. Счет используется в основном в строительных организациях.

Основные корреспонденции счета:

Монтажные работы

В работы по монтажу входят:

- сборка и установка оборудования на месте постоянной эксплуатации;

- технологическая подводка (воды, воздуха, монтаж кабелей и электропроводов и т. д.);

- проверка оборудования;

- изоляция и покраска;

- и т. д.

Оборудование может быть производственным, или энергетического, технологического характера и т. п. Главный признак такого оборудования — невозможность принять его в эксплуатацию без сборки (подключения, настройки). Все затраты по доставке, хранению, наладке и т. д. тоже учитываются на счете 07 для определения фактической себестоимости оборудования.

Оборудование, не требующее сборки, нельзя учитывать на 07 счете.

Пример

ООО «Альянс-Строй» приобрело оборудование стоимостью 2006000 рублей, в том числе НДС 306000 рублей. Для монтажа оборудования заключен договор подряда с ООО «АльфаПроект», стоимость работ составила 318000 рублей, в том числе НДС 48000 рублей.

Проводки

Бухгалтер ООО «Альянс-Строй» сделал проводки:

| Дт | Кт | Описание операции | Сумма | Документ |

| 07 | 60 | Поступило оборудование, требующее монтажа | 1700000 | Счет-фактура |

| 19 | 60 | Отражена сумма НДС предъявленного | 306000 | Счет-фактура |

| 68 | 19 | НДС принят к вычету | 306000 | Книга покупок |

| 08 | 07 | Оборудование передано в монтаж | 1700000 | Акт приема-передачи ОС-15 |

| 08 | 60 | Включены в стоимость монтажные работы | 270000 | Бухгалтерская справка |

| 19 | 60 | Сумма НДС, предъявленного подрядчиком | 48000 | Счет-фактура |

| 68 | 19 | НДС принят к вычету | 48000 | Книга покупок |

| 60 | 51 | Оплата по договору подряда и с поставщиком оборудования(2006000+318000) | 2324000 | Платежное поручение |

| 01 | 08 | Оборудование принято к учету как ОС(1700000+270000) | 1970000 | Бухгалтерская справка |

Принятие к учету как вклад в уставный капитал

Оборудование, которое учредитель вносит в качестве вклада в уставный капитал организации, учитывается операцией Дт 07 — Кт 75 «Расчеты с учредителями».

Выбытие оборудования

Иногда случается, что оборудование выбывает еще до передачи в монтаж. Например, из-за его кражи, порчи, передачи и т.д.

Выбытие вследствие технической непригодности

ООО «Альянс-Строй» оприходовало на 07 счете техническое устройство стоимостью 10000 (без НДС). Устройство было украдено со склада, о чем составлен акт. В этом случае создаются проводки:

| Дт | Кт | Описание операции | Сумма | Документ |

| 94 | 07 | Стоимость оборудования списана на недостачу | 10000 | Акт списания |

Выбытие вследствие продажи

ООО «Альянс-Строй» после оприходования на 07 счете технического устройства стоимостью 15000 рублей (без НДС) принимает решение продать его до передачи в монтаж. Проводки в этом случае:

| Дт | Кт | Описание операции | Сумма | Документ |

| 91.1 | 07 | Стоимость оборудования списана на расходы | 15000 | Акт о реализации |

Учет НДС

Порядок возмещения НДС при учете оборудования мало отличается от порядка при учете основных средств. Организация может показать НДС к возмещению сразу после того, как оборудование принято к учету.

Разумеется, возмещение налога возможно только для оборудования, используемого в деятельности, облагаемой НДС. То есть, если организация совмещает деятельность по основной системе налогообложения с ЕНВД, принять к возмещению НДС можно только по оборудованию, приобретенному для ОСНО.

Определение основных средств

Основные средства предприятия — это материальные активы предприятия, используемые в хозяйственной деятельности и переносящие свою стоимость на себестоимость производимой продукции.

Объекты основных средств

К ОС относятся:

- производственное оборудование и машины;

- здания и сооружения;

- дороги;

- передаточные сети (теплосети, электросети и т. д.);

- средства транспорта;

- силовые машины и оборудование;

- различный инвентарь и инструменты;

- рабочий и племенной скот;

- прочие ОС.

Кроме того, к ОС относят кап.вложения в арендованные ОС, в улучшение земель и сами земельные участки. Основные средства, как внеоборотные активы, участвуют в процессе производства как средство, а не объект.

Условия признания объекта основным средством

Для признания объекта ОС необходимо одновременное наличие условий:

- предназначение — использование в производственной деятельности организации;

- предполагаемый СПИ свыше 12 месяцев;

- перспективные экономические выгоды;

- непредназначенность для перепродажи.

ОС стоимостью менее 40 000руб. могут учитываться в составе МПЗ и сразу же списываться в затраты.

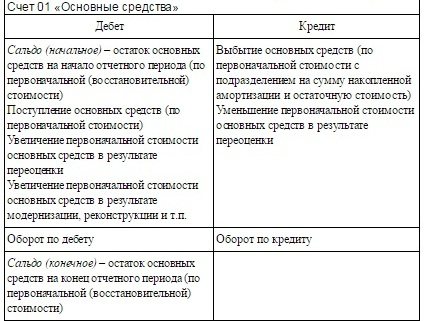

Счет учета ОС является активным, его структура отображается в виде таблицы:

В типовом варианте к синтетическому счету 01 предусмотрены субсчета для разбивки по видам ОС.

Для отражения выбытия также часто открывают субсчет выбытия ОС, на который собирается первоначальная и списанная стоимость, и списание проводится с этого счета. Если счет выбытия не используется, товозникают проводки Дт 02 — Кт 01.

Для правильности аналитического учета ведется разбивка по объектам. Объекты на счете учитываются по своей первоначальной стоимости, в которую могут включаться расходы на доставку, сборы и пошлины и т. д.

Если объект ОС принадлежит нескольким организациям, то в учете каждой из них его стоимость отражается пропорционально доле собственности.

Основные корреспонденции счета 01

Типовые корреспонденции счета учета ОС представлены в таблице:

Модернизацией основных средств называют преобразование ОС, которое привело к улучшению его характеристик.

Увеличение стоимости ОС вследствие модернизации или реконструкции объекта отражается типовой проводкой:

| Дт | Кт | Описание операции |

| 01 | 08 | Сумма увеличения стоимости |

Увеличение стоимости в после переоценки:

| Дт | Кт | Описание операции |

| 01 | 83 | Сумма дооценки |

Амортизация ОС

Амортизацией основных средств в БУ называют постепенный перенос их стоимости на себестоимость выпускаемой продукции.

Существуют категории имущества, не подлежащего амортизации:

- земельные участки;

- объекты природопользования;

- скот;

- непроизводственные объекты жилфонда;

- лесное, дорожное хозяйство;

- внешнее благоустройство.

Если ремонт длится более одного года, а консервация объектов — более трех месяцев, то начисление амортизации приостанавливается.

В бухгалтерском балансе ОС отражаются по остаточной стоимости: первоначальная стоимость минус накопленная амортизация. Неамортизируемое имущество отражается в балансе по первоначальной стоимости.

Начало начисления амортизации — со следующего за датой ввода в эксплуатацию месяца. Прекращение начисления — в следующем месяце после полного списания стоимости.

После того, как балансовая стоимость ОС становится равной нулю, средство в балансе не отражается.

Учет на забалансовом счете 002

Счет 002 носит название «ТМЦ, принятые на ответственное хранение». На него организация переносит товарно-материальные ценности в случае, если она:

- Обеспечивает их сохранность на основании договора хранения имущества (гл. 47 ГК РФ). При принятии ценностей от контрагента составляется акт по форме МХ-1. Возврат объектов владельцу оформляется актом МХ-3; кроме того, владелец фиксирует отсутствие претензий к организации-хранителю в журнале МХ-2. Организация-хранитель может не использовать в своей работе перечисленную унифицированную первичку, а разработать собственные бланки с учетом требований к обязательным реквизитам (п. 2 ст. 9, п. 4 ст. 10 закона «О бухучете» от 06.12.2011 № 402-ФЗ).

- Получила ТМЦ, однако в силу обстоятельств не может оприходовать их в обычном порядке: организация отказывается оплачивать ценности из-за нарушений другой стороной условий договора поставки либо это ценности, которые нельзя расходовать до момента окончательного расчета с поставщиком. Либо произошла пересортица — покупатель получил ТМЦ, но не те, что заказывал. Такие материалы фирма не может учитывать на балансовых счетах, поэтому отражает на счете 002. Основанием для принятия таких ценностей на забалансовый счет и последующего списания служит первичка, оформляемая сторонами в рамках договора поставки (ТОРГ-12, УПД или иные согласованные сторонами документы).

- Продала ценности покупателю, однако он их пока не вывез. В данном случае перенос ТМЦ на забалансовый счет 002 подтверждается сохранными расписками между сторонами.

- Изготовила ценности из давальческого сырья — в этом случае полученное от заказчика давальческое сырье сначала учитывается на забалансовом счете 003, а изготовленная из этого сырья продукция переносится на счет 002 до момента окончательного расчета с заказчиком на основании накладной на внутреннее перемещение между подразделениями.

Бухпроводки по переносу ТМЦ на счет 002 и их списанию с него оформляются так:

|

Дебет |

Кредит |

Содержание операции |

|

002 |

Принятие ТМЦ на ответхранение |

|

|

002 |

Выбытие ТМЦ, принятых на ответхранение |

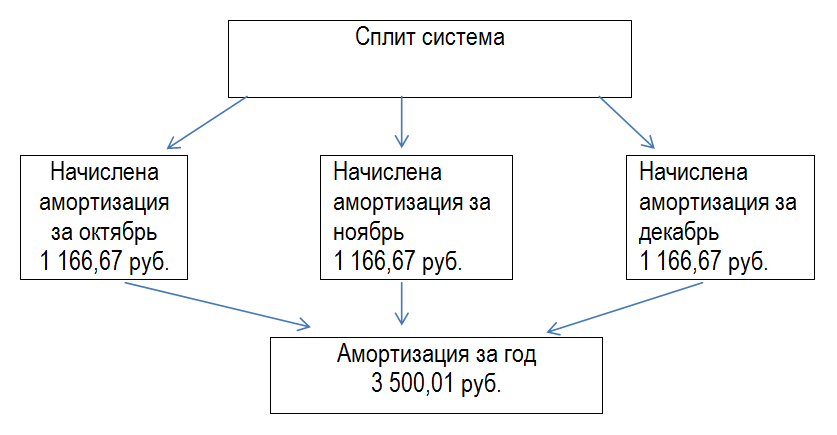

Механизм расчета

Бухгалтер ежемесячно рассчитывает сумму амортизации по каждому объекту исходя из условий, установленных первичными учетными и локальными документами:

- цена актива;

- срок полезного использования;

- способ начисления, установленные коэффициенты.

В бухучете применяют следующие способы расчета:

- линейный;

- уменьшаемого остатка;

- по сумме чисел лет срока полезного использования;

- пропорционально объему продукции.

Самый популярный способ – линейный. Расчет ведется по формуле:

А=ПС/СПИ,

где А – норма амортизации,

ПС – первоначальная стоимость,

СПИ – срок полезного использования (в месяцах).

В налоговом учете метода только 2:

- линейный,

- нелинейный (подобно способу уменьшаемого остатка).

Варианты расчета устанавливаются учетными политиками для целей налогового и бухгалтерского учета.

Очевидно, что если бухгалтер станет применять разные методы, то неизбежно возникнут налоговые разницы, что увеличивает вероятность ошибок. Зачем тогда ПБУ 6/01 разрешает применять 4 способа, если проще равняться на налоговый учет?

Дело в том, что смысл бухучета не только в том, чтобы верно посчитать расходы и начислить налоги, но и в том, чтобы корректно показать экономические результаты деятельности. Предприятия могут работать более или менее интенсивно, в некоторых отраслях организации вынуждены часто менять оборудование из-за быстрого морального износа, поэтому увеличивается или укорачивается реальный срок службы актива. Это позволяет показать в бухгалтерской отчетности сведения, реально отражающие степень эффективности работы компании.

Что такое забалансовые счета?

Они имеют код из трех цифр — 001, 002, … 011. Их перечень включен в типовой счетный План.

На забалансовые счета не распространяется правило двойной записи. То есть сумма операции отражается только один раз – либо по дебету, либо по кредиту.

По структуре забалансовые счета можно отнести к активным – при поступлении имущества, возникновении условных прав и обязательств сумма отражается по дебету, при выбытии и прекращении временных права и обязательств – по кредиту.

Типовой счетный План имеет 8 разделов, посвященных балансовым счетам. Забалансовые счета находятся в конце Плана вне основных разделов. Этим лишний раз подчеркивается, что данные счета не относятся к основным, не включаются в баланс, а являются лишь вспомогательными для учета стороннего имущества, временных прав и обязательств.

При составлении бухгалтерской годовой отчетности их показатели не учитываются.

В типовом унифицированном Плане предусмотрено 11 забалансовых счетов.

001 — Арендованные основные средства

Забалансовый счет 001 показывает сведения об ОС, взятых во временное пользование, отражаются по сумме оценки, указанной в договоре аренды.

- Дебет 001 — отражается поступление ОС, взятых в пользование на ограниченный срок, по сумме оценки, указанной в договоре аренды,

- Кредит 001 – показывается выбытие арендованных ОС при их возврате арендодателю.

002 — ТМЦ, принятые на ответственное хранение

Счет 002 используется компаниями покупателями для учета ТМЦ, взятых на временное хранение.

- Дебет 002 — отражается поступление ТМЦ на ответственное хранение,

- Кредит 002 – возврат ТМЦ, взятых на ответственное хранение, владельцу.

003 — Материалы, принятые в переработку

Забалансовый счет 003 необходим для учета, так называемого, давальческого сырья – показываются данные о сырье и материалах заказчика, принятых в переработку, предприятием такое сырье не оплачивается, а возвращается владельцу в составе готовой продукции.

004 — Товары, принятые на комиссию

Забалансовый счет 004 – применяется организациями-комиссионерами, которые отражают товары, принятые по договору комиссии от комитента.

006 – Бланки строгой отчетности

Счет 006 – учитывается движение БСО.

- Дебет 006 отражается поступление БСО по условной оценке,

- Кредит 006 – расход БСО (выдача).

007 – Списанная в убыток задолженность неплатежеспособных дебиторов

Cчет 007 – учитывается дебиторская задолженность, не возвращенная дебиторами и списанная в убыток (долги, не реальные для взыскания, а также по которым истек срок исковой давности), такая безнадежная задолженность учитывается за балансом в течение 5 лет для наблюдения за возможностью ее взыскания, если изменится финансовое положение должника.

- Дебет 007 — отражается списанная дебиторская задолженность, не возвращенная дебиторами,

- Кредит 007 — отражается либо возврат задолженности должником, либо запись о снятии задолженности с учета из-за ликвидации организации должника, либо при истечении 5-тилетнего срока учета такой информации.

008 – Обеспечение обязательств и платежей полученные

Забалансовый счет 008 – учитываются суммы гарантий, полученных от других организаций в обеспечение выполнения каких-либо обязательств (оплата полученных товаров, возврат займа), а также в обеспечение оплаты товаров, проданных покупателям. Сч. 008 обычно используют ломбарды для учета имущества, полученного в залог.

- Дебет 008 — отражается сумма полученной гарантии от другой организации,

- Кредит 008 – списание суммы гарантии после выполнения обязательства, под которое получена гарантия (например, оплатили полученный товар, погасили заем).

009 – Обеспечение обязательств и платежей выданные

Cчет 009 – учитываются суммы выданных гарантий в счет исполнения каких-либо обязательств – залоги, поручительство, задатки.

- Дебет 009 — учитывается сумма выданных гарантий другому лицу в обеспечение выполнения обязательств сторонней организацией (оплата полученных ею товаров, возврат займа и т.д.),

- Кредит 009 – списание этих гарантий по мере исполнения обязательств.

010 – Износ основных средств

Забалансовый счет 010 – показываются суммы износа по объектам жилищного фонда, внешнего благоустройства, лесного и дорожного хозяйства и т.д.

- Дебет 010 — отражается начисление износа,

- Кредит 010 – списание износа при выбытии объектов.

011 – Основные средства, сданные в аренду

Cчет 011 – отражаются данные об объектах ОС, переданных во временное пользование, в случаях, когда данные объекты необходимо учитывать на балансе арендатора.