Что такое амортизация оборудования

Содержание:

- Бухгалтерский учет амортизации основных средств по счету 02

- В каких случаях не начисляется амортизация

- Функции амортизационных отчислений и особенности определения срока использования основных средств

- Как именно работают амортизационные отчисления

- Как начисляется амортизация в бухучете

- Линейный способ начисления основных средств

- Что подлежит, а что не подлежит амортизации

- Какой способ начисления амортизации выбрать

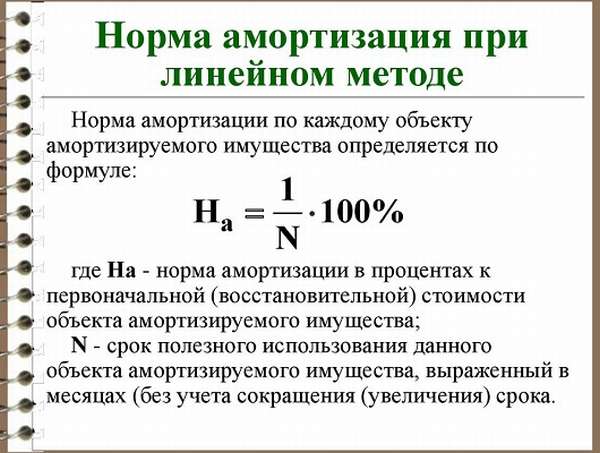

- Норма амортизации

- ссылки

- Способы начисления амортизации (с примерами)

- Амортизационные отчисления

- Как рассчитывается?

- Учет амортизации инструмента в разных системах налогообложения

- Если вы купили основное средство, до этого эксплуатируемое другим собственником

- Выводы

Бухгалтерский учет амортизации основных средств по счету 02

Почему по объектам основных фондов компаний начисляется амортизация? Ответ один: большинство объектов ОС по стоимости очень дорогие. Если единовременно списывать их стоимость на затраты, то это приведет к значительному увеличению себестоимости продукции. Поэтому стоимость основных средств погашается путем начисления амортизации.

Однако, если стоимость основных средств в бухгалтерском учете не превышает 40 000 руб. за единицу, то компания может приходовать их в состав материалов, прописав это в учетной политике.

Для наглядности приведем примеры начисления амортизации и проводки по отражению данной операции в бух.учете.

Пример 1

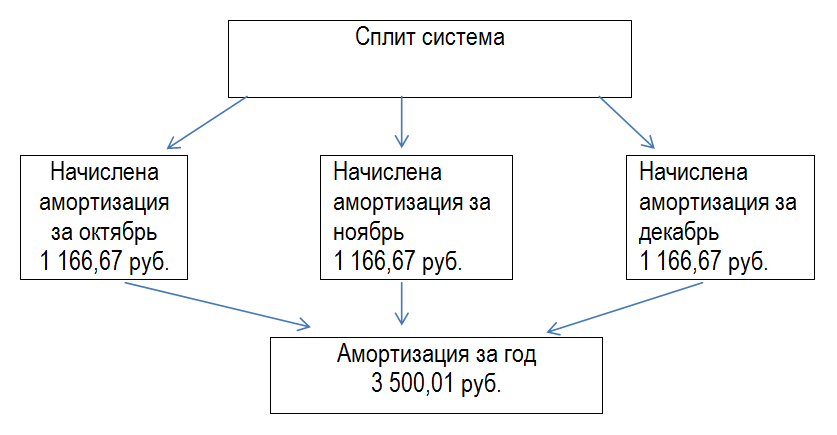

Допустим, компания приобрела в сентябре сплит-систему LG A09IWK стоимостью (с учетом монтажа) 98 000 руб. для установки в цехе основного производства. Согласно паспорту сплит-системы срок эксплуатации объекта определен 7 лет. Учетной политикой компании предусмотрен линейный способ начисления амортизации.

Получив акт о приеме-передаче ОС, бухгалтер компании определяет, что срок полезного использования сплит системы в целях бух. учета составляет 84 месяца (12 мес*7). Следовательно, ежемесячная сумма амортизации объекта составит 1 166,67 руб. (98 000/84)

Также важно учесть, что:

- Начисление амортизации по счету 02 начинается с первого дня месяца, следующего за месяцем принятия сплит системы к бух.учету;

- В течение отчетного года амортизация сплит системы начисляется ежемесячно в размере 1/12 годовой суммы.

Начисление амортизации по примеру за текущий год отражено на схеме:

В бухгалтерском учете компании отражены следующие проводки:

| Дт | Кт | Сумма, руб. | Описание проводки | Документ |

| Ежемесячно в течение срока полезного использования сплит системы | ||||

| 20 | 02 | 1 166,67 | Начислена амортизация по сплит системе | Бухгалтерская справка-расчет |

Пример 2

Приведем пример определения срока полезного использования ноутбука и проводки по начислению амортизации и списания в связи с дарением.

Предположим, компания приобрела для администрации в декабре 2016 г. ноутбук стоимостью 60 000 руб. В январе 2017 г. было принято решение подарить его работнику, уходящему на пенсию. Учетной политикой компании предусмотрен линейный способ начисления амортизации.

Определяем к ноутбука срок полезного использования. В паспорте и технических характеристиках не указывают срок эксплуатации ноутбука. При этом физически он может служить долго, но морально он может устареть значительно раньше физического износа. Определить срок службы ноутбука можно воспользовавшись классификацией, утвержденной Правительством РФ №1 от 01.01.2002г.

Вычислительная техника с кодом ОКОФ 14 3020000 относится ко второй амортизационной группе со сроком использования от двух до трех лет. Бухгалтером компании срок полезного использования ноутбука определен 3 года или 36 месяцев.

Обращаем внимание! До 01.01.2017г. срок полезного использования основного средства можно было определить по Классификации основных средств, утв

Правительством РФ №1 от 01.01.2002г. Эта возможность была прописана в п.1 второго абзаца указанной классификации.

Однако все изменилось с 01.01.2017г. Постановление №640 от 07.07.2016г. признало п.1 второго абзаца утратившим силу. Фразу «указанная классификация может использоваться для целей бухгалтерского учета» убрали.

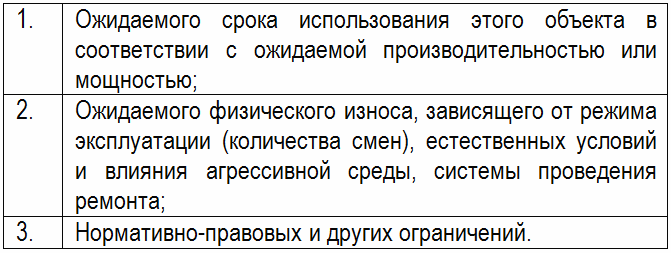

На практике в компаниях для сближения бухгалтерского и налогового учета основных средств срок полезного использования определяли с учетом классификации основных средств, утверждаемой Правительством РФ. С 2017 года они такой возможности не имеют и должны срок полезного использования определять в бухгалтерском учете исходя из требований п.20 ПБУ 6/01, а именно исходя из:

Таким образом, согласно примеру, в бухгалтерском учете компании сформированы следующие проводки по счету 02:

| Дт | Кт | Сумма, руб. | Описание проводки | Документ — основание |

| 26 | 02 | 1 666,67 | Начислена амортизация по ноутбуку за январь 2017 года (60000/36) | Бухгалтерская справка-расчет |

| 02 | 01 | 1 667,67 | Отражена сумма амортизации по ноутбуку | Акт о приеме-передаче ОС |

| 91.2 | 01 | 58332,33 | Остаточная стоимость ноутбука списана в состав прочих расходов, не учитываемых в целях налогообложения налогом на прибыль | Акт о приеме-передаче ОС |

В каких случаях не начисляется амортизация

Не начисляйте амортизацию по :

- земельным участкам и иным объектам природопользования (вода, недра и другие природные ресурсы);

- продуктивному скоту;

- информационно-библиотечным фондам;

- основным средствам, переведенным на консервацию;

- музейным предметам;

- объектам материального культурного наследия;

- автомобильным дорогам, тротуарам, бульварам, скверам общего пользования, сооружениям благоустройства, находящимся в ведении органов государственной власти на местах;

- полностью самортизированным активам.

В целях налогообложения в перечень активов, не подлежащих амортизации, также включены :

- капитальные вложения, не переведенные в состав основных средств и нематериальных активов;

- имущество некоммерческих организаций, приобретенное за счет средств, не подлежащих налогообложению;

- имущество, полученное безвозмездно на основании решения Президента или Кабинета Министров, а также в соответствии с международными договорами;

- имущество, полученное (созданное) за счет средств грантов, гуманитарной помощи и целевых поступлений;

- безвозмездно полученные технические средства системы оперативно-розыскных мероприятий на сетях телекоммуникаций;

- имущество, вносимое в качестве инвестиционных обязательств согласно договору, заключенному между инвестором и уполномоченным государственным органом по управлению государственным имуществом;

- имущество, полученное по концессионному соглашению;

- имущество, полученное (созданное) за счет средств, высвобожденных в результате предоставления налоговых и таможенных льгот.

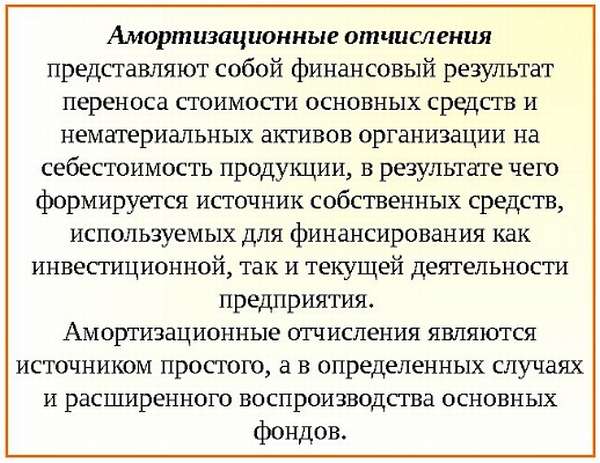

Функции амортизационных отчислений и особенности определения срока использования основных средств

Как уже было сказано ранее, амортизационные отчисления относятся к затратам компании, включающимся в себестоимость продукции и влияющим на эффективность работы компании в целом. Они не являются доминирующим фактором, определяющим успешность работы фирмы, но правильный выбор метода расчеты нормы амортизационных отчислений позволит получить экономию при определении налогооблагаемой базы в период использования основного средства и сократить срок его списания, для скорейшего обновления или замены

Также важно учитывать, что ускоренная амортизация может привести к росту себестоимости, и надо искать «золотую середину»

Расчет срока использования машин и оборудования для определения нормы амортизационных отчислений производится в соответствии с государственной классификацией, под контролем сотрудника бухгалтерией компании.

В общем смысле, период полезного использования основного средства определяется, как время, в течение которого машина или оборудование способно использоваться в производстве или других процессах деятельности компании, то есть фактически – это срок годности основного средства.

Чтобы упорядочить методику определения срока полезного использования, существует государственный классификатор, содержащий описание 10 главных групп основных средств, которые имеют сроки полезного использования от 1 года и более 30-ти лет.

В ситуации, когда вашего основного средства нет в государственном классификаторе, то срок эксплуатации рассчитывается на основании данных технического паспорта и прочей документации по эксплуатации объекта.

Также отдельно рассмотрим ситуацию, когда основное средство арендуется

Здесь очень важно прописать особенности балансового учета передаваемого имущества в договоре лизинга или аренды. Это значит, что сторона, за которой будет закреплено право использования имущества и отражения его в учете, обязана проводить все необходимые расчеты норм амортизационных отчислений

В отдельных ситуациях, срок полезного использования основного средства может быть связан с его производительностью, то есть тем объемом продукции, который может быть выпущено с его применением.

Как именно работают амортизационные отчисления

Рассмотрим этот вопрос на примере приобретенного руководством предприятия оборудования

Неважно, сколько оно стоило. Важно, что срок его использования ограничивается 5 годами

Таким образом, каждый месяц на протяжении пяти лет с момента покупки оборудования некоторый процент от его стоимости перечисляется в амортизационный фонд. Процент этот определяется номинальной стоимостью износа, инфляцией и другими факторами. По истечении 5 лет предприятие может продать оборудование по его остаточной стоимости. А на деньги, взятые из амортизационного фонда, оно может приобрести новое. Объем этого фонда складывается из итоговой цены оборудования (за которую его продают по окончании эксплуатационного срока), и процентных выплат, отчисляемых по итогам каждого месяца.

Как начисляется амортизация в бухучете

Для начисления амортизации по ОС применяются следующие способы (п. 18 ПБУ 6/01):

- Линейный.

- Уменьшаемого остатка.

- По сумме чисел лет полезного использования.

- Пропорционально объему продукции.

Для начисления амортизации по НМА применяют все вышеуказанные методы, кроме 3-го (п. 28 ПБУ 14/2007).

Амортизацию в бухгалтерском учете необходимо осуществлять ежемесячно.

ВАЖНО! Организации с упрощенным бухучетом самостоятельно выбирают периодичность начисления амортизации по ОС. При этом они также вправе начислять ее 1 раз в год (на 31 декабря)

Амортизацию по хозяйственному и производственному инвентарю такие фирмы принимают равной первоначальной стоимости актива в момент его принятия к учету (п. 19 ПБУ 6/01).

Надо учитывать, что амортизация:

- возникает с месяца, следующего за принятием основного средства и НМА к учету;

- прекращается с месяца, следующего после выбытия основного средства, НМА или полного списания первоначальной стоимости по ним;

- не производится в период консервации ОС (на срок более 3 месяцев) или их восстановления (на срок свыше 12 месяцев).

Об особенностях начисления амортизации по ОС см. нашу статью.

Кто и как начисляет амортизацию, если ОС передано в аренду? Ответ на этот вопрос вы найдете в КонсультантПлюс. Получите пробный доступ к правовой системе бесплатно и переходите в материал.

Рассмотрим формулы начисления годовой амортизации (на примере ОС):

Линейный способ:

Аос = ПС (ВС) × Н,

где: Н — норма амортизации (1 / СПИ × 100%);

Аос — годовая амортизация по ОС;

ПС — первоначальная стоимость актива;

ВС — восстановительная стоимость актива;

СПИ — срок полезного использования.

Пример 1

Организация приобрела компьютер первоначальной стоимостью 70 000 руб. Дата ввода в эксплуатацию — 04.07.2016. Срок полезного использования — 3 года. Учетной политикой предусмотрен линейный способ расчета амортизации.

Организации следует начислять амортизацию с 01.08.2016.

Определим норму амортизации: Н = 1 / 3 × 100% = 33,33%.

Годовая сумма Аос = 70 000 × 33,33% = 23 333,33 руб.

Сумма ежемесячной Аос = 23 333,33 × 1/12 = 1 944,44 руб.

Способ уменьшаемого остатка:

Аос = ОС × Н × К,

где: ОС — остаточная стоимость актива;

К — повышающий коэффициент со значением ≤ 3 (устанавливается организацией).

Пример 2

Воспользуемся условиями из примера 1. При этом учетной политикой для расчета амортизации предусмотрен способ уменьшаемого остатка. Значение повышающего коэффициента установлено на уровне 2.

1-я амортизация будет начислена за август 2016 года. При этом остаточная стоимость актива будет равна первоначальной в связи с тем, что ранее амортизация не начислялась.

Таким образом:

Н = 33,33% (из примера 1).

ОС = 70 000 руб.

К = 2.

Годовая Аос = 70 000 × 33,33% × 2 = 46 662 руб.

Аос за август = 46 662 × 1 / 12 = 3 888,5 руб.

Далее определим Аос за сентябрь.

ОС следует рассчитать по формуле: ПС – Аос (начисленная ранее).

ОС = 70 000 – 3 888,5 = 66 111,5 руб.

Годовая Аос = 66 111,5 × 33,33% × 2 = 44 069,93 руб.

Аос за сентябрь = 44 069,93 × 1 / 12 = 3 672,49.

Расчеты за следующие месяцы производятся аналогично.

Способ по сумме чисел лет полезного использования:

Аос = ПС (ВС) × СПИо / СПИс,

где: СПИо — остаток срока полезного использования;

СПИс — сумма чисел лет полезного использования.

Пример 3

Исходные условия — из примера 1. Учетной политикой предусмотрен способ начисления амортизации по сумме чисел лет полезного использования.

Определим сумму чисел лет полезного использования (СПИс): 1 + 2 + 3 = 6.

СПИо в первый год эксплуатации = 3.

Годовая Аос = 70 000 × 3 / 6 = 35 000 руб.

Аос за август = 35 000 × 1/12 = 2 916,67 руб. (это значение Аос будет неизменно на протяжении 1-го года использования компьютера).

Аос на 2-й год будет исчисляться исходя из СПИо = 2.

Годовая Аос = 70 000 × 2 / 6 = 23 333,33 руб.

Аос = 23 333,33 × 1 / 12 = 1 944,44 руб.

Амортизация за следующие периоды будет рассчитываться по приведенному алгоритму с учетом оставшихся лет использования актива.

Расчет исходя из объема продукции:

Аос = О × ПС / Оспи,

где: О — фактический объем продукции (работ);

Оспи — прогнозный объем продукции (работ) за весь срок полезного использования.

Пример 4

Исходные условия — из примера 1. Способ начисления Аос — в зависимости от объема продукции. В августе компьютером было протестировано 15 программных продуктов, в сентябре — 10. Запланированный ресурс для данного компьютера — тестирование 400 программных продуктов.

Определим Аос за август. При этом О = 15, Оспи = 400.

Аос = 15 × 70 000 / 400 = 2 625 руб.

Определим Аос за сентябрь. При этом О = 10, Оспи = 400.

Аос за сентябрь = 10 × 70 000 / 400 = 1 750 руб.

И так далее.

О нюансах расчета и начисления амортизации для НМА см. в статье «Правила начисления амортизации внеоборотных активов».

Линейный способ начисления основных средств

Самый популярный и распространенный метод для исчисления амортизационных сумм, по данным статистики, его практикуют около трех четвертей всех российских предприятий. Он самый несложный в применении на практике.

Если даже для некоторых видов основных средств предприниматель избрал нелинейные методы начисления, линейный способ обязан им применяться для списания амортизационных остатков с таких групп ОС:

- зданий;

- сооружений;

- передаточных устройств;

- нематериальных активов (8-10 амортизационная группа).

Сущность линейного метода – снятие амортизационных средств в равных частях в течение всего периода, установленного для полезной эксплуатации объекта. Начинается отсчет с первоначальной стоимости конкретного основного средства, отраженной в отчетных документах: это та сумма, которая была затрачена на приобретение данного актива. Если его переоценивали, то учитывать как первоначальную нужно восстановленную стоимость.

Целесообразность применения линейного метода обусловлена преобладающим фактором времени, и не фактического или морального износа основных активов.

Сумму, которая списывается каждый учетный год на амортизацию, линейным методом рассчитывают так:

Σаморт. = (Σперв. х Nаморт.) / 100%

где:

- Σаморт. – ежегодная сумма амортизационных отчислений;

- Σперв. – первоначальная стоимость основного средства;

- Nаморт. – нормативное значение амортизационных отчислений.

Норма отчислений является процентом от первоначальной (или восстановленной) стоимости донного основного средства. Ее определяют таким образом:

Nаморт. = 1 / Тполезн. х 100%

где:

Тполезн.– установленный амортизационной группой срок полезного использования объекта.

Пример вычисления

ООО в 2012 год приобрело вычислительную технику, которая стоила 15 тыс. руб. Срок службы, установленный производителем (и принадлежностью к амортизационной группе) – 5 лет. Каждый год необходимо списывать как амортизационную следующую сумму: 15 000 / 5 = 3 000 руб.

Таким образом, вычислительная техника будет иметь остаточную стоимость:

- в 2013 году: 15 000 – 3000 = 12 000 руб.;

- в 2014 году: 12 000 – 3000 = 9 000 руб.;

- в 2015 году: 9000 – 3000 = 6000 руб.;

- в 2021 году: 6000 – 3000 = 3000 руб.;

- в 2021 году: 3000 – 3000 = 0, основное средство компенсировало все затраты на свое приобретение предприятием.

ОБРАТИТЕ ВНИМАНИЕ! До 0 руб. снизилась остаточная стоимость, а не цена вычислительной техники

Вполне возможно, что она продолжает работать и останется работоспособной еще длительное время, и ее вполне можно продать по реальной цене.

Что подлежит, а что не подлежит амортизации

Амортизируемыми основными фондами признается такое имущество, которое принадлежит бизнесмену на правах собственности, своим использованием приносят ему прибыль, призваны служить более 12 месяцев и изначально стоят дороже 40 тыс. руб. Таковым имуществом могут быть как материальные активы, так и интеллектуальная собственность.

Не амортизируются те фонды, которые с течением оставляют неизменными не только свое первоначальное состояние, но и стоимость. Вернее, стоимость может меняться, но этот процесс не связан с износом в результате использования, поэтому не может быть сочтен амортизацией. К ним относятся:

- земельные участки;

- недра;

- водные ресурсы;

- другие объекты природопользования;

- сырье;

- выпущенные товары;

- незавершенное строительство;

- ценные бумаги и др.

Какой способ начисления амортизации выбрать

Обязательно стоит определять способ начисления исходя из того, сколько лет будет эксплуатироваться основное средство и помнить о том, что этот факт обязательно надо будет отразить и в налоговом учете. Идеальной будет ситуация, при которой налоговый и бухгалтерский учет будут иметь одинаковые данные по амортизации.

Очень важно учитывать собственную выгоду в этом вопросе. Если лучше всего будет списывать все равными долями, то подойдет линейный метод

Если выгодно списывать почти все средства к началу их ввода в эксплуатацию, то подойдут второй и третий типы списания. Если же ориентирование идет на выпускаемую продукцию, то не стоит игнорировать соответствующий метод, ведь он имеет большое значение для удобства учета в таких ситуациях.

Норма амортизации

Расчёт величины нормы амортизации зависит от применяемого способа. Существуют следующие виды амортизации.

При линейном методе такая норма является обратной величиной для количества лет полезного использования.

То есть, если куплен станок, который предполагается использовать в течение шести лет, то годовая норма амортизации равна 1/6.

Также возможно определить соответствующую месячную норму. В этом случае годовую надо разделить на количество месяцев в году (на 12). В рассмотренном примере эта величина будет равна 1/72.

В случае использования способа уменьшаемого остатка, разрешается применять увеличивающий коэффициент. При этом он не может быть более трёх. В этом случае применяется формула:

Норма амортизации = (повышающий коэффициент) / (срок полезного использования).

В случае проведения расчёта, который основывается на учёте количества выпущенной продукции, такая норма не рассчитывается. Это связано с тем, что нет возможности точно найти объём товаров, который будет произведён с использованием данного основного средства.

При использовании метода, учитывающего сумму лет полезного использования, будет использована следующая формула:

Норма амортизации = (количество лет полезного использования, которое осталось) / (сумма лет полезного использования).

Сказанное можно пояснить следующим примером. Предположим, срок амортизации составляет 6 лет. Один год станок проработал — осталось 5 лет.

В рассматриваемом случае сумма лет полезного использования (СЛПИ) составляет:

СЛПИ = 1 + 2 + 3 + 4 + 5 + 6 = 21.

Норма амортизации = 5 / 21 = 0,2381.

Рассматриваемое понятие представляет собой процентную величину начисленной амортизации.

ссылки

- Investopedia (2018). Накопленная амортизация Взято из: investopedia.com.

- Гарольд Аверкамп (2018). Что такое накопленная амортизация? Тренер по бухгалтерскому учету. Взято из: accountingcoach.com.

- Стивен Брэгг (2017). Накопленная амортизация. Инструменты бухгалтерского учета. Взято из: accountingtools.com.

- Инвестиции Ответы (2018). Накопленная амортизация Взято из: investinganswers.com.

- МФК (2018). Что такое накопленная амортизация? Взято из: corporatefinanceinstitute.com.

- Пестрый дурак (2018). Как рассчитать ежемесячный накопленный износ. Взято с: fool.com.

Способы начисления амортизации (с примерами)

Существует 4 основных метода начисления амортизации, которыми пользуются на предприятиях:

- уменьшаемого остатка;

- линейный;

- по сумме чисел лет полезного использования;

- пропорционально объемам работ и продукции.

Линейный

Этот вариант подразумевает начисление исходя из срока полезного использования данного объекта, нормы амортизации, а также изначальной цены данного конкретного объекта.

Пример: компания приобрела в качестве актива ПК в марте 2016 года. Эта покупка стоила 50 000 рублей и в этом же месяце была введена в использование. Объект относится ко второй амортизационной группе, что определяет срок его эффективного использования на уровне в 2-3 года. Организация в качестве срока полезного использования определила 36 месяцев.

Месячная норма амортизации при этом составила: (1: 36) х 100% = 2,77777%

Сумма амортизации в месяц составляет: 50 000 руб. х 2,77777% = 1 388,89 рублей

Проводки по учету: Дебет 20, 23, 25, 26, 29, 44 и др. Кредит только 02 — начислена амортизация данного объекта основных средств.

Метод уменьшаемого остатка

При таком методе требуется ежегодное определение амортизации, ведь она пересматривается на основании остаточной стоимости на расчетный период. Он исчисляется также на основании нормы амортизации, которую определяет конкретный объект и которая не будет превышать показателя в 3 пункта.

Коэффициент всегда самостоятельно устанавливается компанией и это обязательно должно быть отражено в учетной политике.

Пример: Цена объекта составляет 200 000 рублей. Определено, что срок полезного использования находится на уровне 5 лет. Годовые размеры нормы амортизации составляют 20%. Результат составляется при учете коэффициента ускорения данного процесса, который составляет 60%.

Для первого года будет работать такая схема начисления:

200 000х60% = 120 000 рублей

Второй год будет иметь другие цифры:

200 000—120 000 = 80 000х60% = 48 000 рублей

На третий будет следующая картина:

80 000—48 000 = 32 000х60% = 19 200 рублей

Для четвертого года будут такие расчеты:

32 000—19 200 = 12 80060% = 7 680 рублей

Последний год:

12 800 — 7 680 = 5 120х60% = 3 072 рублей

В итоге получается, что за все годы использования основного средства будет накоплена общая сумма амортизации в 197 952 рубля. В итоге ликвидационная цена конкретного объекта составит всего лишь 2 048 руб, что является разницей между его начальной стоимостью и суммой амортизации.

По сумме срока полезного применения и чисел

Этот способ требует учета начальной стоимости амортизации, суммы по числам срока использования и количества лет, которые остаются до его окончания.

Пример: Цена объекта основного средства будет те же самые 200 000 рублей. Срок также 5 лет. В итоге сумма чисел будет рассчитываться так: 1+2+3+4+5=15.

В первый год будет использован коэффициент соотношения 5/15 и на него придется самая большая сумма.

Амортизация будет: 200 000х5/15 = 66 666,66 рублей

Для второго года применяется коэффициент соотношения 4/15

Расчет амортизации: 200 000х4/15 = 53 333,33 рубля

Третий будет иметь коэффициент соотношения 3/15

Размеры амортизации будут: 200 000х3/15 = 40 000 рублей

В четвертый год учет будет использовать коэффициент соотношения 2/15

Расчет амортизации: 200 000х2/15 = 26 666,66 рублей

Пятый год будет выглядеть следующим образом: коэффициент соотношения 1/15

Расчеты: 200 000х1/15 = 13 333,33 рубля.

Пропорционально объемам продукции и остаткам

Этот вариант требует учета натурального показателя объема продукции предприятия, которую оно производит за отчетный период

Принимается во внимание также предполагаемый объем продукции, которая будет выпущена за данный период. . Пример: итоговая цена техники для производства мороженного составляет 80 000 рублей

Предполагается, что за время полезного использования она сможет выпустить 100 000 штук. За первый год изготавливается примерно 20 000 единиц мороженного.

Пример: итоговая цена техники для производства мороженного составляет 80 000 рублей. Предполагается, что за время полезного использования она сможет выпустить 100 000 штук. За первый год изготавливается примерно 20 000 единиц мороженного.

Рассчитаем итоговую стоимость использования за первый год:

80 000/100 000х20 000 = 16 000 рублей

Амортизация за полный период составит:

100 000х80 000/100 000 = 80 000 рублей

Амортизационные отчисления

Для того, чтобы правильно производить данный расчёт, нужно уточнить следующие обстоятельства.

Исходной суммой для расчёта является первоначальная стоимость. Конечно, основной её частью является покупная стоимость. Однако, в неё также могут входить:

- стоимость транспортировки,

- затраты на установку,

- другие расходы, относящиеся к тому, чтобы приступить к работе с данным активом.

Первоначальная стоимость является суммой указанных видов расходов.

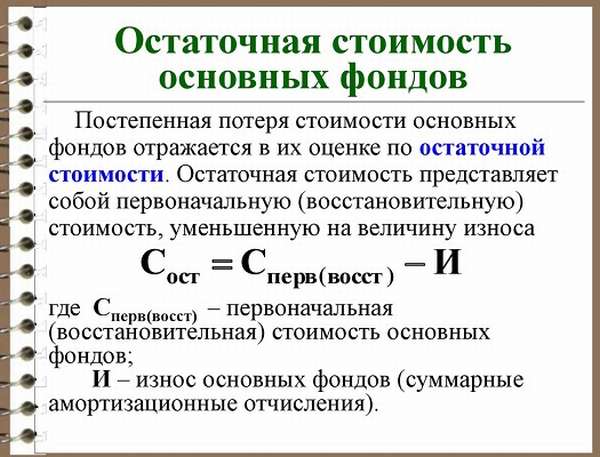

При проведении амортизации определяется величина остаточной стоимости, которая представляет собой разницу между первоначальной стоимостью и износом.

Однако уменьшение происходит не до нулевой величины, а только до тех пор, пока не будет достигнута остаточная стоимость. После этого последняя может быть сразу списана на затраты.

Не только бухгалтерский, но и налоговый учёт предусматривает расчёт амортизации. При этом используются два способа расчёта:

- линейный,

- учёт амортизации, использующий разделение активов на группы основных средств.

Как рассчитывается?

Со временем активы, принадлежащие компании, теряют ценность, что называется амортизацией. Поскольку стоимость этих активов со временем уменьшается, амортизированная сумма отражается как расход в балансе.

Определение ежемесячной накопленной амортизации актива зависит от срока полезного использования актива. Это также зависит от метода учета, который вы выбрали для использования.

Метод прямой линии

При использовании линейного метода выбирается амортизация актива на равную сумму за каждый год в течение срока его полезного использования. Это шаги для расчета ежемесячной линейной амортизации:

Сначала вычтите стоимость восстановления актива из его стоимости, чтобы определить сумму, которая может быть амортизирована:

Общая амортизация = Стоимость активов — Восстановительная стоимость.

Затем полученная сумма делится на количество лет полезного срока службы актива:

Годовая амортизация = Общая амортизация / Срок полезного использования актива.

Наконец, деление этой суммы на 12 приведет к ежемесячной амортизации актива:

Ежемесячная амортизация = годовая амортизация / 12.

Расчет накопленной амортизации

Расчет накопленной амортизации — это простой вопрос выполнения расчета амортизации для основного средства с даты его приобретения до даты выбытия..

Однако полезно выполнить выборочную проверку расчета сумм амортизации, которые были записаны в Главной книге в течение срока службы актива, чтобы убедиться, что этот же расчет использовался для записи базовой операции амортизации..

Бухгалтерский учет

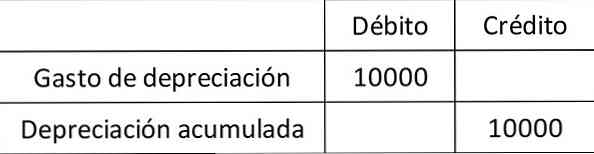

Например, ABC International покупает станок за 100 000 долларов, который регистрируется на счете основных средств Machineries..

По оценкам ABC, срок службы машины составляет 10 лет, а стоимость восстановления не будет. По этой причине он будет взимать 10 000 долл. США в виде амортизационных расходов в год в течение 10 лет. Годовая запись, которая показывает зачисление на накопленный амортизационный счет:

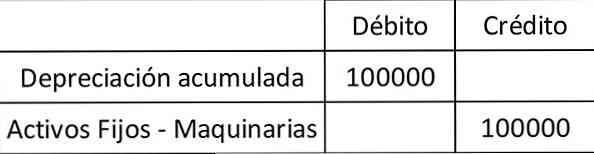

Через 10 лет ABC забирает машину и записывает следующую запись, чтобы исключить как актив, так и связанную с ним накопленную амортизацию из своих учетных записей:

Накопленная амортизация является ключевым компонентом бухгалтерского баланса и ключевым компонентом чистой балансовой стоимости. Чистая балансовая стоимость — это стоимость, с которой компания учитывает актив в своем балансе. Он равен стоимости актива за вычетом накопленной амортизации.

Учет амортизации инструмента в разных системах налогообложения

Предприятия, применяющие УСН с объектом «доходы минус расходы» и имеющие право на уплату ЕСХН, учитывают сумму стоимости инструмента в составе расходов при определении базы налогообложения. Амортизация не начисляется, а списывается стоимость приобретения или затрат создания. Особенности отнесения в затраты отчислений при УСН и ЕСХН:

- Инструменты, подлежащие амортизации, сроком использования до 3 лет, списываются в течение первого года применения режима;

- Инвентарные единицы сроком использования от 3 до 15 лет, списываются в течение первого года в размере 50%, второго – 30%, третьего – 20%;

- Инструменты должны быть использованы в деятельности.

Списание производится равными частями в течение учетного периода. Объекты, учитываемые при УСН и ЕСХН, должны быть оплачены поставщику. Налогоплательщики, использующие ЕНВД или УСН с объектом «доходы» учет расходов, включая стоимость инструмента, не ведут.

Если вы купили основное средство, до этого эксплуатируемое другим собственником

Вам нужно правильно определить срок полезного использования такого ОС и установить норму амортизации по нему для целей налогообложения прибыли.

Ведь для целей налогового учета, вы,

- Во-первых, должны включить объект ОС, бывший в эксплуатации, в состав той же амортизационной группы (подгруппы), в которой он числился у предыдущего собственника (п. 12 ст. 258 НК РФ).

- А во-вторых, при применении линейного метода начисления амортизации вы в определенных ситуациях можете уменьшить срок полезного использования полученного объекта на фактический срок его эксплуатации предыдущим собственником (п.7 ст. 258 НК РФ).

Рассмотрим на примерах, как это сделать.

Пример 1.

Подержанные ОС стоимостью не более 40 000 руб. сразу списываем на расходы

Наша организация купила за 35 000 руб. подержанное ОС, которое у предыдущего собственника было недоамортизировано. Можем ли мы стоимость такого объекта списать на налоговые расходы или нужно продолжать его амортизировать?

Имущество, стоимость которого не превышает 100 000 руб., независимо от срока полезного использования не является амортизируемым. А значит, его стоимость вы можете единовременно учесть в расходах по налогу на прибыль (п.1 ст. 256, подп. 3 п. 1 ст. 254 НК РФ).

Кстати, остаточная стоимость этого объекта у предыдущего собственника, которую он указал в акте по форме № ОС-1, никак не влияет на порядок признания объекта амортизируемым имуществом.

| Узнайте, как начислить амортизацию в 1С, на курсе «1C:Бухгалтерия 8 (редакция 3.0). Уровень 1. Автоматизированный бухгалтерский учет» в крупнейшем в РФ авторизованном учебном центре 1С (ЦСО). Получите официальный сертификат 1С и сделайте свое резюме более привлекательным для работодателя! |

Пример 2.

Полностью самортизированное у предыдущего собственника имущество может быть для вас ОС.

Например, вы купили имущество за 170 000 руб., которому более 40 лет. У предыдущего собственника это ОС полностью самортизировано. Нужно ли нам принимать его к учету в качестве амортизируемого имущества?

Если вы считаете, что срок полезного использования этого имущества в вашей организации будет больше 12 месяцев, то вы должны включить этот объект в состав амортизируемого имущества, ведь его стоимость более 100 000 руб. (п. 1 ст. 256 НК РФ). Несмотря на то, что у предыдущего собственника объект был полностью самортизирован, вам нужно определить СПИ объекта, исходя из периода, в течение которого вы планируете его эксплуатировать. И после этого начислять амортизацию до полного списания его стоимости (п. 7 ст. 258 НК РФ).

Пример 3.

Мы купили в Словении у иностранной компании подержанные автомобили. Никаких данных о начислении амортизации и о сроке их использования предыдущий собственник, конечно, не дал. В какую амортизационную группу надо включить эти ОС и можно ли как-то учесть их предыдущий срок эксплуатации?

Поскольку у вас нет документально подтвержденных сведений о периоде эксплуатации объектов от предыдущего собственника, то на дату ввода ОС в эксплуатацию самостоятельно определите по правительственной Классификации их группу и срок полезного использования.

Чтобы при установлении срока полезного использования такого имущества можно было учесть срок его эксплуатации предыдущими собственниками, нужны подтверждающие документы. Попросите иностранную компанию-продавца указать срок эксплуатации ОС в договоре купли-продажи или в отдельном письме.

Выводы

Бухгалтерский учет амортизации ОС заключается в отражении ежемесячных отчислений по счету 02 в корреспонденции со счетами учета затрат (на продажу или производственных).

При снятии основного средства с учета накопленные отчисления также списываются.

Накопления на счете 02 могут меняться при изменении стоимости объекта в результате переоценки, в этом случае проводится перерасчет начислений. Доначисленная амортизация отражается в добавочном капитале, уменьшенная — включается в прочие доходы.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (812) 603-45-17 — Санкт-Петербург — ПОЗВОНИТЬ

+8 (800) 500-27-29 доб.849 — Другие регионы — ПОЗВОНИТЬ

Это быстро и бесплатно!

Счет 02 бухгалтерского учета — это пассивный счет «Амортизация основных средств». Служит для начисления амортизации и её накопления в течение срока эксплуатации основных фондов. С помощью типовых проводок и наглядных практических примеров разберемся в специфике использования счета 02 и в особенностях проведения операций по амортизации ОС.